Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Доходы, расходы и прибыль банка

Содержание

- 1. Доходы, расходы и прибыль банка

- 2. Основная цель деятельности коммерческого

- 3. Доходы – это денежные поступления от производственной и непроизводственной деятельности.

- 4. Коммерческий банк, как и любое

- 5. Соответственно источником доходов банка является, его основная и побочная деятельность.

- 6. Основной деятельностью банка считается совершение

- 7. Источники доходов можно разделить на стабильные и нестабильные.

- 8. Относительно стабильным источником доходов является оказание различных услуг клиентам.

- 9. Не стабильными являются, как

- 10. Получаемые банком доходы должны

- 11. Банк должен обеспечить не только

- 12. Иными словами, поток доходов должен

- 13. Совокупность всех доходов банка в отчетном периоде называется валовым доходом.

- 14. В составе валового дохода обычно выделяют следующие

- 15. Операционные доходы. Наибольшую долю

- 16. Вследствие специфики банковской деятельности

- 17. В основном эти доходы

- 18. Общее у всех источников

- 19. Не процентные доходы включают

- 20. Оказание клиентам банковских

- 21. Эти доходы обычно называют

- 22. В тоже время

- 23. К основным услугам, которые

- 24. Доходы от операций

- 25. Как правило, большинство спекулятивных операций

- 26. На валютном рынке Центральный банк

- 27. При этом не следует

- 28. Кроме того, банк может получать

- 29. Рынок драгоценных металлов в нашей

- 30. Доходы от побочной деятельности Доходы

- 31. Они включают в себя: доходы

- 32. Поскольку банком запрещено

- 33. Этот процесс известен с

- 34. Банки, обладающие

- 35. Прямое участие в капитале

- 36. Дополнительные доходы банки могут получать

- 37. Аналогично и другие службы

- 38. Прочие доходы. Помимо доходов от основной

- 39. Прочие доходы:Штрафы, пени, неустойки, взысканные

- 40. Эти доходы по существу

- 41. Расход – это использование денежных средств на производственную и не производственную деятельность.

- 42. Группировка расходов банка осуществляется аналогично

- 43. Расходы коммерческого банка классифицируют :1. Операционные расходы:

- 44. Операционные расходы. Расходы, непосредственно связаны

- 45. Поскольку банковская деятельность обладает значительной

- 46. У банка нет больших затратных

- 47. Структура банковских расходов скорее

- 48. Хотя какая-то часть кредитных

- 49. В связи с этим наибольшую

- 50. Так как эта плата обычно

- 51. У универсального коммерческого банка,

- 52. Величина процентных расходов и их

- 53. Относительно большие проценты банки выплачивают

- 54. Самыми дешевыми для банка считаются

- 55. Рост доли процентных

- 56. Нормальным считается рост

- 57. Идеально для банка, когда

- 58. Деятельность банка по оказанию

- 59. Обычно плата за их услуги

- 60. Хотя комиссионные расходы обычно

- 61. В отдельную группу обычно выделяют

- 62. Так, при покупке купонных облигаций

- 63. В случае ухудшения конъюнктуры

- 64. Существуют и другие расходы , также не посредственно связанные с конкретными банковскими операциями.

- 65. Это такие расходы, как :различные

- 66. Расходы по обеспечению деятельности банка.

- 67. В небольших и средних по

- 68. В составе расходов по обеспечению деятельности банка

- 69. Прочие расходы. По аналогии с

- 70. Иначе их можно назвать расходами

- 71. Прочие расходы являются не желательным

- 72. К прочим расходам относится: - Штрафы,

- 73. - Расходы, связанные со списанием не полностью

- 74. Во избежание существенного роста прочих

- 75. Прибыль коммерческого банка –

- 76. Если этот результат имеет отрицательное значение, его называют убытком.

- 77. Полученная прибыль является базой

- 78. Разница между суммой валового дохода

- 79. В соответствии с выше приведенной группировкой доходов

- 80. 1.3. Прибыль от операций на финансовых рынках

- 81. 2. Прочую прибыль – разница между прочими

- 82. Балансовая прибыль отражает лишь промежуточный финансовый результат деятельности банка в отчетном периоде.

- 83. Конечным финансовым результатом является чистая

- 84. Основными направлениями использования прибыли банком являются: уплата

- 85. Первостепенное значение имеет соблюдение банками

- 86. Скачать презентанцию

Основная цель деятельности коммерческого банка – получение максимальной прибыли при обеспечении устойчивого длительного функционирования и прочной позиции на рынке.

Слайды и текст этой презентации

Слайд 4 Коммерческий банк, как и любое другое коммерческое предприятие,

может получать доходы от основной и побочной деятельности, а также

случайные доходы, относящиеся к категории прочих.Слайд 6 Основной деятельностью банка считается совершение банковских операций и

оказания банковских услуг клиентам. Вся прочая деятельность банка приносящая доход,

считается побочной.Слайд 9 Не стабильными являются, как правило, доходы от

операции на финансовых рынках, а также доходы от побочной деятельности

банка и случайные доходы.Слайд 10 Получаемые банком доходы должны покрывать его расходы

и создавать прибыль. Часть доходов банка направляется на создание резервов

для покрытия потенциальных рисков.Слайд 11 Банк должен обеспечить не только достаточность объема доходов

для покрытия своих расходов, но и ритмичность их поступления.

Слайд 12 Иными словами, поток доходов должен быть распределен во

времени в соответствии с периодичностью произведения банком расходов.

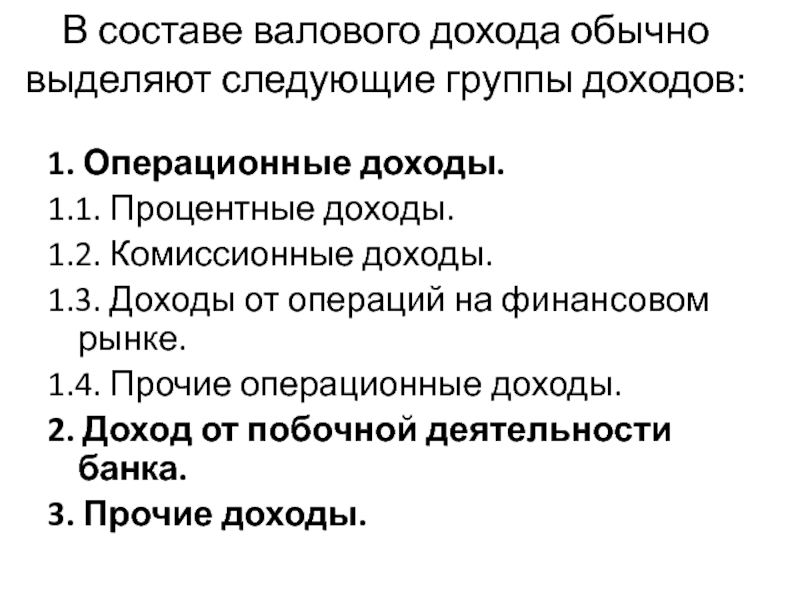

Слайд 14В составе валового дохода обычно выделяют следующие группы доходов:

1.

Операционные доходы.

1.1. Процентные доходы.

1.2. Комиссионные доходы.

1.3. Доходы

от операций на финансовом рынке. 1.4. Прочие операционные доходы.

2. Доход от побочной деятельности банка.

3. Прочие доходы.

Слайд 15Операционные доходы.

Наибольшую долю в структуре

доходов коммерческого банка занимают доходы от основной деятельности, называемые обычно

операционными доходами. Операционные доходы в свою очередь, подразделяются на процентные и не процентные доходы.Слайд 16 Вследствие специфики банковской деятельности основная масса доходов

банка приходится именно на процентные доходы, то есть доходы от

платного размещения собственных и привлеченных средств.Слайд 17 В основном эти доходы от предоставления кредитов

клиентам или от размещения временно свободных денежных средств в центральном

и коммерческих банков, а также процентные доходы от вложений в долговые обязательства.Сюда относятся также доходы от учетных, лизинговых, факторинговых и форфейтинговых операций.

Слайд 18 Общее у всех источников процентных доходов то,

что они связаны с предоставлением денежных средств во временное пользование

третьим лицам и приносит доход в виде процентов на вложенную сумму.На долю процентных доходов у большинства российских банков приходится 70-80% всех доходов.

Слайд 19 Не процентные доходы включают в себя комиссионные

доходы, доходы от операций на финансовых рынках, доходы от переоценки

средств в иностранной валюте.Слайд 20 Оказание клиентам банковских услуг не кредитного

характера является вторым по важности источником дохода, который в последние

время приобретает все больше значение в развитых странах.Слайд 21 Эти доходы обычно называют комиссионными доходами, поскольку

плата за многие услуги взимается в виде комиссионного вознаграждения. Размер

комиссионного вознаграждения устанавливается, как правило, в виде процента от суммы совершаемой операции или сделки.Слайд 22 В тоже время к комиссионным доходам

относятся доходы и от тех услуг, плата за которые взимается

в форме твердой суммы или в виде возмещения понесенных банком расходов.Слайд 23 К основным услугам, которые приносят банкам комиссионные

доходы, можно отнести:

расчетно-кассовое обслуживание юридических и физических лиц,

операции

с пластиковыми картами, предоставление банковских гарантий,

банковское обслуживание валютных контрактов клиентов,

брокерские и депозитарные услуги на рынке ценных бумаг.

Слайд 24 Доходы от операций на финансовых рынках,

то есть, от купли-продажи:

ценных бумаг,

иностранной валюты,

драгоценных металлов.

Эти операции по сути являются торговыми и осуществляются по принципу «дешевле купить – дороже продать».

Слайд 25 Как правило, большинство спекулятивных операций сопряжено со значительными

рисками и по этому в некоторых странах коммерческим банкам запрещено

заниматься, например, куплей-продажей ценных бумаг. В нашей стране подобных прямых запретов нет, однако после кризиса 1998 года коммерческие банки и сами неохотно занимаются торговлей на фондовом рынке.Слайд 26 На валютном рынке Центральный банк Российской Федерации практически

свел к минимуму возможность совершения банками спекулятивных сделок, оставив им

право покупать и продавать валюту только под конкретные экспортно-импортные контракты клиентов.Слайд 27 При этом не следует путать доходы от

купли –продажи банком иностранной валюты за свой счет и доходы

от конверсионных операций, совершаемых банками за счет клиентов. Последние банк получает не от разницы в курсах валют, а виде комиссионного вознаграждения, взимаемого с клиентов.Слайд 28 Кроме того, банк может получать доходы от переоценки

средств в иностранной валюте. Эти доходы образуются, если при росте

курса иностранной валюты активы банка, номинированные в этой валюте, превышают активы номинированные в ней.Слайд 29 Рынок драгоценных металлов в нашей стране недостаточно развит

и, кроме того, для совершения сделок на нем необходимо иметь

специальную лицензию, которой обладает весьма ограниченное число банков.Слайд 30Доходы от побочной деятельности

Доходы от побочной деятельности,

как правило, составляют незначительную долю в структуре доходов коммерческого банка.

Слайд 31 Они включают в себя:

доходы от оказания услуг

не банковского характера,

от участия в деятельности предприятий и организаций,

от сдачи в аренду и от реализации помещений, машин, оборудования,

доходы организаций банка.

Слайд 32 Поскольку банком запрещено самим заниматься производственной,

торгово-посреднической и страховой деятельностью, они проникают в данные отрасли путем

создания дочерних предприятий либо приобретения пакетов акции в уже существующих компаниях.Слайд 33 Этот процесс известен с давних пор как

сращивание финансового и промышленного капитала, настоящее время он начинает развиваться

и в нашей стране.Слайд 34 Банки, обладающие широким доступом к

информации о состоянии дел в различных отраслях экономики и располагающие

сравнительно большими финансовыми ресурсами, имеют хорошие возможности по проникновению в наиболее прибыльные отрасли.Слайд 35 Прямое участие в капитале предприятий и организаций

дает банкам возможность не только получать более высокие доходы, чем

от их кредитования но и минимизировать риски за счет получения контроля над их деятельностью.Слайд 36 Дополнительные доходы банки могут получать также от коммерческой

деятельности своих вспомогательных подразделений.

Например, если банк

имеет собственную рекламную службу, он может оказывать рекламные услуги своим клиентам. Слайд 37 Аналогично и другие службы могут обеспечивать деятельность

самого банка, но и оказывать клиентам платные услуги.

Это могут быть:юридические,

информационные,

телекоммуникационные,

маркетинговые,

аудиторские,

другие услуги.

Слайд 38Прочие доходы.

Помимо доходов от основной и побочной

деятельности банки могут получать и некоторые другие доходы, которые относятся

к категории прочих доходов.Слайд 39 Прочие доходы:

Штрафы, пени, неустойки, взысканные с клиентов.

Оприходование излишков кассы.

Восстановление сумм резервов.

Доходы по

операциям прошлых лет, поступившие или выявленные в отчетном году. Доходы в виде возврата сумм из бюджета за переплату налога на прибыль.

Возмещение расходов по охране здания, коммунальных платежей от арендующих организаций.

Другие.

Слайд 40 Эти доходы по существу являются случайными или

«не заработанными» банком в отчетном периоде. Они обычно не учитываются

при составления плана доходов банка на предстоящий период.Слайд 41 Расход – это использование денежных средств на

производственную и не производственную деятельность.

Слайд 42 Группировка расходов банка осуществляется аналогично группировке доходов, для

того чтобы можно было оценить финансовый результатам и уровень прибыльности

по каждому из направлений деятельности банка.Слайд 43Расходы коммерческого банка классифицируют :

1. Операционные расходы:

1.1. Процентные расходы.

1.2. Комиссионные расходы.

1.3. Расходы по операциям на финансовых рынках.

1.4. прочие операционные расходы.

2. Расходы по обеспечению функционирования деятельности банка.

3. Прочие расходы.

Слайд 44Операционные расходы.

Расходы, непосредственно связаны с выполнением

банковских операций, называют операционными. Их можно также назвать прямыми или

переменными расходами, так как в отличие от других расходов их величина напрямую зависит от объема совершаемых банком операций.Слайд 45 Поскольку банковская деятельность обладает значительной спецификой, структура расходов

у коммерческого банка иная, чем у производственного предприятия.

Слайд 46 У банка нет больших затратных средств на сырье

и материалы, сравнительно невелики затраты на эксплуатацию и обслуживание основных

средств и даже расходы на оплату труда занимают скромную долю в общей сумме расходов коммерческого банка.Слайд 47 Структура банковских расходов скорее напоминает структуру расходов

торгово-посреднеческого предприятия. Ведь для того чтобы получать доходы от размещения

средств, банку необходимо эти средства привлечь.Слайд 48 Хотя какая-то часть кредитных и иных вложений

может осуществляться за счет собственных средств банка, основную массу кредитных

ресурсов формируют привлеченные средства. А за них, как правило нужно платить.Слайд 49 В связи с этим наибольшую часть расходов обычного

коммерческого банка составляют затраты на привлечение средств, а точнее, плата

ха их использование.Слайд 50 Так как эта плата обычно осуществляется в форме

процентов, эти расходы принято называть процентными.

Слайд 51 У универсального коммерческого банка, активно занимающегося кредитной

деятельностью, доля процентных расходов может составлять около 70% всех его

затрат. Однако этот показатель индивидуален для каждого конкретного банка.Слайд 52 Величина процентных расходов и их доля в общей

массе расходов существенно зависит от структуры пассивов банка, а именно

от доли в них платных обязательств. Наиболее дорогими для банков являются, как правило вклады населения и межбанковские кредиты.Слайд 53 Относительно большие проценты банки выплачивают также по депозитам

юридических лиц и выпущенным долговым обязательствам.

Слайд 54 Самыми дешевыми для банка считаются средства на расчетных

и текущих счетах юридических лиц, а так же на счетах

до востребования физических лиц. Чем больше доля этих средств в структуре обязательств банка, тем меньше величина и доля процентных расходов и тем больше прибыль банка.Слайд 55 Рост доли процентных расходов банка среди

общего их объема, как правило, свидетельствует либо о неблагоприятном состоянии

конъюнктуры рынков, на которых банк приобретает кредитные ресурсы, либо об ухудшении конкурентной позиции банка на этих рынках.Слайд 56 Нормальным считается рост процентных расходов, когда

он сопровождается адекватным ростом процентных доходов.

Слайд 57 Идеально для банка, когда рост процентных доходов

опережает рост процентных расходов или когда в условиях снижения процентных

ставок плата за привлечение средств снижается быстрее, чем доход от их размещения.Слайд 58 Деятельность банка по оказанию клиентам услуг не

кредитного характера сопряжена, главным образом, с расходами по оплате услуг

посреднических организаций.Слайд 59 Обычно плата за их услуги взимается в форме

комиссии от суммы совершаемой операции, поэтому данная группа расходов получила

название комиссионных.Слайд 60 Хотя комиссионные расходы обычно составляют не значительную

долю в общей массе расходов, они в значительной степени влияют

на цены и уровень доходности не кредитных услуг банка, таких, как расчетные, конверсионные, гарантийные, депозитарные.Слайд 61 В отдельную группу обычно выделяют расходы по операциям

на финансовых рынках. На этих рынках банк получает доходы от

реализации определенных ценностей. К расходам же относятся затраты на приобретение этих ценностей.Слайд 62 Так, при покупке купонных облигаций банку приходится уплачивать

накопленный купонный доход.

Бескупонные ценные бумаги обычно приобретаются

с дисконтом, который также относится на расходы. Слайд 63 В случае ухудшения конъюнктуры финансовых рынков банк

может нести значительные расходы в результате переоценки ценных бумаг, иностранной

валюты и другого имущества.Слайд 64 Существуют и другие расходы , также не посредственно

связанные с конкретными банковскими операциями.

Слайд 65 Это такие расходы, как :

различные налоги с оборота,

почтовые и телеграфные расходы по платежам клиентов.

Эти затраты называют

прочими операционными расходами. Слайд 66Расходы по обеспечению деятельности банка.

К этой группе

относят расходы, которые связаны с обеспечением функционирования банка, но не

могут быть прямо отнесены на конкретную операцию.Слайд 67 В небольших и средних по размеру активов банках

сумма этих расходов бывает сопоставима с суммой операционных расходов. У

крупных банков с большими объемами привлеченных и размещенных ресурсов расходы по обеспечению деятельности банка растворяются в массе операционных затрат и могут составлять 10-12% общей суммы расходов.Слайд 68В составе расходов по обеспечению деятельности банка можно выделить следующие

статьи:

1. Расходы на персонал.

2. Расходы на здания и

помещения. 3. Расходы по оснащению рабочих мест.

4. Расходы на рекламу и стимулирования сбыта.

5. Расходы на информационное обеспечение деятельности банка.

6. Расходы на связь и телекоммуникацию.

7. Транспортные расходы.

8. Прочие расходы по обеспечению деятельности банка.

Слайд 69 Прочие расходы. По аналогии с доходами к категории

прочих расходов относят случайные затраты, вызванные непредвиденными обстоятельствами.

Слайд 70 Иначе их можно назвать расходами на покрытие рисков

в деятельности банка. Эти расходы либо не включаются в смету

затрат банка, либо в смете предусматривается определенная сумма на непредвиденные расходы исходя из уровня, сложившегося за предыдущие периоды.Слайд 71 Прочие расходы являются не желательным элементом расходов, их

возникновение чаще всего связано с ошибками или преднамеренными нарушениями сотрудниками

банка договоров и законодательство, просчетами в кредитной политики банка, недостатками в управлении кредитной организацией.Слайд 72К прочим расходам относится:

- Штрафы, пени, неустойки уплаченные.

-

Расходы прошлых лет, выявленные в отчетном периоде.

- Расходы по

реализации имущества банка. - Расходы по списанию недостач, хищению денежной наличности, материальных ценностей, монет.

- Расходы по списанию дебиторской задолженности.

Слайд 73- Расходы, связанные со списанием не полностью амортизированных основных средств.

- Расходы, связанные со списанием задолженности по кредитам, при отсутствии

средств резервов и резервного фонда. - Расходы, связанные с выплатой сумм по претензиям клиентов.

- Судебные издержки и расходы по арбитражным делам, связанным с деятельностью банка.

Слайд 74 Во избежание существенного роста прочих расходов банки должны

направлять определенные средства на создание резервов для покрытия сомнительных и

убыточных операций, а также формировать резервный фонд. Это позволит избежать убытков в случае возникновении серьезных рисков.Слайд 75 Прибыль коммерческого банка – это финансовый результат

деятельности банка в виде превышения доходов над расходами.

Слайд 77 Полученная прибыль является базой для увеличения и

обновления основных фондов банка, прироста его собственного капитала, гарантирующего стабильность

финансового положения и ликвидность баланса, обеспечения соответствующего уровня дивидендов, развитие повышения качества банковских услуг.Слайд 78 Разница между суммой валового дохода и суммой затрат,

относимых в соответствии с действующем законодательством на расходы банка, называется

балансовой или валовой прибылью, если эта разница имеет отрицательное значение ее называют убытком.Слайд 79В соответствии с выше приведенной группировкой доходов и расходов валовая

прибыль банка подразделяется на:

1. Операционную прибыль, равную разнице между

суммой операционных доходов и расходов. 1.1. Процентную прибыль – превышение полученных банком процентных доходов над процентными расходами.

1.2. Комиссионную прибыль – превышение комиссионных доходов над комиссионными расходами.

Слайд 801.3. Прибыль от операций на финансовых рынках – разница между

доходами и расходами от этих операций.

1.4. Прочую прибыль –

разница между прочими доходами и прочими расходами. 2. Прибыль от побочной деятельности – доходы от побочной деятельности за вычетом затрат на ее осуществление.

Слайд 812. Прочую прибыль – разница между прочими доходами и прочими

расходами.

Наибольшую долю в составе прибыли составляет операционная прибыль, а

в ней – процентная прибыль. Слайд 82 Балансовая прибыль отражает лишь промежуточный финансовый результат

деятельности банка в отчетном периоде.

Слайд 83 Конечным финансовым результатом является чистая прибыль коммерческого банка,

предоставляющая собой остаток доходов банка после покрытия всех расходов, в

том числе и непредвиденных, формирование резерва, уплаты налогов из прибыли.Слайд 84Основными направлениями использования прибыли банком являются:

уплата налогов и иных обязательных

платежей;

выплата дивидендов акционерам (пайщикам);

отчисления в различные фонды банка: уставный, резервный,

специального назначения и др.;благотворительные и иные цели.