Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Финансовая среда предпринимательства и предпринимательские риски

Содержание

- 1. Финансовая среда предпринимательства и предпринимательские риски

- 2. Производственный (чистый) рискИнвестиционный рискФинансовый рискТоварный рискКомплексный рискБанковский

- 3. Слайд 3

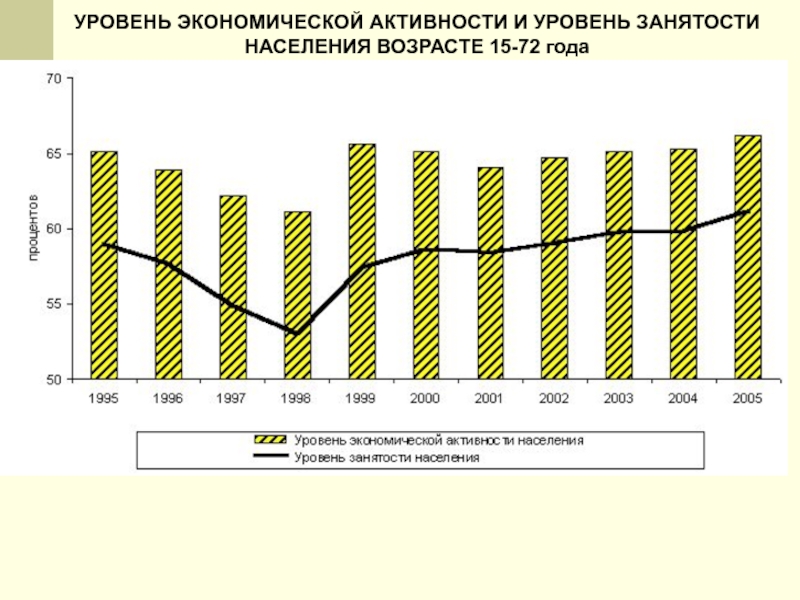

- 4. УРОВЕНЬ ЭКОНОМИЧЕСКОЙ АКТИВНОСТИ И УРОВЕНЬ ЗАНЯТОСТИ НАСЕЛЕНИЯ ВОЗРАСТЕ 15-72 года

- 5. ЧИСЛЕННОСТЬ ЭКОНОМИЧЕСКИ АКТИВНОГО НАСЕЛЕНИЯ, ЗАНЯТЫХ И БЕЗРАБОТНЫХ (тысяч человек)

- 6. Действующее законодательство РФ о банкротстве предприятия. Федеральный

- 7. Оценка риска на основе анализа финансового состояния

- 8. ТЕКУЩИЕ АКТИВЫМинимальныйрискМалый рискСреднийрискВысокийриск(А1) Наиболее ликвидные активы:Деньги в

- 9. Оценка риска на основе анализа финансового состояния

- 10. Оценка риска на основе анализа финансового состояния

- 11. Причины деловой несостоятельности По результатам исследования "Dun

- 12. ФИНАНСОВОЕ РАВНОВЕСИЕДолгосрочная ликвидность (структурная)Текущая ликвидностьРентабельность (эффективность)Обеспечение платежеспособности

- 13. УСЛОВИЕ ЛИКВИДНОСТИПРИТОКИ ФИНАНСОВЫХ СРЕДСТВ ОТТОКИ ФИНАНСОВЫХ СРЕДСТВ>

- 14. Финансовые коэффициенты платежеспособностиДопустимое значение 0,7÷0,8; желательно L3≈

- 15. Финансовые коэффициенты платежеспособности

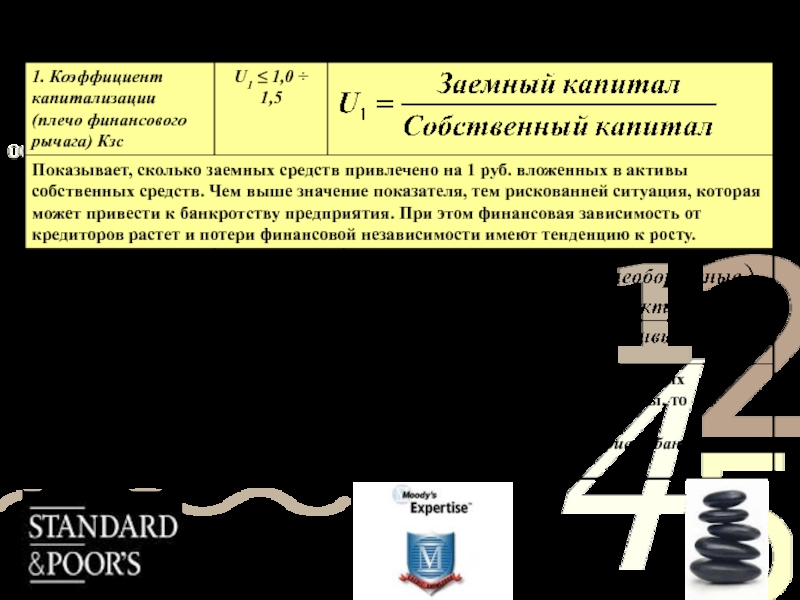

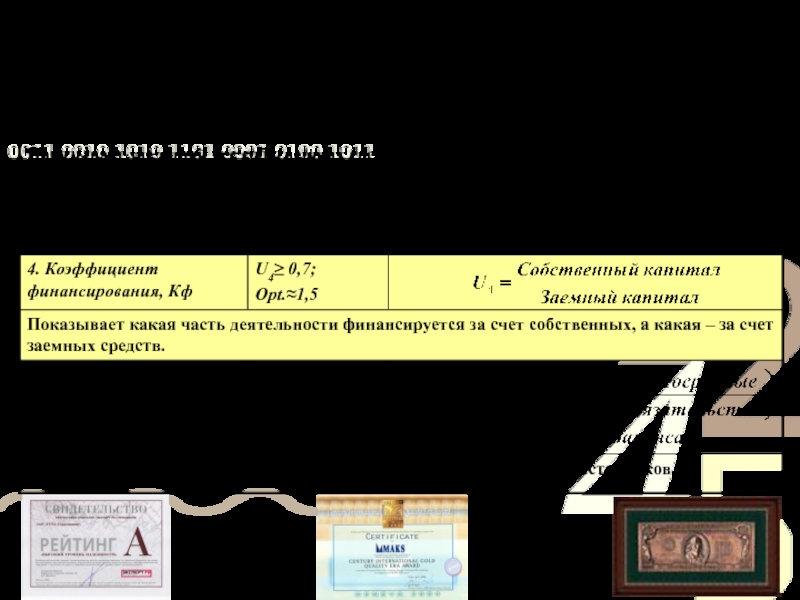

- 16. ПОКАЗАТЕЛИ ФИНАНСОВОЙ УСТОЙЧИВОСТИ

- 17. ПОКАЗАТЕЛИ ФИНАНСОВОЙ УСТОЙЧИВОСТИ

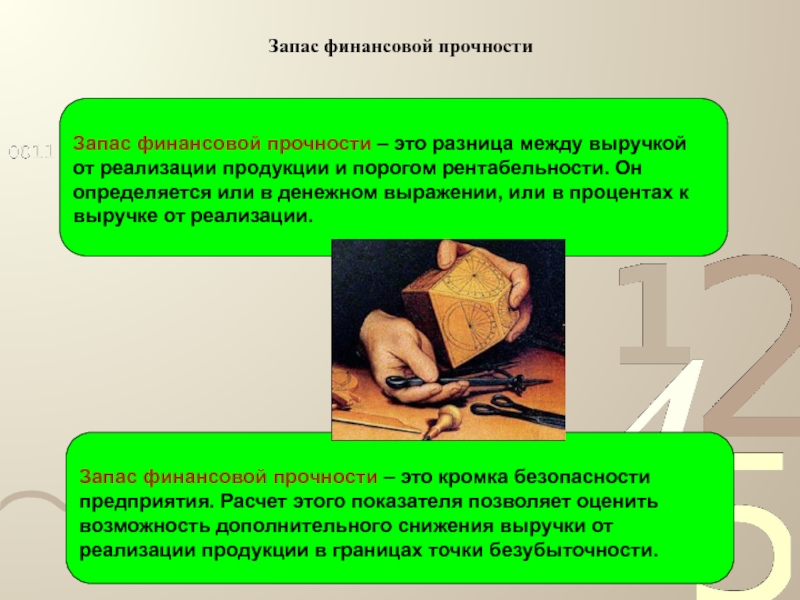

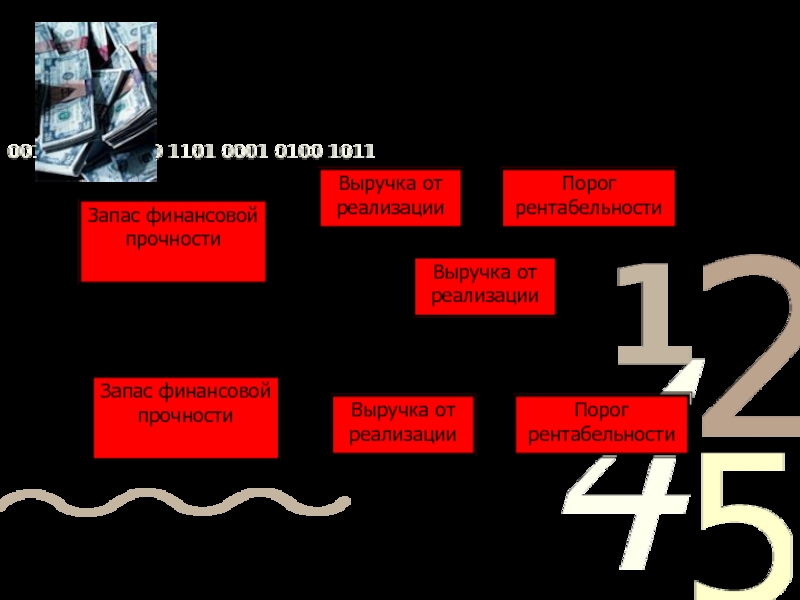

- 18. Запас финансовой прочности

- 19. Запас финансовой прочностиЗапас финансовой прочности=Выручка от реализации-Порог рентабельностиВыручка от реализацииЗапас финансовой прочности=Выручка от реализации-Порог рентабельности

- 20. ПОКАЗАТЕЛИ, ХАРАКТЕРИЗУЮЩИЕ ПРИБЫЛЬНОСТЬ (РЕНТАБЕЛЬНОСТЬ)Показывает эффективность использования собственного

- 21. ПОКАЗАТЕЛИ, ХАРАКТЕРИЗУЮЩИЕ ПРИБЫЛЬНОСТЬ (РЕНТАБЕЛЬНОСТЬ)

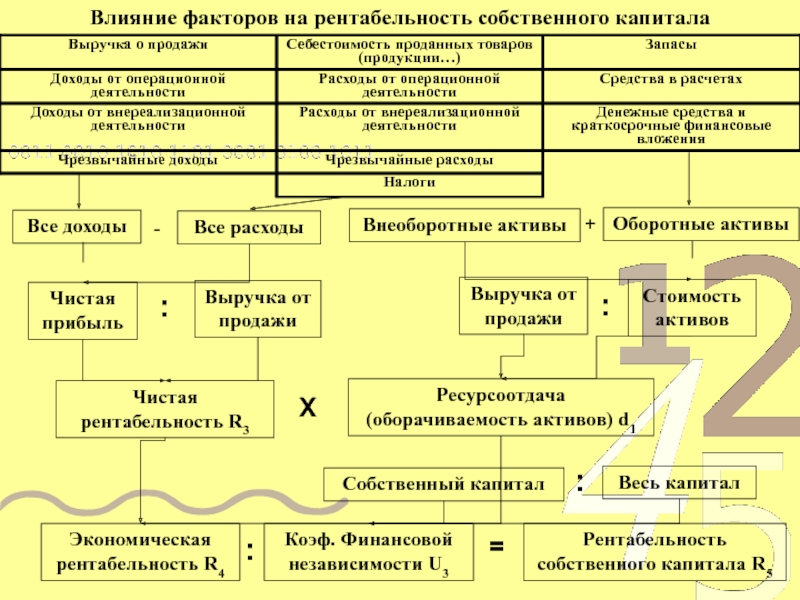

- 22. Влияние факторов на рентабельность собственного капиталаВсе доходыВсе

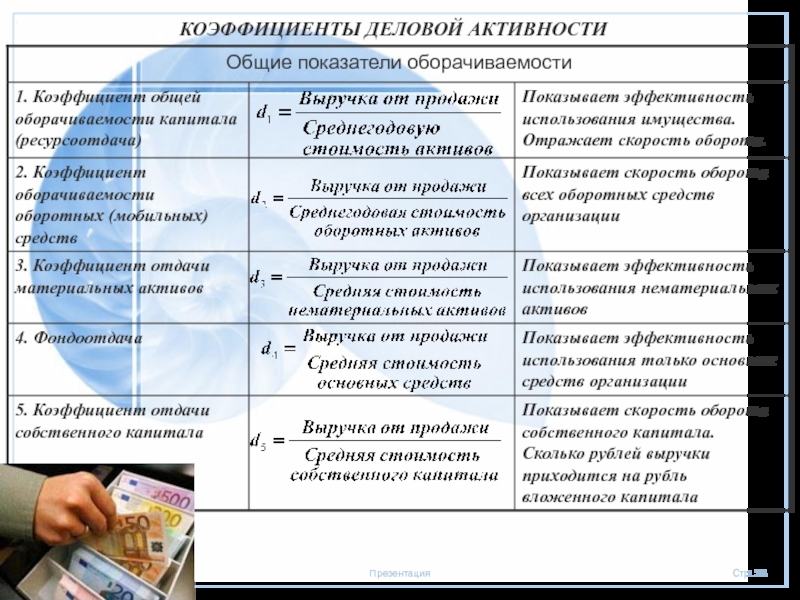

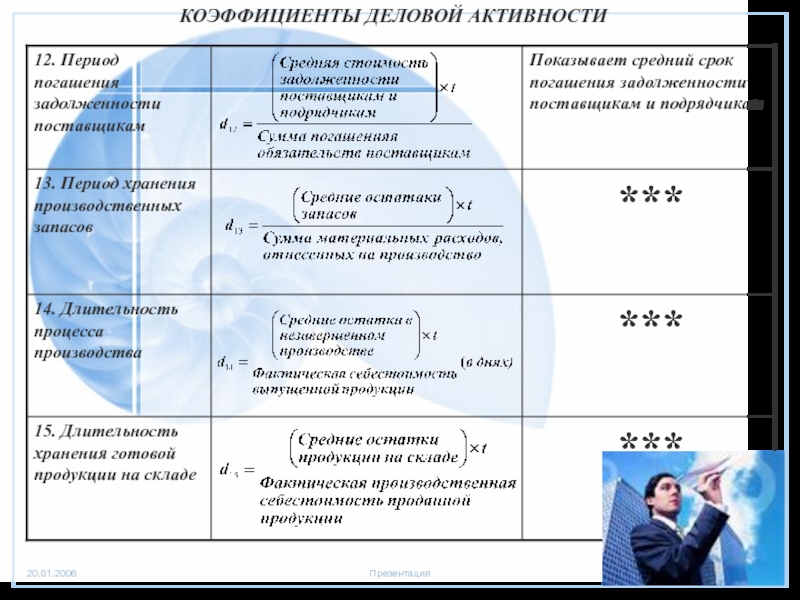

- 23. КОЭФФИЦИЕНТЫ ДЕЛОВОЙ АКТИВНОСТИ

- 24. КОЭФФИЦИЕНТЫ ДЕЛОВОЙ АКТИВНОСТИ

- 25. КОЭФФИЦИЕНТЫ ДЕЛОВОЙ АКТИВНОСТИ

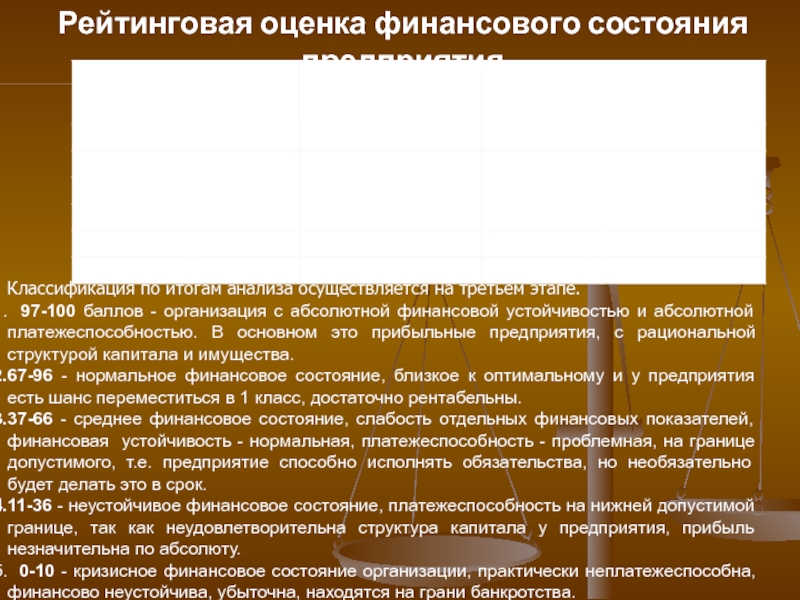

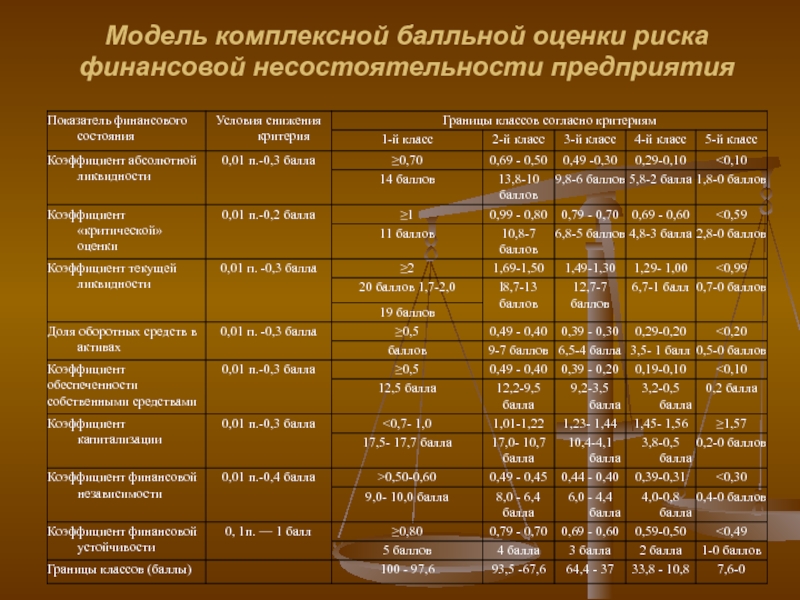

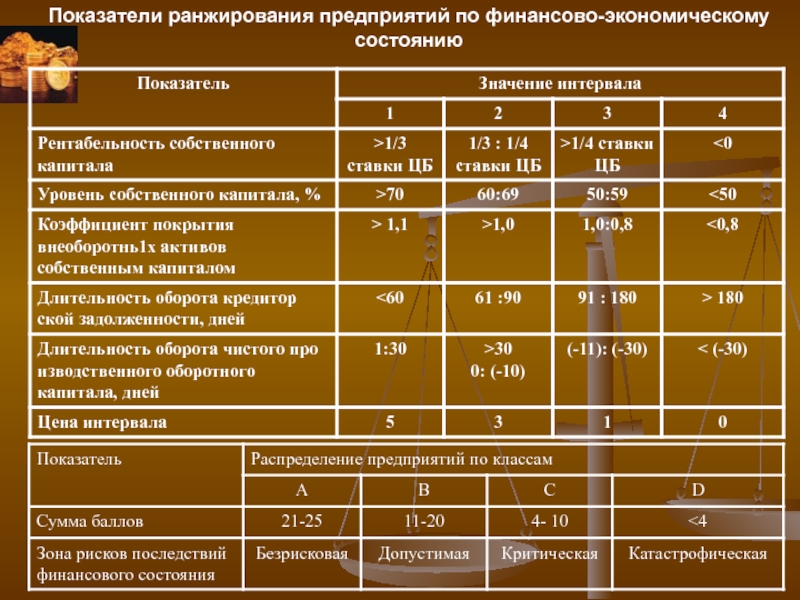

- 26. Рейтинги показателей.Классификация по итогам анализа осуществляется на

- 27. Слайд 27

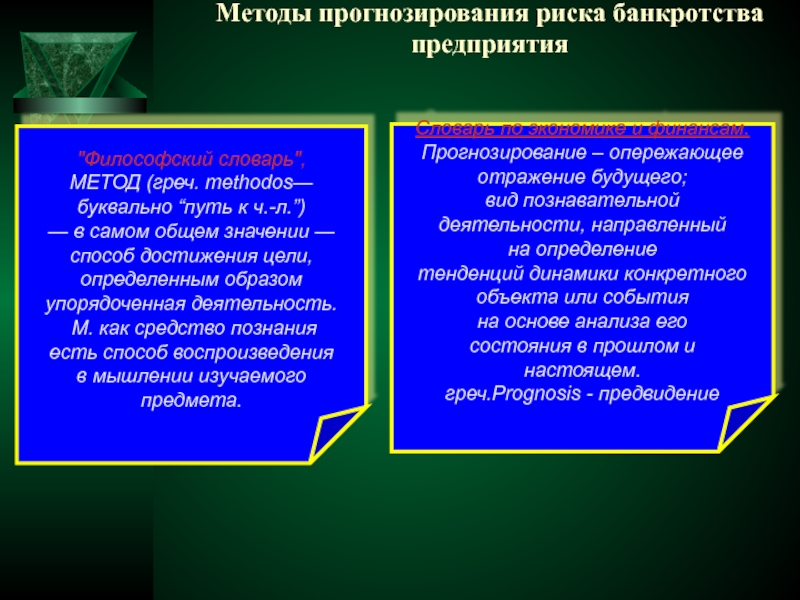

- 28. Методы прогнозирования риска банкротства предприятия "Философский словарь",

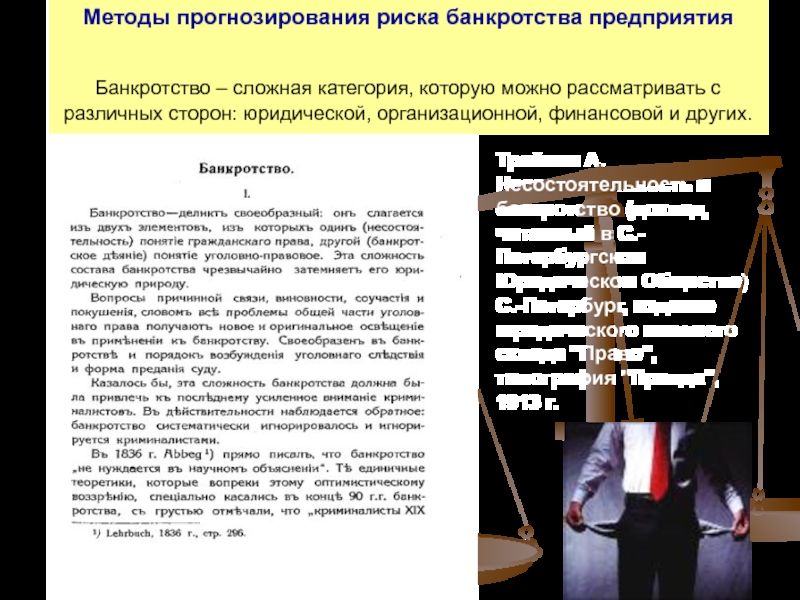

- 29. Методы прогнозирования риска банкротства предприятияБанкротство – сложная

- 30. Завадский С. В., Свидерский В. Н. Кассационная практика по

- 31. Под несостоятельностью (банкротством) предприятия понимается

- 32. Признаки банкротстваЮридическое лицо считается не способным удовлетворить

- 33. Дела о банкротстве рассматриваются арбитражным судомдело

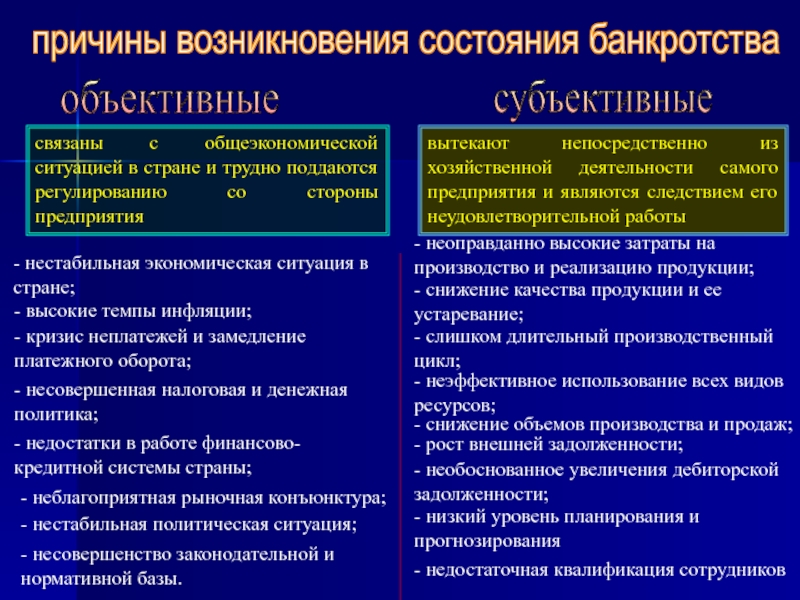

- 34. связаны с общеэкономической ситуацией в стране и

- 35. Структура баланса предприятия признается неудовлетворительной, а предприятие

- 36. При неудовлетворительной структуре баланса для определения ближайших

- 37. Если структура баланса является удовлетворительной, для проверки

- 38. Сумма платежей по обслуживанию задолженности государства перед

- 39. Метод анализа денежных потоковПоступления средствРасходы Сальдо поступлений

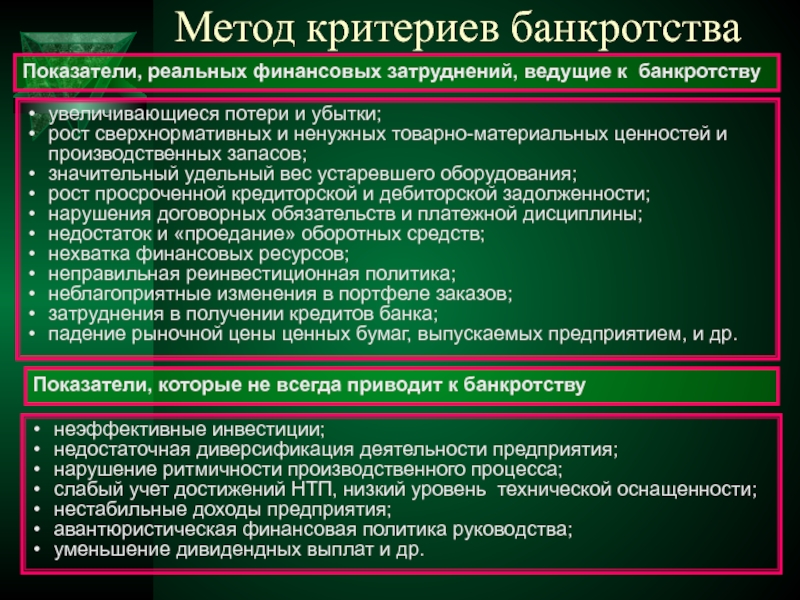

- 40. Метод критериев банкротстваПоказатели, реальных финансовых затруднений, ведущие

- 41. Z – модели, разработанные Эдвардом И. Альтманом

- 42. Пятифакторная модель Э.Альтмана прогнозирования банкротства К1 –

- 43. Правило принятия решения о возможности банкротства заключается

- 44. Пятифакторная модель У. БивераМодель дает возможность оценить

- 45. Модель Лиса прогнозирования финансовой несостоятельности. Конструкция

- 46. Модель Таффлера прогнозирования финансовой несостоятельностиZ=0,53Х1+0,13Х2+0,18Х3+0,16Х4Х1 – коэффициент

- 47. Вероятность банкротства по модели Коннана - Гольдера

- 48. 1. Двухфакторная модель прогнозирования банкротства Модели прогнозирования

- 49. 2. Четырехфакторная модель прогнозирования банкротства Z=8,38Х1 +

- 50. 3. Шестифакторная модель прогнозирования риска потери платежеспособности.

- 51. Белорусская дискриминантная факторная модель диагностики риска банкротства

- 52. Модель комплексной балльной оценки риска финансовой несостоятельности предприятия

- 53. Классификация уровня финансового состояния

- 54. Показатели ранжирования предприятий по финансово-экономическому состоянию

- 55. Способы минимизации угрозы банкротства - отказ от

- 56. Скачать презентанцию

Слайды и текст этой презентации

Слайд 1 Лекция 5. “ Риск банкротства как основное проявление финансовых

рисков”

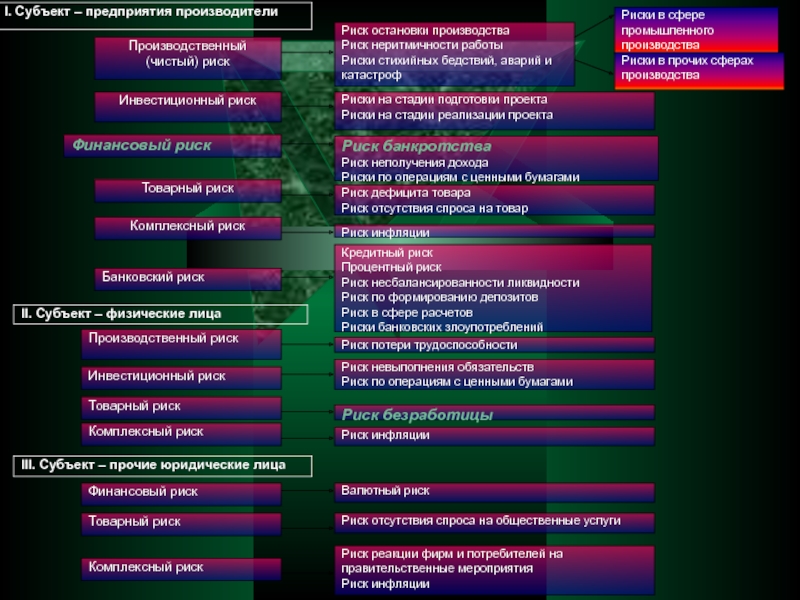

И Я по дисциплине “Финансовая среда предпринимательства и предпринимательские риски”Слайд 2Производственный (чистый) риск

Инвестиционный риск

Финансовый риск

Товарный риск

Комплексный риск

Банковский риск

Риск остановки производства

Риск

неритмичности работы

Риски стихийных бедствий, аварий и катастроф

Риски в сфере промышленного

производстваРиски в прочих сферах производства

Риски на стадии подготовки проекта

Риски на стадии реализации проекта

Риск банкротства

Риск неполучения дохода

Риски по операциям с ценными бумагами

Риск дефицита товара

Риск отсутствия спроса на товар

Риск инфляции

Кредитный риск

Процентный риск

Риск несбалансированности ликвидности

Риск по формированию депозитов

Риск в сфере расчетов

Риски банковских злоупотреблений

Производственный риск

Инвестиционный риск

Товарный риск

Риск потери трудоспособности

Риск невыполнения обязательств

Риск по операциям с ценными бумагами

Риск безработицы

Финансовый риск

Товарный риск

Комплексный риск

Валютный риск

Риск отсутствия спроса на общественные услуги

Риск реакции фирм и потребителей на правительственные мероприятия

Риск инфляции

Комплексный риск

Риск инфляции

III. Субъект – прочие юридические лица

II. Субъект – физические лица

I. Субъект – предприятия производители

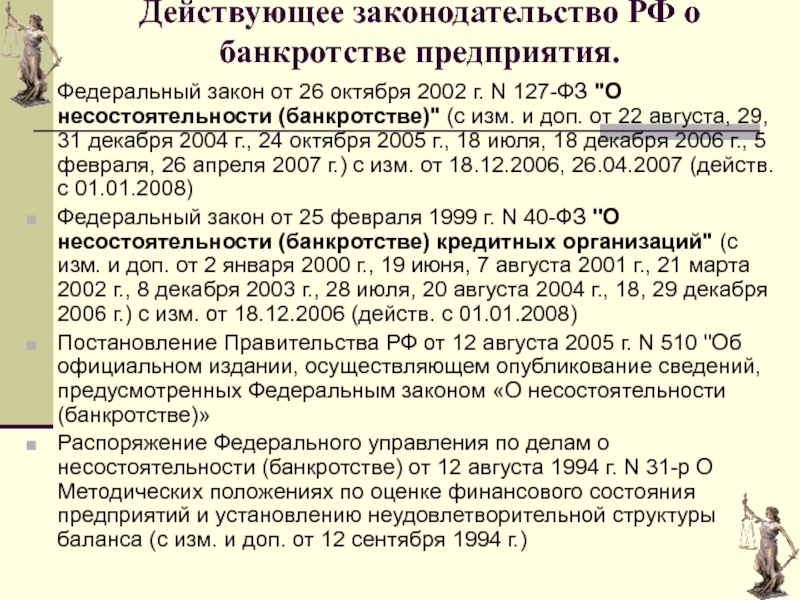

Слайд 6Действующее законодательство РФ о банкротстве предприятия.

Федеральный закон от 26

октября 2002 г. N 127-ФЗ "О несостоятельности (банкротстве)" (с изм.

и доп. от 22 августа, 29, 31 декабря 2004 г., 24 октября 2005 г., 18 июля, 18 декабря 2006 г., 5 февраля, 26 апреля 2007 г.) с изм. от 18.12.2006, 26.04.2007 (действ. с 01.01.2008)Федеральный закон от 25 февраля 1999 г. N 40-ФЗ "О несостоятельности (банкротстве) кредитных организаций" (с изм. и доп. от 2 января 2000 г., 19 июня, 7 августа 2001 г., 21 марта 2002 г., 8 декабря 2003 г., 28 июля, 20 августа 2004 г., 18, 29 декабря 2006 г.) с изм. от 18.12.2006 (действ. с 01.01.2008)

Постановление Правительства РФ от 12 августа 2005 г. N 510 "Об официальном издании, осуществляющем опубликование сведений, предусмотренных Федеральным законом «О несостоятельности (банкротстве)»

Распоряжение Федерального управления по делам о несостоятельности (банкротстве) от 12 августа 1994 г. N 31-р О Методических положениях по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса (с изм. и доп. от 12 сентября 1994 г.)

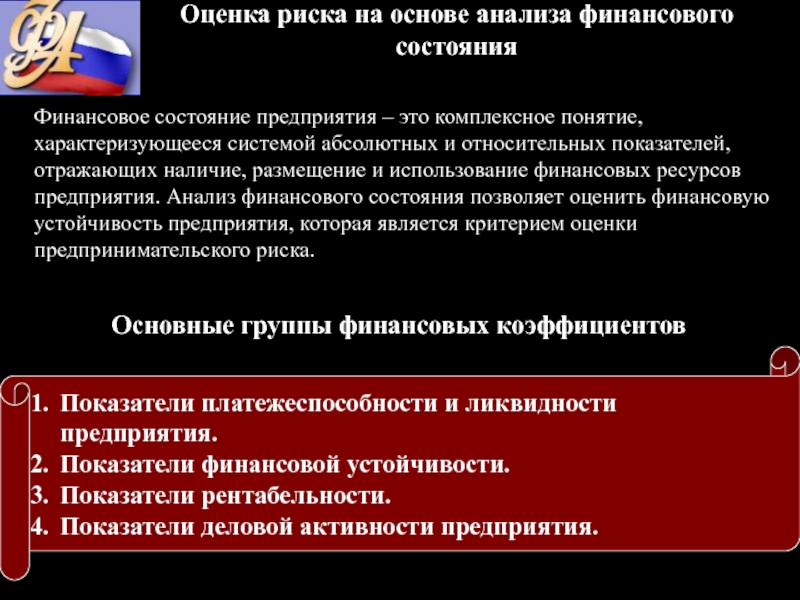

Слайд 7Оценка риска на основе анализа финансового состояния

Финансовое состояние предприятия

– это комплексное понятие, характеризующееся системой абсолютных и относительных показателей,

отражающих наличие, размещение и использование финансовых ресурсов предприятия. Анализ финансового состояния позволяет оценить финансовую устойчивость предприятия, которая является критерием оценки предпринимательского риска.Основные группы финансовых коэффициентов

Показатели платежеспособности и ликвидности предприятия.

Показатели финансовой устойчивости.

Показатели рентабельности.

Показатели деловой активности предприятия.

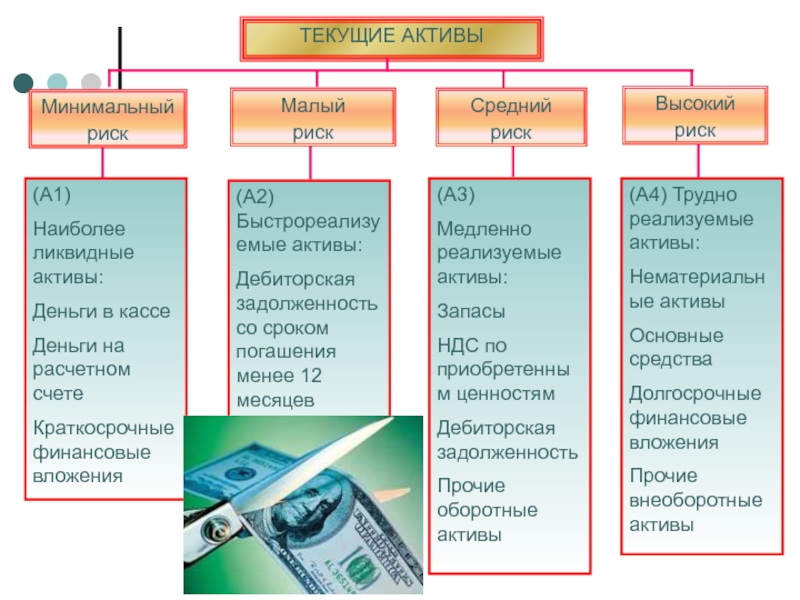

Слайд 8ТЕКУЩИЕ АКТИВЫ

Минимальный

риск

Малый

риск

Средний

риск

Высокий

риск

(А1)

Наиболее ликвидные активы:

Деньги в кассе

Деньги на расчетном

счете

Краткосрочные финансовые вложения

(А2) Быстрореализуемые активы:

Дебиторская задолженность со сроком погашения менее

12 месяцев(А3)

Медленно реализуемые активы:

Запасы

НДС по приобретенным ценностям

Дебиторская задолженность

Прочие оборотные активы

(А4) Трудно реализуемые активы:

Нематериальные активы

Основные средства

Долгосрочные финансовые вложения

Прочие внеоборотные активы

Слайд 9Оценка риска на основе анализа финансового состояния

Финансовое состояние предприятия

– это комплексное понятие, характеризующееся системой абсолютных и относительных показателей,

отражающих наличие, размещение и использование финансовых ресурсов предприятия. Анализ финансового состояния позволяет оценить финансовую устойчивость предприятия, которая является критерием оценки предпринимательского риска.Основные группы финансовых коэффициентов

Показатели платежеспособности и ликвидности предприятия.

Показатели финансовой устойчивости.

Показатели рентабельности.

Показатели деловой активности предприятия.

Слайд 10Оценка риска на основе анализа финансового состояния

Финансовое состояние предприятия

– это комплексное понятие, характеризующееся системой абсолютных и относительных показателей,

отражающих наличие, размещение и использование финансовых ресурсов предприятия. Анализ финансового состояния позволяет оценить финансовую устойчивость предприятия, которая является критерием оценки предпринимательского риска.Основные группы финансовых коэффициентов

Показатели платежеспособности и ликвидности предприятия.

Показатели финансовой устойчивости.

Показатели рентабельности.

Показатели деловой активности предприятия.

Слайд 11

Причины деловой несостоятельности

По результатам исследования "Dun & Bradstreet" Бригхем

Ю., Гапенски Л. Финансовый менеджмент / Пер. с англ. под

ред. В.В.Ковалева. -Спб.: Экономическая школа, 2001г. -Т.2, с.478.Слайд 12ФИНАНСОВОЕ РАВНОВЕСИЕ

Долгосрочная ликвидность (структурная)

Текущая ликвидность

Рентабельность (эффективность)

Обеспечение платежеспособности в любой момент

времени

Обеспечение равномерной структуры капитала (финансовая устойчивость)

Обеспечение требуемой отдачи

Слайд 13УСЛОВИЕ ЛИКВИДНОСТИ

ПРИТОКИ ФИНАНСОВЫХ СРЕДСТВ

ОТТОКИ ФИНАНСОВЫХ СРЕДСТВ

>

Выполнение условия ликвидности

вместе с повышением рентабельности обеспечивает позитивные финансовые результаты и тем

самым рост стоимости бизнеса:ФИНАНСОВЫЙ РЕЗУЛЬТАТ

ПРИТОКИ ФИНАНСОВЫХ СРЕДСТВ

ОТТОКИ ФИНАНСОВЫХ СРЕДСТВ

ОТТОКИ ФИНАНСОВЫХ СРЕДСТВ

=

-

Основным инструментом управления финансовой состоятельностью предприятия является анализ

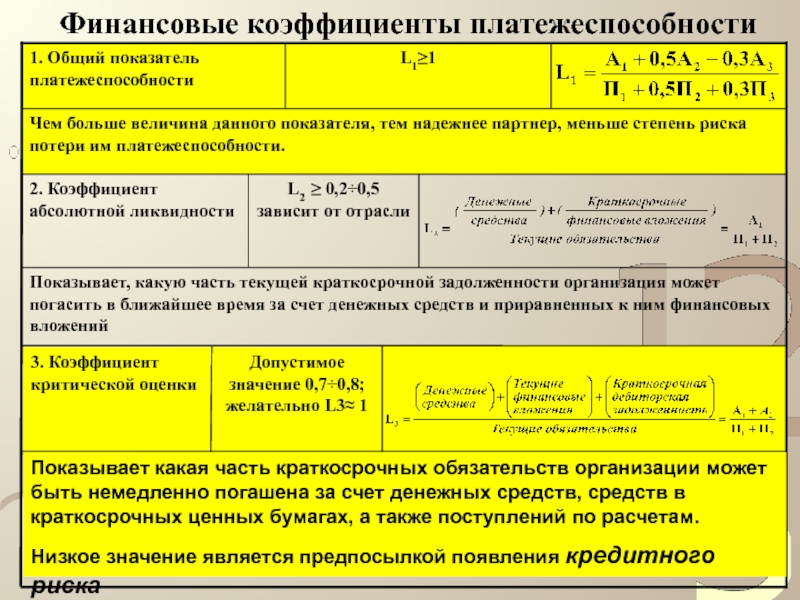

Слайд 14Финансовые коэффициенты платежеспособности

Допустимое значение 0,7÷0,8; желательно L3≈ 1

3. Коэффициент критической

оценки

Показывает, какую часть текущей краткосрочной задолженности организация может погасить в

ближайшее время за счет денежных средств и приравненных к ним финансовых вложенийL2 ≥ 0,2÷0,5 зависит от отрасли

2. Коэффициент абсолютной ликвидности

Чем больше величина данного показателя, тем надежнее партнер, меньше степень риска потери им платежеспособности.

L1≥1

1. Общий показатель платежеспособности

Показывает какая часть краткосрочных обязательств организации может быть немедленно погашена за счет денежных средств, средств в краткосрочных ценных бумагах, а также поступлений по расчетам.

Низкое значение является предпосылкой появления кредитного риска

Слайд 19Запас финансовой прочности

Запас финансовой прочности

=

Выручка от реализации

-

Порог рентабельности

Выручка от реализации

Запас

финансовой прочности

=

Выручка от реализации

-

Порог рентабельности

Слайд 20ПОКАЗАТЕЛИ, ХАРАКТЕРИЗУЮЩИЕ ПРИБЫЛЬНОСТЬ (РЕНТАБЕЛЬНОСТЬ)

Показывает эффективность использования собственного капитала

5.Рентабельность собственного капитала

Показывает

эффективность использования всего имущества организации

4.Экономическая рентабельность

Показывает сколько чистой прибыли приходится

на единицу выручки3. Чистая рентабельность

Показывает уровень прибыли после выплаты налога

2. Бухгалтерская рентабельность от обычной деятельности

Показывает сколько прибыли приходится на единицу реализованной продукции

1. Рентабельность продаж

Слайд 22Влияние факторов на рентабельность собственного капитала

Все доходы

Все расходы

Чистая прибыль

Выручка от

продажи

Чистая рентабельность R3

Внеоборотные активы

Оборотные активы

Выручка от продажи

Стоимость активов

Ресурсоотдача (оборачиваемость активов)

d1Собственный капитал

Весь капитал

Экономическая рентабельность R4

Коэф. Финансовой независимости U3

Рентабельность собственного капитала R5

-

+

:

:

Х

:

:

=

Слайд 26Рейтинги показателей.

Классификация по итогам анализа осуществляется на третьем этапе.

97-100

баллов - организация с абсолютной финансовой устойчивостью и абсолютной платежеспособностью.

В основном это прибыльные предприятия, с рациональной структурой капитала и имущества.67-96 - нормальное финансовое состояние, близкое к оптимальному и у предприятия есть шанс переместиться в 1 класс, достаточно рентабельны.

37-66 - среднее финансовое состояние, слабость отдельных финансовых показателей, финансовая устойчивость - нормальная, платежеспособность - проблемная, на границе допустимого, т.е. предприятие способно исполнять обязательства, но необязательно будет делать это в срок.

11-36 - неустойчивое финансовое состояние, платежеспособность на нижней допустимой границе, так как неудовлетворительна структура капитала у предприятия, прибыль незначительна по абсолюту.

0-10 - кризисное финансовое состояние организации, практически неплатежеспособна, финансово неустойчива, убыточна, находятся на грани банкротства.

Рейтинговая оценка финансового состояния предприятия

Слайд 28Методы прогнозирования риска банкротства предприятия

"Философский словарь",

МЕТОД (греч. methodos—

буквально

“путь к ч.-л.”)

— в самом общем значении —

способ

достижения цели, определенным образом

упорядоченная деятельность.

М. как средство познания

есть способ воспроизведения

в мышлении изучаемого

предмета.

Словарь по экономике и финансам.

Прогнозирование – опережающее

отражение будущего;

вид познавательной

деятельности, направленный

на определение

тенденций динамики конкретного

объекта или события

на основе анализа его

состояния в прошлом и

настоящем.

греч.Prognosis - предвидение

Слайд 29Методы прогнозирования риска банкротства предприятия

Банкротство – сложная категория, которую можно

рассматривать с различных сторон: юридической, организационной, финансовой и других.

Трайнин

А.

Несостоятельность и банкротство (доклад, читанный в С.-Петербургском Юридическом Обществе)

С.-Петербург, издание юридического книжного склада "Право", типография "Правда", 1913 г.Слайд 30Завадский С. В., Свидерский В. Н. Кассационная практика по общеимперскому конкурсному праву и

процессу С.-Петербург, издание юридического книжного магазина И. И. Зубкова под фирмою "Законоведение", типография

В. Безобразова и Ко, 1913 г.Слайд 31 Под несостоятельностью (банкротством) предприятия понимается признанная арбитражным судом

неспособность должника в полном объеме удовлетворить требования кредиторов по денежным

обязательствам и (или) исполнить обязанность по уплате обязательных платежей. Юридическое лицо является неспособным удовлетворить требования кредиторов, если соответствующие обязательства не исполнены им в течение трех месяцев с момента наступления даты их исполнения.Федеральный закон от 26 октября 2002 г. N 127-ФЗ

"О несостоятельности (банкротстве)"

(с изменениями от 22 августа, 29, 31 декабря 2004 г., 24 октября 2005 г., 18 июля, 18 декабря 2006 г., 5 февраля, 26 апреля, 19 июля, 2 октября 2007 г.)

Слайд 32Признаки банкротства

Юридическое лицо считается не способным удовлетворить требования кредиторов по

денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей,

если соответствующие обязательства и (или) обязанность не исполнены им в течение трех месяцев с даты, когда они должны были быть исполненыГражданин считается не способным удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства и (или) обязанность не исполнены им в течение трех месяцев с даты, когда они должны были быть исполнены, и если сумма его обязательств превышает стоимость принадлежащего ему имущества.

Слайд 33 Дела о банкротстве рассматриваются арбитражным судом

дело о банкротстве может

быть возбуждено арбитражным судом при условии, что требования к должнику

-юридическому лицу в совокупности составляют не менее ста тысяч рублей

гражданину - не менее десяти тысяч рублей

Слайд 34связаны с общеэкономической ситуацией в стране и трудно поддаются регулированию

со стороны предприятия

вытекают непосредственно из хозяйственной деятельности самого предприятия

и являются следствием его неудовлетворительной работы причины возникновения состояния банкротства

объективные

субъективные

- нестабильная экономическая ситуация в стране;

- высокие темпы инфляции;

- кризис неплатежей и замедление платежного оборота;

- нестабильная политическая ситуация;

- несовершенство законодательной и нормативной базы.

- несовершенная налоговая и денежная политика;

- недостатки в работе финансово-кредитной системы страны;

- неблагоприятная рыночная конъюнктура;

- неоправданно высокие затраты на производство и реализацию продукции;

- снижение качества продукции и ее устаревание;

- слишком длительный производственный цикл;

- неэффективное использование всех видов ресурсов;

- снижение объемов производства и продаж;

- рост внешней задолженности;

- необоснованное увеличения дебиторской задолженности;

- низкий уровень планирования и прогнозирования

- недостаточная квалификация сотрудников

Слайд 35Структура баланса предприятия признается неудовлетворительной, а предприятие – неплатежеспособным, если

выполняется одно из следующих условий:

Коэффициент текущей ликвидности на конец отчетного

периода имеет значение меньше 2.Коэффициент обеспеченности собственными

оборотными средствами меньше 0,1

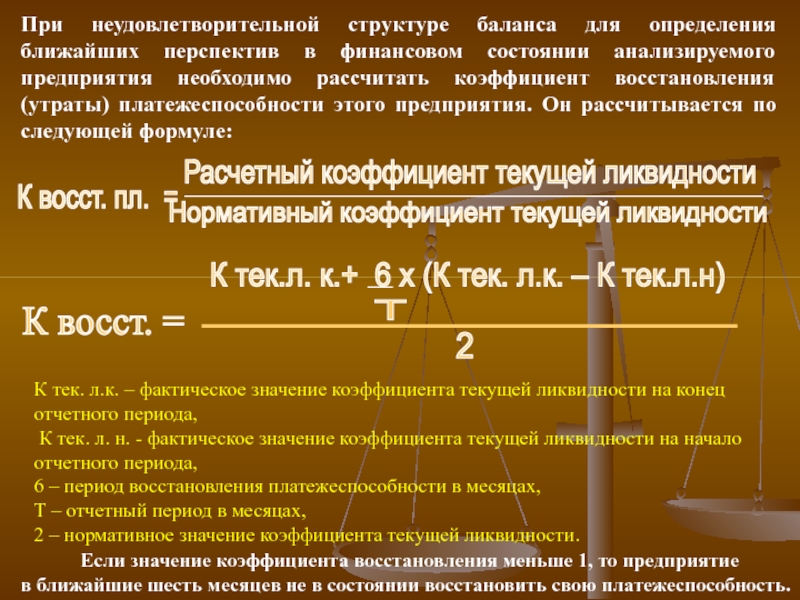

Слайд 36При неудовлетворительной структуре баланса для определения ближайших перспектив в финансовом

состоянии анализируемого предприятия необходимо рассчитать коэффициент восстановления (утраты) платежеспособности этого

предприятия. Он рассчитывается по следующей формуле:К тек. л.к. – фактическое значение коэффициента текущей ликвидности на конец отчетного периода,

К тек. л. н. - фактическое значение коэффициента текущей ликвидности на начало отчетного периода,

6 – период восстановления платежеспособности в месяцах,

Т – отчетный период в месяцах,

2 – нормативное значение коэффициента текущей ликвидности.

Если значение коэффициента восстановления меньше 1, то предприятие

в ближайшие шесть месяцев не в состоянии восстановить свою платежеспособность.

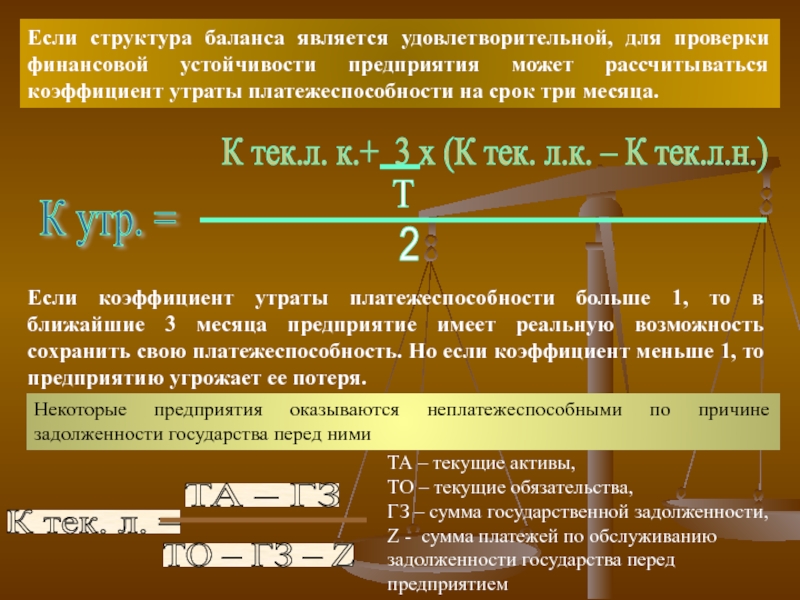

Слайд 37Если структура баланса является удовлетворительной, для проверки финансовой устойчивости предприятия

может рассчитываться коэффициент утраты платежеспособности на срок три месяца.

К

утр. =К тек.л. к.+ 3 х (К тек. л.к. – К тек.л.н.)

Т

2

Если коэффициент утраты платежеспособности больше 1, то в ближайшие 3 месяца предприятие имеет реальную возможность сохранить свою платежеспособность. Но если коэффициент меньше 1, то предприятию угрожает ее потеря.

Некоторые предприятия оказываются неплатежеспособными по причине задолженности государства перед ними

ТА – текущие активы,

ТО – текущие обязательства,

ГЗ – сумма государственной задолженности,

Z - сумма платежей по обслуживанию задолженности государства перед предприятием

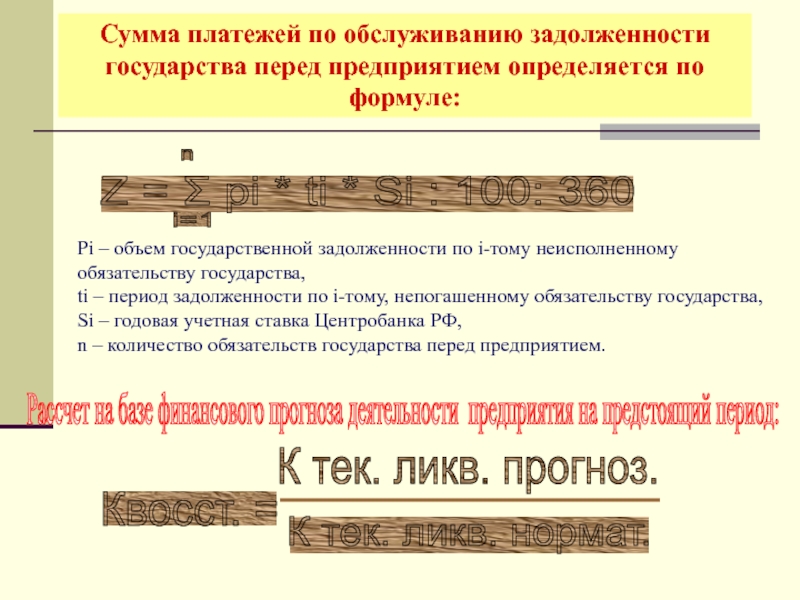

Слайд 38Сумма платежей по обслуживанию задолженности государства перед предприятием определяется по

формуле:

Pi – объем государственной задолженности по i-тому неисполненному обязательству государства,

ti

– период задолженности по i-тому, непогашенному обязательству государства,Si – годовая учетная ставка Центробанка РФ,

n – количество обязательств государства перед предприятием.

Рассчет на базе финансового прогноза деятельности предприятия на предстоящий период:

Квосст. =

К тек. ликв. прогноз.

К тек. ликв. нормат.

Слайд 39Метод анализа денежных потоков

Поступления средств

Расходы

Сальдо

поступлений

и расходов

Наличие

средств на счете

Достоинством его является простота и наглядность расчетов.

Сложность планирования предстоящих платежей и выплат.

Слайд 40Метод критериев банкротства

Показатели, реальных финансовых затруднений, ведущие к банкротству

увеличивающиеся

потери и убытки;

рост сверхнормативных и ненужных товарно-материальных ценностей и производственных

запасов;значительный удельный вес устаревшего оборудования;

рост просроченной кредиторской и дебиторской задолженности;

нарушения договорных обязательств и платежной дисциплины;

недостаток и «проедание» оборотных средств;

нехватка финансовых ресурсов;

неправильная реинвестиционная политика;

неблагоприятные изменения в портфеле заказов;

затруднения в получении кредитов банка;

падение рыночной цены ценных бумаг, выпускаемых предприятием, и др.

Показатели, которые не всегда приводит к банкротству

неэффективные инвестиции;

недостаточная диверсификация деятельности предприятия;

нарушение ритмичности производственного процесса;

слабый учет достижений НТП, низкий уровень технической оснащенности;

нестабильные доходы предприятия;

авантюристическая финансовая политика руководства;

уменьшение дивидендных выплат и др.

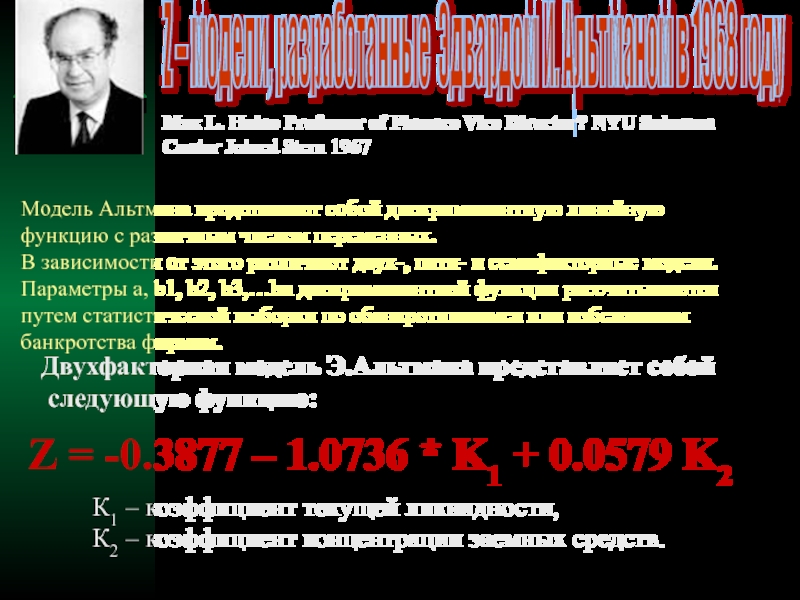

Слайд 41Z – модели, разработанные Эдвардом И. Альтманом в 1968 году

Модель

Альтмана представляет собой дискриминантную линейную

функцию с различным числом переменных.

В зависимости от этого различают двух-, пяти- и семифакторные модели.

Параметры a, b1, b2, b3,…bn дискриминантной функции рассчитываются

путем статистической выборки по обанкротившимся или избежавшим

банкротства фирмам.

Двухфакторная модель Э.Альтмана представляет собой

следующую функцию:

Z = -0.3877 – 1.0736 * K1 + 0.0579 K2

К1 – коэффициент текущей ликвидности,

К2 – коэффициент концентрации заемных средств.

Max L. Heine Professor of Finance Vice Director? NYU Salomon Center Joined Stern 1967

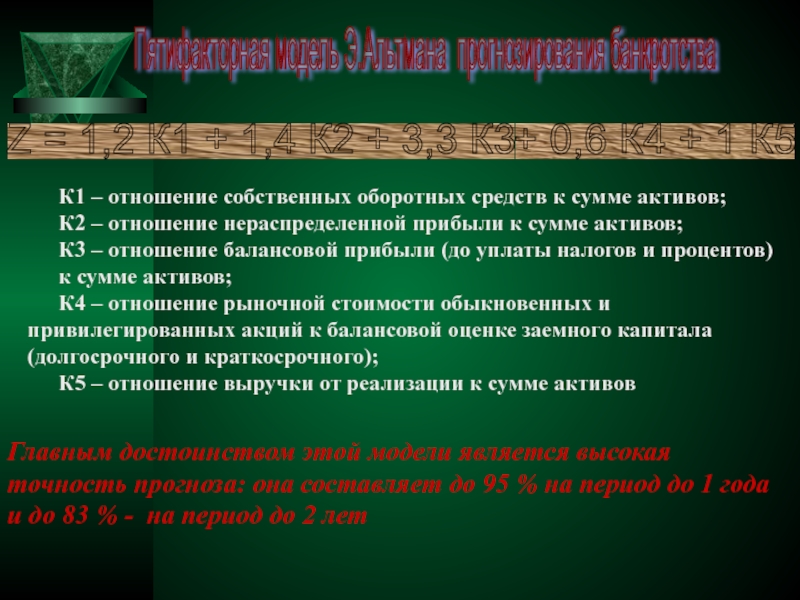

Слайд 42Пятифакторная модель Э.Альтмана прогнозирования банкротства

К1 – отношение собственных оборотных

средств к сумме активов;

К2 – отношение нераспределенной прибыли к сумме

активов;К3 – отношение балансовой прибыли (до уплаты налогов и процентов)

к сумме активов;

К4 – отношение рыночной стоимости обыкновенных и привилегированных акций к балансовой оценке заемного капитала (долгосрочного и краткосрочного);

К5 – отношение выручки от реализации к сумме активов

Z = 1,2 К1 + 1,4 К2 + 3,3 К3

+ 0,6 К4 + 1 К5

Главным достоинством этой модели является высокая

точность прогноза: она составляет до 95 % на период до 1 года

и до 83 % - на период до 2 лет

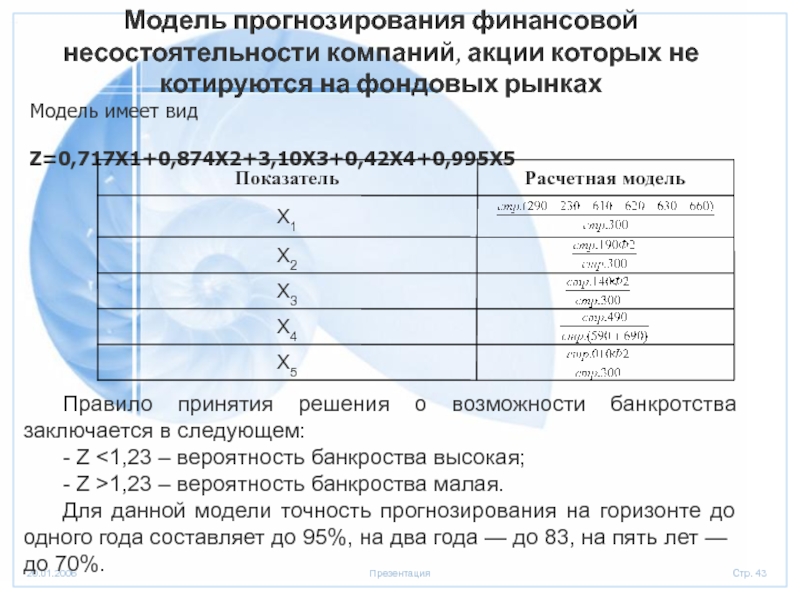

Слайд 43

Правило принятия решения о возможности банкротства заключается в следующем:

- Z

1,23 – вероятность банкроства

малая.Для данной модели точность прогнозирования на горизонте до одного года составляет до 95%, на два года — до 83, на пять лет — до 70%.

Модель прогнозирования финансовой несостоятельности компаний, акции которых не котируются на фондовых рынках

Модель имеет вид

Z=0,717Х1+0,874Х2+3,10Х3+0,42Х4+0,995Х5

Х5

Х4

Х3

Х2

Х1

Расчетная модель

Показатель

Слайд 44Пятифакторная модель У. Бивера

Модель дает возможность оценить финансовое состояние фирмы

с точки зрения ее возможного будущего банкротства (финансовой несостоятельности).

Система показателей

Бивера

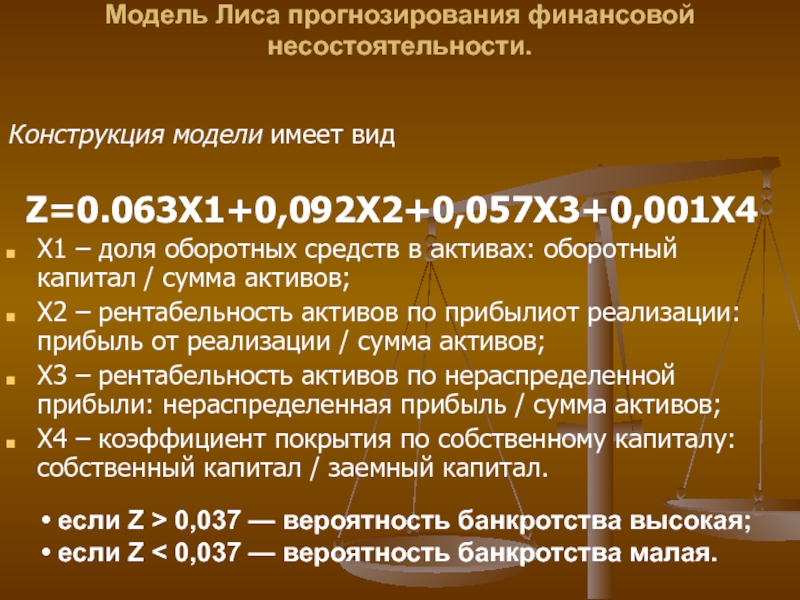

Слайд 45Модель Лиса прогнозирования финансовой несостоятельности.

Конструкция модели имеет вид

Z=0.063Х1+0,092Х2+0,057Х3+0,001Х4

Х1 –

доля оборотных средств в активах: оборотный капитал / сумма активов;

Х2

– рентабельность активов по прибылиот реализации: прибыль от реализации / сумма активов;Х3 – рентабельность активов по нераспределенной прибыли: нераспределенная прибыль / сумма активов;

Х4 – коэффициент покрытия по собственному капиталу: собственный капитал / заемный капитал.

• если Z > 0,037 — вероятность банкротства высокая;

• если Z < 0,037 — вероятность банкротства малая.

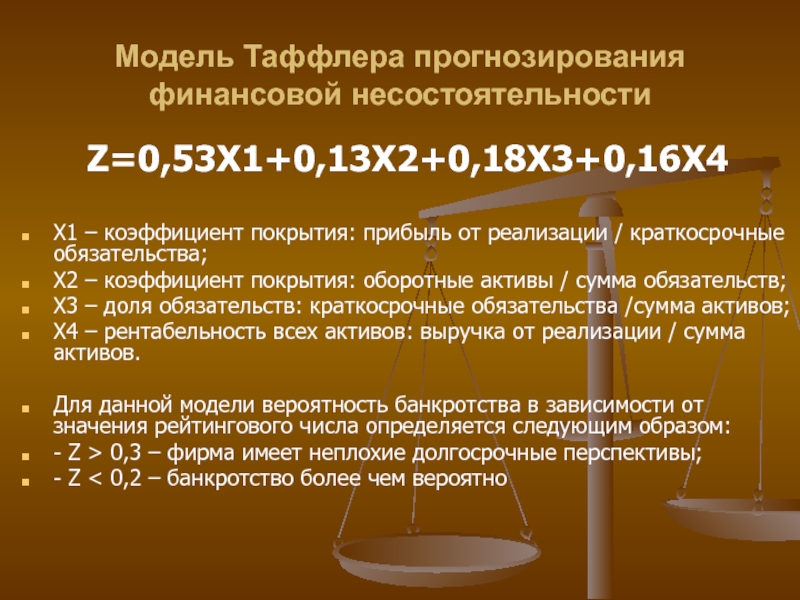

Слайд 46Модель Таффлера прогнозирования финансовой несостоятельности

Z=0,53Х1+0,13Х2+0,18Х3+0,16Х4

Х1 – коэффициент покрытия: прибыль от

реализации / краткосрочные обязательства;

Х2 – коэффициент покрытия: оборотные активы /

сумма обязательств;Х3 – доля обязательств: краткосрочные обязательства /сумма активов;

Х4 – рентабельность всех активов: выручка от реализации / сумма активов.

Для данной модели вероятность банкротства в зависимости от значения рейтингового числа определяется следующим образом:

- Z > 0,3 – фирма имеет неплохие долгосрочные перспективы;

- Z < 0,2 – банкротство более чем вероятно

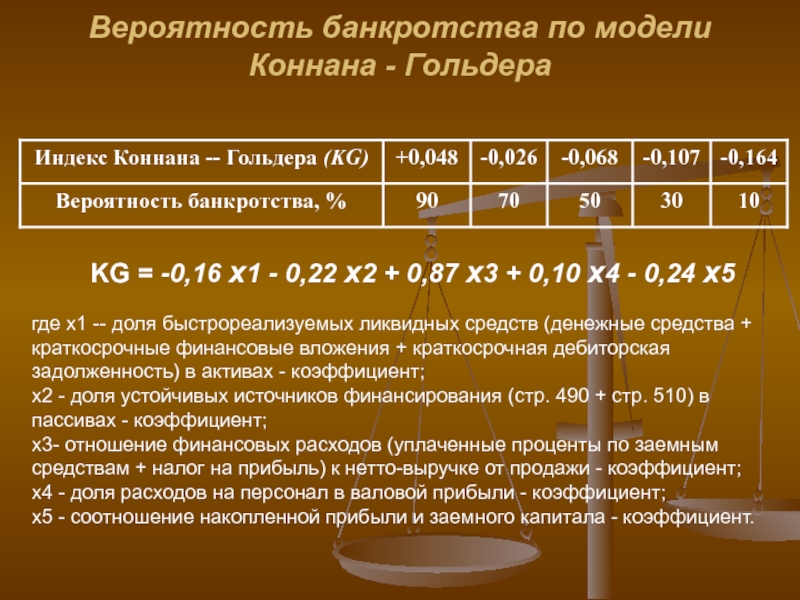

Слайд 47Вероятность банкротства по модели Коннана - Гольдера

KG = -0,16 х1

- 0,22 х2 + 0,87 х3 + 0,10 х4 -

0,24 х5где х1 -- доля быстрореализуемых ликвидных средств (денежные средства + краткосрочные финансовые вложения + краткосрочная дебиторская задолженность) в активах - коэффициент;

х2 - доля устойчивых источников финансирования (стр. 490 + стр. 510) в пассивах - коэффициент;

х3- отношение финансовых расходов (уплаченные проценты по заемным средствам + налог на прибыль) к нетто-выручке от продажи - коэффициент;

х4 - доля расходов на персонал в валовой прибыли - коэффициент;

х5 - соотношение накопленной прибыли и заемного капитала - коэффициент.

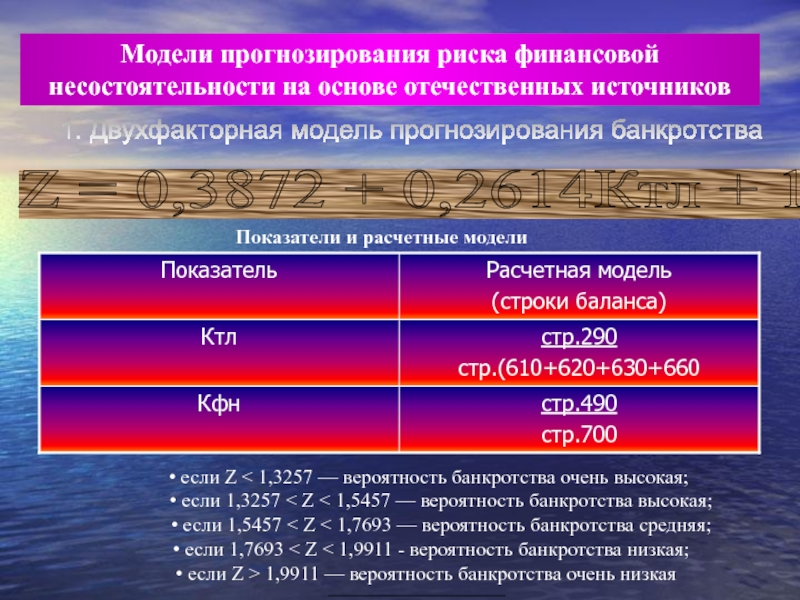

Слайд 481. Двухфакторная модель прогнозирования банкротства

Модели прогнозирования риска финансовой несостоятельности

на основе отечественных источников

Z = 0,3872 + 0,2614Ктл + 1,0595Кфн

Показатели и расчетные модели

• если Z < 1,3257 — вероятность банкротства очень высокая;

• если 1,3257 < Z < 1,5457 — вероятность банкротства высокая;

• если 1,5457 < Z < 1,7693 — вероятность банкротства средняя;

• если 1,7693 < Z < 1,9911 - вероятность банкротства низкая;

• если Z > 1,9911 — вероятность банкротства очень низкая

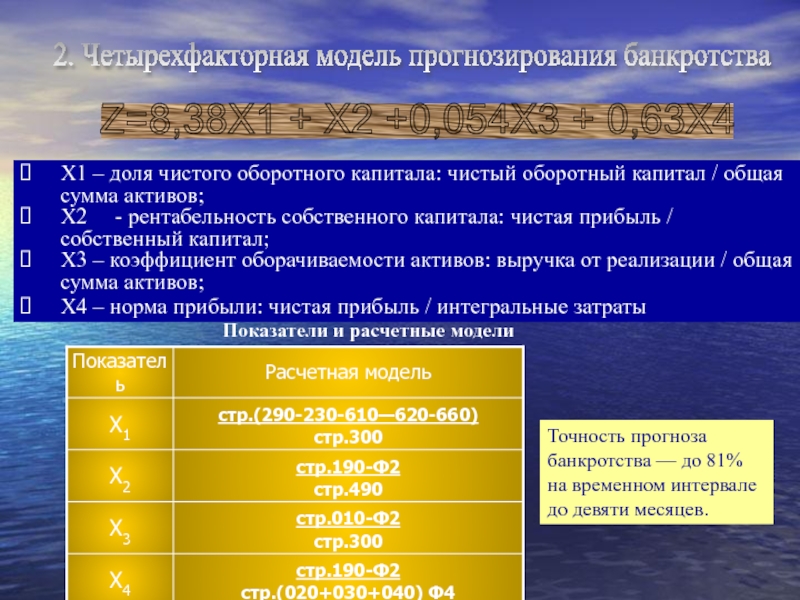

Слайд 492. Четырехфакторная модель прогнозирования банкротства

Z=8,38Х1 + Х2 +0,054Х3 +

0,63Х4

Х1 – доля чистого оборотного капитала: чистый оборотный капитал

/ общая сумма активов;Х2 - рентабельность собственного капитала: чистая прибыль / собственный капитал;

Х3 – коэффициент оборачиваемости активов: выручка от реализации / общая сумма активов;

Х4 – норма прибыли: чистая прибыль / интегральные затраты

Показатели и расчетные модели

Точность прогноза банкротства — до 81% на временном интервале до девяти месяцев.

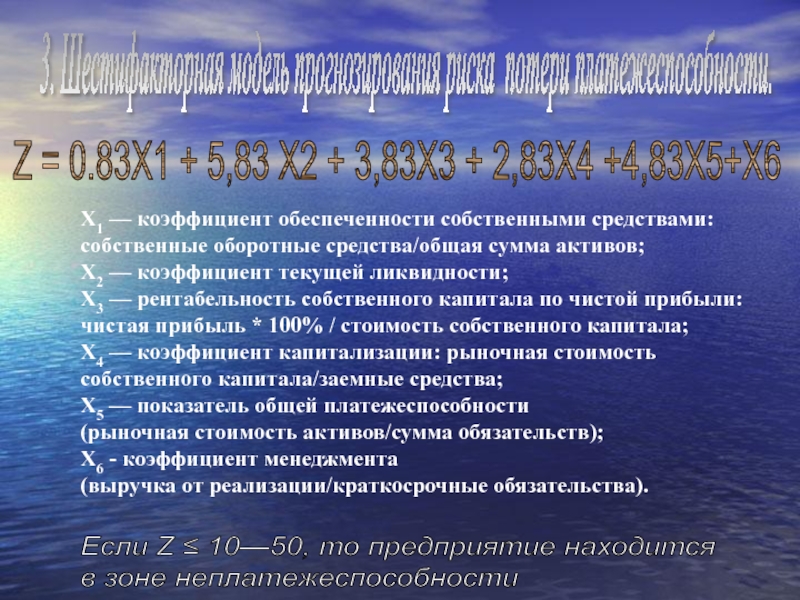

Слайд 503. Шестифакторная модель прогнозирования риска потери платежеспособности.

Z = 0.83Х1

+ 5,83 Х2 + 3,83Х3 + 2,83Х4 +4,83Х5+Х6

X1 — коэффициент

обеспеченности собственными средствами: собственные оборотные средства/общая сумма активов;

Х2 — коэффициент текущей ликвидности;

Х3 — рентабельность собственного капитала по чистой прибыли:

чистая прибыль * 100% / стоимость собственного капитала;

Х4 — коэффициент капитализации: рыночная стоимость

собственного капитала/заемные средства;

Х5 — показатель общей платежеспособности

(рыночная стоимость активов/сумма обязательств);

Х6 - коэффициент менеджмента

(выручка от реализации/краткосрочные обязательства).

Если Z ≤ 10—50, то предприятие находится

в зоне неплатежеспособности

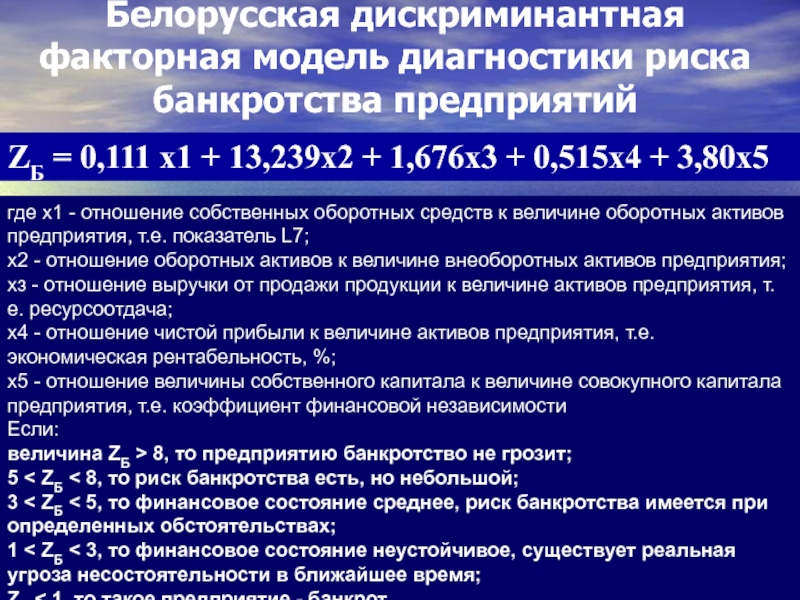

Слайд 51Белорусская дискриминантная факторная модель диагностики риска банкротства предприятий

ZБ =

0,111 х1 + 13,239х2 + 1,676х3 + 0,515х4 + 3,80х5

где х1 - отношение собственных оборотных средств к величине оборотных активов предприятия, т.е. показатель L7;

х2 - отношение оборотных активов к величине внеоборотных активов предприятия;

хз - отношение выручки от продажи продукции к величине активов предприятия, т.е. ресурсоотдача;

х4 - отношение чистой прибыли к величине активов предприятия, т.е. экономическая рентабельность, %;

х5 - отношение величины собственного капитала к величине совокупного капитала предприятия, т.е. коэффициент финансовой независимости

Если:

величина ZБ > 8, то предприятию банкротство не грозит;

5 < ZБ < 8, то риск банкротства есть, но небольшой;

3 < ZБ < 5, то финансовое состояние среднее, риск банкротства имеется при определенных обстоятельствах;

1 < ZБ < 3, то финансовое состояние неустойчивое, существует реальная угроза несостоятельности в ближайшее время;

ZБ < 1, то такое предприятие - банкрот.

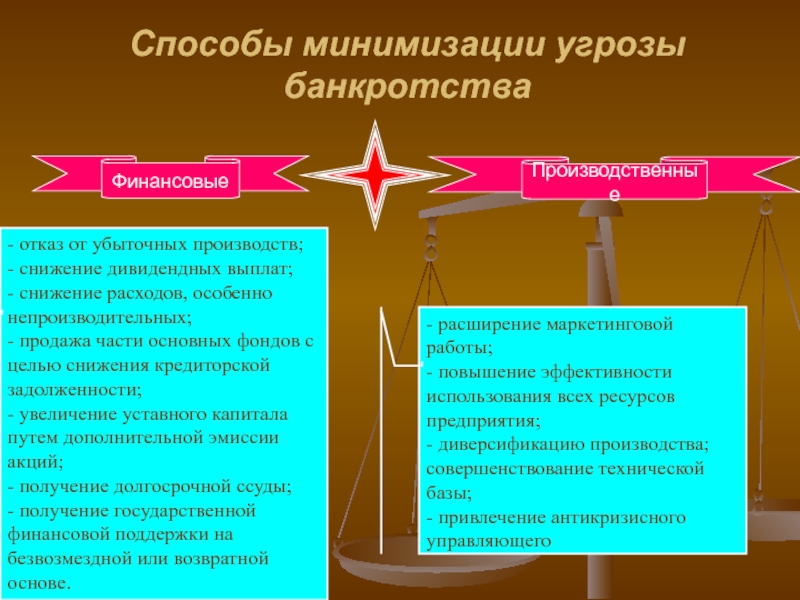

Слайд 55Способы минимизации угрозы банкротства

- отказ от убыточных производств;

- снижение

дивидендных выплат;

- снижение расходов, особенно непроизводительных;

- продажа части основных фондов

с целью снижения кредиторской задолженности;- увеличение уставного капитала путем дополнительной эмиссии акций;

- получение долгосрочной ссуды;

- получение государственной финансовой поддержки на безвозмездной или возвратной основе.

- расширение маркетинговой работы;

- повышение эффективности использования всех ресурсов предприятия;

- диверсификацию производства;

совершенствование технической базы;

- привлечение антикризисного управляющего

Финансовые

Производственные