Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

ФИНАНСОВЫЙ МЕНЕДЖМЕНТ

Содержание

- 1. ФИНАНСОВЫЙ МЕНЕДЖМЕНТ

- 2. Современные методы оценки и управления стоимостью бизнеса Важным

- 3. Современные методы оценки и управления стоимостью бизнеса

- 4. Современные методы оценки и управления стоимостью бизнеса

- 5. Современные методы оценки и управления стоимостью бизнеса

- 6. Современные методы оценки и управления стоимостью бизнеса

- 7. Современные методы оценки и управления стоимостью бизнеса

- 8. Современные методы оценки и управления стоимостью бизнеса

- 9. Современные методы оценки и управления стоимостью бизнеса

- 10. Современные методы оценки и управления стоимостью бизнесаКнига

- 11. Современные методы оценки и управления стоимостью бизнеса

- 12. Современные методы оценки и управления стоимостью бизнеса В

- 13. Современные методы оценки и управления стоимостью бизнеса Часто

- 14. Современные методы оценки и управления стоимостью бизнеса Несмотря

- 15. Современные методы оценки и управления стоимостью бизнеса SVA

- 16. Современные методы оценки и управления стоимостью бизнеса Последующие

- 17. Современные методы оценки и управления стоимостью бизнеса

- 18. Современные методы оценки и управления стоимостью бизнесаПоказатель

- 19. Современные методы оценки и управления стоимостью бизнесаЭкономическая

- 20. Современные методы оценки и управления стоимостью бизнеса

- 21. Современные методы оценки и управления стоимостью бизнеса

- 22. Современные методы оценки и управления стоимостью бизнеса С

- 23. Современные методы оценки и управления стоимостью бизнеса Напротив,

- 24. Современные методы оценки и управления стоимостью бизнеса Управление

- 25. Современные методы оценки и управления стоимостью бизнеса

- 26. Современные методы оценки и управления стоимостью бизнеса

- 27. Современные методы оценки и управления стоимостью бизнеса Для

- 28. Современные методы оценки и управления стоимостью бизнеса Управление

- 29. Современные методы оценки и управления стоимостью бизнеса

- 30. Современные методы оценки и управления стоимостью бизнеса Основные

- 31. Современные методы оценки и управления стоимостью бизнесаСистема

- 32. Современные методы оценки и управления стоимостью бизнеса

- 33. Современные методы оценки и управления стоимостью бизнеса

- 34. Современные методы оценки и управления стоимостью бизнеса

- 35. Современные методы оценки и управления стоимостью бизнеса

- 36. Современные методы оценки и управления стоимостью бизнеса

- 37. Современные методы оценки и управления стоимостью бизнеса

- 38. Современные методы оценки и управления стоимостью бизнеса

- 39. Современные методы оценки и управления стоимостью бизнеса

- 40. Современные методы оценки и управления стоимостью бизнеса

- 41. Современные методы оценки и управления стоимостью бизнеса

- 42. Современные методы оценки и управления стоимостью бизнеса

- 43. Современные методы оценки и управления стоимостью бизнеса

- 44. Современные методы оценки и управления стоимостью бизнеса Рыночная

- 45. Современные методы оценки и управления стоимостью бизнеса

- 46. Современные методы оценки и управления стоимостью бизнесаМодель

- 47. Современные методы оценки и управления стоимостью бизнесаДостоинством

- 48. Современные методы оценки и управления стоимостью бизнеса

- 49. Скачать презентанцию

Современные методы оценки и управления стоимостью бизнеса Важным этапом развития теории и практики УПРАВЛЕНИЯ ФИНАНСАМИ предприятия стало возникновение концепции управления нацеленное на максимизацию рыночной стоимости предприятия Value-Based Management (далее по тексту -

Слайды и текст этой презентации

Слайд 3Современные методы оценки и управления стоимостью бизнеса

В основе концепции

максимизации стоимости лежит понимание того, что для акционеров (владельцев) первостепенной

задачей является увеличение их финансового благосостояния в результате эффективной эксплуатации объектов владения.Слайд 4Современные методы оценки и управления стоимостью бизнеса

При этом рост

благосостояния акционеров измеряется не объёмом введенных мощностей, количеством нанятых сотрудников

или оборотом компании, а рыночной стоимостью активов, которыми они владеют, т. е. возможностью получать курсовой денежный доход от перепродажи всех или части принадлежащих им акций или долей.Слайд 5Современные методы оценки и управления стоимостью бизнеса

Таким образом

в основе концепции Value-Based Management лежит признание того, что основной

финансовой целью организации является рост ее ценности для собственников (акционеров), при этом все решения менеджмента компании должны быть нацелены исключительно на достижение данной цели.Слайд 6Современные методы оценки и управления стоимостью бизнеса

Концепция управления, ориентированного

на стоимость, изначально использовалась крупными акционерными компаниями США как основа

максимизации стоимости акций и повышения доходов акционеров.Слайд 7Современные методы оценки и управления стоимостью бизнеса

Постепенно идеи управления,

ориентированного на стоимость, распространились на европейский бизнес, а в последнее

время к этой идее все пристальнее присматривается отечественный бизнес.В отличие от американской в рамках европейской модели менеджмента помимо увеличения доходов акционеров (учредителей) компании стремятся к повышению удовлетворенности персонала, построению долгосрочных отношений с клиентами, сохранению взаимовыгодных отношений с поставщиками.

Слайд 8Современные методы оценки и управления стоимостью бизнеса

Концепция управления стоимостью

предприятия предполагает, что менеджеры фирмы нацеливаются на действия и управленческие

решения, которые не столько увеличивают текущие либо надежно планируемые на ближайший период прибыли фирмы, сколько создают основу для получения гораздо больших прибылей в более отдаленном будущем, что, однако способно повысить текущую или будущую рыночную капитализацию компанииСлайд 9Современные методы оценки и управления стоимостью бизнеса

Для управления стоимостью

предприятия необходимы инструменты, позволяющий быстро и максимально просто оценить изменения

стоимости предприятия в зависимости от принимаемых менеджментом управленческих решений.Инструменты, позволяющие выделить основные факторы, влияющие на стоимость компании, которые обязательно должны учитываться в показателе, отражающем создание стоимости.

Слайд 10Современные методы оценки и управления стоимостью бизнеса

Книга «Создание акционерной стоимости»

[Rappaport,1986] была фактически первой, где системно формулировались основные идеи VBM.

Слайд 11Современные методы оценки и управления стоимостью бизнеса

В 80-х –

90-х годах появился целый ряд показателей, отражающих процесс создания стоимости.

Наиболее известные из них –SVA, EVA, CVA, CFROI , Модель Ольсона (Edwards-Bell-Ohlson valuation model - модель EBO), .

Слайд 12Современные методы оценки и управления стоимостью бизнеса

В работах Альфреда Раппапорта

для оценки эффективности работы менеджмента предлагается показатель SVA (Shareholder Value

Added), который определяется как приращение между двумя показателями – стоимостью акционерного капитала после некоторой операции и стоимостью того же капитала до этой операции.Слайд 13Современные методы оценки и управления стоимостью бизнеса

Часто дается несколько иная

трактовка: SVA – это приращение между расчетной стоимостью акционерного капитала

(например, методом дисконтированных денежных потоков) и балансовой стоимостью акционерного (собственного капитала).Слайд 14Современные методы оценки и управления стоимостью бизнеса

Несмотря на существенные различия

этих двух подходов между ними есть общее – для определения

SVA необходимо определить рыночную стоимость акционерного капитала.Для этого используются широко известные методы оценки стоимости компании путем дисконтирования денежных потоков.

Слайд 15Современные методы оценки и управления стоимостью бизнеса

SVA при этом определяется

как

SVA = расчетная стоимость акционерного капитала – балансовая стоимость акционерного

капитала Слайд 16Современные методы оценки и управления стоимостью бизнеса

Последующие ключевые публикации [Stern

Stewart, 1991; Коупленд, Коллер, Муррин, 1999] развили идею А Раппорта

и окончательно сформировали каркас концепции VBM.Указанные выше работы стали теоретической основой для консалтинговой деятельности компаний LEC/Alcar Consulting Group (А. Раппопорт), McKinsey & Company (Т. Коупленд), Stern Stewart & Co. (Б. Стюарт)

Слайд 17Современные методы оценки и управления стоимостью бизнеса

Из всех далее

разработанных показателей, предназначенных для оценки процесса создания стоимости компании, самым

известным и распространенным является показатель экономической добавленной стоимости (Economic Value Added - EVA) Причина этого в том, что данный показатель сочетает простоту расчета и возможность определения стоимости компании, а также позволяет оценивать эффективность как предприятия в целом, так и отдельных подразделений.Слайд 18Современные методы оценки и управления стоимостью бизнеса

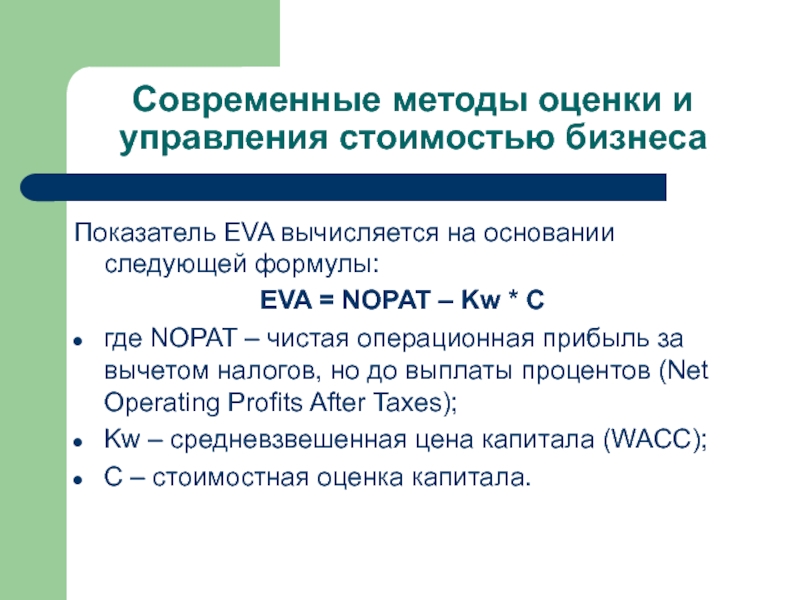

Показатель EVA вычисляется на

основании следующей формулы:

EVA = NOPAT – Kw * C

где

NOPAT – чистая операционная прибыль за вычетом налогов, но до выплаты процентов (Net Operating Profits After Taxes); Kw – средневзвешенная цена капитала (WACC);

C – стоимостная оценка капитала.

Слайд 19Современные методы оценки и управления стоимостью бизнеса

Экономическая прибыль является мерой

стоимости, которая создается компанией в единичный период времени, и может

рассчитываться по следующей формуле:Экономическая прибыль = инвестированный капитал х (ROIC - WACC)[1]

То есть, экономическая прибыль равна произведению величины инвестированного капитала и разности между рентабельностью инвестированного капитала и затратами на капитал.

[1] Т. Коупленд, Т. Коллер, Д. Мурин. Стоимость компаний: оценка и управление. М.: «Олимп-Бизнес», 2000. – С. 166

Слайд 20Современные методы оценки и управления стоимостью бизнеса

EVA является индикатором

качества управленческих решений: постоянная положительная величина этого показателя свидетельствует об

увеличении стоимости компании, тогда как отрицательная – о ее снижении.Слайд 21Современные методы оценки и управления стоимостью бизнеса

EVA является зарегистрированной

торговой маркой, принадлежащей консалтинговой компании Stern Stewart & Co (основана

в 1982г. Дж. Штерном и Дж .Б .Стюартом),Слайд 22Современные методы оценки и управления стоимостью бизнеса

С помощью показателя EVA

можно оценить качество принимаемых управленческих решений.

Положительная динамика этого показателя

означает, что компания работает более эффективно, чем рынок в целом, то есть она более привлекательна для инвесторов, следовательно, рыночная стоимость такой компании возрастает.Слайд 23Современные методы оценки и управления стоимостью бизнеса

Напротив, снижение EVA говорит

о том, что на рынке появляются более интересные для инвестирования

объекты, поэтому при падении EVA стоимость компании также уменьшается. Поскольку основной целью менеджмента является увеличение стоимости бизнеса, управление экономической добавленной стоимостью сводится к обеспечению стабильно неотрицательного значения EVA, то есть обеспечения соответствующего уровня доходности текущих активов и инвестиций.Слайд 24Современные методы оценки и управления стоимостью бизнеса

Управление EVA существующих активов

строится на выявлении факторов, способствующих ее увеличению, то есть росту

прибыли (NOPAT), или же уменьшению размера капитала и его стоимости.Слайд 25Современные методы оценки и управления стоимостью бизнеса

Исходя из приведенной

формулы расчета показателя EVA, можно сделать выводы о возможных путях

улучшения значения данного показателя:Увеличение доходов, генерируемых вложенными средствами. Данный результат может достигаться различными путями – через управление издержками, повышение эффективности бизнес-процессов посредством реинжиниринга и т.д.

Путем расширения, т.е. инвестирования средств в проекты, рентабельность которых превышает затраты на капитал, вовлеченный в реализацию такого проекта.

Слайд 26Современные методы оценки и управления стоимостью бизнеса

2. Повышение эффективности

управление активами – продажа непрофильных, убыточных активов, сокращение сроков оборачиваемости

дебиторской задолженности, запасов и т.д.4. Управление структурой капитала – рационального управления источниками собственных и заемных средств

Слайд 27Современные методы оценки и управления стоимостью бизнеса

Для оптимизации доходов предприятия

следует сотрудничать с наиболее надежными контрагентами, управлять дебиторской задолженностью и

перераспределять капитал между линиями бизнеса.При этом необходимо сдерживать рост бизнеса, требующего больших вложений капитала, и инвестировать в направления, которые требуют меньших средств.

Слайд 28Современные методы оценки и управления стоимостью бизнеса

Управление стоимостью капитала компании

сводится к работе с кредиторами по привлечению более дешевых займов

и регулированию структуры капитала.Для этого необходимо соблюдать равновесие между стоимостью собственных и заемных средств. Так, привлечь заем зачастую оказывается дешевле, чем использовать собственные средства.

Слайд 29Современные методы оценки и управления стоимостью бизнеса

Рыночную стоимость компании

можно рассчитать следующим образом:

Рыночная стоимость компании = Инвестированный капитал

+ дисконтированная EVA от существующих проектов + дисконтированная EVA от будущих инвестиций Слайд 30Современные методы оценки и управления стоимостью бизнеса

Основные недостатки системы управления

на основе показателя EVA:

Жёсткая связь вознаграждения и показателя EVA

может привести к принятию решений, направленных на краткосрочные выгоды от снижения расходов и использования активов, у которых закончился срок амортизации;Слайд 31Современные методы оценки и управления стоимостью бизнеса

Система показателей которая состоит

только из финансовых показателей ведёт к недооценке таких факторов долгосрочного

успеха, как знания персонала, информационные технологии, корпоративная культура;Более ориентирована на краткосрочную перспективу, чем на долгосрочную

Слайд 32Современные методы оценки и управления стоимостью бизнеса

Одним из недостатков

показателя EVA, является игнорирование денежных потоков.

Данный недостаток устраняется при

расчете показателя CVA (Cash Value Added). В основе данного показателя лежит концепция остаточного дохода (residual income), а формула его расчета имеет следующий вид: Слайд 33Современные методы оценки и управления стоимостью бизнеса

CVА =

AOCF – WACC * TA

где:

AOCF (Adjusted Operating Cash

Flows) – скорректированный операционный денежный поток; WACC – средневзвешенная цена капитала;

TA – суммарные скорректированные активы

Слайд 34Современные методы оценки и управления стоимостью бизнеса

В последнее время

все большее число специалистов отдают предпочтение именно данному критерию создания

стоимости, т.к.:в качестве отдачи от инвестированного капитала используется потоковый показатель – денежные потоки (cash flows);

в явном виде, в отличие от показателя CFROI, учитываются затраты на привлечение и обслуживание капитала из разных источников, т.е. средневзвешенная цена капитала.

Слайд 35Современные методы оценки и управления стоимостью бизнеса

Модель Ольсона (Edwards-Bell-Ohlson

valuation model, модель EBO) позволяет использовать преимущества доходного и имущественного

подходов, в какой-то степени минимизируя их недостатки.Слайд 36Современные методы оценки и управления стоимостью бизнеса

Согласно Модели Ольсона,

стоимость компании выражается через рыночную стоимость ее чистых активов и

дисконтированный поток “сверх” - доходов (отклонений прибыли от “нормальной”, т.е. средней по отрасли величины прибыли).Слайд 37Современные методы оценки и управления стоимостью бизнеса

Подход, применяемый в

модели Ольсона, тесно переплетается с концепцией экономической добавленной стоимости –

EVA.Отличие EVA от EBO – в том, что EVA охватывает весь вложенный в компанию капитал (акционерный и заемный), а EBO – только собственный (акционерный).

Слайд 38Современные методы оценки и управления стоимостью бизнеса

Любая современная система

бухгалтерского учета основывается на предположении, что стоимость чистых активов компании

в конце периода (Bt) равна их стоимости в начале (Bt-1) плюс читая прибыль (NIt), полученная за этот период за вычетом выплаченных дивидендов (Dt)):B t = B t-1 + NIt – D t

Слайд 39Современные методы оценки и управления стоимостью бизнеса

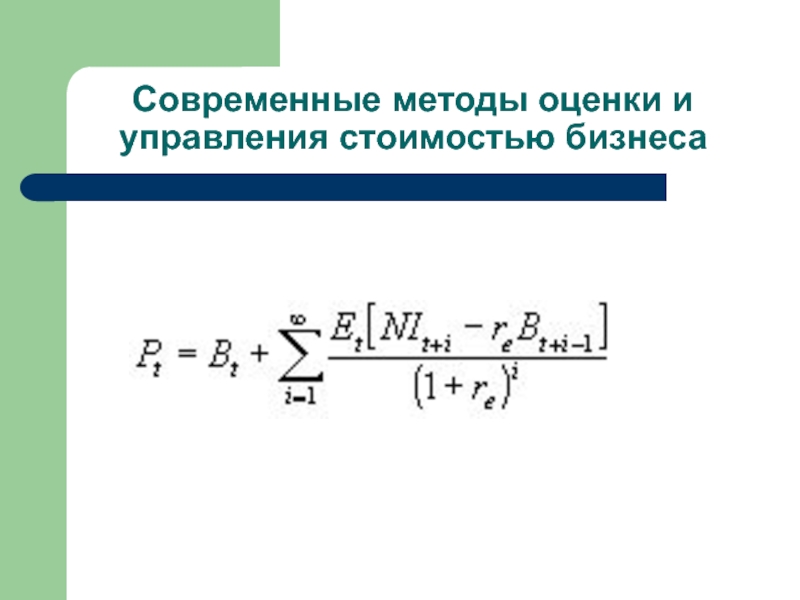

Если предположить период

существования компании равным бесконечности, и предполагая что дивиденды не выплачиваются,

то используя вышеприведенные утверждения, можно записать следующим образом:Слайд 41Современные методы оценки и управления стоимостью бизнеса

Где:

- Pt –

рыночная стоимость компании в момент времени t; - Вt -

балансовая стоимость (стоимость чистых активов) компании в момент времени t; - Et […] - ожидаемые значения, основанные на доступной в момент времени t информации, в т. ч.:- NI t+i - чистый доход за период t+i; - r е – среднеотраслевая цена (рентабельность) акционерного капитала;

Слайд 42Современные методы оценки и управления стоимостью бизнеса

Таким образом, рыночная

стоимость компании в момент времени t будет рассчитываться по формуле:

Слайд 44Современные методы оценки и управления стоимостью бизнеса

Рыночная стоимость компании, вычисленная

с помощью EBO, идентична результатам, получаемым с помощью таких традиционных

методов, как дисконтирование дивидендов (DDM) или денежных потоков (DCF )Слайд 45Современные методы оценки и управления стоимостью бизнеса

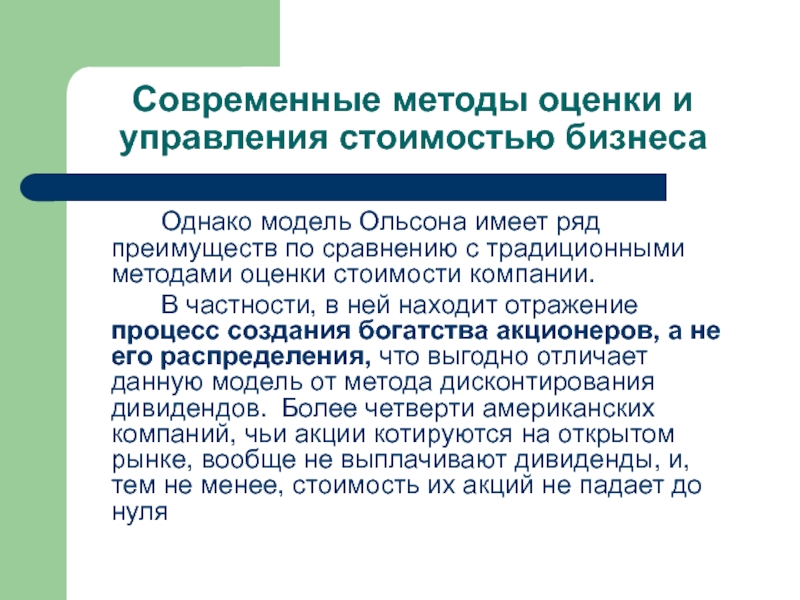

Однако модель Ольсона

имеет ряд преимуществ по сравнению с традиционными методами оценки стоимости

компании.В частности, в ней находит отражение процесс создания богатства акционеров, а не его распределения, что выгодно отличает данную модель от метода дисконтирования дивидендов. Более четверти американских компаний, чьи акции котируются на открытом рынке, вообще не выплачивают дивиденды, и, тем не менее, стоимость их акций не падает до нуля

Слайд 46Современные методы оценки и управления стоимостью бизнеса

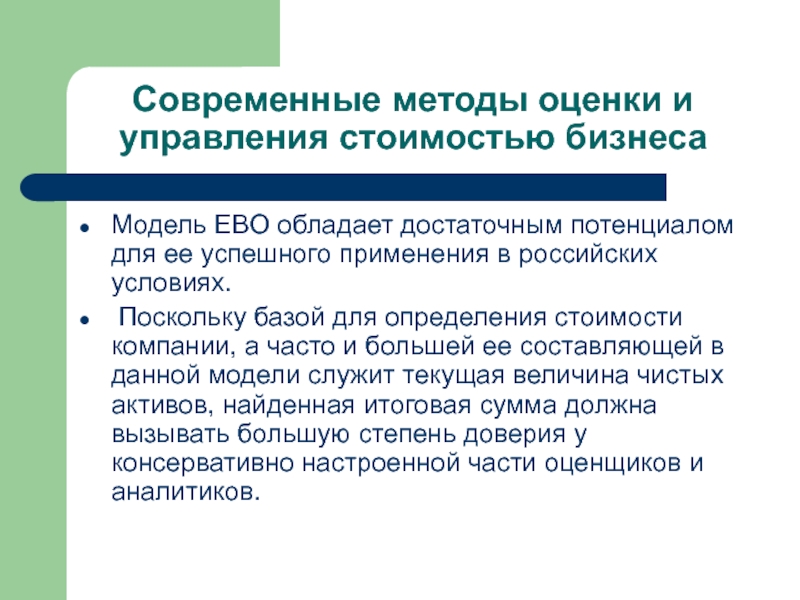

Модель EBO обладает достаточным

потенциалом для ее успешного применения в российских условиях.

Поскольку базой

для определения стоимости компании, а часто и большей ее составляющей в данной модели служит текущая величина чистых активов, найденная итоговая сумма должна вызывать большую степень доверия у консервативно настроенной части оценщиков и аналитиков. Слайд 47Современные методы оценки и управления стоимостью бизнеса

Достоинством модели, специалисты в

области бухгалтерского учета, считают установление достаточно формальных связей между оценкой

и числами бухучета.Также можно отметить в качестве достоинства модели ее многосторонность и возможность использования при анализе различий национальных систем учета.

Слайд 48Современные методы оценки и управления стоимостью бизнеса

Тот факт, что

гораздо меньшая, чем в методах DFE и DCF, часть стоимости

компании “распределена во времени”, снижает риски неправильного прогнозирования, хотя, безусловно, не элиминирует их совсем.Для потенциального инвестора модель Ольсона является мощным инструментом, дающим представление о том, какая часть рыночной стоимости фирмы выражена ее реальными активами, а какая – нематериальным “гудвиллом”, что позволяет более точно представлять степень рискованности вложений в ту или иную компанию.

![ФИНАНСОВЫЙ МЕНЕДЖМЕНТ Современные методы оценки и управления стоимостью бизнесаКнига «Создание акционерной стоимости» [Rappaport,1986] Современные методы оценки и управления стоимостью бизнесаКнига «Создание акционерной стоимости» [Rappaport,1986] была фактически первой, где системно формулировались](/img/tmb/3/225801/1003a0c72e4cfaff7a3dfd98c6e80a8c-800x.jpg)

![ФИНАНСОВЫЙ МЕНЕДЖМЕНТ Современные методы оценки и управления стоимостью бизнеса Последующие ключевые публикации [Stern Stewart, Современные методы оценки и управления стоимостью бизнеса Последующие ключевые публикации [Stern Stewart, 1991; Коупленд, Коллер, Муррин, 1999] развили](/img/thumbs/08cf34f6e3af47a1bb2018b2c95d69b8-800x.jpg)