Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

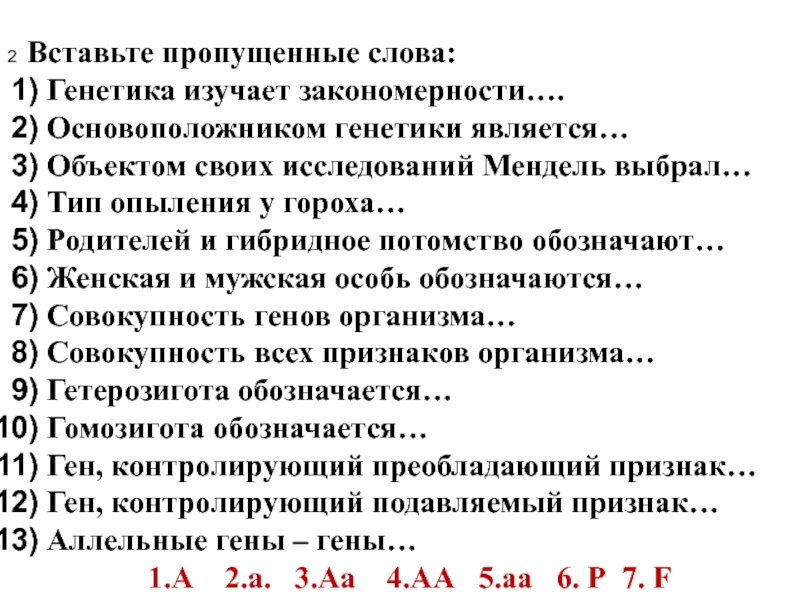

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Кількісна оцінка процентних ризиків Слобода Лариса Ярославівна К.е.н., ст

Содержание

- 1. Кількісна оцінка процентних ризиків Слобода Лариса Ярославівна К.е.н., ст

- 2. Оцінка ризиків на підставі розрахунку волатильності адекватності основного капіталу (Н3) за формулою середньоквадратичного відхилення

- 3. Ризик зміни процентної ставки – це

- 4. Основні форми процентного ризику, до яких

- 5. Вплив процентного ризику на прибутковість банку Завдання

- 6. Методи вимірювання процентного ризику

- 7. Методи вимірювання процентного ризикуАналіз розривів

- 8. Аналіз розривів за строками (ГЕП-аналіз)Суть методу заключається

- 9. При позитивному Геп у банку більше

- 10. Зміна чистого процентного доходу за встановлений певний

- 11. Приклад: Банк має 13250000 грн. Чутливих активів

- 12. Очікувана зміна чистого процентного доходуЧПДМ = (13250000 – 925000)/20000000* 0,015 =0,3 в.п.

- 13. Факторний аналіз фінансового результату

- 14. Скачать презентанцию

Оцінка ризиків на підставі розрахунку волатильності адекватності основного капіталу (Н3) за формулою середньоквадратичного відхилення

Слайды и текст этой презентации

Слайд 1Кількісна оцінка процентних ризиків

Слобода Лариса Ярославівна

К.е.н., ст. викладач кафедри банківської

справи ЛІБС УБС НБУ

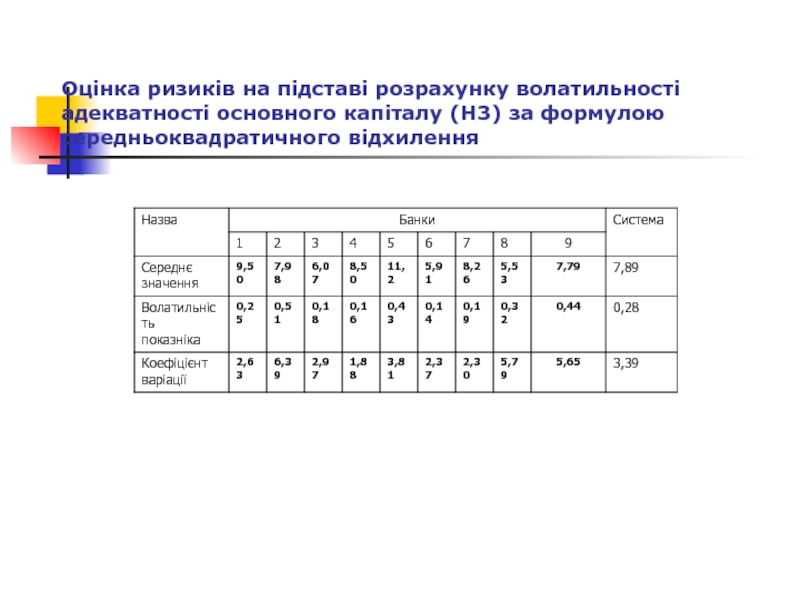

Слайд 2Оцінка ризиків на підставі розрахунку волатильності адекватності основного капіталу (Н3)

за формулою середньоквадратичного відхилення

Слайд 3

Ризик зміни процентної

ставки – це ризик зміни рівня

чистої процентної маржі (ЧМП)

внаслідок зміни рівня

ринкових процентних ставок

Слайд 4 Основні форми процентного ризику, до яких чутливі вітчизняні банки:

- Ризик встановлення нової ціни, який виникає у

зв’язку з різницею в термінах (для фіксованих процентних ставок) і встановлення нової ціни (для плаваючих процентних ставок) банківських активівЇ пасивів і позабалансових позицій;- Ризик кривої доходності, який виникає у зв’язку зі зміною нахилу і форми кривої доходності;

- Базисний ризик, який виникає у зв’язку з недосконалою кореляцією зароблених і сплачених за різними інструментами процентами;

- Варіантність, яка виникає у зв’язку з прямо вираженими або побічно опціонами, вбудовані в банківські активи і пасивиЇ позабалансові портфелі.

Слайд 5Вплив процентного ризику на прибутковість банку

Завдання управління процентним ризиком

передбачає мінімізацію цього ризику в межах прибутковості і цілей ліквідності;

Слайд 6 Методи вимірювання процентного ризику

Метод економічної вартості

- (“часової вартості грошей” або “дисконтування” визнає, що певна сума

грошей є більш цінною сьогодні, ніж та ж сума коштів у деякий момент часу у майбутньомуПриклад: Припустимо, що ми проінвестували 1 грн. на 3 роки за процентною ставкою 10%

(1,00)*1.1 = 1,10

(1.10)*1.1 = 1.21

(1.21)*1,1 = 1.33

Отже, 1.33 грн., котрі будуть отримані через 3 роки, мають “теперішню вартість” 1 грн.

Слайд 7 Методи вимірювання процентного ризику

Аналіз розривів за строками (ГЕП-аналіз)

Процентна

маржа і спред

Метод альтернативної вартості, який передбачає порівняння процентних платежів

банку за фінансовими інструментами з процентними платежами за тим ж самими інструментамиЇ але розрахованими за ринковими процентними ставкамиІмітаційне моделювання – статичне і динамічне

Слайд 8Аналіз розривів за строками (ГЕП-аналіз)

Суть методу заключається в тому, що

активи і пасиви чутливі до зміни процентної ставки (ЧПА і

ЧПП), групуються за строками до погашення або переоцінки.Для кожного проміжку часу ГЕП дорівнює різниці

ГЕП = ЧПА – ЧПП

Від’ємний ГЕП показує, що більше чутливих пасивів, ніж активів до процентної ставки. Підвищення % ставок приведе до зростання витрат і зменшення прибутку.

Тоді як зниження % ставок приведе до зростання чистого процентного доходу

Слайд 9 При позитивному Геп у банку більше чутливих активів, ніж

пасивів і при зростанні процентних ставок чистий процентний дохід збільшується;

При

нульовому ГЕП зміна % ставок на одну й ту ж саму величину не вплине на чистий процентний дохідСлайд 10Зміна чистого процентного доходу за встановлений певний проміжок часу визначається

за формулою:

ЧПД = ГЕП *∆ і

ЧПД – очікувана зміна чистого

процентного доходу∆ і- очікувана зміна % ставок

Слайд 11Приклад:

Банк має 13250000 грн. Чутливих активів і 925000 чутливих

пасивів з терміном погашення від 60 до 90 днів. Очікується

підвищення % ставок на 1,5% річних.Активи банку 20000000 грн.

Очікувана зміна чистого процентного доходу дорівнюватиме

ЧПД = (13250000 – 925000)* 0,015 = 6000

Слайд 12Очікувана зміна чистого процентного доходу

ЧПДМ = (13250000 – 925000)/20000000* 0,015

=

0,3 в.п.

Слайд 13Факторний аналіз фінансового результату

Для 1999 року

Y = -

0,019X1 + 0,039X2 + 0,049X3 + 0,039X4 + 348,96 (1)R = 0,806

Для 2002 року

Y = - 0,02X1 + 0,03X3 + 0,09X4 - 0,01 X5 + 348,96 (2)

R = 0,866

Для 2003 року

Y = - 0,006X1 + 0,006X2 + 0,005X3 + 0,103X4 - 2046,7 (3)

R = 0,882

де

Y – прибуток;

X1 – загальні активи;

X2 – високоліквідні активи;

X3 – кредитний портфель;

X4 – капітал;

X5 – проблемні кредити;

R – коефіцієнт множинної кореляції;