Слайд 2 Кредитно-денежную политику разрабатывает и реализует Центральный Банк.

Кредитно-денежная политика представляет собой систему мер, используемых Центральным

Банком для регулирования денежного рынка с целью стабилизации экономики.

Конечные (стратегические) цели кредитно-денежной политики:

1) стабильный выпуск и полная занятость краткосрочные

2) стабильный уровень цен цели

3) равновесный платежный баланс

4) экономический рост долгосрочная

цель

Слайд 3 Промежуточные (тактические) цели кредитно-денежной политики:

- денежная масса

-

ставка процента

- обменный курс национальной денежной единицы

Инструменты

кредитно-денежной политики:

инструменты прямого регулирования – лимиты кредитования (максимальный риск на одного заемщика определяется максимальным размером кредита, выдаваемого коммерческим банком в одни руки), лимиты открытой валютной позиции (открытая валютная позиция – разность между объемом продажи и объемом покупки валюты коммерческим банком);

инструменты косвенного регулирования – изменение нормы обязательного резервирования; изменение ставки рефинансирования; операции на открытом рынке.

Слайд 4

ЦБ может контролировать предложение денег

- воздействуя на денежную базу

(MB);

- воздействуя на величину денежного мультипликатора (cr+1 / cr+rr).

Вспомним:

Денежная база

или деньги повышенной мощности – это сумма наличности и резервов, хранящихся в Центральном Банке: MB = C + R

Слайд 5Денежная база в широком определении

Денежная база характеризует денежно-кредитные обязательства Банка

России в национальной валюте, которые обеспечивают рост денежной массы.

Денежная база

не является денежным агрегатом, она представляет собой основу для формирования денежных агрегатов и поэтому называется также деньгами «повышенной эффективности».

Слайд 6Денежные агрегаты и денежная база

М0 = Наличность

М1 =

М0 + Вклады

до

востребования

и чековые счета

М2 =

М1 + Срочные

Вклады

и депозиты в

рублях

М2/Узкая МВ =

Денежный

мультипликатор

Денежная база (МВ)

Узкая МВ =

М0 + Обязательные

Резервы в КБ и ЦБ

Чистые

Международные

Резервы (ЧМР)

Чистые

внутренние

активы (ЧВА)

Широкая МВ=

Узкая МВ +

Резервы КБ

на корсчетах в ЦБ

Слайд 7Денежный мультипликатор

Равен величине: 1/rr, r – норма обязательных резервов в

банковской системе (банковский мультипликатор)

Дополнительное предложение денег: Ms =

(1/rr )D , D – первоначальный вклад.

Денежный мультипликатор – это отношение предложения денег к денежной базе:

Ms = C + D,

MB = C + R,

C – наличность, D – депозиты, R – резервы, cr – коэффициент депонирования (C/D), rr – коэффициент резервирования (R/D).

,

Слайд 8 Изменение нормы обязательного резервирования – это инструмент, воздействующий на

денежное предложение через изменение величины денежного мультипликатора.

Нормы обязательных

резервов (или резервные требования) устанавливаются Центральным Банком в виде процента от депозитов коммерческих банков. Это минимальные резервы, необходимые для поддержания устойчивости и ликвидности банковской системы. Чем выше вероятность, что вклад будет изъят из банка, тем выше, обычно, норма резервирования.

Слайд 9 Увеличение (уменьшение) резервных требований снижает (расширяет) кредитные

возможности коммерческих банков на каждом этапе депозитного расширения, вызывая изменение

(сокращение/увеличение) денежного предложения. Т.е. при изменении резервных требований (rr) изменяется величина денежного мультипликатора.

В стабильных финансовых системах резервные требования меняются крайне редко, очевидно, из-за мощности воздействия этого инструмента кредитно-денежной политики на денежную массу и эффективности других, более гибких, методов.

Слайд 10 Политика

дешевых

денег

Политика

дорогих

денег

Проводится в условиях

кризиса, безработицы

Проводится в условиях инфляции, циклического перегрева экономики

Слайд 111.Покупка государственных ценных бумаг

2.Снижение учетной ставки

3. Снижение нормы обязательного банковского

резервирования

Политика дешевых денег

М r I

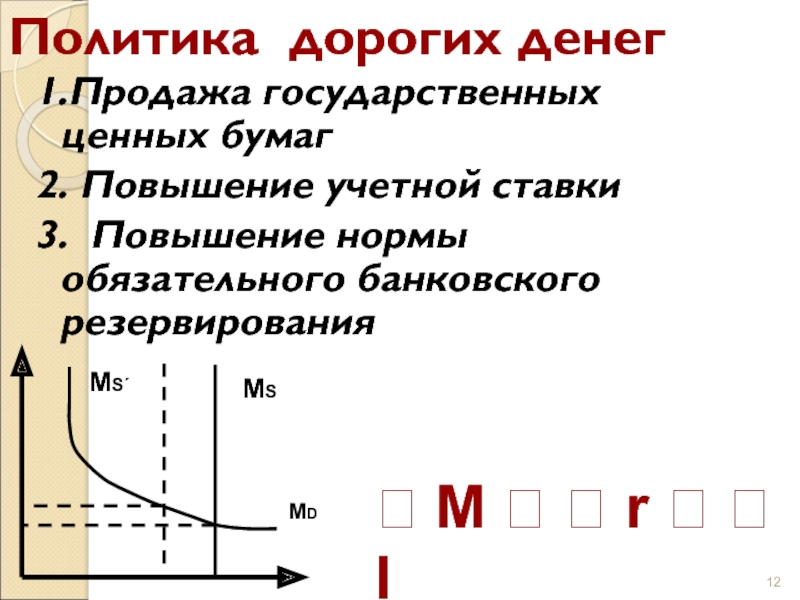

Слайд 121.Продажа государственных ценных бумаг

2. Повышение учетной ставки

3. Повышение нормы обязательного

банковского резервирования

Политика дорогих денег

М r

I

Слайд 13 ЦБ может регулировать денежное предложение, меняя ставки

процента по своим операциям с коммерческими банками. Наиболее известна в

мировой финансовой практике ставка рефинансирования. Это процент, под который происходит кредитование (рефинансирование) Центральным Банком коммерческих банков.

Денежные средства, полученные коммерческими банками в виде кредитов ЦБ, увеличивают суммарные резервы и, т.о., расширяют денежную базу, образуя основу мультипликативного изменения денежного предложения:

ставка рефинансирования ↓ → стоимость кредитов ЦБ ↓ → объем заимствований у ЦБ ↑ → операции коммерческих банков по предоставлению кредитов ↑, ставки по кредитам ↓ → MS ↑

и наоборот

ставка рефинансирования ↑ → стоимость кредитов ЦБ ↑ → объем заимствований у ЦБ ↓ → операции коммерческих банков по предоставлению кредитов ↓, ставки по кредитам ↑ → MS ↓

Слайд 14Ставка рефинансирования Центрального Банка РФ

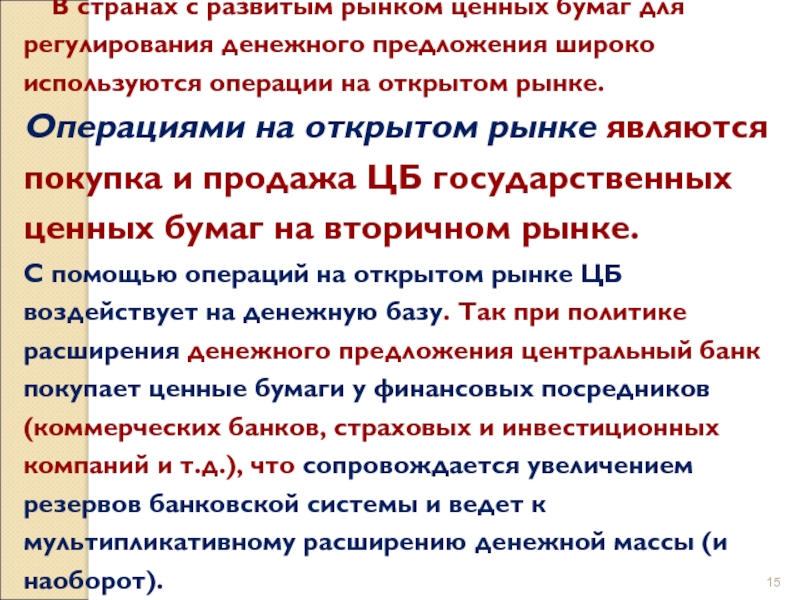

Слайд 15 В странах с развитым рынком ценных бумаг

для регулирования денежного предложения широко используются операции на открытом рынке.

Операциями на открытом рынке являются покупка и продажа ЦБ государственных ценных бумаг на вторичном рынке.

С помощью операций на открытом рынке ЦБ воздействует на денежную базу. Так при политике расширения денежного предложения центральный банк покупает ценные бумаги у финансовых посредников (коммерческих банков, страховых и инвестиционных компаний и т.д.), что сопровождается увеличением резервов банковской системы и ведет к мультипликативному расширению денежной массы (и наоборот).

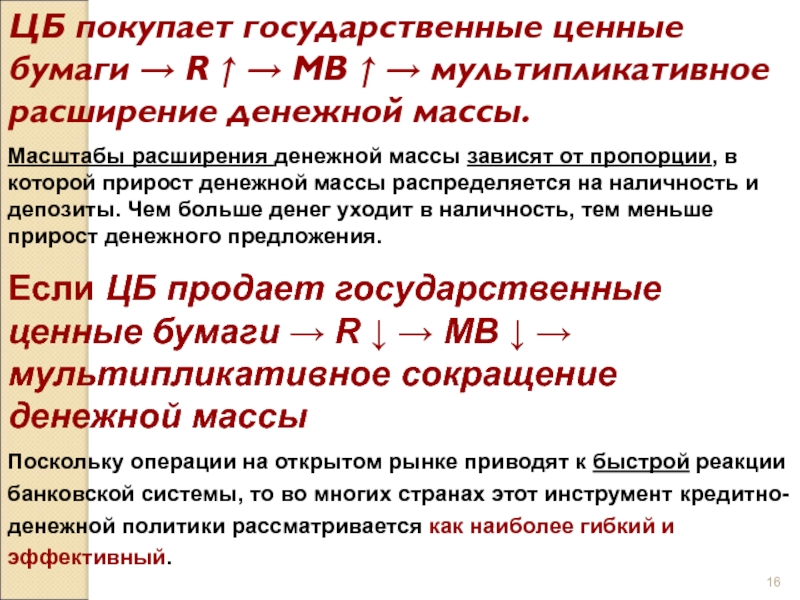

Слайд 16ЦБ покупает государственные ценные бумаги → R ↑ → MB

↑ → мультипликативное расширение денежной массы.

Масштабы расширения денежной массы зависят

от пропорции, в которой прирост денежной массы распределяется на наличность и депозиты. Чем больше денег уходит в наличность, тем меньше прирост денежного предложения.

Если ЦБ продает государственные ценные бумаги → R ↓ → MB ↓ → мультипликативное сокращение денежной массы

Поскольку операции на открытом рынке приводят к быстрой реакции банковской системы, то во многих странах этот инструмент кредитно-денежной политики рассматривается как наиболее гибкий и эффективный.

Слайд 17 В России операции с государственными ценными бумагами

стали активно применять с1994 г. Колоссальный рост рынка ГКО пришелся

на 1995 г. – начало 1998 г. (в 1997 году доходность по ГКО доходила до 50% годовых при инфляции в 11%). После финансового кризиса 1998 г. объемы операций сначала упали, но потом постепенно доверие к государственным ценным бумагам восстанавливалось. Сделки с государственными ценными бумагами стали заключаться на более длительный срок, доходность по ним приблизилась к нормальному уровню (в марте 2004 г. средневзвешенные процентные ставки на данном рынке составляли 6,6–-7,5% годовых).

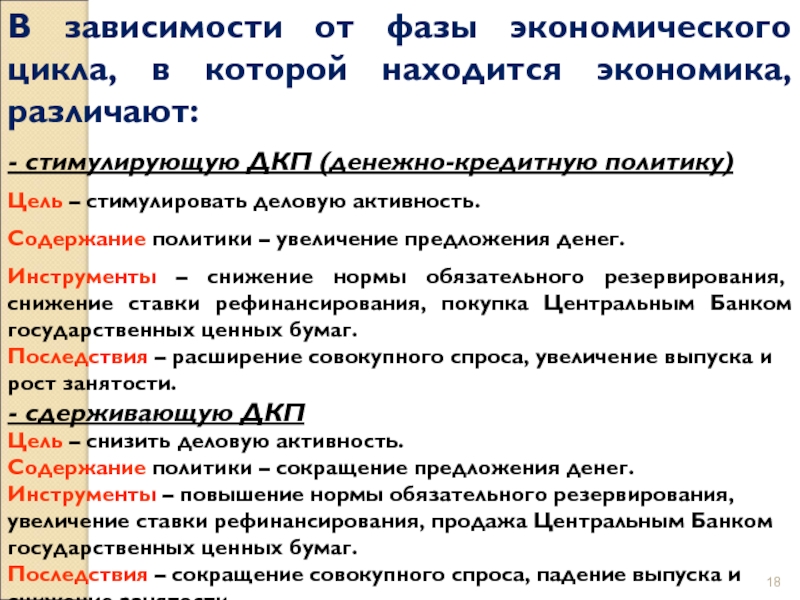

Слайд 18В зависимости от фазы экономического цикла, в которой находится экономика,

различают:

- стимулирующую ДКП (денежно-кредитную политику)

Цель – стимулировать деловую активность.

Содержание политики

– увеличение предложения денег.

Инструменты – снижение нормы обязательного резервирования, снижение ставки рефинансирования, покупка Центральным Банком государственных ценных бумаг.

Последствия – расширение совокупного спроса, увеличение выпуска и рост занятости.

- сдерживающую ДКП

Цель – снизить деловую активность.

Содержание политики – сокращение предложения денег.

Инструменты – повышение нормы обязательного резервирования, увеличение ставки рефинансирования, продажа Центральным Банком государственных ценных бумаг.

Последствия – сокращение совокупного спроса, падение выпуска и снижение занятости.

Слайд 19Передаточный механизм ДКП (механизм денежной трансмиссии) включает следующие звенья:

1) изменение

предложения денег как результат проводимой ЦБ соответствующей кредитно-денежной политики.

2) изменение

ставки процента на денежном рынке.

3) изменение совокупного спроса (прежде всего, инвестиционных расходов) как реакция на изменение ставки процента.

4) изменение объема выпуска в ответ на изменение совокупного спроса.

Слайд 20Проблемы и сложности проведения кредитно-денежной политики:

1) реакция денежного рынка на

изменение предложения денег зависит от характера спроса на деньги

2) изменение

инвестиционных расходов определяется чувствительностью инвестиционных расходов к изменению процентной ставки

3) изменение равновесного выпуска зависит от реакции совокупного предложения на изменение совокупного спроса

Слайд 214) нарушения в любом звене передаточного механизма могут привести к

снижению или отсутствию каких-либо результатов кредитно-денежной политики;

5) возможны побочные эффекты:

например,

→ снижаются альтернативные издержки хранения наличных денег → население может перевести средства с депозитов в наличность → cr ↑;

→ снижается заинтересованность коммерческих банков выдавать кредиты → банки могут увеличить свои избыточные резервы → rr ↑;

cr ↑

rr ↑

M ↑→ i ↓→

→ денежный мультипликатор ↓, что частично нейтрализует исходный импульс к увеличению денежного предложения.

Слайд 226) наличие внешнего лага, обусловленного многоступенчатостью и возможными сбоями в

передаточном механизме. Внешний лаг – время от принятия решения до

его результата;

7) эффективность кредитно-денежной политики определяется степенью доверия экономических агентов к политике ЦБ, а также степенью его независимости от исполнительной власти;

8) осложнения, связанные с внешнеэкономической политикой (изменения официальных валютных резервов в целях поддержания валютного курса автоматически ведет к изменению денежной массы);

9) проблема координации кредитно-денежной и бюджетно-налоговой политик.

Слайд 24 В макроэкономике спрос на деньги отражает желание экономических

субъектов иметь в своем распоряжении определенное количество платежных средств (кассу).

!Не

путать стремление иметь стремление иметь как можно больше благ или больший доход со спросом на деньги!

Спрос на деньги обусловлен функциями денег как средства обращения и средства сбережения.

Функция средства обращения обусловливает трансакционный спрос на деньги: люди держат деньги, так как они нужны им для совершения сделок (для покупки товаров и услуг).

Слайд 25ИТАК, количественная денежная теория:

Выделяется только трансакционный или

спрос на деньги для сделок

Слайд 26 В классической теории трансакционный спрос считался единственным

видом спроса на деньги и определялся на основе уравнения количественной

теории денег (уравнения обмена), формулу которого предложил американский экономист И. Фишер:

MV = PY,

где M – количество денег в обращении

V – скорость обращения денег

P – уровень цен

Y – реальный выпуск

В темповой записи уравнение количественной теории денег имеет вид:

Слайд 27 Трансакционный спрос на деньги

М t=f [ Y(+) ]

Слайд 29 На основе уравнения количественной теории денег объясняют принцип

«нейтральности денег». Можно допустить:

1) что скорость денежного – величина постоянная,

т.к. определяется структурой сделок в экономике, которая является достаточно устойчивой (однако с течением времени скорость обращения денег может меняться);

2) выпуск является величиной постоянной, т.к. в соответствии с классическими представлениями экономика функционирует на уровне потенциального выпуска, величина которого определяется технологией и имеющимися объемами труда и капитала. Технологии, количество факторов производства изменяются очень медленно.

При сделанных допущениях изменение количества денег в обращении не повлияет на реальный выпуск Y, а отразится только на колебаниях номинального выпуска.

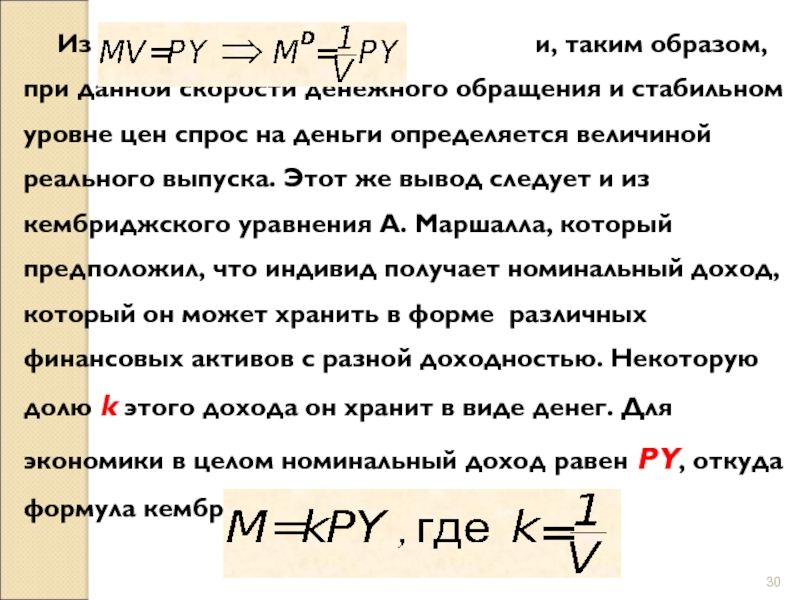

и, таким образом, при данной скорости денежного обращения и стабильном уровне цен спрос на деньги определяется величиной реального выпуска. Этот же вывод следует и из кембриджского уравнения А. Маршалла, который предположил, что индивид получает номинальный доход, который он может хранить в форме различных финансовых активов с разной доходностью. Некоторую долю k этого дохода он хранит в виде денег. Для экономики в целом номинальный доход равен PY, откуда формула кембриджского уравнения

Слайд 31 Мы уже говорили о том, что коэффициент

k > 0 , и он называется коэффициентом

предпочтения ликвидности

k = 1/ V

Значения k и V зависят от изменения процентной ставки: например, при увеличении ставки процента часть дохода, которую население предпочитает хранить в виде наличности, сокращается и возрастает часть дохода, хранящаяся в виде активов, приносящих процентный доход. Чтобы оставшаяся часть наличности могла обслужить сделки по реализации того же объема ВВП, скорость обращения денег должна повыситься. Таким образом,

процентная ставка ↑ → k ↓, V ↑

Для простоты введем допущение о постоянстве значений k и V.

Слайд 32 Чтобы исключить влияние инфляции, в макроэкономическом анализе

используют реальный спрос на деньги или спрос на реальные запасы

денежных средств:

В современных условиях экономисты неоклассического направления признают, что трансакционный спрос на деньги зависит не только от уровня дохода, но и от ставки процента. При этом зависимость от ставки процента является отрицательной. Обоснование – модель трасакционного спроса на деньги Баумоля-Тобина, разработанная американскими экономистами в начале 50-х годов ХХ века. Основная идея этой модели – существует компромиссный выбор между удобством хранения наличности для совершения сделок и процентом, который может быть получен, если эти деньги хранить на сберегательных счетах.

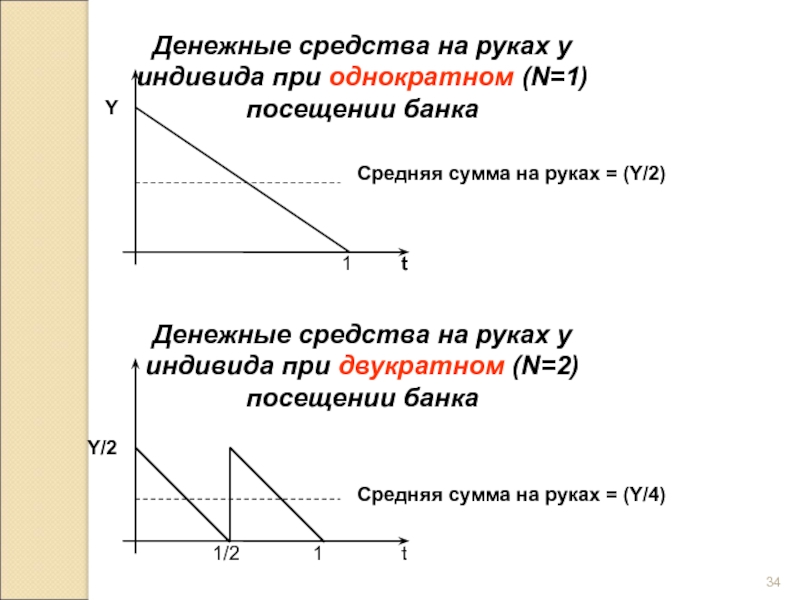

Слайд 33 Допустим, что в начале каждого периода доход в

объеме Y, который получает индивид, не выплачивается наличными деньгами, а

перечисляется на депозитный счет с гарантированным процентным доходом за рассматриваемый период. По мере возникновения потребности в деньгах для оплаты покупок индивид снимает с депозита определенную сумму. Какое количество денег он будет в среднем держать на руках в течение этого периода?

Предполагается, что индивид тратит деньги равномерно, т.е. если он снимает деньги со своего счета N раз за период, то каждый раз снимает сумму целиком и равномерно расходует ее до следующего посещения банка. Тогда в среднем индивид будет держать денег на руках.

чем выше N, тем меньше среднее количество денег на руках и меньше потери от недополученных процентов, однако больше неудобств связано с необходимостью часто посещать банк.

Пусть F – стоимостной показатель, измеряющий величину трансакционных издержек, связанных с каждым посещением банка, i – ставка процента по депозитам (в данном периоде). Тогда совокупные издержки (ТС) от хранения денег на руках равны

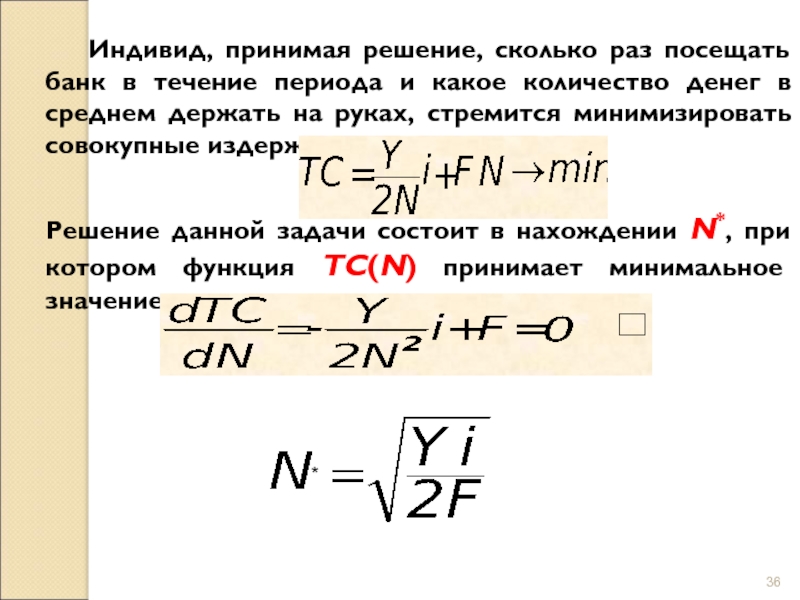

Слайд 36 Индивид, принимая решение, сколько раз посещать банк

в течение периода и какое количество денег в среднем держать

на руках, стремится минимизировать совокупные издержки, т.е. решает задачу:

Решение данной задачи состоит в нахождении N*, при котором функция ТС(N) принимает минимальное значение.

*

Слайд 37При полученном значении N* сумма денег на руках индивида (т.е.

спрос на деньги) составит

*

Из модели Баумоля-Тобина следует, что с увеличением

дохода спрос на деньги растет, а с ростом процентной ставки падает или в общем виде:

Слайд 38 Кейнсианская теория спроса на деньги – теория

предпочтения ликвидности – выделяет три мотива, которые побуждают людей держать

деньги в виде наличности:

трансакционный мотив (потребность в деньгах для сделок)

-мотив предосторожности (для осуществления непредвиденных платежей)

- спекулятивный мотив (спрос на деньги как имущество)

Объяснение спекулятивного спроса на деньги, предложенное Дж. М. Кейнсом, и есть теория предпочтения ликвидности, основанная на обратной зависимости между процентной ставкой и курсом облигаций: , где В – курс (цена) облигации в данный момент, а – фиксированная сумма дохода, которую приносит облигация, i – текущая рыночная ставка %.

Слайд 39Спрос на деньги

как на активы можно представить в виде

функции

М a=f [ i(-) ]

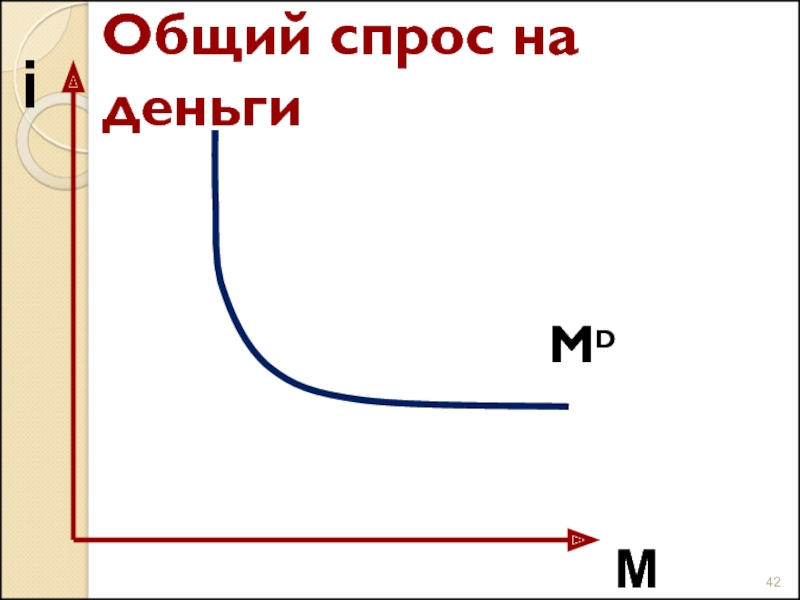

Слайд 40i

M

Ma

Спрос на деньги как на активы

Слайд 41Общий спрос на деньги

МD= Mt + Ma

Слайд 43 i ↑ → B ↓ выгодно покупать облигации

→ спрос на облигации ↑ → запас наличных денег на

руках у населения ↓ (т.е. объем спроса на наличные деньги ↓) и наоборот:

i ↓ → B ↑ выгодно продавать облигации (чем ниже ставка процента, тем выше цена облигации и тем выше доход от перепродажи), обменивая их на наличные деньги → запас наличных денег ↑ (т.е. объем спроса на наличные деньги ↑)

Т.о., спекулятивный спрос на деньги отрицательно зависит от ставки процента.

Классическая и кейнсианская теории позволяют выделить следующие факторы спроса на деньги:

- уровень дохода;

- скорость обращения денег;

- ставка процента.

Слайд 44Портфельные теории спроса на деньги

Объясняют спрос на деньги в соответствии

со спекулятивным мотивом, подчеркивая их роль как средства сбережения.

В портфельных

теориях потребность в наличности, т.е. спрос на деньги, определяется относительной привлекательностью различных видов финансовых активов.

Комбинация активов, которыми располагает экономический агент, называется портфелем.

Вопрос об оптимальном количестве наличности на руках является частью более общей проблемы – в форме каких активов держать богатство – и зависит от:

1) доходности каждого вида активов;

2) риска, связанного с каждым видом активов.

Слайд 45Общая формула спроса на деньги в портфельных теориях

Спрос на реальные запасы денежных средств отрицательно зависит от rs

, rb , πe и положительно – от W. Положительная зависимость спроса на деньги с увеличением W: при увеличении накопленного богатства потребность в деньгах растет, т.к. увеличивается общая сумма активов и, следовательно, абсолютная величина накопления каждого из них (в том числе и наличности).

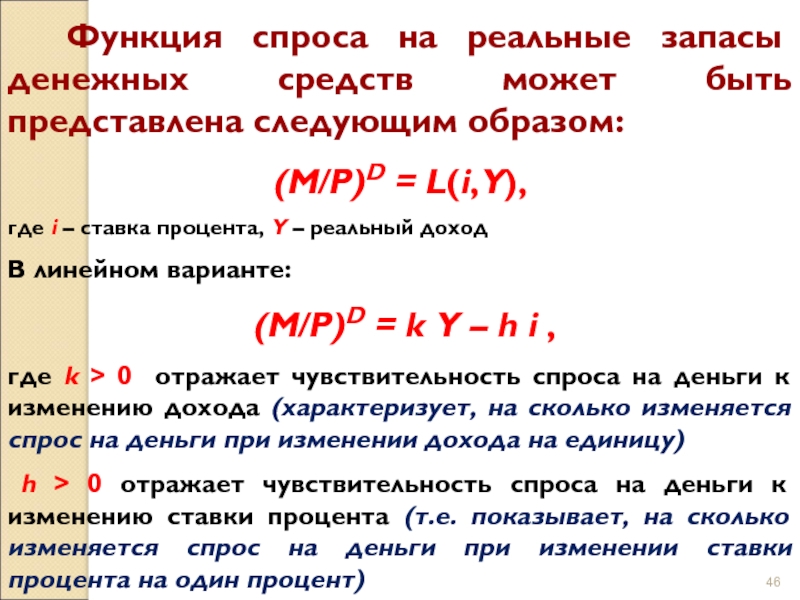

Слайд 46 Функция спроса на реальные запасы денежных средств может

быть представлена следующим образом:

(M/P)D = L(i,Y),

где i – ставка

процента, Y – реальный доход

В линейном варианте:

(M/P)D = k Y – h i ,

где k > 0 отражает чувствительность спроса на деньги к изменению дохода (характеризует, на сколько изменяется спрос на деньги при изменении дохода на единицу)

h > 0 отражает чувствительность спроса на деньги к изменению ставки процента (т.е. показывает, на сколько изменяется спрос на деньги при изменении ставки процента на один процент)

Слайд 47(!): спрос на реальные запасы денежных средств зависит от номинальной

ставки процента. Хранение денег в виде наличности связано с определенными

издержками. Они равны проценту (номинальному!), который можно было бы получить, положив деньги в банк или использовав на покупку других финансовых активов, приносящих доход. Чем выше номинальная ставка процента, тем выше альтернативная стоимость хранения денег в виде наличности, а, следовательно, тем ниже спрос на деньги.

Слайд 49Равновесие на денежном рынке

Допущения:

Предложение контролируется Центральным Банком и фиксировано на

уровне . Уровень цен стабилен на уровне

, т.к. модель равновесия на денежном рынке будем использовать для нужд краткосрочного анализа.

Слайд 50Механизм достижения равновесия на денежном рынке

Если ставка процента установлена

ниже равновесной – скажем в r1, то имеется избыток денежного

предложения (отрезок AB)

Это влечет избыточное предложение облигаций – что снижает цену облигаций,

и поэтому повышает ставку процента до тех пор, пока не установится равновесие.

Слайд 51Денежное регулирование

Центральный банк может ...

ЛИБО установит процентную ставку r0 и

позволить денежному предложению прийти в L0

ЛИБО установить денежное предложение L0

и позволить ставке процента прийти в r0

НО не может устанавливать и ставку процента и денежное предложение независимо.

При данном денежном спросе:

Слайд 52Денежное регулирование – некоторые оговорки

Денежное регулирование не может быть точным,

пока монетарные власти не знают форму и расположение денежного предложения

Регулирование

денежного предложения особенно проблематично

Ситуация еще сильнее усложняется связью процентной ставки и обменного курса

Слайд 53Изменение равновесия на денежном рынке вследствие колебаний спроса на деньги

Слайд 54Изменение равновесия на денежном рынке вследствие колебаний денежной массы

Слайд 55Цели и инструменты монетарной (ДКП) политики

Монетарные инструменты:

переменные посредством которых центральный

банк осуществляет каждодневный контроль;

например, процентная ставка.

Промежуточные цели:

ключевые показатели, которые используются

как основание для частых решений о том, когда установить процентную ставку.

Финансовая революция снизила надежность денежного предложения как показателя:

центральный банк все чаще использует прогнозы инфляции как промежуточную цель.

Слайд 56Общее равновесие

в закрытой экономике

(модель IS-LM)

Слайд 57Равновесие на рынке ликвидных активов

Нет рынка денег!

(потому что

деньги – это средство обмена)

Рынок, который здесь важен – рынок

облигаций.

Что происходит открыто на рынке облигаций определяет то, что происходит на неявном рынке денег.

L0+B0=W=LD+ BD

Where:

W – общее благосостояние,

LD – желаемое количество реальных денег на руках,

BD – желаемое количество реальных облигаций.

ТОГДА: B0 – BD = LD – L0

Т.е.: избыточное предложение облигаций = избыточному

спросу на деньги

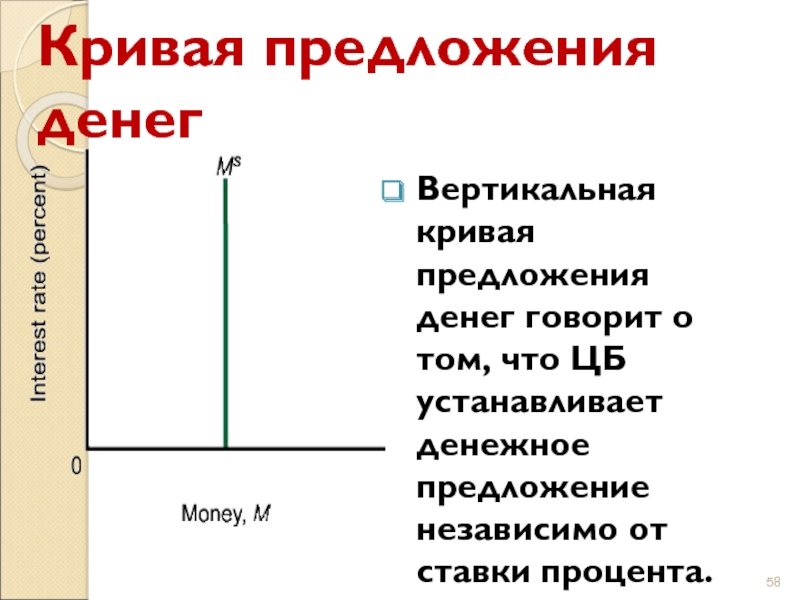

Слайд 58Кривая предложения денег

Вертикальная кривая предложения денег говорит о том, что

ЦБ устанавливает денежное предложение независимо от ставки процента.

Слайд 59Равновесие на денежном рынке

При всех прочих равных, спрос на

реальные денежные остатки будет ниже, когда альтернативная стоимость (ставка процента)

относительно высокая

Положение этого графика зависит от реального дохода и уровня цен

Когда денежное предложение находится на уровне (M/P)0S, равновесие на денежном рынке имеет место при ставке процента r0

Слайд 60Установление равновесной ставки процента

Точка, в которой количество спрашиваемых денег равно

количеству предлагаемых денег определяет равновесную процентную ставку в экономике

Слайд 61В r1, количество денег в обращении выше, чем домохозяйства и

фирмы желают держать. Они попытаются снизить это количество денег, покупая

облигации.

Установление равновесной ставки процента

Слайд 62Установление равновесной ставки процента

В r2, у домохозяйств нет достаточного количества

денег для финансирования обычных сделок. Они выведут свои активы из

облигаций и направят их на свои счета.

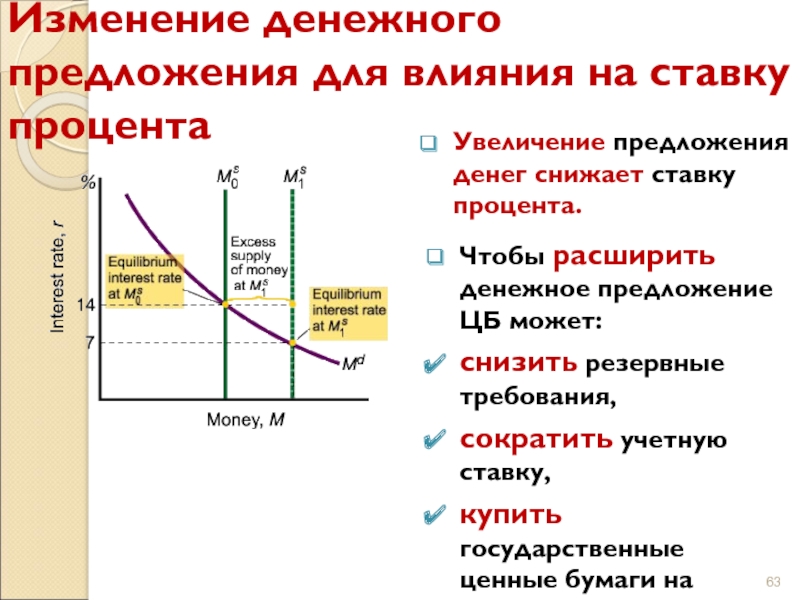

Слайд 63Изменение денежного предложения для влияния на ставку процента

Увеличение предложения денег

снижает ставку процента.

Чтобы расширить денежное предложение ЦБ может:

снизить резервные требования,

сократить учетную ставку,

купить государственные ценные бумаги на открытом рынке.

Слайд 64Центральный Банк и монетарная (ДКП) политика

Жесткая монетарная политика включает политики

ЦБ которые сокращают денежное предложение для сдерживания экономики.

Мягкая монетарная политика

включает политики ЦБ которые расширяют денежное предложение для стимулирования экономики.

Слайд 65Экспансионистская монетарная политика

Увеличение M (с M0 до

M1) сдвинет влево

предложение ликвидных активов (M/P)S

Имеется избыточное предложение ликвидных активов при

ставке r0 (отрезок AB)

Люди желают обменять избыточную ликвидность на менее ликвидные облигации, а это ведет к тому, что избыточный спрос на облигации толкает вверх их цену, что снижает доход по облигациям

Или, спрос на будущее потребление превышает его предложение. Больше людей хотят одолжить деньги и некоторые из них не найдут заемщика. Следовательно, процентная ставка должна упасть (r1) чтобы привлечь новых заемщиков, что увеличит цену облигаций.

Слайд 66Денежное регулирование

При данном денежном спросе:

Центральный банк может ...

ЛИБО установит процентную

ставку r0 и позволить денежному предложению прийти в L0

ЛИБО установить

денежное предложение L0 и позволить ставке процента прийти в r0

НО не может устанавливать и ставку процента и денежное предложение независимо от этих двух показателей.

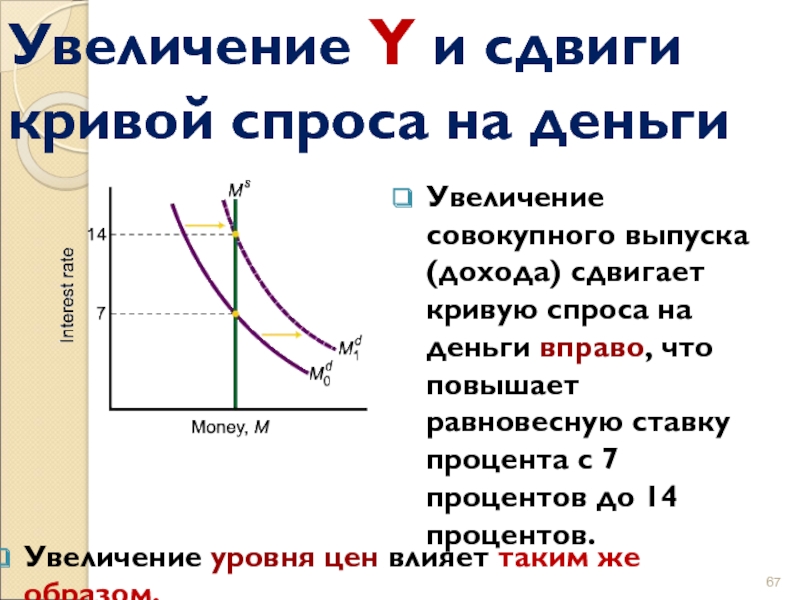

Слайд 67Увеличение Y и сдвиги

кривой спроса на деньги

Увеличение совокупного выпуска (дохода)

сдвигает кривую спроса на деньги вправо, что повышает равновесную ставку

процента с 7 процентов до 14 процентов.

Увеличение уровня цен влияет таким же образом.

Слайд 68Макроэкономическое равновесие на товарном и денежном рынках : модель IS

– LM

Разработана Дж. Хиксом в 30-х гг., как формализованная интерпретация

основополагающей работы Дж. М. Кейнса «Общая теория занятости, процента и денег». Позволяет выявить такие сочетания ставки процента и выпуска, при которых одновременно достигается равновесие на товарном и денежном рынках при стабильном уровне цен. Выявляет факторы, определяющие функцию совокупного спроса. Поэтому рассматривается как модель совокупного спроса и в качестве таковой является частью более общей модели AD – AS. В модели IS – LM ставка процента, которая ранее рассматривалась как экзогенная переменная, превращается в эндогенную переменную.

Слайд 69Вывод кривой LM

Пришло время усовершенствовать модель AD добавлением графика

равновесия на денежном рынке, кривой LM. Развивая эту теорию, мы

начали с предложения реальных денежных остатков (M/P); обе эти переменные принимаются как экзогенно данные, что дает вертикальную кривую предложения.

Рассмотрим спрос на реальные денежные остатки, L. Теория предпочтения ликвидности говорит, что более высокая процентная ставка снижает спрос на реальные денежные остатки, поскольку r – это альтернативная стоимость хранения денег. Предложение и спрос на реальные денежные остатки определяет процентную ставку. При равновесной процентной ставке, количество спрашиваемых реальных денежных остатков равно предлагаемому количеству.

Слайд 70КРИВАЯ LM

Уравнение кривой LM можно получить в виде обратной

функции, отражающей зависимость реальной процентной ставки r от величины равновесного

совокупного дохода Y (реального ВВП).

Таким образом, кривая LM представляет все комбинации совокупного дохода и процентной ставки, при которых денежный рынок находится в состоянии равновесия.

Слайд 71Вывод кривой LM

Рост дохода увеличивает спрос на деньги, что увеличивает

процентную ставку; это называется увеличением трансакционного спроса на деньги. Кривая

LM объединяет в себе эти изменения равновесия денежном рынке.

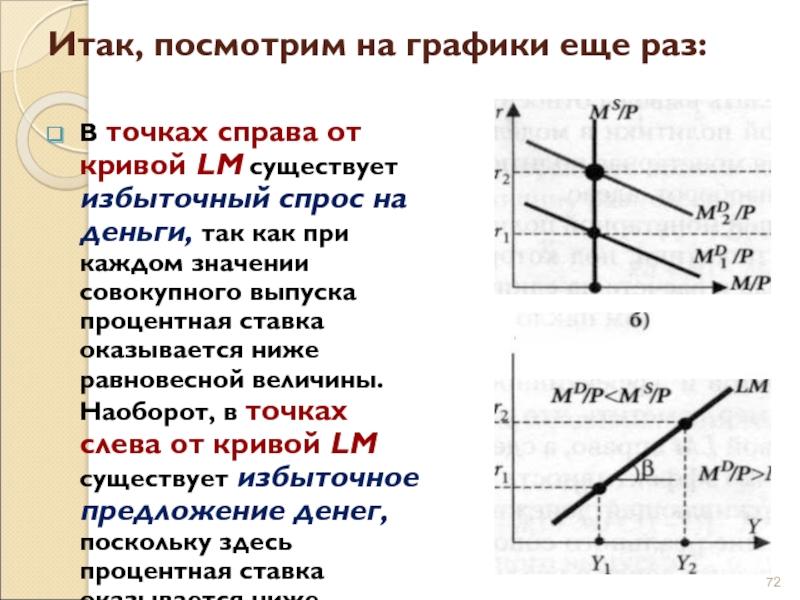

Слайд 72Итак, посмотрим на графики еще раз:

В точках справа от кривой

LM существует избыточный спрос на деньги, так как при каждом

значении совокупного выпуска процентная ставка оказывается ниже равновесной величины. Наоборот, в точках слева от кривой LM существует избыточное предложение денег, поскольку здесь процентная ставка оказывается ниже равновесной величины.

Слайд 73Сдвиг кривой LM

Сжатие предложения денег увеличивает ставку процента, уравновешивающую рынок.

Почему? Потому что нужна более высокая процентная ставка чтобы заставить

людей держать меньшее количество реальных балансов. Как результат уменьшения денежного предложения in, кривая LM сдвигается вверх.

Слайд 74Итак, наклон и смещение кривой LM:

Наклон и сдвиги кривой

LM позволяют сделать выводы относительно целей, инструментов и эффективности монетарной

политики в модели IS—LM. Можно, например, заметить, что стимулирующая монетарная политика смещает график кривой LM вправо, а сдерживающая, наоборот, влево.

Понятно, что эффективность стимулирующей монетарной политики или, напротив, сдерживающей денежно-кредитной политики, под которой понимается изменение реального совокупного дохода в расчете на единицу изменения предложения денег в реальном выражении, будет зависеть от угла наклона кривой LM.

Слайд 75Чем чувствительнее к изменению ставки процента спрос на деньги, тем

более пологой является кривая LM.

Спрос на деньги малочувствителен к ставке

процента

Спрос на деньги более чувствителен к ставке процента

Наклон линии LM тем круче, чем сильнее рост доходов увеличивает спрос на деньги. А спрос на деньги тем больше растет с ростом доходов, чем сложнее обменивать деньги на доходные активы и обратно.

То есть, более развитые финансовые рынки и банковские системы обеспечивают более пологий наклон и кривой IS, и кривой LM.

Положение кривой LM определяется предложением реальных денег. Чем выше предложение, тем ниже (правее) кривая.

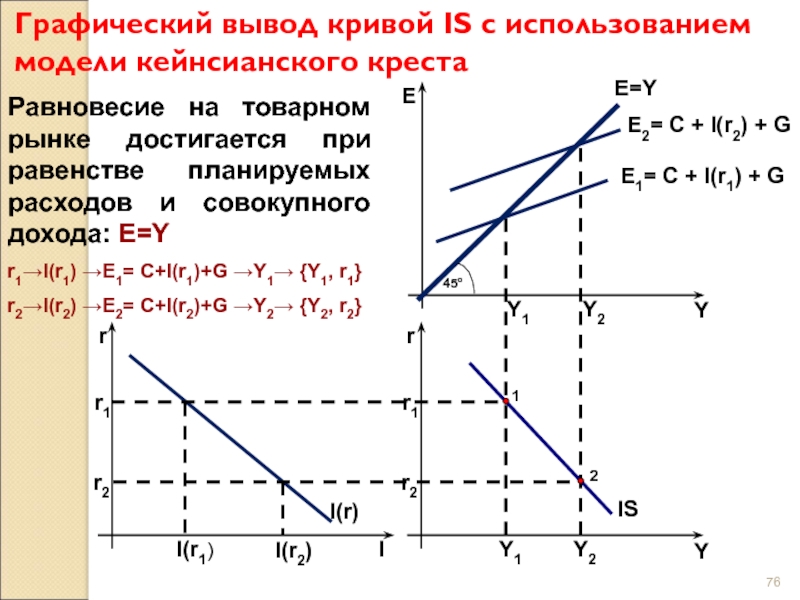

Слайд 76Графический вывод кривой IS с использованием модели кейнсианского креста

Равновесие на

товарном рынке достигается при равенстве планируемых расходов и совокупного дохода:

E=Y

r1→I(r1) →E1= C+I(r1)+G →Y1→ {Y1, r1}

r2→I(r2) →E2= C+I(r2)+G →Y2→ {Y2, r2}

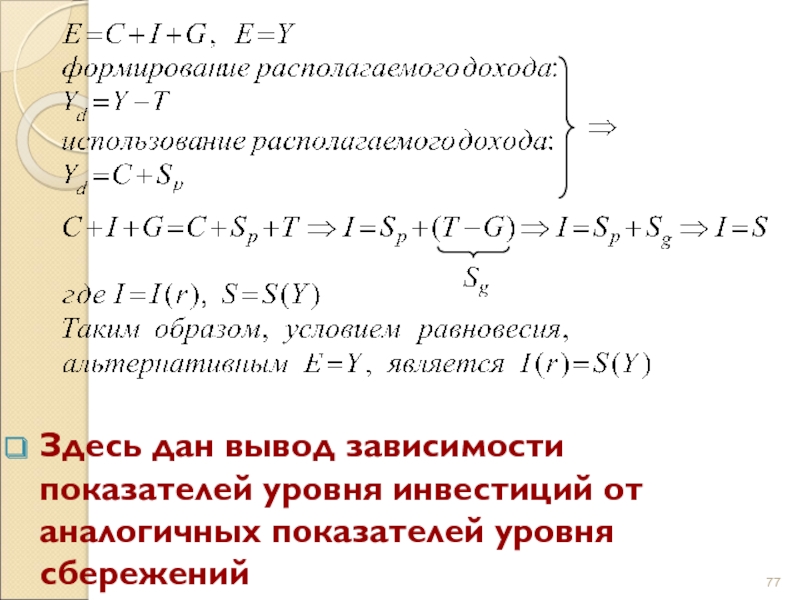

Слайд 77Здесь дан вывод зависимости показателей уровня инвестиций от аналогичных показателей

уровня сбережений

Слайд 78 Кривая IS представляет собой геометрическое место точек, характеризующих

все комбинации ставки процента r и дохода Y, при которых

соблюдаются равенства Y = С + I + G и I (r) = S (Y) , т.е. товарный рынок находится в состоянии равновесия. Таким образом, кривая IS является кривой, описывающей равновесие на товарном рынке.

Кривая IS имеет отрицательный наклон, так как инвестиции отрицательно зависят от процентной ставки, а сбережения положительно зависят от дохода.

Слайд 79Алгебраический вывод уравнения кривой IS

Слайд 80Кривая IS имеет отрицательный наклон: в уравнениях (1) и (2)

коэффициенты при r и Y являются отрицательными.

Коэффициент

при Y в уравнении (2) определяет наклон кривой IS, который, т.о., зависит от

• d - коэффициента чувствительности инвестиций к динамике процентной ставки (если d велико, то инвестиции чувствительны к изменению процентной ставки, и доход также чувствителен к изменению процентной ставки. В этом случае небольшие изменения ставки процента ведут к значительным изменениям дохода → кривая IS является относительно пологой. И наоборот.

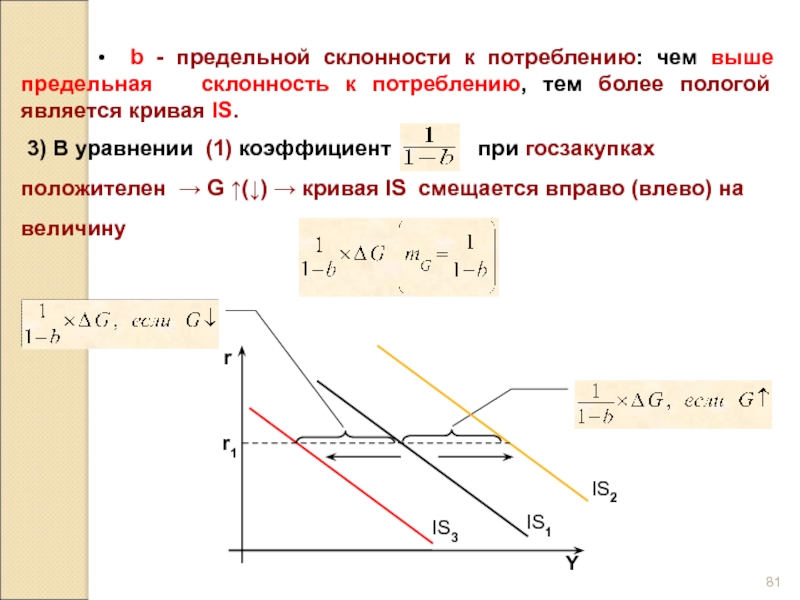

Слайд 81 • b - предельной склонности к

потреблению: чем выше предельная склонность к потреблению, тем более

пологой является кривая IS.

3) В уравнении (1) коэффициент при госзакупках положителен → G ↑(↓) → кривая IS смещается вправо (влево) на величину

Слайд 824) В уравнении (1) коэффициент при автономных налогах

→ Т ↑(↓) → кривая IS смещается влево (вправо) на величину

Слайд 835) Точки «над» и «под» кривой IS отражают неравновесные состояния

товарного рынка:

в точке А имеет место избыток

предложения YAD < YAS

в точке B имеет место избыток cпроса YAD > YAS

rA > rE → IA < IE → YAD < YAS

rB < rE → IB > IE → YAD > YAS

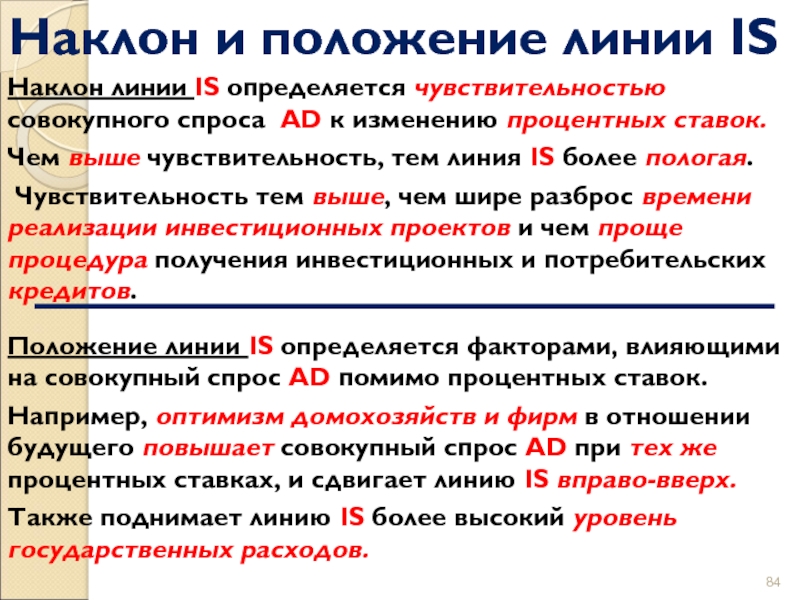

Слайд 84Наклон и положение линии IS

Наклон линии IS определяется чувствительностью совокупного

спроса AD к изменению процентных ставок.

Чем выше чувствительность, тем

линия IS более пологая.

Чувствительность тем выше, чем шире разброс времени реализации инвестиционных проектов и чем проще процедура получения инвестиционных и потребительских кредитов.

Положение линии IS определяется факторами, влияющими на совокупный спрос AD помимо процентных ставок.

Например, оптимизм домохозяйств и фирм в отношении будущего повышает совокупный спрос AD при тех же процентных ставках, и сдвигает линию IS вправо-вверх.

Также поднимает линию IS более высокий уровень государственных расходов.

Слайд 85Равновесие на рынках товаров и денег

Сводя вместе кривую IS (показывающую

равновесие на рынке товаров)

и кривую LM (показывающую равновесие

на денежном рынке),

мы можем определить единственную комбинацию реального дохода и процентной ставки (r*, Y*) которые обеспечивают общее равновесие.

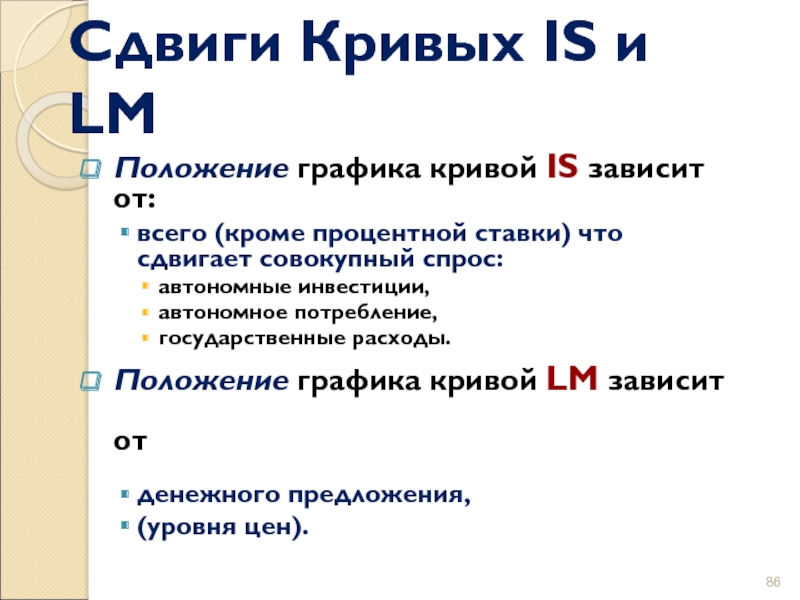

Слайд 86Сдвиги Кривых IS и LM

Положение графика кривой IS зависит от:

всего

(кроме процентной ставки) что сдвигает совокупный спрос:

автономные инвестиции,

автономное потребление,

государственные расходы.

Положение

графика кривой LM зависит от

денежного предложения,

(уровня цен).

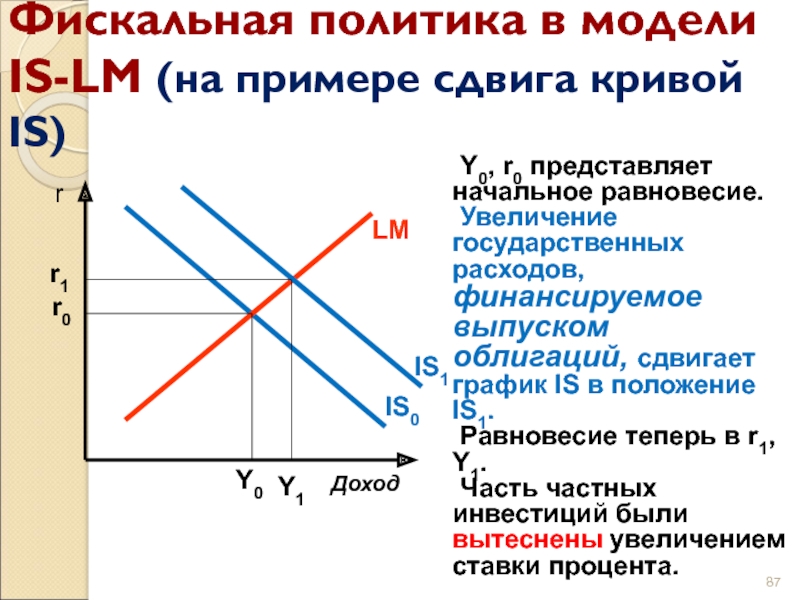

Слайд 87Фискальная политика в модели

IS-LM (на примере сдвига кривой IS)

Y0, r0

представляет начальное равновесие.

Увеличение государственных расходов, финансируемое выпуском облигаций, сдвигает график

IS в положение IS1.

Равновесие теперь в r1, Y1.

Часть частных инвестиций были вытеснены увеличением ставки процента.

Слайд 88Монетарная политика в модели

IS-LM

Y0, r0 представляет начальное равновесие.

Увеличение денежного предложения

сдвигает график кривой LM вправо.

Теперь равновесие в r1, Y1.

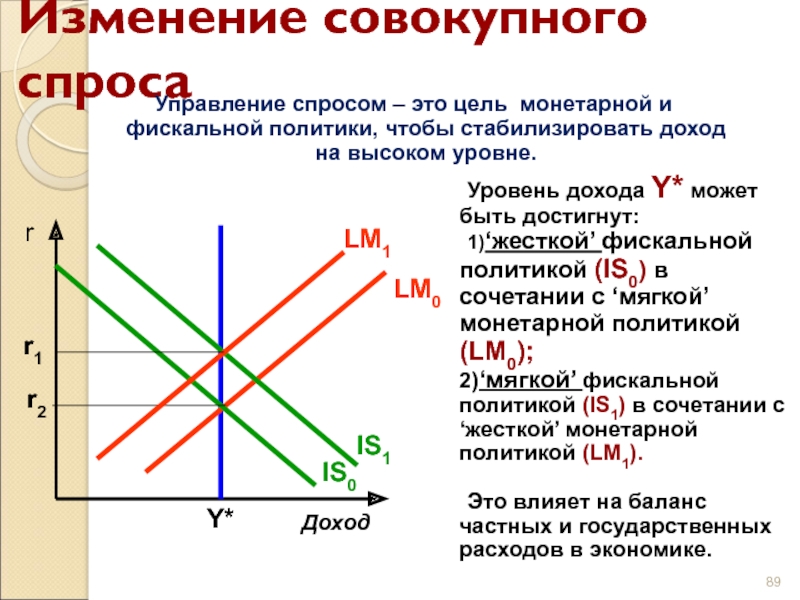

Слайд 89Изменение совокупного спроса

Управление спросом – это цель монетарной и фискальной

политики, чтобы стабилизировать доход на высоком уровне.

Уровень дохода Y* может

быть достигнут:

1)‘жесткой’ фискальной политикой (IS0) в сочетании с ‘мягкой’ монетарной политикой (LM0);

2)‘мягкой’ фискальной политикой (IS1) в сочетании с ‘жесткой’ монетарной политикой (LM1).

Это влияет на баланс частных и государственных расходов в экономике.

Слайд 90Но...

Модель IS-LM, как будто предлагает правительству множество возможностей влиять на

равновесный доход.

Но…

нужно рассмотреть другие вопросы:

уровень цен и инфляция,

сторона предложения в

экономике,

обменный курс.

Слайд 91Модель IS-LM

Итак, линия IS показывает процентные ставки при различном совокупном

доходе в условиях равновесия на рынке товаров.

Линия LM показывает процентные

ставки при различном совокупном доходе в условиях равновесия на рынке денег.

На пересечении этих линий рынок товаров, и рынок денег находятся в равновесии одновременно. Это и есть условие макроэкономического равновесия в модели IS-LM.

В следующих темах мы еще вернемся к данной модели.

Слайд 92Структура и свойства финансового рынка

Слайд 931.Связь политики и финансов.

2. Общая характеристика рынка заемного капитала.

3. Инструменты

рынка капитала.

Слайд 94Связь политики и финансов

Финансы – кровеносная система экономики.

Контроль над финансами

дает экономическую власть.

Политическая и экономическая власть всегда идут рука об

руку.

Влияние в обе стороны.

Политика определяет финансовую систему.

Финансовые ресурсы позволяют влиять на политику.

Слайд 95Политика и финансовые рынки

Различные каналы влияния политики на финансовые рынки:

Макроэкономическая

политика

Инфляция/процентная ставка

Валютный курс

Торговая политика

Налогообложение

Обеспечение правопорядка и обеспечение прав собственности

Регулирование

отдельных индустрий

В частности, финансовой

Поддержка отдельных фирм

Слайд 96Общий подход в анализе

Стандартный подход в политической экономике

Государство далеко не

всегда руководствуется заботой об общем благосостоянии.

Все участники процесса преследуют собственные

интересы.

Государственная политика определяется двумя основными факторами.

Желанием политиков получить поддержку избирателей и влиятельных элит.

Лоббированием своих интересов со стороны групп специальных интересов.

Слайд 97Финансовое развитие и политика (соотношение дефиниций)

Финансовое развитие:

Насколько легко предпринимателю обеспечить

финансирование хорошего проекта.

Основные составляющие финансового рынка:

Банковская система.

Рынок облигаций.

Рынок акций.

Слайд 98Ценность финансового развития

Финансовое развитие крайне важно для экономического развития

От развития

финансовых рынков выигрывают прежде всего менее обеспеченные слои населения

Мохаммед Юнус

получил Нобелевскую премию за развитие программы микрокредитования в Бангладеш

Негативное отношение к финансовым рынкам – во многом следствие их недоразвитости

Слайд 99Государство и финансовое развитие

Влияние государства:

Регулирование финансовых рынков

Обеспечение прав миноритарных акционеров

Банковское

регулирование

Законодательство о банкротстве

Контроль за движением капитала

Программы льготного кредитования

и т.д. …

Слайд 100Немного истории – ХХ-й век

Существенные изменения в финансовом развитии

Во времени

В

1913 г. финансовые рынки большинства стран были более развитыми, чем

в 1980 г.

Между странами

В 1913 г. финансовые рынки во Франции были гораздо более развитыми, чем в США

Сейчас картина противоположная

Слайд 103Кто может выступать против развития финансовых рынков?

Инкумбенты (Соискателя выборной должности,

который занимает ее на момент выборов, принято называть инкумбентом -

incumbent).

Индустриальные (крупные производители)

Финансовые (крупные инвесторы)

Почему они против

Барьеры на вход обеспечивают высокую ренту

Финансовое развитие усиливает конкуренцию

Конкуренция уменьшает ренту инкумбентов

Доступ к рынку капитала становится привилегией

Слайд 104Эффект кризисов

Во время экономического кризиса инкумбентам легче «продать» идею ограничения

конкуренции

Их союзниками часто становятся профсоюзы

Результат:

Торговые барьеры

Ограничения на финансовых рынках

«Временные меры»

могут действовать долгие годы

Слайд 105Пример: Япония

Во время Великой Депрессии крупными банками был создан Комитет

по облигациям

Без его разрешения выпуск облигаций не допускался

Официально должен был

защищать инвесторов от рисков

На деле - защищал монополию крупных банков

Даже корпорации Hitachi с идеальной кредитной историей выпуск облигаций был запрещен

Просуществовал до середины 80-х

Пример: Италия

Перед войной государство выделило крупнейшим компаниям крупные суммы денег

Стандартный сюжет - спасение за счет налогоплательщиков

Был основан институт, дававший крупным компаниям доступ к госфинансированию

«Временная» мера просуществовала до 90х

Слайд 106Развитие финансовой системы

Что способствует развитию финансовой системы?

Важный фактор - либерализация

внешней торговли.

Внешняя конкуренция снижает размер ренты, получаемой инкумбентами ->меньше сопротивления

Для

конкурентоспособных инкумбентов открываются новые рынки

Необходимость внешнего финансирования делает их сторонниками развития финансовой системы

Слайд 107Эмпирическая проверка

Braun and Raddatz (2008) "Politics of Financial Development: Evidence

from Trade Liberalization" Journal of Finance, 63(3)

Либерализация торговли уменьшает ренту.

Как пример – вступление РФ в ВТО.

Эффект зависит от отрасли.

Может усилить влияние отраслей, нуждающихся в развитых финансовых рынках -> подтолкнет их развитие.

Слайд 111Финансовое развитие: выводы

Финансовое развитие может тормозиться крупным бизнесом и финансистами,

боящимися конкуренции.

Их влияние особенно важно во время экономических кризисов.

Либерализация торговли

может уменьшить их негативное влияние.

Слайд 112Ипотечный кризис в США

Мировой финансовый кризис был спровоцирован ипотечным кризисом

в США.

Какую роль сыграли политические факторы в расширении высокорискованной (subprime)

ипотеки?

Как политические факторы влияли на антикризисные меры в этой сфере?

Пример того, как политические факторы определяют регулирование .

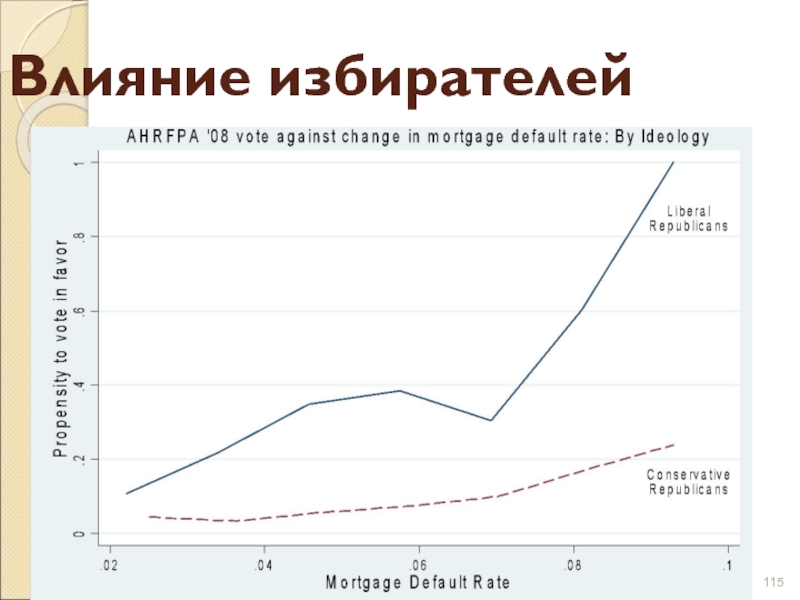

Слайд 113Чьё влияние?

Что определяло государственную политику в области доступного жилья?

Борьба за

голоса избирателей

Влияние специальных интересов

Голосование конгрессменов зависит как от состава их

избирателей, так и от взносов в их избирательную компанию со стороны ипотечных компаний.

Работы Mian, Suffi, and Trebbi.

Слайд 114Антикризисные меры

Похожая картина наблюдается и при принятии антикризисных мер

Два основных

акта

American Housing Rescue and Foreclosure Prevention Act

Emergency Economic

Stabilization Act

Оба акта предусматривали использование средств налогоплательщиков на поддержку

Домохозяйств, на грани дефолта по ипотеке

Финансовым институтам

Слайд 117Политические соображения играют важную роль

как для финансового развития в

целом

так и в частных вопросах финансового регулирования

ИТАК:

Слайд 119Финансы представляют собой совокупность стоимостных потоков, связанных с формированием, распределением

и использованием денежных ресурсов.

Финансовые отношения складываются по поводу формирования, распределения

и последующего использования денежных фондов. Они являются частью распределительных отношений и им не свойственны эквивалентность и возмездность.

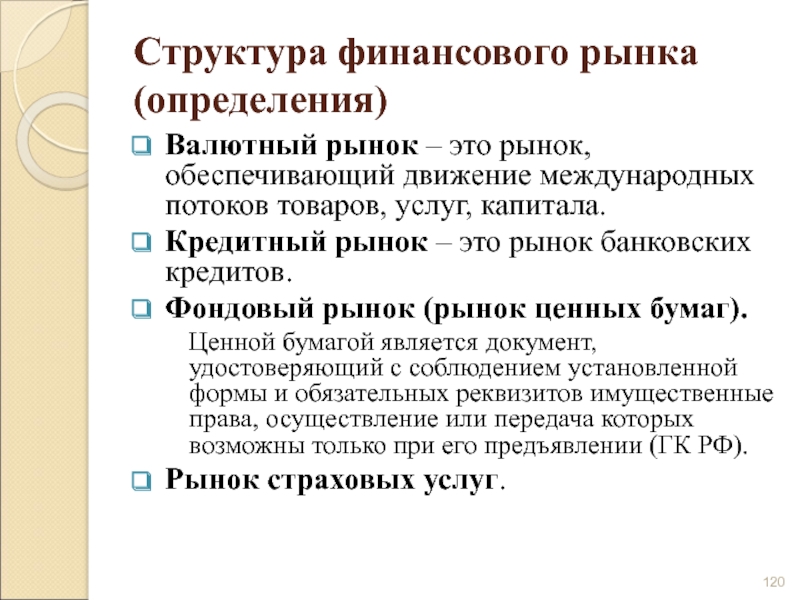

Слайд 120Структура финансового рынка (определения)

Валютный рынок – это рынок, обеспечивающий движение

международных потоков товаров, услуг, капитала.

Кредитный рынок – это рынок банковских

кредитов.

Фондовый рынок (рынок ценных бумаг).

Ценной бумагой является документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении (ГК РФ).

Рынок страховых услуг.

Слайд 121Финансовый рынок

это рынок, на котором осуществляется перевод финансовых ресурсов от

секторов с их наличием к секторам с их дефицитом.

Слайд 122Принципы классификации финансовых рынков

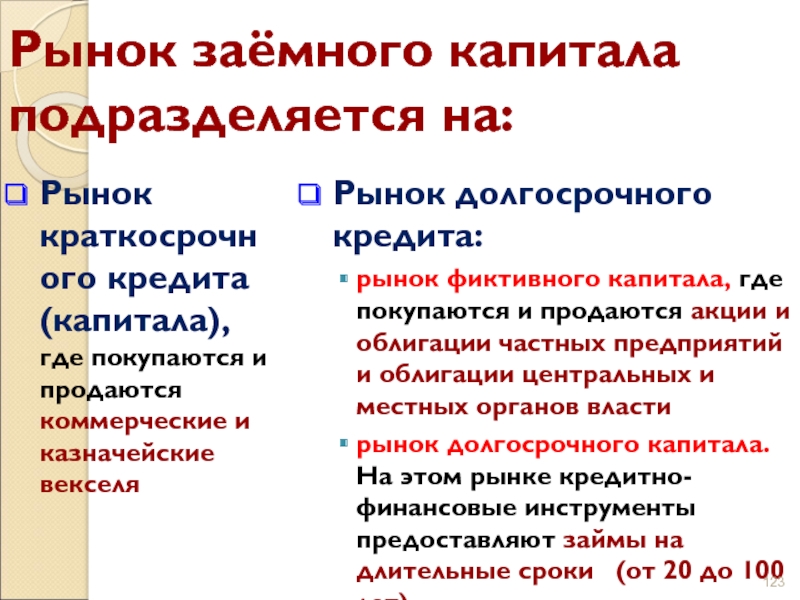

Слайд 123Рынок заёмного капитала подразделяется на:

Рынок краткосрочного кредита (капитала), где покупаются

и продаются коммерческие и казначейские векселя

Рынок долгосрочного кредита:

рынок фиктивного капитала,

где покупаются и продаются акции и облигации частных предприятий и облигации центральных и местных органов власти

рынок долгосрочного капитала. На этом рынке кредитно-финансовые инструменты предоставляют займы на длительные сроки (от 20 до 100 лет).

Слайд 124В качестве кредиторов и заемщиков на рынке заёмного капитала выступают

банки, государственные предприятия, фирмы, а также население страны.

Рынок заёмного

капитала в основном функционирует в форме взаимного прямого кредитования компаниями друг друга как деньгами, так и посредством выпуска и продаж краткосрочных ценных бумаг.

Для целей долгосрочных вложений корпорации получают кредиты у инвестиционных банков, которые осуществляют выпуск новых акций и облигаций для финансирования их капитальных вложений.

Рынок заёмного капитала является важной частью финансового рынка.

Рынок заемного капитала России переживает сейчас бурные времена. Как и в прежние годы, государственные ценные бумаги снова стали пользоваться популярностью у инвесторов.

Международный рынок заёмного капитала (International financial market; World market of loan capital) – международная кредитная система, предоставление кредитов на возвратной основе со стороны правительства, банков, фирм одной страны, а также международных банков правительству, банкам, фирмам других стран.

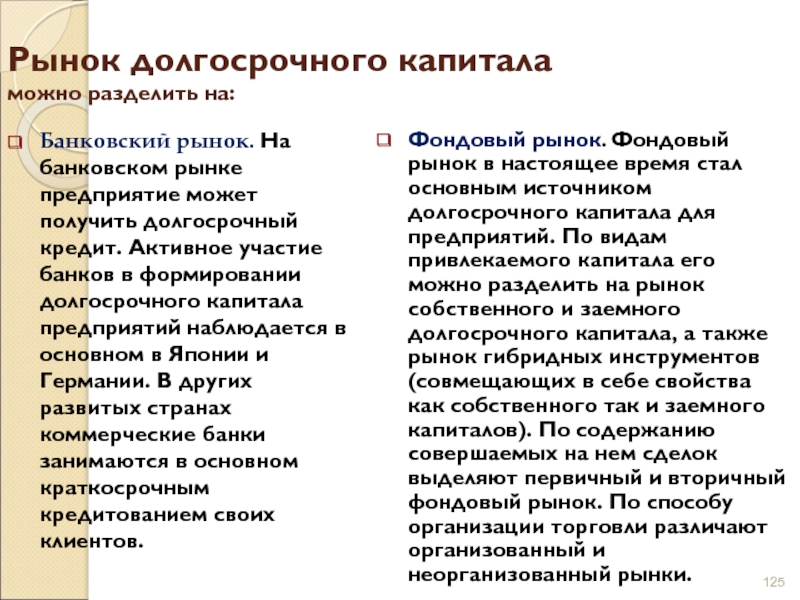

Слайд 125Рынок долгосрочного капитала

можно разделить на:

Банковский

рынок. На банковском рынке предприятие может получить долгосрочный кредит. Активное

участие банков в формировании долгосрочного капитала предприятий наблюдается в основном в Японии и Германии. В других развитых странах коммерческие банки занимаются в основном краткосрочным кредитованием своих клиентов.

Фондовый рынок. Фондовый рынок в настоящее время стал основным источником долгосрочного капитала для предприятий. По видам привлекаемого капитала его можно разделить на рынок собственного и заемного долгосрочного капитала, а также рынок гибридных инструментов (совмещающих в себе свойства как собственного так и заемного капиталов). По содержанию совершаемых на нем сделок выделяют первичный и вторичный фондовый рынок. По способу организации торговли различают организованный и неорганизованный рынки.

Слайд 127 Облигация – ценная бумага, удостоверяющая право ее держателя на

получение от лица, выпустившего облигацию, в предусмотренный ею срок номинальной

стоимости облигации или иного имущественного эквивалента. Облигация предоставляет ее держателю также право на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права.

Слайд 128 Облигация имеет номинал (или номинальную

цену), эмиссионную цену, курсовую цену и цену погашения.

Номинальная цена – это та величина в денежных единицах, которая обозначена на облигации.

Эмиссионная цена облигации – это та цена, по которой происходит продажа облигаций их первым владельцам. Эмиссионная цена может быть равна, меньше или больше номинала.

Цена погашения – это та цена, которая выплачивается владельцам облигаций по окончании срока займа. В большинстве выпусков цена погашения равна номинальной цене, однако она может и отличаться от номинала.

Курсовая цена – это цена, по которой облигации продаются на вторичном рынке. Если каждая облигация имеет строго определенную номинальную цену, уровень которых зафиксирован при выпуске займа, то курсовая цена претерпевает значительные изменения в течение срока жизни облигации.

Уровень доходности облигации зависит от величины процентной ставки, цены приобретения и погашения облигации.

Слайд 129

Чек – документ установленной формы, содержащий письменное поручение

чекодателя плательщику произвести платеж чекодателю указанной в ней денежной суммы.

Плательщик – банк или иное кредитное учреждение, получившее лицензию на совершение банковских операций и производящие платежи по предъявленному чеку.

Слайд 130 Вексель – это составленное по установленной законом форме безусловное

письменное долговое денежное обязательство, выданное одной стороной (векселедателем) другой стороне

(векселедержателю).

Ни один из инструментов современного финансового рынка, кроме, конечно, самих денег во всех многочисленных проявлениях их экономических функций, не может сравниться по своей истории и значению с векселем. Именно развитие вексельного обращения привело к обезналичиванию всех денежных расчетов: вытеснению из денежного обращения металлов – золота и серебра, замене эквивалентов менового оборота бумажными символами. Векселя активно использовались и используются в международных расчетах и внутренних сделках страны. Промышленникам и коммерсантам векселя дают возможность оплачивать свои покупки с отсрочкой платежа. Таким образом, основная экономическая функция векселя – быть средством оформления и обеспечения кредитов как коммерческих, так и банковских.

Слайд 132Сберегательный сертификат –

всякий документ, право требования по которому может,

уступаться

одним лицом другому, являющийся обязательством банка по выплате

размещенных у него сберегательных вкладов. Это – письменное свидетельство банка – эмитента о вкладе денежных средств, удостоверяющее право вкладчика или его правопреемника на получение по истечении установленного срока суммы вклада и процентов по нему.

Депозитный сертификат –

всякий документ, право требования по которому может уступаться одним лицом другому, являющийся обязательством банка по выплате размещенных у него депозитов. Это – письменное свидетельство банка-эмитента о вкладе денежных средств, удостоверяющее право вкладчика или его правопреемника на получение по истечении установленного срока суммы депозита и процентов по нему.

Депозитные сертификаты приобретаются как финансовыми, так и нефинансовыми фирмами и имеют обширный вторичный рынок. Они являются менее надежными инструментами, чем государственные облигации, потому должны иметь более высокий уровень доходности.

Слайд 133Инвестиционный пай – именная ценная бумага, удостоверяющая право инвестора по

предъявлении им управляющей компании требования о выкупе инвестиционного пая, на

получение денежных средств в размере, определяемом исходя из стоимости имущества паевого инвестиционного фонда на дату выкупа.

Фондовая биржа – организованный рынок для торговли стандартными финансовыми инструментами, создаваемая профессиональными участниками рынка ценных бумаг для взаимных оптовых операций.

Слайд 134Участники биржевой торговли

В торговле на бирже принимают участие представители членов биржи, имеющие «место» на бирже, а также штатные работники биржи.

Члены биржи могут бесплатно посещать торги, пользоваться техническими средствами и услугами биржи и совершать сделки. Кроме того, члены биржи обладают правом участия в управлении. Члены биржи или их представители могут выступать на бирже в качестве брокера или дилера.

Брокер – это посредник между клиентом и биржей. Брокер получает заявки от клиентов и выполняет эти заявки, то есть, брокер действует от имени и по поручению клиента и получает определенный процент комиссионных за выполнение заявки. Размер комиссионных зависит от типа и количества ценных бумаг и, конечно, от того, на какой бирже совершаются сделки.

В отличие от брокера, дилер действует от своего имени и за свой счет. В настоящее время на большинстве бирж одни и те же лица могут выступать или как брокеры, или как дилеры.

Маклер – это, как правило, штатный работник биржи, который ведет торг и оформляет сделки. Маклер должен соблюдать устав биржи и правила торговли на бирже.

Слайд 135Портфель ценных бумаг

Под портфелем ценных бумаг

предприятия понимается совокупность ценных бумаг, принадлежащих юридическому лицу, являющаяся целостным

объектом управления. Это означает, что при формировании портфеля и управления им менеджер рассматривает совокупность ценных бумаг как единое целое, как один объект инвестирования с заданным соотношением риск/доход.

Слайд 136Цель создания портфеля – улучшение условий инвестирования путём придания данной

совокупности ц/б инвестиционных характеристик, не достижимых с позиции отдельно взятой

ц/б.

Тип портфеля – его инвестиционная характеристика, основанная на соотношении дохода и риска.

Классификация типов портфелей учитывает, каким способом и за счёт какого источника возникает доход.

Слайд 137 Портфель роста формируется из акций компаний, курсовая стоимость которых растёт.

Цель этого портфеля – рост его капитальной стоимости вместе с

получением дивидендов, которые выплачиваются в небольшом размере.

Темпы роста курсовой стоимости совокупности акций, входящих в портфель роста, определяют подвиды портфелей, входящих в данную группу.

Портфель агрессивного роста нацелен на максимальный прирост капитала.

В его состав входят акции молодых, быстро растущих компаний.

Портфель консервативного роста является наименее рискованным.

Состоит в основном из акций крупных, хорошо известных компаний, характеризующихся невысокими, но устойчивыми темпами роста курсовой стоимости.

Портфель среднего роста – сочетание инвестиционных свойств первых двух портфелей; обеспечивает средний прирост капитала при умеренном риске вложений.

Слайд 138 Портфель дохода ориентирован на получение высокого дохода за счёт текущих

выплат – дивидендов и процентов. Целью его создания является получение

соответствующего уровня дохода, величина которого отвечала бы минимальной степени риска, приемлемого консервативным инвестором. Портфель составляется из акций дохода (характеризующихся умеренным ростом курсовой стоимости и высокими дивидендами), облигаций и других ц/б с высокими текущими выплатами.

Портфель регулярного дохода приносит средний доход при минимальном уровне риска и формируется из высоконадёжных ц/б.

Портфель доходных бумаг приносит высокий доход при среднем уровне риска, состоит из высокодоходных облигаций корпораций.

Слайд 139 Портфель роста и дохода формируется во избежание возможных потерь на

фондовом рынке, как от падения курсовой стоимости, так и

низких дивидендных или процентных выплат.

Портфель двойного назначения приносит высокий доход при росте вложенного капитала; включает ц/б инвестиционных фондов двойного назначения, которые выпускают собственные акции двух типов: первые приносят высокий доход, а вторые – прирост капитала.

Сбалансированный портфель предполагает сбалансированность не только доходов, но и риска, который сопровождает операции с ц/б. Он в определённой пропорции состоит из быстро растущих в курсовой стоимости ц/б и из высокодоходных ц/б (высокорисковых ц/б, а также обыкновенных и привилегированных акций и облигаций).

Слайд 140Классифицировать типы портфелей можно не только по

виду источника дохода и способу его формирования.

Важным инвестиционным качеством портфеля

ц/б является его ликвидность. Лучше всего эту задачу решают портфели денежного рынка, формируемые с целью полного сохранения капитала. В их состав включаются быстрореализуемые активы и денежная наличность.

Конвертируемые портфели состоят из конвертируемых привилегированных акций и облигаций, которые могут быть обменены на установленное количество обыкновенных акций по фиксированной цене в определённый момент времени.

Слайд 141Портфели ц/б, освобождённых от налога, содержат в основном государственные краткосрочные

обязательства и предполагают сохранение капитала при высокой степени ликвидности.

В результате

деятельности нерациональных инвесторов на рынок попадают бессистемные портфели.

Сформировав портфель в качественном отношении, надо решить, сколько ц/б должно быть в нём, т.е. количественный аспект проблемы не менее важен.

Слайд 142Рынок производных финансовых инструментов

Производные финансовые инструменты: классификация

Фьючерсы

Биржевые

опционы

Форварды

Внебиржевые

опционы

Экзотические

форварды,

опционы,

свопы

Свопы

Биржевой рынок

Внебиржевой рынок

Слайд 143Рынок производных финансовых инструментов

Производные финансовые инструменты

Итак, под производными финансовыми инструментами

понимаются финансовые инструменты, стоимость которых зависит от стоимости лежащих в

их основе активов (называемых базовыми, или базисными), обладающие высоким уровнем финансового рычага и исполнение обязательств по которым осуществляется в будущем.

Базовые активы следует понимать в широком смысле как предметы соглашений между участниками рынка, включая:

не только реальные активы, представляющие собой объекты гражданских прав, которые могут передаваться рыночным путем и находиться в собственности сторон сделки, например: ценные бумаги и финансовые инструменты, валютные ценности, товары;

но и мнимые, не передаваемые по своей природе и не могущие являться собственностью сторон сделки, например: индексы цен, процентные ставки, курсы валют, иные индикаторы, характеризующие те или иные события и явления, а также суждения сторон, в том числе средняя температура, количество осадков за период, вероятность дефолта определенного эмитента, изменение во времени индекса потребительской корзины или ставок фрахта.

Слайд 144Рынок производных финансовых инструментов

Финансовые риски: способы управления

Страхование, основанное на распределении

страхуемых рисков между многими участниками страхования (страхователями), осложняется наличием индивидуальных

нетипичных рисков, связанных с деятельностью конкретного экономического субъекта, участника финансового или товарного рынка и не поддающихся в полной мере статистической оценке и распределению. Страховщики редко предлагают услуги по страхованию подобных финансовых (прежде всего рыночных и кредитных) рисков и принимают их на себя; в противном случае страховая премия может оказаться высокой.

Решением проблемы является рынок производных финансовых инструментов, одной из главных функций которых является функция управления финансовыми рисками, реализуемая через операции хеджирования. Понятие «хеджирование» (от англ. hedge – ограда) означает ограничение рисков по базисным активам. Поскольку стороны сделок с производными инструментами определяют их условия при заключении, то при верной идентификации рисков возможно их существенное сокращение. Таким образом, на рынке производных финансовых инструментов сами участники финансовых и товарных рынков определяют формы и стоимость ограничения рисков, связанных с осуществляемыми ими операциями.

Рыночные риски

Кредитные риски

Страхование

Хеджирование

Слайд 145Рынок производных финансовых инструментов

Виды производных финансовых инструментов

Основными видами производных финансовых

инструментов являются форвардные контракты, фьючерсные контракты, опционы, свопы.

Форвардные контракты –

соглашения с твёрдыми обязательствами между двумя сторонами купить (длинная позиция по форварду) или продать (короткая позиция) базовый актив на определенный момент в будущем по установленной цене исполнения.

Фьючерсные контракты – стандартизированные соглашения купить (длинная позиция по фьючерсу) или продать (короткая позиция) базовый актив на определенный момент в будущем по установленной цене исполнения.

Расчетные форварды и фьючерсы представляет собой соглашения осуществить на определенную дату в будущем (в день исполнения) взаиморасчеты на основании разницы фактического значения базовой величины в день исполнения и значения этой базовой величины, закрепленного в цене соглашения в день совершения сделки.

Опционы – соглашения между двумя сторонами, дающие право покупателю при ответных обязательствах продавца купить или продать базовый актив в будущем по установленной цене исполнения.

Свопы – соглашения между двумя сторонами об обмене в будущем определенными платежами, основанными на базовых активах в соответствии с установленными в соглашениях условиями.

Слайд 146Фактор времени

в финансовых операциях

В основе финансовой математики лежит принцип

неравноценности денег, относящихся к разным периодам времени.

Будущие поступления обладают

меньшей ценностью по сравнению с настоящими.

Сумма, полученная сегодня больше той же суммы, полученной завтра.

Слайд 147Наращение (и дисконтирование)

Наращение – процесс увеличения первоначальной суммы в результате

начисления процентов. Определение величины, которая будет получена из первоначальной суммы

в результате проведения финансовой операции.

Метод наращения позволяет определить будущую величину FV текущей суммы PV через некоторый промежуток времени исходя из заданной процентной ставки r.

исходная сумма + ставка наращения → наращенная сумма

Слайд 148(Наращение и) дисконтирование

Дисконтирование – нахождение стоимостной величины PV на заданный

момент времени по ее предполагаемому значению в будущем FV.

Величина PV,

найденная в процессе дисконтирования, показывает современное значение будущей величины FV.

приведенная сумма ← ожидаемая к поступлению сумма и коэффициент дисконтирования

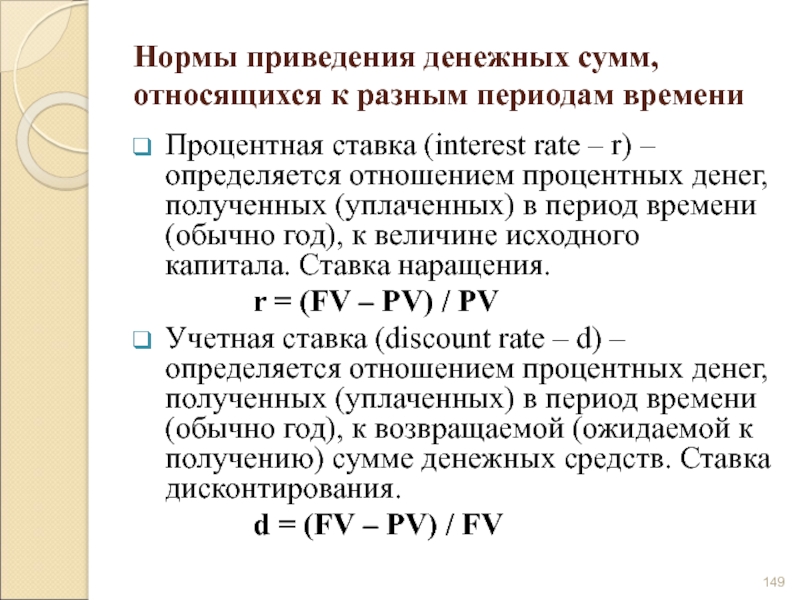

Слайд 149Нормы приведения денежных сумм, относящихся к разным периодам времени

Процентная ставка

(interest rate – r) – определяется отношением процентных денег, полученных

(уплаченных) в период времени (обычно год), к величине исходного капитала. Ставка наращения.

r = (FV – PV) / PV

Учетная ставка (discount rate – d) – определяется отношением процентных денег, полученных (уплаченных) в период времени (обычно год), к возвращаемой (ожидаемой к получению) сумме денежных средств. Ставка дисконтирования.

d = (FV – PV) / FV

Слайд 150Методы начисления процентов

База начисления – это первоначальная сумма активов, на

которую производится начисление процентов или с которой сопоставляется полученная прибыль

при вычислении доходности.

Метод начисления – способ, по которому рассчитывается конечная сумма активов:

простые проценты: FV = PV × (1 + r/100);

сложные проценты: FV = PV × (1 + r/100)ⁿ;

смешанные проценты:

FV = PV × (1 + r/100)ⁿ × (1 + r×k/100);

непрерывные проценты: FV = PV × ℮ⁿⁿ.

Слайд 151Особенности венчурного финансирования

Основные признаки (от слова «venture», которое

наиболее точно переводится как «рисковое начинание):

финансирование инновационных проектов, действительно отличающихся

повышенным риском;

финансирование ещё только начинающихся инвестиционных проектов.

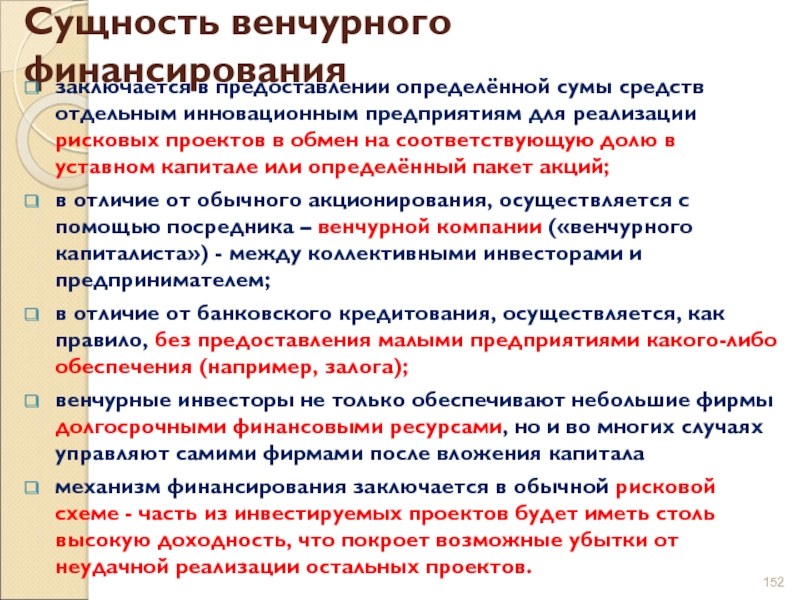

Слайд 152Сущность венчурного финансирования

заключается в предоставлении определённой сумы средств отдельным инновационным

предприятиям для реализации рисковых проектов в обмен на соответствующую долю

в уставном капитале или определённый пакет акций;

в отличие от обычного акционирования, осуществляется с помощью посредника – венчурной компании («венчурного капиталиста») - между коллективными инвесторами и предпринимателем;

в отличие от банковского кредитования, осуществляется, как правило, без предоставления малыми предприятиями какого-либо обеспечения (например, залога);

венчурные инвесторы не только обеспечивают небольшие фирмы долгосрочными финансовыми ресурсами, но и во многих случаях управляют самими фирмами после вложения капитала

механизм финансирования заключается в обычной рисковой схеме - часть из инвестируемых проектов будет иметь столь высокую доходность, что покроет возможные убытки от неудачной реализации остальных проектов.

Слайд 153ВЕНЧУРНОЕ ФИНАНСИРОВАНИЕ — финансирование новых предприятий и новых видов деятельности,

которые традиционно считаются высоко

рискованными, что не позволяет получить для них

финансирование в

виде банковского кредита и других общепринятых источников.

Основная задача- способствовать росту бизнеса.

Основная отличительная черта – зафиксированная контрактом вероятность

не вернуть вложенные в проект средства.

Создание новых венчурных фондов – сложная проблема для всего мира.

Только в некоторых странах Европы законодательство приспособлено для

создания и функционирования фондов. Повсеместно принята практика регистрации фондов в оффшорных зонах. Российское законодательство практически не регулирует деятельность венчурных фондов. Большинство фондов работающих в России не являются резидентами РФ. Поиск и отбор компании, в России, в отличии от стран Запада напоминает «поиск черной кошки в темной комнате»

Понятия венчурного инвестирования

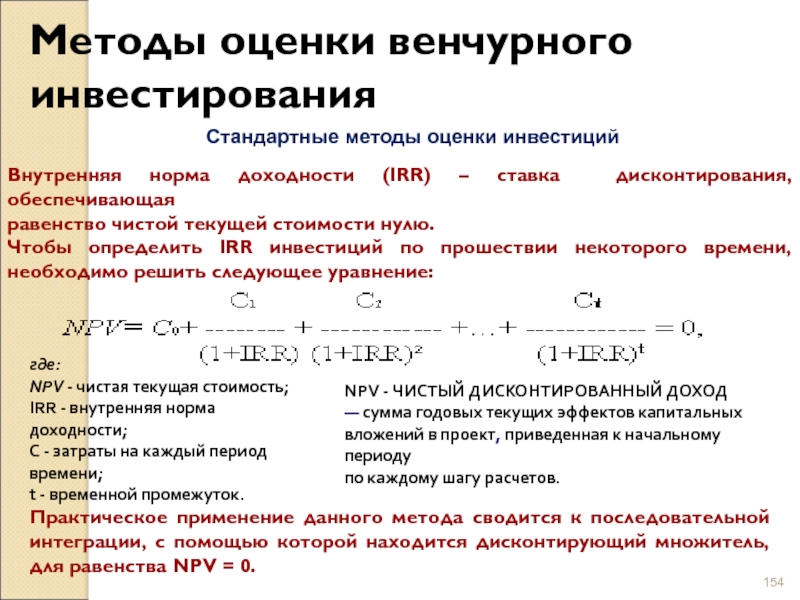

Слайд 154Методы оценки венчурного инвестирования

Стандартные методы оценки инвестиций

Внутренняя норма доходности

(IRR) – ставка дисконтирования, обеспечивающая

равенство чистой текущей стоимости нулю.

Чтобы определить IRR инвестиций по прошествии некоторого времени, необходимо решить следующее уравнение:

где:

NPV - чистая текущая стоимость;

IRR - внутренняя норма доходности;

С - затраты на каждый период времени;

t - временной промежуток.

NPV - ЧИСТЫЙ ДИСКОНТИРОВАННЫЙ ДОХОД

— сумма годовых текущих эффектов капитальных

вложений в проект, приведенная к начальному периоду

по каждому шагу расчетов.

Практическое применение данного метода сводится к последовательной интеграции, с помощью которой находится дисконтирующий множитель, для равенства NPV = 0.

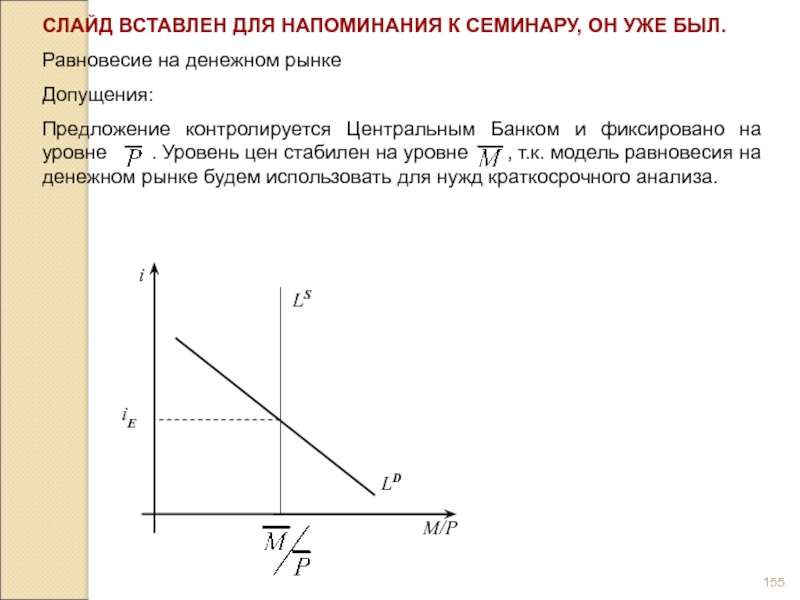

Слайд 155СЛАЙД ВСТАВЛЕН ДЛЯ НАПОМИНАНИЯ К СЕМИНАРУ, ОН УЖЕ БЫЛ.

Равновесие на

денежном рынке

Допущения:

Предложение контролируется Центральным Банком и фиксировано на уровне

. Уровень цен стабилен на уровне , т.к. модель равновесия на денежном рынке будем использовать для нужд краткосрочного анализа.

Слайд 156СЛАЙД ВСТАВЛЕН ДЛЯ НАПОМИНАНИЯ К СЕМИНАРУ, ОН УЖЕ БЫЛ.

Изменение равновесия

на денежном рынке вследствие колебаний спроса на деньги

Слайд 157СЛАЙД ВСТАВЛЕН ДЛЯ НАПОМИНАНИЯ К СЕМИНАРУ, ОН УЖЕ БЫЛ.

Изменение равновесия

на денежном рынке вследствие колебаний денежной массы

![Кредитно-денежная политика Трансакционный спрос на деньгиМ t=f [ Y(+) ] Трансакционный спрос на деньгиМ t=f [ Y(+) ]](/img/thumbs/648a517b6ecbcba23aaf3b4d6d9112cc-800x.jpg)

![Кредитно-денежная политика Спрос на деньги как на активы можно представить в виде функцииМ a=f [ i(-) ] Спрос на деньги как на активы можно представить в виде функцииМ a=f [ i(-) ]](/img/thumbs/fad120a44ef483e4f557f19c8649822d-800x.jpg)