Слайд 1Курс лекций

Налоги и налогообложение

Тема:

Страховые взносы во внебюджетные фонды

Слайд 2Страховые взносы во внебюджетные фонды

сбор, который обязаны уплачивать

организации и индивидуальные предприниматели в России.

Введены с 2010 года,

когда заменили собой единый социальный налог (ЕСН).

С 01.01.2017 контроль за страховыми взносами осуществляет ФНС России

С 01.01.2014 вместо закона № 212-ФЗ о страховых взносах действует глава 34 НК РФ.

играют важнейшую роль в системе обязательного социального страхования России

Слайд 33 внебюджетных фонда:

Пенсионный фонд (ПФ РФ)

Медицинский (ФФОМС – федеральный фонд

обязательного медицинского страхования)

Фонд социального страхования (ФСС)

Слайд 54 Вида обязательных страховых взносов

Пенсионные взносы – взносы в ПФ

РФ. Система обязательного пенсионного страхования (ОПС).

Медицинские взносы (взносы в

ФФОМС)

Взносы в ФСС на случай временной нетрудоспособности и в связи с материнством (ВНиМ)

_________________________________________________________

Перечисленные 3 вида взносов: Начиная с 2014 г. регулируются 34 гл. Налогового кодекса

Взносы в ФСС по страхованию о несчастных случаев на производстве и профзаболеваний. Неофициальное название – взносы на «травматизм»

________________________________________________________

Данный вид взноса регулируется ФЗ от 24.07..98 № 125-ФЗ «Об обязательном соц. Страховании от несчастных случаев на производстве и проф. заболеваниях»

Слайд 6Система обязательного пенсионного страхования (ОПС) -

это система, с помощью которой

государство формирует источник финансирования пенсий граждан.

Граждане, на которых распространяется обязательное пенсионное страхование, называются застрахованными лицами.

При наступлении страхового случая (достижение пенсионного возраста или инвалидность) Пенсионный фонд РФ выплачивает застрахованным лицам пенсию.

Страховщик — Пенсионный фонд Российской Федерации.

Государство несет субсидиарную ответственность по обязательствам Пенсионного фонда Российской Федерации перед застрахованными лицами.

Слайд 7Застрахованные лица в системе ОПС

– это граждане Российской федерации, а

также постоянно или временно проживающие на территории РФ иностранные граждане

и лица без гражданства, которые:

работают по трудовому договору или договору гражданско-правового характера;

самостоятельно обеспечивают себя работой (индивидуальные предприниматели, адвокаты, нотариусы, фермеры);

работающие за пределами РФ и уплачивающие страховые взносы в Пенсионный фонд России.

Свидетельство обязательного пенсионного страхования (со страховым номером индивидуального пенсионного счета (СНИЛС)) - подтверждение того, что человек является застрахованным лицом в системе ОПС

Слайд 8Страхователи

Ключевыми участниками системы обязательного пенсионного страхования

являются работодатели застрахованных лиц – страхователи.

Страхователи ежемесячно уплачивают в

Пенсионный фонд России страховые взносы на будущее пенсионное обеспечение своих работников.

У каждого застрахованного лица есть индивидуальный счет в ПФР, на котором фиксируются страховые взносы.

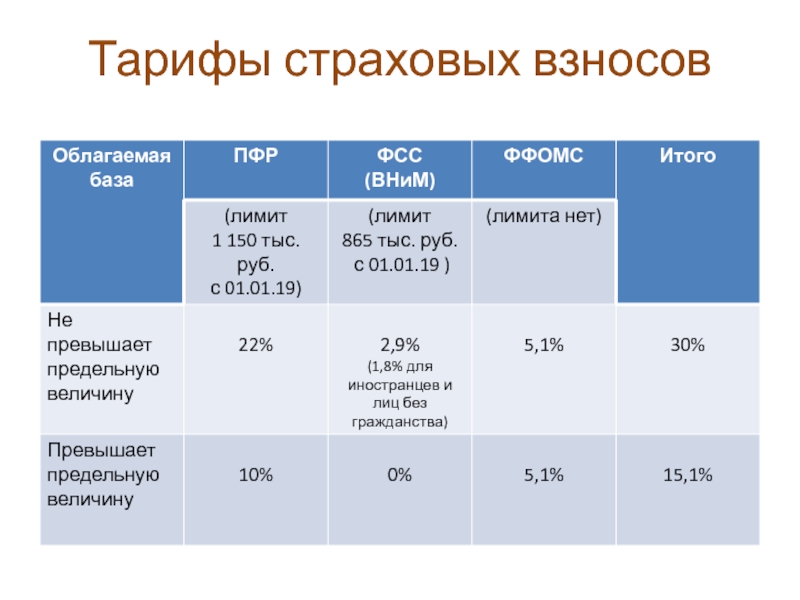

Размер страховых взносов в ПФ – 22% от годового фонда оплаты труда в пределах 1 150 000 ( в 2019 г.), 1 021 000 рублей (в 2018 году) с величины, превышающей этот размер, страхователи уплачивают взносы по тарифу 10%.

Слайд 9Регистрация страхователей

Организации, индивидуальные предприниматели и приравненные

к ним лица, ставятся на учет в территориальных органах Пенсионного

фонда при государственной регистрации. Регистрирующий орган (налоговая инспекция) в пятидневный срок со дня государственной регистрации лица обязан представить в Пенсионный фонд данные из ЕГРЮЛ или ЕГРИП.

Нотариусы, занимающиеся частной практикой, и адвокаты ставятся на учет в Пенсионном фонде в пятидневный срок со дня представления в территориальные органы ПФ федеральным органом исполнительной власти, осуществляющим функции в сфере юстиции, сведений, подтверждающих назначение лица на должность нотариуса, присвоение лицу статуса адвоката.

Физические лица, заключивших трудовые договоры с работниками, а также выплачивающих по договорам ГПХ вознаграждения, на которые в соответствии с законодательством Российской Федерации начисляются страховые взносы, должны стать на учет по месту постоянного проживания на основании заявления о регистрации, представляемого в срок не позднее 30 дней со дня заключения соответствующих договоров.

Обратите внимание, что такими физическими лицами являются также ИП, заключающие подобные договоры. То есть индивидуальный предприниматель состоит на учете в Пенсионном фонде по двум основаниям — как страхователь самого себя и как страхователь наёмных работников.

Слайд 10Регистрация страхователей

Порядок регистрации страхователей установлен Постановлением

Правления ПФ РФ от 13.10.2008 № 296п «Об утверждении Порядка

регистрации и снятия с регистрационного учета в территориальных органах Пенсионного фонда Российской Федерации страхователей, производящих выплаты физическим лицам».

За нарушение сроков постановки на учет в Пенсионный фонд предусмотрен штраф в размере 5000 рублей. Если срок регистрации нарушен более чем на 90 дней, штраф составит 10000 рублей (статья 27 Федерального закона от 15.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации»).

Слайд 11Структура трудовой пенсии

для лиц застрахованных лиц 1967 г. р. и

моложе, написавших заявление о передаче средств пенсионных накоплений в размере

6 % в НПФ или УК

до 01.01.15 и с 01.01.15

Для застрахованных лиц 1966 г.р. И старше, а также

Застрахованных лиц 1967 г.р. и моложе, не написавших заявление (до 01.01.16) о передаче средств пенсионных накоплений в размере 6% в НПФ или УК

С 01.01.15

Слайд 12Пенсионные накопления в размере 6% накопительной части трудовой пенсии:

Для

того, чтобы накопительная часть пенсии продолжала бы у Вас формироваться,

решение о её переводе в НПФ или УК необходимо было принять до конца 2015 года. С 1 января 2016 года взносы «молчунов» целиком направляются в страховую часть пенсии.

Средства поступающие в ПФР на накопительную часть не идут на выплаты нынешним пенсионерам, а учитываются в специальной части индивидуального лицевого счета. По Вашему решению они передаются одной из управляющих компаний(УК) или негосударственному пенсионному фонду(НПФ) для инвестирования.

Если Вы никогда не подавали заявления в ПФР о выборе негосударственной УК или НПФ, то инвестированием Вашей накопительной части пенсии занимается государственная управляющая компания(ГУК) — Внешэкономбанк(ВЭБ).

Право выбора формирования накопительной части пенсии оставили для тех людей, кто:

а) моложе 23 лет

б) начал трудовую деятельность менее пяти лет назад. Речь идет о физлицах, за которых страховые взносы впервые начали начисляться с 1 января 2014 года. В течение пяти лет с момента первого начисления они смогут выбирать, на финансирование какой части пенсии направить 6% тарифа страховых взносов работодателя.

Тем не менее, накопительной частью пенсии, сформированной С 2002 по 2013 год, Вы по-прежнему можете распоряжаться.

формирование накопительной пенсии "заморожено" на период 2014-2019 гг.., т.е. несмотря на выбранный физлицом вариант формирования пенсионных накоплений, индивидуальная часть тарифа взносов в ПФР в полном объеме направляется на финансирование страховой пенсии.

Таким образом, даже если гражданин подал заявление о выборе НПФ либо УК, то до окончания 2016 года средства пенсионных накоплений пока не будут переданы из Пенсионного фонда в указанные структуры.!!!!!

Слайд 15Плательщики страховых взносов

1) лица, производящие выплаты и иные вознаграждения физическим

лицам:

а) организации;

б) индивидуальные предприниматели;

в) физические лица, не признаваемые индивидуальными предпринимателями;

2)

индивидуальные предприниматели, адвокаты, нотариусы, занимающиеся частной практикой, и иные лица, занимающиеся в установленном законодательством РФ порядке частной практикой

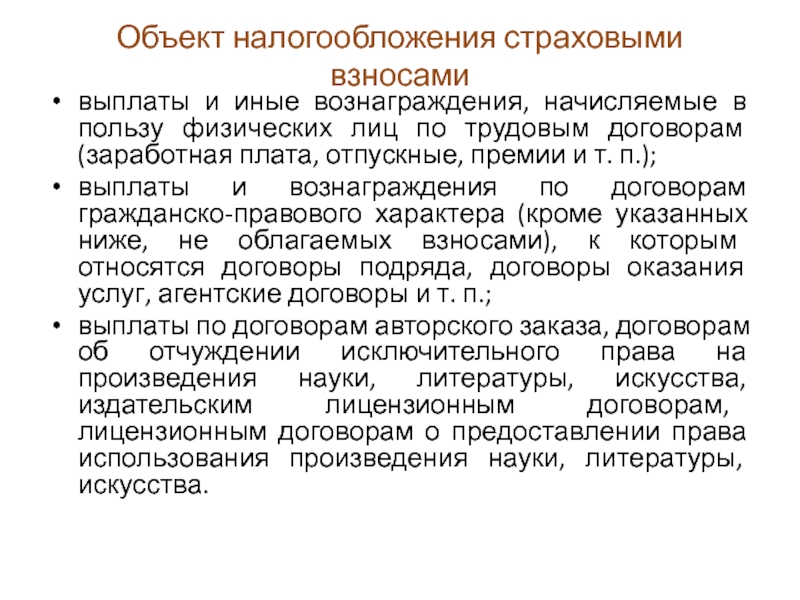

Слайд 16Объект налогообложения страховыми взносами

выплаты и иные вознаграждения, начисляемые в пользу

физических лиц по трудовым договорам (заработная плата, отпускные, премии и

т. п.);

выплаты и вознаграждения по договорам гражданско-правового характера (кроме указанных ниже, не облагаемых взносами), к которым относятся договоры подряда, договоры оказания услуг, агентские договоры и т. п.;

выплаты по договорам авторского заказа, договорам об отчуждении исключительного права на произведения науки, литературы, искусства, издательским лицензионным договорам, лицензионным договорам о предоставлении права использования произведения науки, литературы, искусства.

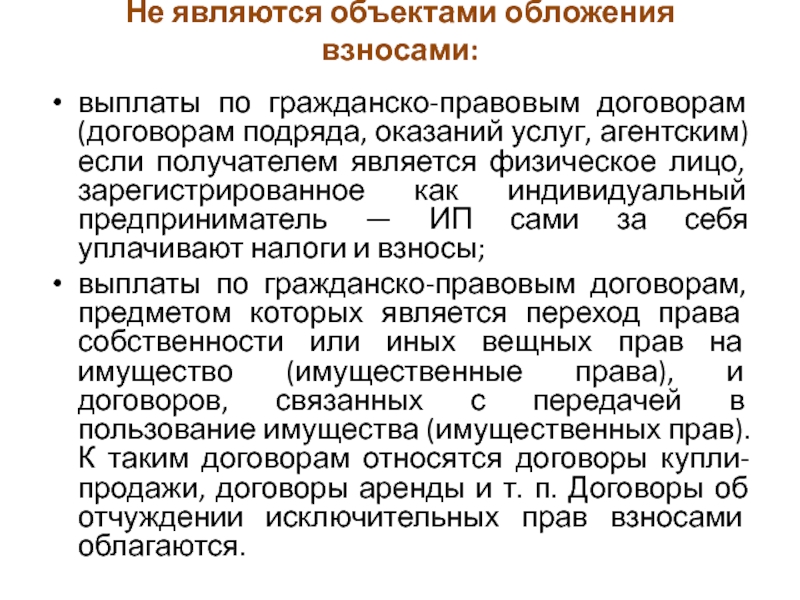

Слайд 17Не являются объектами обложения взносами:

выплаты по гражданско-правовым договорам (договорам

подряда, оказаний услуг, агентским) если получателем является физическое лицо, зарегистрированное

как индивидуальный предприниматель — ИП сами за себя уплачивают налоги и взносы;

выплаты по гражданско-правовым договорам, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), и договоров, связанных с передачей в пользование имущества (имущественных прав). К таким договорам относятся договоры купли-продажи, договоры аренды и т. п. Договоры об отчуждении исключительных прав взносами облагаются.

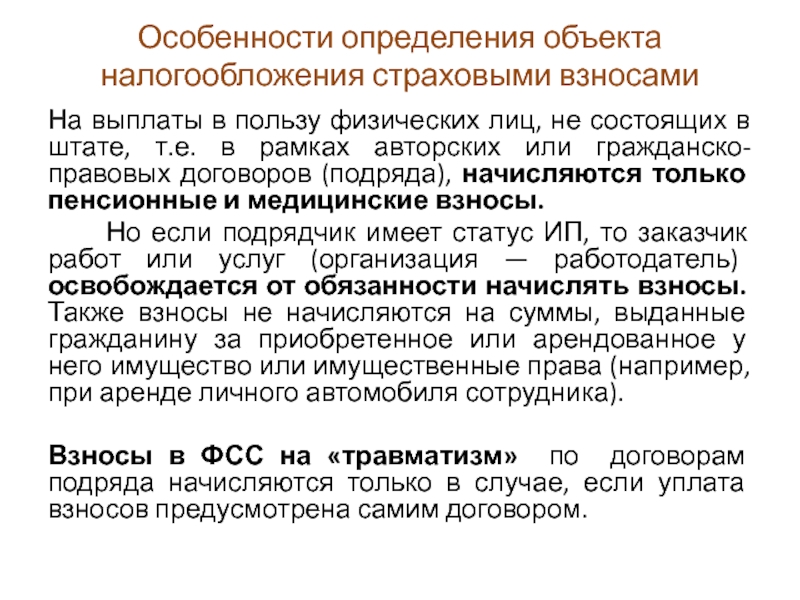

Слайд 18Особенности определения объекта налогообложения страховыми взносами

На выплаты в пользу физических

лиц, не состоящих в штате, т.е. в рамках авторских или

гражданско-правовых договоров (подряда), начисляются только пенсионные и медицинские взносы.

Но если подрядчик имеет статус ИП, то заказчик работ или услуг (организация — работодатель) освобождается от обязанности начислять взносы. Также взносы не начисляются на суммы, выданные гражданину за приобретенное или арендованное у него имущество или имущественные права (например, при аренде личного автомобиля сотрудника).

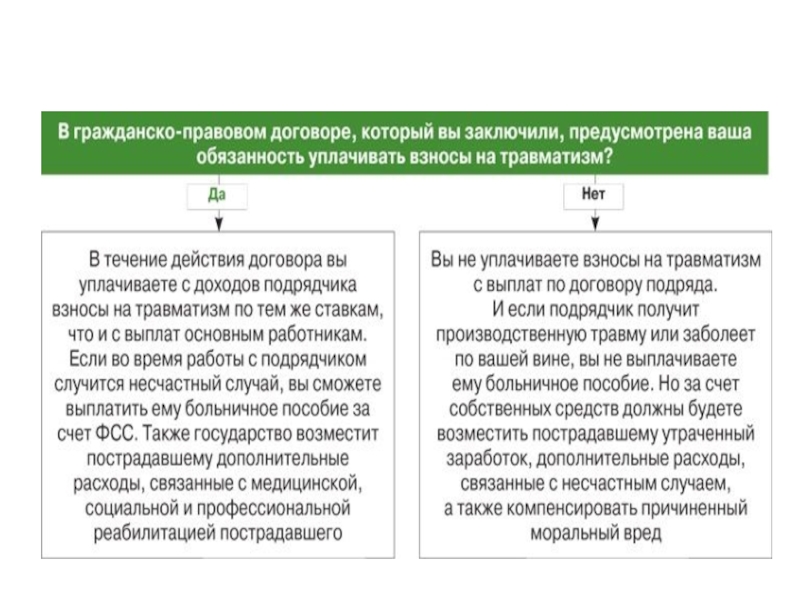

Взносы в ФСС на «травматизм» по договорам подряда начисляются только в случае, если уплата взносов предусмотрена самим договором.

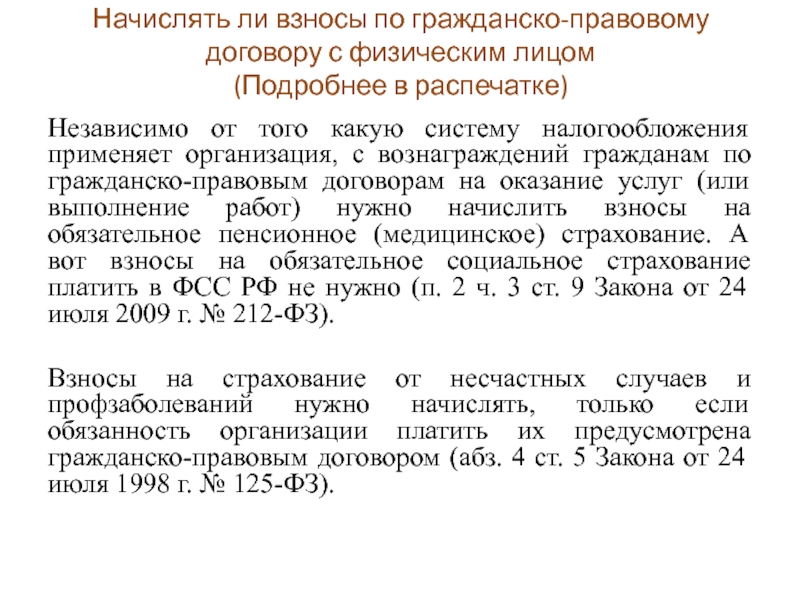

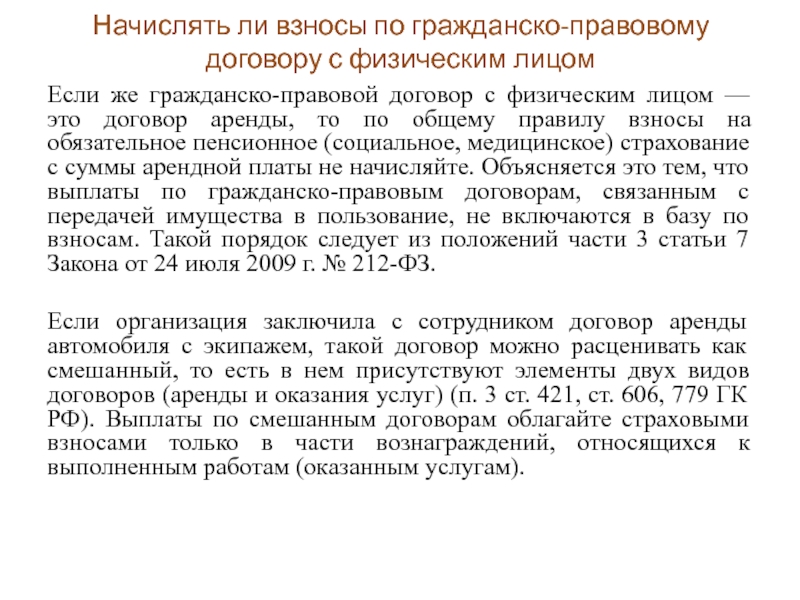

Слайд 19Начислять ли взносы по гражданско-правовому договору с физическим лицом

(Подробнее в

распечатке)

Независимо от того какую систему налогообложения применяет организация, с вознаграждений

гражданам по гражданско-правовым договорам на оказание услуг (или выполнение работ) нужно начислить взносы на обязательное пенсионное (медицинское) страхование. А вот взносы на обязательное социальное страхование платить в ФСС РФ не нужно (п. 2 ч. 3 ст. 9 Закона от 24 июля 2009 г. № 212-ФЗ).

Взносы на страхование от несчастных случаев и профзаболеваний нужно начислять, только если обязанность организации платить их предусмотрена гражданско-правовым договором (абз. 4 ст. 5 Закона от 24 июля 1998 г. № 125-ФЗ).

Слайд 20Начислять ли взносы по гражданско-правовому договору с физическим лицом

Если же

гражданско-правовой договор с физическим лицом — это договор аренды, то

по общему правилу взносы на обязательное пенсионное (социальное, медицинское) страхование с суммы арендной платы не начисляйте. Объясняется это тем, что выплаты по гражданско-правовым договорам, связанным с передачей имущества в пользование, не включаются в базу по взносам. Такой порядок следует из положений части 3 статьи 7 Закона от 24 июля 2009 г. № 212-ФЗ.

Если организация заключила с сотрудником договор аренды автомобиля с экипажем, такой договор можно расценивать как смешанный, то есть в нем присутствуют элементы двух видов договоров (аренды и оказания услуг) (п. 3 ст. 421, ст. 606, 779 ГК РФ). Выплаты по смешанным договорам облагайте страховыми взносами только в части вознаграждений, относящихся к выполненным работам (оказанным услугам).

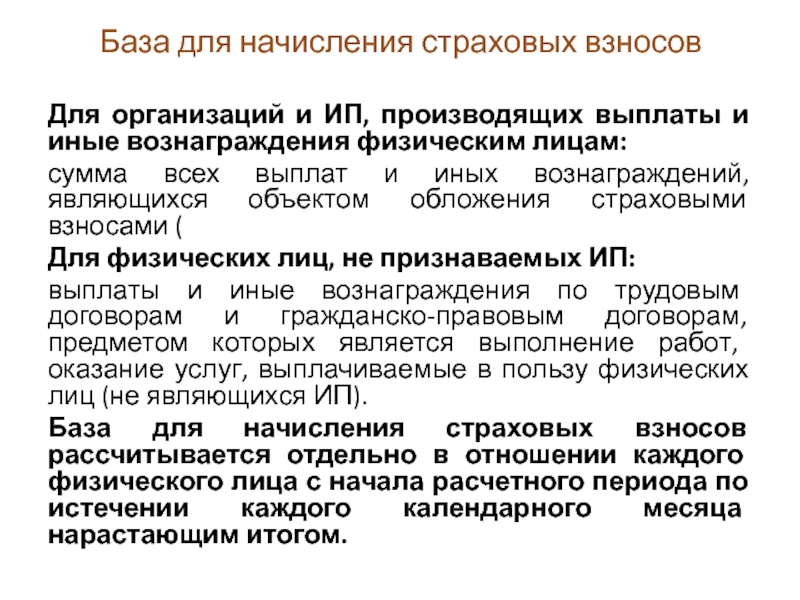

Слайд 21База для начисления страховых взносов

Для организаций и ИП, производящих выплаты

и иные вознаграждения физическим лицам:

сумма всех выплат и иных

вознаграждений, являющихся объектом обложения страховыми взносами (

Для физических лиц, не признаваемых ИП:

выплаты и иные вознаграждения по трудовым договорам и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, выплачиваемые в пользу физических лиц (не являющихся ИП).

База для начисления страховых взносов рассчитывается отдельно в отношении каждого физического лица с начала расчетного периода по истечении каждого календарного месяца нарастающим итогом.

Слайд 22База для начисления страховых взносов

для

ИП, нотариусы и адвокаты,

занимающиеся частной практикой

уплачивают за самих себя страховые взносы в Пенсионный

фонд Российской Федерации и фонды обязательного медицинского страхования в размере, определяемом исходя из фиксированных платежей. В ФСС оплата производится по желанию .

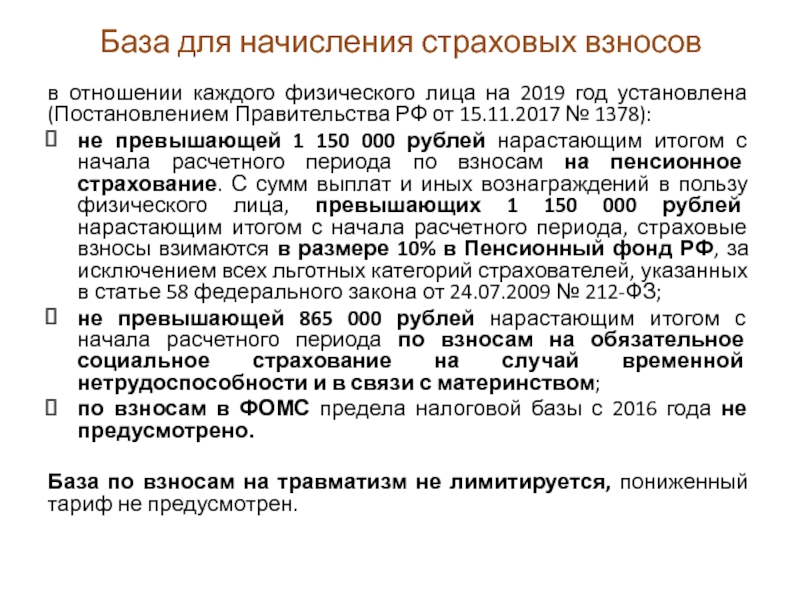

Слайд 23База для начисления страховых взносов

в отношении каждого физического лица на

2019 год установлена (Постановлением Правительства РФ от 15.11.2017 № 1378):

не превышающей 1 150 000 рублей нарастающим итогом с начала расчетного периода по взносам на пенсионное страхование. С сумм выплат и иных вознаграждений в пользу физического лица, превышающих 1 150 000 рублей нарастающим итогом с начала расчетного периода, страховые взносы взимаются в размере 10% в Пенсионный фонд РФ, за исключением всех льготных категорий страхователей, указанных в статье 58 федерального закона от 24.07.2009 № 212-ФЗ;

не превышающей 865 000 рублей нарастающим итогом с начала расчетного периода по взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

по взносам в ФОМС предела налоговой базы с 2016 года не предусмотрено.

База по взносам на травматизм не лимитируется, пониженный тариф не предусмотрен.

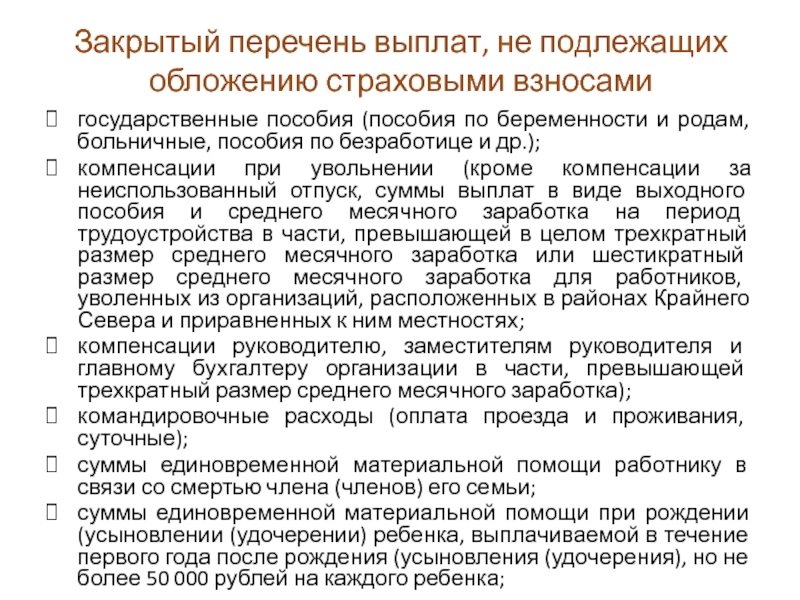

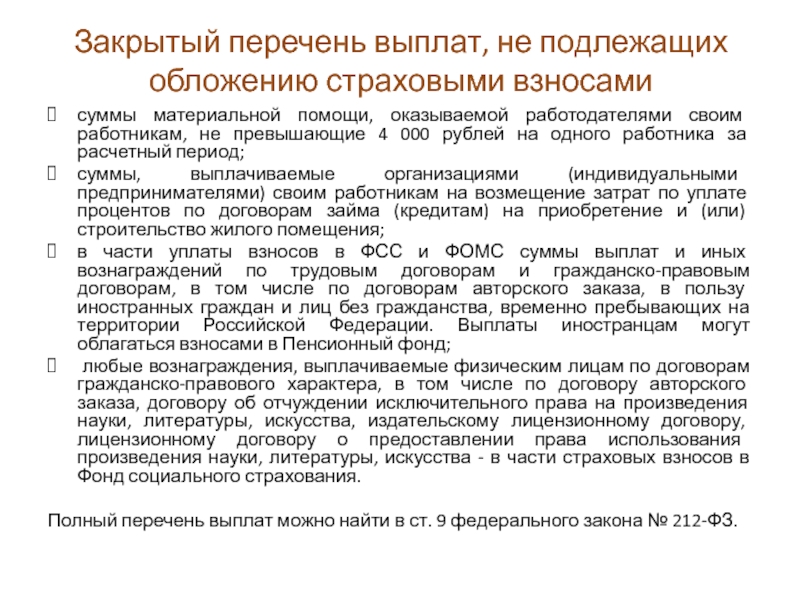

Слайд 24Закрытый перечень выплат, не подлежащих обложению страховыми взносами

государственные пособия (пособия

по беременности и родам, больничные, пособия по безработице и др.);

компенсации

при увольнении (кроме компенсации за неиспользованный отпуск, суммы выплат в виде выходного пособия и среднего месячного заработка на период трудоустройства в части, превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях;

компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, превышающей трехкратный размер среднего месячного заработка);

командировочные расходы (оплата проезда и проживания, суточные);

суммы единовременной материальной помощи работнику в связи со смертью члена (членов) его семьи;

суммы единовременной материальной помощи при рождении (усыновлении (удочерении) ребенка, выплачиваемой в течение первого года после рождения (усыновления (удочерения), но не более 50 000 рублей на каждого ребенка;

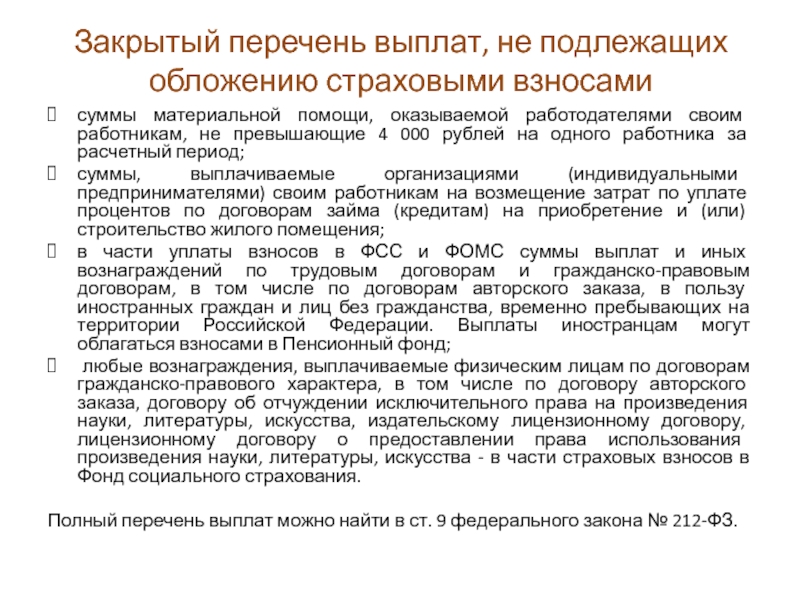

Слайд 25Закрытый перечень выплат, не подлежащих обложению страховыми взносами

суммы материальной помощи,

оказываемой работодателями своим работникам, не превышающие 4 000 рублей на

одного работника за расчетный период;

суммы, выплачиваемые организациями (индивидуальными предпринимателями) своим работникам на возмещение затрат по уплате процентов по договорам займа (кредитам) на приобретение и (или) строительство жилого помещения;

в части уплаты взносов в ФСС и ФОМС суммы выплат и иных вознаграждений по трудовым договорам и гражданско-правовым договорам, в том числе по договорам авторского заказа, в пользу иностранных граждан и лиц без гражданства, временно пребывающих на территории Российской Федерации. Выплаты иностранцам могут облагаться взносами в Пенсионный фонд;

любые вознаграждения, выплачиваемые физическим лицам по договорам гражданско-правового характера, в том числе по договору авторского заказа, договору об отчуждении исключительного права на произведения науки, литературы, искусства, издательскому лицензионному договору, лицензионному договору о предоставлении права использования произведения науки, литературы, искусства - в части страховых взносов в Фонд социального страхования.

Полный перечень выплат можно найти в ст. 9 федерального закона № 212-ФЗ.

Слайд 26Расчетный и отчетный период

Расчетным периодом по страховым взносам является календарный

год.

Отчетным периодом является первый квартал, полугодие, девять месяцев календарного

года, календарный год.

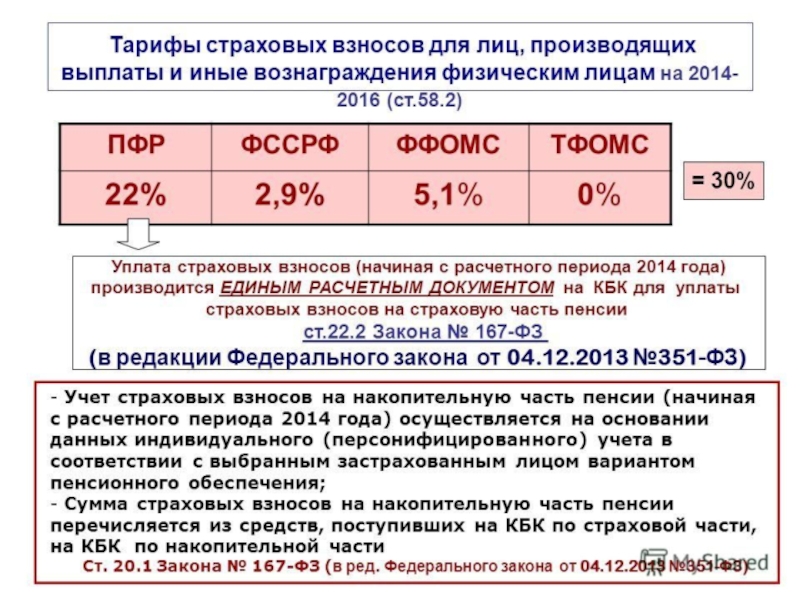

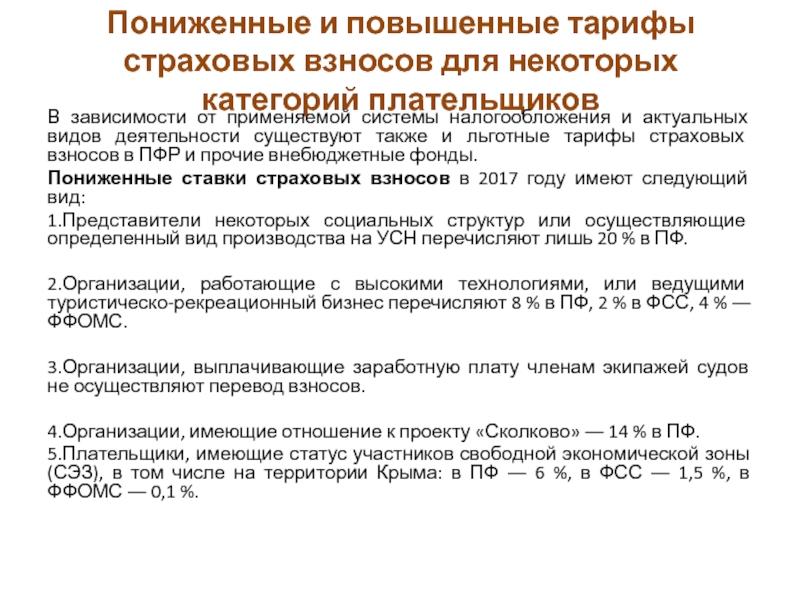

Слайд 29Пониженные и повышенные тарифы страховых взносов для некоторых категорий плательщиков

В

зависимости от применяемой системы налогообложения и актуальных видов деятельности существуют

также и льготные тарифы страховых взносов в ПФР и прочие внебюджетные фонды.

Пониженные ставки страховых взносов в 2017 году имеют следующий вид:

1.Представители некоторых социальных структур или осуществляющие определенный вид производства на УСН перечисляют лишь 20 % в ПФ.

2.Организации, работающие с высокими технологиями, или ведущими туристическо-рекреационный бизнес перечисляют 8 % в ПФ, 2 % в ФСС, 4 % ― ФФОМС.

3.Организации, выплачивающие заработную плату членам экипажей судов не осуществляют перевод взносов.

4.Организации, имеющие отношение к проекту «Сколково» ― 14 % в ПФ.

5.Плательщики, имеющие статус участников свободной экономической зоны (СЭЗ), в том числе на территории Крыма: в ПФ ― 6 %, в ФСС ― 1,5 %, в ФФОМС ― 0,1 %.

Слайд 30Пониженные и повышенные тарифы страховых взносов для некоторых категорий плательщиков

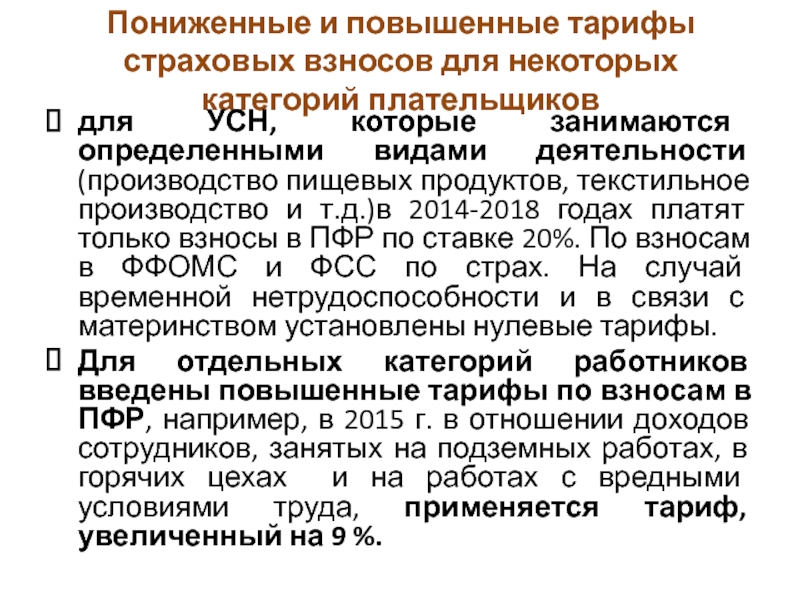

для

УСН, которые занимаются определенными видами деятельности (производство пищевых продуктов, текстильное

производство и т.д.)в 2014-2018 годах платят только взносы в ПФР по ставке 20%. По взносам в ФФОМС и ФСС по страх. На случай временной нетрудоспособности и в связи с материнством установлены нулевые тарифы.

Для отдельных категорий работников введены повышенные тарифы по взносам в ПФР, например, в 2015 г. в отношении доходов сотрудников, занятых на подземных работах, в горячих цехах и на работах с вредными условиями труда, применяется тариф, увеличенный на 9 %.

Слайд 31Срок уплаты страховых взносов

в ПФР, ФСС и ФФОМС

Ежемесячно, не

позднее 15 числа каждого месяца за предыдущий месяц.

Уплата производится в

рублях и копейках ( с 2015 г.)

Если последний день срока уплаты выпал на выходной или праздничный день, то срок передвигается на ближайший к нему следующий рабочий день (п. 7 ст. 6.1 НК РФ).

Перечислять обязательные взносы необходимо отдельными платежками в каждый фонд на счета инспекций ФНС.

Слайд 32Отчетность по страховым взносам в

Пенсионный Фонд РФ

1) форма РСВ-1

(расчет страховых взносов) ежеквартально по итогам каждого отчетного периода.

Отчет включает в себя разделы для отражения данных по начисленным и уплаченным страховым взносам в ПФР и ФФОМС и сведения индивидуального персонифицированного учета по каждому застрахованному лицу. Сроки сдачи РСВ-1 зависит от того, в каком виде подается отчетность:

◾в бумажном виде — до 15 числа второго месяца, следующего за отчетным периодом;

◾в электронном виде — до 20 числа второго месяца за отчетным периодов.

Слайд 33Отчетность по страховым взносам в

Пенсионный Фонд РФ

Сдача РСВ-1 при

отсутствии работников:

РСВ-1 обязаны представлять все организации, которые стоят на учете

в ПФР в качестве страхователя. ООО имеет в штате как минимум директора. Если в отчетном периоде не было начислений, необходимо сдать нулевой расчет.

Нужно ли ИП сдавать нулевой отчет РСВ-1:

ИП сдает расчет РСВ-1 только в том случае, если он зарегистрирован в Пенсионном фонде как работодатель. За свои личные взносы в Фонд предприниматель не отчитывается. Если сотрудники ИП уволились, а с регистрации в качестве работодателя индивидуальный предприниматель не снялся, ему нужно сдавать нулевой расчет РСВ-1.

Слайд 34Отчетность по страховым взносам в

Пенсионный Фонд РФ

2) форма СЗВ-М

сдается ежемесячно начиная с 2016 года в ПФР за работников.

В

соответствии с Федеральным законом от 29.12.2015 № 385-ФЗ).

Этот вид отчётности предназначен для контроля за уплатой пенсии работающим пенсионерам. Но при этом форма СЗВ-М сдаётся абсолютно по каждому работнику.

СЗВ-М необходимо сдавать ежемесячно не позднее 10 числа следующего месяца. В 2016 году первый раз сдать отчётность предстоит за апрель в срок до 10 мая.

Штраф за несдачу отчётности – 500 рублей (за каждого работника).

Штраф за предоставление недостоверных сведений – 500 рублей (1 документ).

Слайд 35Отчетность по страховым взносам в

ФСС РФ

Форма 4-ФСС - Расчет

по начисленным и уплаченным страховым взносам в Фонд социального страхования

по двум видам обязательного социального страхования :

- на случай временной нетрудоспособности;

- От несчастных случаев на производстве и профзаболеваниях («травматизм»);

Заполняется ежеквартально.

Сроки подачи 4-ФСС зависит от способа подачи отчетности:

◾для бумажной 4-ФСС — до 15 числа месяца, следующего за отчетным периодом

◾для электронной 4-ФСС — до 25 числа месяца, следующего за отчетным периодом.

Бумажную отчетность в ФСС подают работодатели, численность работников которых менее 25 человек.

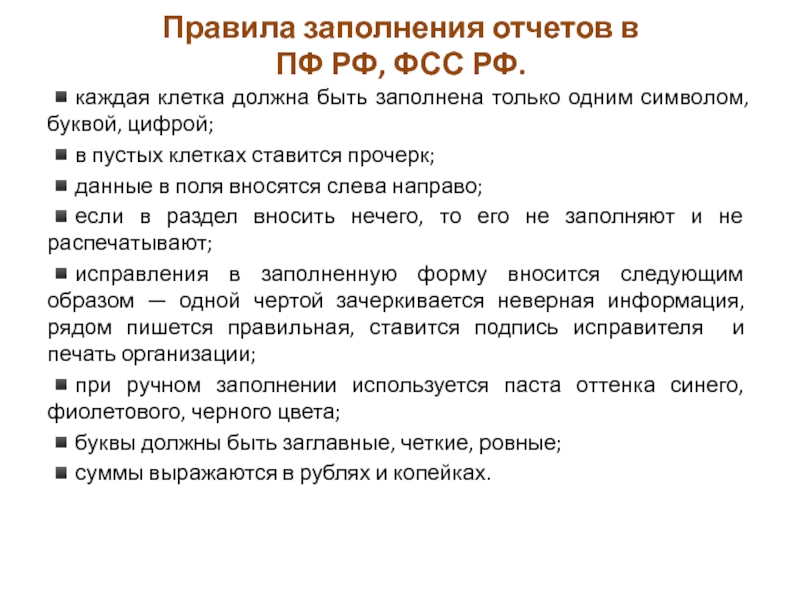

Слайд 36Правила заполнения отчетов в

ПФ РФ, ФСС РФ.

◾каждая клетка

должна быть заполнена только одним символом, буквой, цифрой;

◾в пустых клетках

ставится прочерк;

◾данные в поля вносятся слева направо;

◾если в раздел вносить нечего, то его не заполняют и не распечатывают;

◾исправления в заполненную форму вносится следующим образом — одной чертой зачеркивается неверная информация, рядом пишется правильная, ставится подпись исправителя и печать организации;

◾при ручном заполнении используется паста оттенка синего, фиолетового, черного цвета;

◾буквы должны быть заглавные, четкие, ровные;

◾суммы выражаются в рублях и копейках.

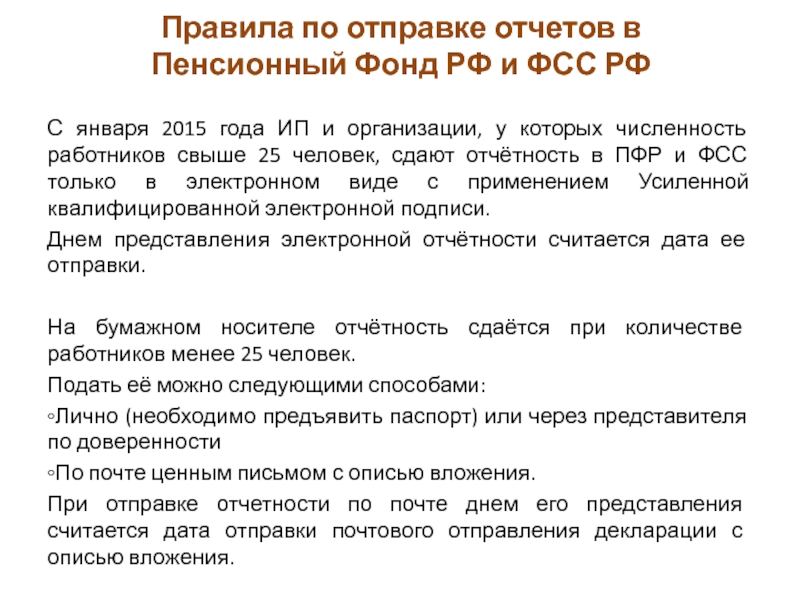

Слайд 37Правила по отправке отчетов в

Пенсионный Фонд РФ и ФСС

РФ

С января 2015 года ИП и организации, у которых численность

работников свыше 25 человек, сдают отчётность в ПФР и ФСС только в электронном виде с применением Усиленной квалифицированной электронной подписи.

Днем представления электронной отчётности считается дата ее отправки.

На бумажном носителе отчётность сдаётся при количестве работников менее 25 человек.

Подать её можно следующими способами:

◦Лично (необходимо предъявить паспорт) или через представителя по доверенности

◦По почте ценным письмом с описью вложения.

При отправке отчетности по почте днем его представления считается дата отправки почтового отправления декларации с описью вложения.

Слайд 38Штраф за нарушение срока регистрации

в ФСС РФ

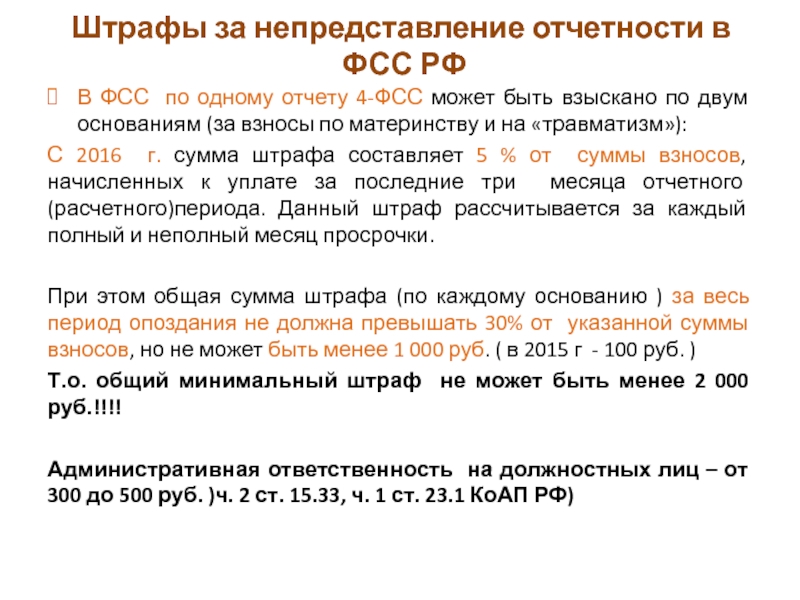

Слайд 39Штрафы за непредставление отчетности в

ФСС РФ

В ФСС по

одному отчету 4-ФСС может быть взыскано по двум основаниям (за

взносы по материнству и на «травматизм»):

С 2016 г. сумма штрафа составляет 5 % от суммы взносов, начисленных к уплате за последние три месяца отчетного (расчетного)периода. Данный штраф рассчитывается за каждый полный и неполный месяц просрочки.

При этом общая сумма штрафа (по каждому основанию ) за весь период опоздания не должна превышать 30% от указанной суммы взносов, но не может быть менее 1 000 руб. ( в 2015 г - 100 руб. )

Т.о. общий минимальный штраф не может быть менее 2 000 руб.!!!!

Административная ответственность на должностных лиц – от 300 до 500 руб. )ч. 2 ст. 15.33, ч. 1 ст. 23.1 КоАП РФ)

Слайд 40Штрафы за непредставление отчетности в

Пенсионный Фонд РФ

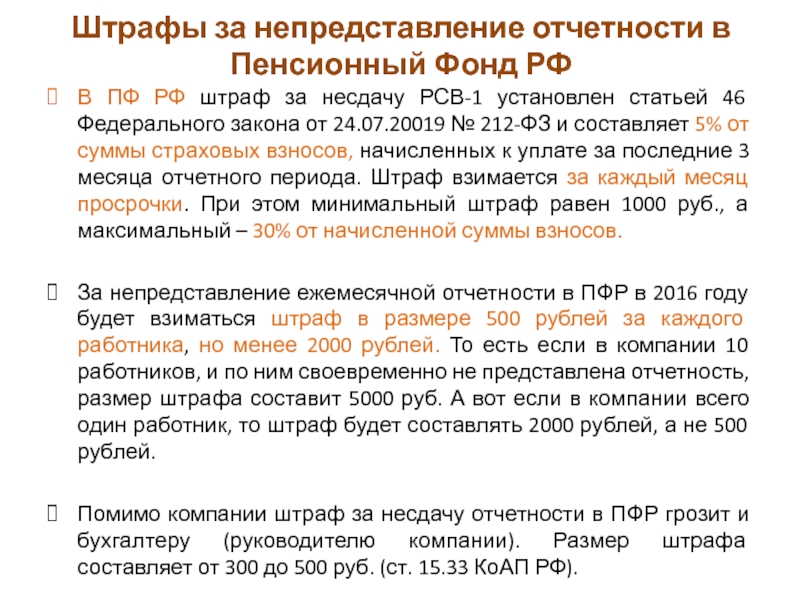

В ПФ РФ

штраф за несдачу РСВ-1 установлен статьей 46 Федерального закона от

24.07.20019 № 212-ФЗ и составляет 5% от суммы страховых взносов, начисленных к уплате за последние 3 месяца отчетного периода. Штраф взимается за каждый месяц просрочки. При этом минимальный штраф равен 1000 руб., а максимальный – 30% от начисленной суммы взносов.

За непредставление ежемесячной отчетности в ПФР в 2016 году будет взиматься штраф в размере 500 рублей за каждого работника, но менее 2000 рублей. То есть если в компании 10 работников, и по ним своевременно не представлена отчетность, размер штрафа составит 5000 руб. А вот если в компании всего один работник, то штраф будет составлять 2000 рублей, а не 500 рублей.

Помимо компании штраф за несдачу отчетности в ПФР грозит и бухгалтеру (руководителю компании). Размер штрафа составляет от 300 до 500 руб. (ст. 15.33 КоАП РФ).

Слайд 41Пример расчета мах штрафа

ФСС РФ

Предположим, сумма взносов в расчете

за первый квартал равна 10 500 руб.

Страхователь представил расчет

4-ФСС позже установленного срока на 190 календарных дней.

Рассчитаем, какой максимальный штраф за несвоевременное представление сведений по взносам на «травматизм» мог бы заплатить страхователь в 2015 году и в 2016 году.

Слайд 42Пример расчета мах штрафа

ФСС РФ

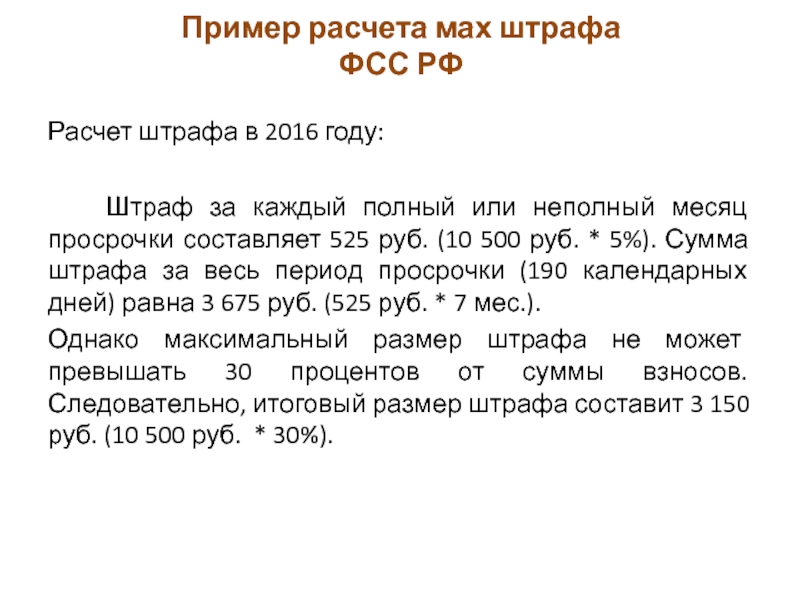

Расчет штрафа в

2016 году:

Штраф за каждый полный или неполный месяц

просрочки составляет 525 руб. (10 500 руб. * 5%). Сумма штрафа за весь период просрочки (190 календарных дней) равна 3 675 руб. (525 руб. * 7 мес.).

Однако максимальный размер штрафа не может превышать 30 процентов от суммы взносов. Следовательно, итоговый размер штрафа составит 3 150 руб. (10 500 руб. * 30%).

Слайд 43Взносы на травматизм

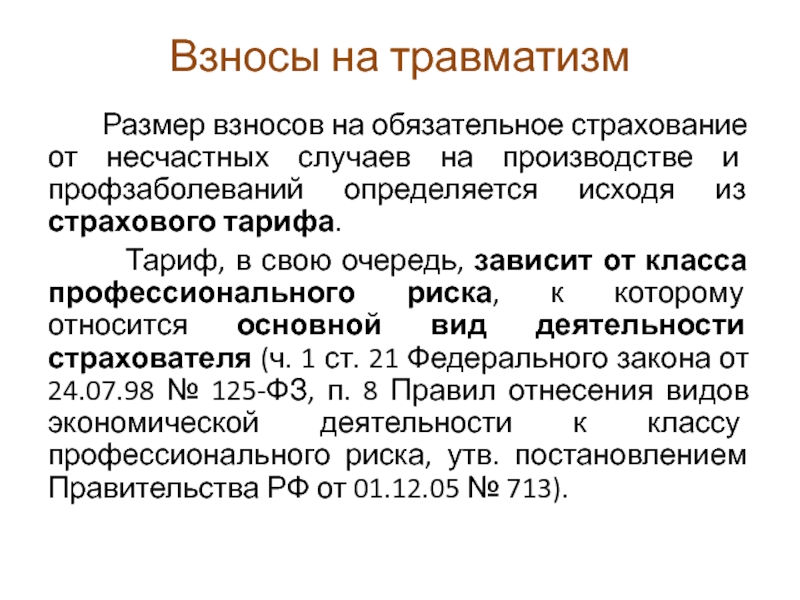

Размер взносов на

обязательное страхование от несчастных случаев на производстве и профзаболеваний определяется

исходя из страхового тарифа.

Тариф, в свою очередь, зависит от класса профессионального риска, к которому относится основной вид деятельности страхователя (ч. 1 ст. 21 Федерального закона от 24.07.98 № 125-ФЗ, п. 8 Правил отнесения видов экономической деятельности к классу профессионального риска, утв. постановлением Правительства РФ от 01.12.05 № 713).

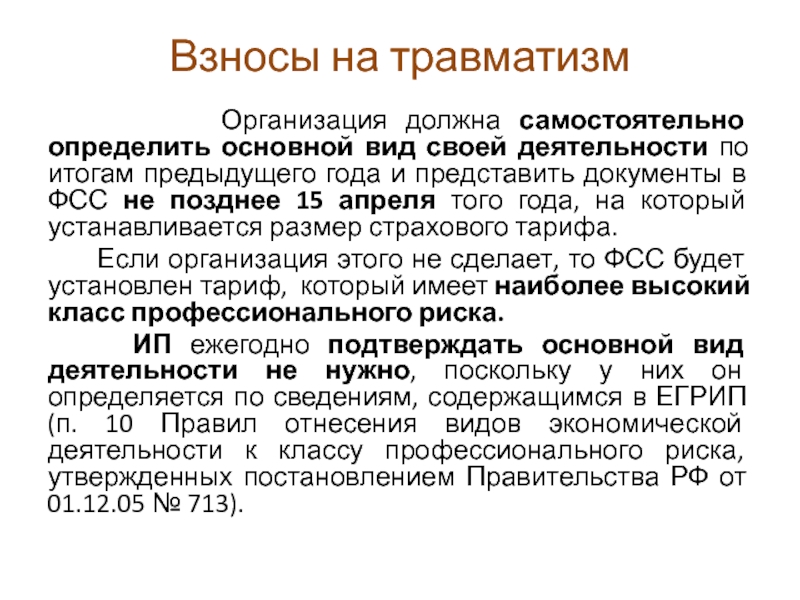

Слайд 44Взносы на травматизм

Организация должна

самостоятельно определить основной вид своей деятельности по итогам предыдущего года

и представить документы в ФСС не позднее 15 апреля того года, на который устанавливается размер страхового тарифа.

Если организация этого не сделает, то ФСС будет установлен тариф, который имеет наиболее высокий класс профессионального риска.

ИП ежегодно подтверждать основной вид деятельности не нужно, поскольку у них он определяется по сведениям, содержащимся в ЕГРИП (п. 10 Правил отнесения видов экономической деятельности к классу профессионального риска, утвержденных постановлением Правительства РФ от 01.12.05 № 713).

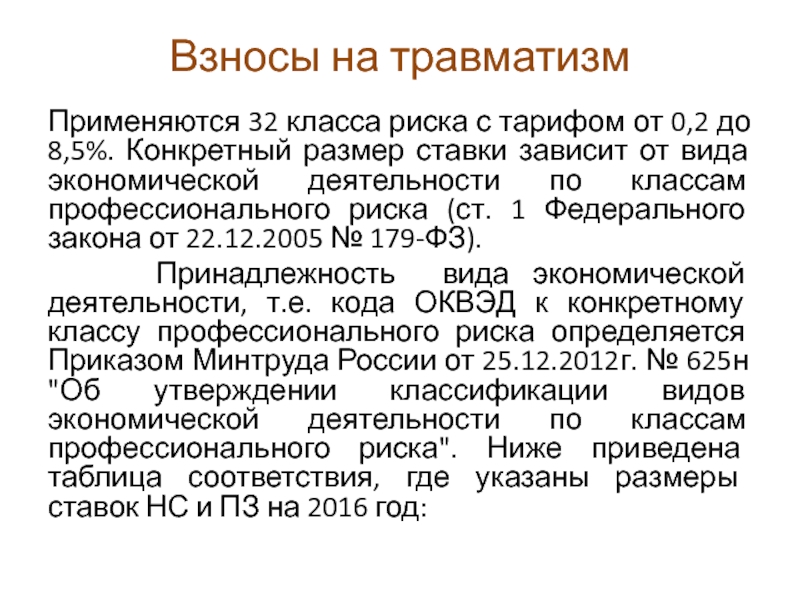

Слайд 45Взносы на травматизм

Применяются 32 класса риска с тарифом от

0,2 до 8,5%. Конкретный размер ставки зависит от вида экономической

деятельности по классам профессионального риска (ст. 1 Федерального закона от 22.12.2005 № 179-ФЗ).

Принадлежность вида экономической деятельности, т.е. кода ОКВЭД к конкретному классу профессионального риска определяется Приказом Минтруда России от 25.12.2012г. № 625н "Об утверждении классификации видов экономической деятельности по классам профессионального риска". Ниже приведена таблица соответствия, где указаны размеры ставок НС и ПЗ на 2016 год:

Слайд 47Виды деятельности и применяемые тарифы

1 класс риска со страховым тарифом

0,2% (мин) с ФОТ :

Оптовая торговля пищевыми продуктами

9 класс

риска со страховым тарифом 0,9% (мах)

строительство спортивных сооружений.

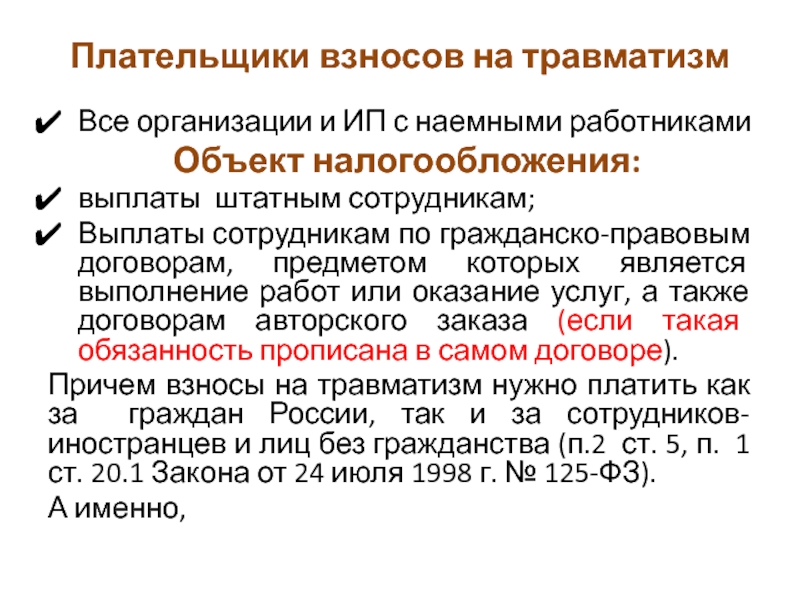

Слайд 48Плательщики взносов на травматизм

Все организации и ИП с наемными

работниками

Объект налогообложения:

выплаты штатным сотрудникам;

Выплаты сотрудникам по гражданско-правовым договорам,

предметом которых является выполнение работ или оказание услуг, а также договорам авторского заказа (если такая обязанность прописана в самом договоре).

Причем взносы на травматизм нужно платить как за граждан России, так и за сотрудников-иностранцев и лиц без гражданства (п.2 ст. 5, п. 1 ст. 20.1 Закона от 24 июля 1998 г. № 125-ФЗ).

А именно,

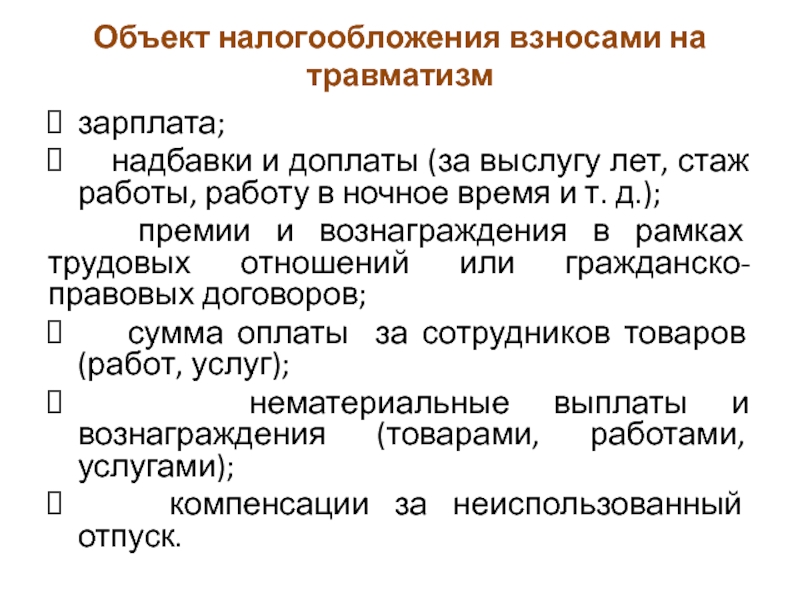

Слайд 49Объект налогообложения взносами на травматизм

зарплата;

надбавки и доплаты

(за выслугу лет, стаж работы, работу в ночное время и

т. д.);

премии и вознаграждения в рамках трудовых отношений или гражданско-правовых договоров;

сумма оплаты за сотрудников товаров (работ, услуг);

нематериальные выплаты и вознаграждения (товарами, работами, услугами);

компенсации за неиспользованный отпуск.

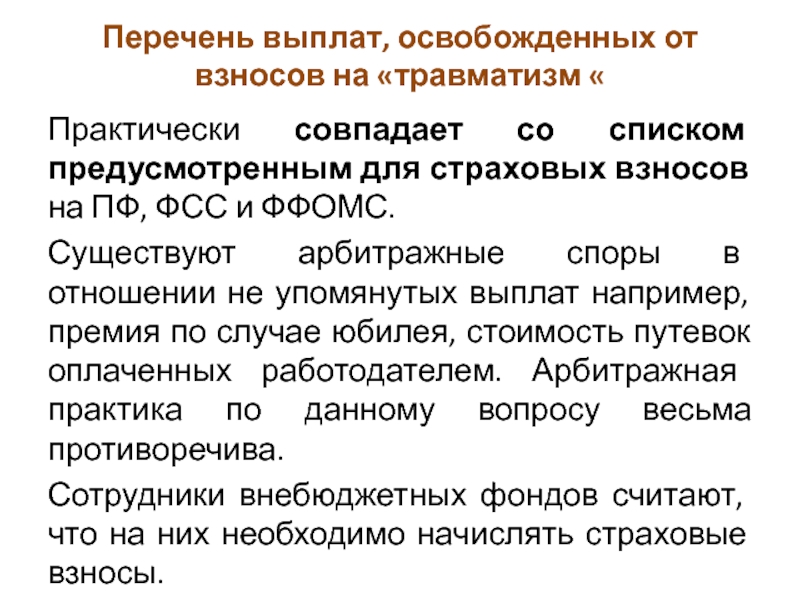

Слайд 50Перечень выплат, освобожденных от взносов на «травматизм «

Практически совпадает со

списком предусмотренным для страховых взносов на ПФ, ФСС и ФФОМС.

Существуют

арбитражные споры в отношении не упомянутых выплат например, премия по случае юбилея, стоимость путевок оплаченных работодателем. Арбитражная практика по данному вопросу весьма противоречива.

Сотрудники внебюджетных фондов считают, что на них необходимо начислять страховые взносы.

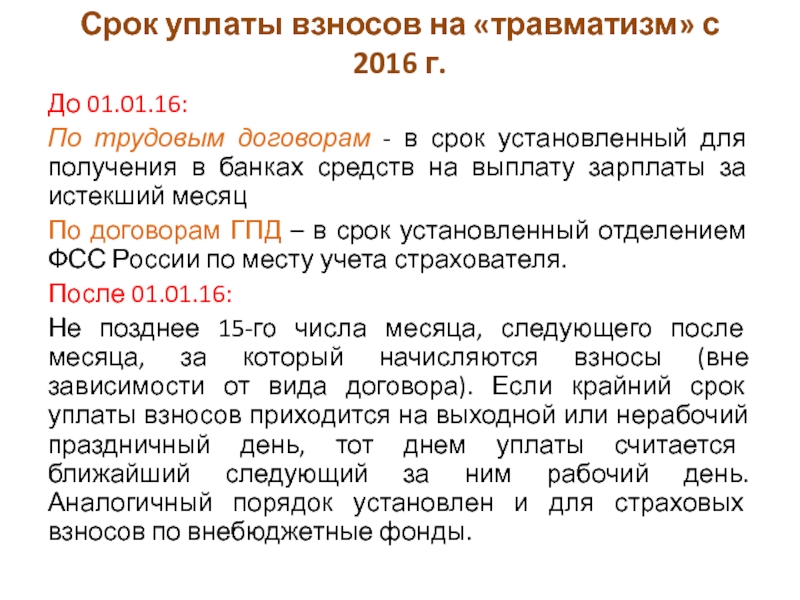

Слайд 52Срок уплаты взносов на «травматизм» с 2016 г.

До 01.01.16:

По трудовым договорам - в срок установленный для получения в

банках средств на выплату зарплаты за истекший месяц

По договорам ГПД – в срок установленный отделением ФСС России по месту учета страхователя.

После 01.01.16:

Не позднее 15-го числа месяца, следующего после месяца, за который начисляются взносы (вне зависимости от вида договора). Если крайний срок уплаты взносов приходится на выходной или нерабочий праздничный день, тот днем уплаты считается ближайший следующий за ним рабочий день. Аналогичный порядок установлен и для страховых взносов по внебюджетные фонды.

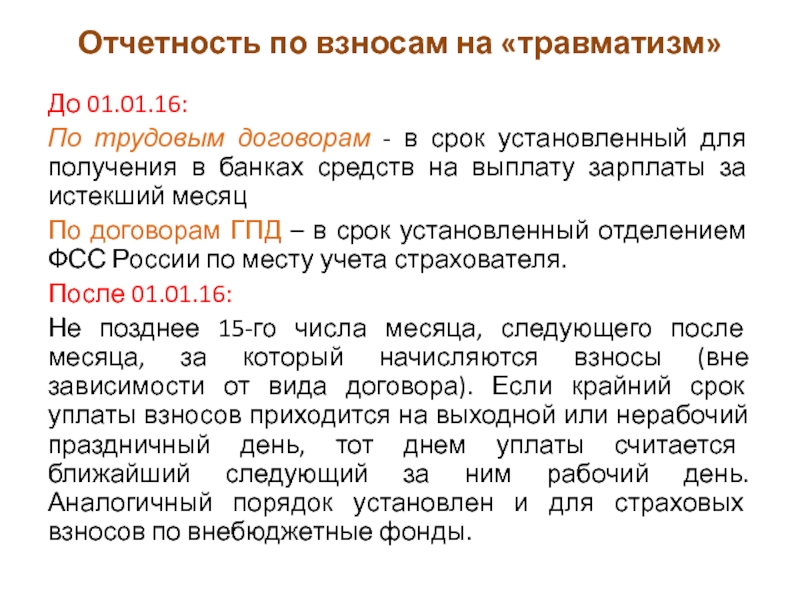

Слайд 53Отчетность по взносам на «травматизм»

До 01.01.16:

По трудовым договорам

- в срок установленный для получения в банках средств на

выплату зарплаты за истекший месяц

По договорам ГПД – в срок установленный отделением ФСС России по месту учета страхователя.

После 01.01.16:

Не позднее 15-го числа месяца, следующего после месяца, за который начисляются взносы (вне зависимости от вида договора). Если крайний срок уплаты взносов приходится на выходной или нерабочий праздничный день, тот днем уплаты считается ближайший следующий за ним рабочий день. Аналогичный порядок установлен и для страховых взносов по внебюджетные фонды.

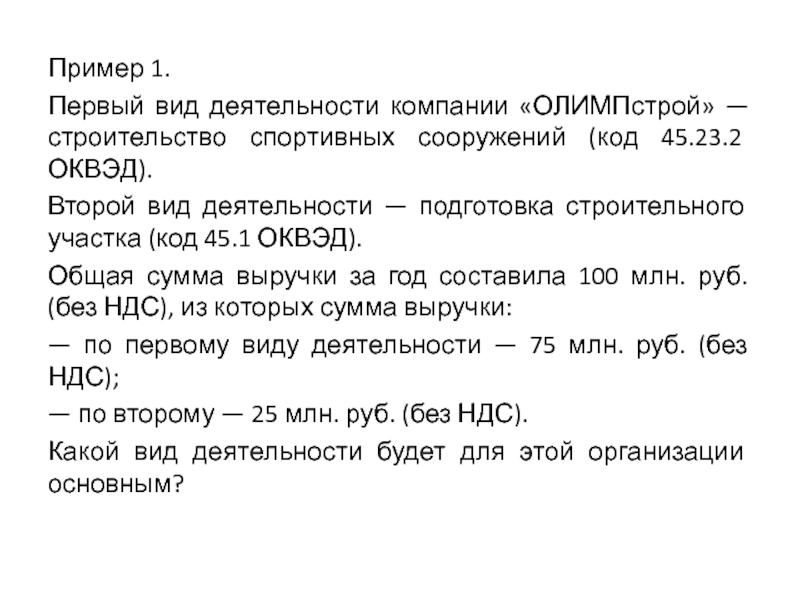

Слайд 54Пример 1.

Первый вид деятельности компании «ОЛИМПстрой» — строительство спортивных

сооружений (код 45.23.2 ОКВЭД).

Второй вид деятельности — подготовка строительного участка

(код 45.1 ОКВЭД).

Общая сумма выручки за год составила 100 млн. руб. (без НДС), из которых сумма выручки:

— по первому виду деятельности — 75 млн. руб. (без НДС);

— по второму — 25 млн. руб. (без НДС).

Какой вид деятельности будет для этой организации основным?

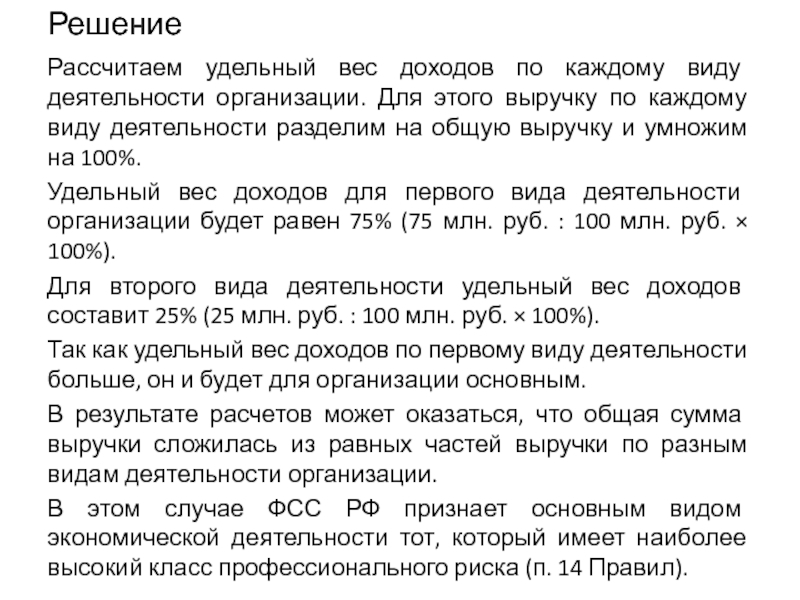

Слайд 55Решение

Рассчитаем удельный вес доходов по каждому виду деятельности организации. Для

этого выручку по каждому виду деятельности разделим на общую выручку

и умножим на 100%.

Удельный вес доходов для первого вида деятельности организации будет равен 75% (75 млн. руб. : 100 млн. руб. × 100%).

Для второго вида деятельности удельный вес доходов составит 25% (25 млн. руб. : 100 млн. руб. × 100%).

Так как удельный вес доходов по первому виду деятельности больше, он и будет для организации основным.

В результате расчетов может оказаться, что общая сумма выручки сложилась из равных частей выручки по разным видам деятельности организации.

В этом случае ФСС РФ признает основным видом экономической деятельности тот, который имеет наиболее высокий класс профессионального риска (п. 14 Правил).

Слайд 56Страховые взносы с ИП

Для ИП установлены отдельные правила по исчислению

и уплате страховых взносов.

Слайд 57Индивидуальный предприниматель

(устаревшее ЧП, ПБОЮЛ до 2005 г.) –

это физическое

лицо зарегистрированное как предприниматель без образования юридического лица, но фактически

обладающие многими правами юридических лиц. К индивидуальным предпринимателям применяются правила гражданского кодекса регулирующие деятельность юридических лиц, кроме случаев когда для предпринимателей прописаны отдельные статьи законов, либо правовых актов (ГК Статья 23 п.3) .

Слайд 58Индивидуальный предприниматель

На 2019 г. в России зарегистрировано около

3 млн.

ИП.

Минус оформления бизнеса на ИП, а не ООО-

Индивидуальный предприниматель

отвечает по своим обязательствам всем своим личным имуществом!!!

Вообще имущество ИП и физ.лица это одно и тоже. Т.е. оформить имущество именно на ИП нельзя.

Слайд 59Предпринимательская деятельность (Предпринимательство, бизнес) -

осуществляемая на свой страх и риск,

самостоятельная деятельность, направленная на регулярное получение прибыли от пользования имуществом,

продажи товаров, выполнения работ или оказания услуг.

Предприниматель без регистрации несет всю ответственность за предпринимательскую деятельность по обязательствам, договорам и сделкам и не может ссылаться на отсутствие регистрации.

Слайд 603 формы незаконного предпринимательства

без государственной регистрации;

без лицензии;

с нарушением

лицензирования.

Слайд 61Штрафы в соотв. с НК РФ за

Осуществление предпринимательской деятельности

без государственной регистрации влечет штраф в размере до трехсот тысяч

рублей или в размере заработной платы или иного дохода осужденного за период до двух лет, либо обязательными работами на срок от ста восьмидесяти до двухсот сорока часов, либо арестом на срок до шести месяцев.

При доходе свыше 1,5 миллиона рублей(особо крупный размер): наказывается штрафом в размере от ста тысяч до пятисот тысяч рублей или в размере заработной платы или иного дохода осужденного за период от одного года до трех лет либо лишением свободы на срок до пяти лет со штрафом в размере до восьмидесяти тысяч рублей или в размере заработной платы или иного дохода осужденного за период до шести месяцев либо без такового.

Слайд 62Лицензии и ограничения по видам деятельности для ИП

К лицензируемым видам

деятельности индивидуальных предпринимателей относятся: фармацевтическая, частная сыскная, перевозки железнодорожным, морским,

воздушным транспортом грузов и пассажиров, а также другие.

Индивидуальный предприниматель не может заниматься закрытыми видами деятельности.

К таким видам деятельности относятся разработка и/или продажа продукции военного назначения, оборот наркотических средств, ядов и т.д. С 2006 года к запрещенным также относят производство и продажу алкогольной продукции.

ИП не может заниматься: производством алкоголя, оптовой и розничной торговлей алкоголем(за исключением пива и пивосодержащих продуктов); страхованием (т.е. являться страховщиком); деятельностью банков, инвестиционных фондов, НПФ и ломбардов; туроператорской деятельностью(турагентской можно); производством и ремонтом авиационной и военной техники, боеприпасов, пиротехники; производством лекарств(реализацией можно) и некоторыми другими.

Слайд 63У ИП нет ограничений на количество точек и географии бизнеса

в пределах РФ.

Он может работать по всей России, независимо

от места регистрации.

Также нет ограничений на сумму дохода от бизнеса.

Слайд 64ИП, частные нотариусы и адвокаты, занимающиеся частной практикой

уплачивают страховые

взносы за себя и за своих работников отдельно.

За себя

в виде фиксированных платежей , только в ПФ и ФОМС РФ. (ФСС по желанию).

за работников по правилам рассмотренным выше, применяемые к организациям.

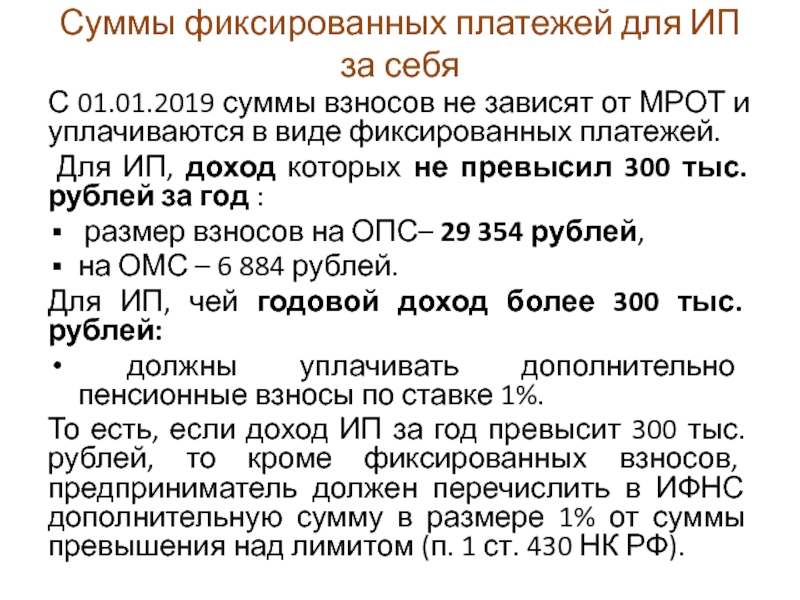

Слайд 65Суммы фиксированных платежей для ИП за себя

С 01.01.2019 суммы

взносов не зависят от МРОТ и уплачиваются в виде фиксированных

платежей.

Для ИП, доход которых не превысил 300 тыс. рублей за год :

размер взносов на ОПС– 29 354 рублей,

на ОМС – 6 884 рублей.

Для ИП, чей годовой доход более 300 тыс. рублей:

должны уплачивать дополнительно пенсионные взносы по ставке 1%.

То есть, если доход ИП за год превысит 300 тыс. рублей, то кроме фиксированных взносов, предприниматель должен перечислить в ИФНС дополнительную сумму в размере 1% от суммы превышения над лимитом (п. 1 ст. 430 НК РФ).

Слайд 66Пример.

Предположим предприниматель получил в 2019 г. доходов на сумму 1

200 000 руб.

Рассчитаем сумму страховых взносов ИП к уплате.

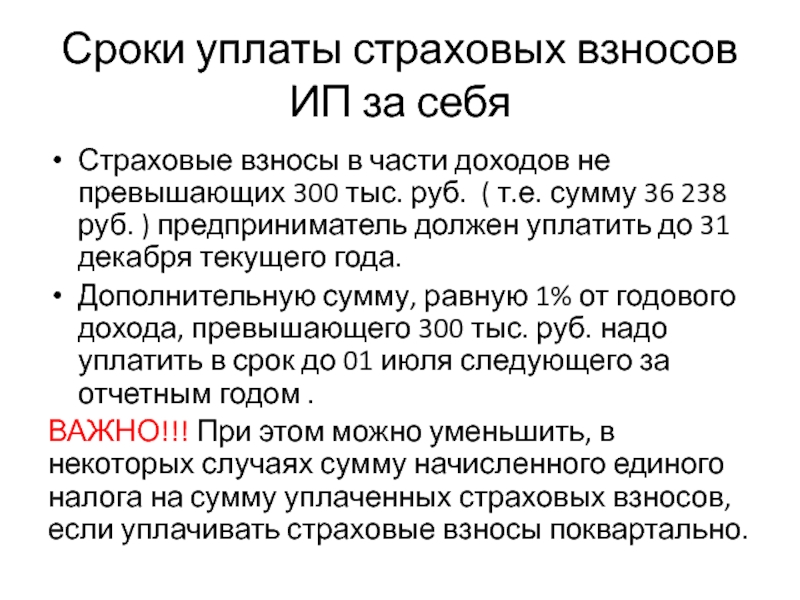

Слайд 67Сроки уплаты страховых взносов ИП за себя

Страховые взносы в

части доходов не превышающих 300 тыс. руб. ( т.е. сумму

36 238 руб. ) предприниматель должен уплатить до 31 декабря текущего года.

Дополнительную сумму, равную 1% от годового дохода, превышающего 300 тыс. руб. надо уплатить в срок до 01 июля следующего за отчетным годом .

ВАЖНО!!! При этом можно уменьшить, в некоторых случаях сумму начисленного единого налога на сумму уплаченных страховых взносов, если уплачивать страховые взносы поквартально.

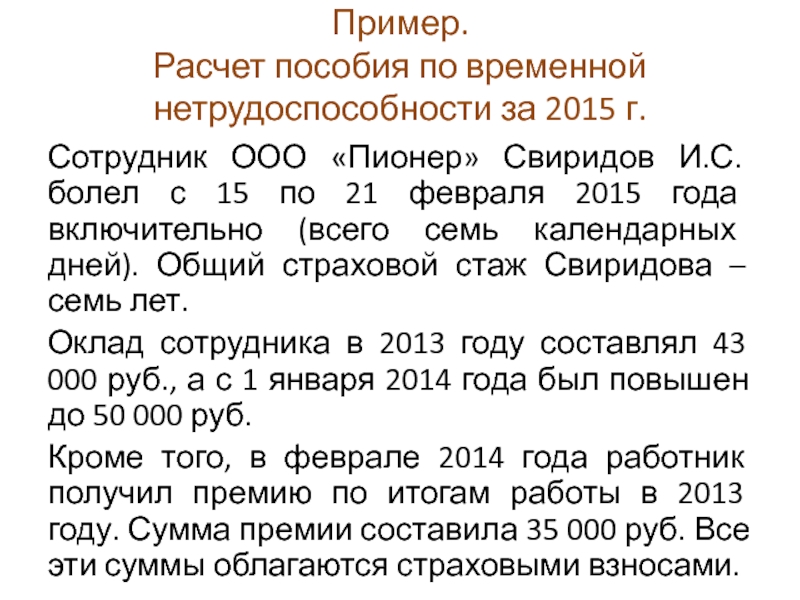

Слайд 68Пример.

Расчет пособия по временной нетрудоспособности за 2015 г.

Сотрудник ООО

«Пионер» Свиридов И.С. болел с 15 по 21 февраля 2015

года включительно (всего семь календарных дней). Общий страховой стаж Свиридова – семь лет.

Оклад сотрудника в 2013 году составлял 43 000 руб., а с 1 января 2014 года был повышен до 50 000 руб.

Кроме того, в феврале 2014 года работник получил премию по итогам работы в 2013 году. Сумма премии составила 35 000 руб. Все эти суммы облагаются страховыми взносами.

Слайд 69Решение:

Сотрудник ООО «Пионер» Свиридов И.С. болел с 15 по

21 февраля 2015 года включительно (всего семь календарных дней). Общий

страховой стаж Свиридова – семь лет. Так как семь лет меньше восьми, Свиридову полагается пособие в размере 80% среднего заработка. Посчитаем его величину.

Расчетный период – 2013–2014 годы. Оклад сотрудника в 2013 году составлял 43 000 руб., а с 1 января 2014 года был повышен до 50 000 руб.

Кроме того, в феврале 2014 года работник получил премию по итогам работы в 2013 году. Сумма премии составила 35 000 руб. Все эти суммы облагаются страховыми взносами. Таким образом, за расчетный период сотрудник заработал:

43 000 руб. × 12 мес. + 50 000 руб. × 12 мес. + 35 000 руб. = 1 151 000 руб.

Из этой суммы на 2013 год приходится 516 000 руб., что меньше лимита в 568 000 руб.

На 2014 год приходится 635 000 руб., что больше лимита в 624 000 руб. В расчет включим только 624 000 руб. за 2014 год.

Среднедневной заработок работника бухгалтер рассчитал так:

1 140 000 руб. : 730 дн. = 1561,64 руб.