Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Курс лекций Налоги и налогообложение

Содержание

- 1. Курс лекций Налоги и налогообложение

- 2. Понятие транспортного налога Транспортный налог - это

- 3. Налог с транспортных средств является региональным прямым

- 4. Понятие транспортного налога Региональные законодательные органы определяют

- 5. Плательщиками транспортного налога являются Лица (организации и

- 6. Не признаются плательщиками транспортного налогав связи с

- 7. Объект налогообложения транспортным налогом: автомобили, мотоциклы,

- 8. Не являются объектом налогообложения транспортным налогом:

- 9. Не являются объектом налогообложения транспортным налогом:

- 10. Налоговая база исчисляется различными способами в

- 11. Ставка налога устанавливаются законами субъектов

- 12. Ставка налога по НК РФ и для Санкт-Петербурга

- 13. Ставка налога

- 14. Налоговый период, отчетный период и сроки уплаты

- 15. Порядок исчисления и уплаты транспортного налога

- 16. Исчисляется транспортный налог: налогоплательщиками-организациями: самостоятельно;налоговыми

- 17. Расчет транспортного налога Размер налога зависит от

- 18. Формула для расчет транспортного налога, подлежащего уплате

- 19. Повышающие коэффициенты для дорогостоящих автомобилей (налог

- 20. Коэффициенты для дорогостоящих автомобилей: 1,1 - в

- 21. Как рассчитывается средняя стоимость Минпромторгом России?Средняя стоимость

- 22. Перечень легковых автомобилей средней стоимостью от 3

- 23. Слайд 23

- 24. Исчисление транспортного налога в случае регистрации

- 25. Исчисление транспортного налога в случае регистрации

- 26. Исчисление транспортного налога при угоне ТСТС,

- 27. Исчисление транспортного налога при смене места

- 28. Уплата транспортного налога физическими лицами на

- 29. Уплата транспортного налога и авансовых платежей организациями

- 30. Срок уплаты налога Согласно п. 1 ст.

- 31. Представление декларации организациями Налогоплательщики-организации по истечении

- 32. Транспортный налог на территории Субъекта РФ

- 33. На территории субъекта РФ – Санкт-Петербург в

- 34. На территории субъекта РФ – Санкт-Петербург в

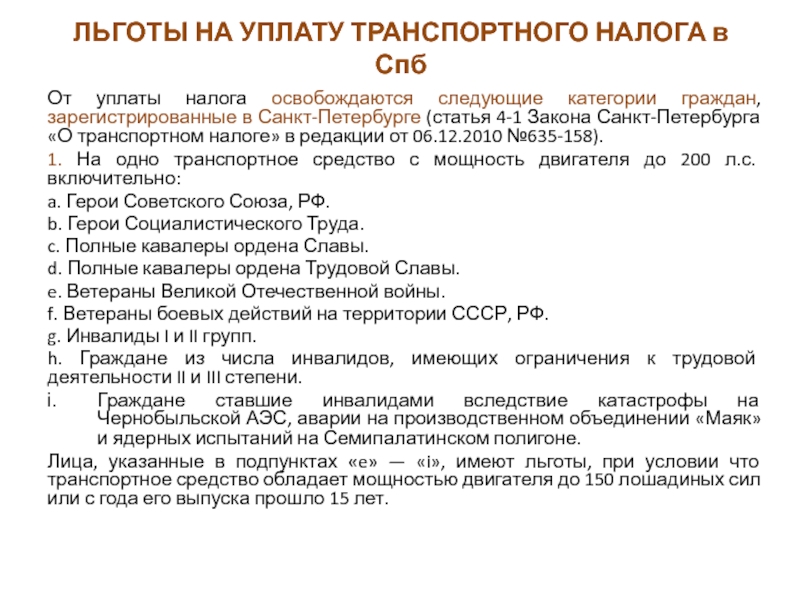

- 35. ЛЬГОТЫ НА УПЛАТУ ТРАНСПОРТНОГО НАЛОГА в Спб

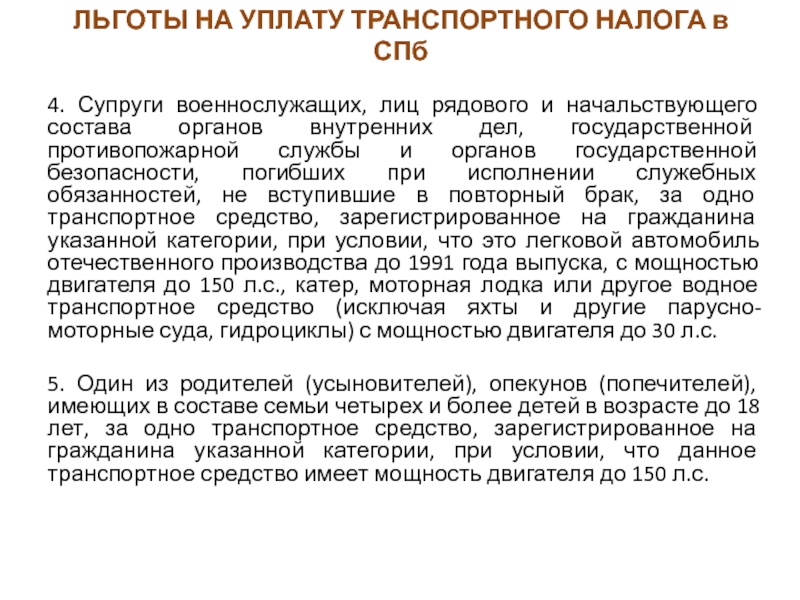

- 36. ЛЬГОТЫ НА УПЛАТУ ТРАНСПОРТНОГО НАЛОГА в СПб

- 37. ЛЬГОТЫ НА УПЛАТУ ТРАНСПОРТНОГО НАЛОГА в СПб

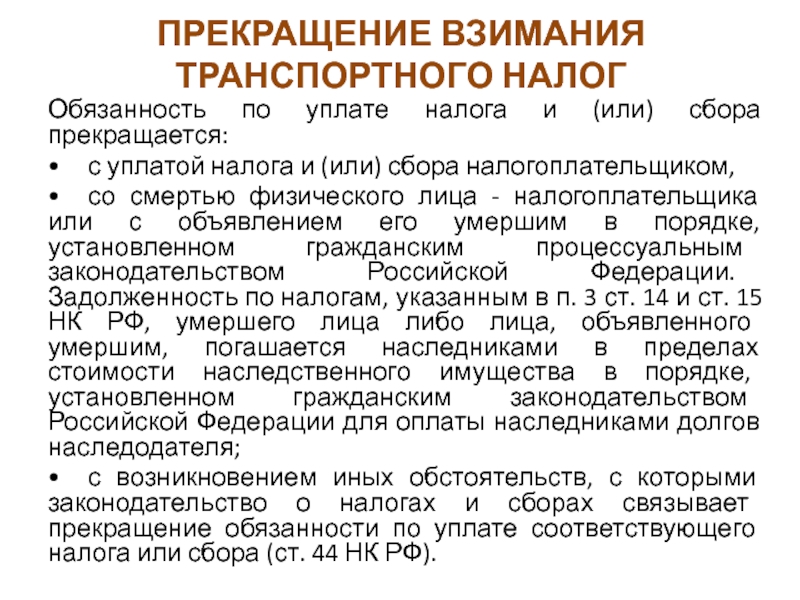

- 38. ПРЕКРАЩЕНИЕ ВЗИМАНИЯ ТРАНСПОРТНОГО НАЛОГ

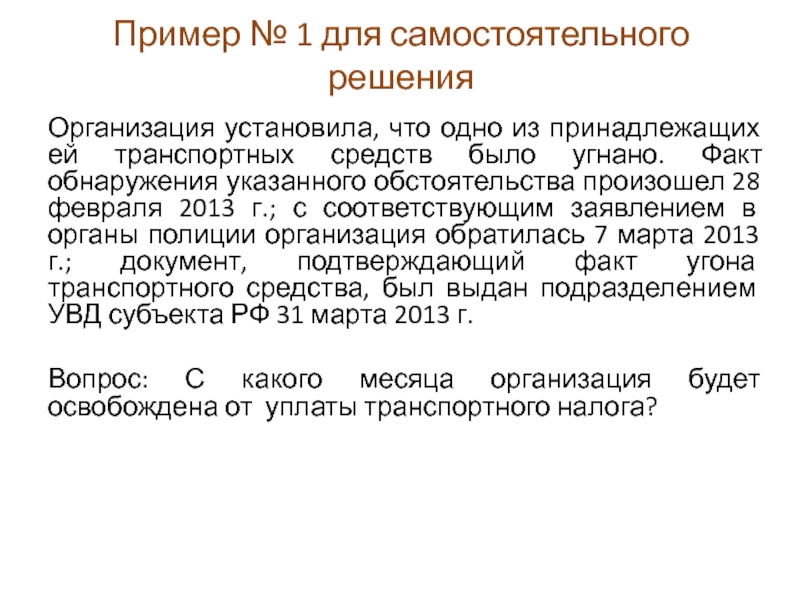

- 39. Пример № 1 для самостоятельного решенияОрганизация установила,

- 40. Ответ на пример № 1Организация будет освобождена

- 41. Пример № 2 для самостоятельного решения: Десять

- 42. Ответ на пример № 2. Обязанность по

- 43. Пример № 3 для самостоятельного решения: "А

- 44. Ответ на пример № 3 для самостоятельного

- 45. Задача для самостоятельного решения: Организация занимается оптовой

- 46. Скачать презентанцию

Понятие транспортного налога Транспортный налог - это обязательный безвозмездный платеж, который обязаны уплачивать лица - владельцы транспортных средств (автомобилей, мотоциклов, автобусов, самолетов, яхт, катеров, снегоходов, гидроциклов и других транспортных средств).

Слайды и текст этой презентации

Слайд 2Понятие транспортного налога

Транспортный налог - это обязательный безвозмездный платеж, который

Слайд 3Налог с транспортных средств является

региональным прямым налогом

Устанавливается главой 28

НК РФ и законами субъектов РФ

Обязателен к уплате на

территории соответствующего субъекта РФВсе денежные средства от него поступают в бюджеты субъектов Российской Федерации

Слайд 4Понятие транспортного налога

Региональные законодательные органы определяют (в СПб – законодательное

собрание) :

ставки налога в пределах, которые установлены НК РФ;

порядок и сроки его уплаты;могут предусматривать налоговые льготы и основания для их использования.

Слайд 5Плательщиками транспортного налога являются

Лица (организации и физические лица),

на которых

в соответствии с законодательством РФ зарегистрированы ТС, признаваемые объектом налогообложения.

Слайд 6Не признаются плательщиками транспортного налога

в связи с подготовкой и проведением

в Российской Федерации чемпионата мира по футболу FIFA 2018 года:

FIFA и дочерние организации FIFA, конфедерации, национальные футбольные ассоциации

Слайд 7Объект налогообложения транспортным налогом:

автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные

машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты,

теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства, зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации.Таким образом, объектом налогообложения транспортным налогом является факт владения определенными видами транспортных средств, зарегистрированными в установленном порядке.

Слайд 8Не являются объектом налогообложения транспортным налогом:

• весельные лодки, а также моторные

лодки с двигателем мощностью не свыше 5 лошадиных сил;

• автомобили легковые,

специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке;• промысловые морские и речные суда;

• пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности (на праве хозяйственного ведения или оперативного управления) организаций и индивидуальных предпринимателей, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок;

• тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;

Слайд 9Не являются объектом налогообложения транспортным налогом:

• транспортные средства, принадлежащие на праве

оперативного управления федеральным органам исполнительной власти, где законодательно предусмотрена военная

и (или) приравненная к ней служба;• транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом;

• самолеты и вертолеты санитарной авиации и медицинской службы;

• суда, зарегистрированные в Российском международном реестре судов (ст. 358 НК РФ).

Слайд 10Налоговая база исчисляется различными способами в зависимости от вида ТС:

как мощность двигателя транспортного средства в лошадиных силах (для ТС

имеющих двигатели);как паспортная статическая тяга реактивного двигателя;

как валовая вместимость в регистровых тоннах (для водных несамоходных (буксируемых) ТС);

как единица транспортного средства (для водных и воздушных ТС).

Слайд 11Ставка налога

устанавливаются законами субъектов Российской Федерации.

субъекты РФ вправе проводить собственную

дифференциацию налоговых ставок в зависимости от:

• мощности двигателя,

• валовой вместимости,

• категории транспортных средств

• года

выпуска транспортных средств (срока полезного использования - срока эксплуатации).Ставки могут быть увеличены (уменьшены) законами субъектов не более чем в 10 раз от ставки, указанной в Налоговом кодексе Российской Федерации.

При установлении налоговых ставок в зависимости от года выпуска транспортных средств (срока полезного использования) необходимо иметь в виду, что количество лет, прошедших с года выпуска транспортного средства, определяется по состоянию на 1 января текущего года в календарных годах начиная с года, следующего за годом выпуска транспортного средства.

Слайд 14Налоговый период, отчетный период и сроки уплаты транспортного налога в

соот. с НК РФ

Налоговый период : календарный год

Отчетный

период: Первый кварталВторой квартал

Третий квартал

Отчетные периоды, могут быть отмены законами субъектов РФ.

Срок уплаты транспортного налога для налогоплательщиков, являющихся физическими лицами, устанавливается законами субъектов Российской Федерации, но не ранее 1 декабря года, следующего за истекшим налоговым периодом.

Слайд 15Порядок исчисления и уплаты транспортного налога

Транспортный налог уплачивает лицо,

на которое зарегистрировано транспортное средство

(Сведения о ТС и его

владельце налоговая инспекция получает из ГИБДД и других органов регистрации транспортных средств) Налог уплачивается по месту нахождения транспортного средства

Местом нахождения транспортного средства признается:

1) для морских, речных и воздушных транспортных средств - место (порт) приписки, при отсутствии такового место государственной регистрации, а при отсутствии таковых - место нахождения (жительства) собственника транспортного средства

2) для транспортных средств, не указ. в п. 1 - место государственной регистрации, а при отсутствии такового - место нахождения (жительства) собственника транспортного средства.

Слайд 16Исчисляется транспортный налог:

налогоплательщиками-организациями: самостоятельно;

налоговыми органами: для налогоплательщиков - физических

лиц на основании сведений, которые представляются в налоговые органы органами,

осуществляющими государственную регистрацию ТС на территории РФ (в том числе ГИБДД).Исчисляется в отношении каждого транспортного средства как произведение соответствующей налоговой базы и налоговой ставки

Слайд 17Расчет транспортного налога

Размер налога зависит от типа транспортного средства

и мощности его двигателя.

Обычно мощность двигателя измеряется в лошадиных

силах (в технической документации), но бывает в киловаттах. Пересчет для киловатт

один киловатт = 1,35962 лошадиной силы.

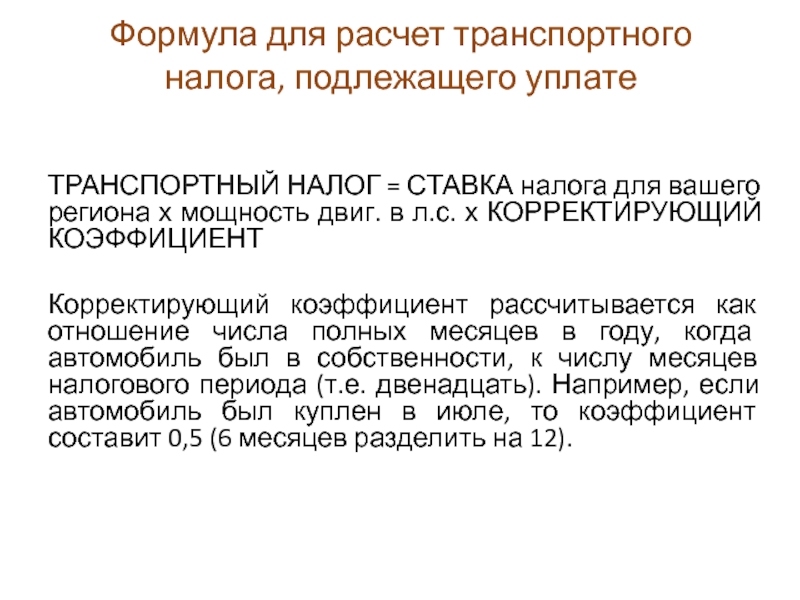

Слайд 18Формула для расчет транспортного налога, подлежащего уплате

ТРАНСПОРТНЫЙ НАЛОГ =

СТАВКА налога для вашего региона х мощность двиг. в л.с.

х КОРРЕКТИРУЮЩИЙ КОЭФФИЦИЕНТКорректирующий коэффициент рассчитывается как отношение числа полных месяцев в году, когда автомобиль был в собственности, к числу месяцев налогового периода (т.е. двенадцать). Например, если автомобиль был куплен в июле, то коэффициент составит 0,5 (6 месяцев разделить на 12).

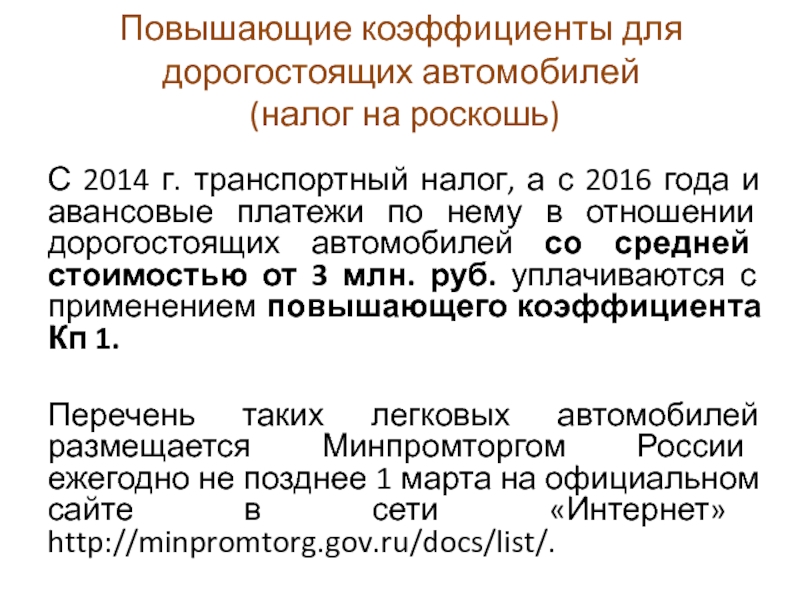

Слайд 19Повышающие коэффициенты для дорогостоящих автомобилей

(налог на роскошь)

С 2014 г.

транспортный налог, а с 2016 года и авансовые платежи по

нему в отношении дорогостоящих автомобилей со средней стоимостью от 3 млн. руб. уплачиваются с применением повышающего коэффициента Кп 1.Перечень таких легковых автомобилей размещается Минпромторгом России ежегодно не позднее 1 марта на официальном сайте в сети «Интернет» http://minpromtorg.gov.ru/docs/list/.

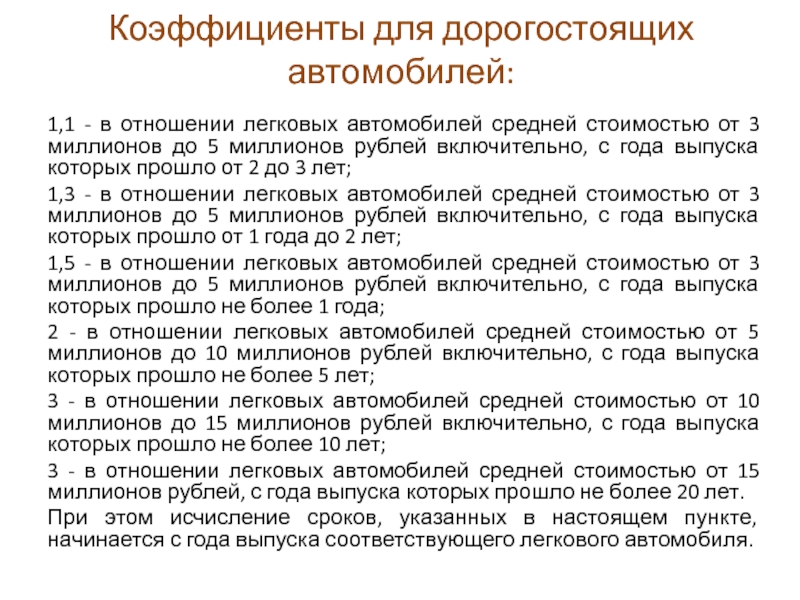

Слайд 20Коэффициенты для дорогостоящих автомобилей:

1,1 - в отношении легковых автомобилей средней

стоимостью от 3 миллионов до 5 миллионов рублей включительно, с

года выпуска которых прошло от 2 до 3 лет;1,3 - в отношении легковых автомобилей средней стоимостью от 3 миллионов до 5 миллионов рублей включительно, с года выпуска которых прошло от 1 года до 2 лет;

1,5 - в отношении легковых автомобилей средней стоимостью от 3 миллионов до 5 миллионов рублей включительно, с года выпуска которых прошло не более 1 года;

2 - в отношении легковых автомобилей средней стоимостью от 5 миллионов до 10 миллионов рублей включительно, с года выпуска которых прошло не более 5 лет;

3 - в отношении легковых автомобилей средней стоимостью от 10 миллионов до 15 миллионов рублей включительно, с года выпуска которых прошло не более 10 лет;

3 - в отношении легковых автомобилей средней стоимостью от 15 миллионов рублей, с года выпуска которых прошло не более 20 лет.

При этом исчисление сроков, указанных в настоящем пункте, начинается с года выпуска соответствующего легкового автомобиля.

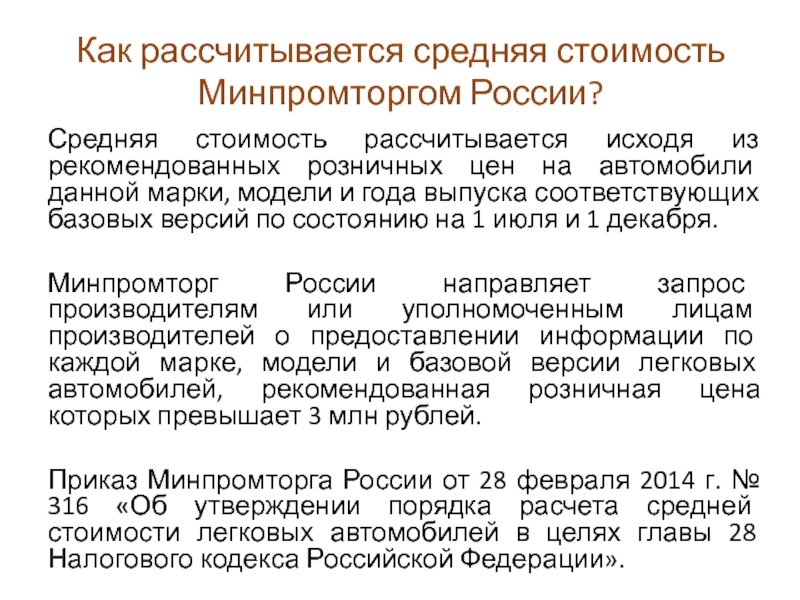

Слайд 21Как рассчитывается средняя стоимость Минпромторгом России?

Средняя стоимость рассчитывается исходя из

рекомендованных розничных цен на автомобили данной марки, модели и года

выпуска соответствующих базовых версий по состоянию на 1 июля и 1 декабря.Минпромторг России направляет запрос производителям или уполномоченным лицам производителей о предоставлении информации по каждой марке, модели и базовой версии легковых автомобилей, рекомендованная розничная цена которых превышает 3 млн рублей.

Приказ Минпромторга России от 28 февраля 2014 г. № 316 «Об утверждении порядка расчета средней стоимости легковых автомобилей в целях главы 28 Налогового кодекса Российской Федерации».

Слайд 22Перечень легковых автомобилей средней стоимостью от 3 млн руб. составленных

Минпромторгом

На 29.02.16 г. действуют 3 перечня:

Перечень от 28.02.2014

Перечень от

27.02.2015. Перечень от 26.02.2016

Данные перечни применяется при расчете транспортного налога за тот период, в котором перечень размещен на официальном сайте (п. 2 ст. 362 НК РФ)

То есть, при расчете транспортного налога за 2016 г. в расчет берется перечень, опубликованный на сайте 26.02.2016 г.

Слайд 24Исчисление транспортного налога в случае регистрации и снятия с учета

(с 01.01.2016 г)

В случае регистрации транспортного средства и (или) снятия

транспортного средства с регистрации:За полный месяц принимается месяц регистрации (снятия с регистрации) в случае, если регистрация транспортного средства произошла до 15-го числа соответствующего месяца включительно или снятие транспортного средства с регистрации произошло после 15-го числа соответствующего месяца,

Месяц регистрации (снятия с регистрации) не учитывается, в случае если регистрация транспортного средства произошла после 15-го числа соответствующего месяца или снятие транспортного средства с регистрации произошло до 15-го числа соответствующего месяца включительно.

Т.О., Если автомобиль зарегистрирован покупателем до 15-го числа включительно, то данный месяц принимается в расчет транспортного налога как полный месяц. А у продавца обязанность уплаты транспортного налога за полный месяц возникает, если автомобиль снят с учета после 15-го числа.

Слайд 25Исчисление транспортного налога в случае регистрации и снятия с учета

(с 01.01.2016 г)

Т.О., Если автомобиль зарегистрирован покупателем до 15-го числа

включительно, то данный месяц принимается в расчет транспортного налога как полный месяц.А у продавца обязанность уплаты транспортного налога за полный месяц возникает, если автомобиль снят с учета после 15-го числа.

До 1 января 2016 г. в случае регистрации и снятия с регистрации автомобиля в течение одного календарного месяца указанный месяц принимается за один полный месяц.

Слайд 26Исчисление транспортного налога

при угоне ТС

ТС, находящиеся в розыске, не

являются объектом налогообложения при условии представления в налоговый орган подлинника

документа, подтверждающего факт угона (кражи) выданного уполномоченным органом.Слайд 27Исчисление транспортного налога

при смене места регистрации

Налогоплательщик должен обратиться в

МРЭО по новому месту жительства и поставить на новый учет.

Слайд 28Уплата транспортного налога физическими лицами

на основании налогового уведомления, направляемого

налоговым органом. В сумме указанной в налоговом уведомлении.

Одновременно с налоговым уведомлением на уплату транспортного налога налогоплательщику физическому лицу направляется платежный документ (формы № ПД (налог), в заполненном виде. Направление налогового уведомления допускается не более чем за 3 налоговых периода, предшествующих календарному году его направления.

Слайд 29Уплата транспортного налога и авансовых платежей организациями

Налогоплательщиками – организациями –

самостоятельно, на основании налоговой декларации за налоговый период, или авансовыми

платежами, исчисленными по истечении каждого отчетного периода в размере одной четвертой произведения соответствующей налоговой базы и налоговой ставки(ст. 362 НК РФ). Причем,Сумма налога, подлежащая уплате в бюджет для организаций

=

исчисленная суммой налога за налоговый период

-

суммы авансовых платежей по налогу, подлежащих уплате в течение налогового периода (за отчетный период).

Направление налогового уведомления допускается не более чем за 3 налоговых периода, предшествующих календарному году его направления.

Слайд 30Срок уплаты налога

Согласно п. 1 ст. 363 НК РФ

срок уплаты налога для физических лиц и организаций, не может

быть установлен ранее 1 декабря года, следующего за истекшим налоговым периодом (с 01.01.2016).Т.е. транспортный налог за 2016 год владелец транспортного средства обязан уплатить не ранее 01 декабря 2017 года.

Слайд 31Представление декларации организациями

Налогоплательщики-организации по истечении налогового периода представляют

в налоговый орган по месту нахождения транспортных средств налоговую декларацию

по налогу.Налоговые декларации по налогу представляются налогоплательщиками-организациями не позднее 1 февраля года, следующего за истекшим налоговым периодом.

Слайд 32 Транспортный налог на территории Субъекта РФ – Санкт-Петербург

На основании

Закона СПб «О транспортном налоге» от 04.11.2002 № 487-53

Принят законодательным

собранием СПб

Слайд 33На территории субъекта РФ – Санкт-Петербург в соот. с Законом СПб

«О трансп. налоге»

Налоговый период для всех налогоплательщиков :

календарный год Отчетный период только для организаций (для сдачи отчетности и уплаты авансовых платежей) : Первый квартал

Второй квартал

Третий квартал

Слайд 34На территории субъекта РФ – Санкт-Петербург в соот. с Законом СПб

«О трансп. налоге»

СРОК УПЛАТЫ ТРАНСПОРТНОГО НАЛОГА в

СПБПорядок уплаты транспортного налога за 2016 год :

•Налогоплательщики, являющиеся организациями в течение налогового периода уплачивают авансовые платежи.

Суммы авансовых платежей уплачиваются не позднее последнего числа месяца, следующего за истекшим отчетным периодом. Налог подлежащий уплате по итогам налогового периода, уплачивается не позднее 10 февраля 2017 года.

•Налогоплательщики, являющиеся физическими лицами, уплачивают налог не позднее 1 декабря 2017. (начиная с 01.01.2016 г.)

Слайд 35ЛЬГОТЫ НА УПЛАТУ ТРАНСПОРТНОГО НАЛОГА в Спб

От уплаты налога

освобождаются следующие категории граждан, зарегистрированные в Санкт-Петербурге (статья 4-1 Закона

Санкт-Петербурга «О транспортном налоге» в редакции от 06.12.2010 №635-158).1. На одно транспортное средство с мощность двигателя до 200 л.с. включительно:

a. Герои Советского Союза, РФ.

b. Герои Социалистического Труда.

c. Полные кавалеры ордена Славы.

d. Полные кавалеры ордена Трудовой Славы.

e. Ветераны Великой Отечественной войны.

f. Ветераны боевых действий на территории СССР, РФ.

g. Инвалиды I и II групп.

h. Граждане из числа инвалидов, имеющих ограничения к трудовой деятельности II и III степени.

Граждане ставшие инвалидами вследствие катастрофы на Чернобыльской АЭС, аварии на производственном объединении «Маяк» и ядерных испытаний на Семипалатинском полигоне.

Лица, указанные в подпунктах «e» — «i», имеют льготы, при условии что транспортное средство обладает мощностью двигателя до 150 лошадиных сил или с года его выпуска прошло 15 лет.

Слайд 36ЛЬГОТЫ НА УПЛАТУ ТРАНСПОРТНОГО НАЛОГА в СПб

2. Граждане имеющие

один легковой автомобиль отечественного производства с мощностью двигателя до 80

л.с. до 1990 года выпуска, а также в отношении одного зарегистрированного на них мотоцикла или мотороллера отечественного производства до 1990 года выпуска.3. Пенсионеры имеющие один легковой автомобиль отечественного производства с мощностью двигателя до 150 л.с. до 1991 года выпуска, катер, моторная лодка или другое водное транспортное средство (исключая яхты и других парусно-моторные суда, гидроциклы) с мощностью двигателя до 30 л.с.

Слайд 37ЛЬГОТЫ НА УПЛАТУ ТРАНСПОРТНОГО НАЛОГА в СПб

4. Супруги военнослужащих,

лиц рядового и начальствующего состава органов внутренних дел, государственной противопожарной

службы и органов государственной безопасности, погибших при исполнении служебных обязанностей, не вступившие в повторный брак, за одно транспортное средство, зарегистрированное на гражданина указанной категории, при условии, что это легковой автомобиль отечественного производства до 1991 года выпуска, с мощностью двигателя до 150 л.с., катер, моторная лодка или другое водное транспортное средство (исключая яхты и другие парусно-моторные суда, гидроциклы) с мощностью двигателя до 30 л.с.5. Один из родителей (усыновителей), опекунов (попечителей), имеющих в составе семьи четырех и более детей в возрасте до 18 лет, за одно транспортное средство, зарегистрированное на гражданина указанной категории, при условии, что данное транспортное средство имеет мощность двигателя до 150 л.с.

Слайд 38

ПРЕКРАЩЕНИЕ ВЗИМАНИЯ ТРАНСПОРТНОГО НАЛОГ

Обязанность по уплате налога и (или)

сбора прекращается:

• с уплатой налога и (или) сбора налогоплательщиком,

• со смертью физического

лица - налогоплательщика или с объявлением его умершим в порядке, установленном гражданским процессуальным законодательством Российской Федерации. Задолженность по налогам, указанным в п. 3 ст. 14 и ст. 15 НК РФ, умершего лица либо лица, объявленного умершим, погашается наследниками в пределах стоимости наследственного имущества в порядке, установленном гражданским законодательством Российской Федерации для оплаты наследниками долгов наследодателя;• с возникновением иных обстоятельств, с которыми законодательство о налогах и сборах связывает прекращение обязанности по уплате соответствующего налога или сбора (ст. 44 НК РФ).

Слайд 39Пример № 1 для самостоятельного решения

Организация установила, что одно из

принадлежащих ей транспортных средств было угнано. Факт обнаружения указанного обстоятельства

произошел 28 февраля 2013 г.; с соответствующим заявлением в органы полиции организация обратилась 7 марта 2013 г.; документ, подтверждающий факт угона транспортного средства, был выдан подразделением УВД субъекта РФ 31 марта 2013 г.Вопрос: С какого месяца организация будет освобождена от уплаты транспортного налога?

Слайд 40Ответ на пример № 1

Организация будет освобождена от уплаты транспортного

налога с месяца следующего за месяцем угона, т.е. с марта

месяца.Слайд 41Пример № 2 для самостоятельного решения:

Десять лет назад у

меня был угнан от подъезда автомобиль. Но тут оказалось, мне

до сих продолжает начисляться на него транспортный налог. Насколько я знаю, по факту хищения автомобиля меня должны были освободить от уплаты этого налога. Но почему-то этого до сих пор не произошло. Как добиться снятия транспортного налога? Был в УВД, хотел взять справку об угоне машины. Но мне там отказали. Сослались на то, что передали уже это дело в архив. Еще посоветовали, например, подать на утилизацию моего автомобиля. Правда, не знаю, как мне все же лучше поступить. Как в принципе налоговая инспекция получает информацию об угонах автомобилей? Выходит, ее надо было мне как-то самолично информировать о факте угона?Слайд 42Ответ на пример № 2.

Обязанность по уплате транспортного налога

ставится в зависимость от регистрации транспортного средства, а не от

фактического использования данного транспортного средства налогоплательщиком.Т.О., налогоплательщик в случае угона транспортного средства должен представить в налоговый орган подлинник документа, подтверждающего данный факт, выданного органами МВД России. В этом случае исчисление налога прекращается с месяца, следующего за месяцем угона.

Т. о. действия сотрудников УВД не законны, они обязаны Вам выдать данный документ.

И действия налоговой инспекции не законны, они имеют право истребовать налог только за три налоговых периода предшествующих календарному году его направления.

Слайд 43Пример № 3 для самостоятельного решения:

"А как быть, если

автомобиль находится на штрафстоянке или просто стоит в гараже и

не используется?»Вопрос: Признается ли он в этом случае объектом обложения транспортным налогом?"

Слайд 44Ответ на пример № 3 для самостоятельного решения:

Обязанность по

уплате транспортного налога ставится в зависимость от регистрации транспортного средства,

а не от его фактического использования.Поэтому, даже если автомобилем никто не пользуется, но в то же время не снят с учета, транспортный налог по нему все же должен начисляться.

Слайд 45Задача для самостоятельного решения:

Организация занимается оптовой торговлей. На балансе

у нее находятся два легковых автомобиля Один стоимостью до 3

млн. руб. с мощностью двигателей 95 л.с., другой стоимостью 4 млн. руб. 2014 г.в., входящий в перечень легковых автомобилей средней стоимостью от 3 млн руб. составленных Минпромторгом, мощностью 105 л.с.10 февраля 2015 г. организация взяла в аренду грузовой фургон «Газель» мощностью двигателя 130 л.с., который оформила в собственность в 20 августа текущего налогового периода.

Рассчитайте налог за 2015 г. , который должна уплатить организация за налоговый период, используя ставки, указанные в НК РФ.