Слайд 1Международный финансовый рынок

Филиппов Давид Ильич Ph.D., EMBA, FRM

Слайд 2Страновой или суверенный риск (country / sovereign risk) возникает в

тех случаях, когда вследствие действий государства (например, при осуществлении мер

валютного контроля) становится невозможным выполнение контрагентами своих обязательств. Если риск дефолта обусловлен в основном спецификой компании, то страновой риск — спецификой страны, государственного контроля, макроэкономического регулирования и управления.

Комплексный подход к оценке странового риска предполагает учет политического, экономического, социального и экологического риска, а также рисков, связанных с государственным регулированием (включая тарифы и налоги) и других видов риска, которые необходимо рассматривать в общем контексте кредитного риска. Необходимо также учитывать возможные эффекты распространения кризисных явлений от одной страны на другие страны и регионы, что особенно актуально в свете глобализации мирового хозяйства.

Слайд 3Долгосрочные кредитные рейтинги

Долгосрочные рейтинги оценивают способность эмитента своевременно исполнять

свои долговые обязательства. Выставляемые компанией рейтинговые оценки имеют буквенное обозначение:

от оценки AAA, присваиваемой исключительно надёжным эмитентам, до оценки D, присваиваемой эмитенту, объявившему дефолт.

AAA — эмитент обладает исключительно высокими возможностями по выплате процентов по долговым обязательствам и самих долгов.

AA — эмитент обладает очень высокими возможностями по выплате процентов по долговым обязательствам и самих долгов.

A — возможности эмитента по выплате процентов и долгов оцениваются высоко, но зависят от экономической ситуации.

BBB — платёжеспособность эмитента считается удовлетворительной.

BB — эмитент платёжеспособен, но неблагоприятные экономические условия могут отрицательно повлиять на возможности выплат.

B — эмитент платёжеспособен, но неблагоприятные экономические условия вероятнее всего отрицательно повлияют на его возможности и готовность проводить выплаты по долгам.

CCC — эмитент испытывает трудности с выплатами по долговым обязательствам и его возможности зависят от благоприятных экономических условий.

CC — эмитент испытывает серьёзные трудности с выплатами по долговым обязательствам.

C — эмитент испытывает серьёзные трудности с выплатами по долговым обязательствам, возможно была инициирована процедура банкротства, но выплаты по долговым обязательствам все еще производятся.

SD — эмитент отказался от выплат по некоторым обязательствам.

D — был объявлен дефолт и S&P полагает, что эмитент откажется от выплат по большинству или по всем обязательствам.

NR — рейтинг не присвоен.

Рейтинги от AA по ССС могут быть дополнены знаками плюс и минус (например, BBB+, BBB и BBB-) для промежуточной оценки.

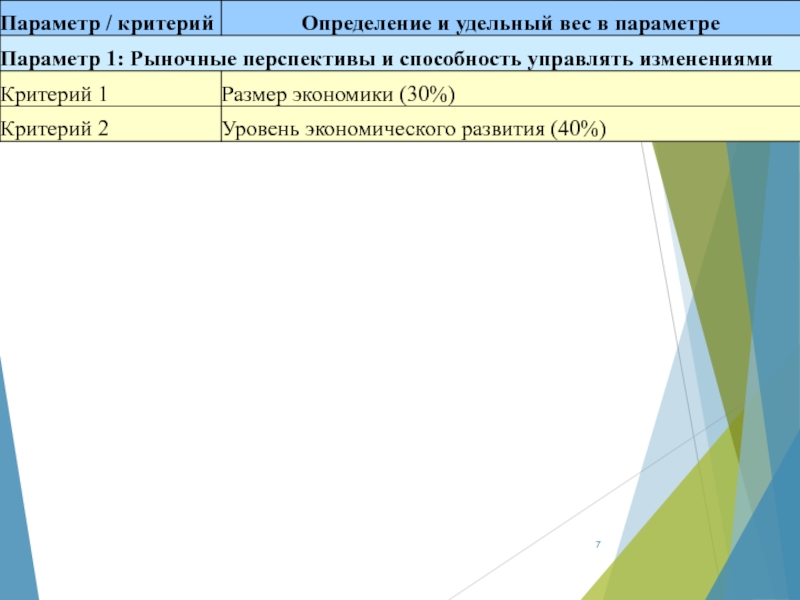

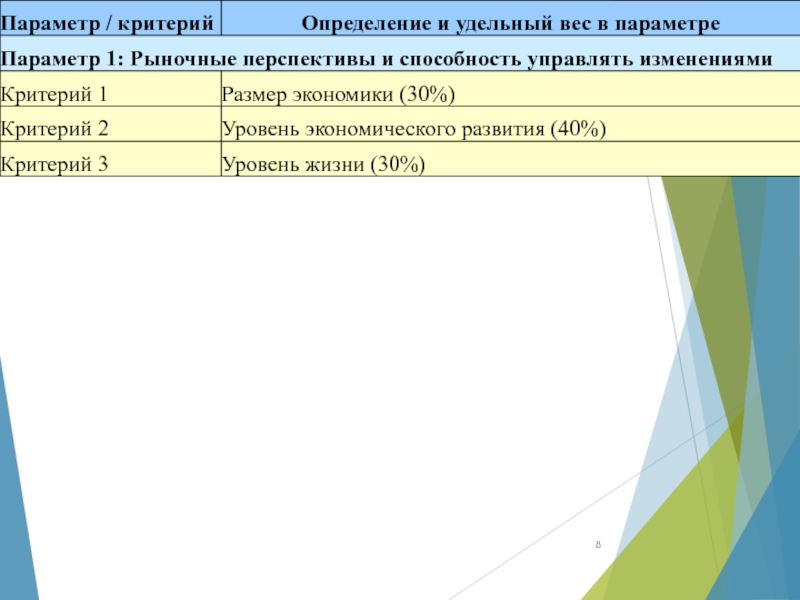

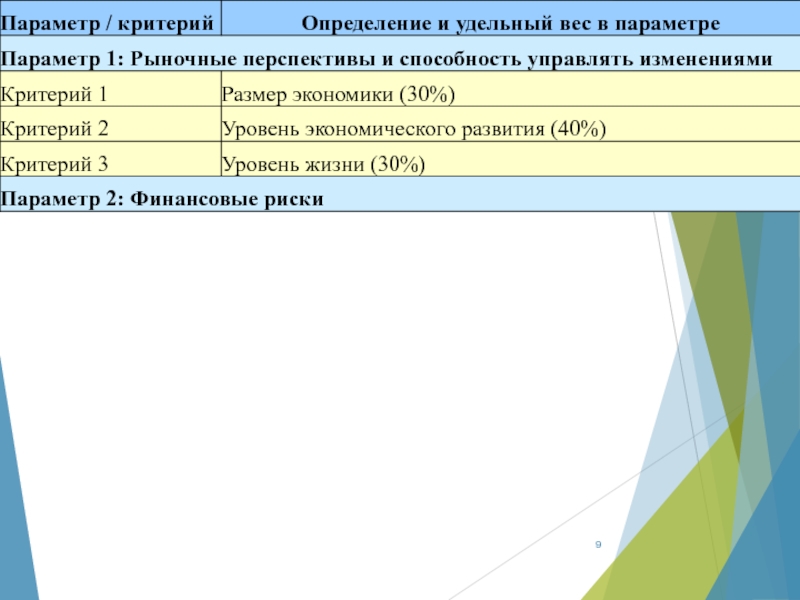

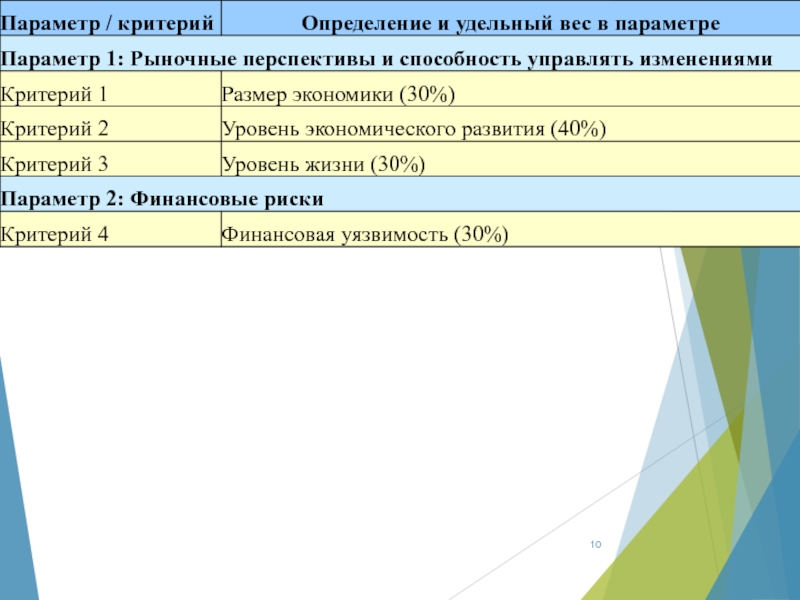

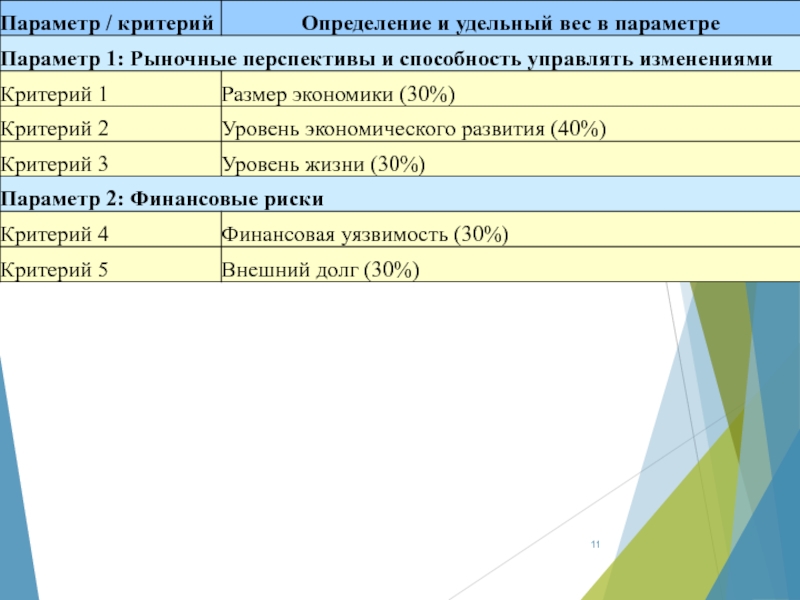

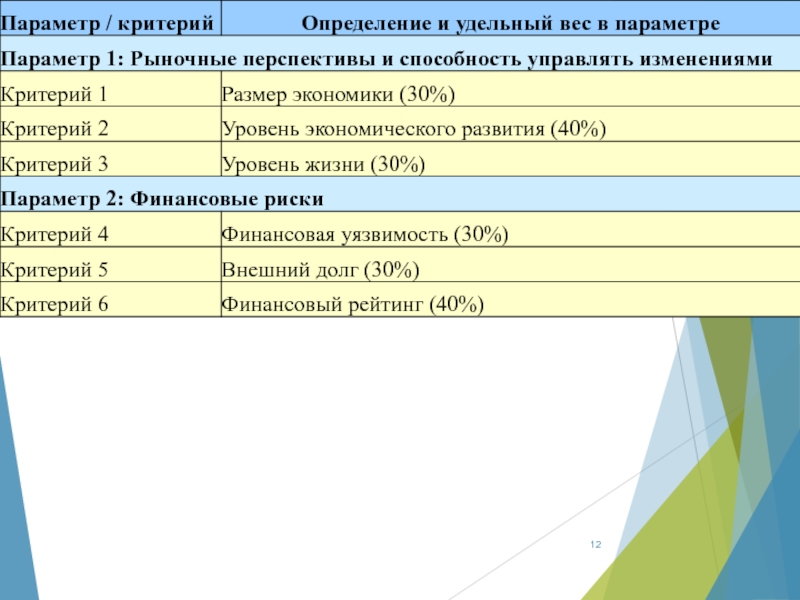

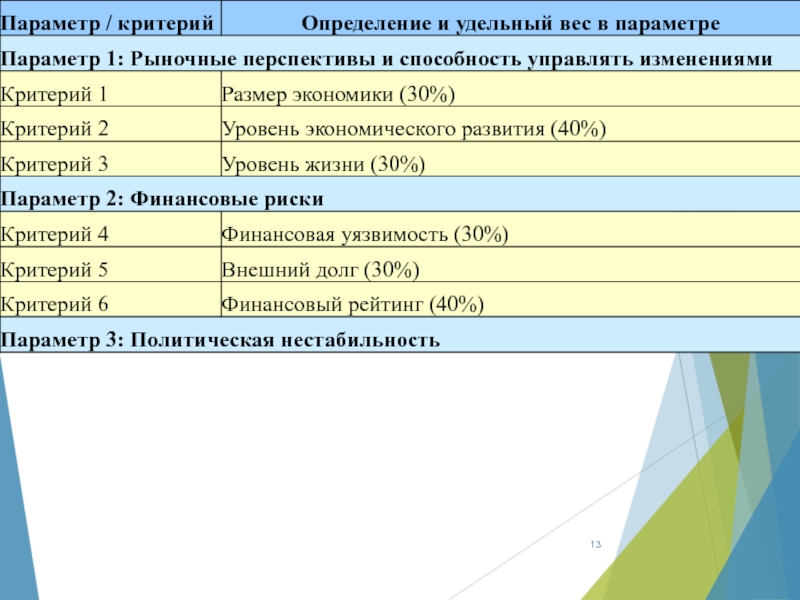

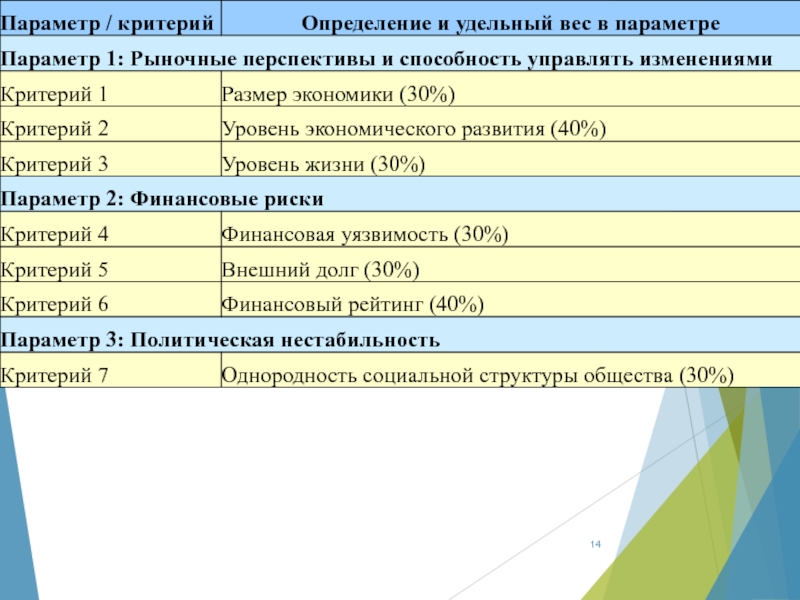

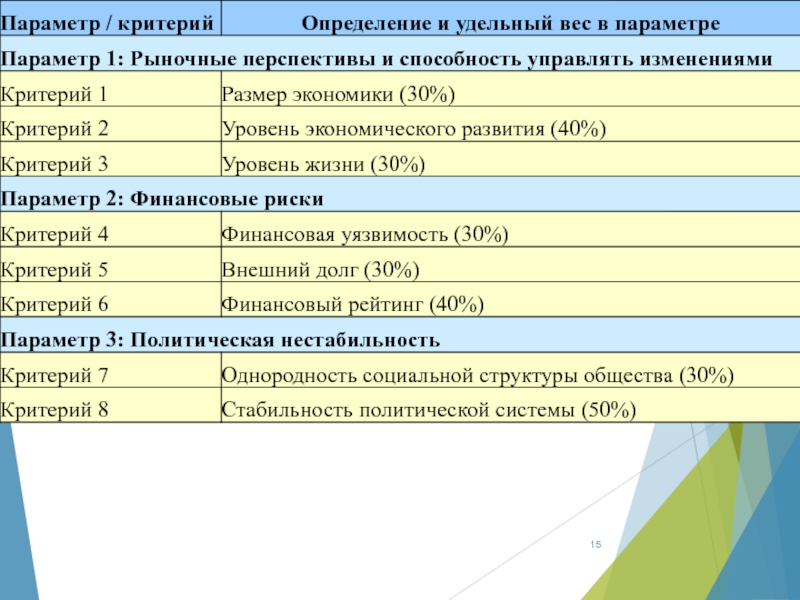

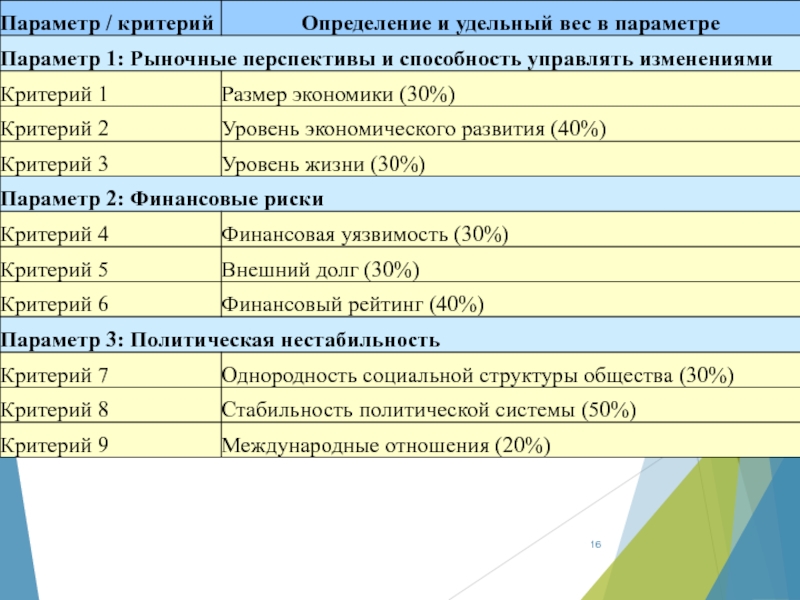

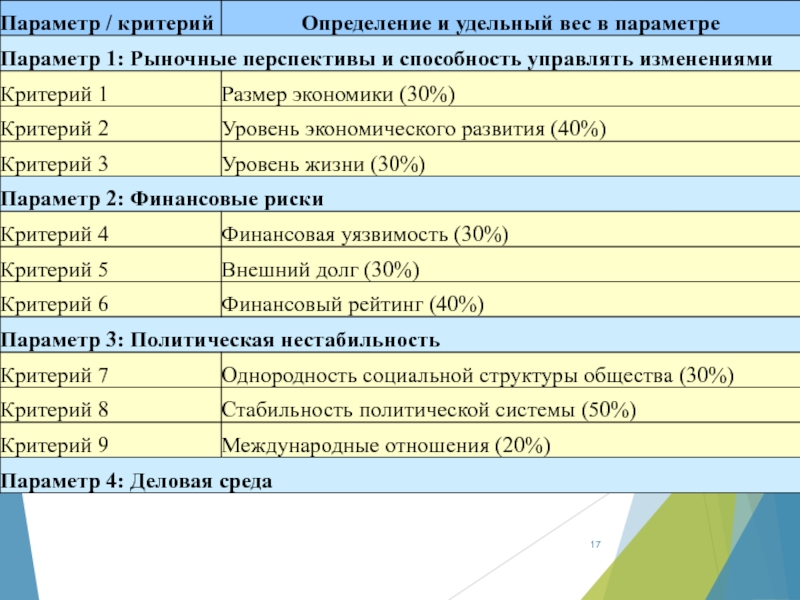

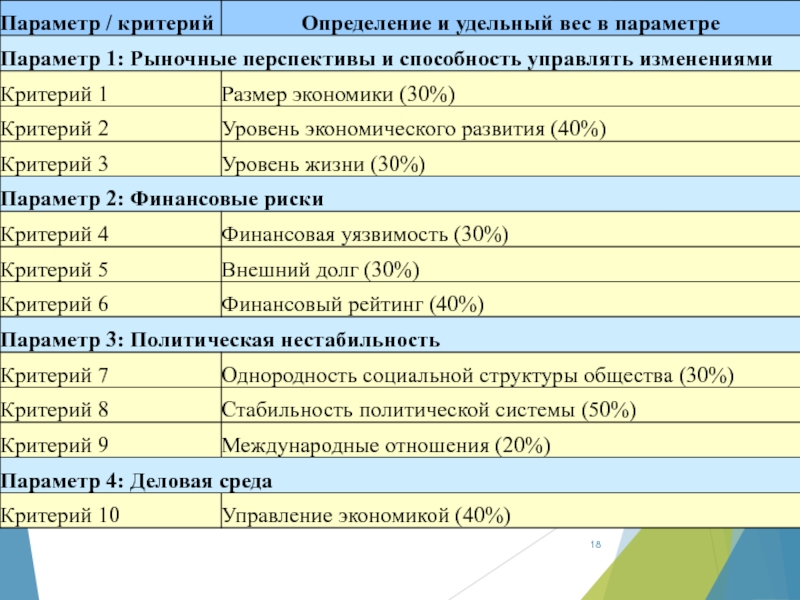

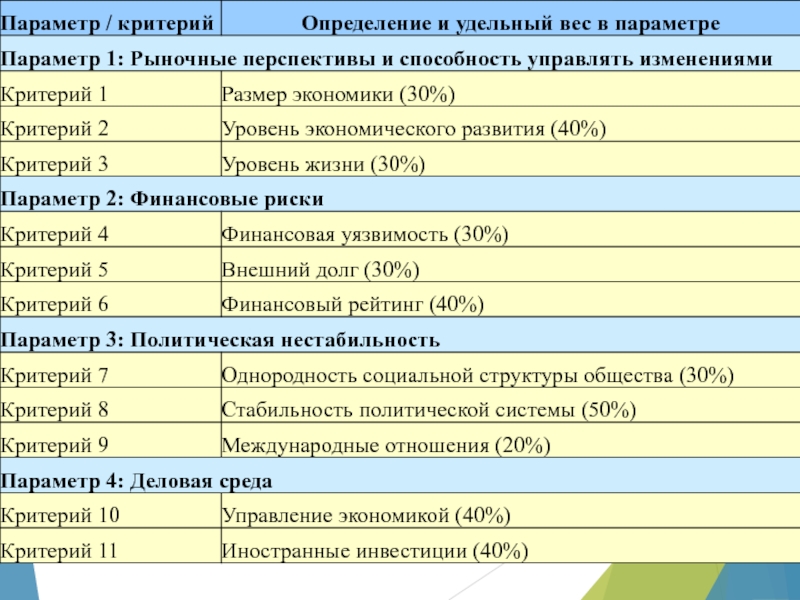

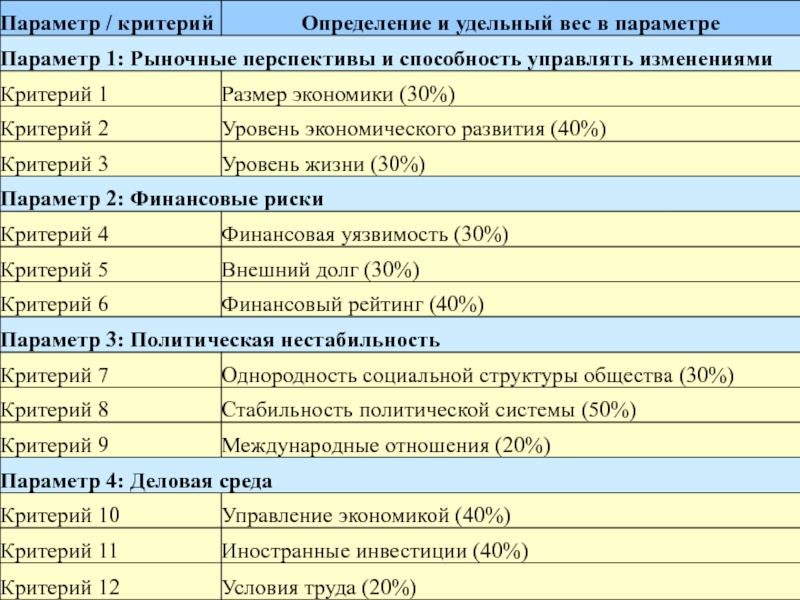

Слайд 4Существует большое количество различных подходов к построению таких рейтингов. Можно

рассмотреть набор критериев, представленный агентством Credit Risk International.

Каждый представленный

параметр оценивается экспертно, набором критериев и определенной системой оценок, при этом используется метод Delphi. Используемые параметры являются исключительно качественными.

Слайд 21Политический риск

Страновой риск во многом определяется политическими факторами, в первую

очередь институциональными основами: конституционным строем государства, его законодательной и судебной

системами и эффективностью исполнения правовых норм и решений.

Политический риск находится в прямой зависимости не только от институтов права, но и от конкретных участников политического процесса, ключевых политических деятелей, которые в отдельных ситуациях могут оказывать значительно большее воздействие на политику страны, чем действующие правовые нормы или идеологии политических партий и объединений.

Слайд 22Политический риск

Страновой риск во многом определяется политическими факторами, в первую

очередь институциональными основами: конституционным строем государства, его законодательной и судебной

системами и эффективностью исполнения правовых норм и решений.

Политический риск находится в прямой зависимости не только от институтов права, но и от конкретных участников политического процесса, ключевых политических деятелей, которые в отдельных ситуациях могут оказывать значительно большее воздействие на политику страны, чем действующие правовые нормы или идеологии политических партий и объединений.

Другим значимым показателем политического риска являются деятельность исполнительной власти (административно-управленческого аппарата государства), включая правительство и местные органы власти. Особое внимание при этом необходимо обращать на уровень коррупции в стране.

Слайд 23Политический риск

Страновой риск во многом определяется политическими факторами, в первую

очередь институциональными основами: конституционным строем государства, его законодательной и судебной

системами и эффективностью исполнения правовых норм и решений.

Политический риск находится в прямой зависимости не только от институтов права, но и от конкретных участников политического процесса, ключевых политических деятелей, которые в отдельных ситуациях могут оказывать значительно большее воздействие на политику страны, чем действующие правовые нормы или идеологии политических партий и объединений.

Другим значимым показателем политического риска являются деятельность исполнительной власти (административно-управленческого аппарата государства), включая правительство и местные органы власти. Особое внимание при этом необходимо обращать на уровень коррупции в стране.

Оценка политического риска обычно носит качественный характер, однако широко используются и количественные показатели, такие как уровень грамотности, степень урбанизации, характер распределения доходов, ВВП на душу населения, уровень рождаемости и др. Сравнительный анализ этих показателей между странами и исследование их динамики позволяют сделать выводы об уровне политического риска в данной стране в кратко- и среднесрочной перспективе.

.

Слайд 24Политические риски, связанные с прямыми зарубежными инвестициями (FDI) и внешней

торговлей, могут быть снижены путем страхования. Страхованием политических рисков обычно

занимаются специальные национальные и международные агентства, созданные заинтересованными государствами.

Слайд 25Политические риски, связанные с прямыми зарубежными инвестициями (FDI) и внешней

торговлей, могут быть снижены путем страхования. Страхованием политических рисков обычно

занимаются специальные национальные и международные агентства, созданные заинтересованными государствами.

В США страхованием политических рисков американских инвесторов осуществляет Корпорация частных зарубежных инвестиций (Overseas Private Investment Corporation — OPIQ), деятельность которой распространяется на более чем 140 стран мира.

Слайд 26Политические риски, связанные с прямыми зарубежными инвестициями (FDI) и внешней

торговлей, могут быть снижены путем страхования. Страхованием политических рисков обычно

занимаются специальные национальные и международные агентства, созданные заинтересованными государствами.

В США страхованием политических рисков американских инвесторов осуществляет Корпорация частных зарубежных инвестиций (Overseas Private Investment Corporation — OPIQ), деятельность которой распространяется на более чем 140 стран мира.

В Японии страхование экспорта от политических и некоторых экономических рисков возложено на Министерство внешней торговли и промышленности, при этом оно является обязательным для всех японских экспортеров.

Слайд 27Политические риски, связанные с прямыми зарубежными инвестициями (FDI) и внешней

торговлей, могут быть снижены путем страхования. Страхованием политических рисков обычно

занимаются специальные национальные и международные агентства, созданные заинтересованными государствами.

В США страхованием политических рисков американских инвесторов осуществляет Корпорация частных зарубежных инвестиций (Overseas Private Investment Corporation — OPIQ), деятельность которой распространяется на более чем 140 стран мира.

В Японии страхование экспорта от политических и некоторых экономических рисков возложено на Министерство внешней торговли и промышленности, при этом оно является обязательным для всех японских экспортеров.

На международном уровне страхованием иностранных инвестиций занимается Многостороннее агентство по гарантированию инвестиций (Multilateral Investment Guaranty Agency — MIGA), входящее в состав группы Всемирного банка, акционером которого является и Россия.

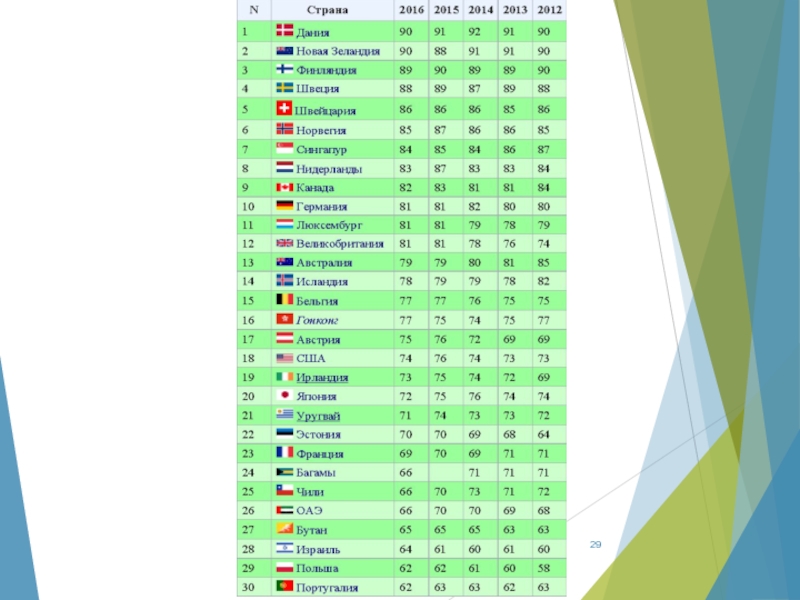

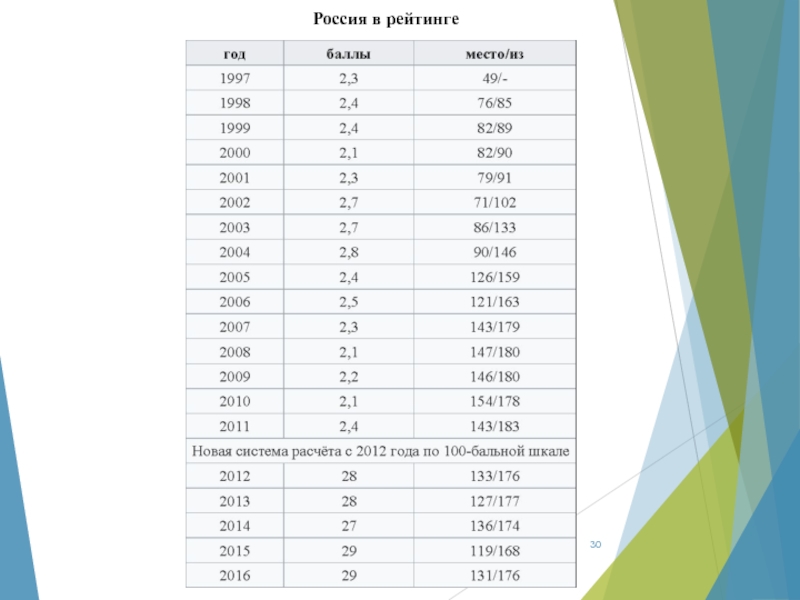

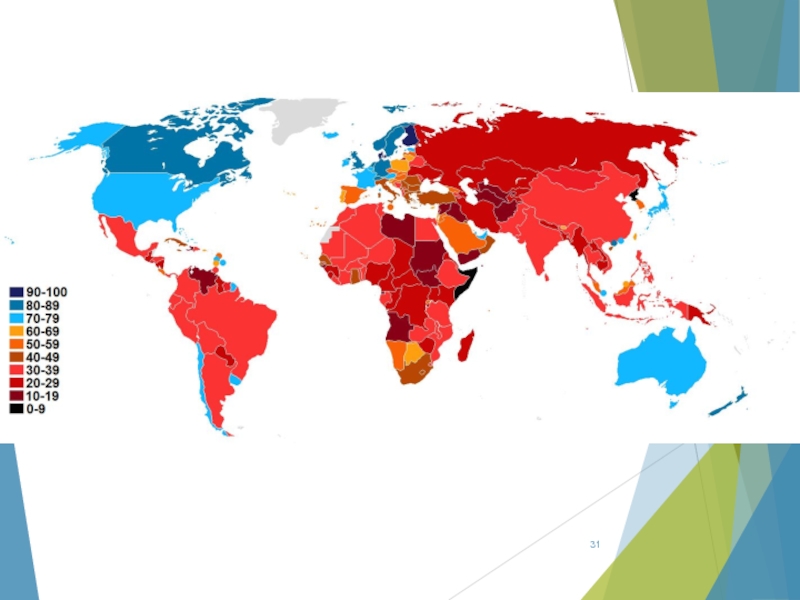

Слайд 28Индекс восприятия коррупции (Corruption Perceptions Index, CPI) - показатель, отражающий

оценку уровня восприятия коррупции в стране. Составляется ежегодно с 1995

года - международной неправительственной организацией «Transparency International».

Слайд 32Показатели методологии оценки суверенных рейтингов Standard and Poor’s (S&P)

1. Политический

риск

Слайд 33Показатели методологии оценки суверенных рейтингов Standard and Poor’s (S&P)

1. Политический

риск

2. Экономическая структура

Слайд 34Показатели методологии оценки суверенных рейтингов Standard and Poor’s (S&P)

1. Политический

риск

2. Экономическая структура

3. Перспективы экономического роста

Слайд 35Показатели методологии оценки суверенных рейтингов Standard and Poor’s (S&P)

1. Политический

риск

2. Экономическая структура

3. Перспективы экономического роста

4. Гибкость налоговой системы

Слайд 36Показатели методологии оценки суверенных рейтингов Standard and Poor’s (S&P)

1. Политический

риск

2. Экономическая структура

3. Перспективы экономического роста

4. Гибкость налоговой системы

5. Бремя

общего государственного долга

Слайд 37Показатели методологии оценки суверенных рейтингов Standard and Poor’s (S&P)

1. Политический

риск

2. Экономическая структура

3. Перспективы экономического роста

4. Гибкость налоговой системы

5. Бремя

общего государственного долга

6. Офшорные и условные обязательства

Слайд 38Показатели методологии оценки суверенных рейтингов Standard and Poor’s (S&P)

1. Политический

риск

2. Экономическая структура

3. Перспективы экономического роста

4. Гибкость налоговой системы

5. Бремя

общего государственного долга

6. Офшорные и условные обязательства

7. Гибкость денежно-кредитной политики

Слайд 39Показатели методологии оценки суверенных рейтингов Standard and Poor’s (S&P)

1. Политический

риск

2. Экономическая структура

3. Перспективы экономического роста

4. Гибкость налоговой системы

5. Бремя

общего государственного долга

6. Офшорные и условные обязательства

7. Гибкость денежно-кредитной политики

8. Внешняя ликвидность

Слайд 40Показатели методологии оценки суверенных рейтингов Standard and Poor’s (S&P)

1. Политический

риск

2. Экономическая структура

3. Перспективы экономического роста

4. Гибкость налоговой системы

5. Бремя

общего государственного долга

6. Офшорные и условные обязательства

7. Гибкость денежно-кредитной политики

8. Внешняя ликвидность

9. Внешняя долговая нагрузка

Слайд 41Риск рыночной ликвидности (Market Liquidity risk)

В общем случае ликвидность рынка

(инструмента) показывает, какое количество актива может быть продано на рынке

по рыночной цене. Наиболее общее определение ликвидного рынка таково: ликвидный рынок — это рынок, на котором участники могут быстро заключать сделки большого объема без существенного влияния на рыночную цену.

Риском рыночной ликвидности называют риск того, что реальная цена сделки может сильно отличаться от рыночной цены в худшую сторону. Этот риск будем называть риском рыночной ликвидности.

Ликвидность рынка можно охарактеризовать множеством различных параметров, таких как ценовой спред (spread) — разность между ценами предложения и спроса, оборот торгов, физический объем сделок, количество и частота сделок, число участников рынка, разнородность участников, волатильность цены и др.

В мае 1999 г. исследовательская группа при Комитете по глобальной финансовой системе (Committee on the Global Financial System) под патронажем Банка международных расчетов (Bank for International Settlements) опубликовала отчет об исследовании различных аспектов ликвидности рынка.

Согласно данному отчету, стандартный подход при исследовании ликвидности рынка состоит в ее анализе по таким критериям, как вязкость, глубина и способность к восстановлению.

Слайд 42Вязкость (tightness) рынка - показывает, как далеко отклоняется цена реальной

сделки от средней рыночной цены. Естественным средством измерения вязкости рынка

является величина ценового спреда.

Можно измерять различные типы спреда в зависимости от преследуемой цели, каждый из которых подчеркивает ту или иную грань ликвидности рынка. Проще всего измерить наблюдаемый спред — разность между лучшими котировками на покупку и на продажу. Данный спред отражает величину минимальных транзакционных издержек при заключении сделки. Однако если объем заключаемой сделки превышает объем лучшей котировки, реальный спред будет отличаться от первоначально наблюдавшегося.

Для того чтобы оценить данное отличие, можно вычислить величину реализованного спреда как разность между средневзвешенными ценами сделок за какой-то период времени, совершенных по цене спроса, и сделок, совершенных по цене предложения. Величина реализованного спреда показывает, насколько «тонким» является рынок: чем больше данная величина отличается от наблюдаемого спреда, тем сильнее транзакционные издержки зависят от объема сделки.

Наконец, самым точным показателем вязкости рынка является величина эффективного спреда, определяемая для каждого участника рынка индивидуально и равная разнице между реальной ценой сделки и средней ценой рынка в момент заключения сделки. Отметим, что величина эффективного спреда зависит не только от объема сделки, но и от ее направления (например, при тенденции к росту цен на рынке следует ожидать, что эффективный спред при покупке актива будет больше, чем при продаже).

Слайд 43Глубина (depth) рынка показывает активность его участников, объем торговли, оборот.

Суть этой характеристики состоит в оценке потенциального объема спроса (предложения)

на рынке. Для измерения глубины рынка можно использовать максимальный объем сделки, не влияющий на изменение котировок, или количество/объем заявок на покупку (продажу), зарегистрированных в торговой системе в данный момент времени. Косвенной характеристикой глубины рынка служит отношение объема торговли активом за данный период времени к общему обороту торговой системы, а также средний объем сделок. В принципе, для данного момента времени можно построить зависимость потенциального объема заявок от уровня цены. Чем более ликвиден данный рынок, тем больше должна быть его глубина и меньше волатильность цены в зависимости от объема сделки.

Способность к восстановлению (resiliency) рынка характеризуется временем, за которое исчезает колебание цены, вызванное совершением сделки, или устраняется дисбаланс между спросом и предложением.

Слайд 44Основной проблемой при измерении ликвидности с помощью данных показателей является

отсутствие необходимых статистических данных и сложность их сбора. Как правило,

большинство указанных величин недоступно для прямого наблюдения, и требуются значительные усилия для сбора нужной информации. Особенно остро эта проблема стоит для внебиржевых рынков, на которых реальные и котируемые цены могут сильно различаться, а информация о реальных сделках поступает на рынок с опозданием или не поступает вовсе.

Вторым недостатком перечисленных критериев является их статичность. Все показатели ликвидности вычисляются для данного момента времени и данного значения цены и могут меняться как при изменении ситуации на рынке, так и в зависимости от времени (например, наблюдаемый спред, как правило, выше в начале и конце торговой сессии, чем в середине торгового дня).

Хотя теоретически приведенные характеристики достаточно информативны, их вычисление на практике вряд ли возможно или сопряжено со значительными временными и финансовыми затратами. Показатели, которые можно вычислить на одном рынке, могут быть недоступны для расчета на другом рынке, что делает невозможным количественное сравнение ликвидности двух рынков. Однако, несмотря на всю сложность получения количественных оценок ликвидности рынка, польза от таких оценок может быть существенна. Приведем в качестве примера одну простую, но достаточно информативную модель оценки ликвидности рынка.

Слайд 45Рекомендации по созданию ликвидного рынка

1. Необходимо поддерживать конкурентную рыночную среду,

иначе ликвидность переместится на более конкурентные рынки.

Слайд 46Рекомендации по созданию ликвидного рынка

1. Необходимо поддерживать конкурентную рыночную среду,

иначе ликвидность переместится на более конкурентные рынки.

2. Рынок должен иметь

низкий уровень фрагментации. При прочих равных условиях ликвидность выше там, где инструменты взаимозаменяемы.

Слайд 47Рекомендации по созданию ликвидного рынка

1. Необходимо поддерживать конкурентную рыночную среду,

иначе ликвидность переместится на более конкурентные рынки.

2. Рынок должен иметь

низкий уровень фрагментации. При прочих равных условиях ликвидность выше там, где инструменты взаимозаменяемы.

3. Транзакционные издержки должны быть минимизированы. Уменьшение стоимости заключения сделок увеличивает ликвидность рынка, поэтому их необходимо минимизировать до тех пор, пока это не влияет на безопасность функционирования рынка.

Слайд 48Рекомендации по созданию ликвидного рынка

1. Необходимо поддерживать конкурентную рыночную среду,

иначе ликвидность переместится на более конкурентные рынки.

2. Рынок должен иметь

низкий уровень фрагментации. При прочих равных условиях ликвидность выше там, где инструменты взаимозаменяемы.

3. Транзакционные издержки должны быть минимизированы. Уменьшение стоимости заключения сделок увеличивает ликвидность рынка, поэтому их необходимо минимизировать до тех пор, пока это не влияет на безопасность функционирования рынка.

4. Необходимо поддерживать адекватную, современную и безопасную инфраструктуру рынка. Такая инфраструктура стимулирует активность участников и помогает смягчить и преодолеть последствия внешних кризисов.

Слайд 49Рекомендации по созданию ликвидного рынка

1. Необходимо поддерживать конкурентную рыночную среду,

иначе ликвидность переместится на более конкурентные рынки.

2. Рынок должен иметь

низкий уровень фрагментации. При прочих равных условиях ликвидность выше там, где инструменты взаимозаменяемы.

3. Транзакционные издержки должны быть минимизированы. Уменьшение стоимости заключения сделок увеличивает ликвидность рынка, поэтому их необходимо минимизировать до тех пор, пока это не влияет на безопасность функционирования рынка.

4. Необходимо поддерживать адекватную, современную и безопасную инфраструктуру рынка. Такая инфраструктура стимулирует активность участников и помогает смягчить и преодолеть последствия внешних кризисов.

5. Необходимо поддерживать разнородность участников рынка. Дифференциация участников по типу проводимых сделок, восприятию риска, инвестиционному горизонту увеличивает ликвидность рынка.

Слайд 50Факторы влияющие на ликвидность банка (помимо ликвидности баланса):

- политическая и

экономическая ситуация в стране или регионе;

- состояние денежного рынка;

- возможность

рефинансирования в Центральном банке;

- развитость рынка ценных бумаг;

- наличие и совершенство залогового и банковского законодательства;

- обеспеченность собственным капиталом банка;

- надежность клиентов и банков-партнеров;

- уровень менеджмента в банке;

- специализация и разнообразие банковских услуг данного кредитного учреждения;

- прочие факторы.

Слайд 51Кредитное событие

Определение дефолт не дает ответа на вопрос, что с

юридической точки зрения будет считаться моментом наступления дефолта . В

этой связи, более общим понятием, чем дефолт, является кредитное событие (credit event) — изменение кредитоспособности заемщика или кредитного качества финансового инструмента, наступление которого характеризуется четко определенными условиями. Оно применимо к любым кредитным продуктам, включая кредитные производные инструменты. Наиболее полное определение кредитного события было сформулировано.

Слайд 52Кредитное событие

Международная ассоциация дилеров по свопам и производным инструментам (International

Swap and Derivatives Association — ISDA) в 1999 г. в

определила шесть различных видов кредитного события:

Слайд 53Кредитное событие

Международная ассоциация дилеров по свопам и производным инструментам (International

Swap and Derivatives Association — ISDA) в 1999 г. в

определила шесть различных видов кредитного события:

1) банкротство, под которым понимается:

Слайд 54Кредитное событие

Международная ассоциация дилеров по свопам и производным инструментам (International

Swap and Derivatives Association — ISDA) в 1999 г. в

определила шесть различных видов кредитного события:

1) банкротство, под которым понимается:

• ликвидация предприятия (за исключением слияния);

Слайд 55Кредитное событие

Международная ассоциация дилеров по свопам и производным инструментам (International

Swap and Derivatives Association — ISDA) в 1999 г. в

определила шесть различных видов кредитного события:

1) банкротство, под которым понимается:

• ликвидация предприятия (за исключением слияния);

• неплатежеспособность (несостоятельность) предприятия;

Слайд 56Кредитное событие

Международная ассоциация дилеров по свопам и производным инструментам (International

Swap and Derivatives Association — ISDA) в 1999 г. в

определила шесть различных видов кредитного события:

1) банкротство, под которым понимается:

• ликвидация предприятия (за исключением слияния);

• неплатежеспособность (несостоятельность) предприятия;

• переуступка прав требования (цессия);

Слайд 57Кредитное событие

Международная ассоциация дилеров по свопам и производным инструментам (International

Swap and Derivatives Association — ISDA) в 1999 г. в

определила шесть различных видов кредитного события:

1) банкротство, под которым понимается:

• ликвидация предприятия (за исключением слияния);

• неплатежеспособность (несостоятельность) предприятия;

• переуступка прав требования (цессия);

• возбуждение дела о банкротстве в суде;

Слайд 58Кредитное событие

Международная ассоциация дилеров по свопам и производным инструментам (International

Swap and Derivatives Association — ISDA) в 1999 г. в

определила шесть различных видов кредитного события:

1) банкротство, под которым понимается:

• ликвидация предприятия (за исключением слияния);

• неплатежеспособность (несостоятельность) предприятия;

• переуступка прав требования (цессия);

• возбуждение дела о банкротстве в суде;

• назначение внешнего управляющего имуществом должника;

Слайд 59Кредитное событие

Международная ассоциация дилеров по свопам и производным инструментам (International

Swap and Derivatives Association — ISDA) в 1999 г. в

определила шесть различных видов кредитного события:

1) банкротство, под которым понимается:

• ликвидация предприятия (за исключением слияния);

• неплатежеспособность (несостоятельность) предприятия;

• переуступка прав требования (цессия);

• возбуждение дела о банкротстве в суде;

• назначение внешнего управляющего имуществом должника;

• наложение ареста третьей стороной на все имущество должника.

Слайд 60Кредитное событие

Международная ассоциация дилеров по свопам и производным инструментам (International

Swap and Derivatives Association — ISDA) в 1999 г. в

определила шесть различных видов кредитного события:

1) банкротство, под которым понимается:

• ликвидация предприятия (за исключением слияния);

• неплатежеспособность (несостоятельность) предприятия;

• переуступка прав требования (цессия);

• возбуждение дела о банкротстве в суде;

• назначение внешнего управляющего имуществом должника;

• наложение ареста третьей стороной на все имущество должника.

2) досрочное наступление срока исполнения обязательства (obligation acceleration), которое означает объявление дефолта (отличного от невыплаты причитающейся суммы) по любому другому аналогичному обязательству данного заемщика и вступление в силу оговорки о досрочном наступлении срока исполнения данного обязательства;

Слайд 61Кредитное событие

Международная ассоциация дилеров по свопам и производным инструментам (International

Swap and Derivatives Association — ISDA) в 1999 г. в

определила шесть различных видов кредитного события:

1) банкротство, под которым понимается:

• ликвидация предприятия (за исключением слияния);

• неплатежеспособность (несостоятельность) предприятия;

• переуступка прав требования (цессия);

• возбуждение дела о банкротстве в суде;

• назначение внешнего управляющего имуществом должника;

• наложение ареста третьей стороной на все имущество должника.

2) досрочное наступление срока исполнения обязательства (obligation acceleration), которое означает объявление дефолта (отличного от невыплаты причитающейся суммы) по любому другому аналогичному обязательству данного заемщика и вступление в силу оговорки о досрочном наступлении срока исполнения данного обязательства;

3) дефолт по обязательству (кросс-дефолт), который означает объявление дефолта (отличного от невыплаты причитающейся суммы) по любому другому аналогичному обязательству данного заемщика;

Слайд 62Кредитное событие

Международная ассоциация дилеров по свопам и производным инструментам (International

Swap and Derivatives Association — ISDA) в 1999 г. в

определила шесть различных видов кредитного события:

1) банкротство, под которым понимается:

• ликвидация предприятия (за исключением слияния);

• неплатежеспособность (несостоятельность) предприятия;

• переуступка прав требования (цессия);

• возбуждение дела о банкротстве в суде;

• назначение внешнего управляющего имуществом должника;

• наложение ареста третьей стороной на все имущество должника.

2) досрочное наступление срока исполнения обязательства (obligation acceleration), которое означает объявление дефолта (отличного от невыплаты причитающейся суммы) по любому другому аналогичному обязательству данного заемщика и вступление в силу оговорки о досрочном наступлении срока исполнения данного обязательства;

3) дефолт по обязательству (кросс-дефолт), который означает объявление дефолта (отличного от невыплаты причитающейся суммы) по любому другому аналогичному обязательству данного заемщика;

4) неплатежеспособность, подразумевающая невыплату заемщиком определенной (превышающий оговоренный предел) суммы в срок (по истечении оговоренного льготного периода);

Слайд 63Кредитное событие

Международная ассоциация дилеров по свопам и производным инструментам (International

Swap and Derivatives Association — ISDA) в 1999 г. в

определила шесть различных видов кредитного события:

1) банкротство, под которым понимается:

• ликвидация предприятия (за исключением слияния);

• неплатежеспособность (несостоятельность) предприятия;

• переуступка прав требования (цессия);

• возбуждение дела о банкротстве в суде;

• назначение внешнего управляющего имуществом должника;

• наложение ареста третьей стороной на все имущество должника.

2) досрочное наступление срока исполнения обязательства (obligation acceleration), которое означает объявление дефолта (отличного от невыплаты причитающейся суммы) по любому другому аналогичному обязательству данного заемщика и вступление в силу оговорки о досрочном наступлении срока исполнения данного обязательства;

3) дефолт по обязательству (кросс-дефолт), который означает объявление дефолта (отличного от невыплаты причитающейся суммы) по любому другому аналогичному обязательству данного заемщика;

4) неплатежеспособность, подразумевающая невыплату заемщиком определенной (превышающий оговоренный предел) суммы в срок (по истечении оговоренного льготного периода);

5) отказ или мораторий, при котором контрагент отказывается от совершения платежа или оспаривает юридическую силу обязательства;

Слайд 64Кредитное событие

Международная ассоциация дилеров по свопам и производным инструментам (International

Swap and Derivatives Association — ISDA) в 1999 г. в

определила шесть различных видов кредитного события:

1) банкротство, под которым понимается:

• ликвидация предприятия (за исключением слияния);

• неплатежеспособность (несостоятельность) предприятия;

• переуступка прав требования (цессия);

• возбуждение дела о банкротстве в суде;

• назначение внешнего управляющего имуществом должника;

• наложение ареста третьей стороной на все имущество должника.

2) досрочное наступление срока исполнения обязательства (obligation acceleration), которое означает объявление дефолта (отличного от невыплаты причитающейся суммы) по любому другому аналогичному обязательству данного заемщика и вступление в силу оговорки о досрочном наступлении срока исполнения данного обязательства;

3) дефолт по обязательству (кросс-дефолт), который означает объявление дефолта (отличного от невыплаты причитающейся суммы) по любому другому аналогичному обязательству данного заемщика;

4) неплатежеспособность, подразумевающая невыплату заемщиком определенной (превышающий оговоренный предел) суммы в срок (по истечении оговоренного льготного периода);

5) отказ или мораторий, при котором контрагент отказывается от совершения платежа или оспаривает юридическую силу обязательства;

6) реструктуризация задолженности, повлекшая за собой односторонний отказ, отсрочку или изменение графика погашения задолженности на менее выгодных условиях.

Слайд 65Также, кредитным событием иногда могут быть признаны и такие факты:

-

понижение или отзыв рейтинговым агентством кредитного рейтинга заемщика;

- неконвертируемость валюты,

вызванная введенными государством ограничениями;

- действия государственных органов, под которыми понимаются: заявления или действия правительства или регулирующих органов, ставящие под угрозу юридическую силу обязательства, либо война или военные действия, препятствующие осуществлению деятельности правительства или банковской системы.

Слайд 66Основные способы управления кредитным риском

Можно выделить следующие основные способы управления

подверженностью кредитному риску, снижения его концентрации и уровня потерь при

наступлении дефолта:

• переоценка активов по рыночной стоимости;

• обеспечение обязательств, в частности путем внесения маржи или залога;

• резервирование средств под покрытие ожидаемых и непредвиденных потерь;

• лимитирование;

• диверсификация портфеля;

• взаимозачет встречных требований (неттинг);

• выработка условий досрочного взыскания суммы задолженности и прекращения действия обязательств;

• страхование;

• секьюритизация долговых обязательств;

• хеджирование с помощью кредитных производных инструментов.

Слайд 67Дефолт

Вероятность наступления дефолта находится в тесной взаимосвязи с экономическим развитием

отрасли, региона и страны в целом — как известно, снижение

темпов экономического роста влечет за собой рост числа банкротств. В свете этого прогноз вероятности дефолта должен осуществляться путем анализа как самого предприятия-контрагента, так и страны, в которой оно ведет свою деятельность.

Дефолт предприятия-контрагента

Следует помнить, что бухгалтерская информация (при условии ее достоверности) отражает лишь текущее финансовое положение компании, а значит, дать оценку кредитному риску на ее основе можно лишь постфактум.

Кредитный риск зависит не только от текущего состояния, но от будущих перспектив деятельности предприятия. Такая информация, как ожидаемые темпы роста, положение на рынке, чувствительность к финансовым рискам и т. д., учитывается в цене обращающихся на финансовом рынке акций и долговых обязательств компании, являющихся опережающими индикаторами кредитного риска. Анализ «рыночных» переменных может дать более точный прогноз вероятности дефолта, если, конечно, предприятие размещает свои инструменты на рынках капитала.

Слайд 68Дефолт государства

Подходы к оценке кредитного риска страны существенно отличаются от

оценки кредитного риска предприятия. Как известно, в случае банкротства частного

или корпоративного заемщика кредитор получает право инициирования процедуры банкротства (с наложением ареста на активы должника), что неприемлемо в случае объявления дефолта государством, так как арест имущества страны-должника, находящейся на своей территории, практически невозможен.

В лучшем случае кредиторы могут добиться наложения ареста на государственные активы, размещенные за рубежом, включая недвижимость и денежные средства в иностранных банках. Все это делает возможным объявление правительством дефолта по внешнему долгу не только из-за фактической невозможности выполнить свои обязательства, но и из-за нежелания делать это. Отсюда, в частности, следует, что уровень восстановления государственного долга должен быть ниже уровня восстановления корпоративной задолженности.

В отличие от предприятий у государства нет «финансовой отчетности» в общепринятом понимании, которую можно было бы использовать для прогнозирования дефолта. В этом случае необходимо проводить полноценный фундаментальный анализ экономики страны, обращая при этом особое внимание на соотношение обязательств в национальной и иностранной валютах, отношение суммы долга (и отдельно процентных платежей) к сумме годового экспорта, срочную структуру задолженности по срокам погашения, а также на такие базовые макроэкономические индикаторы, как рост или снижение ВВП, темп инфляции и уровень золотовалютных резервов. При проведении такого анализа проблема достоверности официальных статистических данных стоит еще более остро, чем при анализе бухгалтерской отчетности корпоративных заемщиков, что особенно ярко проявляется в отношении стран с развивающейся и переходной экономикой.

Слайд 69Ввиду этих факторов оценка странового кредитного риска обычно признается более

субъективной по сравнению с оценкой риска корпоративных обязательств, а кредитный

рейтинг страны представляет собой менее надежный показатель по сравнению с корпоративным рейтингом. В то же время для оценки риска дефолта государства можно использовать рыночный подход, основанный на анализе спредов доходности по государственным облигациям данной страны и развитых стран.

Помимо относительных (ранговых) оценок риска крайне желательно иметь надежную модель непосредственной количественной оценки странового риска. Это особенно актуально для стран с развивающейся и переходной экономикой, которые могут оказаться за рамками выборки рейтингового агентства. Несмотря на невысокую точность эконометрических моделей, построенных на основе трудно поддающихся прогнозированию макроэкономических переменных, было предпринято немало попыток разработать количественную модель кредитоспособности страны. Большинство подходов использует тот или иной вариант Z-модели или моделей ценообразования опционов, аналогичных EDF (expected default frequency). Так, в 1997 г. Дим предложил модель оценки странового риска на основе шести макроэкономических показателей:

Слайд 70• коэффициент покрытия резервами месячного импорта;

Слайд 71• коэффициент покрытия резервами месячного импорта;

• отношение дефицита платежного баланса

к ВВП;

Слайд 72• коэффициент покрытия резервами месячного импорта;

• отношение дефицита платежного баланса

к ВВП;

• отношение объема внешних заимствований к ВВП;

Слайд 73• коэффициент покрытия резервами месячного импорта;

• отношение дефицита платежного баланса

к ВВП;

• отношение объема внешних заимствований к ВВП;

• отношение дефицита

бюджета к ВВП;

Слайд 74• коэффициент покрытия резервами месячного импорта;

• отношение дефицита платежного баланса

к ВВП;

• отношение объема внешних заимствований к ВВП;

• отношение дефицита

бюджета к ВВП;

• реальный прирост ВНП;

Слайд 75• коэффициент покрытия резервами месячного импорта;

• отношение дефицита платежного баланса

к ВВП;

• отношение объема внешних заимствований к ВВП;

• отношение дефицита

бюджета к ВВП;

• реальный прирост ВНП;

• темп инфляции.

Слайд 76Управление операционными рисками

Операционный риск — это риск прямых или косвенных

убытков в результате неверного построения бизнес-процессов, неэффективности процедур внутреннего контроля,

технологических сбоев, несанкционированных действий персонала или внешнего воздействия.

В 2001 г. Базельский комитет предложил собственное определение операционного риска, которое получило всеобщее признание. Согласно последней редакции Базельского соглашения по капиталу: «операционный риск определяется как риск возникновения убытков в результате недостатков или ошибок в ходе осуществления внутренних процессов, допущенных со стороны сотрудников, функционирования информационных систем и технологий, а также вследствие внешних событий».

Слайд 77Также Базельский комитет по банковскому надзору идентифицирует семь категорий операционного

риска:

Внутреннее мошенничество

Внешнее мошенничество

Практика найма и безопасность труда

Клиенты, продукты

и бизнес-практика

Повреждения материальных активов

Нарушение бизнеса и системные сбои

Исполнение, доставка и управление процессами

Слайд 78Правовой риск - риск возникновения у кредитной организации убытков вследствие:

-

несоблюдения кредитной организацией требований нормативных правовых актов и заключенных договоров;

-

допускаемых правовых ошибок при осуществлении деятельности (неправильные юридические консультации или неверное составление документов, в том числе при рассмотрении спорных вопросов в судебных органах);

- несовершенства правовой системы (противоречивость законодательства, отсутствие правовых норм по регулированию отдельных вопросов, возникающих в процессе деятельности кредитной организации);

- нарушения контрагентами нормативных правовых актов, а также условий заключенных договоров.

Риск потери деловой репутации кредитной организации (репутационный риск) - риск возникновения у кредитной организации убытков в результате уменьшения числа клиентов (контрагентов) вследствие формирования в обществе негативного представления о финансовой устойчивости кредитной организации, качестве оказываемых ею услуг или характере деятельности в целом.

Слайд 79Ряд крупных зарубежных финансовых институтов использует классификацию операционных рисков, предложенную

Bankers Trust, которая состоит из следующих категорий:

• риск персонала —

все риски, которые связаны с сотрудниками компании, в частности их несанкционированные действия, недостаточная компетентность, зависимость от отдельных специалистов и т. д.;

• технологический риск — риск, вызванный сбоями и отказами информационных систем, программ или баз данных, систем передачи информации и прочего оборудования, необходимого для деятельности компании;

• риск физического ущерба — риск, наступающий в результате природных катастроф и прочих факторов, которые могут нанести ущерб основному оборудованию, системам, технологиям и ресурсам компании. Такой риск обычно минимизируется путем страхования имущества;

• риск взаимоотношений — риск, наступающий в результате возникающих отношений при осуществлении бизнес-процессов, таких как трудности при взаимодействии с клиентами и недостаточность внутреннего контроля;

• внешний риск — риск, наступающий в результате злоумышленных действий сторонних организаций, физических лиц, а также в результате изменения требований регулирующих органов.

Слайд 80Можно выделить концептуальные проблемы оценки операционных рисков (в сопоставлении с

кредитным и рыночным рисками), к которым относятся:

1. Недостаточный объем данных для

оценки (в отличие от рыночного и кредитного риска, операционный риск все-таки в боль-шей степени это внутренний риск банка).

2. Сложность соотнесения подверженности риску (exposure) и факторов риска (нет явной обусловленности потерь действием фак-торов риска; также должно оцениваться качество системы внутреннего контроля.

3. Объяснимо малое число крупных (экстремальных) потерь по операционным рискам, затрудняющее оценку «хвоста» распре-деления. В результате трудно получить заслуживающую доверия оценку VaR с высоким уровнем надежности.

4. Бэк-тестирование моделей оценки операционных рисков также затруднено вследствие большого временного горизонта оценки (обычно в 1 год). В результате количество точек данных на горизонте бэк-тестирования оказывается, как правило, недостаточным для ее качественного осуществления.

Слайд 81Базельский комитет выделяет три «линии защиты» в модели управления операционным

риском:

1. Управление на уровне направления (бизнес-линии).

2. Независимая функция управления операционным риском (риск-подразделение).

3. Независимый

контроль (аудит).

Основное требование к системе управления операционным риском – полная интегрированность в общебанковскую структуру управления рисками.

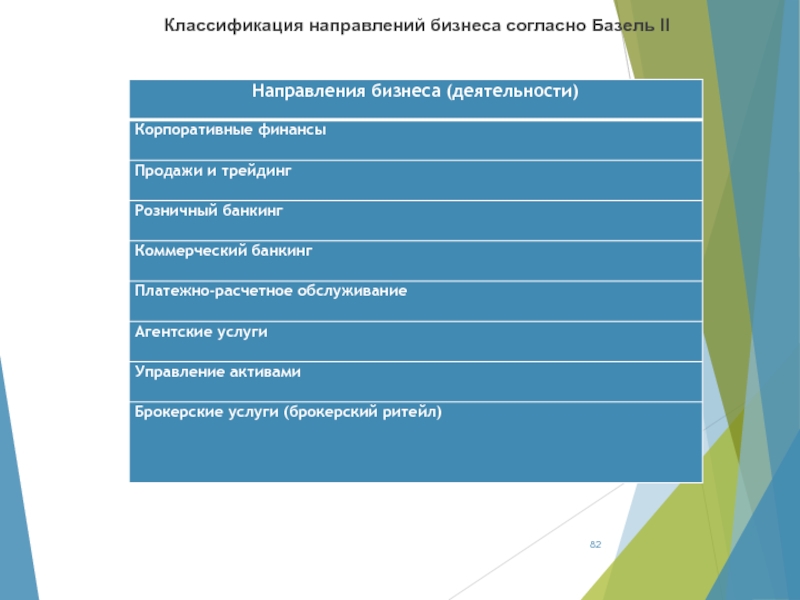

Слайд 82Классификация направлений бизнеса согласно Базель II

Слайд 83Операционный риск-менеджмент акцентирует внимание на тех проблемах, которые, на первый

взгляд, не являются финансовыми, но могут привести к реальным убыткам.

В связи с этим развиваются следующие направления операционного риск-менеджмента:

• классификация операционных рисков;

• взаимосвязь с прочими видами риска;

• факторы операционного риска на микро- и макроуровне;

• организация функции риск-менеджмента;

• количественные модели операционного риска;

• анализ эффективности деятельности с учетом факторов риска (RAROC);

• создание системы внутреннего контроля в финансовой организации;

• разработка и использование информационных систем в финансовой деятельности.

Слайд 84При управлении операционными рисками существует несколько концептуальных проблем.

Во-первых, в отличие

от рыночного и кредитного риска, операционный риск является внутренним риском

для финансовых организаций, что определяет его специфику в каждой компании. Крайне сложно собрать обобщённую информацию о таких потерях. Естественно, что не все компании готовы сообщать о своих внутренних проблемах. Кроме того, специфика операционных рисков в каждой из них не позволяет получить универсальную информацию о таких потерях на основе простого суммирования фактов.

Во-вторых, рыночный и кредитный риски можно количественно измерить, определить их вероятность, размер ущерба, а также степень влияния отдельных факторов. В случае операционных рисков такую взаимосвязь нелегко установить. Поэтому операционный риск-менеджмент в меньшей степени использует количественные методы анализа, а основывается преимущественно на создании системы внутреннего контроля и внутренней инфраструктуры для предотвращения таких рисков вообще.

Слайд 85В-третьих, значительные операционные потери — относительно редкое явление (но возможное).

Такие маловероятные события находятся «в хвосте» статистического распределения, т. е.

далеко за пределами разумного доверительного интервала. В связи с этим использование статистических методов, таких как operational value at risk, является проблематичным из-за малой репрезентативности данных для анализа. Не исключено, что в отдельных организациях такие исследования могут привести к определенным результатам, но разработать универсальную методику управления операционными рисками, основанную на математических методах, пока не удается.

Таким образом, применение статистических моделей для управления операционными рисками пока весьма ограничено. Эти риски можно минимизировать путем повышения контроля за всеми сферами деятельности организации и разработки грамотных процедур осуществления бизнес-процессов.

Слайд 86Способы управления операционным риском можно классифицировать следующим образом.

I. Аудиторские проверки

позволяют определить несоответствия существующей практики требованиям регулирующих органов и законодательства.

Кроме того, определяются наиболее слабые места с точки зрения контроля путем сравнения имеющихся бизнес-процессов с «наилучшей практикой».

Внутреннюю оценку и анализ проводят все подразделения с целью самостоятельного определения возможных операционных рисков. Такая оценка отчасти субъективна, но основывается на внутренней заинтересованности подразделений и отдельных сотрудников в грамотном исполнении своих обязанностей. В конечном счете основная деятельность осуществляется именно на уровне этих подразделений, и ее качество зависит от того, насколько правильно их персонал понимает свою работу и эффективно справляется с ней.

Слайд 87II. Индикаторы деятельности представлены тремя основными группами показателей, по которым

можно судить о деятельности компании и существующих операционных рисках.

Индикаторы текущей

деятельности (key performance indicators - KPI) отражают наиболее значимые аспекты деятельности компании, по которым можно судить о ее текущем состоянии. Основное назначение таких индикаторов в том, что они позволяют осуществлять контроль за эффективностью осуществляемых операций. Такими показателями могут служить: количество неверных операций, рекламации от клиентов, текучесть кадров, суммарное время неработоспособности информационных систем и т. д.

Слайд 88Анализ волатильности доходов. Изменчивость доходов компании зависит от уровня риска,

в который включаются все виды финансовых рисков, а также операционный

риск. Следовательно, если из общей волатильности дохода исключить факторы рыночного и кредитного риска, то «остаточная» волатильность должна объясняться факторами операционного риска. Данный подход состоит в том, что в течение некоторого периода времени определяется доход компании и рассчитывается величина стандартного отклонения его изменений (аналогично методике VaR). При расчете необходимо исключить влияние факторов рыночного и кредитного рисков. Хотя это и возможно сделать на основе статистических методов, при этом все равно остается волатильность, вызванная факторами бизнес-риска, который также влияет на изменчивость доходов в течение периода. Провести четкую границу между всеми перечисленными факторами риска сложно, и, кроме того, на основе полученных результатов практически невозможно предотвратить негативные отклонения дохода, так как данный метод не позволяет установить их причину. На практике такая модель может быть полезной только для распределения капитала под возможные потери в результате различных факторов риска.

Слайд 89Распределение вероятностей убытков представляет собой еще один математический подход к

анализу потерь в результате операционных рисков. Предполагается, что вероятность операционных

рисков и размер операционных потерь уже заданы априори и их количественная оценка является отдельной задачей. За определенный промежуток времени проводятся наблюдения того, сколько произошло случаев реализации операционных рисков и к каким последствиям они могли привести.

На основе представленных моделей оценки операционного риска следует подробнее остановиться на следующих вопросах:

• система и процедуры внутреннего контроля;

• порядок осуществления операций на финансовых рынках;

• использование информационных систем при осуществлении финансовых операций.

Слайд 90Предотвращение операционных рисков основывается на эффективной системе внутреннего контроля в

финансовой организации.

Изначально внутренний контроль (internal control) предназначался для предотвращения мошенничества,

несанкционированных действий и умышленных ошибок персонала. Сейчас его сфера применения расширилась, в том числе благодаря тому, что контроль является эффективным способом предотвращения и иных видов операционного риска. В связи с этим следует рассмотреть те принципы, на основе которых должна строиться эффективная система внутреннего контроля.

Слайд 92Внутренние процедуры контроля:

1. Разделение функций

Работники, ответственные за совершение сделок, не

должны проводить расчеты и вести бухгалтерский учет собственной деятельности.

Слайд 93Внутренние процедуры контроля:

1. Разделение функций

Работники, ответственные за совершение сделок, не

должны проводить расчеты и вести бухгалтерский учет собственной деятельности.

2. Двойной

ввод данных

Ввод информации должен дублироваться. Введенные данные от независимых источников автоматически сравниваются и только при их совпадении совершается операция.

Слайд 94Внутренние процедуры контроля:

1. Разделение функций

Работники, ответственные за совершение сделок, не

должны проводить расчеты и вести бухгалтерский учет собственной деятельности.

2. Двойной

ввод данных

Ввод информации должен дублироваться. Введенные данные от независимых источников автоматически сравниваются и только при их совпадении совершается операция.

3. Сверка данных

Сверка данных должна производиться между различными информационными системами, а также на разных этапах обработки данных. Это реализуется посредством сравнения детальной информации либо итоговых сумм. Такая процедура контроля обеспечивает постоянство данных в системе.

Слайд 95Внутренние процедуры контроля:

1. Разделение функций

Работники, ответственные за совершение сделок, не

должны проводить расчеты и вести бухгалтерский учет собственной деятельности.

2. Двойной

ввод данных

Ввод информации должен дублироваться. Введенные данные от независимых источников автоматически сравниваются и только при их совпадении совершается операция.

3. Сверка данных

Сверка данных должна производиться между различными информационными системами, а также на разных этапах обработки данных. Это реализуется посредством сравнения детальной информации либо итоговых сумм. Такая процедура контроля обеспечивает постоянство данных в системе.

4. Дополнительное подтверждение операций

Контрагенты по совершаемым операциям должны быть проинформированы о наиболее важных событиях, связанных с движением значительных средств и исполнением срочных контрактов. Предварительное подтверждение о возможности исполнения таких операций должно быть получено до момента их фактического исполнения.

Слайд 96Внутренние процедуры контроля:

1. Разделение функций

Работники, ответственные за совершение сделок, не

должны проводить расчеты и вести бухгалтерский учет собственной деятельности.

2. Двойной

ввод данных

Ввод информации должен дублироваться. Введенные данные от независимых источников автоматически сравниваются и только при их совпадении совершается операция.

3. Сверка данных

Сверка данных должна производиться между различными информационными системами, а также на разных этапах обработки данных. Это реализуется посредством сравнения детальной информации либо итоговых сумм. Такая процедура контроля обеспечивает постоянство данных в системе.

4. Дополнительное подтверждение операций

Контрагенты по совершаемым операциям должны быть проинформированы о наиболее важных событиях, связанных с движением значительных средств и исполнением срочных контрактов. Предварительное подтверждение о возможности исполнения таких операций должно быть получено до момента их фактического исполнения.

5. Контроль исправлений

Внесение любых поправок к исходной информации должно подчиняться та-кому же контролю, как и ввод первоначальной информации.

Слайд 98Внешние процедуры контроля:

1. Подтверждения

Для каждой торговой операции должно быть получено

подтверждение от противоположной стороны по сделке. Такая мера обеспечивает независимый

контроль за

Слайд 99Внешние процедуры контроля:

1. Подтверждения

Для каждой торговой операции должно быть получено

подтверждение от противоположной стороны по сделке. Такая мера обеспечивает независимый

контроль за деятельностью финансовой компании.

2. Проверки правильности цен

Для переоценки позиции информация о стоимости финансовых инструментов должна быть получена из независимого источника. Ввод такой информации требует соблюдения требований к внутренним процедурам контроля.

Слайд 100Внешние процедуры контроля:

1. Подтверждения

Для каждой торговой операции должно быть получено

подтверждение от противоположной стороны по сделке. Такая мера обеспечивает независимый

контроль за деятельностью финансовой компании.

2. Проверки правильности цен

Для переоценки позиции информация о стоимости финансовых инструментов должна быть получена из независимого источника. Ввод такой информации требует соблюдения требований к внутренним процедурам контроля.

3. Полномочия на исполнение операций

Контрагенты по сделкам должны иметь информацию о тех работниках, которые уполномочены вести торговлю от имени данной финансовой компании.

Слайд 101Внешние процедуры контроля:

1. Подтверждения

Для каждой торговой операции должно быть получено

подтверждение от противоположной стороны по сделке. Такая мера обеспечивает независимый

контроль за деятельностью финансовой компании.

2. Проверки правильности цен

Для переоценки позиции информация о стоимости финансовых инструментов должна быть получена из независимого источника. Ввод такой информации требует соблюдения требований к внутренним процедурам контроля.

3. Полномочия на исполнение операций

Контрагенты по сделкам должны иметь информацию о тех работниках, которые уполномочены вести торговлю от имени данной финансовой компании.

4. Осуществление расчетов

При осуществлении расчетов уже можно выявить некоторые ошибки, которые могли быть допущены при вводе условий сделки.

Слайд 102Внешние процедуры контроля:

1. Подтверждения

Для каждой торговой операции должно быть получено

подтверждение от противоположной стороны по сделке. Такая мера обеспечивает независимый

контроль за деятельностью финансовой компании.

2. Проверки правильности цен

Для переоценки позиции информация о стоимости финансовых инструментов должна быть получена из независимого источника. Ввод такой информации требует соблюдения требований к внутренним процедурам контроля.

3. Полномочия на исполнение операций

Контрагенты по сделкам должны иметь информацию о тех работниках, которые уполномочены вести торговлю от имени данной финансовой компании.

4. Осуществление расчетов

При осуществлении расчетов уже можно выявить некоторые ошибки, которые могли быть допущены при вводе условий сделки.

5. Внутренний/внешний аудит

Такие проверки могут предоставить некоторую информацию о недостатках исполнения операций или неэффективности принятых процедур контроля. Такой анализ осуществляется на основе независимого сравнения с «наилучшей практикой» организации бизнес-процессов и функции внутреннего контроля.

Слайд 103Рекомендации разработанные Базельским комитетом (на основе исследований внутренних причин операционных

потерь в финансовых организациях. Основное внимание уделялось системе внутреннего контроля

и оценке ее эффективности). Было установлено, что наиболее распространённые причины операционных потерь являются следствием недостатков в системе внутреннего контроля, таких как:

Слайд 104Рекомендации разработанные Базельским комитетом (на основе исследований внутренних причин операционных

потерь в финансовых организациях. Основное внимание уделялось системе внутреннего контроля

и оценке ее эффективности). Было установлено, что наиболее распространённые причины операционных потерь являются следствием недостатков в системе внутреннего контроля, таких как:

• недостаточное внимание руководства при организации и поддержании системы внутреннего контроля, а также отсутствие корпоративной культуры контроля в банке;

Слайд 105Рекомендации разработанные Базельским комитетом (на основе исследований внутренних причин операционных

потерь в финансовых организациях. Основное внимание уделялось системе внутреннего контроля

и оценке ее эффективности). Было установлено, что наиболее распространённые причины операционных потерь являются следствием недостатков в системе внутреннего контроля, таких как:

• недостаточное внимание руководства при организации и поддержании системы внутреннего контроля, а также отсутствие корпоративной культуры контроля в банке;

• неверная оценка риска при осуществлении банком балансовых и забалансовых операций;

Слайд 106Рекомендации разработанные Базельским комитетом (на основе исследований внутренних причин операционных

потерь в финансовых организациях. Основное внимание уделялось системе внутреннего контроля

и оценке ее эффективности). Было установлено, что наиболее распространённые причины операционных потерь являются следствием недостатков в системе внутреннего контроля, таких как:

• недостаточное внимание руководства при организации и поддержании системы внутреннего контроля, а также отсутствие корпоративной культуры контроля в банке;

• неверная оценка риска при осуществлении банком балансовых и забалансовых операций;

• отсутствие внутренних подразделений и процедур контроля при осуществлении бизнес-процессов, таких как разделение обязанностей, санкционирование, верификация, согласование и надзор за текущей деятельностью;

Слайд 107Рекомендации разработанные Базельским комитетом (на основе исследований внутренних причин операционных

потерь в финансовых организациях. Основное внимание уделялось системе внутреннего контроля

и оценке ее эффективности). Было установлено, что наиболее распространённые причины операционных потерь являются следствием недостатков в системе внутреннего контроля, таких как:

• недостаточное внимание руководства при организации и поддержании системы внутреннего контроля, а также отсутствие корпоративной культуры контроля в банке;

• неверная оценка риска при осуществлении банком балансовых и забалансовых операций;

• отсутствие внутренних подразделений и процедур контроля при осуществлении бизнес-процессов, таких как разделение обязанностей, санкционирование, верификация, согласование и надзор за текущей деятельностью;

• неэффективная система передачи информации между различными уровнями управления, особенно при информировании вышестоящего руководства о возникающих трудностях;

Слайд 108Рекомендации разработанные Базельским комитетом (на основе исследований внутренних причин операционных

потерь в финансовых организациях. Основное внимание уделялось системе внутреннего контроля

и оценке ее эффективности). Было установлено, что наиболее распространённые причины операционных потерь являются следствием недостатков в системе внутреннего контроля, таких как:

• недостаточное внимание руководства при организации и поддержании системы внутреннего контроля, а также отсутствие корпоративной культуры контроля в банке;

• неверная оценка риска при осуществлении банком балансовых и забалансовых операций;

• отсутствие внутренних подразделений и процедур контроля при осуществлении бизнес-процессов, таких как разделение обязанностей, санкционирование, верификация, согласование и надзор за текущей деятельностью;

• неэффективная система передачи информации между различными уровнями управления, особенно при информировании вышестоящего руководства о возникающих трудностях;

• недостаточная или неэффективная роль аудита в оценке эффективности системы внутреннего контроля.

Слайд 109Систему внутреннего контроля следует рассматривать в разрезе пяти основных блоков:

Слайд 110Систему внутреннего контроля следует рассматривать в разрезе пяти основных блоков:

1).

деятельность руководства и общая культура контроля;

Слайд 111Систему внутреннего контроля следует рассматривать в разрезе пяти основных блоков:

1).

деятельность руководства и общая культура контроля;

2). выявление и оценка рисков;

Слайд 112Систему внутреннего контроля следует рассматривать в разрезе пяти основных блоков:

1).

деятельность руководства и общая культура контроля;

2). выявление и оценка рисков;

3).

процедуры контроля;

Слайд 113Систему внутреннего контроля следует рассматривать в разрезе пяти основных блоков:

1).

деятельность руководства и общая культура контроля;

2). выявление и оценка рисков;

3).

процедуры контроля;

4). информационные системы и коммуникации;

Слайд 114Систему внутреннего контроля следует рассматривать в разрезе пяти основных блоков:

1).

деятельность руководства и общая культура контроля;

2). выявление и оценка рисков;

3).

процедуры контроля;

4). информационные системы и коммуникации;

5). мониторинг текущей деятельности.

Слайд 115Система внутреннего контроля основана на следующих процедурах:

Слайд 116Система внутреннего контроля основана на следующих процедурах:

• подготовка итоговых отчетов

за период;

Слайд 117Система внутреннего контроля основана на следующих процедурах:

• подготовка итоговых отчетов

за период;

• мониторинг совершаемых операций на уровне подразделений;

Слайд 118Система внутреннего контроля основана на следующих процедурах:

• подготовка итоговых отчетов

за период;

• мониторинг совершаемых операций на уровне подразделений;

• ограничение физического

доступа персонала к данным на электронных и бумажных носителях;

Слайд 119Система внутреннего контроля основана на следующих процедурах:

• подготовка итоговых отчетов

за период;

• мониторинг совершаемых операций на уровне подразделений;

• ограничение физического

доступа персонала к данным на электронных и бумажных носителях;

• соответствие имеющимся требованиям и положениям (compliance);

Слайд 120Система внутреннего контроля основана на следующих процедурах:

• подготовка итоговых отчетов

за период;

• мониторинг совершаемых операций на уровне подразделений;

• ограничение физического

доступа персонала к данным на электронных и бумажных носителях;

• соответствие имеющимся требованиям и положениям (compliance);

• порядок подтверждения и санкционирования операций;

Слайд 121Система внутреннего контроля основана на следующих процедурах:

• подготовка итоговых отчетов

за период;

• мониторинг совершаемых операций на уровне подразделений;

• ограничение физического

доступа персонала к данным на электронных и бумажных носителях;

• соответствие имеющимся требованиям и положениям (compliance);

• порядок подтверждения и санкционирования операций;

• процедуры проверок и сверок.

Слайд 122Альтернативные инвестиции

Альтернативные инвестиции отличаются от традиционных инвестиций (публично торгуемых акций,

облигаций, наличных денег) как по типам активов, так и по

ценным бумагам, включенным в этот класс активов.

Плата за альтернативные инвестиции отличается от структуры традиционных инвестиций, в то время как более высокие управленческие сборы в среднем и часто с дополнительными платами за вознаграждение основаны на эффективности.

Слайд 123Альтернативные инвестиции как группа имеют низкие корреляции доходностей с традиционными

инвестициями.

По сравнению с традиционными инвестициями, альтернативные инвестиции демонстрируют:

Слайд 124Альтернативные инвестиции как группа имеют низкие корреляции доходностей с традиционными

инвестициями.

По сравнению с традиционными инвестициями, альтернативные инвестиции демонстрируют:

Меньшую ликвидности

активов.

Слайд 125Альтернативные инвестиции как группа имеют низкие корреляции доходностей с традиционными

инвестициями.

По сравнению с традиционными инвестициями, альтернативные инвестиции демонстрируют:

Меньшую ликвидности

активов.

Больше специализации инвестиционных менеджеров.

Слайд 126Альтернативные инвестиции как группа имеют низкие корреляции доходностей с традиционными

инвестициями.

По сравнению с традиционными инвестициями, альтернативные инвестиции демонстрируют:

Меньшую ликвидности

активов.

Больше специализации инвестиционных менеджеров.

Меньше регулирования и прозрачности.

Слайд 127Альтернативные инвестиции как группа имеют низкие корреляции доходностей с традиционными

инвестициями.

По сравнению с традиционными инвестициями, альтернативные инвестиции демонстрируют:

Меньшую ликвидности

активов.

Больше специализации инвестиционных менеджеров.

Меньше регулирования и прозрачности.

Менее доступные исторические данные о доходности и волатильности.

Слайд 128Альтернативные инвестиции как группа имеют низкие корреляции доходностей с традиционными

инвестициями.

По сравнению с традиционными инвестициями, альтернативные инвестиции демонстрируют:

Меньшую ликвидности

активов.

Больше специализации инвестиционных менеджеров.

Меньше регулирования и прозрачности.

Менее доступные исторические данные о доходности и волатильности.

Различные юридические вопросы и налоговые процедуры.

Слайд 129Категории альтернативных инвестиций:

Слайд 130Категории альтернативных инвестиций:

Хедж-фонды

Слайд 131Категории альтернативных инвестиций:

Хедж-фонды

Фонды прямых инвестиций

Слайд 132Категории альтернативных инвестиций:

Хедж-фонды

Фонды прямых инвестиций

Инвестиции в недвижимость

Слайд 133Категории альтернативных инвестиций:

Хедж-фонды

Фонды прямых инвестиций

Инвестиции в недвижимость

Инвестиции в товары

Слайд 134Категории альтернативных инвестиций:

Хедж-фонды

Фонды прямых инвестиций

Инвестиции в недвижимость

Инвестиции в товары

Инфраструктурные

инвестиции

Слайд 135Категории альтернативных инвестиций:

Хедж-фонды

Фонды прямых инвестиций

Инвестиции в недвижимость

Инвестиции в товары

Инфраструктурные

инвестиции

Другие инвестиции

Слайд 136Хедж-фонд (hedge fund) – инвестиционный фонд с минимальными законодательными ограничениями по

выбору финансовых инструментов и методам управления. Вознаграждение за управление хедж-фондом

ничем, кроме инвестиционной декларации или договора между управляющим и инвесторами, не ограничено. На практике оно может составлять от 1-2% от стоимости активов до 20% от полученной прибыли.

Слайд 137Private Equity Fund или фонд прямых инвестиций – это законодательно

регулируемая форма коллективных инвестиций путем выкупа контрольного пакета акций (или

долговых обязательств) компаний, не прошедших процедуру публичной эмиссии (IPO). Средний срок инвестиций составляет 5-7 лет.

Прямые инвестиции представляют собой один из вариантов паевых инвестиционных фондов, основной целью которых является получение дохода от размещения средств инвесторов (пайщиков).

Слайд 138Инвестиции в недвижимость - включают жилую или коммерческую недвижимость, а

также долговое обязательство, обеспеченное недвижимостью.

Слайд 139Товары. Чтобы получить доступ к изменениям цен на товары, инвесторы

могут владеть физическими товарами, производными от сырьевых товаров или собственностью

фирм-производителей товаров. Некоторые фонды ищут доходность по различным товарным индексам, часто путем заключения срочных контрактов, которые, как ожидается, будут отслеживать определенный индекс товаров.

Слайд 140Инфраструктура - относится к долгосрочным активам, которые предоставляют государственные услуги.

Сюда входят активы экономической инфраструктуры, такие как дороги, аэропорты и

коммунальные сети, а также активы социальной инфраструктуры, такие как школы и больницы.

Слайд 141Другие инвестиции - эта категория включает инвестиции в материальные коллекционные

активы, такие как вина, коллекционные марки, автомобили, антикварная мебель и

предметы искусства, а также патенты.