Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Налогообложение медицинских организаций

Содержание

- 1. Налогообложение медицинских организаций

- 2. Общая характеристика налогообложения. Налоговый кодекс РФ (НК

- 3. Общая характеристика налогообложенияОбъект налога – это имущество,

- 4. Общая характеристика налогообложения. Способы взимания налогов.Кадастровый –

- 5. Общая характеристика налогообложения. Классификация и виды налогов.

- 6. Общая характеристика налогообложения. Виды налогов и сборов

- 7. Общая характеристика налогообложения . Федеральные налоги и

- 8. Общая характеристика налогообложения. Региональные налоги и сборы.(НГ,Гл.1,Ст.14)Налог на имущество организацийТранспортный налогНалог на игорный бизнес

- 9. Общая характеристика налогообложения. Местные налоги и сборы. (НГ,Гл.2,Ст.15)Налог на имущество физических лицЗемельный налог

- 10. Налог на добавленную стоимость. (НК ,Ч.2, Гл.

- 11. Налог на добавленную стоимость. (НК, Гл.21)Ст. 149.

- 12. Налог на добавленную стоимость. (НК, Гл. 21,

- 13. Налог на добавленную стоимость. (Гл. 21., Ст.

- 14. Гл. 23 Налог на доходы физических лиц

- 15. Гл. 23 Налог на доходы физических лицНалоговыми

- 16. Гл.23 Налог на доходы физических лиц Ст.218

- 17. Гл.23. Налог на доходы физических лиц. Ст.219

- 18. Ст. 219. Подп. 1. П.1Налогоплательщик имеет право

- 19. Ст. 219. Подп. 2. П.1Налогоплательщик имеет право

- 20. Ст.219. Подп.3 п.1 Налогоплательщик имеет право на

- 21. Гл.23. Налог на доходы физических лиц. Ст.

- 22. Гл.23. Налог на доходы физического лица Ст.

- 23. Глава 24. Единый социальный налогСт. 236 .

- 24. Глава 24. Единый социальный налог. Ст. 241

- 25. Глава 24. Единый социальный налог.Существуют три интервала

- 26. Глава 24.Единый социальный налог. Для отчислений

- 27. Глава 24. Единый социальный налог.С 2011 года

- 28. ФЗ «О страховых взносах в пенсионный фонд,

- 29. ФЗ № 432-ФЗ «О внесении изменений в

- 30. Глава 25. Налог на прибыль организаций. Общие

- 31. Глава 25. Налог на прибыль организаций.Согласно ФЗ

- 32. ФЗ «О внесении изменений в часть вторую

- 33. Глава 26.2. НК Упрощенная система налогообложения. Общие

- 34. Глава 26.2. НК Упрощенная система налогообложения.

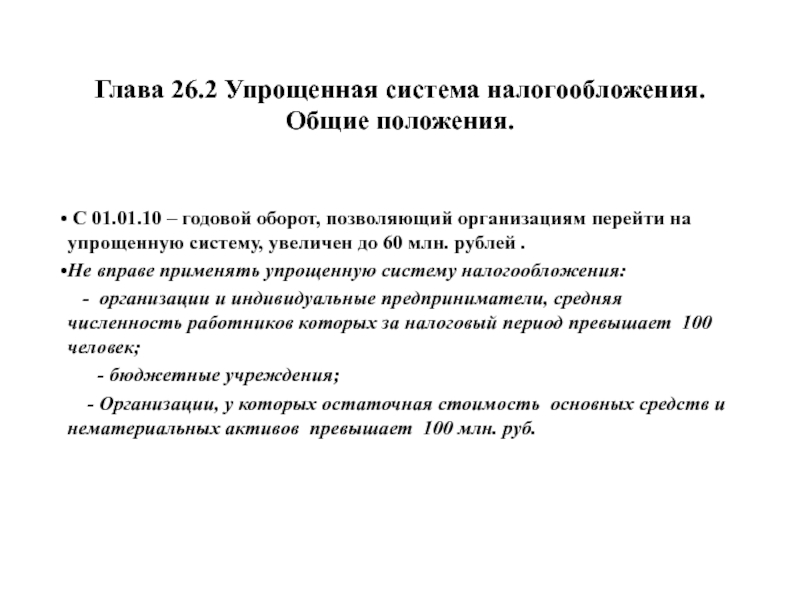

- 35. Глава 26.2 Упрощенная система налогообложения. Общие положения.

- 36. Глава 26.2 Упрощенная система налогообложения. Объекты налогообложения,

- 37. Федеральный закон от 26.11.2008 № 224-ФЗ С

- 38. Глава 30 НК. Налог на имущество организаций.

- 39. Глава 30 НК. Налог на имущество организаций.

- 40. Глава 31. Земельный налог. Ст.388Налогоплательщиками налога признаются

- 41. Ст.389. Объект налогообложения Ст. 390 Налоговая базаОбъектом

- 42. Ст. 394.Налоговая ставкаНалоговые ставки устанавливаются нормативными правовыми

- 43. Федеральный закон РФ от 21 июля 2005

- 44. Упрощенная система на основе патентаПредприниматель платит фиксированную

- 45. Письмо Министерства финансов от 28 июля 2008г.

- 46. Скачать презентанцию

Слайды и текст этой презентации

Слайд 1Налогообложение медицинских организаций

Лекция доцента кафедры социологии медицины , экономики здравоохранения

и медицинского страхования ФУЭЗ МГМУ им. И.М.Сеченова,

Слайд 2Общая характеристика налогообложения. Налоговый кодекс РФ (НК РФ) часть 1 от

31.07.1998 №146-ФЗ

Налог - это обязательный, индивидуально безвозмездный платеж, взимаемый с

организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.( НГ Гл.1, Ст. 8)Функции налогов:

- фискальная (формирование денежных доходов государства)

- экономическая ( воздействие через налоги на общественное воспроизводство)

Каждый закон по налогообложению должен конкретизировать следующие элементы налога: объект налога, субъект налога, источник налога, ставка налога, налоговая льгота.

Слайд 3Общая характеристика налогообложения

Объект налога – это имущество, доход, товар, наследство,

подлежащее обложению.

Субъект налога –это налогоплательщик, т.е. физическое или юридическое лицо.

Источник

налога – т.е. доход из которого выплачивается налог .Ставка налога – величина налога с единицы объекта налога.

Налоговая льгота – полное или частичное освобождение плательщика от налога.

Слайд 4Общая характеристика налогообложения.

Способы взимания налогов.

Кадастровый – объект налогообложения дифференцирован на

группы по определенному признаку. Перечень этих групп и их признаки

заносится в специальные справочники. Для каждой группы установлена индивидуальная ставка налога.На основе декларации . Декларация – документ, в котором плательщик налога приводит расчет дохода и налога с него.

У источника. Этот налог вносится лицом выплачивающим доход. Поэтому оплата налога производится до получения дохода налогоплательщиком, причем получатель дохода получает его уменьшенным на сумму налога.

Слайд 5Общая характеристика налогообложения.

Классификация и виды налогов.

В зависимости от источника взимания:

- Прямые налоги – взимаются непосредственно с дохода

налогоплательщика, так что он ощущает их в виде недополучения дохода.- Косвенные налоги – взимаются посредством введения государственных надбавок к ценам на товары и услуги, уплачиваемых покупателем и поступающих в госбюджет.

В зависимости от налоговых ставок:

- Пропорциональные налоги – налоговая ставка неизменна, не зависит от величины дохода, от масштаба объекта налогообложения.

- Прогрессивные налоги – налоговая ставка повышается по мере возрастания величины объекта налогообложения.

- Регрессивные налоги – налоговая ставка понижается по мере увеличения объекта налогообложения.

Слайд 6Общая характеристика налогообложения.

Виды налогов и сборов в РФ.

Федеральные налоги и

сборы. Устанавливаются Налоговым Кодексом и обязательны к уплате на всей

территории РФ.Региональные налоги и сборы. Устанавливаются Налоговым Кодексом и законами субъектов РФ и обязательны к уплате на территориях соответствующих субъектов РФ.

Местные налоги и сборы. Устанавливаются Налоговым Кодексом и нормативными правовыми актами представительных органов местного самоуправления и обязательны к уплате на территориях соответствующих муниципальных образований.

Местные налоги и сборы в городах федерального значения Москве и Санкт-Петербурге устанавливаются и вводятся в действие законами указанных субъектов РФ.

Слайд 7Общая характеристика налогообложения .

Федеральные налоги и сборы.(НГ, Гл.2 ,Ст.13)

1) Налог

на добавленную стоимость

2) Акцизы

3) Налог на

доходы физических лиц4) Единый социальный налог

5) Налог на прибыль организаций

6) Налог на добычу полезных ископаемых

7) Водный налог

8) Сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов

9) Государственная пошлина

Слайд 8Общая характеристика налогообложения.

Региональные налоги и сборы.(НГ,Гл.1,Ст.14)

Налог на имущество организаций

Транспортный

налог

Налог на игорный бизнес

Слайд 9Общая характеристика налогообложения.

Местные налоги и сборы. (НГ,Гл.2,Ст.15)

Налог на имущество физических

лиц

Земельный налог

Слайд 10Налог на добавленную стоимость.

(НК ,Ч.2, Гл. 21)

Ст.145. Организации и индивидуальные

предприниматели имеют право на освобождение от исполнения обязанностей налогоплательщика, связанных

с исчислением и уплатой налога, если за три предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) этих организаций или индивидуальных предпринимателей без учета налога не превысила в совокупности определенного значения ( с учетом инфляции на конкретный период времени)Ст. 154. Налоговая база при реализации налогоплательщиком товаров (работ, услуг) , если иное не предусмотрено настоящей статьей, определяется как стоимость этих товаров (работ, услуг), исчисленная исходя из цен, определяемых в соответствии со статьей 40 НК и без включения в них налога.

Слайд 11Налог на добавленную стоимость.

(НК, Гл.21)

Ст. 149. Не подлежит налогообложению (освобождается

от налогообложения) реализация на территории РФ:

1).Следующих

медицинских товаров отечественного и зарубежного производства по перечню , утверждаемому Правительством РФ:- важнейшей и жизненно необходимой медицинской техники;

- протезно-ортопедических изделий, сырья, материалов для их изготовления и полуфабрикатов к ним ;

- технических средств, включая автомототранспорт, материалы, которые могут быть использованы исключительно для профилактики или реабилитации инвалидов;

- очков (за исключением солнцезащитных) , линз и оправ для очков.

Слайд 12Налог на добавленную стоимость.

(НК, Гл. 21, Ст. 149)

2) Не подлежит налогообложению реализация на территории РФ:

Медицинских услуг, оказываемых медицинскими организациями и (или) учреждениями, в том числе врачами, занимающимися частной медицинской практикой, за исключением косметических, ветеринарных и санитарно-эпидемиологических услуг.Ограничение, установленное настоящим подпунктом, не распространяется на ветеринарные и санитарно-эпидемиологические услуги, финансируемые из бюджета. В целях настоящей главы к медицинским услугам относятся:услуги, определенные перечнем услуг, предоставляемых по ОМС;

услуги, оказываемые населению, по диагностике, профилактике и лечению независимо от формы и источника их оплаты по перечню , утверждаемому Правительством РФ(в ред. ФЗ от 29.05.2002 №57-ФЗ);

услуги скорой медицинской помощи, оказываемые населению;

услуги по дежурству мед.персонала у постели больного;

услуги патолого-анатомические;

услуги , оказываемые беременным женщинам, новорожденным, инвалидам, наркологическим больным;

услуги по сбору у населения крови, оказываемые по договорам со стационарными ЛУ и поликлиническими отделениями.

Слайд 13Налог на добавленную стоимость.

(Гл. 21., Ст. 149)

Не

подлежит налогообложению на территории РФ реализация

3) Услуг по уходу за

больными, инвалидами и престарелыми, предоставляемых государственными и муниципальными учреждениями социальной защиты лицам, необходимость ухода за которыми подтверждена соответствующими заключениями органов здравоохранения и органов социальной защиты; Слайд 14Гл. 23 Налог на доходы физических лиц

Ст.207. Налогоплательщиками НДФЛ признаются

физические лица, являющиеся налоговыми резидентами РФ, а также физические лица,

получающие доходы от источников в РФ, не являющиеся налоговыми резидентами РФ.Cт.209. Объект налогообложения.

Объектом налогообложения признается доход, полученный налогоплательщиками :

От источников В РФ и (или) от источников за пределами РФ – для физических лиц, являющихся налоговыми резидентами РФ;

От источников в РФ –для физических лиц, не являющихся налоговыми резидентами РФ.

Ст.210. Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки.

Слайд 15Гл. 23 Налог на доходы физических лиц

Налоговыми резидентами признаются физические

лица, фактически находящиеся в РФ не менее 183 календарных дней

в течение 12 следующих подряд месяцев. Период нахождения физического лица в РФ не прерывается на периоды его выезда за пределы РФ для краткосрочного (менее шести месяцев) лечения или обучения. (ФЗ №137 от 27.07.2006)Слайд 16Гл.23 Налог на доходы физических лиц Ст.218 Стандартные налоговые вычеты. (ФЗ №121

от 22.07.2008 «О внесении изменений в статью 218 части второй

НК РФ»)По трудовому договору каждый работник ежемесячно имеет право на налоговый вычет в размере 400 руб. до тех пор, пока его доход не превысит 40 тыс.руб.

Налоговый вычет в размере 1000руб. за каждый месяц налогового периода на каждого ребенка до 18 лет или учащегося дневной формы образования до 24 лет. Указанный налоговый вычет действует до месяца, в котором доход налогоплательщика, исчисленный нарастающим итогом с начала налогового периода ,превысил 280.000 руб.

Слайд 17Гл.23. Налог на доходы физических лиц.

Ст.219 Социальные налоговые вычеты

Право на

социальные налоговые вычеты имеют те лица, которые в указанном налоговом

периоде израсходовали свои средства на любую из следующих целей (или на все из них):на благотворительные цели (подп. 1 п. 1);

на обучение (подп. 2 п. 1);

на лечение (подп. 3 п. 1).

Слайд 18Ст. 219. Подп. 1. П.1

Налогоплательщик имеет право на получение социальных

вычетов

в сумме доходов, перечисляемых налогоплательщиком на

благотворительные цели в виде денежной помощи организациям науки, культуры, образования, здравоохранения и социального обеспечения, частично или полностью финансируемым из средств соответствующих бюджетов, а также физкультурно-спортивным организациям, образовательным и дошкольным учреждениям на нужды физического воспитания граждан и содержания спортивных команд, а также в сумме пожертвований , перечисляемых налогоплательщиком религиозным организациям на осуществление ими уставной деятельности, - в размере фактически произведенных расходов, но не более 25% суммы дохода, полученного в налоговом периоде.Слайд 19Ст. 219. Подп. 2. П.1

Налогоплательщик имеет право на получение социальных

вычетов

в сумме, уплаченной налогоплательщиком в налогом периоде

за свое обучение в образовательных учреждениях ,- в размере фактически произведенных расходов на обучение, но не более 50 000рублей, а также в сумме, уплаченной налогоплательщиком-родителем за обучение своих детей в возрасте до 24 лет , налогоплательщиком-опекуном за обучение своих подопечных в возрасте до 18 лет на дневной форме обучения в образовательных учреждениях, - в размере фактически произведенных расходов на это обучение, но не более 50 000 рублей на каждого ребенка в общей сумме на обоих родителей (опекуна).(В ред.ФЗ от 27.07.2006 № 144-ФЗ)Слайд 20Ст.219. Подп.3 п.1

Налогоплательщик имеет право на получение социальных вычетов

в

сумме, уплаченной налогоплательщиком в налоговом периоде за услуги по лечению,

предоставленные ему медицинскими учреждениями РФ, а также уплаченной налогоплательщиком за услуги по лечению супруга (супруги) , своих родителей и своих детей в возрасте до 18 лет в медицинских учреждениях РФ (в соответствии с перечнем мед.услуг , утверждаемым Правительством РФ), а также в размере стоимости медикаментов (в соответствии с перечнем лекарственных средств, утверждаемым Правительством РФ), назначенных им лечащим врачом, приобретаемых налогоплательщиками за счет собственных средств.При применении этого налогового вычета учитываются суммы страховых взносов, уплаченные налогоплательщиком в налоговом периоде по договорам ДМС, заключенным им со СМО,имеющими лицензии на ведение данного вида деятельности(предусматривающим оплату такими СО услуг по лечению)

Слайд 21Гл.23. Налог на доходы физических лиц.

Ст. 220 Имущественные налоговые вычеты

Согласно

НК РФ имущественные налоговые вычеты предоставляются

В суммах, полученных налогоплательщиком

в налоговом периоде от продажи жилых домов, квартир, комнат, дач, садовых домиков и земельных участков и долей в указанном имуществе, находившихся в собственности налогоплательщика менее трех лет, но не превышающих 1000000 рублей.Имущественные налоговые вычеты предоставляются в полном объеме в случае владения объектом более трех лет.(в ред. ФЗ№144 от 27.07.2006)

Имущественные налоговые вычеты предоставляются только один раз в жизни, вне зависимости от того, на какую сумму претендует налогоплательщик и в связи с чем (покупкой, продажей или строительством) его получает

Слайд 22Гл.23. Налог на доходы физического лица

Ст. 221 Профессиональные налоговые вычеты

Право

на получение этих вычетов имеют частнопрактикующие врачи, осуществляющие предпринимательскую деятельность

без образования юридического лица.Налоговый вычет предоставляется в сумме фактически произведенных ими и документально подтвержденных расходов, непосредственно связанных с извлечением доходов.

Ст. 224. Налоговые ставки.

Налоговая ставка устанавливается в размере 13 процентов, если иное не предусмотрено настоящей статьей.

Слайд 23Глава 24. Единый социальный налог

Ст. 236 . Объектом налогообложения признаются

выплаты и иные вознаграждения, начисляемые налогоплательщиками в пользу физических лиц

по трудовым договорам, предметом которых является выполнение работ, оказание услуг.Слайд 24Глава 24. Единый социальный налог.

Ст. 241 . Ставки налога

Базовая

ставка с О1.01.05г. составляет 26%.

Составляющие ЕСН :

Федеральный бюджет – 20%

Фонд

социального страхования РФ – 2,9%Федеральный фонд обязательного медицинского страхования – 1,1%

Территориальные фонды ОМС – 2%

Слайд 25Глава 24. Единый социальный налог.

Существуют три интервала регрессивной шкалы:

Отчисления производятся

с налогооблагаемой базы на каждое физическое лицо нарастающим итогом с

начала года до 280.000руб.(ставка ЕСН –26%)От 280.001 руб. до 600000руб . – ставка ЕСН –10%

Свыше 600000руб.- ставка ЕСН –2%

Слайд 26Глава 24.Единый социальный налог.

Для отчислений в Пенсионный фонд

введена градация застрахованных лиц на 2 возрастные группы в зависимости

от тарифа , независимо от пола застрахованного :лица 1966года рождения и старше (отчисляются только страховые взносы на финансирование страховой части трудовой пенсии – 14%);

лица 1967года рождения и моложе (отчисляются страховые взносы на финансирование страховой части пенсии в размере 10%, на финансирование накопительной части трудовой пенсии –4%)

Слайд 27Глава 24. Единый социальный налог.

С 2011 года единый социальный налог

заменен страховыми выплатами в Пенсионный фонд, Фонд обязательного медицинского страхования

и Фонд социального страхования –общий размер страхового тарифа составил 34% от фонда оплаты труда.ПФР- 26%

ФОМС –5,1%

ФСС – 2,9%

Если годовая зарплата за год превысит 415 тыс. руб. , то страховые взносы начисляться не будут. (Шкала будет «плоской», а не «регрессивной»)

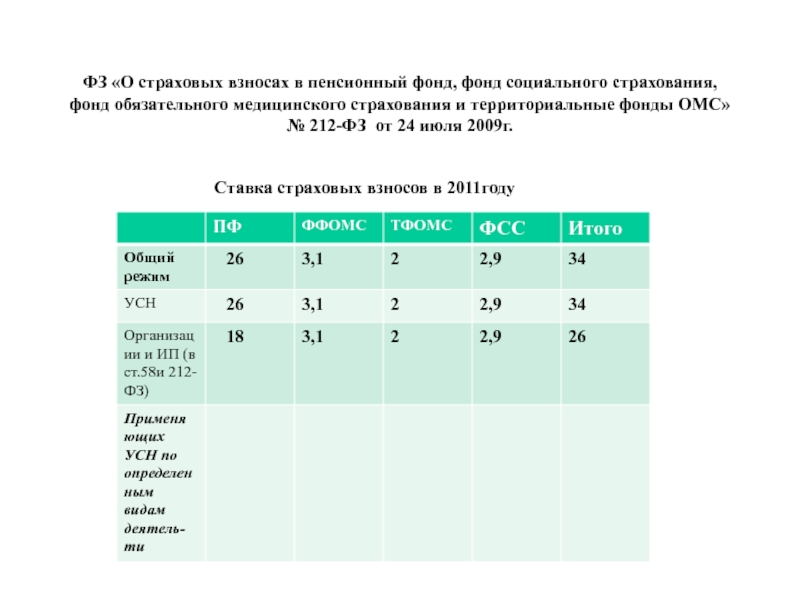

Слайд 28ФЗ «О страховых взносах в пенсионный фонд, фонд социального страхования,

фонд обязательного медицинского страхования и территориальные фонды ОМС» № 212-ФЗ

от 24 июля 2009г. Ставка страховых взносов в 2011году

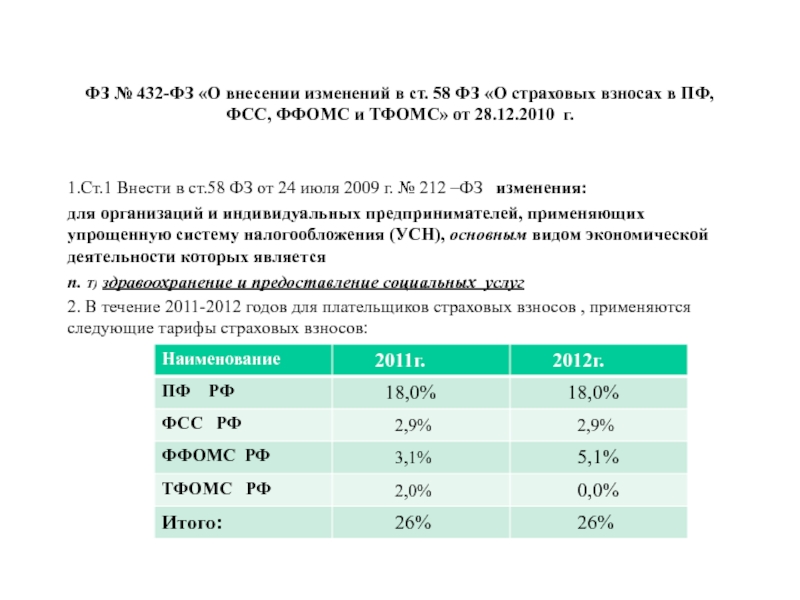

Слайд 29ФЗ № 432-ФЗ «О внесении изменений в ст. 58 ФЗ

«О страховых взносах в ПФ, ФСС, ФФОМС и ТФОМС» от

28.12.2010 г.1.Ст.1 Внести в ст.58 ФЗ от 24 июля 2009 г. № 212 –ФЗ изменения:

для организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения (УСН), основным видом экономической деятельности которых является

п. Т) здравоохранение и предоставление социальных услуг

2. В течение 2011-2012 годов для плательщиков страховых взносов , применяются следующие тарифы страховых взносов:

Слайд 30Глава 25. Налог на прибыль организаций.

Общие положения.

Налогоплательщики налога на прибыль :

- российские организации;

- иностранные организации, осуществляющие свою деятельность в РФ через постоянные представительства и (или) получающие доходы от источников в РФ.Ст. 247. Объект налогообложения – прибыль налогоплательщика.

Прибылью признается :

Полученные доходы организации, уменьшенные на величину произведенных расходов, которые определяются в соответствии с Гл.25.

Слайд 31Глава 25. Налог на прибыль организаций.

Согласно ФЗ от 26.11.2008 №224-ФЗ

ставки налога на прибыль с 1 января 2009 года снижены

сразу на 4% (с 24 до 20%)ФЗ № 305-ФЗ 30.12.2008 г. С 1 января 2009 года ставка в федеральный бюджет составляет 2%, а в бюджет регионов 18%

Слайд 32ФЗ «О внесении изменений в часть вторую Налогового кодекса РФ

и отдельные законодательные акты РФ» № 395-ФЗ от 28.12.2010 г.

1. ФЗ № 395 дополняет НК новой статьей 284.1 «Особенности применения налоговой ставки 0% организациями, осуществляющими образовательную имедицинскую деятельность».

Льгота будет предоставляться по перечню видов образовательной и медицинской деятельности, который установлен правительством. (Санаторно-курортное лечение, как особо оговаривается в законе, под нулевую ставку не подпадает).

Льгота устанавливается с 1 января 2011 г. До 1 января 2020 г.

Слайд 33Глава 26.2. НК Упрощенная система налогообложения. Общие положения.

Переход к упрощенной

системе налогообложения или возврат к общему режиму налогообложения осуществляется организациями

и индивидуальными предпринимателями добровольно.Применение упрощенной системы налогообложения организациями предусматривает замену уплаты налога на прибыль организаций, налога на имущество организаций и единого социального налога уплатой единого налога, исчисляемого по результатам хозяйственной деятельности организаций за налоговый период.

Организации, применяющие упрощенную систему налогообложения, не признаются налогоплательщиками НДС, за исключением НДС, подлежащего уплате в соответствии с НК при ввозе товаров на таможенную территорию РФ.

Организации, применяющие упрощенную систему налогообложения, производят уплату страховых взносов на обязательное пенсионное страхование , в ФФОМС , ТФОМС .

Слайд 34Глава 26.2. НК Упрощенная система налогообложения.

Общие положения.

Применение упрощенной системы

налогообложения индивидуальными предпринимателями (частнопрактикующими врачами) предусматривает замену уплаты НДФЛ (в

отношении доходов, полученных от осуществления предпринимательской деятельности), налога на имущество (в отношении имущества, используемого для осуществления предпринимательской деятельности) и единого социального налога с доходов, полученных от предпринимательской деятельности, уплатой единого налога, исчисляемого по результатам хозяйственной деятельности за налоговый период.Индивидуальные предприниматели, применяющие упрощенную систему налогообложения, производят уплату страховых взносов на обязательное пенсионное страхование и страховых взносов на случай травматизма.

Для организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, сохраняются действующие порядок ведения кассовых операций и порядок представления статистической отчетности.

Слайд 35Глава 26.2 Упрощенная система налогообложения.

Общие положения.

С 01.01.10 – годовой

оборот, позволяющий организациям перейти на упрощенную систему, увеличен до 60

млн. рублей .Не вправе применять упрощенную систему налогообложения:

- организации и индивидуальные предприниматели, средняя численность работников которых за налоговый период превышает 100 человек;

- бюджетные учреждения;

- Организации, у которых остаточная стоимость основных средств и нематериальных активов превышает 100 млн. руб.

Слайд 36Глава 26.2 Упрощенная система налогообложения.

Объекты налогообложения, налоговые ставки.

1. Ст.

346.14 Объектом налогообложения признаются :

- доходы;

-

доходы, уменьшенные на величину расходов.2. Ст. 346.20 Налоговые ставки:

- в случае, если объектом налогообложения являются доходы, налоговая ставка устанавливается в размере 6%;

- в случае, если объектом налогообложения являются доходы, уменьшенные на величину расходов, налоговая ставка устанавливается в размере 15%.

Слайд 37Федеральный закон от 26.11.2008 № 224-ФЗ

С 1 января 2009 года

произошли изменения в ставке налога при объекте налогообложения «доходы, уменьшенные

на расходы».Если раньше ставка была постоянной и составляла 15%, то теперь

Законами субъектов РФ могут быть установлены дифференцированные ставки от 5 до 15%, в зависимости от категорий налогоплательщиков.

Слайд 38Глава 30 НК. Налог на имущество организаций.

Общие положения.

Объектом налогообложения признается

движимое и недвижимое имущество (включающее имущество , переданное во временное

владение, пользование , распоряжение), учитываемое на балансе в качестве объектов основных средств.Ст.375. Налоговая база определяется как среднегодовая стоимость имущества.

Ст. 380. Налоговые ставки устанавливаются законами субъектов РФ и не могут превышать 2,2 %.

Слайд 39Глава 30 НК. Налог на имущество организаций.

Ст.381. Налоговые льготы.

Освобождаются от

налогообложения :

организации, основным видом деятельности которых является производство фармацевтической продукции,

- в отношении имущества, используемого ими для производства ветеринарных иммунобиологических препаратов, предназначенных для борьбы с эпидемиями;имущество специализированных протезно-ортопедических предприятий;

имущество государственных научных центров

Слайд 40Глава 31. Земельный налог. Ст.388

Налогоплательщиками налога признаются организации и физические

лица, обладающие земельными участками на праве собственности, праве постоянного (бессрочного)

пользования или праве пожизненного наследуемого владения.Не признаются налогоплательщиками организации и физические лица в отношении земельных участков, находящихся у них на праве безвозмездного срочного пользования или переданных им по договору аренды.

Слайд 41Ст.389. Объект налогообложения

Ст. 390 Налоговая база

Объектом налогообложения признаются земельные участки,

расположенные в пределах муниципального образования (городов федерального значения Москвы и

Санкт-Петербурга), на территории которого введен налог.Налоговая база определяется как кадастровая стоимость земельных участков, признаваемых объектом налогообложения .

Кадастровая стоимость земельного участка определяется в соответствии с земельным законодательством РФ.

Слайд 42Ст. 394.Налоговая ставка

Налоговые ставки устанавливаются нормативными правовыми актами представительных органов

муниципальных образований (законами городов федерального значения Москвы и Санкт-Петербурга) и

не могут превышать :1) 0,3 % в отношении земельных участков , отнесенных к землям сельскохозяйственного назначения , или занятых жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса

2) 1,5 %процента в отношении прочих земельных участков

Слайд 43Федеральный закон РФ от 21 июля 2005 г. №101-ФЗ Упрощенная система

налогообложения на основе патента

Данная упрощенная система разработана специально для ПБЮЛ

Чтобы

предприниматель мог работать на основе патента, должно быть выполнено четыре условия:Предприниматель не должен иметь наемных работников.(с 01.01.2010 г. может иметь наемных работников)(ФЗ №155от 22.07.2008г.)

ПБЮЛ должен заниматься одним из видов деятельности, указанных в п. 2 статьи 346.25.1 НК

- физкультурно-оздоровительная деятельность (группы здоровья)

- косметические услуги

- частнопрактикующие врачи ( с 01.01.2010 г)(ФЗ №155 от 22.07.2008г.)

Предприниматель должен получить патент в налоговой инспекции.

Слайд 44Упрощенная система на основе патента

Предприниматель платит фиксированную сумму на патент

на тот вид деятельности, которым он занимается.

Купить патент можно на

квартал, полугодие, 9 месяцев или год.Оплачивается патент двумя частями : одну треть стоимости- не позднее 25 дней после начала работы по новой системе, оставшуюся часть – не позднее 25 дней до окончания периода, на который был выдан патент.

Годовая стоимость патента рассчитывается так :

потенциально возможный

годовой доход х 6%

Слайд 45Письмо Министерства финансов от 28 июля 2008г. О возможности использования

автономными учреждениями специального режима налогообложения - УСН

«Автономные учреждения не

являются бюджетными учреждениями , следовательно ограничения подпункта 17 п.3 ст.346.12 Налогового кодекса ,Установленные в отношении бюджетных учреждений по применению упрощенной системы налогообложения, к автономным учреждениям не применяются.»