Разделы презентаций

- Разное

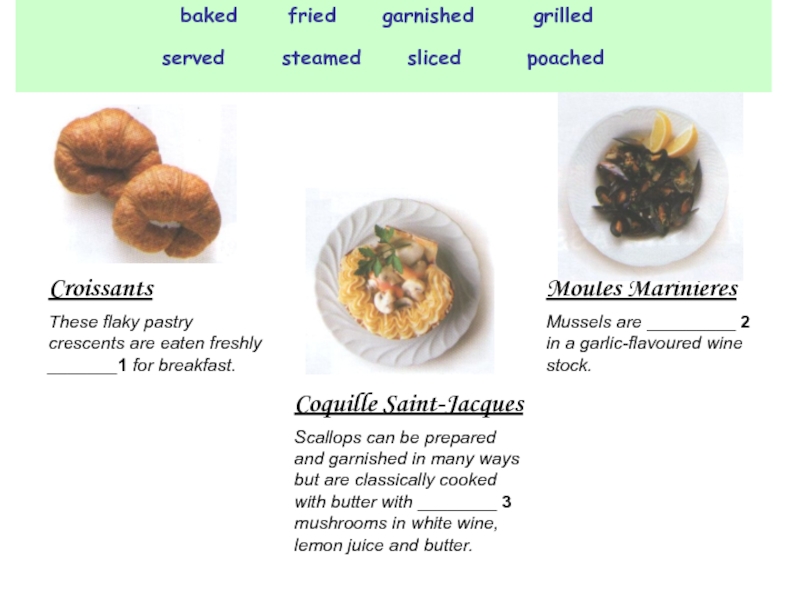

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Орында ған: Сағындықов Данияр Қр -232

Содержание

- 1. Орында ған: Сағындықов Данияр Қр -232

- 2. Пайыздық тәуекел– бұл несие берумен байланысты банктің

- 3. Пайыздық тәуекел тұрақты болып табыла ма, немесе

- 4. Пайыздық тәуекелді басқару банктің активтерін (кредит және

- 5. Активтерді басқару мыналармен ерекшеленеді:

- 6. Міндеттемелерді басқару банк өзінің салымшылары мен басқа

- 7. Пайыздық тәуекелдің 2 түрі бар:

- 8. Пайыздық тәуекелдің себептері:

- 9. Қатаң процент тәуекелі– несие бойынша қатаң (фиксирленген)

- 10. Проценттік тәуекелді болдырмау үшін коммерциялық банктерге төмендегілер қажет:

- 11. Егер баланс активінде проценттік тәуекел орын алса,

- 12. Инфляция жағдайында проценттік ставканы басқару активтер портфелінің

- 13. Банктік тәжірибеде банктің таза пайдасына пайыздық тәуекелдің

- 14. Spread – бұл банктің активтері мен пассивтері

- 15. Пайыз мөлшерлемесінің өзгерісіне сезімтал банк активтеріне мыналар

- 16. Пайыз мөлшерлемесінің өзгерісіне сезімтал банк пассивтерге мыналар

- 17. Пайыз мөлшерлемесінің өзгерісіне сезімтал банк активтер мен

- 18. Скачать презентанцию

Пайыздық тәуекел– бұл несие берумен байланысты банктің тартылған қаражаттарының орташа құнының, яғни депозиттер және қарызға алынған ақшаларды несие мерзімі кезінде несие бойынша орташа пайыздық мөлшерлемеге жету мүмкіндігі тәуекелі.

Слайды и текст этой презентации

Слайд 3Пайыздық тәуекел тұрақты болып табыла ма, немесе оны болдырмау активтерден

түсетін табыстың (несие бойынша мөлшерлеме) өзгеруін тартылған қорлардың шығындарында (яғни,

банктік несие беру үшін қаражат алу құны) мерзімі және көлемі бойынша өзгерулерді толығымен баланстау мүмкін болса. Бірақ, іс жүзінде кез келген уақытта барлық кредиттерді осылайша теңестіру мүмкін емес және банктердің өздері де осындай саясатты ылғи да жүргізуге мүдделі емес. Сондықтан банктер ылғи Пайыздық тәуекелге ұшырайды, бірақ, бұл Пайыздық тәуекелді басқаруды болжайды.Слайд 4Пайыздық тәуекелді басқару банктің активтерін (кредит және инвестициялар), сондай-ақ міндеттемелерін

(қарыз қаражаттарынан) басқаруды кіріктіреді. Бұл басқарудың ерекшелігі – оның шегі

бар.Слайд 6Міндеттемелерді басқару банк өзінің салымшылары мен басқа да кредиторлар арасында

уақыттың кез келген мерзімінде табысты орналастыра алатын қарыздық инструменттерді таңдау

мен көлемінің шектеулілігімен күрделенеді, яғни несие беру және қолдағы бар қаражаттары есебінен басқа банктер немесе банктік емес несиелік мекемелер тарапынан бағалық бәсекелестікке қажетті қаражаттардың қол жетімділігімен шектелген. Пайыздық тәуекелді басқару міндетті банктің табыстылығы және өтімділігінң мақсаты шегінде осы тәуекелді минимизациялауды кіріктіреді.Слайд 9Қатаң процент тәуекелі– несие бойынша қатаң (фиксирленген) Пайыздық мөлшерлеме бекітілгенде,

ал депозит және басқа да сатып алынатын ресурстар бойынша проценттер

өзгеретін жағдайды туындайды. Берілген жағдайда несие бойынша процент тартылған қаражаттардың нарықтық проценттің өзгеруін ескермейді.Слайд 11Егер баланс активінде проценттік тәуекел орын алса, онда пассивінде оың

өтемақысы қарастырылуы қажет. Осы мақсаттар клиентпен максималды процент туралы келісім

жасауы мүмкін.Банктің тәжірибелік іскерлігінде аталған шараларды жүзеге асыру проценттік тәуекелді басқрудың арнайы (мақсатты) әдісін қолдану арқылы жүргізіледі. Проценттік тәуекелді басқарудың арнайы әдістеріне проценттік маржаны басқару және гәпті (айырмашылықты) басқару әдістері жатады.

Бір уақытта проценттік тәуекелді басқару мен хеджерлеу және проценттік фьючерстер концепциялары байланысты. Банктегі басқарудың (менеджмент) басты мақсаттарының бірі – бұл проценттік маржаны бақылау, яғни пайда әкелетін активтерден проценттік табыс пен міндеттемелер бойынша проценттік шығыс арасындағы маржаны бақылау. Маржадан басқа, активтерден алынған өлшенген орташа ставка мен міндеттемелері бойынша төленген өлшенген орташа ставка арасындағы айырмашылық болып табылатын спрэдке де көңіл бөлінеді. Бұл көрсеткіштердің екеуі де банктің табысы туралы есепте көрсетілуі тиіс. Берілген көрсеткіштер жоспарлау кезінде болжау әдістері арқылы анықталады. Сондай-ақ, проценттік тәуекелді басқару прцесінде GAP (айырмашылық) ескеріледі – берілген уақыт кезеңінде фиксирленген ставкамен пассив бойынша фиксирленген ставкамен банк активтері мен пассивтерінің шығындылығы немесе теңестірілмегендігі. Проценттік тәуекелді басқару әдістерін банктік операция, экономика, проценттік ставка нарығындағы өзгерістерді мұқият және тұрақты талдауды қажет етеді.

Слайд 12Инфляция жағдайында проценттік ставканы басқару активтер портфелінің мерзімі бойынша теңестірілуіне

дайын болуы қажет. Бірақ бұл өте күрделі, егер банктің балансында

фиксирленген және қалқымалы ставкамен активтер мен пассивтер бар болса. Сондықтан проценттік ставкалар өзгеруінің перспективасын бағалау қажет.Слайд 13Банктік тәжірибеде банктің таза пайдасына пайыздық тәуекелдің қаншалықты ықпал ететіндігін

бағалауда мынадай тәсілдер қолданылады: пайыздық маржа деңгейін және динамикасын бағалау; Spreadкоэфиициентінің

деңгейін және динамикасын бағалау; GAP талдауы; Дюрация; Имитациялық моделдеу.Слайд 14Spread – бұл банктің активтері мен пассивтері пайыздық мөлшерлемелер арасындағы

айырма, яғни ол төмендегі формуламен берілген:

Spread = iа -іп

мұндағы, iа – табыс әкелетін активтер бойынша

пайыз мөлшерлемесінің орташа деңгейі;іп - банктің міндеттемелері бойынша төленетін пайыз мөлшерлемесінің орташа деңгейі.

Сонымен қатар, спред арқылы бас банктен қарыз алған филиалдар мен бөлімшелердің қызметінің пайдалылығын бағалауға болады.

Пайыздық тәуекелді бағалаудың келесі тәсіліне GAP талдауыжатады.

GAP – үлгісінің формуласы төмендегідей:

GAP = RSA – RSL

мұндағы: GAP - Пайыз мөлшерлемесінің өзгерісіне сезімтал банк активтері мен пассивтерінің арасындағы айырма.

RSA - Пайыз мөлшерлемесінің өзгерісіне сезімтал банк активтері.

RSL - Пайыз мөлшерлемесінің өзгерісіне сезімтал банк пассивтері.