Слайд 1Подготовительные курсы Финансовый менеджмент

УрФУ, 2012

Слайд 2Основная литература:

Бланк И.А. Основы финансового менеджмента в 2 т. К.:

Ника-центр,2001 г.

2. Ковалев В.В. Введение в финансовый менеджмент.

М.: Финансы и статистика,2001г.

Ковалев В.В. Практикум по финансовому менеджменту. Конспект лекций с задачами. М.: Финансы и статистика,2000г.

Финансовый менеджмент: теория и практика: Учебник / под ред. Стояновой Е.С.,М.: Перспектива, 2008 г.

Научно-практический и теоретический журнал «Финансы и кредит»/ Информационный центр «Финансы и кредит»

6. Журнал «Финансовый менеджмент»

Слайд 3Тема 1. Понятие и концепции финансового менеджмента

Слайд 4Определение финансов как экономической категории:

Финансы – система экономических стоимостных отношений,

возникающих по поводу формирования и использования государством, его территориальными органами,

хозяйствующими субъектами и гражданами фондов денежных средств в целях расширенного воспроизводства

Слайд 5Понятие и концепции финансового менеджмента

Финансовый менеджмент – это наука и

искусство управления финансами;

Управлять можно финансами домохозяйства (персональный финансовый менеджмент); финансами

фирмы (корпоративный финансовый менеджмент); финансами государства(государственный финансовый менеджмент).

Слайд 6 Цель финансового менеджмента – достижение успеха в бизнес-процессах

с помощью набора инструментов управления денежными потоками и фондами денежных

средств.

Целями могут быть:

Рост стоимости бизнеса и максимизация прибыли;

Увеличение продаж и минимизация затрат;

Достижение социальных результатов и др.

Слайд 7Достижение цели осуществляется через выполнение финансовым менеджментом своих основных функций:

Слайд 8Управление капиталом

(управление активами)

Управление оборотными активами

Управление внеоборотными активами

Оптимизация состава активов

Слайд 9Управление капиталом

(управление источниками капитала)

Управление собственным капиталом

Управление заемным капиталом

Оптимизация структуры капитала

Слайд 10Управление инвестициями

Управление реальными инвестициями

Управление финансовыми инвестициями

Слайд 11Управление финансовыми рисками и предотвращение банкротства

Управление составом финансовых рисков

Управление профилактикой

финансовых рисков

Управление страхованием финансовых рисков

Антикризисное финансовое управление при угрозе банкротства

Слайд 12

Функции финансового менеджмента реализуются в процессе организации финансовых

отношений фирмы.

Финансовые отношения также сложны, как и

те бизнес-процессы, которые они сопровождают.

Слайд 13Иерархия финансовых менеджеров

По принципу уровня управления финансовыми

ресурсами выделяется три уровня «человеческого обеспечения» денежных потоков фирмы:

Высший (финансовый

директор)

Средний (финансовые менеджеры)

Персональный (финансовые консультанты)

Слайд 14Высший уровень:

CFO – Chief Financial Officer

-Общий анализ и планирование

имущественного и финансового состояния фирмы;

Обеспечение финансовыми ресурсами и управление активами;

Руководство

финансовым департаментом;

Связи с внутренней и внешней средой.

Слайд 15Средний уровень включает три базовых группы:

1. Финансовые аналитики (GJ –quant

jocks)

Поиск тенденций и закономерностей развития фирмы, анализ факторов,

влияющих на развитие этих тенденций (трендов).

2. Финансовые инноваторы (OF –opportunites financers)

Поиск новых финансовых инструментов и технологий.

3. Финансовые инженеры (FI – financial ingineers)

Осуществление финансовых расчетов и управление финансовыми рисками

Слайд 16Третий уровень

Финансовые консультанты (PF – personal financers)

Консультанты на

личностном уровне по вопросам составления эффективного портфеля инвестиций; расчетам ставки

доходности вложений с учетом рисков внешней среды; управление доходами и расходами фирмы или домохозяйств.

Слайд 17Оценка эффективности производственной и финансовой деятельности;

Принятие управленческих решений;

Субъекты финансовых отношений

предприятия и их интересы (1 группа)

Менеджеры предприятия

Слайд 18Органы налогообложения

Своевременность и полнота поступления налоговых платежей

Оптимизация налогообложения

Слайд 19Акционеры

Оценка адекватности дохода степени рискованности сделанных инвестиций;

Оценка перспектив выплаты дивидендов.

Слайд 20Служащие

Оценка стабильности и рентабельности деятельности предприятия в целях определения перспектив

своей занятости, получения финансовых и других льгот и выплат от

предприятия

Слайд 21Поставщики

Определение наличия ресурсов для оплаты поставок

Слайд 22Покупатели

Оценка того, насколько долго предприятие сможет продолжать свою деятельность

Оценка развития

и устойчивости бизнеса

Слайд 23Кредиторы

Определение наличия ресурсов для погашения кредитов и выплаты процентов

Слайд 24Субъекты финансовых отношений предприятия (2 группа)

Статистические органы

Аудиторские компании

Консалтинговые компании

Биржи

Законодательные органы

Пресса

и информационные агенства

Торгово-производственные ассоциации и палаты

Профсоюзы

Юридические компании

Слайд 25Основа финансовых отношений – это финансовая информация, которая должна соответствовать

требованиям:

Реальная оценка текущего финансового положения предприятия, его активов, обязательств, собственного

капитала и изменений в этих статьях за период;

Реальная оценка потоков денежных средств предприятия, суммы, времени притока и оттока, факторов риска;

Возможность принятия инвестиционных решений и решений по выбору источников финансироания.

Слайд 26Базовые концепции финансового менеджмента

Концепция временной стоимости денег

Концепция риска и доходности

Концепция

цены капитала

Слайд 27Тема 2. Управление денежными потоками предприятия

Слайд 28Поток денежных средств предприятия

Это разница между всеми поступившими денежными средствами

(притоками) и всеми выплаченными предприятием денежными средствами (оттоками) за определенный

период.

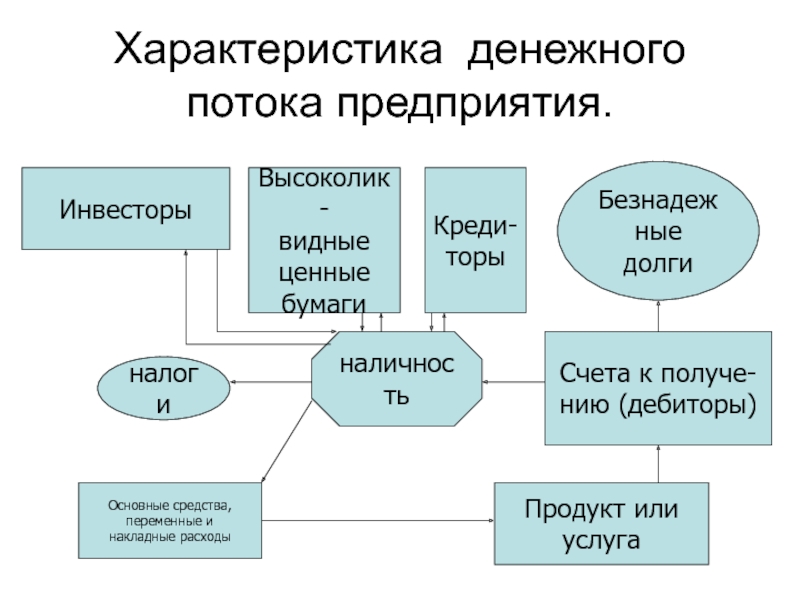

Слайд 29Характеристика денежного потока предприятия.

наличность

налоги

Основные средства,

переменные и

накладные расходы

Продукт или

услуга

Счета к

получе-

нию (дебиторы)

Безнадежные

долги

Инвесторы

Высоколик-

видные

ценные

бумаги

Креди-

торы

Слайд 30Различают:

Негативный денежный поток – в котором оттоки превышают притоки.

Позитивный денежный

поток – в котором притоки больше оттоков

Дисконтированный денежный поток

– в котором денежный поток будущих периодов приведен к условиям настоящего времени с помощью коэффициента дисконтирования.

Свободный денежный поток – средства, остающиеся в распоряжении акционеров в виде дивидендов

Слайд 31Показатели денежного потока предприятия

Денежный поток от основной деятельности

Денежный поток от

инвестиционной деятельности

Денежный поток от финансовой деятельности

Слайд 32 По цели формирования различают

- Операционный (транзакционный) остаток

- Страховой

(резервный) остаток

- Инвестиционный (спекулятивный) остаток

- Компенсационный остаток (неснижаемый остаток на

банковском счете)

Остатки 3.2.,3.3. и 3.4. взаимозаменяемы.

Слайд 33Тема 3. Управление активами предприятия.

Слайд 34Активы – это экономические ресурсы предприятия в форме совокупных имущественных

ценностей, используемых в хозяйственной деятельности с целью получения прибыли.

Слайд 35 По характеру участия и скорости оборота активы делятся

на:

2.1. оборотные (текущие) активы, которые характеризуют

совокупность имущественных ценностей предприятия, обслуживающих операционную деятельность и полностью потребляемых в течение одного производственного цикла.

2.2. Внеоборотные активы – имущественные ценности многократно участвующие в процессе хозяйственной деятельности и переносящие свою стоимость на созданный продукт по частям.

Слайд 36 По характеру финансовых источников формирования активы делятся на

:

Валовые активы – сформированные как за счет собственного,

так и за счет заемного капитала.

Чистые активы – сформированные только за счет собственного капитала.

Слайд 373. По уровню ликвидности активы делятся на :

3.1.

абсолютно ликвидные;

3.2. высоколиквидные ( срок конвертации до одного

месяца);

3.3. Среднеликвидные (срок конвертации до шести месяцев);

3.4. Низколиквидные (срок конвертации от шести месяцев);

3.5.Неликвидные активы – они не могут быть самостоятельно реализованы. А только в составе целостного имущественного комплекса;

Слайд 39Оборотный капитал – краткосрочные текущие активы, которые оборачиваются в течение

одного операционного цикла.

- все виды запасов;

- все денежные средства, за исключением краткосрочных текущих пассивов;

Слайд 40Операционный цикл – это период полного оборота всей суммы оборотных

активов в процессе которого происходит смена отдельных их видов.

Слайд 41Стадии операционного цикла:

Приобретение входящих запасов оборотных активов

Создание запасов готовой продукции

Реализация

готовой продукции

Инкассация дебиторской задолженности.

Слайд 42Длительность производственного цикла (дни)=

Период оборота среднего запаса сырья, материалов, полуфабрикатов

+

Период оборота среднего запаса незавершенного

производства +

Период оборота среднего запаса готовой продукции

Слайд 43Длительность финансового цикла (дни) =

Длительность производственного цикла +

Период оборота дебиторской задолженности

-

Период оборота кредиторской задолженности

Слайд 44Варианты зависимости объема реализации и величины оборотных активов

Оборотные активы

Объем реализации

10

20

30

40

50

100

150

200

Консервативная (осторожная) 30

Умеренная 23

Ограничительная

(агрессивная) 16

Слайд 45Стратегии управления оборотными активами

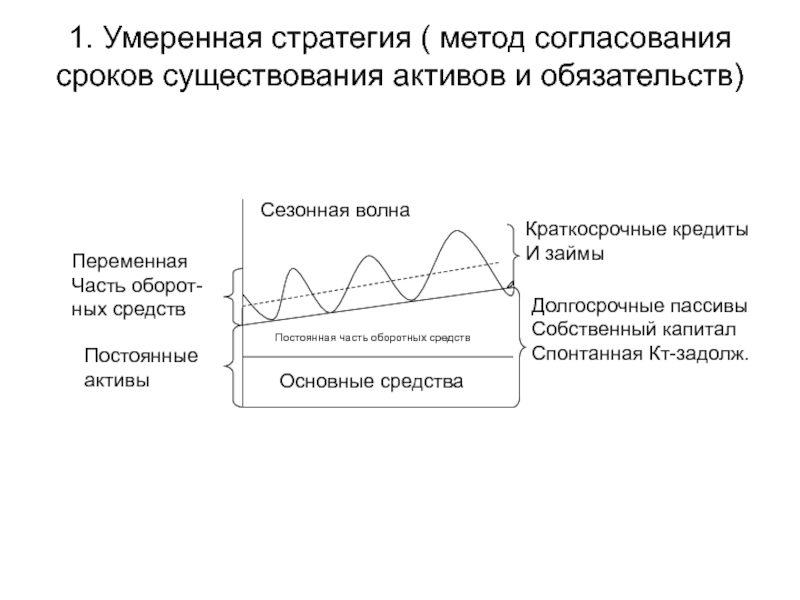

Слайд 461. Умеренная стратегия ( метод согласования сроков существования активов и

обязательств)

Основные средства

Постоянная часть оборотных средств

Постоянные

активы

Переменная

Часть оборот-

ных средств

Краткосрочные кредиты

И займы

Долгосрочные пассивы

Собственный

капитал

Спонтанная Кт-задолж.

Сезонная волна

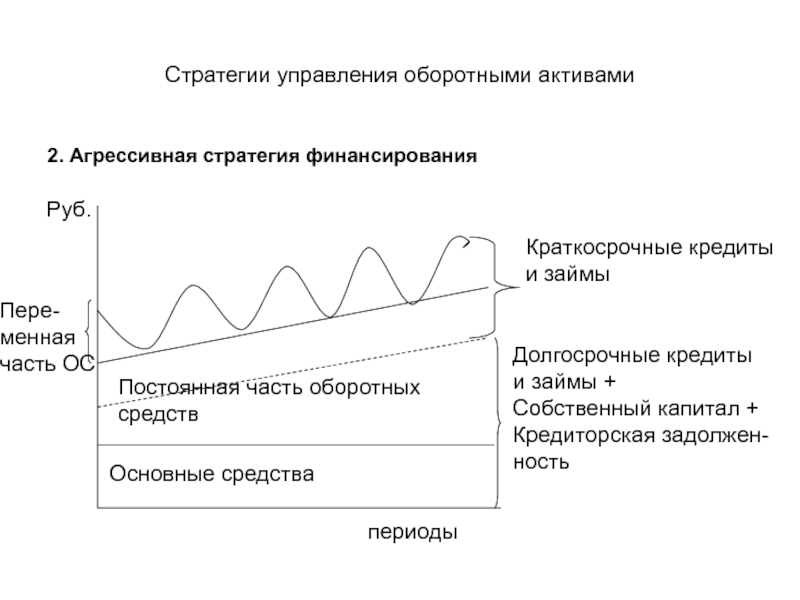

Слайд 47Стратегии управления оборотными активами

2. Агрессивная стратегия финансирования

Постоянная часть оборотных средств

Основные

средства

Пере-

менная

часть ОС

Краткосрочные кредиты

и займы

Долгосрочные кредиты

и займы +

Собственный капитал +

Кредиторская задолжен-

ность

периоды

Руб.

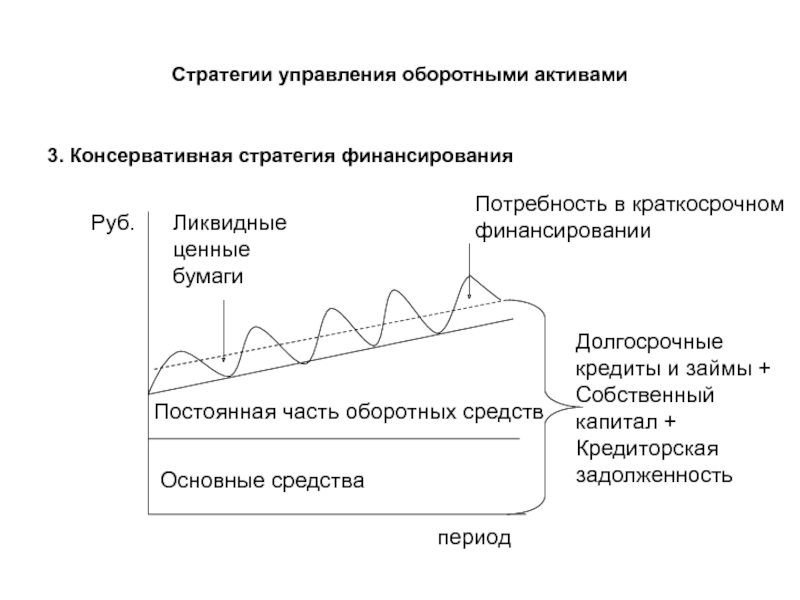

Слайд 48Стратегии управления оборотными активами

3. Консервативная стратегия финансирования

Основные средства

Постоянная часть оборотных

средств

Долгосрочные

кредиты и займы +

Собственный

капитал +

Кредиторская

задолженность

Ликвидные

ценные

бумаги

Потребность в краткосрочном

финансировании

период

Руб.

Слайд 49Управление финансированием внеоборотных активов

Слайд 50Внеоборотные активы – имущественные ценности многократно участвующие в процессе хозяйственной

деятельности и переносящие свою стоимость на созданный продукт по частям:

- основные средства;

- нематериальные активы;

- незавершенные капитальные вложения;

- оборудование, предназначенное к монтажу;

- долгосрочные финансовые вложения.

Слайд 51

Нематериальные активы:

- права пользования отдельными природными ресурсами;

- патентные права на использование изобретений;

- «ноу-хау»-знания,

оформленные в виде технической документации;

-права на промышленные образцы и модели;

-зарегистрированные товарные знаки;

-торговые марки;

-права на использование компьютерных программных продуктов;

- «гудвилл»-разница между рыночной стоимостью предприятия, как целостного имущественного комплекса и его балансовой стоимостью,

полученная за счет использования более эффективной системы

управления, применения новых технологий, доминирующей пози-

ции на товарном рынке и т.д. .

Слайд 52 Основные средства (фонды) – это средства, вложенные в

совокупность материально-вещественных ценностей, относящихся к средствам труда.

В соответствии

с типовой классификацией основные средства подразделяются по следующим видам:

Слайд 53Здания

Сооружения

Передаточные устройства

Машины и оборудование ( в том числе силовые машины

и оборудование, рабочие машины и оборудование, измерительные и регулирующие приборы;

устройства и лабораторное оборудование, вычислительная техника; прочие машины и оборудование)

Транспортные средства

Инструмент

Производственный инвентарь и принадлежности

Хозяйственный инвентарь

Рабочий и продуктивный скот

Многолетние насаждения

Капитальные затраты по улучшению земель

Прочие

Слайд 54 Производственные и непроизводственные основные фонды можно разделить на:

-

действующие (в эксплуатации)

недействующие ( на консервации)

в запасе.

По характеру

участия в основной деятельности и способу перенесения стоимости на издержки производства и обращения основные средства подразделяются на:

1)Активные (их участие может быть измерено количеством часов работы, объемом работ)

2) Пассивные (здания. Сооружения). Их участие в основной деятельности невозможно измерить в каких-либо показателях.

Слайд 55 В соответствии с Положением о бухгалтерском учете и

отчетности в РФ основные средства отражаются в учете

По

первоначальной (балансовой) стоимости.

Слайд 56По мере участия основных средств в производственном процессе они изнашиваются,

теряют свои первоначальные качества и постепенно переносят свою стоимость на

вновь созданную продукцию.

Первоначальная (балансовая) стоимость за минусом износа образует остаточную стоимость основных фондов

Слайд 57 Стоимость воспроизводства основных средств в современных условиях представляет собой

восстановительную стоимость.

Слайд 58Виды износа основных фондов.

Физический износ. Его можно частично восстановить, произведя

ремонт, реконструкцию и модернизацию основных средств. Но затраты на ремонт

со временем становятся экономически бесполезными.

Слайд 59Моральный износ.

Причины морального износа:

В следствие удешевления машин и оборудования из-за

повышения производительности труда в отрасли, производящей данные машины и оборудование

(Моральный износ 1 формы)

Вследствие внедрения техники, машин и оборудования более производительных и более эффективных (Моральный износ 2 формы).

2.1. частичный

2.2. полный

2.3. скрытый

Иногда выделяют: социальный и экономический износ

Слайд 60 Стоимость основных средств постепенно погашается в течение срока

их полезной эксплуатации путем ежемесячных амортизационных отчислений, которые включаются в

издержки производства или обращения за соответствующий отчетный период.

Слайд 61 Управление финансированием внеоборотных активов связано с выбором альтернативного

варианта финансирования.

Критерием является сравнение суммарных потоков платежей при различных формах

финансирования.

Слайд 62Варианты финансирования:

За счет собственных средств

2. За счет банковского кредита

3.

Приобретение в лизинг

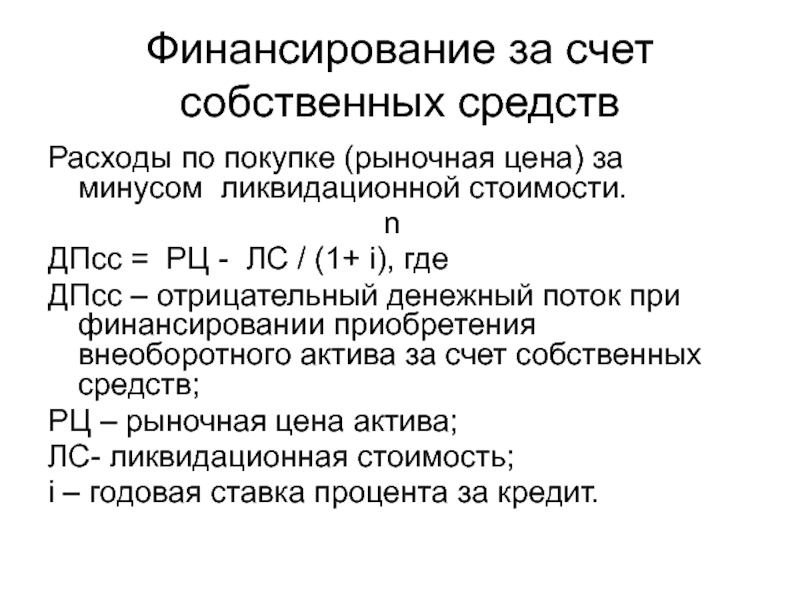

Слайд 63Финансирование за счет собственных средств

Расходы по покупке (рыночная цена) за

минусом ликвидационной стоимости.

n

ДПсс = РЦ - ЛС / (1+ i), где

ДПсс – отрицательный денежный поток при финансировании приобретения внеоборотного актива за счет собственных средств;

РЦ – рыночная цена актива;

ЛC- ликвидационная стоимость;

i – годовая ставка процента за кредит.

Слайд 64Финансирование за счет банковского кредита

n

n n

ДПбк = Σ ПК (1- Нп) / (1 + i) + CK/(1+i) –

1

n

ЛС/(1+i)

ПК – сумма процентов, выплачиваемых в соответствии с годовой ставкой;

Нп – ставка налога на прибыль;

n – количество интервалов начисления процентов (лет, месяцев);

СК – сумма полученного кредита, подлежащая погашению в конце периода кредитования;

ЛС – ликвидационная стоимость.

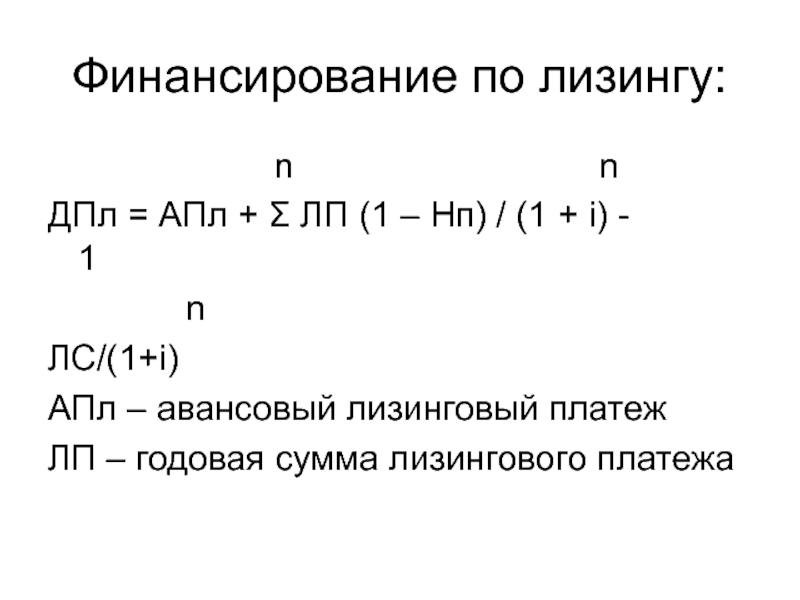

Слайд 65Финансирование по лизингу:

n

n

ДПл = АПл + Σ ЛП (1 – Нп) / (1 + i) - 1

n

ЛС/(1+i)

АПл – авансовый лизинговый платеж

ЛП – годовая сумма лизингового платежа

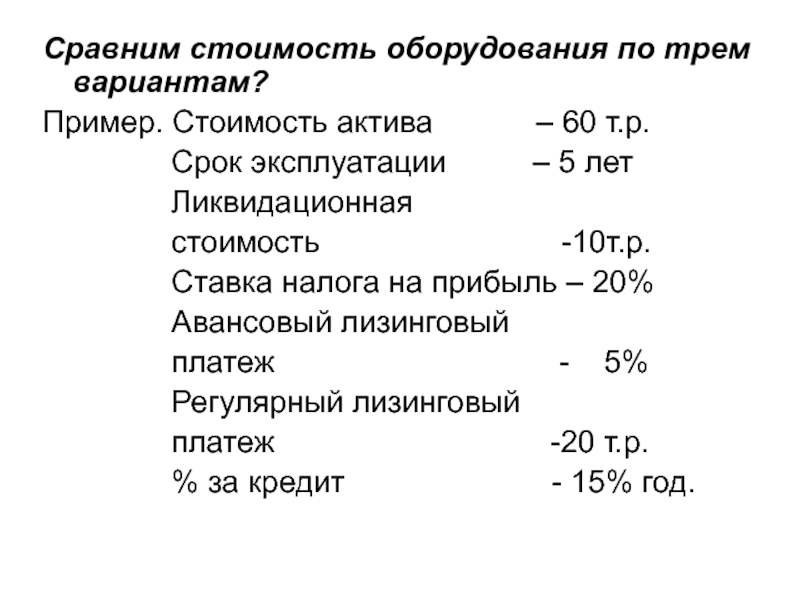

Слайд 66Сравним стоимость оборудования по трем вариантам?

Пример. Стоимость актива

– 60 т.р.

Срок эксплуатации – 5 лет

Ликвидационная

стоимость -10т.р.

Ставка налога на прибыль – 20%

Авансовый лизинговый

платеж - 5%

Регулярный лизинговый

платеж -20 т.р.

% за кредит - 15% год.

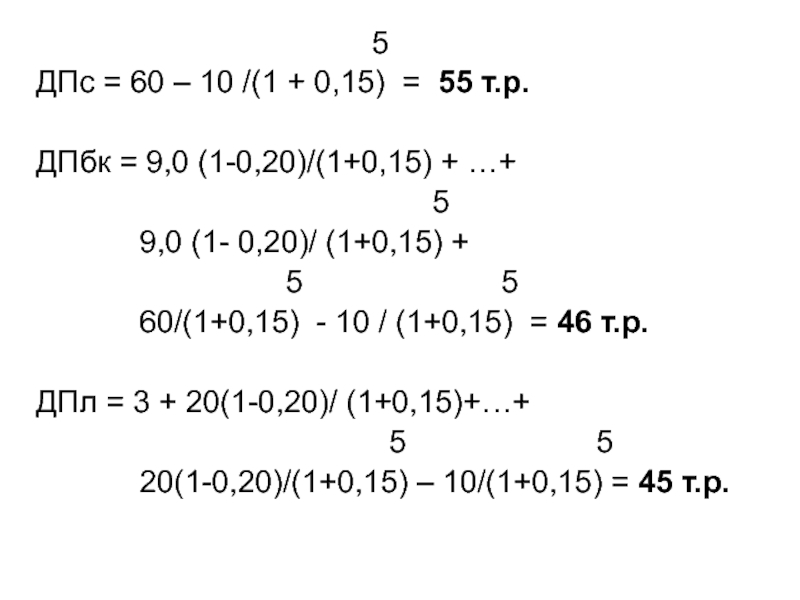

5

ДПс = 60 – 10 /(1 + 0,15) = 55 т.р.

ДПбк = 9,0 (1-0,20)/(1+0,15) + …+

5

9,0 (1- 0,20)/ (1+0,15) +

5 5

60/(1+0,15) - 10 / (1+0,15) = 46 т.р.

ДПл = 3 + 20(1-0,20)/ (1+0,15)+…+

5 5

20(1-0,20)/(1+0,15) – 10/(1+0,15) = 45 т.р.

Слайд 68 Тема 7. Эффективность использования оборотного и внеоборотного

капитала.

Слайд 69Введем понятие «Чистый оборотный капитал» (ЧОК)

ЧОК= текущие активы – текущие

пассивы

ЧОК – это работающий капитал

Слайд 70Как оценить соотношение Оборотных активов и ЧОК?

Оборотные активы = ЧОК

Оборотные

активы > ЧОК

Оборотные активы < ЧОК

Слайд 71

Цель финансового менеджера добиться, чтобы

СОС

= текущие активы – текущие пассивы > 0,

когда

можно говорить об устойчивой платежеспособности предприятия, что выражается в коэффициенте текущей ликвидности (Ктл).

Слайд 72

Ктл = текущие активы / текущие пассивы

Min значение = 1

Opt

значение = 2

Max значение = 3

Слайд 73Показатели эффективности использования оборотного капитала

Длительность одного оборота (оборачиваемость) оборотного капитала

в днях;

Скорость оборота (количество оборотов) за определенный период;

Коэффициент загрузки (закрепления)

оборотных средств;

Абсолютное высвобождение оборотных средств;

Относительное высвобождение оборотных средств;

Рентабельность оборотного капитала.

Слайд 741. Длительность одного оборота (оборачиваемость оборотного капитала в днях –

Обок) определяется делением оборотного капитала (ОСср) на однодневный оборот, определяемый

как отношение объема реализации или выручки от продаж (ВР) к периоду в днях (Д) или же как отношение периода к числу оборотов (Коб).

ОБок=ОСср : (ВР/Д) = Д/Коб = Кз

Слайд 752. Скорость оборота (количество оборотов) за определенный период;

Коб – коэффициент

оборачиваемости = ВР/ОСср

Слайд 763. Коэффициент загрузки (закрепления) оборотных средств;

Кз – коэффициент загрузки, =

ОСср/ВР

Слайд 774. Абсолютное высвобождение оборотных средств; Абсолютная экономия (высвобождение) оборотных

средств – это прямое уменьшение потребности в оборотных средствах для

выполнения планового объема производства продукции.

5. Относительная экономия (высвобождение) оборотных средств происходит в тех случаях, кода при наличии оборотных средств в пределах плановой потребности обеспечивается перевыполнение плана производства продукции. При этом темп роста объема производства опережает темп роста остатков оборотных средств.

Слайд 786. Рентабельность оборотного капитала определяется как отношение прибыли от реализации

продукции предприятия к остаткам оборотных средств.

Рок = Прп/ ОСок

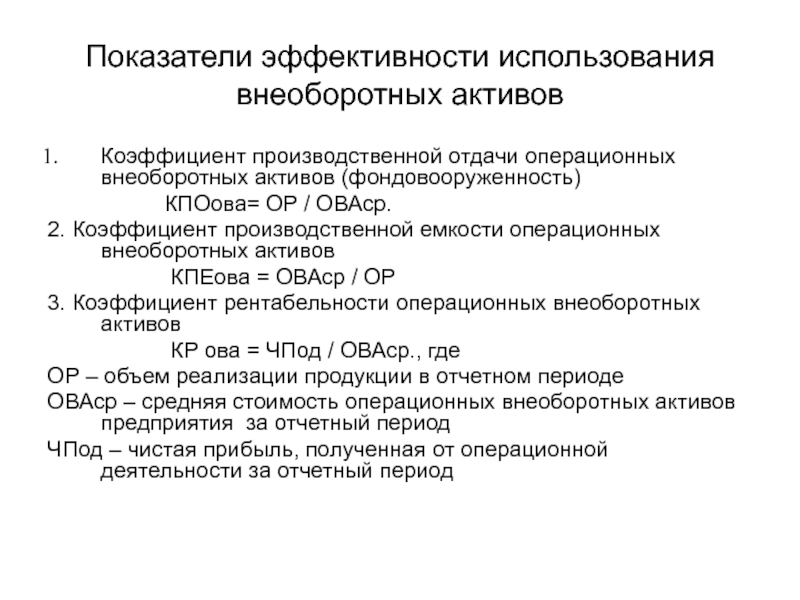

Слайд 79Показатели эффективности использования внеоборотных активов

Коэффициент производственной отдачи операционных внеоборотных активов

(фондовооруженность)

КПОова= ОР / ОВАср.

2. Коэффициент производственной емкости операционных внеоборотных активов

КПЕова = ОВАср / ОР

3. Коэффициент рентабельности операционных внеоборотных активов

КР ова = ЧПод / ОВАср., где

ОР – объем реализации продукции в отчетном периоде

ОВАср – средняя стоимость операционных внеоборотных активов предприятия за отчетный период

ЧПод – чистая прибыль, полученная от операционной деятельности за отчетный период