Слайд 2Понятие страхового рынка и его структура

Рынок – есть совокупность

экономических отношений, появляющаяся в сфере обмена товаров и услуг, в

результате которых формируется спрос, предложение и цена.

Элементы рынка:

субъектами (участниками) рынка;

взаимосвязями между субъектами (участниками рынка);

товарами (объектом торговли на данном рынке);

ценой на товар, устанавливаемой на основании равновесия между спросом и предложением на товар;

нормативно-правовой базой (законодательством) регулирующей деятельность на данном рынке;

центрами торговли (основными рынками).

Слайд 3Понятие страхового рынка и его структура

СТРАХОВОЙ РЫНОК — это система

экономических отношений, возникающих по поводу купли-продажи специфического товара "страховое покрытие"

в процессе удовлетворения общественных потребностей в страховой защите. Складывается в условиях множественности страховщиков и страхователей. Подразделяется по отраслям страхования, по масштабам (национальный, региональный, международный) и пр.

Обязательными условиями существования страхового рынка являются:

наличие общественной потребности (спроса) на страховые услуги;

присутствие страховщиков, способных удовлетворять эту потребность (формирование предложения).

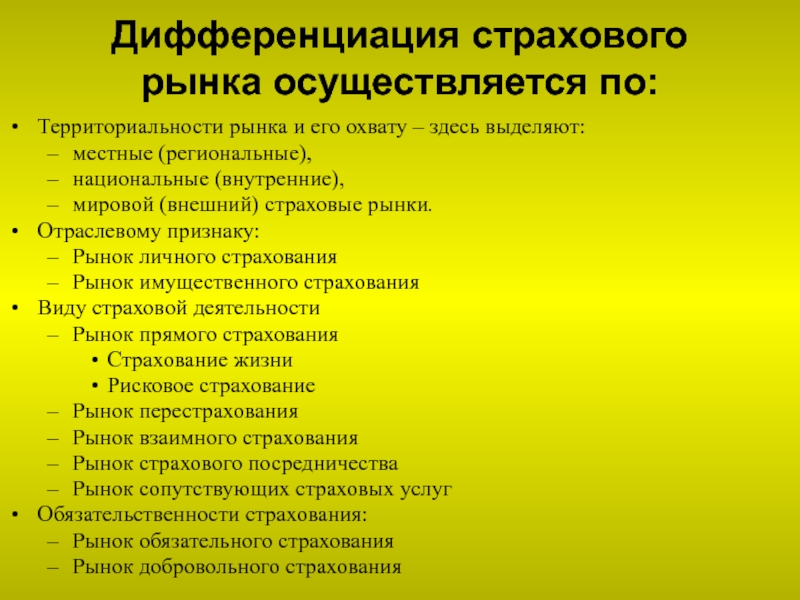

Слайд 5Дифференциация страхового рынка осуществляется по:

Территориальности рынка и его охвату –

здесь выделяют:

местные (региональные),

национальные (внутренние),

мировой (внешний) страховые рынки.

Отраслевому

признаку:

Рынок личного страхования

Рынок имущественного страхования

Виду страховой деятельности

Рынок прямого страхования

Страхование жизни

Рисковое страхование

Рынок перестрахования

Рынок взаимного страхования

Рынок страхового посредничества

Рынок сопутствующих страховых услуг

Обязательственности страхования:

Рынок обязательного страхования

Рынок добровольного страхования

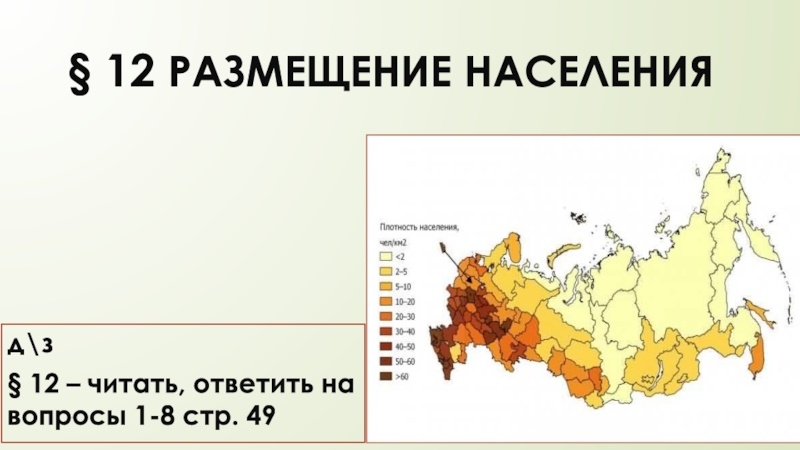

Слайд 6Уровень развития рынка характеризуется следующими основными показателями:

Совокупный объем собираемых страховых

премий;

Совокупный объем страховых выплат;

Совокупный капитал страховых компаний - уровень капитализации

страхового рынка;

Доля совокупной страховой премии в ВВП – отражает уровень развития страхования в стране;

Размер страховых премий, приходящийся на душу населения - плотность страхования;

Средняя убыточность страховых операций, рассчитываемая, как отношение совокупных выплат к совокупным премиям (считается в разрезе видов страхования);

Дифференциация страхового рынка по отраслям, по регионам, по страховщикам;

Инвестиционная доходность страховщиков – экономический результат инвестиционной деятельности страховых компаний;

Концентрация рынка – доля лидеров рынка в совокупном объеме собираемых премий;

Охват страхового поля – отношение совокупного страхового портфеля к совокупному страховому полю.

Слайд 7Страховое законодательство

Страховое право – это совокупность общепринятых, законодательно закрепленных

правил (норм) поведения субъектов страховых отношений.

Страховое право закреплено в

законах и подзаконных актах о страховой деятельности.

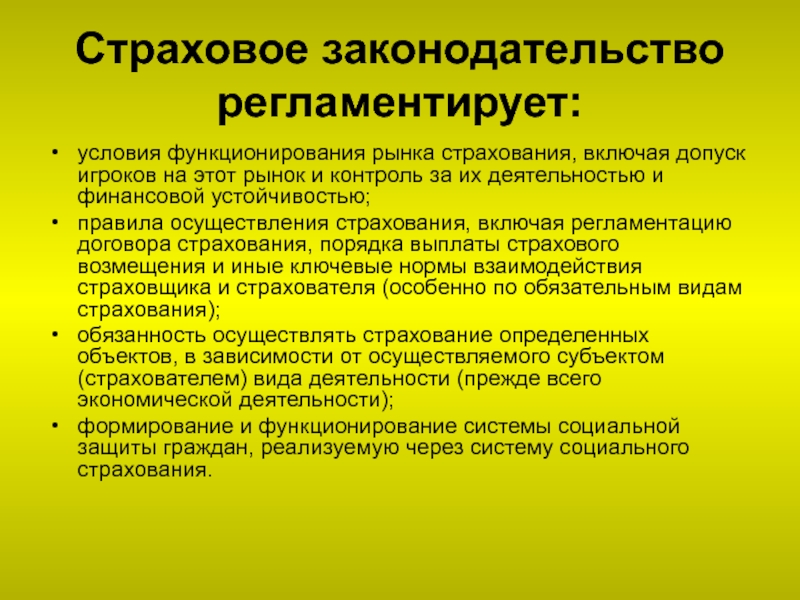

Слайд 8Страховое законодательство регламентирует:

условия функционирования рынка страхования, включая допуск игроков

на этот рынок и контроль за их деятельностью и финансовой

устойчивостью;

правила осуществления страхования, включая регламентацию договора страхования, порядка выплаты страхового возмещения и иные ключевые нормы взаимодействия страховщика и страхователя (особенно по обязательным видам страхования);

обязанность осуществлять страхование определенных объектов, в зависимости от осуществляемого субъектом (страхователем) вида деятельности (прежде всего экономической деятельности);

формирование и функционирование системы социальной защиты граждан, реализуемую через систему социального страхования.

Слайд 9Ступени страховых правоотношений:

См. учебное пособие «Конспект лекций по курсу

«Страхование»

(Издание 3-е, переработанное и дополненное)

Слайд 10Лицензирование страховой деятельности и страховой надзор

Слайд 11Субъекты страхования

См. учебное пособие «Конспект лекций по курсу «Страхование»

(Издание 3-е,

переработанное и дополненное)

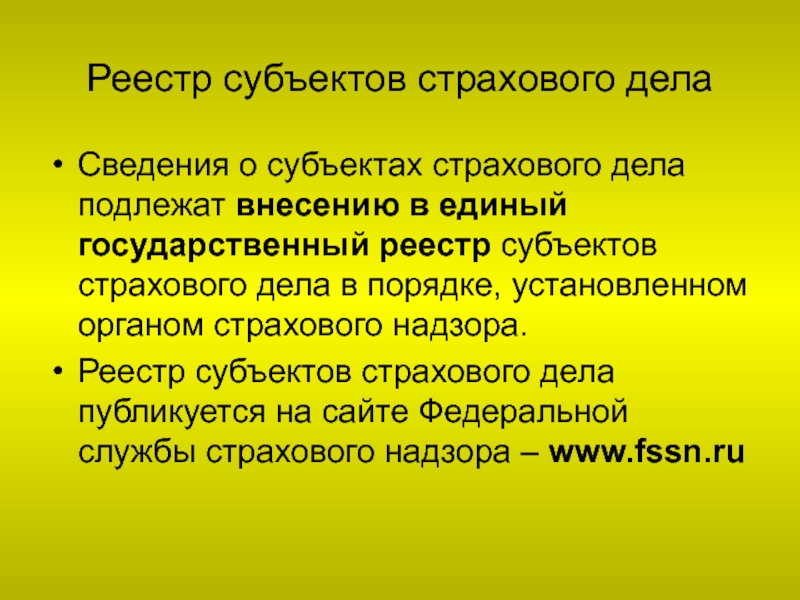

Слайд 12Реестр субъектов страхового дела

Сведения о субъектах страхового дела подлежат

внесению в единый государственный реестр субъектов страхового дела в порядке,

установленном органом страхового надзора.

Реестр субъектов страхового дела публикуется на сайте Федеральной службы страхового надзора – www.fssn.ru

Слайд 13Требования, предъявляемые к Страховщику

См. учебное пособие «Конспект лекций по

курсу «Страхование»

(Издание 3-е, переработанное и дополненное)

Слайд 14Лицензирование

См. учебное пособие «Конспект лекций по курсу «Страхование»

(Издание 3-е, переработанное

и дополненное)

Слайд 15Страховой надзор

Страховой надзор представляет собой систему нормативных требований, предъявляемых

к деятельности субъектов страхового дела, контроля за их соблюдением и

применения санкций.

Слайд 16Страховой надзор

Целью страхового надзора является:

соблюдение субъектами страхового дела страхового законодательства;

предупреждение и пресечения нарушений страхового законодательства;

обеспечение защиты прав и

законных интересов страхователей, заинтересованных лиц и государства;

эффективное развитие страхового дел.

Слайд 17Страховой надзор

Страховой надзор осуществляется на принципах:

законности,

гласности,

организационного единства.

Слайд 18Страховой надзор

Страховой надзор представляет собой систему единства следующих методов:

допуск (разрешения);

ограничения;

мониторинг;

санкции.

Слайд 19санкции

предписание

ограничение действия лицензии

приостановление действия лицензии

отзывать лицензию

Слайд 20Страховой надзор

Способы надзора за платежеспособностью (состоятельностью) страховщика:

Анализ финансового состояния страховщика;

Анализ

платежеспособности СК;

Контроль соблюдения нормативов по размещению страховых резервов и собственных

средств.

Слайд 21Страховой надзор

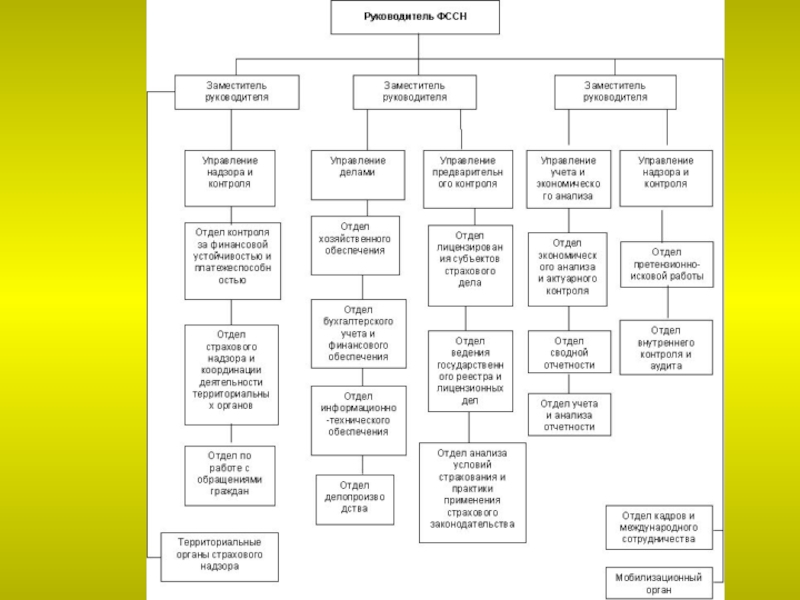

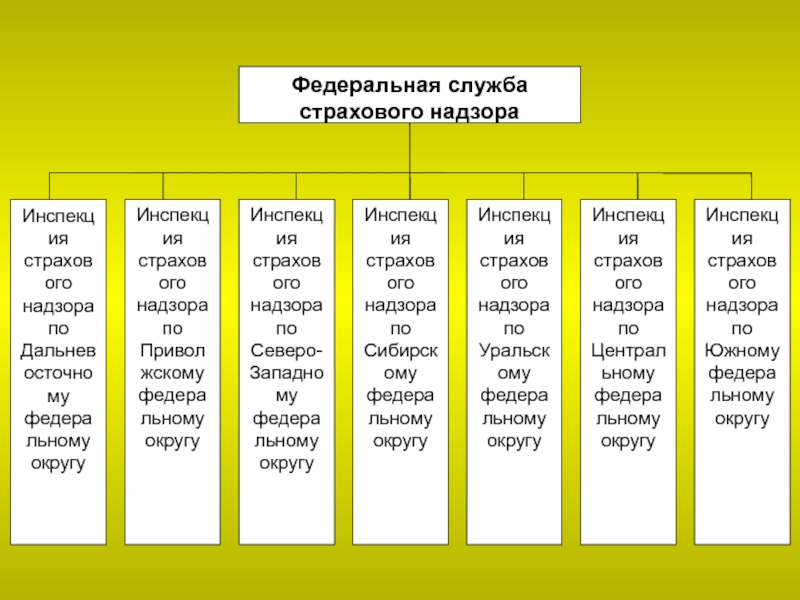

Федеральная служба страхового надзора является федеральным органом исполнительной власти,

осуществляющим функции по контролю и надзору в сфере страховой деятельности

непосредственно и через свои территориальные органы

Слайд 24Страховой надзор

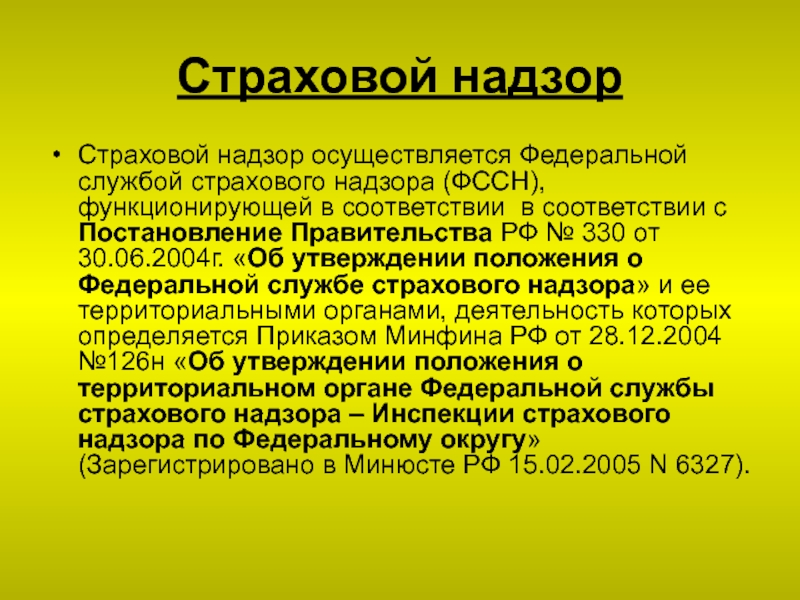

Страховой надзор осуществляется Федеральной службой страхового надзора (ФССН), функционирующей

в соответствии в соответствии с Постановление Правительства РФ № 330

от 30.06.2004г. «Об утверждении положения о Федеральной службе страхового надзора» и ее территориальными органами, деятельность которых определяется Приказом Минфина РФ от 28.12.2004 №126н «Об утверждении положения о территориальном органе Федеральной службы страхового надзора – Инспекции страхового надзора по Федеральному округу» (Зарегистрировано в Минюсте РФ 15.02.2005 N 6327).

Слайд 25Организационные формы страховщиков

Слайд 26Организационные формы страховщиков

Два направления:

Традиционные формы – это те формы,

в которых существует (функционирует) основная часть страхового рынка – акционерные

общества, общества с ограниченной ответственностью и т.п.

Специальные (специфические) формы – те формы, которые хотя и не столь сильно распространены, но играют существенную роль в структуре страхового рынка и выполняют свои специальные целевые функции.

Слайд 27Организационные формы страховщиков

Страховщиками могут быть только юридические лица, зарегистрированные на

территории РФ

Юридическим лицом признается организация, которая имеет в собственности,

хозяйственном ведении или оперативном управлении обособленное имущество и отвечает по своим обязательствам этим имуществом, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде.

Юридическим лицом признается организация, которая имеет в собственности, хозяйственном ведении или оперативном управлении обособленное имущество и отвечает по своим обязательствам этим имуществом, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде.

Слайд 28Организационные формы страховщиков

Юридическое лицо может создавать обособленные подразделения в форме

представительств и филиалов.

Представительством является обособленное подразделение юридического лица, расположенное

вне места его нахождения, которое представляет интересы юридического лица и осуществляет их защиту.

Филиалом является обособленное подразделение юридического лица, расположенное вне места его нахождения и осуществляющее все его функции или их часть, в том числе функции представительства. Представительства и филиалы не являются юридическими лицами. Они наделяются имуществом создавшим их юридическим лицом и действуют на основании утвержденных им положений. Представительства и филиалы должны быть указаны в учредительных документах создавшего их юридического лица.

Слайд 29Организационные формы страховщиков

Наиболее распространенными организационно-правовыми формами страховых компаний являются:

закрытые и

открытые акционерные общества

общества с ограниченной ответственностью

Слайд 30Организационные формы страховщиков

Применительно к страховым организациям, формой оплаты участия в

имущество хозяйственного товарищества или общества могут быть только денежные средства.

Слайд 31Организационные формы страховщиков

Специальные формы страховщиков

общества взаимного страхования (ОВС);

корпорацию Ллойд;

перестраховочные компании;

страховые

и перестраховочные пулы;

саморегулируемые объединения страховщиков (СРО).

Слайд 32Общества взаимного страхования (ОВС)

См. учебное пособие «Конспект лекций по курсу

«Страхование»

(Издание 3-е, переработанное и дополненное)

Слайд 33Организационные формы страховщиков

корпорация Ллойд («Corporation of Lloyd’s», или «Lloyd's of London»).

Ллойд состоит

из ряда синдикатов, которые объединяют физических лиц — андеррайтеров, непосредственно

осуществляющих страховой бизнес корпорации и действуют совместно при проведении страховой операции.

Слайд 34Организационные формы страховщиков

Перестраховочные компании

Особенностью деятельности перестраховочных компаний с организационной

точки зрения является практически полное отсутствие прямого законодательного регулирования их

деятельности в части регламентации процедур перестрахования. Вся деятельность перестраховщиков строится на основе принципов и норм делового оборота. Это связано с наличием двух главных факторов:

в отличие от страховых компаний – прямых страховщиков «клиентами» перестраховщиков выступают цеденты, которые сами являются профессиональными участниками страхового рынка, а следовательно, в достаточной степени владеют спецификой работы, знанием продукта и не нуждаются в дополнительной защите со стороны государства, как страхователи, которые не являются профессионалами в области страхования;

перестраховочный рынок носит международный, транснациональный характер. Это обусловлено включением в него множества субъектов и глубоко дифференцированными национальными законодательствами в области страхования.

Слайд 35Организационные формы страховщиков

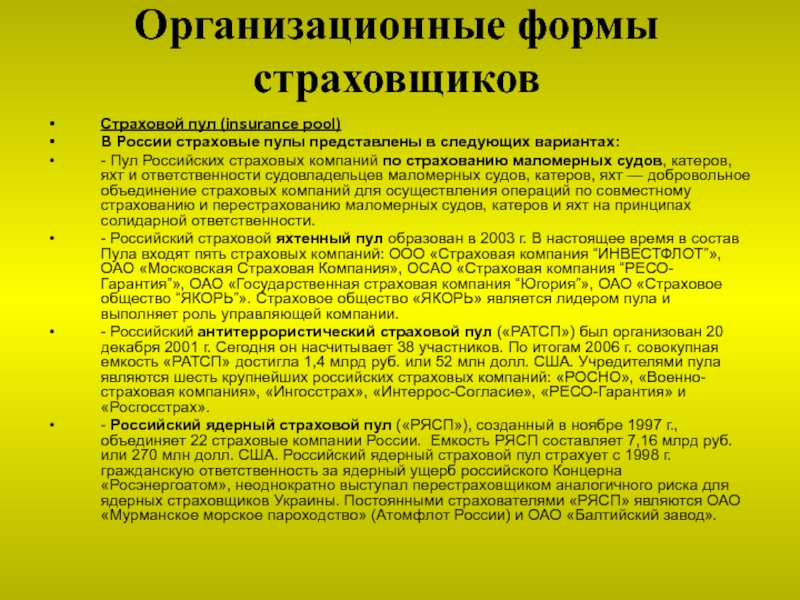

Страховой пул (insurance pool)

В России страховые пулы

представлены в следующих вариантах:

- Пул Российских страховых компаний по

страхованию маломерных судов, катеров, яхт и ответственности судовладельцев маломерных судов, катеров, яхт — добровольное объединение страховых компаний для осуществления операций по совместному страхованию и перестрахованию маломерных судов, катеров и яхт на принципах солидарной ответственности.

- Российский страховой яхтенный пул образован в 2003 г. В настоящее время в состав Пула входят пять страховых компаний: ООО «Страховая компания “ИНВЕСТФЛОТ”», ОАО «Московская Страховая Компания», ОСАО «Страховая компания “РЕСО-Гарантия”», ОАО «Государственная страховая компания “Югория”», ОАО «Страховое общество “ЯКОРЬ”». Страховое общество «ЯКОРЬ» является лидером пула и выполняет роль управляющей компании.

- Российский антитеррористический страховой пул («РАТСП») был организован 20 декабря 2001 г. Сегодня он насчитывает 38 участников. По итогам 2006 г. совокупная емкость «РАТСП» достигла 1,4 млрд руб. или 52 млн долл. США. Учредителями пула являются шесть крупнейших российских страховых компаний: «РОСНО», «Военно-страховая компания», «Ингосстрах», «Интеррос-Согласие», «РЕСО-Гарантия» и «Росгосстрах».

- Российский ядерный страховой пул («РЯСП»), созданный в ноябре 1997 г., объединяет 22 страховые компании России. Емкость РЯСП составляет 7,16 млрд руб. или 270 млн долл. США. Российский ядерный страховой пул страхует с 1998 г. гражданскую ответственность за ядерный ущерб российского Концерна «Росэнергоатом», неоднократно выступал перестраховщиком аналогичного риска для ядерных страховщиков Украины. Постоянными страхователями «РЯСП» являются ОАО «Мурманское морское пароходство» (Атомфлот России) и ОАО «Балтийский завод».

Слайд 36Организационные формы страховщиков

Объединения субъектов страхового дела

На сегодняшний день в

реестре ФССН насчитывается 82 различных объединения страховщиков, представленых тремя группами

союзов:

- общероссийские профессиональные объединения, крупнейшее из которых - Всероссийский союз страховщиков (ВСС), в его состав входят 208 компаний и 10 ассоциаций;

- региональные союзы и ассоциации, образуемые, как правило, в рамках федеральных округов – например, «Союз страховщиков Санкт-Петербурга и Северо-Запада», «Сибирская межрегиональная ассоциация страховщиков», «Союз страховщиков Татарстана», «Урало-Сибирское соглашение»;

- специализированные союзы, созданные в соответствии с требованиями законодательства для регулирования деятельности страховщиков, осуществляющих обязательные виды страхования, примером которого является в настоящее время «Российский союз автостраховщиков» (РСА), либо в силу отраслевой специфики бизнеса, например, «Ассоциация страховщиков топливно-энергетического комплекса» (АСТЭК), «Ассоциация медицинских страховых организаций» (РАМСО).

Слайд 37Страховые посредники

См. учебное пособие «Конспект лекций по курсу «Страхование»

(Издание 3-е,

переработанное и дополненное)

Слайд 38Страховые посредники

Посредническая деятельность осуществляется на основании письменного соглашения договора между

посредником и поручителем (страховщиком, страхователем). На основании соглашения за оказываемые

услуги посредники получают вознаграждение. В таком договоре гражданско-правового характера (поручения, комиссии, агентство и т.п.) стороны оговаривают:

содержание посреднической услуги;

сроки выполнения услуги;

размер и порядок оплаты за предоставленную услугу;

виды дополнительных услуг (консультирование, сопровождение договора, урегулирование убытка и т.п.)

Слайд 39Страховые посредники

Значение СП в условиях кризиса

для СК

основной «неубиваемый» канал

притока страхователей, неаффилироованный иными структурами и обязательствами

селекция рисков (особенно при

работе с брокерами)

улучшение качества предоставляемых документов, как на стадии приема рисков на страхование, так и на стадии урегулирования убытков

борьба со страховым мошенничеством

перевод издержек по привлечению клиентов из постоянных (з/п штатных сотрудников) в переменные (% по агентскому вознаграждению)

для клиента

возможность получения более качественного продукта

защита интересов

простота обслуживания

экономия времени, сил и средств

для отрасли

формирование страховой культуры

прозрачность отношений субъектов

снижение антагонизма

формирование клиентоориентированной …..

формирование предложения на базе спроса (а не наоборот)

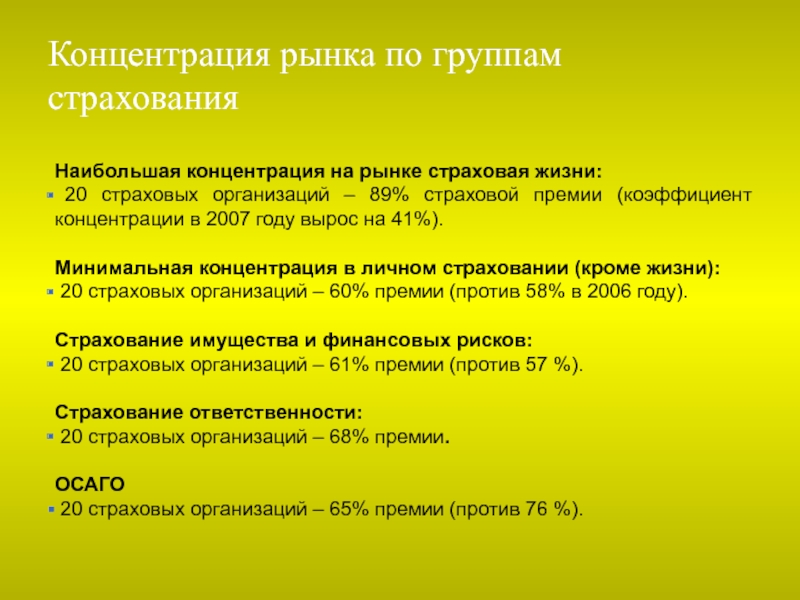

Слайд 43Концентрация рынка по группам страхования

Наибольшая концентрация на рынке страховая жизни:

20 страховых организаций – 89% страховой премии (коэффициент концентрации

в 2007 году вырос на 41%).

Минимальная концентрация в личном страховании (кроме жизни):

20 страховых организаций – 60% премии (против 58% в 2006 году).

Страхование имущества и финансовых рисков:

20 страховых организаций – 61% премии (против 57 %).

Страхование ответственности:

20 страховых организаций – 68% премии.

ОСАГО

20 страховых организаций – 65% премии (против 76 %).

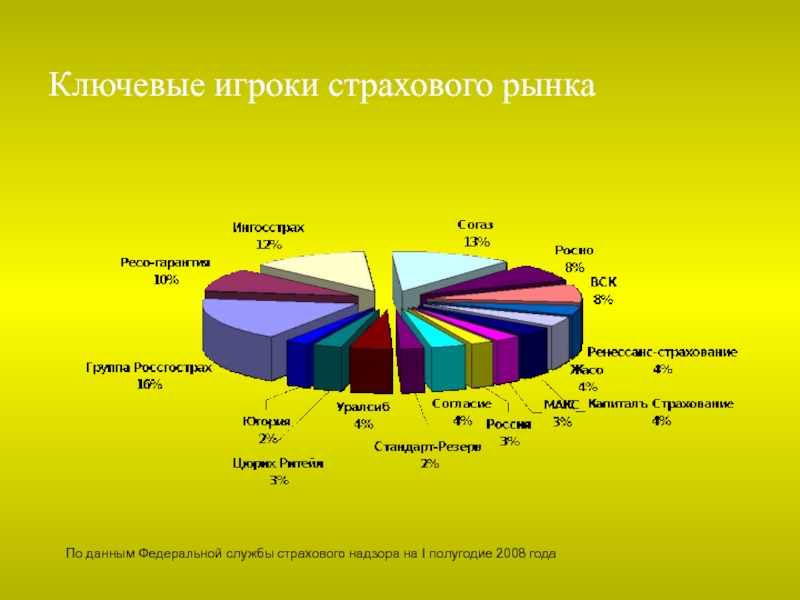

Слайд 44Ключевые игроки страхового рынка

По данным Федеральной службы страхового

надзора на I полугодие 2008 года

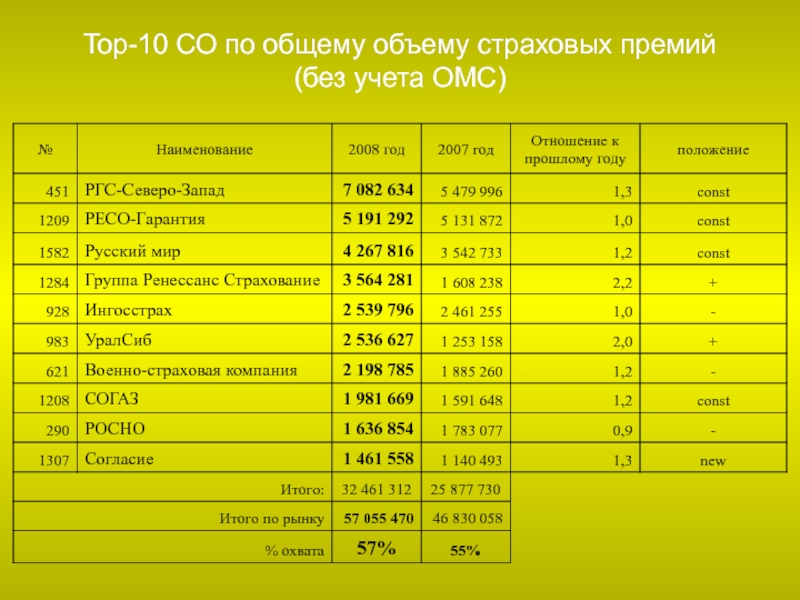

Слайд 45Top-10 СО по общему объему страховых премий

(без учета ОМС)

Слайд 46Структура рынка

На 01 января 2008 года:

856 страховых организаций, в

том числе:

- 119 организаций, осуществляющих страхование жизни;

- 254 организаций, осуществляющих перестраховочную деятельность;

основная форма собственности – общество с ограниченной ответственностью (63%)

Доля активов в ВВП в 2006 году – 2,5%

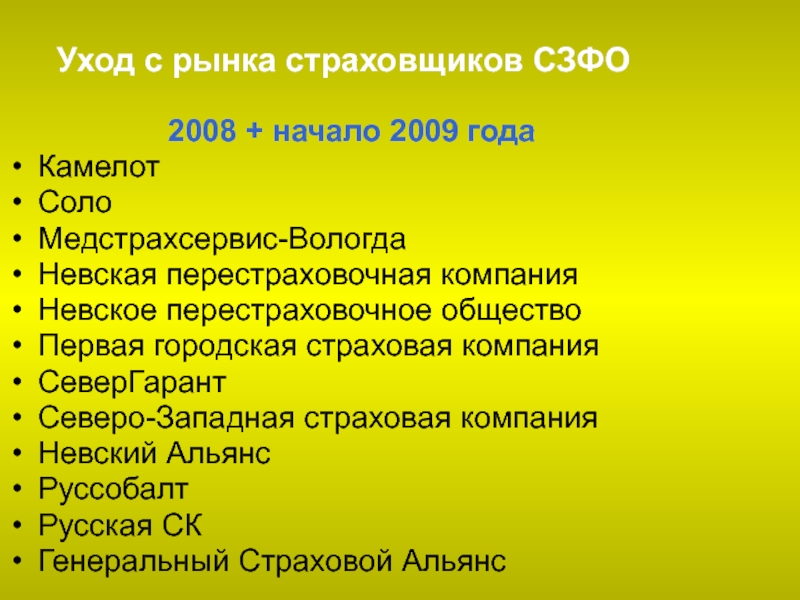

Слайд 47 2008 + начало 2009 года

Камелот

Соло

Медстрахсервис-Вологда

Невская перестраховочная компания

Невское перестраховочное общество

Первая городская страховая компания

СеверГарант

Северо-Западная страховая компания

Невский Альянс

Руссобалт

Русская СК

Генеральный Страховой Альянс

Уход с рынка страховщиков СЗФО

Слайд 48Углубление процессов концентрации в СЗФО

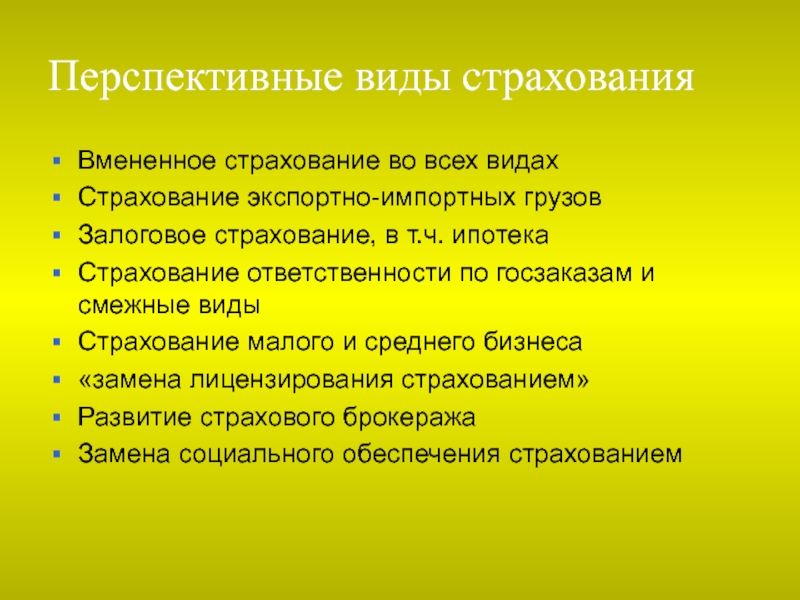

Слайд 49Вмененное страхование во всех видах

Страхование экспортно-импортных грузов

Залоговое страхование, в т.ч.

ипотека

Страхование ответственности по госзаказам и смежные виды

Страхование малого

и среднего бизнеса

«замена лицензирования страхованием»

Развитие страхового брокеража

Замена социального обеспечения страхованием

Перспективные виды страхования

Слайд 50Добровольное

и

обязательное страхование

Слайд 51Добровольное и обязательное страхование

См. учебное пособие «Конспект лекций по курсу

«Страхование»

(Издание 3-е, переработанное и дополненное)

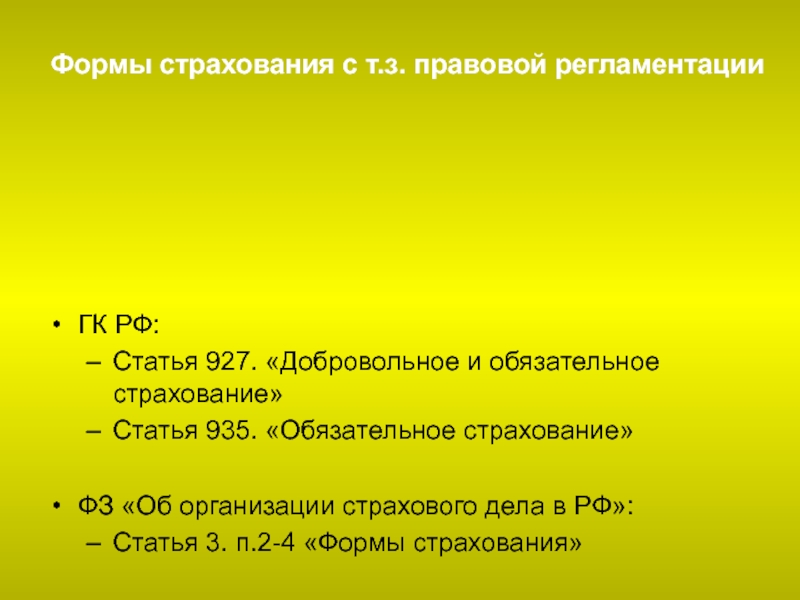

Слайд 53ГК РФ:

Статья 927. «Добровольное и обязательное страхование»

Статья 935. «Обязательное

страхование»

ФЗ «Об организации страхового дела в РФ»:

Статья 3. п.2-4

«Формы страхования»

Формы страхования с т.з. правовой регламентации

Слайд 54Соотношение доли страховых премий, приходящихся на обязательное и добровольное страхование

Слайд 55Соотношение добровольного и обязательного страхования

Обязательное

Социально значимые риски

Катастрофические и

широкоохватные виды, где возможна жесткая стандартизация

Вмененное

Развитие - через смежные финансовые

(кредитные) институты и переход от лицензирования к саморегулированию

Четкая законодательная определение 3-х вопросов:

Объект страхования

Страхуемые риски

Страховые суммы

Добровольное

Экономически целесообразное для субъекта

Стимулирование развития, через налоговые преференции

Слайд 56Организационные формы страховщиков

Слайд 58Организационные формы страховщиков

Два направления:

Традиционные формы – это те формы,

в которых существует (функционирует) основная часть страхового рынка

акционерные общества,

общества

с ограниченной ответственностью

др.

Специальные (специфические) формы – те формы, которые хотя и не столь сильно распространены, но играют существенную роль в структуре страхового рынка и выполняют свои специальные целевые функции.

Слайд 59Типы страховых компаний

Основные типы страховщиков

См. учебное пособие «Конспект лекций по

курсу «Страхование»

(Издание 3-е, переработанное и дополненное)

Слайд 61Страховые посредники

Основные типы страховщиков

См. учебное пособие «Конспект лекций по курсу

«Страхование»

(Издание 3-е, переработанное и дополненное)

Слайд 62Страховые посредники

Урегулирование

убытков

Подбор страхового продукта

Выплата возмещения

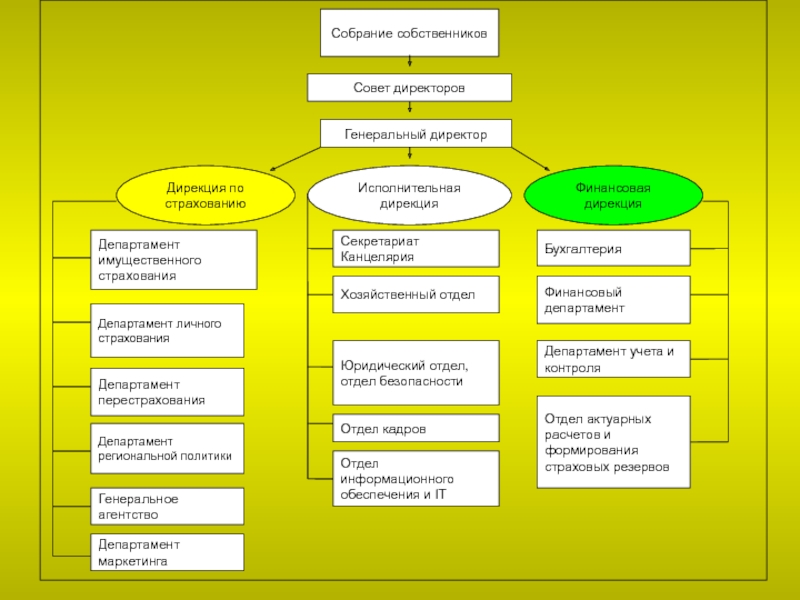

Слайд 64Организационные структуры

Структура организации – это упорядоченная совокупность взаимосвязанных элементов, обеспечивающих

ее функционирование и развитие как единого целого.

Слайд 66Организационные структуры

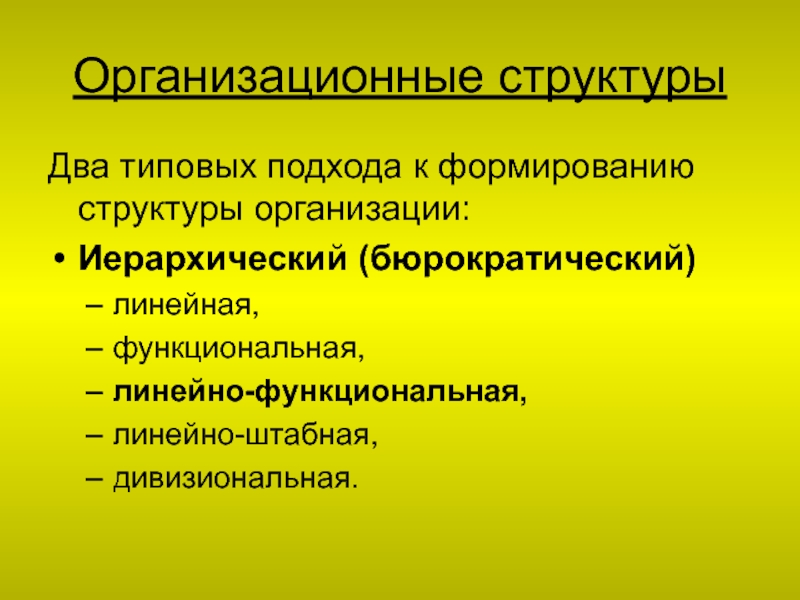

Два типовых подхода к формированию структуры организации:

Иерархический (бюрократический)

линейная,

функциональная,

линейно-функциональная,

линейно-штабная,

дивизиональная.

Слайд 67Организационные структуры

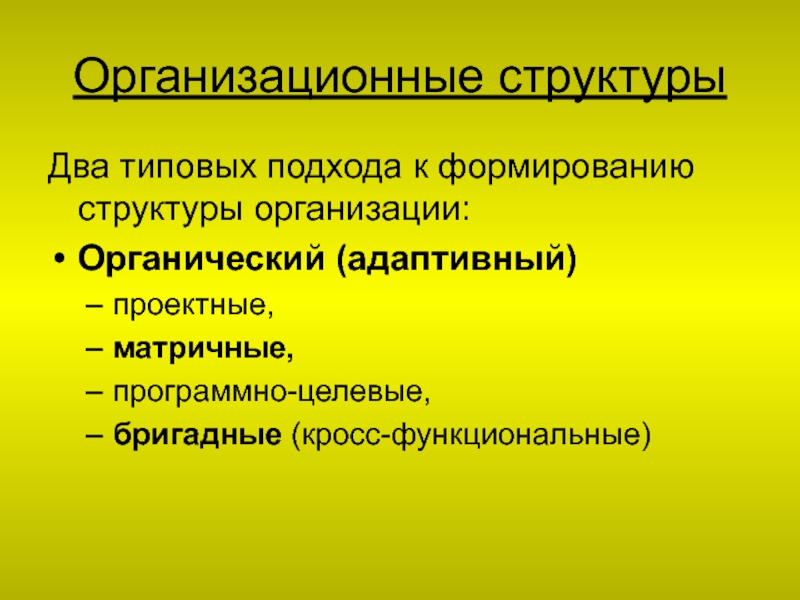

Два типовых подхода к формированию структуры организации:

Органический (адаптивный)

проектные,

матричные,

программно-целевые,

бригадные (кросс-функциональные)

Слайд 69Ключевая особенность страхового продукта и страховой компании, как организационной структуры:

Слайд 70Основной

производственной мощностью

страховой компании является капитал и интеллект специалистов.

+

страховой продукт не может быть произведен ранее, чем на него

возник спрос.

Слайд 72Бизнес-процесс

Бизнес-процесс - это набор необходимых и достаточных мероприятий, оптимально (наиболее

эффективно) связывающих точку входа в «систему» (начало процесса) и точку

выхода из него (конец процесса), т.е. приводящий к результативности процесса.

Слайд 73Цель бизнес-процессов

построение (создание) принципиально новых бизнес-процессов, — улучшенных по

сравнению с имеющимися (реинжениринг);

улучшение и корректировка имеющихся бизнес-процессов (перепроектирование)

Слайд 74Генеральная цель организации бизнес-процесса Бизнес-процесса:

выявление «дефектов» и создание системы их

устранения!!!

«дефекты» – отклонение имеющегося качества от запрашиваемого или ожидаемого

Слайд 75Задачами разработки БП в страховании являются:

упорядочивание последовательности проведения операций:

по

принятию решений;

их исполнению;

отражению принятых решений и результатов их исполнения в

соответствующих документах и базах;

создание методических рекомендаций и инструкций для специалистов на каждой стадии их работы:

документальная фиксация порядка осуществления деятельности;

учебно-методический и информационный материал для сотрудников;

формирование квалификационных требований и моделей компетенций;

Слайд 76Задачами разработки БП в страховании являются:

квалификационное разделение труда:

работа управленцев

(по принятию генеральных, стратегических решений);

работа специалистов (по принятию прикладных текущих

решений и выполнению конкретных работ);

работа технических служащих (секретариат, канцелярия, диспетчеры и т.д.);

видовое разделение труда:

обобщение однородных видов деятельности;

концентрация специализированных ресурсов для выполнения однородных видов деятельности;

освобождение высококвалифицированных специалистов от выполнения технической работы (экономия профессионального ресурса);

перенос нагрузки с человека на технику (систематизация и технологизация исполнения этапов работ);

Слайд 77Задачами разработки БП в страховании являются:

изучение скрытых возможностей процесса

и оптимизация самого процесса (анализ бизнес-процесса дает возможность более тщательно

изучить процесс и выявить его дефекты и скрытые возможности);

структурирование работы – четкое определение каждого элемента бизнес-процесса и алгоритма действий в рамках каждого элемента бизнес-процесса;

выявление и идентификация проблем (дефектов). Определение причин, по которым не обеспечено запрашиваемое или ожидаемое качество процесса (продукта) и установление источников выявленного дефекта, благодаря чему возможно системное устранение дефекта;

Слайд 78Задачами разработки БП в страховании являются:

преодоление барьеров непонимания между

подразделениями за счет наглядности БП и участия в их создании;

обмен информацией между подразделениями (привлечения – обслуживания – учета – сопровождения) с целью более объективного представления о потенциальных запросах клиентов и их ожиданиях, а также внутренних и внешних объективных ограничителях.

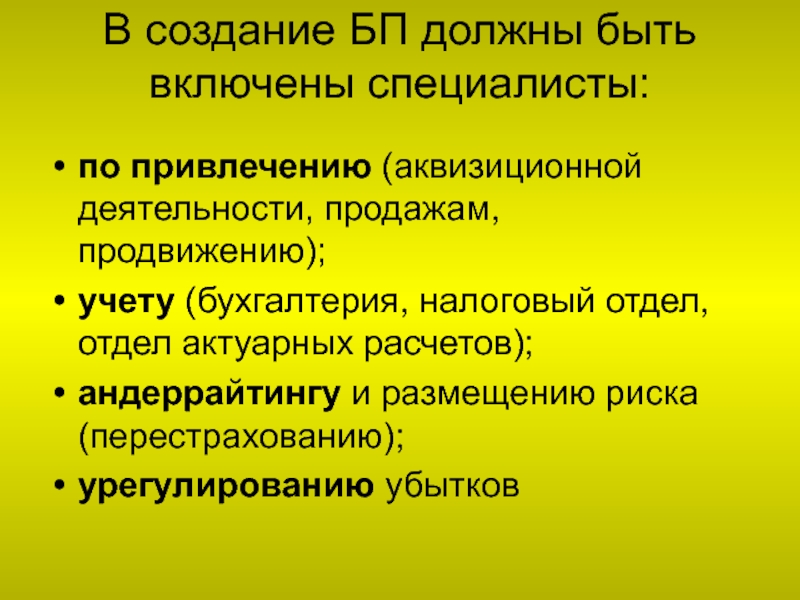

Слайд 79В создание БП должны быть включены специалисты:

по привлечению (аквизиционной деятельности,

продажам, продвижению);

учету (бухгалтерия, налоговый отдел, отдел актуарных расчетов);

андеррайтингу и

размещению риска (перестрахованию);

урегулированию убытков

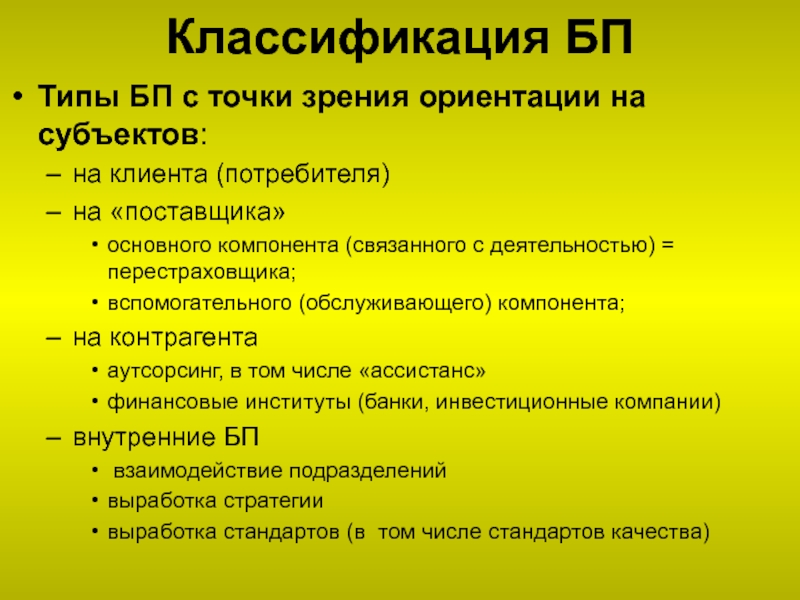

Слайд 81Классификация БП

Типы БП с точки зрения ориентации на субъектов:

на клиента

(потребителя)

на «поставщика»

основного компонента (связанного с деятельностью) = перестраховщика;

вспомогательного

(обслуживающего) компонента;

на контрагента

аутсорсинг, в том числе «ассистанс»

финансовые институты (банки, инвестиционные компании)

внутренние БП

взаимодействие подразделений

выработка стратегии

выработка стандартов (в том числе стандартов качества)

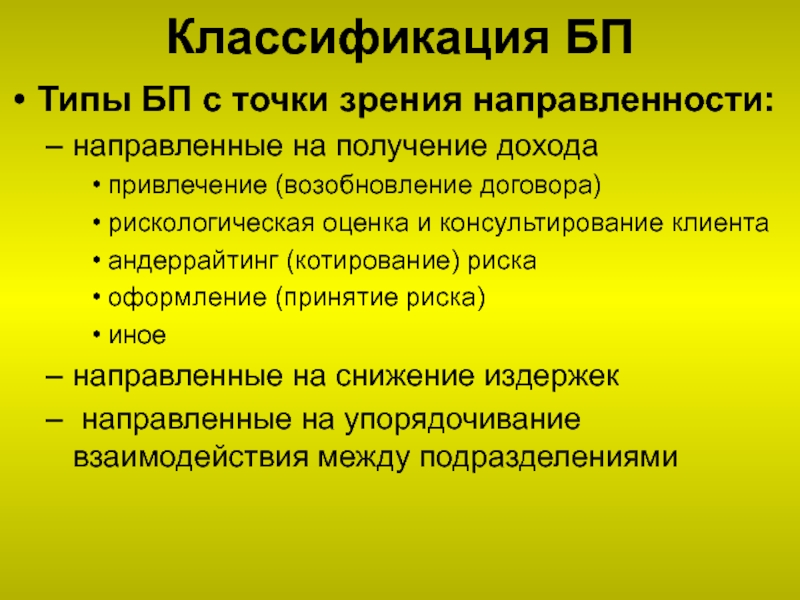

Слайд 82Классификация БП

Типы БП с точки зрения направленности:

направленные на получение

дохода

привлечение (возобновление договора)

рискологическая оценка и консультирование клиента

андеррайтинг

(котирование) риска

оформление (принятие риска)

иное

направленные на снижение издержек

направленные на упорядочивание взаимодействия между подразделениями

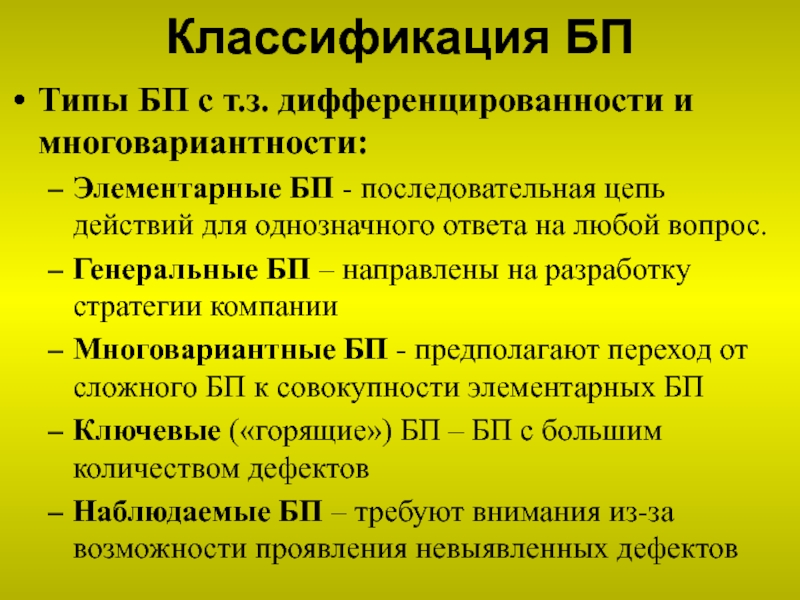

Слайд 83Классификация БП

Типы БП с т.з. дифференцированности и многовариантности:

Элементарные БП

- последовательная цепь действий для однозначного ответа на любой вопрос.

Генеральные БП – направлены на разработку стратегии компании

Многовариантные БП - предполагают переход от сложного БП к совокупности элементарных БП

Ключевые («горящие») БП – БП с большим количеством дефектов

Наблюдаемые БП – требуют внимания из-за возможности проявления невыявленных дефектов

Слайд 84Классификация БП

Типы БП с т.з. дифференцированности и многовариантности:

Ожидаемые -

БП, которые в силу определенных событий (решений) будут крайне востребованы,

но еще не описаны (необходимо создавать с нуля).

Приоритетные БП – оптимизация которых в значительной степени влияет на увеличение дохода компании или уменьшение ее издержек;

БП привлечения (клиентов) – активные БП – инициируемые самим субъектом (компанией);

БП обслуживания – пассивные БП – порождаемые запросами (потребностями) клиентов

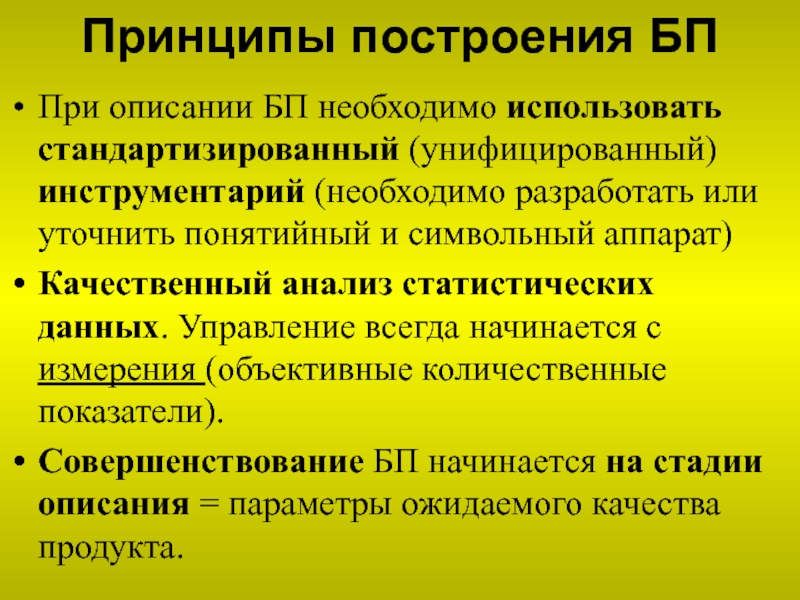

Слайд 86Принципы построения БП

При описании БП необходимо использовать стандартизированный (унифицированный) инструментарий

(необходимо разработать или уточнить понятийный и символьный аппарат)

Качественный анализ статистических

данных. Управление всегда начинается с измерения (объективные количественные показатели).

Совершенствование БП начинается на стадии описания = параметры ожидаемого качества продукта.

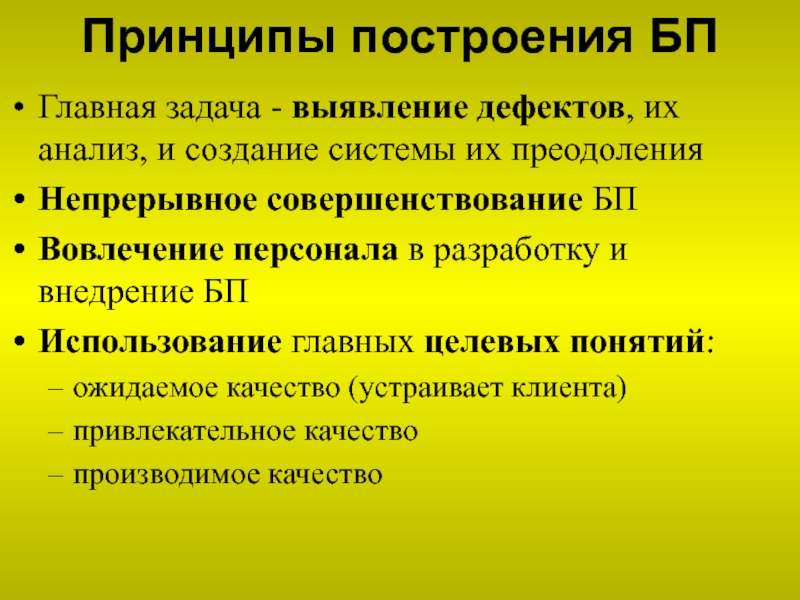

Слайд 87Принципы построения БП

Главная задача - выявление дефектов, их анализ, и

создание системы их преодоления

Непрерывное совершенствование БП

Вовлечение персонала в

разработку и внедрение БП

Использование главных целевых понятий:

ожидаемое качество (устраивает клиента)

привлекательное качество

производимое качество

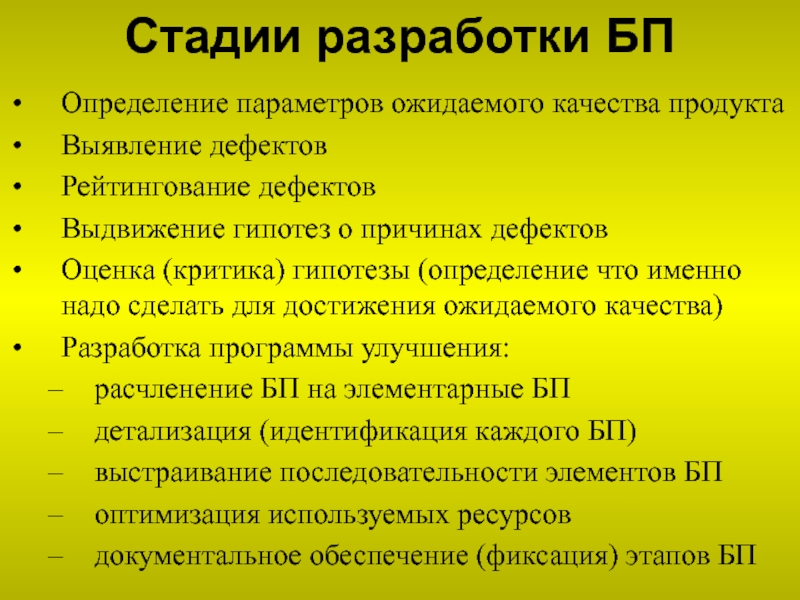

Слайд 88Стадии разработки БП

Определение параметров ожидаемого качества продукта

Выявление дефектов

Рейтингование дефектов

Выдвижение гипотез о причинах дефектов

Оценка (критика) гипотезы

(определение что именно надо сделать для достижения ожидаемого качества)

Разработка программы улучшения:

расчленение БП на элементарные БП

детализация (идентификация каждого БП)

выстраивание последовательности элементов БП

оптимизация используемых ресурсов

документальное обеспечение (фиксация) этапов БП

Слайд 89Стадии разработки БП

Утверждение программы улучшения БП

Реализация (внедрение) программы

Закрепление

нового стандарта качества

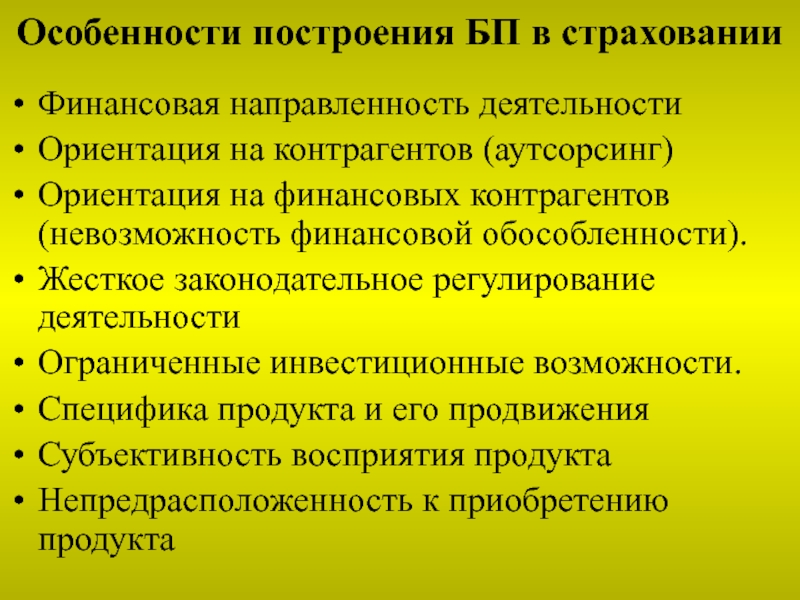

Слайд 90Особенности построения БП в страховании

Финансовая направленность деятельности

Ориентация на контрагентов

(аутсорсинг)

Ориентация на финансовых контрагентов (невозможность финансовой обособленности).

Жесткое законодательное

регулирование деятельности

Ограниченные инвестиционные возможности.

Специфика продукта и его продвижения

Субъективность восприятия продукта

Непредрасположенность к приобретению продукта

Слайд 91Особенности построения БП в страховании

Высокие требования к профессиональной подготовке сотрудников

Работа через посредников

«Закрытость» каналов обратной связи

Необходимость ассистантского сопровождения

Преобладание вмененного (обязательного) страхования

Постоянное изменение и ужесточение законодательных требований к страховщику

Необходимость постоянного совершенствования методологии страхования