Слайд 2W 1999 roku Polska jako jeden z pierwszych krajów w

Europie przeprowadziła gruntowną reformę systemu emerytalnego. Była to jedna z

najważniejszych zmian, jakie udało się wprowadzić w naszym kraju po 1989 roku. Poprzedni system był typową piramidą finansową, skazaną na bankructwo. Jej żywot był podtrzymywany wyłącznie dzięki dotacjom z pieniędzy podatników. Choć dzisiaj ZUS wciąż otrzymuje wysokie dotacje z budżetu państwa, to jednak docelowo nowy system emerytalny będzie finansował się wyłącznie ze zgromadzonych składek.

Nowy system istotnie wzmocnił bodźce do dłuższej aktywności zawodowej. Dzięki reformie, mniej Polaków będzie wycofywać się z rynku pracy przed osiągnięciem ustawowego wieku emerytalnego. Większa liczba pracujących przyczyni się do spadku wydatków budżetowych, do wyższego tempa wzrostu gospodarczego i ostatecznie do szybszej poprawy poziomu życia.

Слайд 3Sytuacja demograficzna

Kurcząca się wielkość populacji w wieku produkcyjnym będzie skutkować

spadkiem liczby pracujących. Niezależnie od przyszłej dynamiki wynagrodzeń, niski wzrost

zatrudnienia przyczyni się do obniżenia tempa waloryzacji składek gromadzonych na indywidualnych kontach emerytalnych w ZUS.

Waloryzacja kapitału w I filarze nie może być jednak niższa od poziomu inflacji. Z powodów demograficznych, waloryzacja kapitału dokonywana przez ZUS może jednak okazać się w przyszłości niewiele wyższa od inflacji. W długim okresie tempo waloryzacji środków gromadzonych w I filarze będzie zbliżone do tempa wzrostu PKB.

Слайд 4Dwa modele finansowania emerytur

W literaturze rozróżnia się dwa główne systemy

finansowania emerytur: system bismarckowski i system beveridge’owski.

Слайд 5I. System bismarckowski,

zainicjowany jeszcze w latach 1880., oparty jest o

zasadę przymusowego ubezpieczenia, w którym składki pracowników lub pracodawców kapitalizowane

są w funduszach inwestycyjnych celem finansowania przyszłych świadczeń emerytalnych[1]. Inymi słowy, system bismarckowski jest systemem o zdefinowanych składkach. Wysokość świadczeń winna być uzależniona od wysokości składki ubezpieczeniowej. Celem tego modelu jest uzależnienie wysokości przyszłych świadczeń od inywidualnego wkładu oaz zabezpieczenie standardu zycia oszczędzającego. Model finansowania emerytur oparty o zdefiniowane składki i ich kapitalizację na kontach indywidualnych posiada słabe strony, a mianowicie, ryzyko długiego życia i ryzyko nietrafionych inwestycji ponosi oszczędzający.

[1] Zasadę tę przeforsował parlament II Rzeszy niemieckiej wbrew stanowisku Bismarcka.

Слайд 6Piramida finansowa Carlo Ponti

Carlo Ponti: 1920…

Pierwsi dostają wielkie procenty,

ostatni

tracą wszystko.

Слайд 7II. System Sir Wiliama Beveridge’a, 1942

jest systemem o zdefiniowanych świadczeniach,

finansowanych z podatków i ogólnych przychodów budżetu państwa. Jest to

zatem system repartycyjny, w którym młodsze pokolenie pracujące finansuje dochody starszego pokolenia nie pracującego. W celu ograniczenia wydatków budżetowych przyszli beneficjenci poddawani są zazwyczaj testowi majątkowemu i testowi wielkości dochodów własnych. Wadą tego systemu jest oderwanie wkładu pracy od wysokości przyszłych świadczeń oraz duże prawdopodobieństwo generowania pokusy nadużycia [hazardu moralnego, tj np pozbywania się oszczędności (zapis na rzecz krewnch, podróż dookoła świata, etc)] w celu uzyskania dostępu do jego dobrodziejstw („załapania się”).

Слайд 8Kilka filarów

W celu ograniczenia ryzyka pierwszego i drugiego typu wiekszość

systemów emerytalnych opiera się na kilku „filarach”, gdzie filar pierwszy

oparty o system Beveridge’a mityguje ryzyko systemu Bismarcka - stanowiąc swego rodzaju sieć bezpieczeństwa – zapewniając minimalny poziom dochodu np w przypadku konieczności finansowania długiego życia, a ryzyko inwestycyjne mitygowane jest nakładaniem ograniczeń na swobodę inwestowania oszczędności np na giełdzie na korzyść lokowania znacznej i (jak w przypadku reformy emerytalnej w USA) rosnącej proporcji oszczędności w obligacjach państwowych kosztem ryzykownych akcji przedsiębiorstw.

Z kolei filar drugi, oparty o system bismarckowski, uzależnia wysokość świadczenia od własnego wkładu pracującego i usuwa lub ogranicza pokusę hazardu moralnego.

Слайд 9I filar - zreformowany Zakład Ubezpieczeń Społecznych (ZUS), do którego

jest przekazywana składka emerytalna, zapisywana jednak na indywidualnym koncie ubezpieczonego.

Składka ta jest waloryzowana w stosunku do inflacji i wzrostu funduszu płac. I filar - ZUS nadal opiera się na realizowaniu tzw. umowy pokoleniowej,

Слайд 10II filar - Otwarte Fundusze Emerytalne (OFE), tworzone i zarządzane

przez Powszechne Towarzystwa Emerytalne (PTE), których podstawową funkcją jest pomnażanie

wpływających do OFE składek. Od 1 maja 2011r. II Filar to także subkonta prowadzone przez ZUS, na których ewidencjonuje się informacje o zwaloryzowanej wysokości wpłaconych składek,

Слайд 11III filar - dodatkowy, całkowicie dobrowolny system oszczędzania, umożliwiający podniesienie

wysokości podstawowej emerytury otrzymywanej w przyszłości z I lub z

I i II filaru.

Слайд 12Składka emerytalna wynosi 19,52% podstawy wymiaru składki. Jej podział kształtuje

się następująco:

12,22 % zostaje zapisane na indywidualnym koncie w ZUS,

do

dnia 30-04-2011r. 7,3 % składki trafiało do OFE,

od dnia 01-05-2011r. do dnia 31 grudnia 2012 r. 2,3% trafi do OFE, a 5% zostanie zaewidencjonowane na subkoncie w ZUS.

2017 do OFE trafi 3,5%, a 3,8% do ZUS

Слайд 13Opłaty (Koszty)

Zgodnie z ustawą o funkcjonowaniu otwartych funduszy emerytalnych Powszechne

Towarzystwa Emerytalne (PTE) pobierają dwie opłaty.

Opłaty od składek (tzw. prowizja)

- fundusze pobierają jednakowe opłaty od składek w stosunku do wszystkich nowych klientów:

od 1 stycznia 2010 r. - 3,5% kwoty składki

tylko

OFE Allianz - 3,45% kwoty składki

OFE Polsat - 3,4% kwoty składki

Слайд 14Losowanie do OFE

Losowanie do OFE przeprowadza ZUS dwukrotnie w ciągu

roku - na koniec stycznia i na koniec lipca -

wśród osób, które podlegały ubezpieczeniu społecznemu, a nie przystąpiły do żadnego z funduszy.

Wybór OFE jest obowiązkowy (dla osób urodzonych po 31 grudnia 1968 roku) w terminie 7 dni od podjęcia przez nich pracy lub rozpoczęcia działalności gospodarczej.

Losowanie jest poprzedzone zawiadomieniem listownym o konieczności wyboru OFE, wysyłanym przez ZUS. 10 stycznia lub 10 lipca jest ostatecznym terminem na samodzielny wybór OFE.

Слайд 15OFE a ZUS

OFE nie gwarantują minimalnego dodatniego poziomu waloryzacji. Jedynym

mechanizmem, który nie pozwala na zbyt mały wzrost (lub zbyt

duży spadek) oszczędności zgromadzonych w OFE jest tzw. minimalna wymagana stopa zwrotu (MWSZ).

Stopa ta stanowi połowę średnich stóp zwrotu wszystkich OFE ważonych wielkością ich aktywów z okresu ostatnich 36 miesięcy lub stopę zwrotu niższą o 4 pkt. proc. od tej średniej (wybierana jest ta, która jest niŜsza). Gdy faktyczna stopa zwrotu któregoś z OFE okaŜe się niŜsza od minimalnej wymaganej stopy zwrotu,

powszechne towarzystwo emerytalne (PTE) zarządzające OFE musi obowiązkowo podwyższyć stopę waloryzacji zgromadzonych składek do poziomu MWSZ. Komisja Nadzoru Finansowego publikuje poziom tej stopy dwa razy w ciągu roku.

Слайд 16Kobieta, która w 1999 roku wstąpiła do OFE, zarabiała średnią

krajową i w 2009 roku osiągnęła wiek emerytalny powinna zgromadzić

na swoich dwóch kontach emerytalnych ok. 325 tys. zł, z czego w ZUS i OFE odpowiednio ok. 25 tys. zł i 300 tys. zł (zwaloryzowany kapitał początkowy oraz zwaloryzowane składki emerytalne). Uwzględniając statystyczny

okres dalszego życia, miesięczna emerytura okresowa takiej kobiety wyniesie 1268 zł, z czego 1180 zł z ZUS i jedynie 88 zł z OFE.

Слайд 17Autorzy reformy emerytalnej planowali, że od

2005 roku PTE będą mogły

tworzyć i zarządzać dwoma otwartymi funduszami.

Pierwszy fundusz (typu A) miał

inwestować środki na dotychczasowych zasadach.

Drugi fundusz (typu B) miał mieć z kolei ograniczenia w inwestowaniu w instrumenty

obarczone największym ryzykiem, głównie akcje i instrumenty zagraniczne.

Członkostwo w funduszu typu B miało być moŜliwe nie wcześniej niŜ po ukończeniu

50 roku Ŝycia. Niestety, w 2005 roku Sejm zniósł obowiązek utworzenia przez PTE

bezpiecznych funduszy typu B

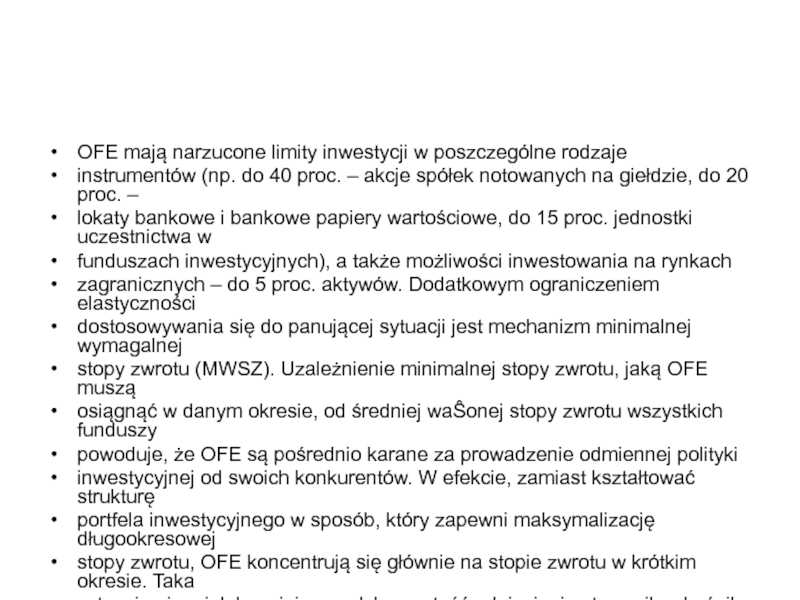

Слайд 18OFE mają narzucone limity inwestycji w poszczególne rodzaje

instrumentów (np. do

40 proc. – akcje spółek notowanych na giełdzie, do 20

proc. –

lokaty bankowe i bankowe papiery wartościowe, do 15 proc. jednostki uczestnictwa w

funduszach inwestycyjnych), a także możliwości inwestowania na rynkach

zagranicznych – do 5 proc. aktywów. Dodatkowym ograniczeniem elastyczności

dostosowywania się do panującej sytuacji jest mechanizm minimalnej wymagalnej

stopy zwrotu (MWSZ). Uzależnienie minimalnej stopy zwrotu, jaką OFE muszą

osiągnąć w danym okresie, od średniej waŜonej stopy zwrotu wszystkich funduszy

powoduje, że OFE są pośrednio karane za prowadzenie odmiennej polityki

inwestycyjnej od swoich konkurentów. W efekcie, zamiast kształtować strukturę

portfela inwestycyjnego w sposób, który zapewni maksymalizację długookresowej

stopy zwrotu, OFE koncentrują się głównie na stopie zwrotu w krótkim okresie. Taka

sytuacja nie miałaby miejsca, gdyby wartość odniesienia stanowił wskaźnik niezależny od wyników poszczególnych OFE. Dobrym rozwiązaniem byłoby porównywanie stóp zwrotu osiąganych przez OFE z rentownością aktywów, które dają stabilne zyski w długim okresie.

Слайд 19Preferencja domu: 5% vs 70%

na Słowacji fundusze mogą inwestować zagranicą

do 70 proc. swoich aktywów. Restrykcyjne ograniczenia nakładane na zagraniczne

inwestycje funduszy emerytalnych niosą negatywne skutki przede wszystkim dla samych ubezpieczonych. Przykładowo, w wyniku spadku cen akcji na warszawskiej giełdzie, w okresie od lipca 2007 do marca 2009 roku wycena jednostek uczestnictwa OFE spadła o ok. 21 mld zł, czyli niemal o połowę inwestowanych w ten sposób środków. MoŜnaby uniknąć tych strat gdyby OFE miały większe moŜliwości lokowania pieniędzy za granicą. O ile bowiem GPW daje relatywnie wysokie stopy zwrotu w czasach dobrej koniunktury, to w okresach bessy polskie indeksy zniŜkują przeciętnie mocniej niŜ inne giełdy na świecie. Od lipca 2007 do marca 2009 roku, kiedy WIG spadł o ponad 56 proc., inwestycje w akcje notowane na zagranicznych parkietach pozwalały na osiągnięcie znacząco mniejszej straty, a w niektórych przypadkach nawet na wypracowanie niewielkiego zysku. Gdyby OFE mogły przenieść wszystkie swoje środki zaangaŜowane w akcje z giełdy warszawskiej np. Na giełdy w USA lub w Wlk. Brytanii, to ograniczyłyby swoje straty o połowę. Gdyby natomiast OFE kupiły akcje spółek notowanych na giełdzie w Bratysławie, to dzięki deprecjacji złotego zarobiłyby w tym okresie niemal 13 proc. (nie uwzględniając osłabienia polskiej waluty zanotowałyby jednak 30 proc. stratę). Oznacza to, Ŝe środki zgromadzone na kontach emerytalnych w OFE byłyby teraz większe niŜ w marcu 2007 roku aŜ o 6,5 mld zł i aŜ o 28 mld zł większe niŜ obecnie.