Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

т ема: Региональные налоги

Содержание

- 1. т ема: Региональные налоги

- 2. Региональные налоги- это обязательные платежи в бюджет

- 3. Региональные налоги четко определены законодательством и к

- 4. Транспортный налогДо 2003 г. налогообложение транспортных средств

- 5. Транспортный налог можно охарактеризовать как региональный, прямой,

- 6. Плательщики транспортного налога: Плательщиками налога

- 7. Объектом налогообложения признаются: Наземные транспортные средства —

- 8. Налоговая база Налоговая база, согласно ст. 359

- 9. Слайд 9

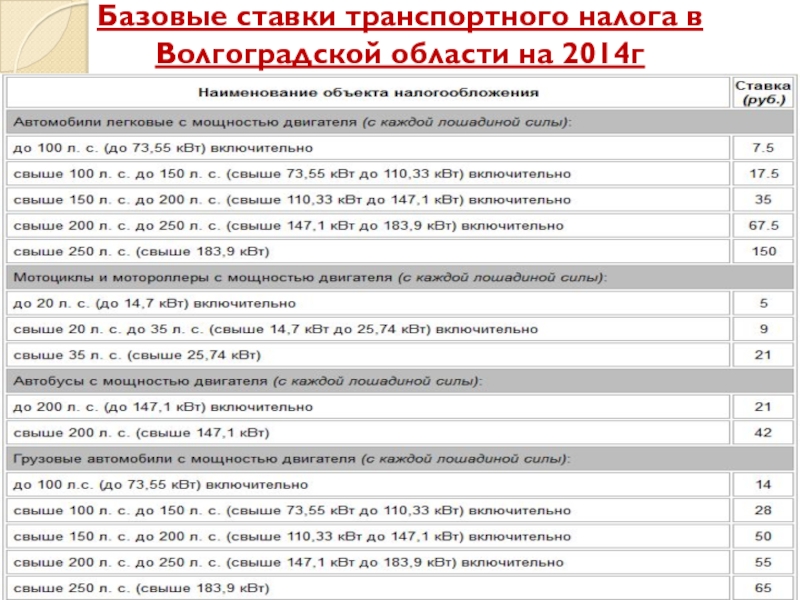

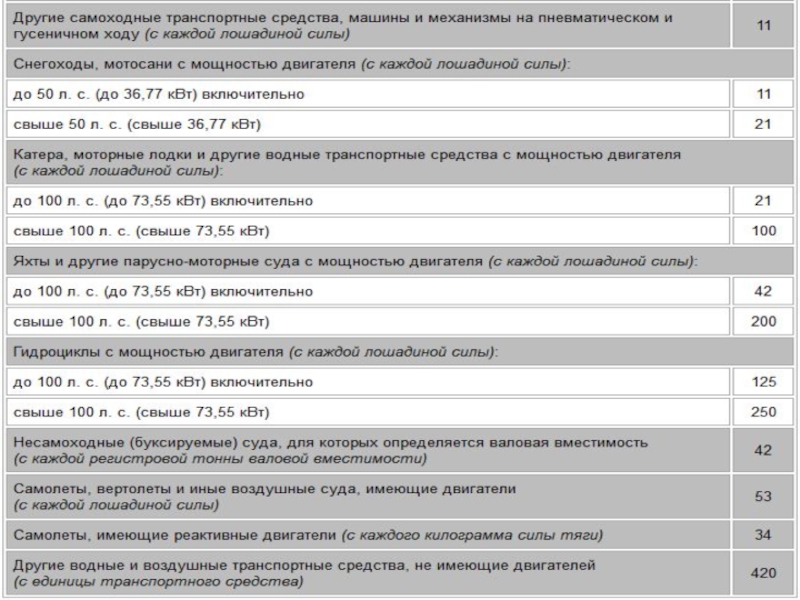

- 10. Базовые ставки транспортного налога в Волгоградской области на 2014г

- 11. Слайд 11

- 12. Налог на имущество организаций Налог на имущество

- 13. Плательщики налога на имущество организаций

- 14. Не признаются объектом налогообложения:земельные участки и иные

- 15. Налоговый период налога на имущество организаций

- 16. При определении налоговой базы принимается следующая стоимость

- 17. Ставка налога на имущество организаций Ставка

- 18. Налог на игорный бизнес — налог с организаций,

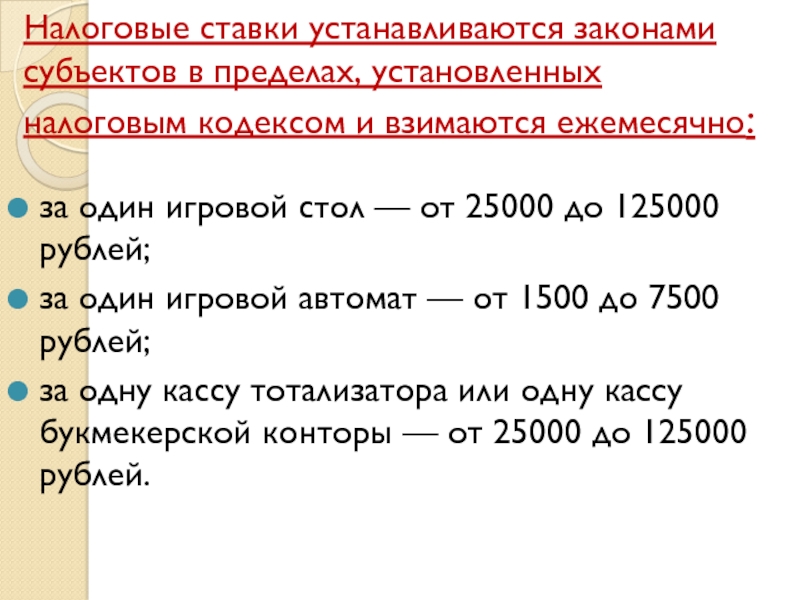

- 19. Налоговые ставки устанавливаются законами субъектов в пределах,

- 20. В случае, если ставки налогов

- 21. Налоговым периодом признается календарный месяц.

- 22. СПАСИБО ЗА ВНИМАНИЕ!!!

- 23. Скачать презентанцию

Региональные налоги- это обязательные платежи в бюджет соответствующих субъектов РФ, устанавливаемые законами субъектов Российской Федерации в соответствии с Налоговым кодексом и обязательные к уплате на территории всех регионов соответствующих субъектов РФ.

Слайды и текст этой презентации

Слайд 3Региональные налоги четко определены законодательством и к ним относятся:

транспортный

налог;

налог на имущество организаций (предприятий);

налог на игорный бизнес.

Слайд 4Транспортный налог

До 2003 г. налогообложение транспортных средств базировалось на двух

налогах — налоге с владельцев транспортных средств и налоге на

имущество физических лиц в отношении водных и воздушных транспортных средств. С 1 января 2003 года вступила в действие глава 28 Налогового кодекса «Транспортный налог», в результате чего было произведено объединение двух вышеуказанных налогов.Слайд 5Транспортный налог можно охарактеризовать как региональный, прямой, смешанный, имущественный. Транспортный налог

установлен Налоговым кодексом и вводится в действие законами субъектов Федерации.

После принятия законов субъектами Федерации транспортный налог становится обязательным и уплачивается на территории соответствующего субъекта Федерации. Законодательные органы субъекта Российской Федерации при принятии региональных законов о транспортном налоге устанавливают: конкретную ставку налога (на основе базовой ставки налога);порядок и сроки уплаты налога. Помимо этого при установлении налога законами субъектов Федерации могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиками.Слайд 6Плательщики транспортного налога:

Плательщиками налога являются организации и физические

лица, на которых зарегистрированы транспортные средства, являющиеся объектом обложения. Налогоплательщиками

являются лица, владеющие транспортным средством по любому законному основанию (собственность, аренда и др.), которое приводит к обязанности регистрации данного транспортного средства.Слайд 7Объектом налогообложения признаются:

Наземные транспортные средства — автомобили, мотоциклы, мотороллеры, автобусы

и другие самоходные машины и механизмы на пневматическом и гусеничном

ходу, снегоходы, мотосани.Водные транспортные средства — теплоходы, яхты, парусные суды, катера, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные транспортные средства.

Воздушные транспортные средства — самолеты, вертолеты и другие воздушные транспортные средства

Не являются объектом налогообложения весельные лодки, моторные лодки с двигателем мощностью не свыше 5 л. е., автомобили, специально оборудованные для использования инвалидами, а также легковые автомобили с мощностью двигателя до 100 л. е., полученные (приобретенные) через органы социальной защиты населения, тракторы и другие транспортные средства в соответствии с п. 2 ст. 358 НК.

Слайд 8Налоговая база Налоговая база, согласно ст. 359 НК, определяется: 1. в отношении

транспортных средств, имеющих двигатели, — как мощность двигателя транспортного средства

в лошадиных силах; 2. в отношении воздушных транспортных средств, для которых определяется тяга реактивного двигателя, — как паспортная статическая тяга реактивного двигателя (суммарная паспортная статическая тяга всех реактивных двигателей) воздушного транспортного средства на взлетном режиме в земных условиях в килограммах силы; 3. в отношении водных несамоходных (буксируемых) транспортных средств, для которых определяется валовая вместимость, — как валовая вместимость в регистровых тоннах; 4. в отношении водных и воздушных транспортных средств, не указанных в вышеназванных пунктах, — как единица транспортного средства. Мощность двигателя определяется исходя из технической документации на соответствующее транспортное средство и указывается в регистрационных документах.Слайд 9

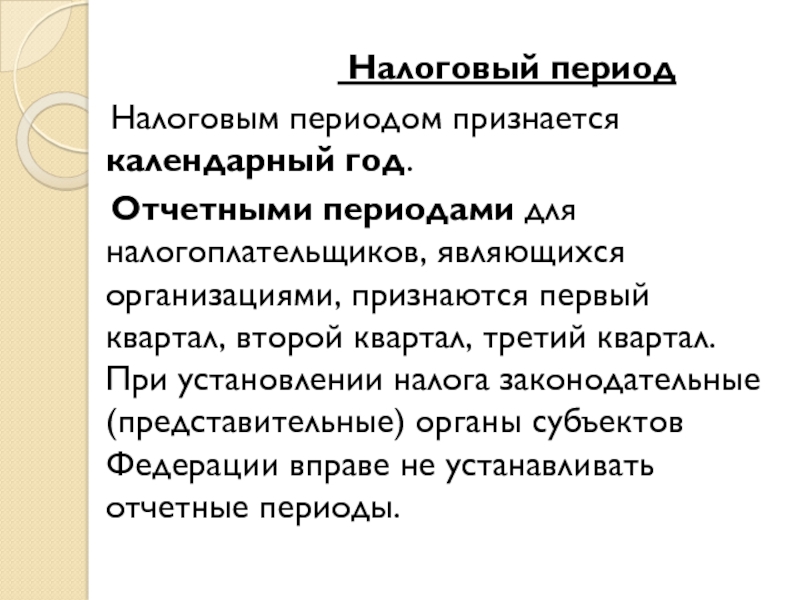

Налоговый период

Налоговым периодом признается

календарный год.Отчетными периодами для налогоплательщиков, являющихся организациями, признаются первый квартал, второй квартал, третий квартал. При установлении налога законодательные (представительные) органы субъектов Федерации вправе не устанавливать отчетные периоды.

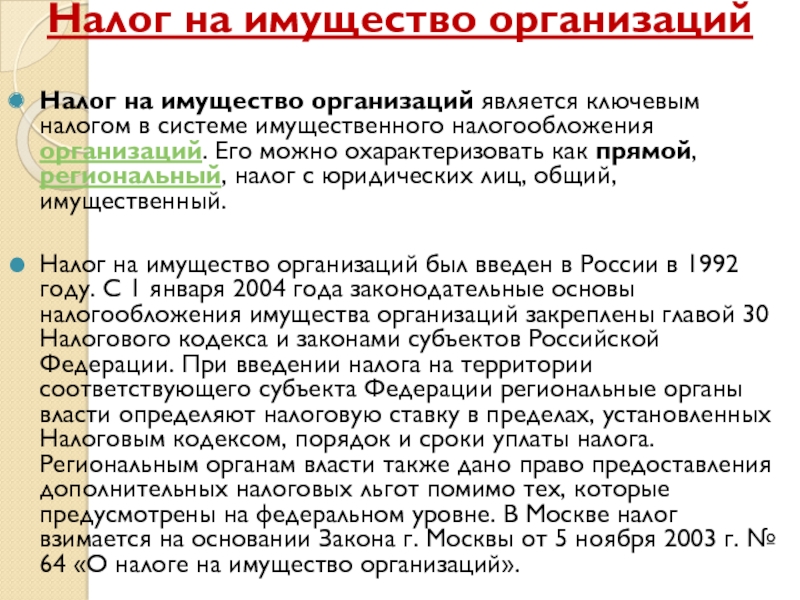

Слайд 12Налог на имущество организаций

Налог на имущество организаций является ключевым налогом

в системе имущественного налогообложения организаций. Его можно охарактеризовать как прямой,

региональный, налог с юридических лиц, общий, имущественный.Налог на имущество организаций был введен в России в 1992 году. С 1 января 2004 года законодательные основы налогообложения имущества организаций закреплены главой 30 Налогового кодекса и законами субъектов Российской Федерации. При введении налога на территории соответствующего субъекта Федерации региональные органы власти определяют налоговую ставку в пределах, установленных Налоговым кодексом, порядок и сроки уплаты налога. Региональным органам власти также дано право предоставления дополнительных налоговых льгот помимо тех, которые предусмотрены на федеральном уровне. В Москве налог взимается на основании Закона г. Москвы от 5 ноября 2003 г. № 64 «О налоге на имущество организаций».

Слайд 13Плательщики налога на имущество организаций

Плательщиками налога являются организации,

имеющие имущество, признаваемое объектом налогообложения в соответствии со ст. 374

НК.Объектом обложения для российских организаций и иностранных организаций, осуществляющих деятельность в России через постоянные представительства, признается движимое и недвижимое имущество, учитываемое на балансе в качестве объектов основных средств.

Для иностранных организаций, не осуществляющих деятельности в России через постоянные прс дета в итсл ьств а. объектом признается находящееся на российской территории недвижимое имущество, принадлежащее указанным иностранным организациям на праве собственности и полученное по концессионному соглашению.

Слайд 14

Не признаются объектом налогообложения:

земельные участки и иные объекты природопользования (водные

объекты и другие природные ресурсы);

- имущество, принадлежащее на праве оперативного

управления федеральным органам исполнительной власти, в которых законодательно предусмотрена военная и (или) приравненная к ней служба, используемое этими органами для нужд обороны, гражданской обороны, обеспечения безопасности и охраны правопорядка в России.Слайд 15Налоговый период налога на имущество организаций

Налоговым периодом признается

календарный год.

Отчетными периодами являются первый квартал, полугодие и

девять месяцев календарного года. Органам власти субъектов Федерации предоставлено право не устанавливать отчетные периоды.Налоговая база в соответствии со ст. 375 НК определяется для российских и иностранных организаций, осуществляющих деятельность на территории России через постоянное представительство, как среднегодовая стоимость имущества.

Слайд 16При определении налоговой базы принимается следующая стоимость имущества:

по имуществу, подлежащему

амортизации, принимается его остаточная стоимость, сформированная в соответствии с установленным

порядком ведения бухгалтерского учета, утвержденным в учетной политике организации;по имуществу, не подлежащему амортизации, стоимость указанных объектов для целей налогообложения определяется как разница между их первоначальной стоимостью и величиной износа, исчисляемой по установленным нормам амортизационных отчислений для целей бухгалтерского учета в конце каждого налогового (отчетного) периода. К такому имуществу относятся — объекты жилищного фонда, внешнего благоустройства, лесного, дорожного хозяйства, специализированные сооружения судоходной обстановки и т. п., объекты основных средств у некоммерческих организаций.

Слайд 17Ставка налога на имущество организаций

Ставка налога устанавливается законами

субъектов Федерации и не может превышать 2,2%. Допускается дифференциация ставок

налога в зависимости от категории налогоплательщиков и (или) имущества. В Москве налоговая ставка установлена в максимальном размере для всех налогоплательщиков.Слайд 18

Налог на игорный бизнес

— налог с организаций, осуществляющих предпринимательскую в

сфере игорного бизнеса. А именно — с организаций, имеющих игровые

столы, игровые автоматы, кассы тотализатора, кассы букмекерской конторы.Слайд 19Налоговые ставки устанавливаются законами субъектов в пределах, установленных налоговым кодексом

и взимаются ежемесячно:

за один игровой стол — от 25000 до 125000

рублей;за один игровой автомат — от 1500 до 7500 рублей;

за одну кассу тотализатора или одну кассу букмекерской конторы — от 25000 до 125000 рублей.