Слайд 1Тема 9. Основы налогового права

Слайд 2Вопросы:

1. Понятие налогов, их функции и роль.

2. Виды налогов.

Правовая конструкция налогов.

3. Понятие налоговой системы Республики Беларусь, ее

структура и принципы формирования.

4. Налоговое право Республики Беларусь: понятие, роль и его место в системе финансового права.

5. Налоговые правоотношения и их особенности. Субъекты, объекты и содержание налоговых правоотношений.

Слайд 31. Понятие налогов, их функции и роль

Действующее законодательство определяет

понятие налога как «обязательного индивидуально безвозмездного платежа, взимаемого с организаций

и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в республиканский и (или) местные бюджеты».

Слайд 4 Данное определение основано на трех составляющих:

характер изъятия – принудительное изъятие;

основная

цель изъятия – обеспечение (покрытие) общественных расходов;

размер изъятия – в

соответствие с возможностями каждого плательщика.

Слайд 5 Налоговые функции:

Фискальная;

Стимулирующая;

Распределительная;

Регулирующая;

Контрольная.

Слайд 6

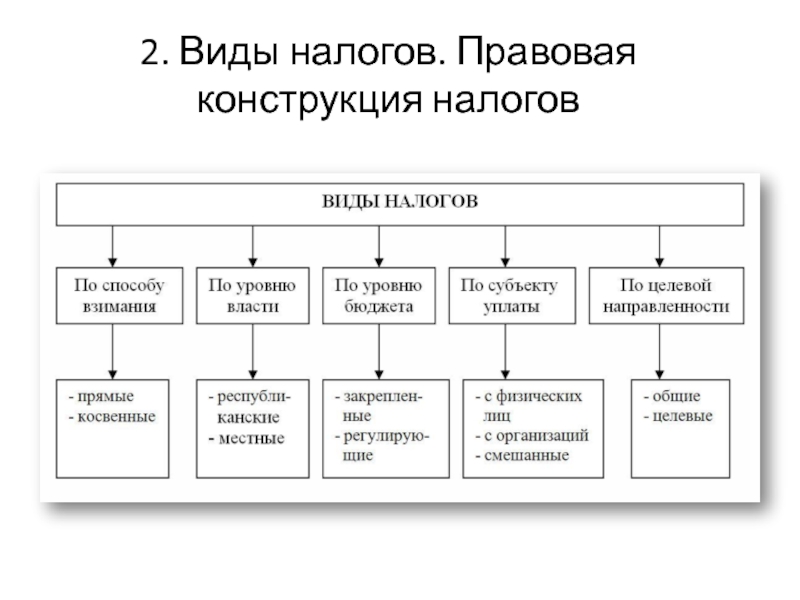

2. Виды налогов. Правовая конструкция налогов

Слайд 7 Правовая конструкция любого налога в качестве обязательной составляющей (основных элементов)

содержит:

плательщик;

объект налогообложения;

налоговая база;

налоговый период;

налоговая ставка (ставки);

порядок исчисления;

порядок и сроки

уплаты.

Слайд 8 Плательщиками налогов признаются организации и физические лица, на которых в

соответствии с Налоговым кодексом возложена обязанность уплачивать налоги.

Под организациями понимаются:

юридические

лица Республики Беларусь;

иностранные юридические лица и международные организации;

простые товарищества (участники договора о совместной деятельности);

хозяйственные группы.

К физическим лицам (налоговым резидентам Республики Беларусь) относятся:

граждане Республики Беларусь;

граждане либо подданные иностранного государства;

лица без гражданства (подданства).

Слайд 9 Налоговый период – календарный год или иной период времени, определяемый

применительно к каждому конкретному налогу, по окончании которого определяется налоговая

база и исчисляется сумма этого налога.

Слайд 10 Налоговая ставка – величина налоговых начислений на единицу измерения налоговой

базы, если иное не установлено Налоговым кодексом. Налоговые ставки и

порядок их применения устанавливаются применительно к каждому налогу.

Существуют три основных вида налоговых ставок:

Твердые (фиксированные) – устанавливаются в абсолютной сумме на единицу или весь объект (предмет) налогообложения (например, по земельному налогу).

Пропорциональные – устанавливаются в процентном отношении на единицу налогообложения независимо от размера объекта (предмета) налогообложения (например, по налогам на доходы и прибыль, на недвижимость).

Прогрессивные – устанавливаются в процентном отношении на единицу обложения по возрастающей по мере роста дохода (например, по подоходному налогу с физических лиц).

Слайд 11Налоговые льготы устанавливаются в виде:

освобождения от уплаты налога;

дополнительных по отношению

к учитываемым при определении (исчислении) налоговой базы для всех плательщиков

налоговых вычетов и (или) скидок, уменьшающих налоговую базу либо сумму налога;

пониженных по сравнению с обычными налоговых ставок;

возмещение суммы уплаченного налога;

в ином виде, установленном Президентом Республики Беларусь.

Слайд 123. Понятие налоговой системы Республики Беларусь, ее структура и принципы

формирования.

Налоговую систему можно представить как совокупность предусмотренных законодательством налогов,

сборов и пошлин, принципов и порядка их установления, изменения, отмены, исчисления и уплаты, а также форм и методов налогового контроля и ответственности за нарушение налогового законодательства.

Слайд 13Семь наиболее характерных структурных элементов, относящихся к понятию налоговой системы

Республики Беларусь:

- виды налогов и сборов, уплачиваемые налогоплательщиками Республики Беларусь;

-

основания возникновения, изменения и прекращения налоговых правоотношений, а также порядок исполнения обязанностей по уплате налогов и сборов;

- принципы установления, введения в действие налогов и сборов, а также прекращения действия ранее введенных налогов и сборов;

- права и обязанности налогоплательщиков, налоговых органов и других участников налоговых отношений;

- формы и методы налогового контроля;

- ответственность за совершение налоговых правонарушений;

- порядок обжалования актов налоговых органов и действий (бездействия) их должностных лиц.

Слайд 14Основными принципами формирования налоговых систем являются:

1. Принцип подвижности (эластичности), предусматривающий

приоритет в налогообложении публичных интересов над частными. В соответствии с

данным принципом налоги и иные платежи могут быть изменены как в сторону увеличения, так и в сторону уменьшения или отменены в соответствии с возможностями государства на определенном этапе его развития.

2. Принцип всеобщности означает охват налогами всех субъектов, имеющих доходы, имущество или иные объекты налогообложения.

3. Принцип однократности налогообложения предусматривает, что один и тот же объект может облагаться налогом одного вида только один раз за определенный налоговый период.

4. Принцип обязательности предполагает неизбежность уплаты налога плательщиками, обеспечиваемой принудительной силой государства

5. Принцип социальной справедливости – установление налоговых ставок и преференций таким образом, чтобы они ставили всех плательщиков в сравнительно одинаковые условия по выполнению финансовых обязательств перед государством и оказывали щадящее воздействие на низкодоходные группы плательщиков (физических лиц).

Слайд 15

4. Налоговое право Республики Беларусь: понятие, роль и его место

в системе финансового права

К предмету налогового права вполне правомерно отнести

спектр общественных отношений, связанных с вопросами установления и взимания налогов с организаций и физических лиц, а также отношения, складывающиеся в процессе осуществления компетентными государственными органами налогового контроля с целью выполнения плательщиками обязанностей по уплате налогов и привлечения виновных лиц к ответственности за нарушение налогового законодательства.

Слайд 16 Налоговое право использует метод властных полномочий, с присущими данному институту

особенностями, позволяющими не отождествлять метод налогового и административного права.

Суть его заключается в том, что участники налоговых правоотношений неравноправны. Одна сторона (государственный орган) уполномочена требовать у другой стороны (организация или физическое лицо) обязательного исполнения установленного предписания. Действенность требования обеспечивается государственным принуждением.

Слайд 17 Для налогового права характерны следующие принципы:

Принцип публичности установления и взимания

налогов и сборов.

Принцип законности.

Принцип юридического равенства налогоплательщиков.

Принцип всеобщности (обязательности).

Принцип

равномерного распределения налоговой нагрузки.

Принцип стабильности налогового законодательства.

Слайд 18

5. Налоговые правоотношения и их особенности. Субъекты, объекты и содержание

налоговых правоотношений

Отношения по взиманию налогов являются одними из важнейших элементов

правового регулирования в сфере налогообложения. Это самые массовые отношения, т.к. обязанность платить налоги является всеобщей.

Слайд 19 Особые признаки налоговых правоотношений:

1. Они возникают и развиваются в процессе

налоговой деятельности государства, т.е. деятельности по установлению, введению и взиманию

налогов.

2. В налоговых правоотношениях прямо выражается воля и интересы государства, иначе говоря, они являются формой реализации публичных (общественных) интересов.

3. Одним из непременных участников налоговых правоотношений выступают уполномоченные на то государственные органы, наделенные властными полномочиями, что позволяет говорить о налоговых правоотношениях как о властных отношениях, носящих императивный характер. Все это предопределяет отсутствие юридического равенства сторон в налогово-правовых отношениях.

4. Налоговые правоотношения являются, по своей сущности, экономическими отношениями и носят ярко выраженный денежный характер.

5. Налоговые правоотношения являются обязательственными, что вытекает из обязанности уплачивать установленные законодательством налоги и сборы.

Слайд 20 Налоговые правоотношения, как и любые другие, включают следующие элементы:

- субъекты;

-

объекты;

- содержание.