Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Тема: Формирование оптимальной структуры капитала

Содержание

- 1. Тема: Формирование оптимальной структуры капитала

- 2. Учебный вопрос № 1:«Стоимость привлечения капитала и средневзвешенная стоимость капитала»

- 3. КАПИТАЛ – это совокупность

- 4. СТОИМОСТЬ КАПИТАЛА- это минимальная и барьерная ставка

- 5. Внешние факторы, оказывающие влияние на стоимость капитала-

- 6. Внутренние факторы, оказывающие влияние на стоимость капитала-

- 7. Норма доходности капитала зависит от его источникаСОБСТВЕННЫЙ:1.

- 8. Для определения стоимости всего капитала корпорациииспользуют метод

- 9. Процесс определения средневзвешенной стоимости капитала базируется на

- 10. Процесс определения средневзвешенной стоимости капитала базируется на

- 11. Два основных подхода к определению стоимости привлечения

- 12. 1 б. Подход на основе прогнозирования величины

- 13. 2 а. Подход на основе оценки риска

- 14. На специфический риск влияют следующие факторы:государственное регулирование тарифов;география сбыта;ограниченность ресурсов, производственных мощностей, оборотных средств;прогнозы развития отрасли.

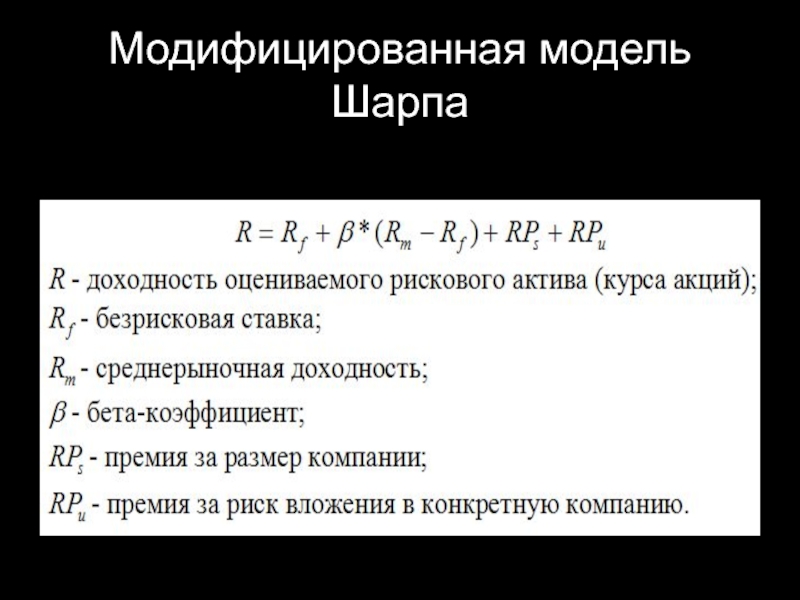

- 15. Модифицированная модель Шарпа

- 16. 2 б. Подход на основе оценки риска

- 17. Стоимость привилегированных акций определяется исходя из того,

- 18. При оценки стоимости нераспределенной прибыли как источника

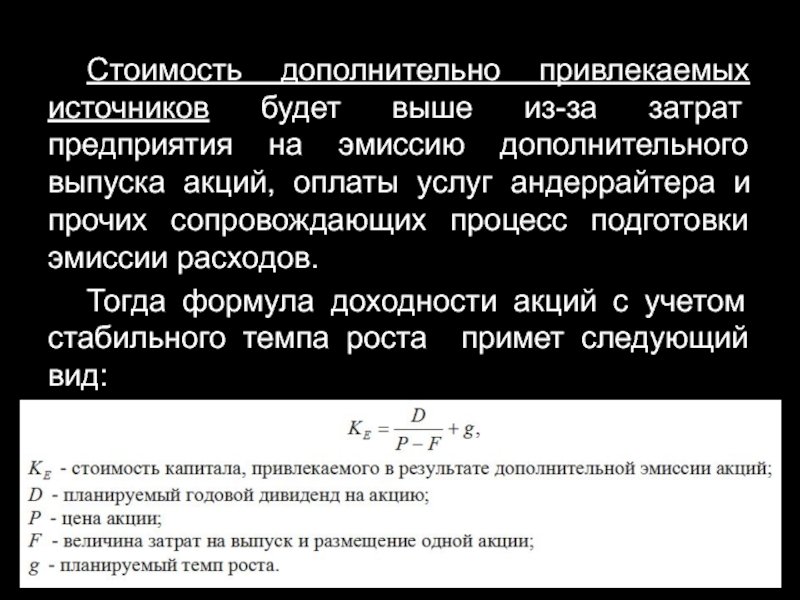

- 19. Стоимость дополнительно привлекаемых источников будет выше из-за

- 20. Определение стоимости заемного капитала включает расчет стоимости:-

- 21. Отличия в расчете стоимости заемного капитала1. Проценты

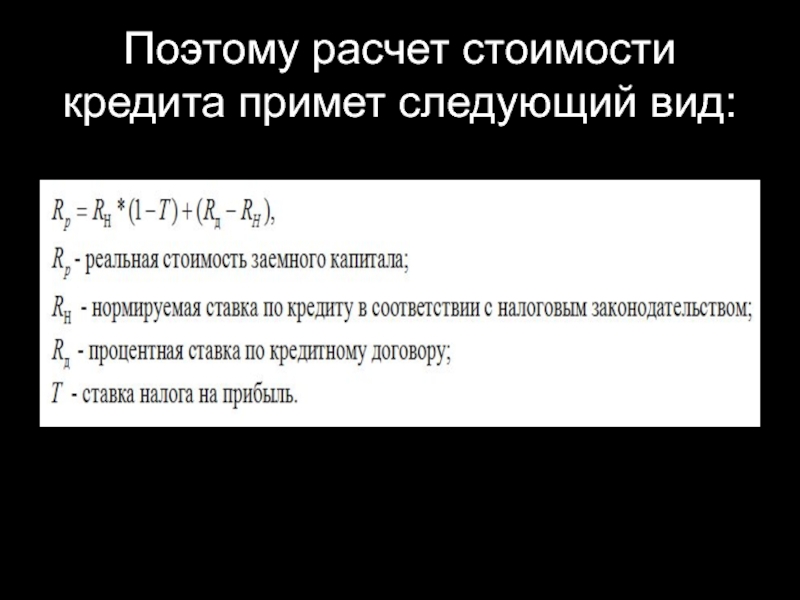

- 22. Поэтому расчет стоимости кредита примет следующий вид:

- 23. Отличия в расчете стоимости заемного капитала2. Стоимость

- 24. К дополнительным затрат относят: комиссии за пользование

- 25. Стоимость финансового лизингаопределяется ежегодной суммой лизинговых платежей,

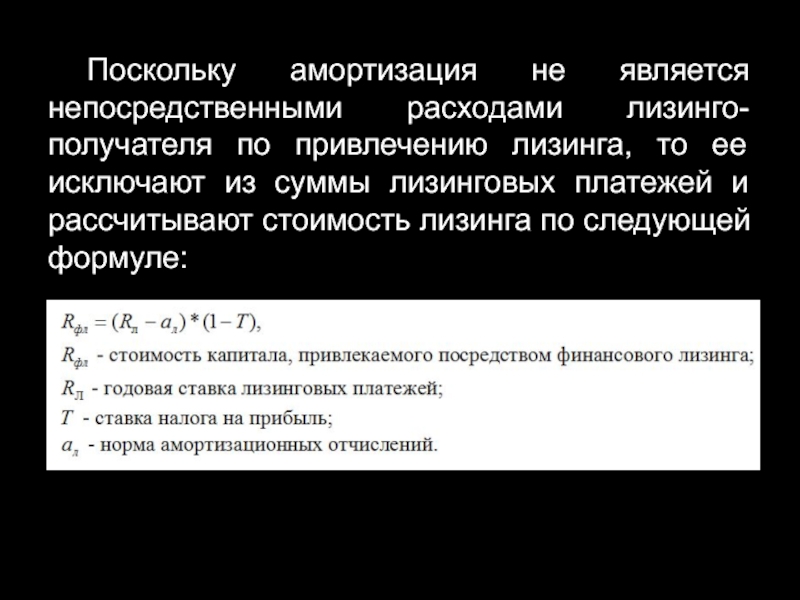

- 26. Поскольку амортизация не является непосредственными расходами лизинго-получателя

- 27. Стоимость заемного капитала, привлекаемого через эмиссию облигацийопределяется

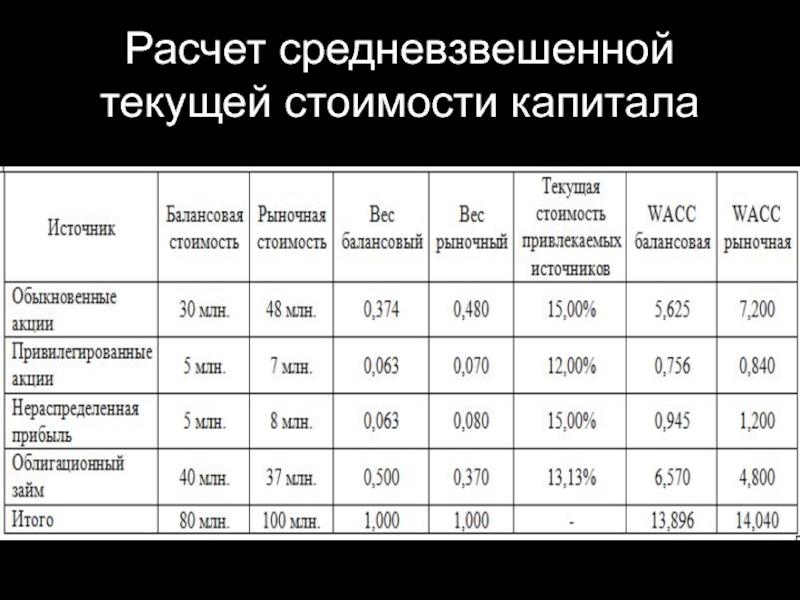

- 28. Расчет средневзвешенной текущей стоимости капитала

- 29. Основное предназначение WACC состоитв оценке затрат по

- 30. Предельная стоимость капитала (MCC)увеличивается по мере увеличения

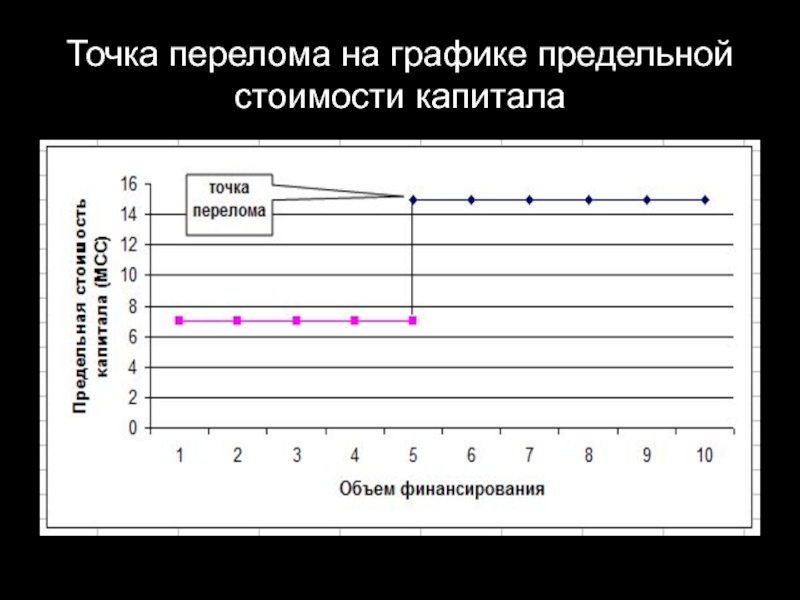

- 31. Точка перелома на графике предельной стоимости капитала

- 32. Учебный вопрос № 2:«Теории структуры капитала»

- 33. Традиционный подход к структуре капиталаОснован на практических

- 34. Динамический подход к структуре капиталаДопускает отклонения от

- 35. Новейшее направление в развитии теории структуры капиталаСвязано

- 36. Слайд 36

- 37. Франко Модильяни Мертон Миллер

- 38. Первая теорема Модильяни-МиллераРыночная стоимость фирмы не зависит

- 39. Обоснование первой теоремы Модильяни-Миллера :Если финансирование деятельности

- 40. Вторая теорема Модильяни-МиллераЕсли первая теорема верна, то

- 41. Третья теорема Модильяни-МиллераПредставленная в первой теореме незначительность

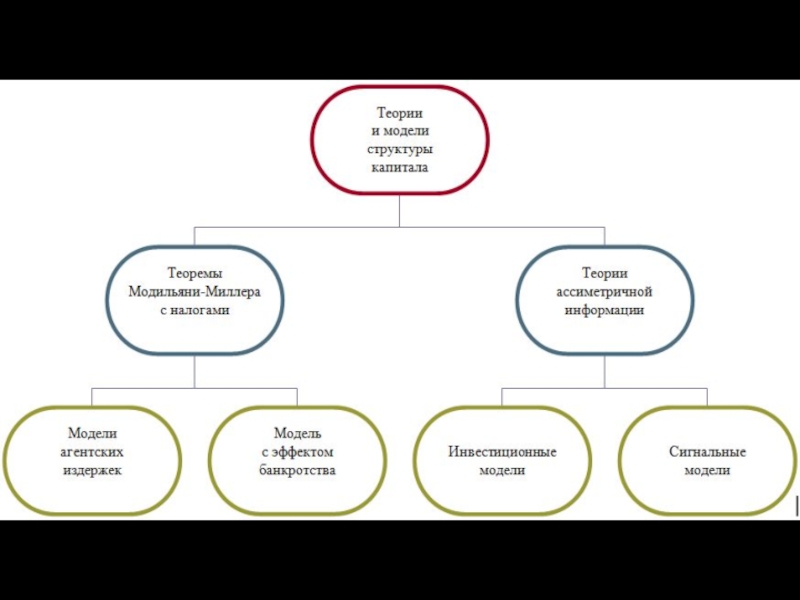

- 42. Модели ассиметричной информацииОснованы на отрицании информационной эффективности

- 43. Инвестиционные моделиИерархическая модель – самая известная инвестиционная

- 44. При их недостатках прибегают к эмиссии ценных

- 45. Сигнальные моделиОснованы на том предположении, что в

- 46. Модели агентских издержекАгентские конфликты являются прямым следствием

- 47. Спасибо за внимание!

- 48. Скачать презентанцию

Учебный вопрос № 1:«Стоимость привлечения капитала и средневзвешенная стоимость капитала»

Слайды и текст этой презентации

Слайд 1Тема: «Формирование оптимальной структуры капитала»

Учебные вопросы:

Стоимость привлечения капитала и средневзвешенная

стоимость капитала

Слайд 4СТОИМОСТЬ КАПИТАЛА

- это минимальная и барьерная ставка отдачи на задействованный

в компании капитал, которая должна быть обеспечена, чтобы компания имела

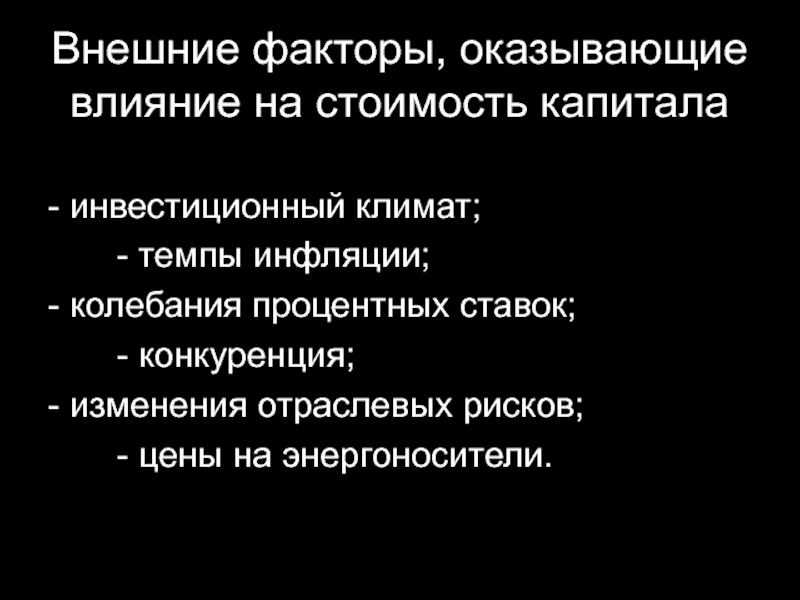

возможность развиваться и привлекать капитал инвесторов на рынке.Слайд 5Внешние факторы, оказывающие влияние на стоимость капитала

- инвестиционный климат;

- темпы инфляции;

- колебания процентных ставок;

- конкуренция;- изменения отраслевых рисков;

- цены на энергоносители.

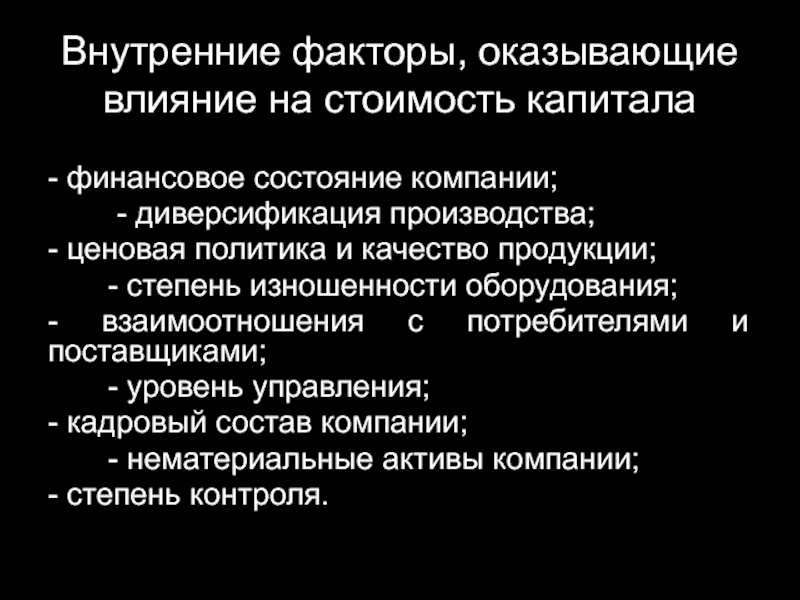

Слайд 6Внутренние факторы, оказывающие влияние на стоимость капитала

- финансовое состояние компании;

- диверсификация производства;

- ценовая политика и качество

продукции;- степень изношенности оборудования;

- взаимоотношения с потребителями и поставщиками;

- уровень управления;

- кадровый состав компании;

- нематериальные активы компании;

- степень контроля.

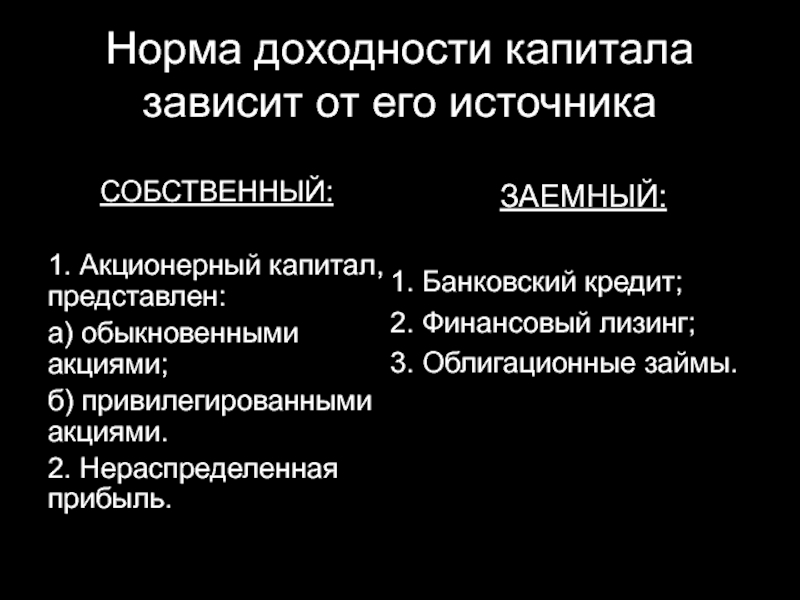

Слайд 7Норма доходности капитала зависит от его источника

СОБСТВЕННЫЙ:

1. Акционерный капитал, представлен:

а)

обыкновенными акциями;

б) привилегированными акциями.

2. Нераспределенная прибыль.

ЗАЕМНЫЙ:

Банковский кредит;

Финансовый лизинг;

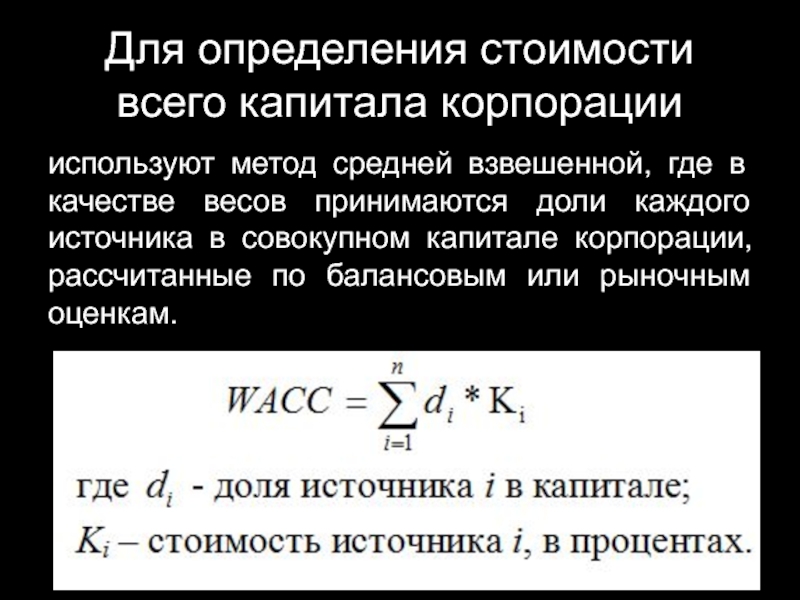

Облигационные займы.Слайд 8Для определения стоимости всего капитала корпорации

используют метод средней взвешенной, где

в качестве весов принимаются доли каждого источника в совокупном капитале

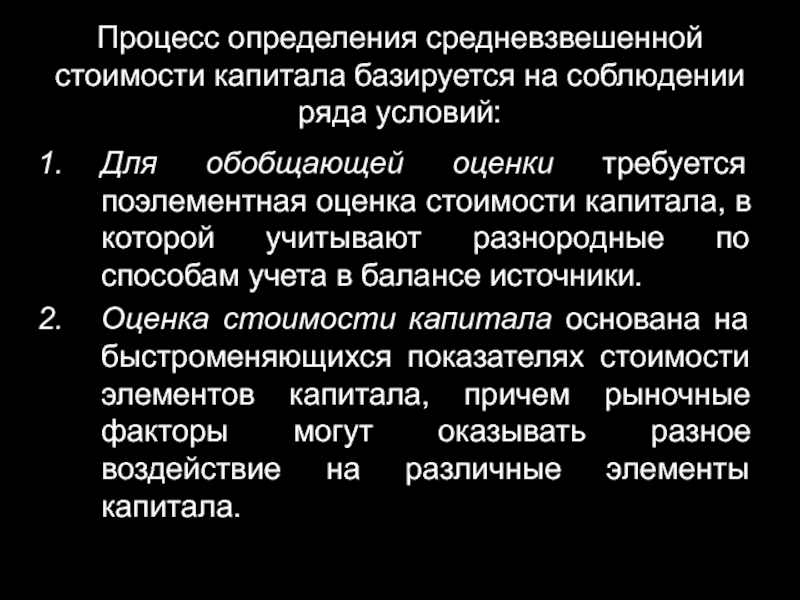

корпорации, рассчитанные по балансовым или рыночным оценкам.Слайд 9Процесс определения средневзвешенной стоимости капитала базируется на соблюдении ряда условий:

Для

обобщающей оценки требуется поэлементная оценка стоимости капитала, в которой учитывают

разнородные по способам учета в балансе источники.Оценка стоимости капитала основана на быстроменяющихся показателях стоимости элементов капитала, причем рыночные факторы могут оказывать разное воздействие на различные элементы капитала.

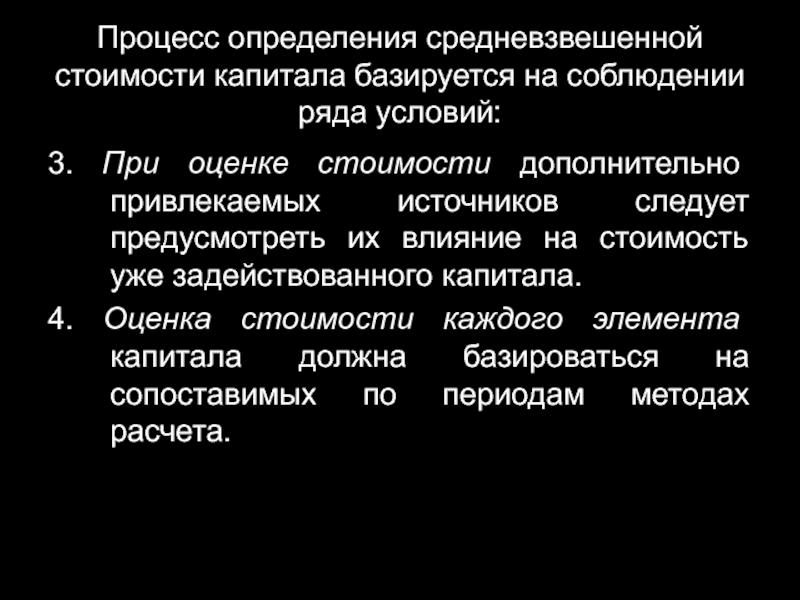

Слайд 10Процесс определения средневзвешенной стоимости капитала базируется на соблюдении ряда условий:

3.

При оценке стоимости дополнительно привлекаемых источников следует предусмотреть их влияние

на стоимость уже задействованного капитала.4. Оценка стоимости каждого элемента капитала должна базироваться на сопоставимых по периодам методах расчета.

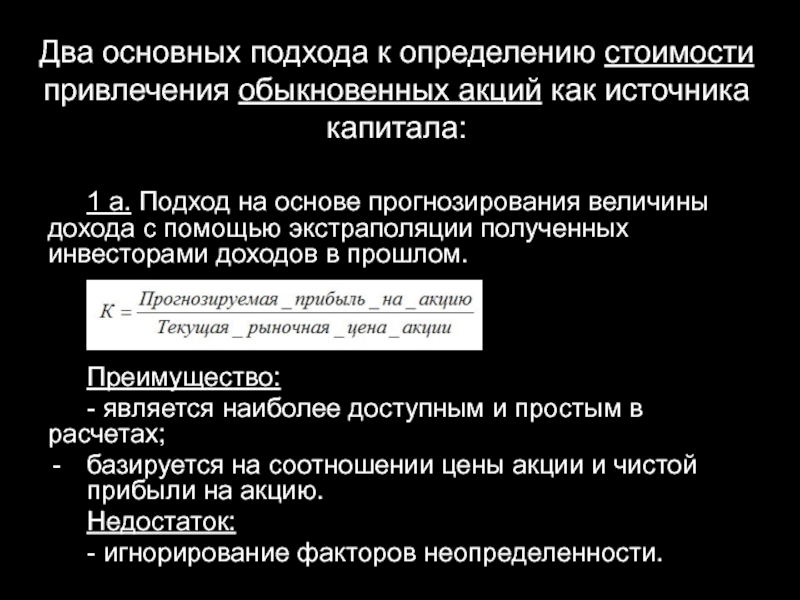

Слайд 11Два основных подхода к определению стоимости привлечения обыкновенных акций как

источника капитала:

1 а. Подход на основе прогнозирования величины дохода с

помощью экстраполяции полученных инвесторами доходов в прошлом.Преимущество:

- является наиболее доступным и простым в расчетах;

базируется на соотношении цены акции и чистой прибыли на акцию.

Недостаток:

- игнорирование факторов неопределенности.

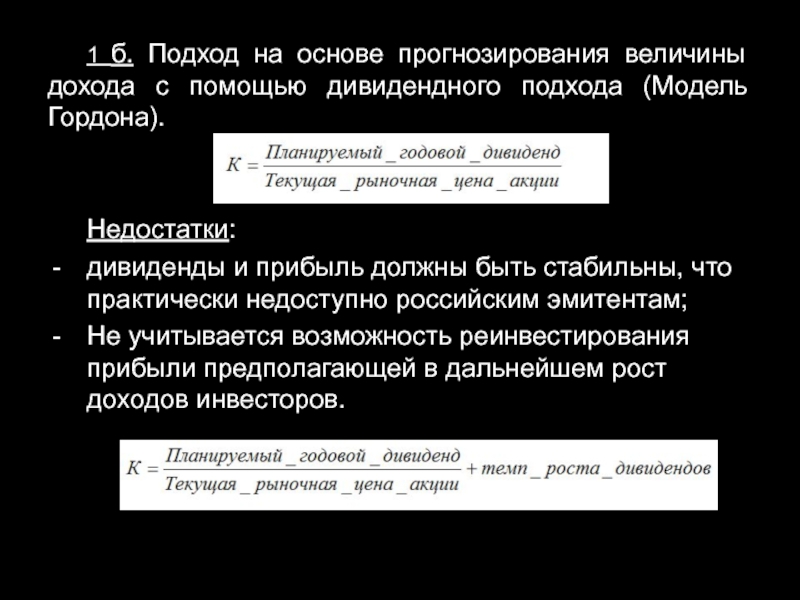

Слайд 121 б. Подход на основе прогнозирования величины дохода с помощью

дивидендного подхода (Модель Гордона).

Недостатки:

дивиденды и прибыль должны быть стабильны, что

практически недоступно российским эмитентам;Не учитывается возможность реинвестирования прибыли предполагающей в дальнейшем рост доходов инвесторов.

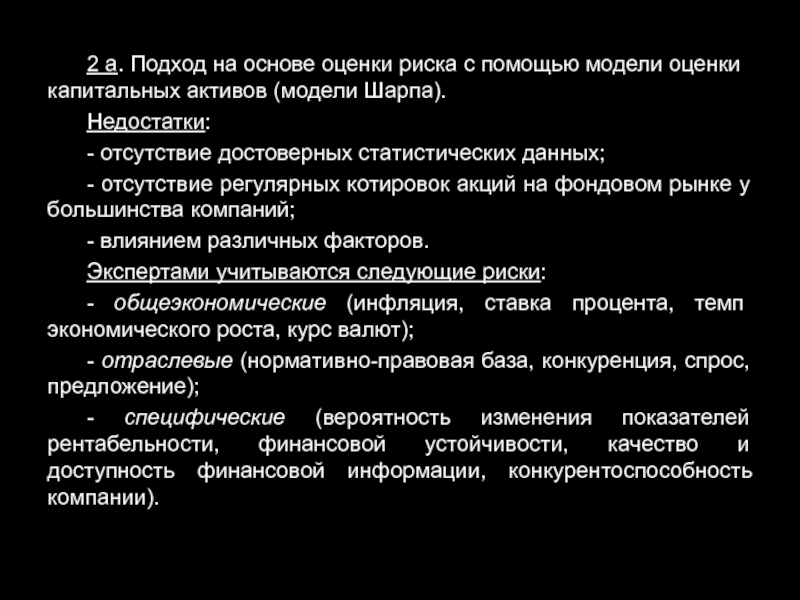

Слайд 132 а. Подход на основе оценки риска с помощью модели

оценки капитальных активов (модели Шарпа).

Недостатки:

- отсутствие достоверных статистических данных;

- отсутствие

регулярных котировок акций на фондовом рынке у большинства компаний;- влиянием различных факторов.

Экспертами учитываются следующие риски:

- общеэкономические (инфляция, ставка процента, темп экономического роста, курс валют);

- отраслевые (нормативно-правовая база, конкуренция, спрос, предложение);

- специфические (вероятность изменения показателей рентабельности, финансовой устойчивости, качество и доступность финансовой информации, конкурентоспособность компании).

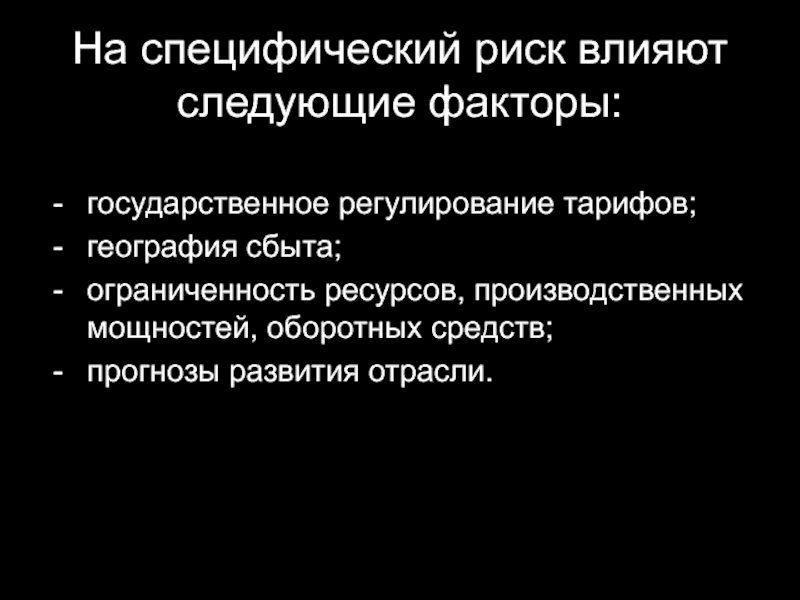

Слайд 14На специфический риск влияют следующие факторы:

государственное регулирование тарифов;

география сбыта;

ограниченность ресурсов,

производственных мощностей, оборотных средств;

прогнозы развития отрасли.

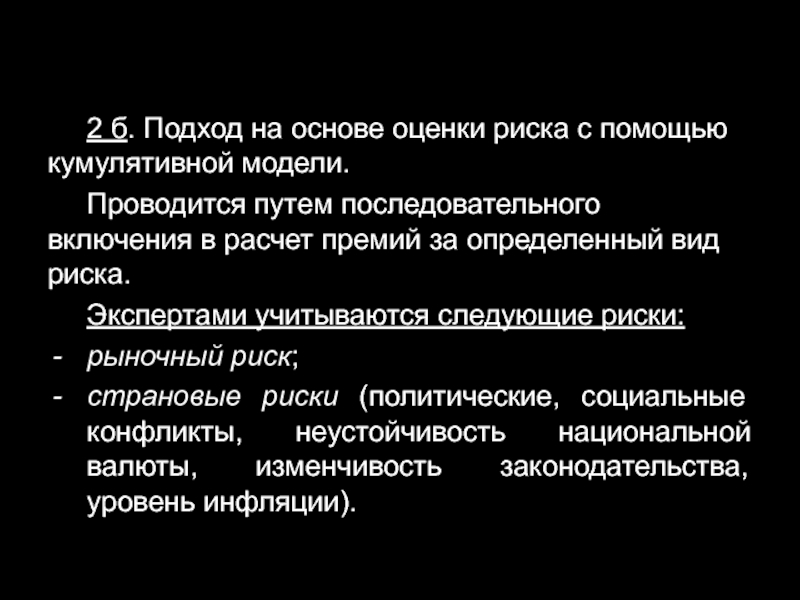

Слайд 162 б. Подход на основе оценки риска с помощью кумулятивной

модели.

Проводится путем последовательного включения в расчет премий за определенный вид

риска.Экспертами учитываются следующие риски:

рыночный риск;

страновые риски (политические, социальные конфликты, неустойчивость национальной валюты, изменчивость законодательства, уровень инфляции).

Слайд 17Стоимость привилегированных акций определяется исходя из того, что доход состоит

из величины фиксированных дивидендов, выплачиваемых ежегодно в течении бесконечного количества

лет. Поэтому применяем модель Гардона.Слайд 18При оценки стоимости нераспределенной прибыли как источника собственного капитала применяются

те принципы, что и к оценки стоимости обыкновенных акций.

Нераспределенная

прибыль является результатом неполученных акционерами дивидендов и ее реинвестирование должно обеспечить доходность не ниже альтернативного варианта с дивидендной доходностью.Нераспределенную прибыль при оценки собственного капитала чаще всего учитывают вместе с обыкновенными акциями, не выделяя отдельно.

Слайд 19Стоимость дополнительно привлекаемых источников будет выше из-за затрат предприятия на

эмиссию дополнительного выпуска акций, оплаты услуг андеррайтера и прочих сопровождающих

процесс подготовки эмиссии расходов.Тогда формула доходности акций с учетом стабильного темпа роста примет следующий вид:

Слайд 20Определение стоимости заемного капитала включает расчет стоимости:

- кредита;

- облигационного займа;

-

финансового лизинга.

В качестве ставки требуемой доходности выступают:

- годовые ставки по

договору кредита;- ставки лизинговых платежей;

- доходность к погашению облигаций.

Слайд 21Отличия в расчете стоимости заемного капитала

1. Проценты по кредитам, облигациям

и лизинговые платежи выплачиваются не из чистой прибыли, как дивиденды,

а признаются расходами в целях налогообложения, снижая тем самым затраты на величину невыплаченного налога на прибыль.Слайд 23Отличия в расчете стоимости заемного капитала

2. Стоимость заемного капитала должна

рассчитываться по эффективной ставке процента, учитывающей стоимость дополнительных затрат, состав

и размер которых определяется в каждом случае отдельно.Слайд 24К дополнительным затрат относят:

комиссии за пользование кредитом;

выпуск и

размещение облигационного займа;

за экспертизу договора займа, кредитной заявки;

за

открытие и обслуживание текущего счета;выплаты по дополнительным соглашениям в пользу третьих лиц.

Слайд 25Стоимость финансового лизинга

определяется ежегодной суммой лизинговых платежей, включающих в себя

помимо компенсации лизингодателю за использованные заемные средства, комиссионного вознаграждения лизингодателю,

оплаты дополнительных услуг лизингодателя, амортизацию имущества за весь срок действия договора.Слайд 26Поскольку амортизация не является непосредственными расходами лизинго-получателя по привлечению лизинга,

то ее исключают из суммы лизинговых платежей и рассчитывают стоимость

лизинга по следующей формуле:Слайд 27Стоимость заемного капитала, привлекаемого через эмиссию облигаций

определяется доходностью к погашению,

под которую компании удалось разместить облигации, за вычетом относительных затрат

на размещение.Слайд 29Основное предназначение WACC состоит

в оценке затрат по привлечению новых источников

финансирования и их влияния на эффективность принимаемых инвестиционных решений. Этой

задаче служит показатель предельной стоимости капитала (MCC).Слайд 30Предельная стоимость капитала (MCC)

увеличивается по мере увеличения объема финансирования;

предполагает целевую

структуру финансирования, отражающую требования к финансовой устойчивости и условия предоставления

кредитов и займов.Слайд 33Традиционный подход к структуре капитала

Основан на практических наблюдениях, в ходе

которых отмечалось, что с ростом доли заемных средств до некоторого

уровня стоимость собственного капитала не менялась, а затем увеличилась возрастающими темпами.Слайд 34Динамический подход к структуре капитала

Допускает отклонения от целевой структуры в

конкретный момент времени и рассматривает оптимум как временной ряд.

Слайд 35Новейшее направление в развитии теории структуры капитала

Связано с «поведенческой финансовой

теорией», которая от классических подходов не предполагает рационального поведения инвесторов,

а опирается на многолетние наблюдения за поведением инвесторов и менеджмента компании в различных рыночных ситуациях.Слайд 38Первая теорема Модильяни-Миллера

Рыночная стоимость фирмы не зависит от структуры ее

капитала и определяется нормой капитализации ожидаемого дохода в фирмах ее

класса.Слайд 39Обоснование первой теоремы Модильяни-Миллера :

Если финансирование деятельности предприятия более выгодно

за счет заёмного капитала, а не за счет собственных источников

средств, то владельцы акций предприятия со смешанной структурой капитала предпочтут продать часть облигаций своего предприятия, использовав вырученные средства на покупку акций предприятия, не пользующегося привлеченными источниками, и восполнив недостаток в финансовых ресурсах за счет заёмного капитала. Одновременные операции с ценными бумагами предприятий с относительно высокой и относительно низкой долей заёмного капитала приведут в конце концов к тому, что цены таких предприятий будут примерно совпадать.Слайд 40Вторая теорема Модильяни-Миллера

Если первая теорема верна, то существует предприятие, чьи

пассивы будут преимущественно состоять из заемных средств и в меньшей

степени из собственных, тогда:- норма затрат собственного капитала будет представлять линейную зависимость по спреду нормы затрат совокупного и заемного капиталов;

- норма затрат совокупного капитала предприятия не зависит от степени задолженности этого предприятия, поскольку рассматривается так же рыночная стоимость собственного и заемного капитала.

Это означает, что, в отличие от традиционной экономической модели, не существует оптимальной степени задолженности.

Слайд 41Третья теорема Модильяни-Миллера

Представленная в первой теореме незначительность структуры капитала для

рыночной стоимости предприятия может быть расширена до незначительности структуры капитала

для каждого отдельно взятого проекта. При этом с возрастанием долга возрастает и ожидаемая рентабельность капитала, однако одновременно с этим растут и риски. Средневзвешенная стоимость капитала остается неизменной, т.е. конкретно взятый проект за счет возрастающего финансирования из заемных средств не будет более доходным.Слайд 42Модели ассиметричной информации

Основаны на отрицании информационной эффективности финансовых рынков. В

них предполагается, что топ-менеджеры компаний имеют большой доступ к инсайдерской

информации, что дает им возможность принимать решения в свою пользу. В рамках данного предположения созданы:инвестиционные модели;

сигнальные модели.

Слайд 43Инвестиционные модели

Иерархическая модель – самая известная инвестиционная модель. Суть ее

состоит в том, что при принятии решения о выборе источников

финансирования менеджеры в первую очередь руководствуются не благосостоянием собственников, а повышением эффективности инвестиционных проектов. Для этого устанавливается устойчивый коэффициент дивидендных выплат, а для финансирования проектов в первую очередь используются внутренние источники (нераспределенная прибыль, амортизационный фонд).Слайд 44При их недостатках прибегают к эмиссии ценных бумаг в следующем

порядке:

1 – проводят эмиссию;

2 – эмиссию гибридных конвертируемых ценных бумаг;

3

– эмиссию обыкновенных акций.Слайд 45Сигнальные модели

Основаны на том предположении, что в силу информационной неэффективности

фондового рынка на нем невозможно осуществлять быстрое и эффективное перераспределение

финансовых ресурсов. Поэтому для привлечения финансирования действительно эффективных проектов необходимо использовать определенные «информационные трансферты». Таким сигналом может выступать информация об изменении структуры капитала компании путем увеличения или уменьшения долгового финансирования.Слайд 46Модели агентских издержек

Агентские конфликты являются прямым следствием разделения прав собственности

и функции управления, контроля в корпорациях.

Агентские проблемы необходимо решать

с помощью заемного финансирования. Главный вывод теории агентских издержек в отношении структуры капитала можно сформулировать следующими образом: оптимальная структура капитала – это такая структура капитала, при которой приведенные выгоды долговой нагрузки покрывают приведенную стоимость издержек долговой нагрузки из-за нехватки ресурсов для финансирования прибыльных инвестиционных проектов.