Слайд 1Тема: «Местные налоги»

Выполнила: Калугина Юлия

Группы МГ-131

Слайд 2Местные налоги -

В соответствии с определением, данным

в статье 12, местными признаются налоги, установленные Налоговым кодексом РФ

и нормативными правовыми актами представительных органов муниципальных образований о налогах и обязательные к уплате на территории соответствующих муниципальных образований.

В соответствии со статьей 15 Налогового кодекса РФ к местным налогам относятся:

земельный налог;

налог на имущество физических лиц.

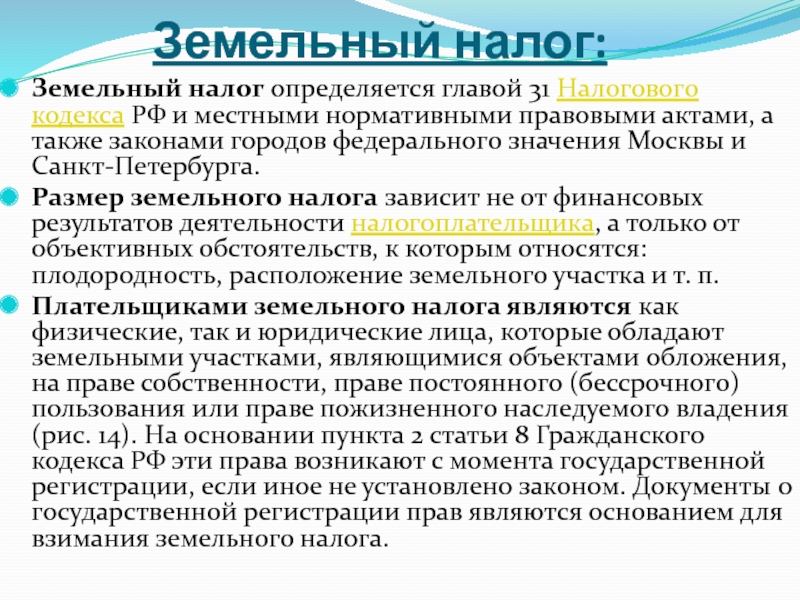

Слайд 3Земельный налог:

Земельный налог определяется главой 31 Налогового кодекса РФ и

местными нормативными правовыми актами, а также законами городов федерального значения

Москвы и Санкт-Петербурга.

Размер земельного налога зависит не от финансовых результатов деятельности налогоплательщика, а только от объективных обстоятельств, к которым относятся: плодородность, расположение земельного участка и т. п.

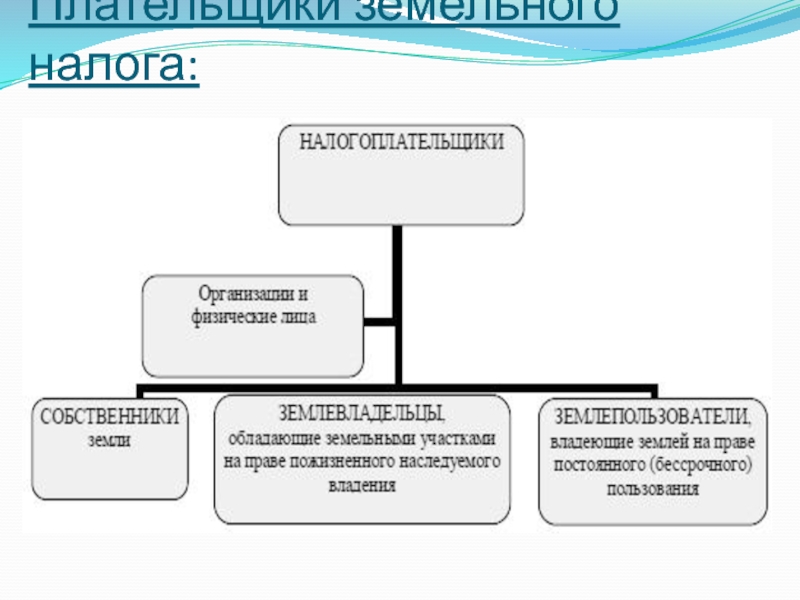

Плательщиками земельного налога являются как физические, так и юридические лица, которые обладают земельными участками, являющимися объектами обложения, на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения (рис. 14). На основании пункта 2 статьи 8 Гражданского кодекса РФ эти права возникают с момента государственной регистрации, если иное не установлено законом. Документы о государственной регистрации прав являются основанием для взимания земельного налога.

Слайд 4Плательщики земельного налога:

Слайд 5Не признаются налогоплательщиками организации и физические лица в отношении земельных

участков, находящихся у них на праве безвозмездного срочного пользования или

переданных им по договору аренды. Арендаторы уплачивают за землю, переданную им в аренду, арендную плату.

Объектом налогообложения признаются земельные участки, расположенные в пределах муниципального образования, на территории которого введен налог.

Слайд 6Не признаются объектом налогообложения:

1. Земельные участки, изъятые из

оборота в соответствии с законодательством Российской Федерации.

В соответствии с Земельным

кодексом РФ к землям, изъятым из оборота, относятся земельные участки, занятые находящимися в федеральной собственности следующими объектами: государственными природными заповедниками и национальными парками;

зданиями, строениями и сооружениями, в которых размещены для постоянной деятельности Вооруженные силы Российской Федерации, другие войска, воинские формирования и органы;

зданиями, строениями и сооружениями, в которых размещены военные суды;

объектами организаций федеральной службы безопасности;

объектами организаций федеральных органов государственной охраны;

объектами использования атомной энергии, пунктами хранения ядерных материалов и радиоактивных веществ;

объектами, в соответствии с видами деятельности которых созданы закрытые административно-территориальные образования;

объектами учреждений и органов федеральной службы исполнения наказаний;

воинскими и гражданскими захоронениями;

инженерно-техническими сооружениями, линиями связи и коммуникациями, возведенными в интересах защиты и охраны Государственной границы Российской Федерации.

Слайд 72. Земельные участки, ограниченные в обороте в соответствии с законодательством

Российской Федерации, занятые особо ценными объектами культурного наследия народов Российской

Федерации, объектами, включенными в Список всемирного наследия, историко-культурными заповедниками, объектами археологического наследия.

3. Земельные участки, ограниченные в обороте в соответствии с законодательством Российской Федерации, предоставленные для обеспечения обороны, безопасности и таможенных нужд.

4. Земельные участки, ограниченные в обороте в соответствии с законодательством Российской Федерации, в пределах лесного фонда.

5. Земельные участки, ограниченные в обороте в соответствии с законодательством Российской Федерации, занятые находящимися в государственной собственности водными объектами в составе водного фонда, за исключением земельных участков, занятых обособленными водными объектами.

Слайд 8 Налоговой базой является кадастровая стоимость земельных участков, которая

определяется в соответствии с земельным законодательством Российской Федерации.

Кадастровая

стоимость земельных участков определяется по результатам проведения государственной кадастровой оценки земель. Сведения о стоимости земельных участков содержатся в государственном кадастре недвижимости. Государственный кадастр недвижимости — систематизированный свод сведений и документов об объектах кадастрового учета, а также сведений об административно- территориальном и кадастровом делении.

Слайд 9Налог на имущество физических лиц:

Порядок налогообложения имущества

физических лиц установлен Законом Российской Федерации от 9 декабря 1991

г. № 2003-1 «О налогах на имущество физических лиц».

Плательщики

Плательщиками налога на имущество физических лиц являются физические лица — собственники имущества, признаваемого объектом налогообложения (граждане Российской Федерации, иностранные граждане, лица без гражданства).

Слайд 10Объект налогообложения:

К объектам налогообложения относятся находящиеся в

собственности физических лиц жилой дом, квартира, комната, дача, гараж, иное

строение, помещение и сооружение, доля в праве общей собственности в вышеперечисленных видах имущества.

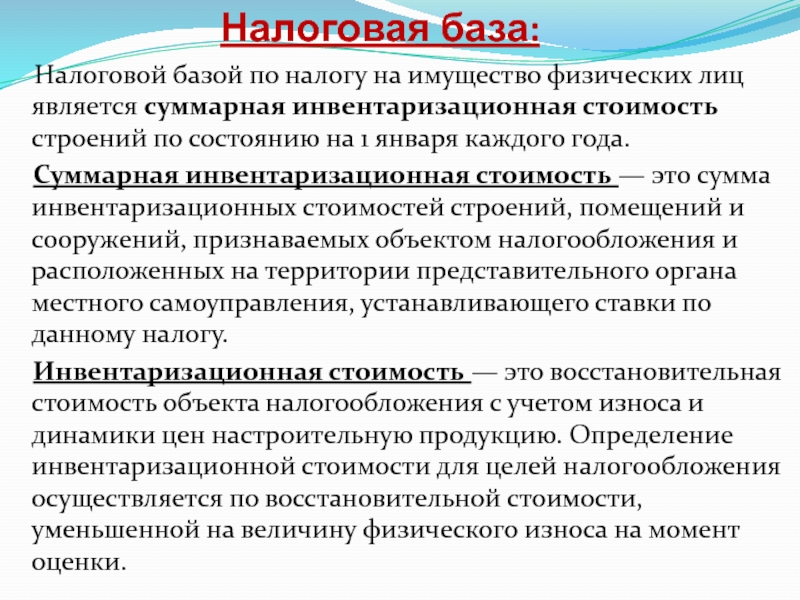

Слайд 11Налоговая база:

Налоговой базой по налогу на имущество физических

лиц является суммарная инвентаризационная стоимость строений по состоянию на 1

января каждого года.

Суммарная инвентаризационная стоимость — это сумма инвентаризационных стоимостей строений, помещений и сооружений, признаваемых объектом налогообложения и расположенных на территории представительного органа местного самоуправления, устанавливающего ставки по данному налогу.

Инвентаризационная стоимость — это восстановительная стоимость объекта налогообложения с учетом износа и динамики цен настроительную продукцию. Определение инвентаризационной стоимости для целей налогообложения осуществляется по восстановительной стоимости, уменьшенной на величину физического износа на момент оценки.

Слайд 12Ставки налога на имущество физических лиц

Слайд 13 Налоговый период налога на имущество физических лиц

Налоговый период — календарный год. Отчетных периодов нет.

Исчисление

налога производится налоговыми органами на основании сведений, представленных в налоговый орган органами, осуществляющими кадастровый учет, ведение государственного кадастра недвижимости и государственную регистрацию прав на недвижимое имущество и сделок с ним, а также органами технической инвентаризации, по состоянию на 1 января текущего года. Сведения должны быть предоставляемы ежегодно не позднее 1 марта.

По новым строениям, помещениям и сооружениям налог уплачивается с начала года, следующего за их возведением или приобретением.

За строение, помещение и сооружение, перешедшее по наследству, налог взимается с наследников с момента открытия наследства.

В случае уничтожения, полного разрушения строения, помещения, сооружения взимание налога прекращается начиная с месяца, в котором они были уничтожены или полностью разрушены.

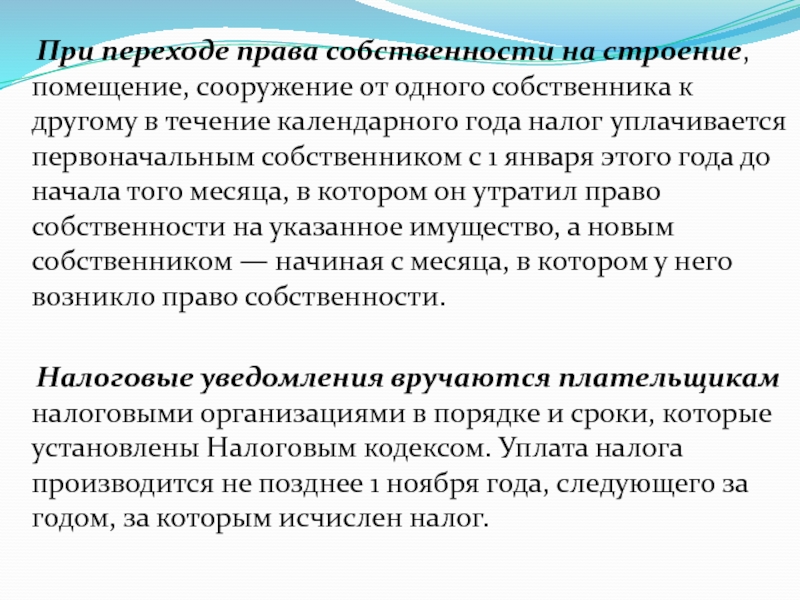

Слайд 14 При переходе права собственности на строение, помещение, сооружение

от одного собственника к другому в течение календарного года налог

уплачивается первоначальным собственником с 1 января этого года до начала того месяца, в котором он утратил право собственности на указанное имущество, а новым собственником — начиная с месяца, в котором у него возникло право собственности.

Налоговые уведомления вручаются плательщикам налоговыми организациями в порядке и сроки, которые установлены Налоговым кодексом. Уплата налога производится не позднее 1 ноября года, следующего за годом, за которым исчислен налог.