Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

ТЕМА: ОЦЕНКА ФЬЮЧЕРСОВ

Содержание

- 1. ТЕМА: ОЦЕНКА ФЬЮЧЕРСОВ

- 2. Основная литература:Буренин А.Н. Рынок ценных бумаг и

- 3. Ресурсы Интернет:Веб-сайт Министерства сельского хозяйства России –

- 4. Актуальность темы: В условиях финансового кризиса

- 5. Рис.1 - Динамика экспорта зерна за 2001-2008 гг. (по данным Российского зернового союза)

- 6. 1. Общая характеристика фьючерсного контракта Фьючерсный контракт —

- 7. Поскольку фьючерсные контракты стандартны и гарантированы расчетной

- 8. Рис. 3 – Динамика цен фьючерсного контракта

- 9. Хеджеры и спекулянты не заинтересованы в осуществлении

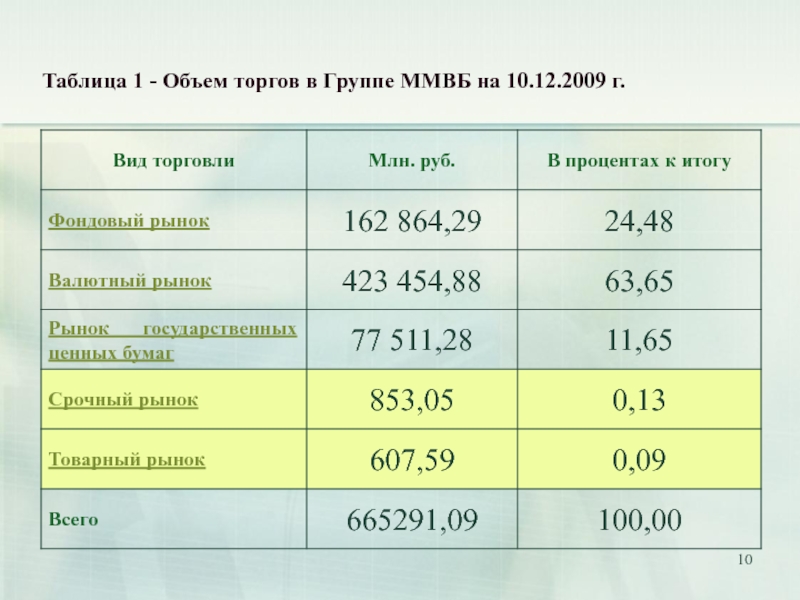

- 10. Таблица 1 - Объем торгов в Группе ММВБ на 10.12.2009 г.

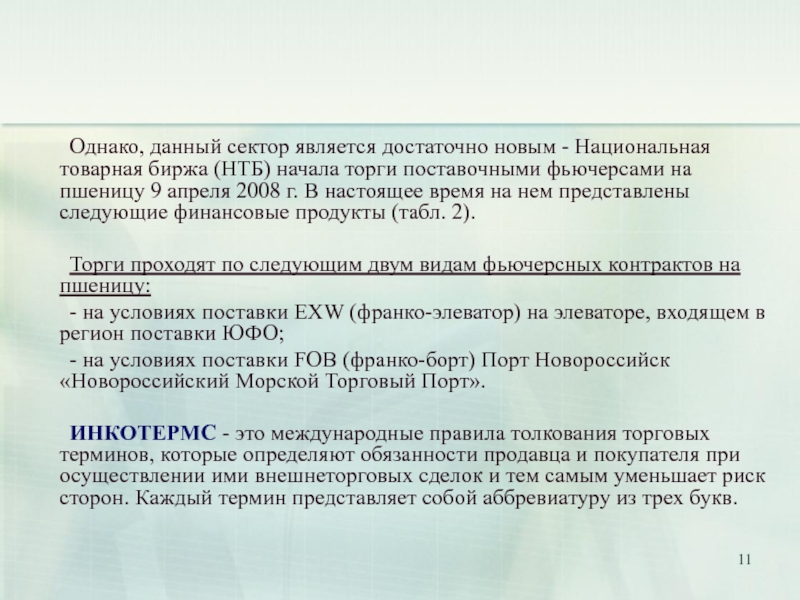

- 11. Однако, данный сектор является достаточно новым -

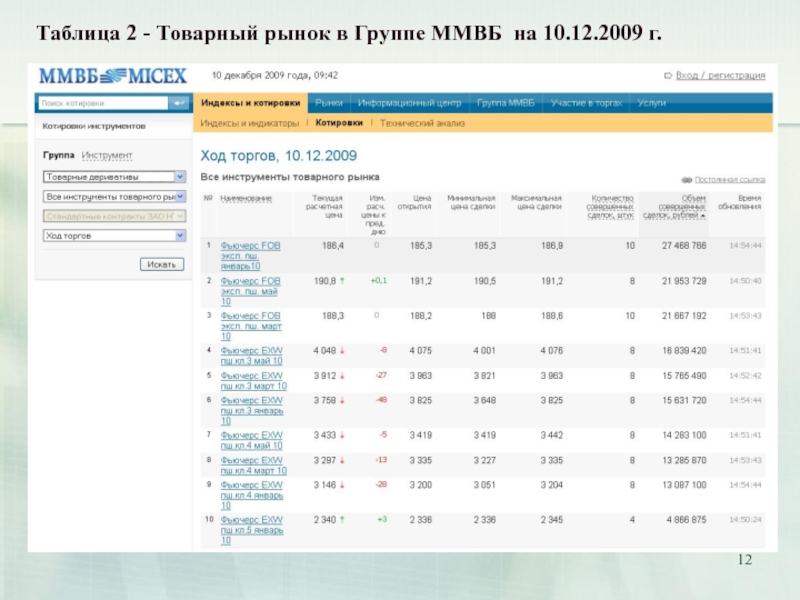

- 12. Таблица 2 - Товарный рынок в Группе ММВБ на 10.12.2009 г.

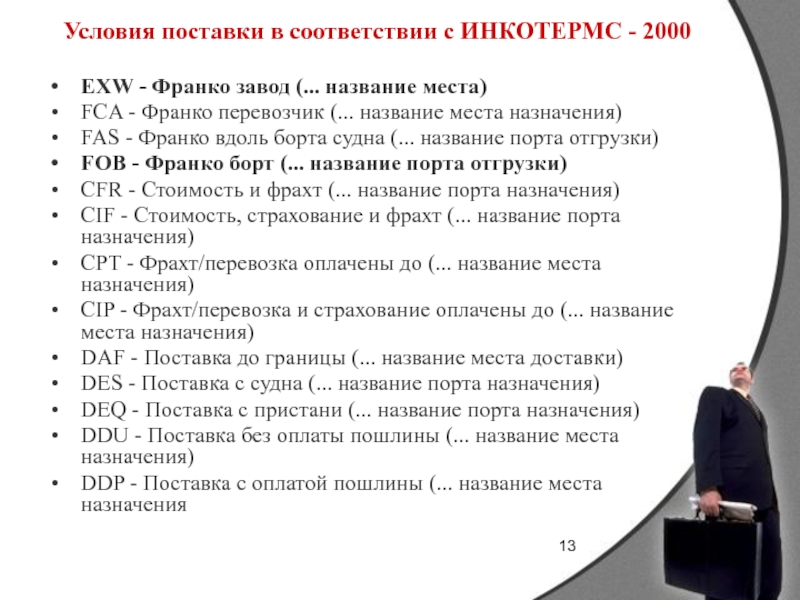

- 13. Условия поставки в соответствии с ИНКОТЕРМС -

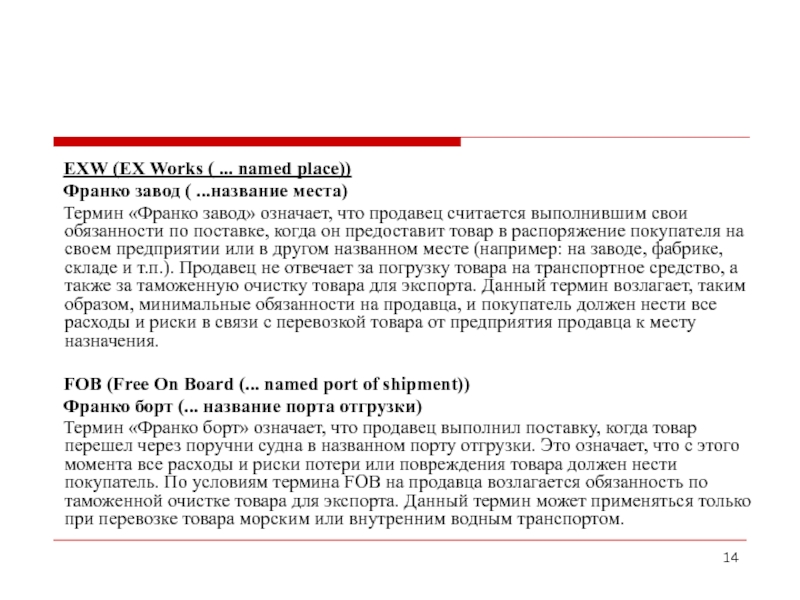

- 14. EXW (EX Works ( ... named place)) Франко

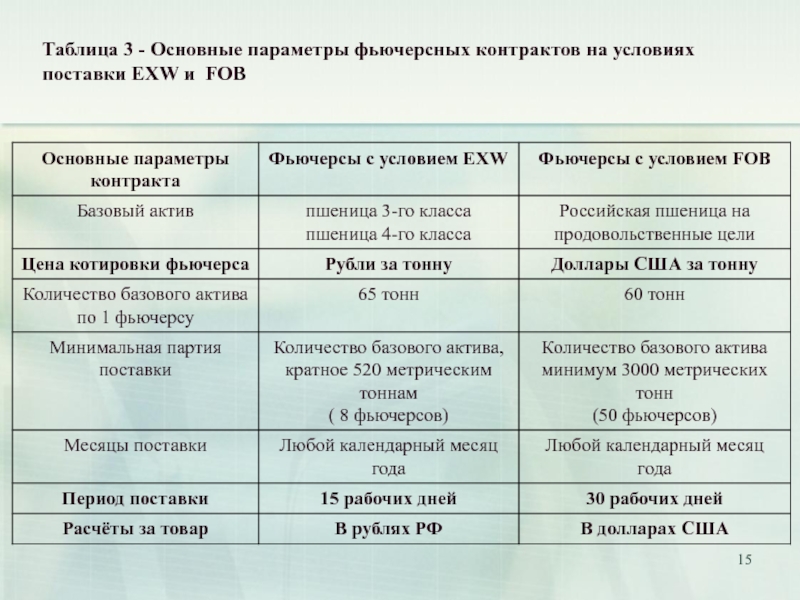

- 15. Таблица 3 - Основные параметры фьючерсных контрактов на условиях поставки EXW и FOB

- 16. В соответствии со спецификацией

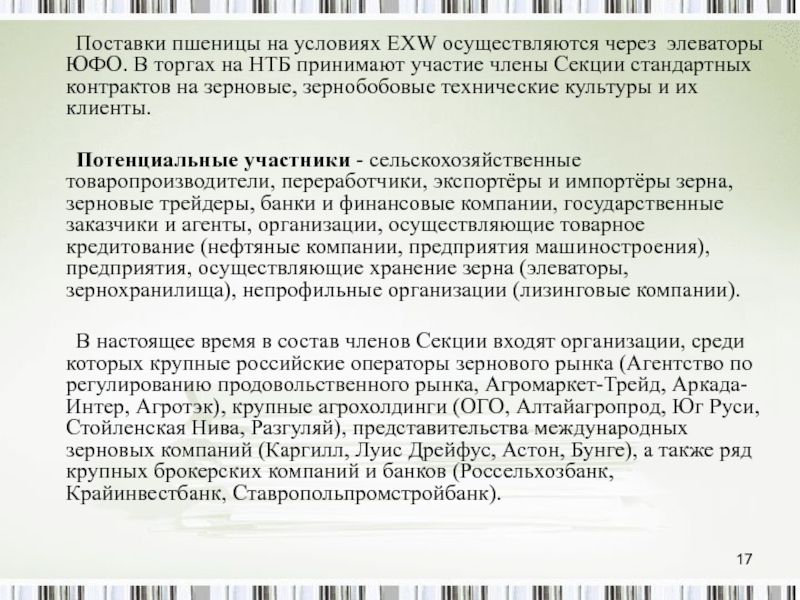

- 17. Поставки пшеницы на условиях EXW осуществляются через

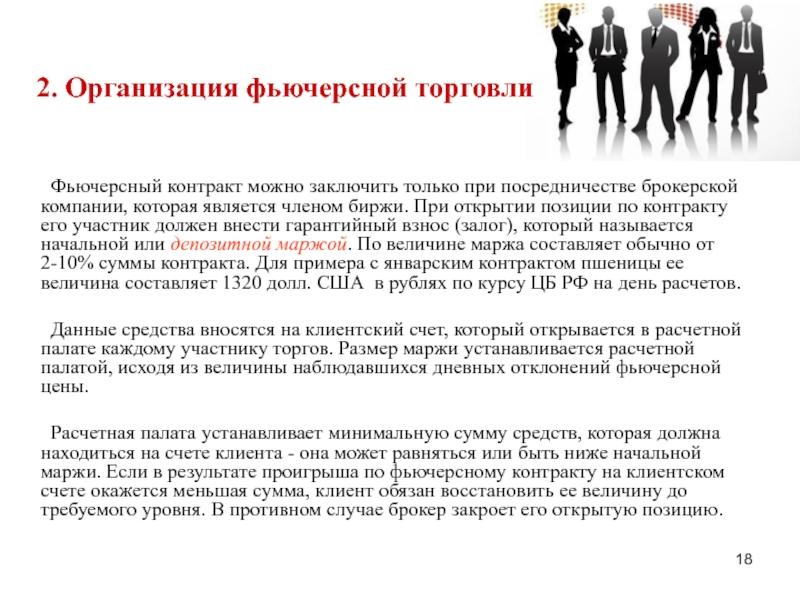

- 18. 2. Организация фьючерсной торговли Фьючерсный контракт можно заключить

- 19. По результатам фьючерсных торгов расчетная палата ежедневно

- 20. Продавец контракта выиграет, если закроет позицию по

- 21. Чтобы не допустить чрезмерной спекуляции фьючерсными контрактами

- 22. 3. Ценообразование фьючерсных контрактов Фьючерсная цена – это

- 23. Рис. 4 – Цена фьючерсного контракта в

- 24. На рис. 4 показано, что к моменту

- 25. Допустим, что фьючерсная цена к моменту истечения

- 26. 2. Издержки хранения до окончания срока фьючерсного

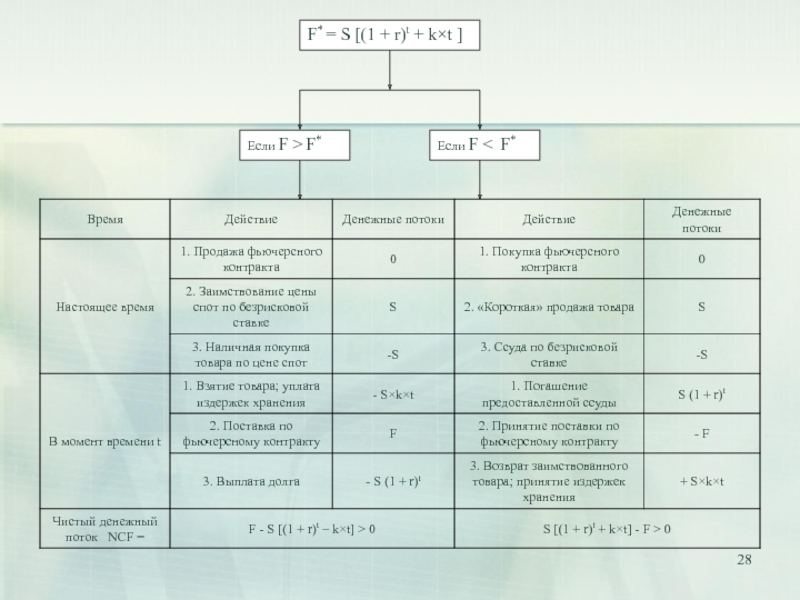

- 27. F* = S + S [(1 +

- 28. Слайд 28

- 29. Этот арбитраж основан на следующих их допущениях: Во-первых,

- 30. 4. Хеджирование фьючерсными контрактами Страхование или хеджирование

- 31. Пример 1. Хеджирование продажей контракта. Фермер ожидает

- 32. Допустим, что через три месяца на спотовом

- 33. Пример 2. Хеджирование покупкой контракта. Производителю хлеба через

- 34. В приведенных примерах мы рассмотрели случай полного

- 35. Открыв позицию по фьючерсному контракту, хеджер должен

- 36. Скачать презентанцию

Слайды и текст этой презентации

Слайд 1

Общая характеристика фьючерсного контракта

Организация фьючерсной торговли

Ценообразование фьючерсных контрактов

Хеджирование фьючерсными контрактами

Вопросы

для самостоятельного изучения:

ОЦЕНКА ФЬЮЧЕРСОВСлайд 2Основная литература:

Буренин А.Н. Рынок ценных бумаг и производных финансовых инструментов:

Учебное пособие - М.: 1 Федеративная Книготорговая Компания, 1998. -

352 с. (гл. 10).Домодоран А. Инвестиционная оценка. Инструменты и техника оценки любых активов. / Пер. с англ. - М.: Альпина Бизнес Букс, 2004. - 1342 с. (гл. 34).

Шарп У., Александер Г., Бейли Дж. Инвестиции. - М.: ИНФРА-М, 2001. - XII, 1028 с. (гл. 21).

Дополнительная периодическая литература:

Наумов С.А. Перспективы организации биржевого рынка зерна в России // Рынок ценных бумаг. - 2007. - № 24 (351). - С.52-55.

Наумов С.А. Фьючерсы на сельхозпродукцию в России // Рынок ценных бумаг. - 2008. - № 18 (369). - С.10-12.

Поставки по фьючерсам на пшеницу на национальной товарной бирже // Рынок ценных бумаг. - 2008. - № 20 (371). - С.70-72.

Чкаников М. Зерно попало в десятку// Российская газета.–10.04.2008г.

Слайд 3Ресурсы Интернет:

Веб-сайт Министерства сельского хозяйства России – www.mcx.ru

Веб-сайт ЗАО

«Национальная товарная биржа» - www.namex.org

Веб-сайт ЗАО «Московская межбанковская валютная

биржа» - www.micex.ru/commodityСлайд 4Актуальность темы: В условиях финансового кризиса проблема с реализацией зерна у

сельских товаропроизводителей приобретает катастрофические черты. Даже в передовых предприятиях возникают

проблемы со сбытом продукции из-за низкой цены на внутреннем рынке, установившейся на зерновые культуры, при весьма урожайном годе. Территориальная дифференциация и сезонность производства зерна приводят к высокому уровню волатильности цен, вносят неопределенность и снижают прогнозируемость хозяйственной деятельности. Разрыв в ценах на зерно по регионам страны зачастую превышает 25-35%, а сезонные колебания еще более существенны. В этом случае продажа фьючерсов на зерно будущего урожая позволит предприятиям получать необходимые финансовые средства до сбора урожая, т.е. в наиболее сложный период весенних полевых работ. При этом будет сформирована справедливая рыночная цена благодаря концентрации спроса и предложения. Заключив фьючерсный контракт, предприятие будет застраховано от неблагоприятной конъюнктуры рынка, от рисков изменения цены товара.Слайд 61. Общая характеристика фьючерсного контракта

Фьючерсный контракт — это соглашение между

сторонами о будущей поставке базисного актива, которое заключается на бирже.

Биржа сама разрабатывает его условия, и они являются стандартными для каждого базисного актива. Биржа организует вторичный рынок данных контрактов.Исполнение фьючерсного контракта гарантируется биржей. После того как контракт заключен, он регистрируется в расчетной палате. С этого момента стороной сделки, как для продавца, так и для покупателя становится расчетная палата, т. е. для покупателя она выступает продавцом, а для продавца – покупателем (рис. 2).

Рис. 2 – Участники фьючерсного контракта

Продавец контракта

Покупатель контракта

Биржа

Слайд 7 Поскольку фьючерсные контракты стандартны и гарантированы расчетной палатой, они высоко

ликвидны. Это значит, что участник сделки легко может закрыть открытую

позицию с помощью оффсетной сделки, компенсировав свои затраты (offset – возмещение, компенсация). Результатом его операции будет выигрыш или проигрыш в зависимости от того, по какой цене он открыл и закрыл позицию.Если участник контракта желает осуществить или принять поставку, он не ликвидирует свою позицию до дня поставки. В этом случае расчетная палата уведомляет его, кому он должен поставить или от кого принять базисный актив. По условиям некоторых фьючерсных контрактов может предусматриваться не поставка базисного актива, а взаиморасчеты между участниками в денежной форме.

Фьючерсные контракты по своей форме являются стандартными. Кроме того, на бирже торгуются контракты только на определенные базисные активы. Поэтому фьючерсные контракты, как правило, заключаются не с целью осуществления реальной поставки, а для хеджирования и спекуляции.

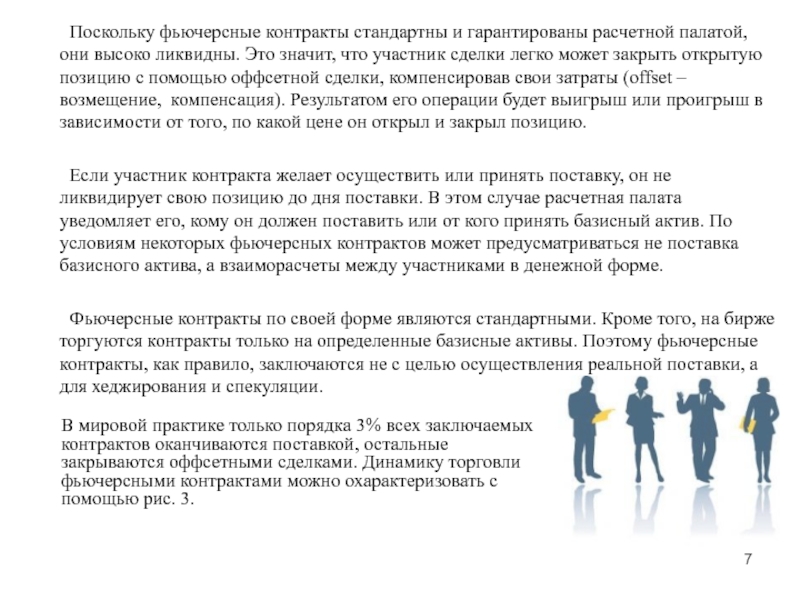

В мировой практике только порядка 3% всех заключаемых контрактов оканчиваются поставкой, остальные закрываются оффсетными сделками. Динамику торговли фьючерсными контрактами можно охарактеризовать с помощью рис. 3.

Слайд 8Рис. 3 – Динамика цен фьючерсного контракта на пшеницу с

поставкой в январе 2010 г. (по данным ЗАО «Национальная товарная

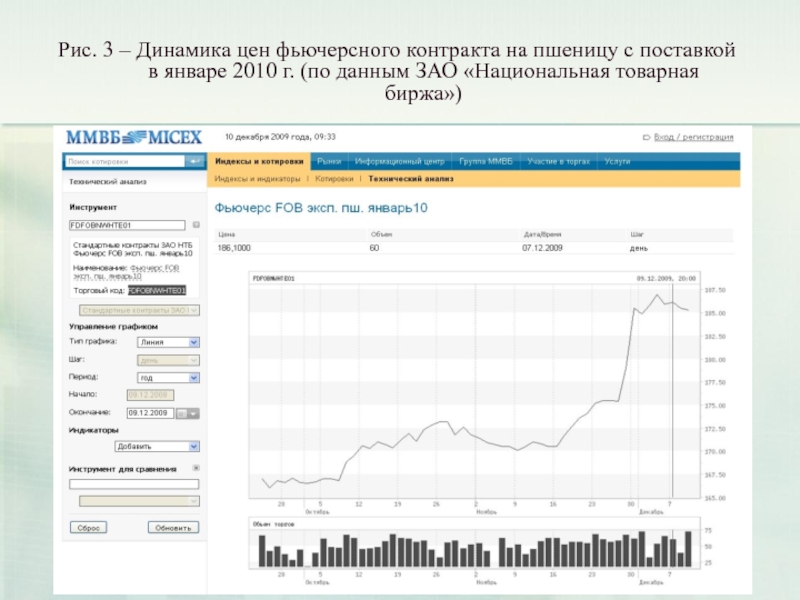

биржа»)Слайд 9 Хеджеры и спекулянты не заинтересованы в осуществлении поставки. Поэтому при

приближении срока истечения контрактов они начинают активно закрывать свои позиции.

На дату поставки остается лишь небольшое число контрактов.В основе фьючерсного контракта могут лежать как товары (например, пшеница, золото, нефть), так и финансовые инструменты. Контракты, базисными активами для которых являются финансовые инструменты, а именно, ценные бумаги, фондовые индексы, валюта, банковские депозиты, драгоценные металлы, называются финансовыми фьючерсными контрактами.

Современный фьючерсный рынок развивается, в первую очередь, за счет роста торговли финансовыми фьючерсными контрактами, объемы которой существенно превышают объемы торговли товарными фьючерсными контрактами.

Используя информацию веб-сайта ЗАО «Московская межбанковская валютная биржа», заметим что доля товарного рынка в общем объеме торгов по состоянию на 10.12.2009 г. не превышала 0,09%, а срочного рынка, на котором осуществляются сделки с финансовыми фьючермами - 0, 13% (табл. 1).

Слайд 11 Однако, данный сектор является достаточно новым - Национальная товарная биржа

(НТБ) начала торги поставочными фьючерсами на пшеницу 9 апреля 2008

г. В настоящее время на нем представлены следующие финансовые продукты (табл. 2).Торги проходят по следующим двум видам фьючерсных контрактов на пшеницу:

- на условиях поставки EXW (франко-элеватор) на элеваторе, входящем в регион поставки ЮФО;

- на условиях поставки FOB (франко-борт) Порт Новороссийск «Новороссийский Морской Торговый Порт».

ИНКОТЕРМС - это международные правила толкования торговых терминов, которые определяют обязанности продавца и покупателя при осуществлении ими внешнеторговых сделок и тем самым уменьшает риск сторон. Каждый термин представляет собой аббревиатуру из трех букв.

Слайд 13Условия поставки в соответствии с ИНКОТЕРМС - 2000

EXW - Франко

завод (... название места)

FCA - Франко перевозчик (... название

места назначения) FAS - Франко вдоль борта судна (... название порта отгрузки)

FOB - Франко борт (... название порта отгрузки)

CFR - Стоимость и фрахт (... название порта назначения)

CIF - Стоимость, страхование и фрахт (... название порта назначения)

CPT - Фрахт/перевозка оплачены до (... название места назначения)

CIP - Фрахт/перевозка и страхование оплачены до (... название места назначения)

DAF - Поставка до границы (... название места доставки)

DES - Поставка с судна (... название порта назначения)

DEQ - Поставка с пристани (... название порта назначения)

DDU - Поставка без оплаты пошлины (... название места назначения)

DDP - Поставка с оплатой пошлины (... название места назначения

Слайд 14 EXW (EX Works ( ... named place))

Франко завод ( ...название

места)

Термин «Франко завод» означает, что продавец считается выполнившим свои обязанности

по поставке, когда он предоставит товар в распоряжение покупателя на своем предприятии или в другом названном месте (например: на заводе, фабрике, складе и т.п.). Продавец не отвечает за погрузку товара на транспортное средство, а также за таможенную очистку товара для экспорта. Данный термин возлагает, таким образом, минимальные обязанности на продавца, и покупатель должен нести все расходы и риски в связи с перевозкой товара от предприятия продавца к месту назначения. FOB (Free On Board (... named port of shipment))

Франко борт (... название порта отгрузки)

Термин «Франко борт» означает, что продавец выполнил поставку, когда товар перешел через поручни судна в названном порту отгрузки. Это означает, что с этого момента все расходы и риски потери или повреждения товара должен нести покупатель. По условиям термина FOB на продавца возлагается обязанность по таможенной очистке товара для экспорта. Данный термин может применяться только при перевозке товара морским или внутренним водным транспортом.

Слайд 16 В соответствии со спецификацией поставочного фьючерсного контракта

на пшеницу на условиях FOB экс. пш. январь 10 /

FDFOBNWHTE01 имеет следующие основные характеристики. Код серии инструмента FDFOBNWHTE01 F – фьючерс D – поставочный FOBN – условия поставки FOB порт Новороссийск WHTE – российская пшеница на продовольственные цели 0 – последняя цифра года исполнения фьючерса1 – порядковый номер месяца исполнения фьючерса

Слайд 17 Поставки пшеницы на условиях EXW осуществляются через элеваторы ЮФО. В

торгах на НТБ принимают участие члены Секции стандартных контрактов на

зерновые, зернобобовые технические культуры и их клиенты.Потенциальные участники - сельскохозяйственные товаропроизводители, переработчики, экспортёры и импортёры зерна, зерновые трейдеры, банки и финансовые компании, государственные заказчики и агенты, организации, осуществляющие товарное кредитование (нефтяные компании, предприятия машиностроения), предприятия, осуществляющие хранение зерна (элеваторы, зернохранилища), непрофильные организации (лизинговые компании).

В настоящее время в состав членов Секции входят организации, среди которых крупные российские операторы зернового рынка (Агентство по регулированию продовольственного рынка, Агромаркет-Трейд, Аркада-Интер, Агротэк), крупные агрохолдинги (ОГО, Алтайагропрод, Юг Руси, Стойленская Нива, Разгуляй), представительства международных зерновых компаний (Каргилл, Луис Дрейфус, Астон, Бунге), а также ряд крупных брокерских компаний и банков (Россельхозбанк, Крайинвестбанк, Ставропольпромстройбанк).

Слайд 182. Организация фьючерсной торговли

Фьючерсный контракт можно заключить только при посредничестве

брокерской компании, которая является членом биржи. При открытии позиции по

контракту его участник должен внести гарантийный взнос (залог), который называется начальной или депозитной маржой. По величине маржа составляет обычно от 2-10% суммы контракта. Для примера с январским контрактом пшеницы ее величина составляет 1320 долл. США в рублях по курсу ЦБ РФ на день расчетов.Данные средства вносятся на клиентский счет, который открывается в расчетной палате каждому участнику торгов. Размер маржи устанавливается расчетной палатой, исходя из величины наблюдавшихся дневных отклонений фьючерсной цены.

Расчетная палата устанавливает минимальную сумму средств, которая должна находиться на счете клиента - она может равняться или быть ниже начальной маржи. Если в результате проигрыша по фьючерсному контракту на клиентском счете окажется меньшая сумма, клиент обязан восстановить ее величину до требуемого уровня. В противном случае брокер закроет его открытую позицию.

Слайд 19 По результатам фьючерсных торгов расчетная палата ежедневно определяет проигрыши и

выигрыши участников и соответственно списывает деньги со счета проигравшей стороны

и зачисляет их на счет выигравшей.Сумма выигрыша или проигрыша, начисляемая по итогам торгов, называется вариационной или переменной маржой. Она может быть соответственно положительной (выигрыш) и отрицательной (проигрыш).

Если лицо открывает «длинную позицию» и в последующем закрывает ее по более высокой цене, то разница между данными ценами составит его выигрыш. Если же он закроет «короткую позицию» по более низкой цене, то разница составит его проигрыш.

Например, инвестор купил контракт по цене 1000 руб. в начале торговой сессии и в конце ее продал контракт по цене 1100 руб. Его выигрыш составил 100 руб. Если же он закрыл позицию по 950 руб., то его проигрыш равняется 50 руб. Таким образом, покупатель контракта будет выигрывать при дальнейшем росте фьючерсной цены.

Слайд 20 Продавец контракта выиграет, если закроет позицию по более низкой цене,

и проиграет, если закроет ее по более высокой. Например, инвестор

продал контракт по 1000 руб. и в конце сессии купил его по 900 руб. Его выигрыш составил 100 руб. Если бы он закрыл позицию по цене 1050 руб., то его проигрыш равнялся бы 50 руб. Таким образом, продавец контракта выигрывает от дальнейшего падения фьючерсной цены.Участник контракта может держать свою позицию открытой в течение длительного времени, например, несколько дней. В таком случае расчетная палата все равно определяет по итогам каждого дня его проигрыши или выигрыши. Позиция инвестора рассчитывается в этом случае на основе котировочной или расчетной цены.

Котировочная цена - это цена, которая определяется по итогам торговой сессии как некоторая средняя величина на основе сделок, заключенных в ходе данной сессии. Каждая биржа сама определяет методику расчета котировочной цены. Например, в случае с фьючерсом FOB экс. пш. январь 10 расчетная (котировочная) цена составляет 186,4 долл. США за тонну на 10.12.2009 г.

Слайд 21 Чтобы не допустить чрезмерной спекуляции фьючерсными контрактами и усилить систему

гарантий их исполнения, биржа устанавливает по каждому виду контракта лимит

отклонения фьючерсной цены текущего дня от котировочной цены предыдущего дня.Например, лимитное ограничение цены на фьючерс FOB экс. пш. январь 10 равно 11 долл. США за одну метрическую тонну. Это означает, что в ходе следующей сессии фьючерсная цена может изменяться в большую и меньшую сторону только в пределах этой величины. Если будут подаваться заявки по более высоким или низким ценам, то они не будут исполняться.

Слайд 223. Ценообразование фьючерсных контрактов

Фьючерсная цена – это цена, которая фиксируется

при заключении фьючерсного контракта. Она отражает ожидания инвесторов относительно будущей

цены спот (то есть цены на действительный, реальный товар) для соответствующего актива.При заключении фьючерсного контракта фьючерсная цена может быть выше или ниже цены спот базисного актива.

Ситуация, когда фьючерсная цена выше цены спот, называется нормальное контанго (премия к цене спот).

Ситуация, когда фьючерсная цена ниже цены спот, называется нормальное бэквардейшн (скидка относительно цены спот).

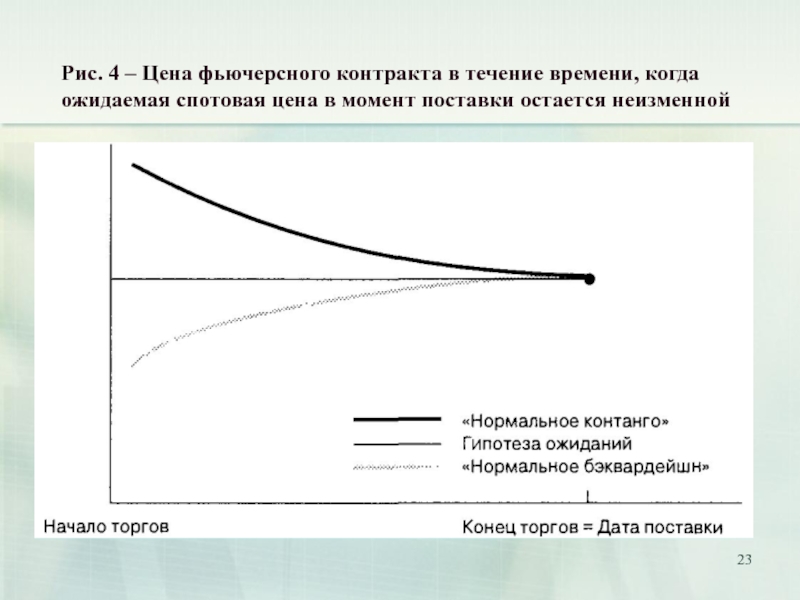

Графически оба случая представлены на рис. 4.

Слайд 23Рис. 4 – Цена фьючерсного контракта в течение времени, когда

ожидаемая спотовая цена в момент поставки остается неизменной

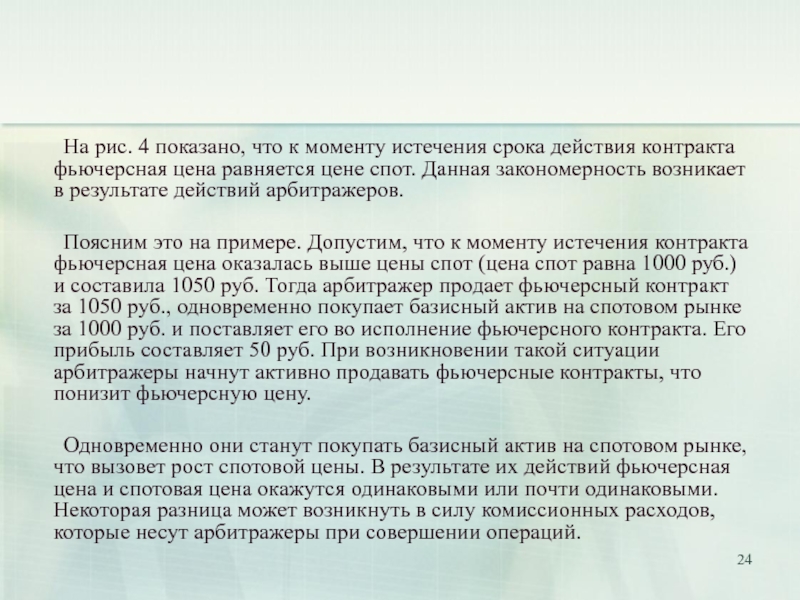

Слайд 24 На рис. 4 показано, что к моменту истечения срока действия

контракта фьючерсная цена равняется цене спот. Данная закономерность возникает в

результате действий арбитражеров.Поясним это на примере. Допустим, что к моменту истечения контракта фьючерсная цена оказалась выше цены спот (цена спот равна 1000 руб.) и составила 1050 руб. Тогда арбитражер продает фьючерсный контракт за 1050 руб., одновременно покупает базисный актив на спотовом рынке за 1000 руб. и поставляет его во исполнение фьючерсного контракта. Его прибыль составляет 50 руб. При возникновении такой ситуации арбитражеры начнут активно продавать фьючерсные контракты, что понизит фьючерсную цену.

Одновременно они станут покупать базисный актив на спотовом рынке, что вызовет рост спотовой цены. В результате их действий фьючерсная цена и спотовая цена окажутся одинаковыми или почти одинаковыми. Некоторая разница может возникнуть в силу комиссионных расходов, которые несут арбитражеры при совершении операций.

Слайд 25 Допустим, что фьючерсная цена к моменту истечения срока контракта составила

950 руб. Тогда арбитражер купит фьючерсный контракт за 950 руб.

и одновременно продаст базисный актив на спотовом рынке за 1000 руб. Его прибыль составит 50 руб. В такой ситуации арбитражеры активно начнут покупать контракты, что повысит фьючерсную цену, и продавать базисный актив на спотовом рынке, что понизит спотовую цену. В конечном итоге фьючерсная и спотовая цены окажутся одинаковыми или почти одинаковыми.Фьючерсный контракт, если правильно оценен, должен стоить столько же, сколько стоит покупка и хранение товара.

Это требует двух видов дополнительных издержек:

1. На финансирование, связанное с заимствованием средств, которые необходимы для приобретения товара в данный момент:

Дополнительные процентные издержки =

= цена спот × [(1 + ставка процента) срок фьючерсного контракта – 1]

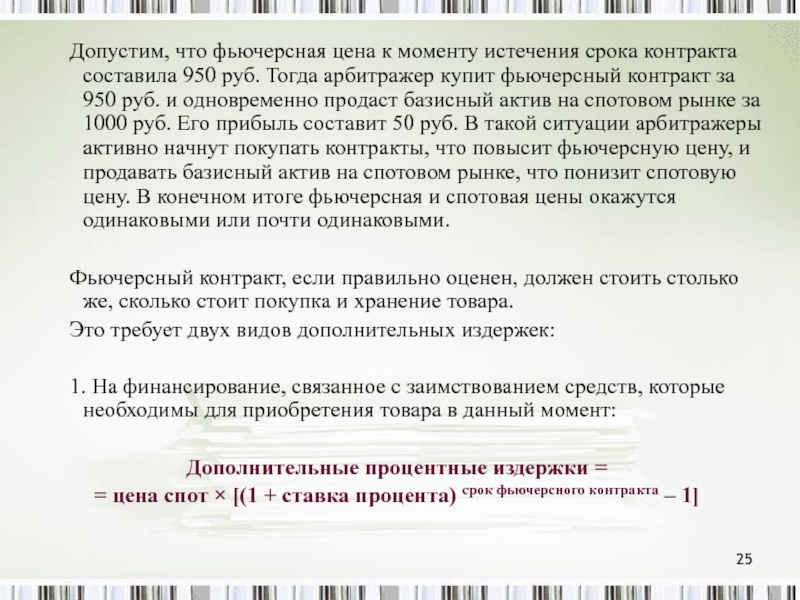

Слайд 262. Издержки хранения до окончания срока фьючерсного контракта:

Издержки хранения =

= цена спот × годовые издержки хранения ×срок фьючерсного контракта

С учетом этих условий возможна реализация двух стратегий:Стратегия 1. Покупка фьючерсного контракта и принятие поставки по истечении срока с выплатой цены фьючерсного контракта.

Стратегия 2. Заимствование суммы, равной цене спот на товар, для покупки товара и принятие дополнительных издержек по хранению.

Если эти две стратегии связаны с одинаковыми издержками, то теоретическая цена фьючерса будет находиться по формуле:

Слайд 27F* = S + S [(1 + r)t – 1]

+ S×k×t = S [(1 + r)t + k×t ]

где

F* - теоретическая цена фьючерса;

S - цена спот на товар;

r - безрисковая годовая процентная ставка;

t - срок фьючерсного контракта;

k - годовые издержки хранения.

Данное выражение представляет собой фундаментальную арбитражную связь между фьючерсной ценой и ценой спот.

Любое отклонение от него должно создать возможность для реализации арбитража, которые описываются ниже.

Слайд 29 Этот арбитраж основан на следующих их допущениях:

Во-первых, инвесторы заимствуют и

ссужают по одной и той же ставке, которая является безрисковой.

Во-вторых,

когда фьючерсный контракт недооценен, покупатель может осуществить «короткую» продажу товара и возместить свои издержки хранения за счет владельца товара, получая в результате экономию.Слайд 304. Хеджирование фьючерсными

контрактами

Страхование или хеджирование состоит в нейтрализации неблагоприятных

изменений цены того или иного актива для инвестора, производителя или

потребителя.Хеджирование способно оградить хеджера от потерь, но в то же время лишает его возможности воспользоваться благоприятным развитием конъюнктуры.

Хеджирование может быть полным или неполным (частичным). Полное хеджирование целиком исключает риск потерь, частичное хеджирование осуществляет страхование только в определенных пределах.

Существует хеджирование продажей и покупкой фьючерсного контракта. Хеджирование продажей контракта используется для страхования от будущего падения цены на спотовом рынке, хеджирование покупкой - от ее повышения. Рассмотрим технику хеджирования на примерах.

Слайд 31Пример 1. Хеджирование продажей контракта.

Фермер ожидает через три месяца получить

урожай пшеницы, которую он поставит на рынок. Существует риск, что

к этому моменту времени цена на зерно может упасть. Поэтому он решает застраховаться от ее падения с помощью заключения фьючерсного контракта.Фьючерсная котировка с поставкой пшеницы через три месяца равна 6 тыс. руб. за тонну. Фермера устраивает данная цена с точки зрения окупаемости затрат и получения прибыли, и он продает фьючерсный контракт.

Предположим, что контракт истекает именно в тот день, когда фермер планирует поставить зерно на рынок. Он мог бы поставить его по фьючерсному контракту. Однако место поставки, предусмотренное условиями контракта, его не устраивает из-за дополнительных накладных расходов. Поэтому он будет поставлять пшеницу на местный рынок и одновременно закрывать контракты оффсетной сделкой в день истечения контракта.

Слайд 32 Допустим, что через три месяца на спотовом рынке цена пшеницы

составила 5 тыс. руб., и фьючерсная котировка также упала до

этого уровня, так как в момент истечения срока контракта фьючерсная и спотовая цены должны быть равны.Тогда по спотовой сделке фермер получил 5 тыс. руб., но по фьючерсному контракту выиграл 1 тыс. руб. В итоге по операции он получил 6 тыс. руб. за тонну пшеницы, как и планировал.

Рассмотрим другой вариант: к моменту поставки зерна цена на спотовом рынке выросла до 7 тыс. руб. за тонну. Это значит, что фермер продал его за 7 тыс. руб., однако по фьючерсному контракту он потерял 1 тыс. руб.

Общий итог операции составил для него 6 тыс. руб. Таким образом, заключение фьючерсного контракта позволило фермеру застраховаться от падения цены на пшеницу, однако во втором случае он не смог воспользоваться благоприятной конъюнктурой.

Слайд 33Пример 2. Хеджирование покупкой контракта.

Производителю хлеба через три месяца понадобится

новая партия пшеницы. Чтобы застраховаться от возможного роста цены он

решает купить фьючерсный контракт с котировкой 6 тыс. руб.Допустим, что к моменту истечения срока контракта цена на спотовом и фьючерсном рынках составила 7 тыс. руб. Тогда производитель уплачивает данную сумму по спотовой сделке и получает выигрыш по фьючерсному контракту в размере 1 тыс. руб. В итоге цена приобретения пшеницы для него равняется 6 тыс. руб.

Предположим другой вариант: к моменту покупки зерна цена упала до 5 тыс. руб. Тогда производитель приобрел его дешевле, но проиграл на фьючерсном контракте. Вновь уплаченная по итогам операции сумма составила для него 6 тыс. руб.

Слайд 34 В приведенных примерах мы рассмотрели случай полного хеджирования, когда потери

(выигрыши) на спотовом рынке полностью компенсировались выигрышами (потерями) по фьючерсному

контракту.На практике полное хеджирование случается редко, так как сроки истечения фьючерсного контракта и осуществления спотовой сделки могут не совпадать. В результате не будет полного совпадения фьючерсной и спотовой цен, и хеджер может получить как некоторый выигрыш, так и понести убытки, хотя по величине они будут меньше, чем в случае отказа от страхования.

Поэтому хеджер должен стремиться свести к минимуму время между окончанием хеджа и истечением срока фьючерсного контракта. Для хеджирования следует выбирать фьючерсный контракт, который истекает после осуществления спотовой сделки. Хеджирование с помощью ближайшего фьючерсного контракта называют спот-хеджированием.

Слайд 35 Открыв позицию по фьючерсному контракту, хеджер должен оплачивать отрицательную вариационную

маржу, если конъюнктура на фьючерсном рынке будет развиваться для него

не в благоприятную сторону.Чем больше времени остается до срока истечения контракта, тем больше возможный разброс колебания фьючерсной цены и соответственно отрицательная маржа.

Чтобы уменьшить расходы финансирования позиции, целесообразно хеджировать риск путем последовательного заключения ряда краткосрочных фьючерсных контрактов.

Например, период хеджирования составляет три месяца. Хеджер вначале откроет позицию по контракту, который истекает через месяц. Перед его окончанием он закроет позицию по данному контракту и откроет позицию по следующему месячному контракту и по его истечении переключится на третий контракт.

![ТЕМА: ОЦЕНКА ФЬЮЧЕРСОВ F* = S + S [(1 + r)t – 1] + F* = S + S [(1 + r)t – 1] + S×k×t = S [(1 + r)t](/img/thumbs/ee581ede033eb63f9e631a824df176e5-800x.jpg)

![Звуки [х], [ х′ ].

Позначення їх

буквами Х, х ( ха](/img/thumbs/35dbf8338bb9957e36032e16906181a0-800x.jpg)