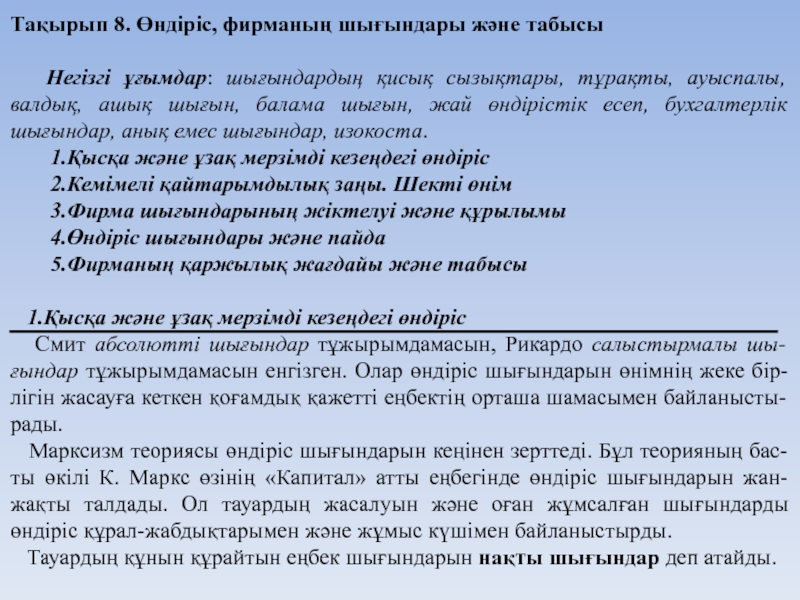

Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Транспортный налог

Содержание

- 1. Транспортный налог

- 2. План: Плательщики налога и объект налогообложения.Налогооблагаемая база

- 3. 1. Плательщики налога и объект налогообложения

- 4. Налогоплательщикамипризнаются (ст.357 НК РФ) лица, на которых

- 5. Объектом обложения (ст.358 НК РФ)признаются автомобили, мотоциклы,

- 6. Не признаются объектами налогообложения: весельные лодки, а

- 7. Не признаются объектами налогообложения: тракторы, самоходные комбайны

- 8. 2. Налоговая база и особенности её определения

- 9. Налоговая база определяется: как мощность двигателя транспортного

- 10. 3. Налоговый период Налоговым

- 11. 4. Налоговые льготы Налоговые льготы и основания для их использования могут предусматриваться законами субъектов РФ.

- 12. От уплаты налога освобождаются: Герои Советского Союза,

- 13. От уплаты налога освобождаются: перевозчики, выполняющие общественные

- 14. Налогоплательщик вправе произвести уплату налога путем авансового

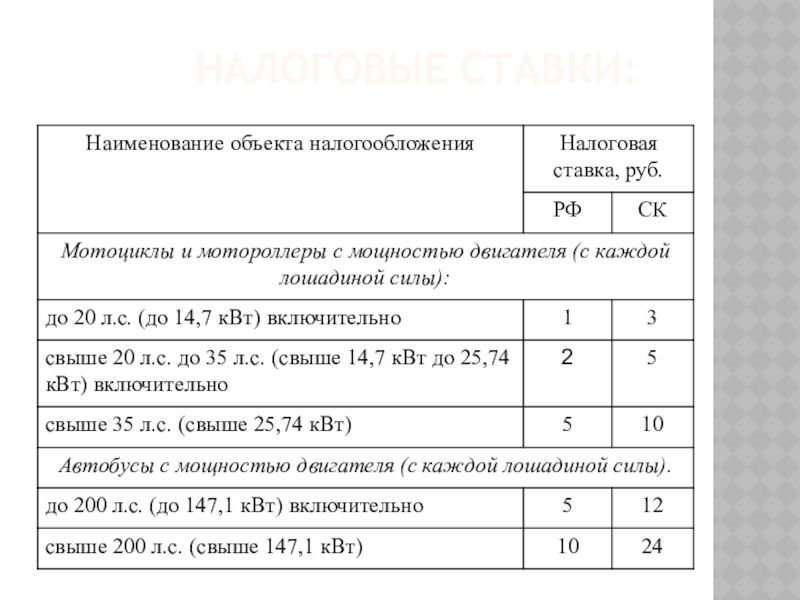

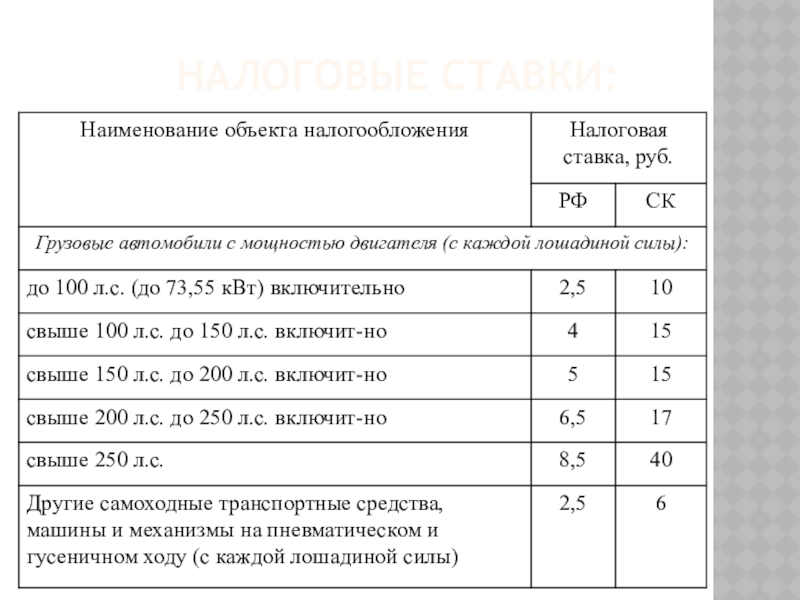

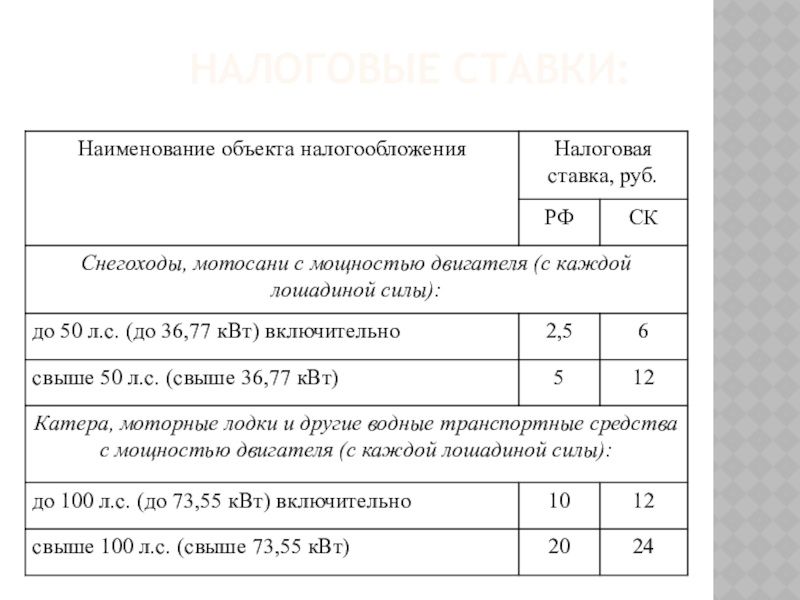

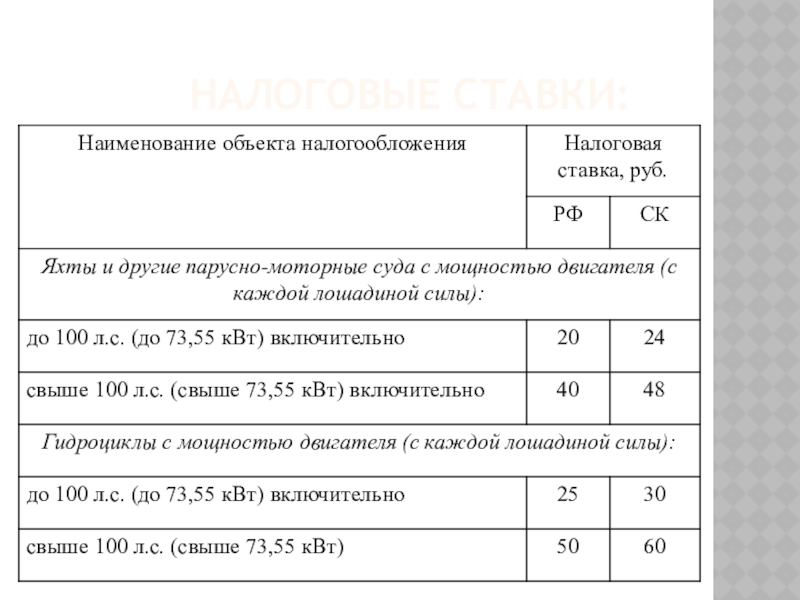

- 15. 5. Налоговые ставки

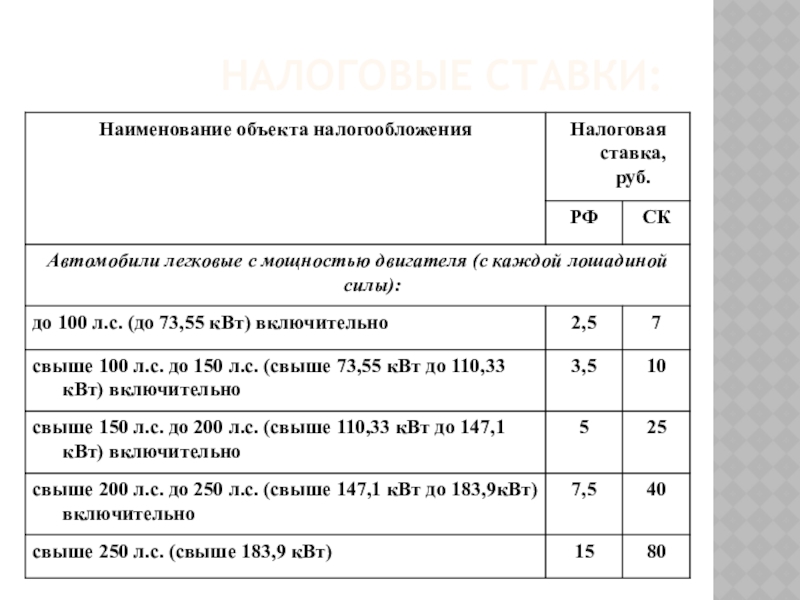

- 16. Налоговые ставки:

- 17. Налоговые ставки:

- 18. Налоговые ставки:

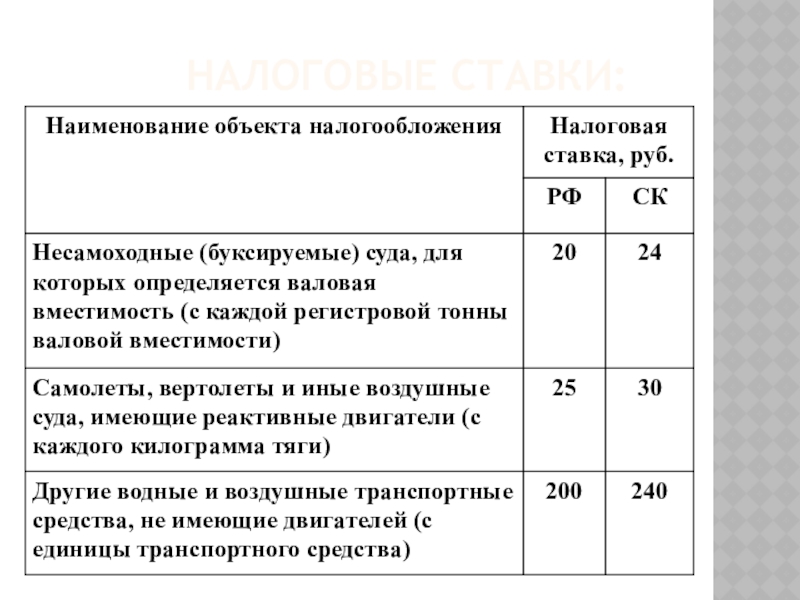

- 19. Налоговые ставки:

- 20. Налоговые ставки:

- 21. Налоговые ставки:

- 22. 6. Сроки и порядок уплаты налога Организации,

- 23. Для физических лиц сумму налога исчисляют налоговые

- 24. Спасибо за внимание!!!

- 25. Скачать презентанцию

План: Плательщики налога и объект налогообложения.Налогооблагаемая база и особенности ее определения.Налоговый периодНалоговые льготы. Налоговые ставки.Сроки и порядок уплаты налога.

Слайды и текст этой презентации

Слайд 2План:

Плательщики налога и объект налогообложения.

Налогооблагаемая база и особенности ее

определения.

Слайд 4Налогоплательщиками

признаются (ст.357 НК РФ) лица, на которых зарегистрированы транспортные средства,

признаваемые объектом налогообложения.

Не признаются налогоплательщиками

лица, являющиеся организаторами XXII Олимпийских

зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи. Слайд 5Объектом обложения (ст.358 НК РФ)

признаются автомобили, мотоциклы, мотороллеры, автобусы и

другие самоходные машины и механизмы на пневматическом и гусеничном ходу,

самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства, зарегистрированные в установленном порядке.Слайд 6Не признаются объектами налогообложения:

весельные лодки, а также моторные лодки

с двигателем мощностью не свыше 5 л.с.;

автомобили легковые, специально оборудованные

для использования инвалидами, а также легковые автомобили с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения;промысловые морские и речные суда;

пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности (на праве хозяйственного ведения или оперативного управления) организаций, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок;

транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом;

Слайд 7Не признаются объектами налогообложения:

тракторы, самоходные комбайны всех марок, специальные

автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для

перевозки и внесения минеральных удобрении, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;транспортные средства, принадлежащие на праве хозяйственного ведения или оперативного управления федеральным органам исполнительной власти, где законодательно предусмотрена военная и (или) приравненная к ней служба;

самолеты и вертолеты санитарной авиации и медицинской службы;

суда, зарегистрированные в Российском международном реестре судов .

Слайд 9Налоговая база определяется:

как мощность двигателя транспортного средства в лошадиных

силах – для транспортных средств, имеющих двигатели;

как паспортная статическая тяга

реактивного двигателя – в отношении воздушных транспортных средств, для которых определяется тяга реактивного двигателя;как валовая вместимость в регистровых тоннах – для водных несамоходных (буксируемых) транспортных средств, для которых определяется валовая вместимость;

как единица транспортного средства – для водных и воздушных транспортных средств, не указанных в предыдущих пунктах.

Слайд 103. Налоговый период

Налоговым периодом признается календарный год

Отчетными

периодами для организаций признаются первый квартал, второй квартал, третий квартал.

Слайд 114. Налоговые льготы

Налоговые льготы и основания для их использования

могут предусматриваться законами субъектов РФ.

Слайд 12От уплаты налога освобождаются:

Герои Советского Союза, Герои Российской Федерации,

граждане, награжденные орденом Славы трех степеней;

граждане, подвергшиеся воздействию радиации вследствие

чернобыльской катастрофы;участники Великой Отечественной войны;

инвалиды всех категорий;

организации, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов, если среднесписочная численность инвалидов среди их работников составляет не менее 50%, а их доля в фонде оплаты труда – не менее 25%;

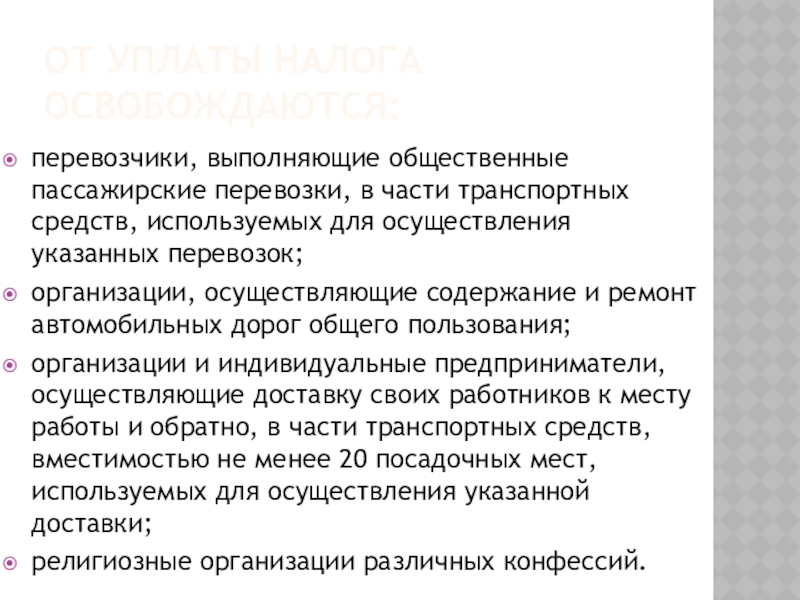

Слайд 13От уплаты налога освобождаются:

перевозчики, выполняющие общественные пассажирские перевозки, в

части транспортных средств, используемых для осуществления указанных перевозок;

организации, осуществляющие содержание

и ремонт автомобильных дорог общего пользования;организации и индивидуальные предприниматели, осуществляющие доставку своих работников к месту работы и обратно, в части транспортных средств, вместимостью не менее 20 посадочных мест, используемых для осуществления указанной доставки;

религиозные организации различных конфессий.

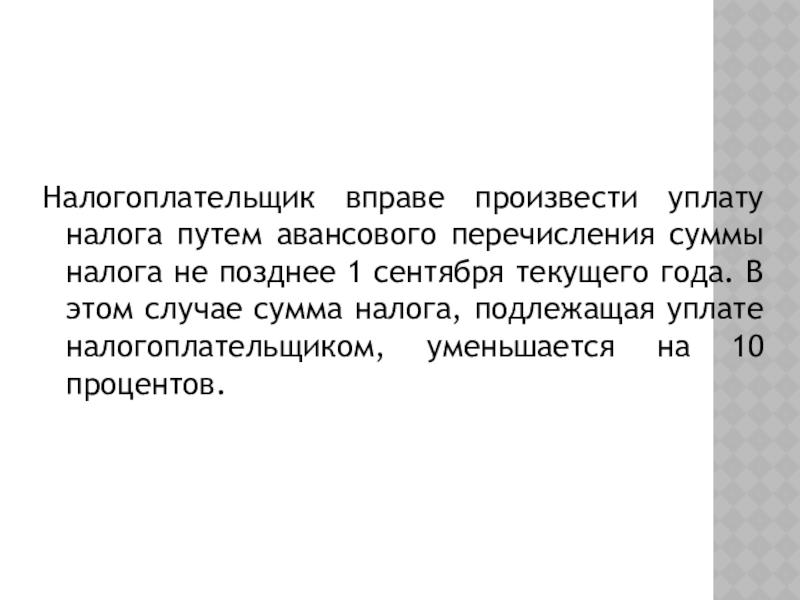

Слайд 14Налогоплательщик вправе произвести уплату налога путем авансового перечисления суммы налога

не позднее 1 сентября текущего года. В этом случае сумма

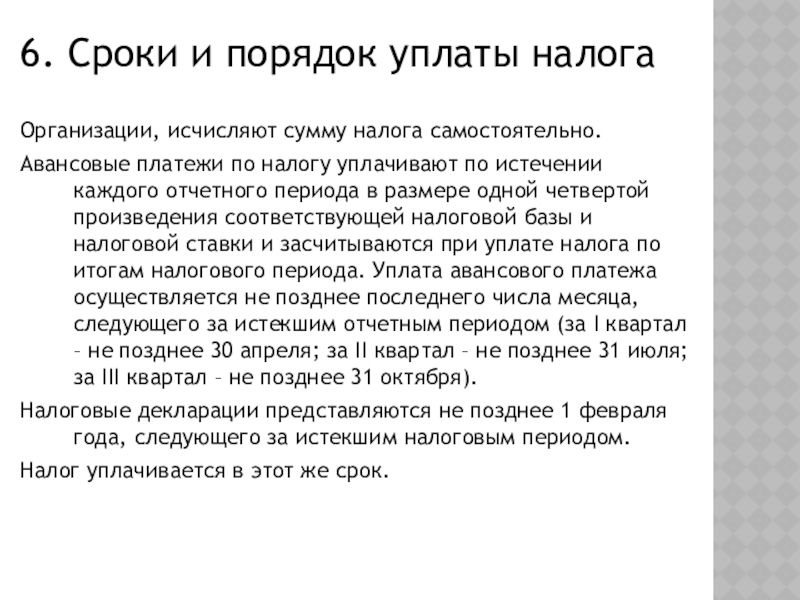

налога, подлежащая уплате налогоплательщиком, уменьшается на 10 процентов.Слайд 226. Сроки и порядок уплаты налога

Организации, исчисляют сумму налога

самостоятельно.

Авансовые платежи по налогу уплачивают по истечении каждого отчетного

периода в размере одной четвертой произведения соответствующей налоговой базы и налоговой ставки и засчитываются при уплате налога по итогам налогового периода. Уплата авансового платежа осуществляется не позднее последнего числа месяца, следующего за истекшим отчетным периодом (за I квартал – не позднее 30 апреля; за II квартал – не позднее 31 июля; за III квартал – не позднее 31 октября). Налоговые декларации представляются не позднее 1 февраля года, следующего за истекшим налоговым периодом.

Налог уплачивается в этот же срок.

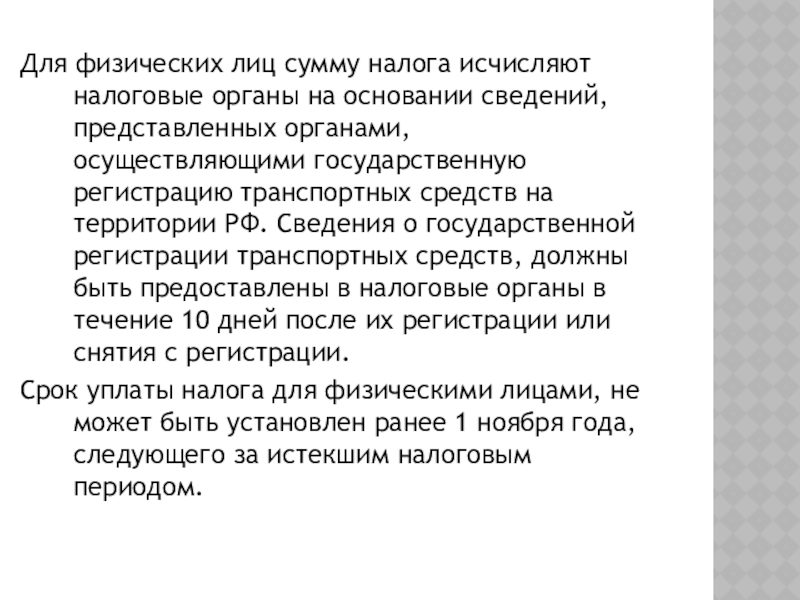

Слайд 23Для физических лиц сумму налога исчисляют налоговые органы на основании

сведений, представленных органами, осуществляющими государственную регистрацию транспортных средств на территории

РФ. Сведения о государственной регистрации транспортных средств, должны быть предоставлены в налоговые органы в течение 10 дней после их регистрации или снятия с регистрации.Срок уплаты налога для физическими лицами, не может быть установлен ранее 1 ноября года, следующего за истекшим налоговым периодом.