Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

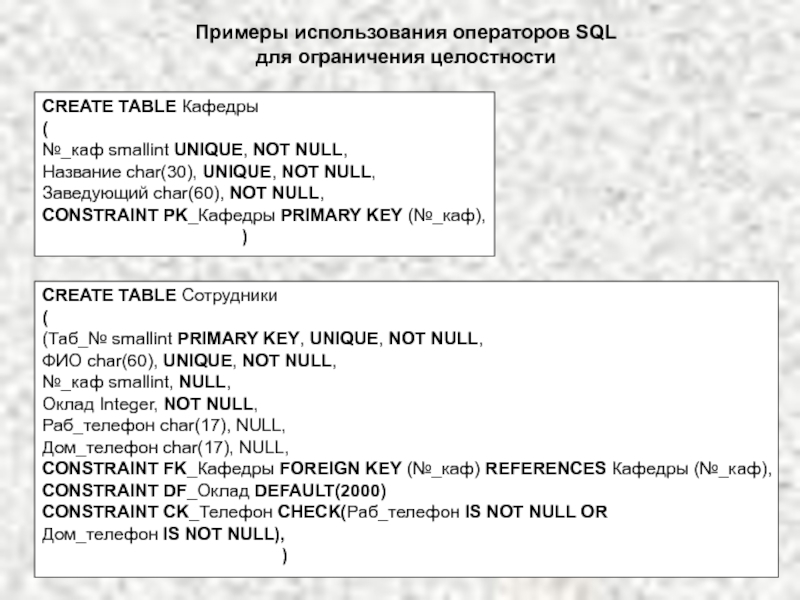

- Информатика

- История

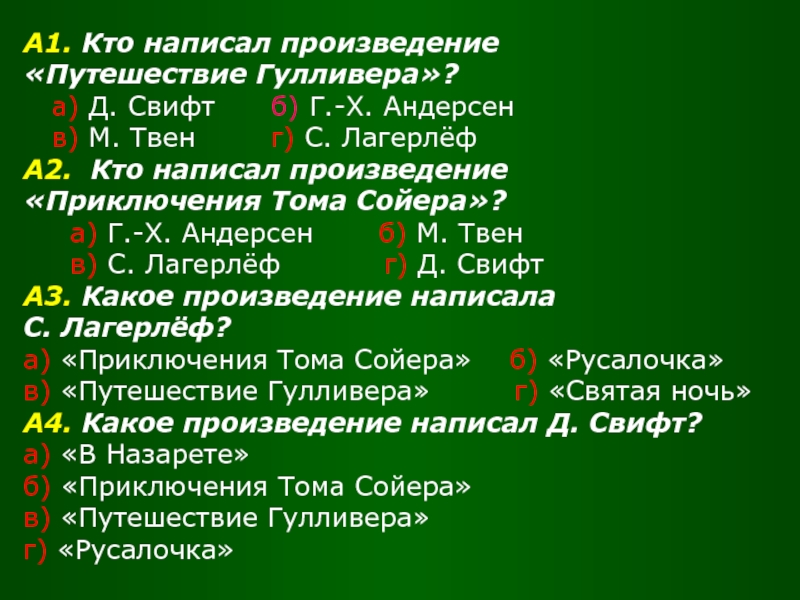

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

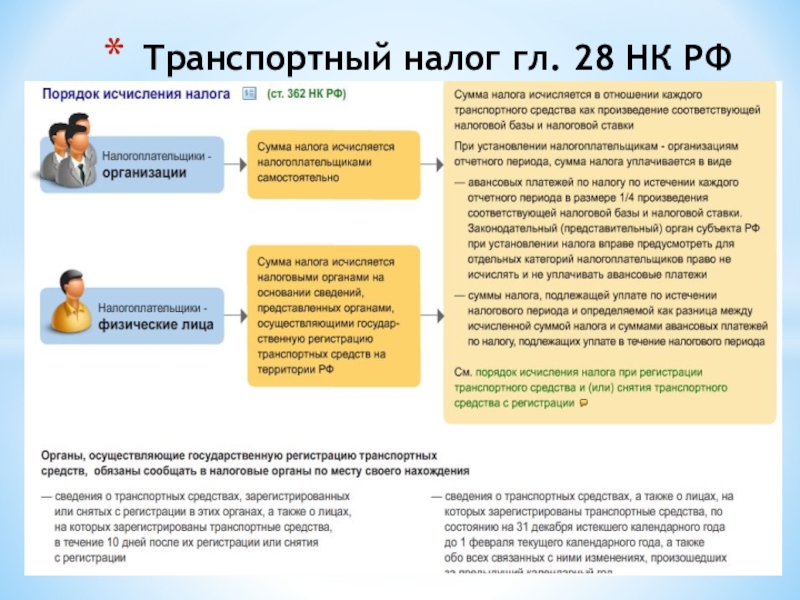

Транспортный налог гл. 28 НК РФ

Содержание

- 1. Транспортный налог гл. 28 НК РФ

- 2. Объектом налогообложения признаются автомобили, мотоциклы, мотороллеры, автобусы

- 3. Не являются объектом налогообложения:1) весельные лодки, а

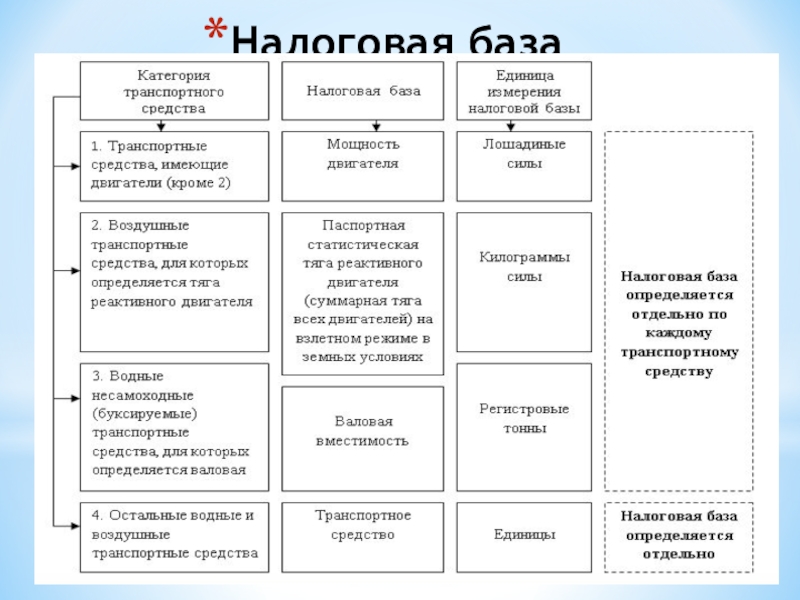

- 4. Налоговая база

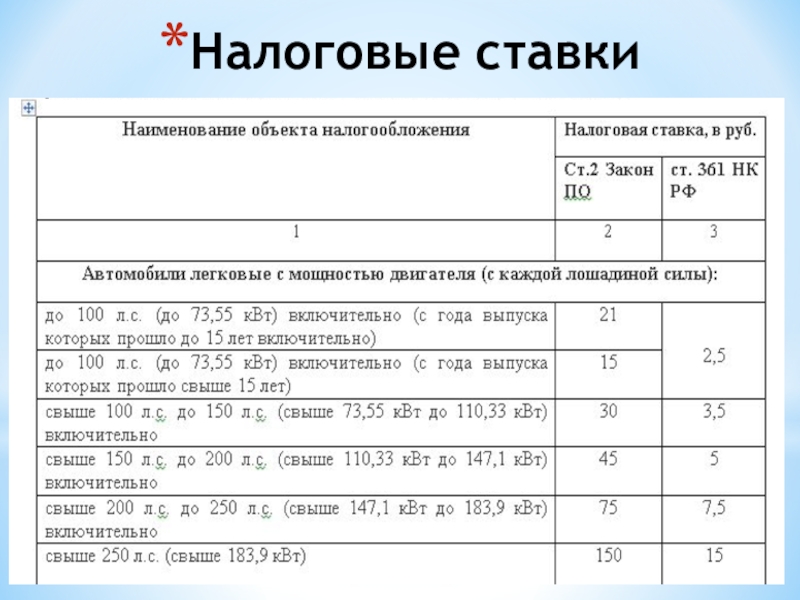

- 5. Налоговые ставки

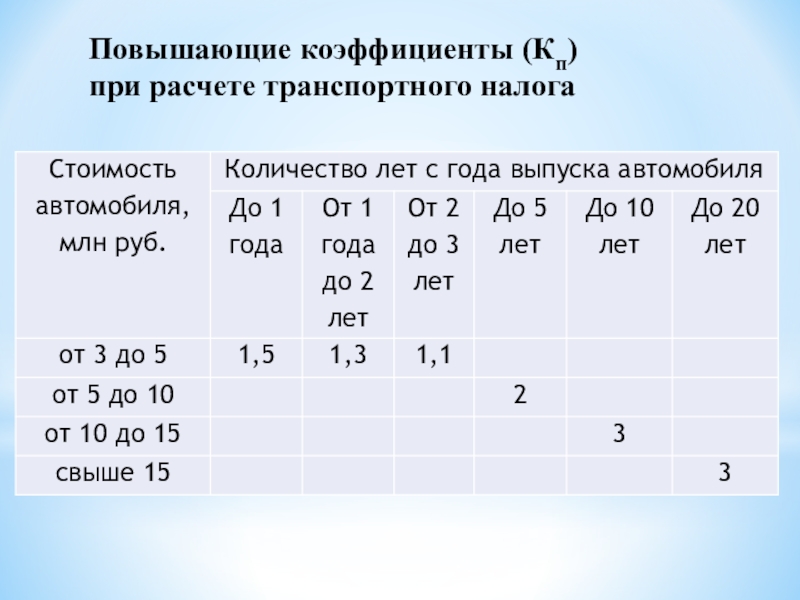

- 6. Повышающие коэффициенты (Кп) при расчете транспортного налога

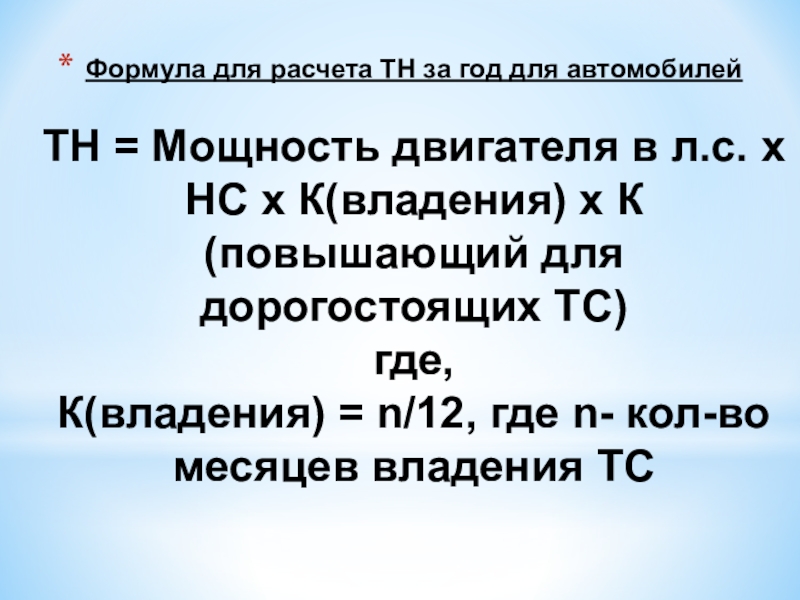

- 7. Формула для расчета ТН за год для

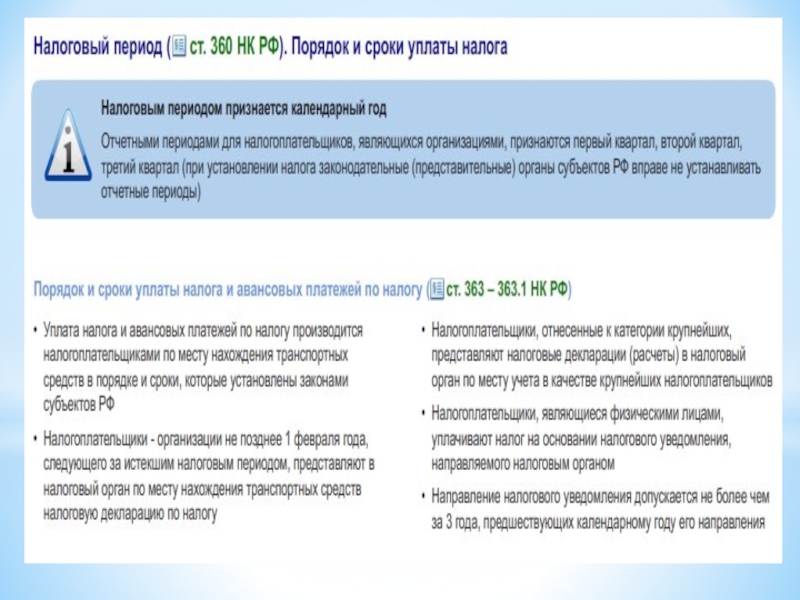

- 8. Порядок исчисления транспортного налога

- 9. Слайд 9

- 10. В Пензенской области для налогоплательщиков – организаций

- 11. ПримерОрганизация 5 ноября 2017 г продала легковой

- 12. РЕШЕНИЕВ налоговом периоде Акулов А.А. владел машиной

- 13. Налог на игорный бизнес л. 29 НК

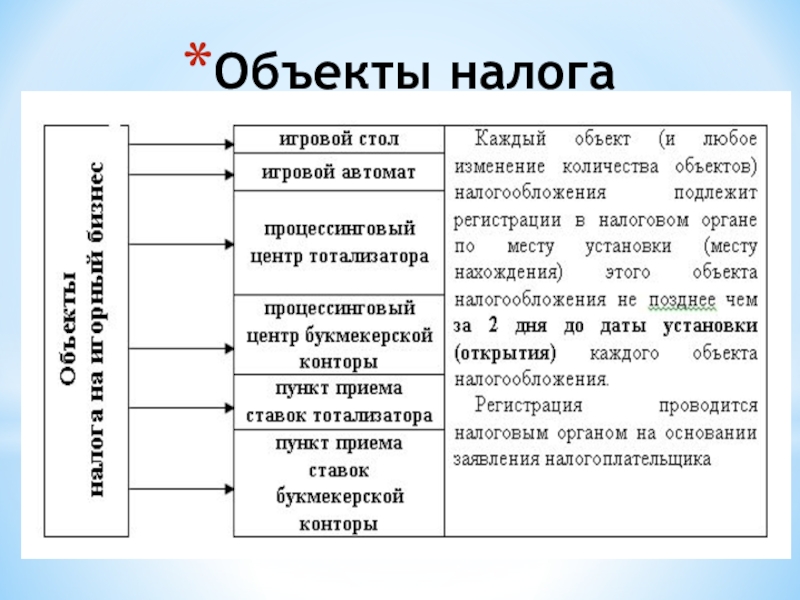

- 14. Объекты налога

- 15. Налоговая база (ст. 367 НК РФ) по

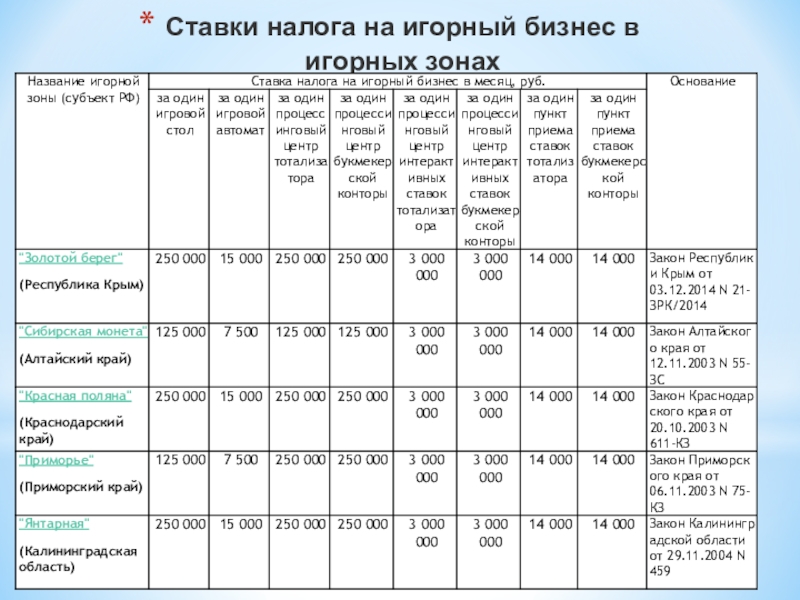

- 16. Ставки налога на игорный бизнес в игорных зонах

- 17. Слайд 17

- 18. Порядок исчисления налога. Сумма налога исчисляется налогоплательщиком

- 19. ПРИМЕР Организация, зарегистрирована в игорной зоне «Красная

- 20. Скачать презентанцию

Объектом налогообложения признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные

Слайды и текст этой презентации

Слайд 2Объектом налогообложения

признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные

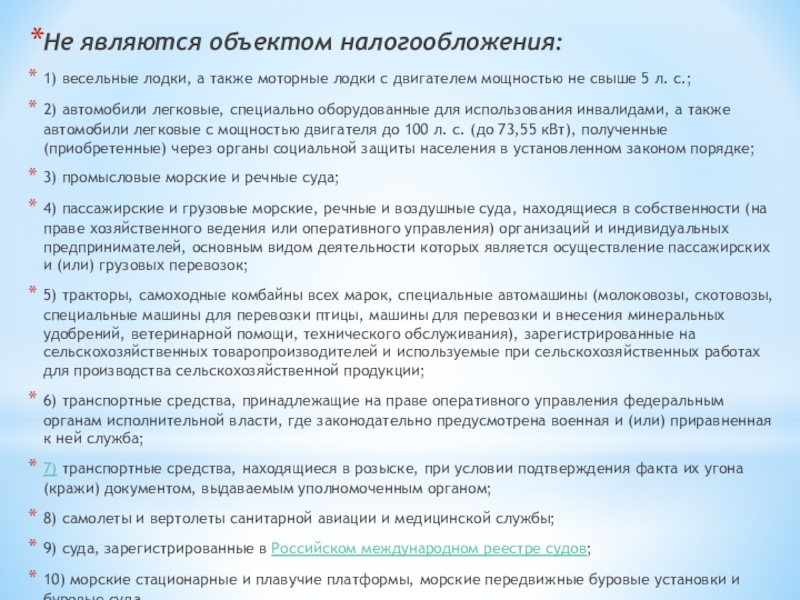

Слайд 3Не являются объектом налогообложения:

1) весельные лодки, а также моторные лодки

с двигателем мощностью не свыше 5 л. с.;

2) автомобили легковые,

специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 л. с. (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке;3) промысловые морские и речные суда;

4) пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности (на праве хозяйственного ведения или оперативного управления) организаций и индивидуальных предпринимателей, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок;

5) тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;

6) транспортные средства, принадлежащие на праве оперативного управления федеральным органам исполнительной власти, где законодательно предусмотрена военная и (или) приравненная к ней служба;

7) транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом;

8) самолеты и вертолеты санитарной авиации и медицинской службы;

9) суда, зарегистрированные в Российском международном реестре судов;

10) морские стационарные и плавучие платформы, морские передвижные буровые установки и буровые суда.

Слайд 7Формула для расчета ТН за год для автомобилей ТН = Мощность

двигателя в л.с. х НС х К(владения) х К (повышающий

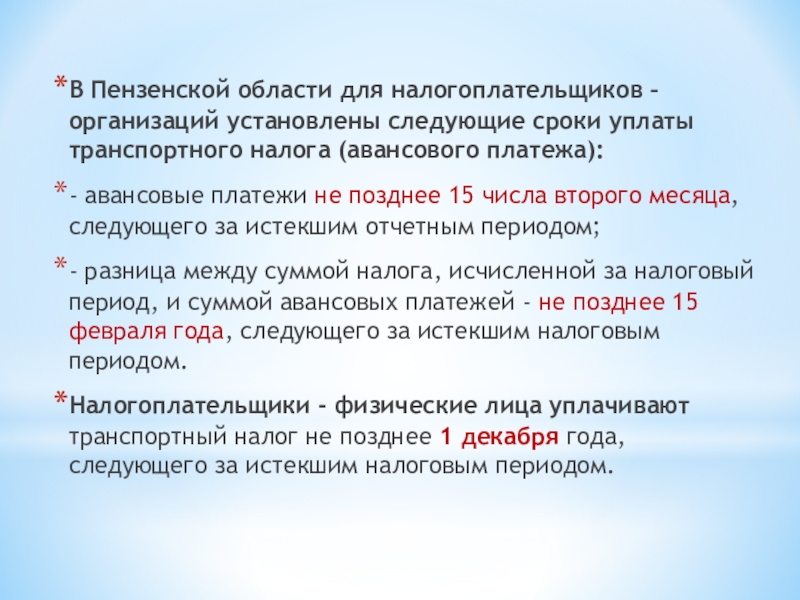

для дорогостоящих ТС) где, К(владения) = n/12, где n- кол-во месяцев владения ТССлайд 10В Пензенской области для налогоплательщиков – организаций установлены следующие сроки

уплаты транспортного налога (авансового платежа):

- авансовые платежи не позднее 15

числа второго месяца, следующего за истекшим отчетным периодом;- разница между суммой налога, исчисленной за налоговый период, и суммой авансовых платежей - не позднее 15 февраля года, следующего за истекшим налоговым периодом.

Налогоплательщики - физические лица уплачивают транспортный налог не позднее 1 декабря года, следующего за истекшим налоговым периодом.

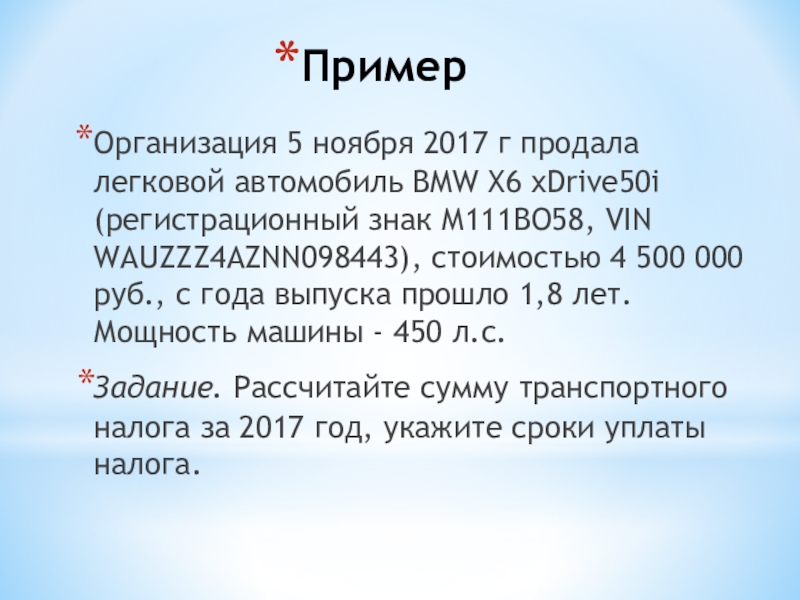

Слайд 11Пример

Организация 5 ноября 2017 г продала легковой автомобиль BMW X6

xDrive50i (регистрационный знак М111ВО58, VIN WAUZZZ4AZNN098443), стоимостью 4 500 000 руб., с

года выпуска прошло 1,8 лет. Мощность машины - 450 л.с.Задание. Рассчитайте сумму транспортного налога за 2017 год, укажите сроки уплаты налога.

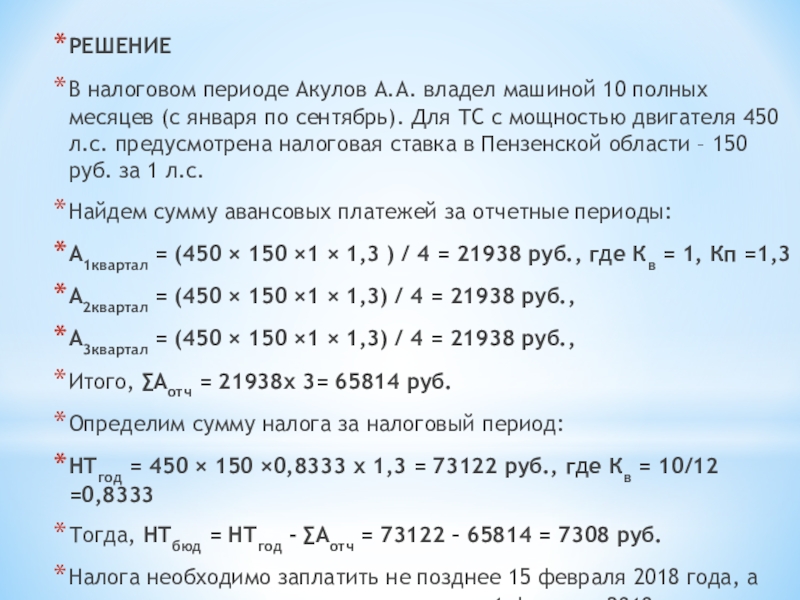

Слайд 12РЕШЕНИЕ

В налоговом периоде Акулов А.А. владел машиной 10 полных месяцев

(с января по сентябрь). Для ТС с мощностью двигателя 450

л.с. предусмотрена налоговая ставка в Пензенской области – 150 руб. за 1 л.с.Найдем сумму авансовых платежей за отчетные периоды:

А1квартал = (450 × 150 ×1 × 1,3 ) / 4 = 21938 руб., где Кв = 1, Кп =1,3

А2квартал = (450 × 150 ×1 × 1,3) / 4 = 21938 руб.,

А3квартал = (450 × 150 ×1 × 1,3) / 4 = 21938 руб.,

Итого, ∑Аотч = 21938х 3= 65814 руб.

Определим сумму налога за налоговый период:

НТгод = 450 × 150 ×0,8333 х 1,3 = 73122 руб., где Кв = 10/12 =0,8333

Тогда, НТбюд = НТгод - ∑Аотч = 73122 – 65814 = 7308 руб.

Налога необходимо заплатить не позднее 15 февраля 2018 года, а предоставить налоговую декларацию до 1 февраля 2018.

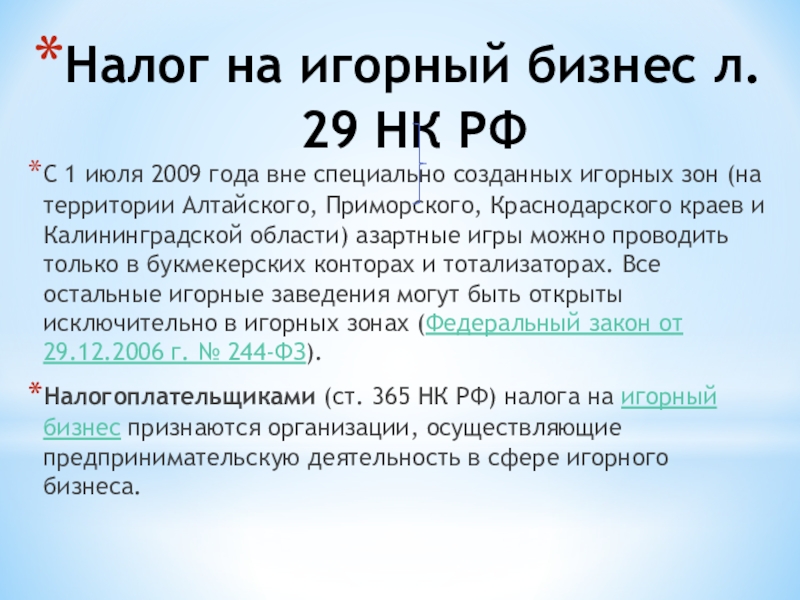

Слайд 13Налог на игорный бизнес л. 29 НК РФ

С 1 июля

2009 года вне специально созданных игорных зон (на территории Алтайского,

Приморского, Краснодарского краев и Калининградской области) азартные игры можно проводить только в букмекерских конторах и тотализаторах. Все остальные игорные заведения могут быть открыты исключительно в игорных зонах (Федеральный закон от 29.12.2006 г. № 244-ФЗ).Налогоплательщиками (ст. 365 НК РФ) налога на игорный бизнес признаются организации, осуществляющие предпринимательскую деятельность в сфере игорного бизнеса.

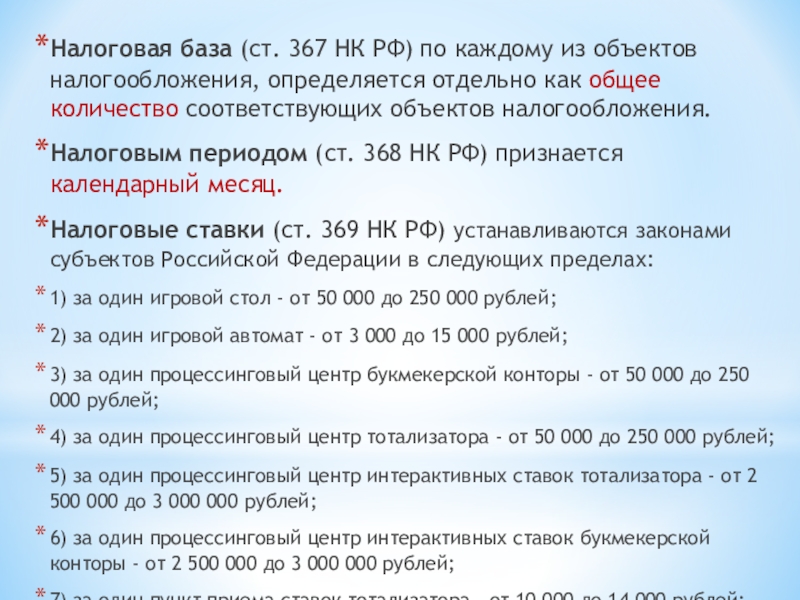

Слайд 15Налоговая база (ст. 367 НК РФ) по каждому из объектов

налогообложения, определяется отдельно как общее количество соответствующих объектов налогообложения.

Налоговым периодом

(ст. 368 НК РФ) признается календарный месяц.Налоговые ставки (ст. 369 НК РФ) устанавливаются законами субъектов Российской Федерации в следующих пределах:

1) за один игровой стол - от 50 000 до 250 000 рублей;

2) за один игровой автомат - от 3 000 до 15 000 рублей;

3) за один процессинговый центр букмекерской конторы - от 50 000 до 250 000 рублей;

4) за один процессинговый центр тотализатора - от 50 000 до 250 000 рублей;

5) за один процессинговый центр интерактивных ставок тотализатора - от 2 500 000 до 3 000 000 рублей;

6) за один процессинговый центр интерактивных ставок букмекерской конторы - от 2 500 000 до 3 000 000 рублей;

7) за один пункт приема ставок тотализатора - от 10 000 до 14 000 рублей;

8) за один пункт приема ставок букмекерской конторы - от 10 000 до 14 000 рублей.

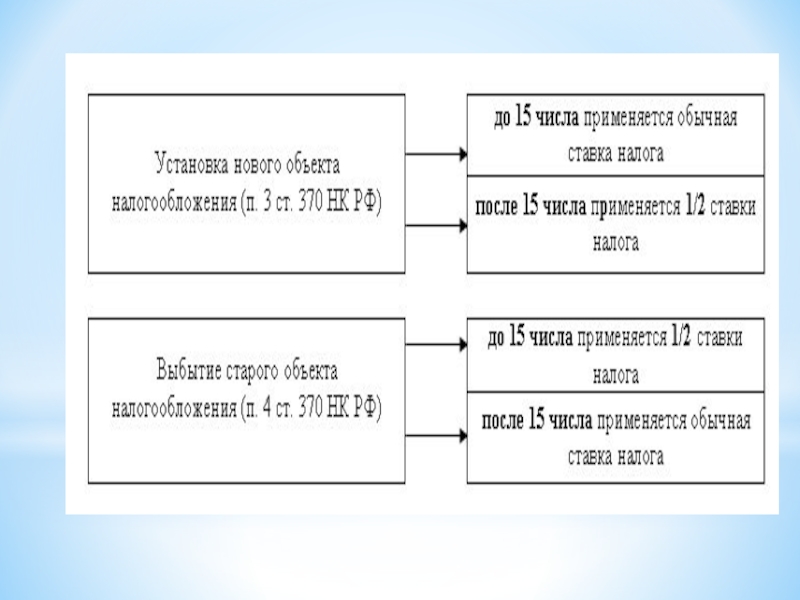

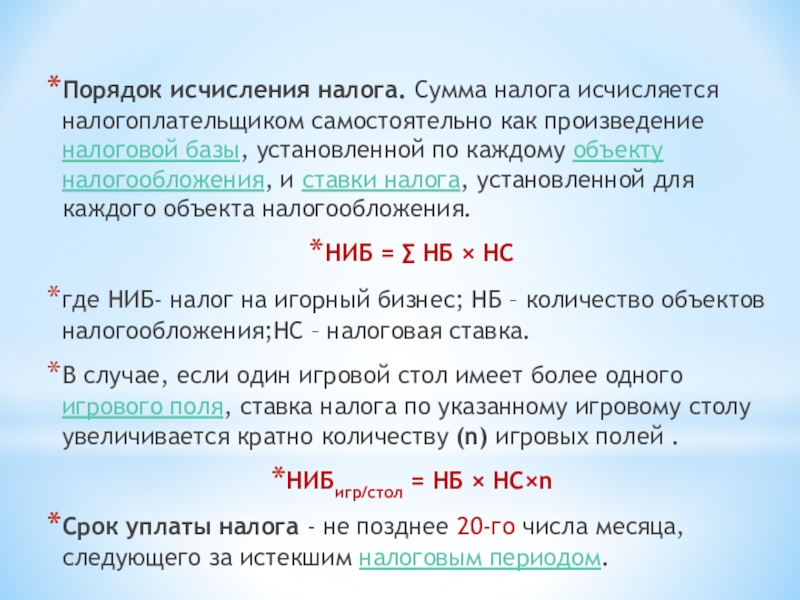

Слайд 18Порядок исчисления налога. Сумма налога исчисляется налогоплательщиком самостоятельно как произведение

налоговой базы, установленной по каждому объекту налогообложения, и ставки налога,

установленной для каждого объекта налогообложения.НИБ = ∑ НБ × НС

где НИБ- налог на игорный бизнес; НБ – количество объектов налогообложения;НС – налоговая ставка.

В случае, если один игровой стол имеет более одного игрового поля, ставка налога по указанному игровому столу увеличивается кратно количеству (n) игровых полей .

НИБигр/стол = НБ × НС×n

Срок уплаты налога - не позднее 20-го числа месяца, следующего за истекшим налоговым периодом.

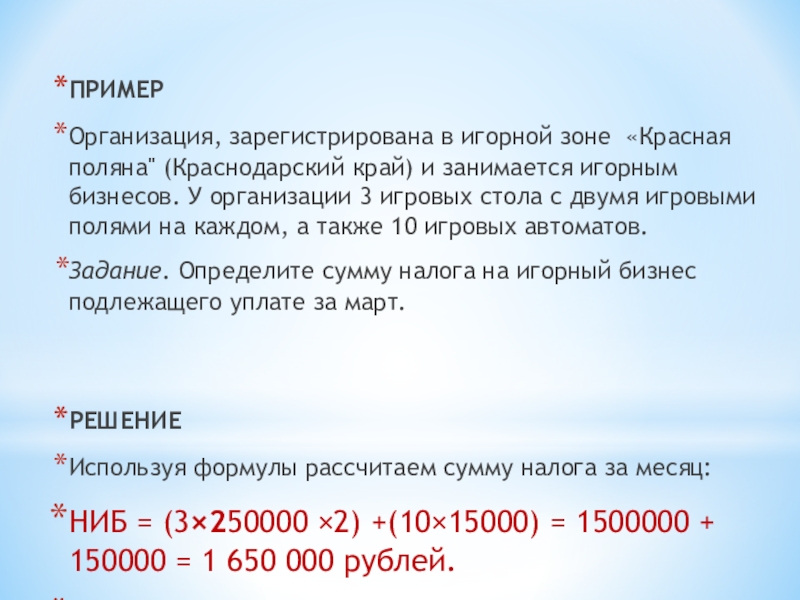

Слайд 19ПРИМЕР

Организация, зарегистрирована в игорной зоне «Красная поляна" (Краснодарский край)

и занимается игорным бизнесов. У организации 3 игровых стола с

двумя игровыми полями на каждом, а также 10 игровых автоматов.Задание. Определите сумму налога на игорный бизнес подлежащего уплате за март.

РЕШЕНИЕ

Используя формулы рассчитаем сумму налога за месяц:

НИБ = (3×250000 ×2) +(10×15000) = 1500000 + 150000 = 1 650 000 рублей.

Срок уплаты до 20 апреля