Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Учет заработной платы 1

Содержание

- 1. Учет заработной платы 1

- 2. Отношения работника и работодателя регламентируются Трудовым кодексом РФ и начинаются с заключения договора.

- 3. В настоящий момент выделяют три основные формы

- 4. В планировании и бухгалтерском учете выделяют основную

- 5. Действующим законодательством определена нормальная продолжительность рабочего времени.

- 6. Рабочее время может быть увеличено (статья 97

- 7. Плата за работу в ночное время. Ночным

- 8. Начисление районного коэффициента применяется ко всем составным

- 9. Оплата отпусков. Оплата отпуска относится к дополнительной

- 10. Очередной отпуск устанавливается в календарных днях. Его

- 11. Расчет отпускных выплатСумма оплаты отпуска рассчитывается исходя

- 12. Оплата пособий по временной нетрудоспособности. Основанием для

- 13. Удержания из заработной платы, в том числе

- 14. Стандартные налоговые вычетыПри определении размера удержаний НДФЛ

- 15. Учет расчетов по социальному страхованию и обеспечениюДо

- 16. Размер страховых взносовРаботодатель уплачивает страховые взносы в

- 17. В связи с недавней пенсионной реформой распределение

- 18. Страховые взносы разделяются: - солидарный тариф (6%

- 19. Формула расчета пенсииВ формулу расчета с 2015

- 20. Слайд 20

- 21. Скачать презентанцию

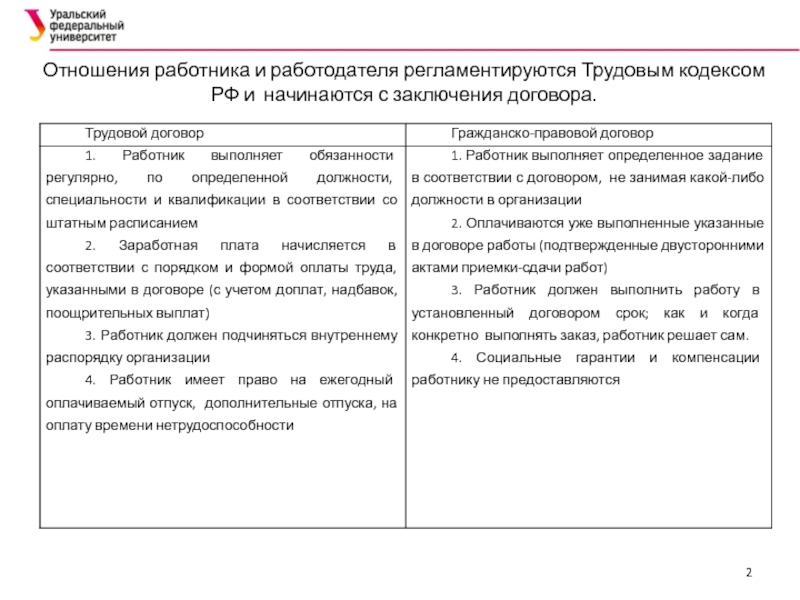

Отношения работника и работодателя регламентируются Трудовым кодексом РФ и начинаются с заключения договора.

Слайды и текст этой презентации

Слайд 2Отношения работника и работодателя регламентируются Трудовым кодексом РФ и начинаются

с заключения договора.

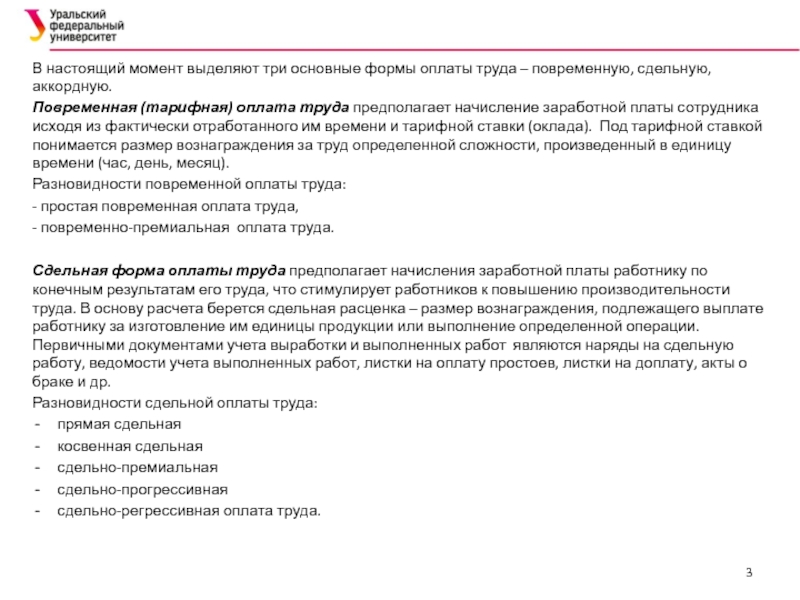

Слайд 3В настоящий момент выделяют три основные формы оплаты труда –

повременную, сдельную, аккордную.

Повременная (тарифная) оплата труда предполагает начисление заработной платы

сотрудника исходя из фактически отработанного им времени и тарифной ставки (оклада). Под тарифной ставкой понимается размер вознаграждения за труд определенной сложности, произведенный в единицу времени (час, день, месяц).Разновидности повременной оплаты труда:

- простая повременная оплата труда,

- повременно-премиальная оплата труда.

Сдельная форма оплаты труда предполагает начисления заработной платы работнику по конечным результатам его труда, что стимулирует работников к повышению производительности труда. В основу расчета берется сдельная расценка – размер вознаграждения, подлежащего выплате работнику за изготовление им единицы продукции или выполнение определенной операции. Первичными документами учета выработки и выполненных работ являются наряды на сдельную работу, ведомости учета выполненных работ, листки на оплату простоев, листки на доплату, акты о браке и др.

Разновидности сдельной оплаты труда:

прямая сдельная

косвенная сдельная

сдельно-премиальная

сдельно-прогрессивная

сдельно-регрессивная оплата труда.

Слайд 4В планировании и бухгалтерском учете выделяют основную и дополнительную оплату

труда.

К основной относится оплата, начисляемая работникам за отработанное время, количество

и качество выполненных работ, оплата по сдельным расценкам, тарифным ставкам, окладам, премии сдельщикам и повременщикам, доплаты в связи с отклонениями от нормальных условий труда, за работу в ночное время, за сверхурочные часы, за бригадирство, оплата простоев не по вине рабочих и т.п.К дополнительной заработной плате относятся выплаты за непроработанное время, предусмотренные законодательством по труду: оплата очередных и дополнительных отпусков, перерывов в работе кормящих матерей, льготных часов подростков, за время выполнения государственных и общественных обязанностей, выходного пособия при увольнении и др.

Слайд 5Действующим законодательством определена нормальная продолжительность рабочего времени. Она не может

превышать 40 часов в неделю. Однако существуют работники, для которых

нормальная продолжительность рабочего времени (согласно статье 92 ТК РФ) сокращается на:16 часов в неделю – для работников в возрасте до 16 лет,

5 часов в неделю – для работников, являющихся инвалидами 1 или 2 группы,

5 часов в неделю – для работников в возрасте от 16 до 18 лет,

4 часа в неделю и более – для работников, занятых на работах с вредными и опасными условиями труда, в порядке, установленном Правительством РФ.

По соглашению между работником и работодателем может быть установлено неполное рабочее время (влечет для работника уменьшение заработной платы) в случае беременности, по просьбе одного из родителей (опекуна, попечителя), имеющего ребенка в возрасте до 14 лет (ребенка-инвалида в возрасте до 18 лет), а также лица, осуществляющего уход за больными членами семьи в соответствии с медицинским заключением (статья 93 ТК РФ).

Слайд 6Рабочее время может быть увеличено (статья 97 ТК РФ) по

инициативе работника (совместительство) или работодателя (сверхурочная работа). Работа по совместительству

не может превышать 4 часов в день и 20 часов в неделю. Сверхурочная работа не может превышать 4 часов в течение двух дней подряд и 120 часов в год. Работодатель обязан фиксировать количество отработанных работником сверхурочных часов и не допускать сверхурочной работы за пределами, разрешенными законодательством.К сверхурочной работе не допускаются беременные женщины, работники до 18 лет, работающие по ученическому договору, болеющие активной формой туберкулеза, занятых на производстве особо вредных веществ, на работах с радиоактивными веществами и источниками ионизирующих излучений, на виброопасных работах.

С письменного согласия к работе допускаются инвалиды, женщины, имеющие детей в возрасте до 3 лет при условии, что такие работы не запрещены по состоянию здоровья в соответствии с медицинским заключением. Данные категории работников должны быть в письменной форме ознакомлены со своим правом отказаться от сверхурочных работ.

Сверхурочные работы не должны превышать для каждого работника 4 часов в течение двух дней подряд и 120 часов в год. Статья 152 ТК РФ устанавливает следующие гарантии оплаты сверхурочной работы: первые два часа не менее чем в полуторном размере часовой ставки (сдельной расценки), а в последующие часы – не менее чем в двойном размере. Коллективный и трудовой договоры могут предусматривать повышенный размер заработка по сравнению с гарантиями, предусмотренными в ТК РФ.

Слайд 7Плата за работу в ночное время. Ночным считается время с

22 часов вечера до 6 часов утра. Продолжительность работы в

ночные часы сокращается на один час по сравнению с дневной сменой, за исключением случаев, когда работник специально принят для работы в ночное время, либо для работника установлена сокращенная продолжительность рабочего времени по другим основаниям.Оплата труда в выходные и праздники. Выходные дни предоставляются всем работникам в соответствии с трудовым, коллективным договорами, правилами внутреннего трудового распорядка. Продолжительность еженедельного непрерывного отдыха не может быть менее 42 часов. Нерабочие праздничные дни устанавливаются на всей территории Российской Федерации и распространяются на все категории работников, независимо от режима работы. Работа в выходные и праздничные дни, как правило, запрещается. Категоричный запрет касается инвалидов и женщин, имеющих детей в возрасте до 3 лет, если такая работа запрещена им по медицинским показаниям.

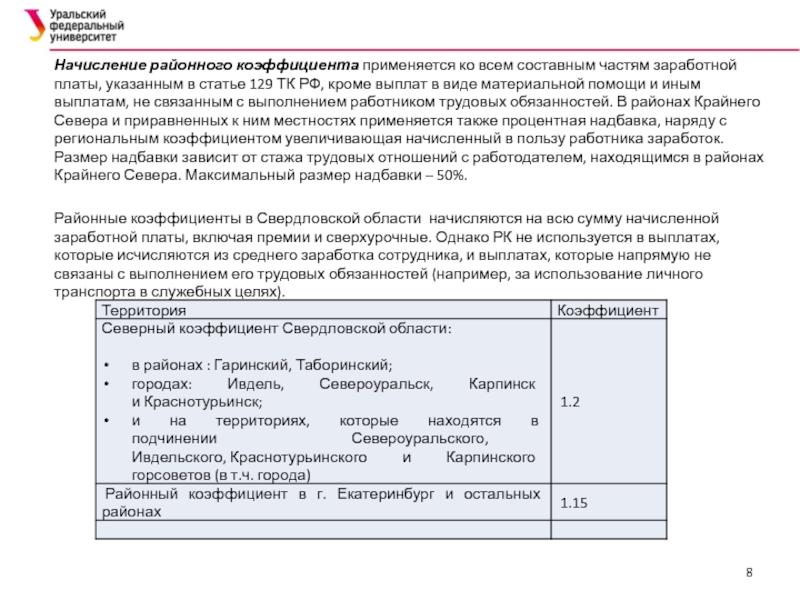

Слайд 8Начисление районного коэффициента применяется ко всем составным частям заработной платы,

указанным в статье 129 ТК РФ, кроме выплат в виде

материальной помощи и иным выплатам, не связанным с выполнением работником трудовых обязанностей. В районах Крайнего Севера и приравненных к ним местностях применяется также процентная надбавка, наряду с региональным коэффициентом увеличивающая начисленный в пользу работника заработок. Размер надбавки зависит от стажа трудовых отношений с работодателем, находящимся в районах Крайнего Севера. Максимальный размер надбавки – 50%.Районные коэффициенты в Свердловской области начисляются на всю сумму начисленной заработной платы, включая премии и сверхурочные. Однако РК не используется в выплатах, которые исчисляются из среднего заработка сотрудника, и выплатах, которые напрямую не связаны с выполнением его трудовых обязанностей (например, за использование личного транспорта в служебных целях).

Слайд 9Оплата отпусков.

Оплата отпуска относится к дополнительной заработной плате сотрудника.

Работнику может быть предоставлен основной и (или) дополнительный отпуск. Право

на очередной отпуск за первый год работы возникает у работника по истечении 6 месяцев работы. Во время отпуска за работником сохраняется должность и средний заработок.При работе по совместительству отпуск предоставляется в то же время, что и по основной работе. Очередной отпуск может быть предоставлен досрочно:

женщине перед отпуском по беременности и родам или сразу после него,

несовершеннолетнему сотруднику,

работнику, усыновившему ребенка, которому еще не исполнилось 3 месяцев,

мужу, чья жена находится в отпуске по беременности и родам,

родителю, опекуну, попечителю для сопровождения ребенка в возрасте до 18 лет в другой город для поступления в среднее или высшее учебное заведение.

Отпуск предоставляется согласно графику, составленному и утвержденному на следующий год не позднее 16 декабря. При составлении графика необходимо учитывать, что некоторым категориям работников дано право на отпуск в летнее или удобное для них время.

Слайд 10Очередной отпуск устанавливается в календарных днях. Его минимальная продолжительность (28

календарных дней) может быть увеличена для отдельных категорий.

педагогический состав

образовательных учреждений – 56 календарных дней. несовершеннолетним работникам – 31 календарный день (ст. 267 ТК РФ);

инвалидам – 30 календарных дней (ст. 23 Федерального закона от 24.11.1995 №181-ФЗ);

пенсионерам, проживающим в домах престарелых – 30 календарных дней (ст. 5, 13 Федерального закона от 02.08.1995 №122-ФЗ);

педагогам, перечисленным в приложении к постановлению Правительства РФ от 14.05.2015 №466 – 42 (56) дня;

медработникам, поименованным в приложении к постановлению Минтруда России от 08.08.1996 №50 – 36 рабочих дней;

государственным и муниципальным служащим – 30 календарных дней (ст. 46 Федерального закона от 27.07.2004 №79-ФЗ, п.3 ст. 21 Федерального закона от 02.03.2007 №25-ФЗ);

кандидатам и докторам наук, работающим в финансируемых государством научных учреждениях – 36 и 48 дней соответственно (постановление Правительства РФ от 12.08.1994 № 949);

наркополицейским, прокурорским работникам, сотрудникам Следственного комитета, таможенникам, судьям – 30 календарных дней (п. 108 Положения, утв. Указом Президента РФ от 05.06.2003 № 613, ст. 41.4 Федерального закона от 17.01.1992 № 2202-1, ст. 25 Федерального закона от 28.12.2010 № 403-ФЗ, ст. 36 Федерального закона от 21.07.1997 № 114-ФЗ, п. 2 ст. 19 Федерального закона от 26.06.1992 № 3132-1, п. 5 Указа Президента РФ от 14.09.1995 № 941);

спасателям – от 30 до 40 суток (п. 5 ст. 28 Федерального закона от 22.08.1995 №151-ФЗ;

сотрудникам, работающим с химическим оружием – 49 (56) календарных дней (ст. 5 Федерального закона от 07.11.2000 №136-ФЗ).

Отпуск можно разделить на несколько частей, одна из которых должна быть не менее 14 календарных дней, остальные – не менее 1 дня.

Слайд 11Расчет отпускных выплат

Сумма оплаты отпуска рассчитывается исходя из среднего дневного

заработка по формуле:

Зо = СДЗ х tо;

где Зо –

заработная плата за отпуск, СДЗ – средний дневной заработок, tо – количество дней отпуска.Отпускные = [(Начисленная зп за 12 месяцев/12):29,3]*количество дней отпуска

Для расчета среднего заработка учитываются все предусмотренные системой оплаты труда виды выплат, применяемые в соответствующей организации независимо от источников этих выплат. Средний заработок для оплаты отпусков и выплаты компенсации за неиспользованный отпуск исчисляется исходя из фактически начисленной заработной платы за последние 12 календарных месяцев (с 1-го до 1-го числа).

Суммы, которые не участвуют при расчете:

Отпускных средств

Организованных забастовок

Командировочных выплат

Пособий по нетрудоспособности

Пособий в связи с родами или беременностью

Простоев

В случае если работник за расчетный период не имел фактически начисленной заработной платы или фактически отработанных дней, либо этот период состоял из времени, исключаемого из расчетного периода, средний заработок определяется исходя из суммы заработной платы, фактически начисленной за предшествующий период времени, равный расчетному.

Слайд 12Оплата пособий по временной нетрудоспособности.

Основанием для назначения пособия является

больничный лист.

Расчет среднего заработка работника независимо от режима его работы

производится исходя из фактически начисленной ему заработной платы и фактически отработанного им времени за 24 месяцев, предшествующих моменту выплаты (расчетный период всегда будет составлять 2 полных календарных года; заработок в расчетном периоде всегда будет делится на 730).Больничный = (Начисленная зп за 24 месяцев/730 дней)*количество дней больничного

Средний дневной заработок корректируется с учетом непрерывного трудового стажа. Если он составляет менее 5 лет, то пособие исчисляется исходя из 60 % среднего дневного заработка, при стаже от 5 до 8 лет - 80%, при стаже свыше 8 лет – 100%. Пособие по временной нетрудоспособности в связи с заболеванием или травмой выплачивается: за первые три дня – за счет средств страхователя; за остальной период начиная с 4-го дня временной нетрудоспособности – за счет средств бюджета Фонда социального страхования РФ.

Слайд 13Удержания из заработной платы, в том числе НДФЛ

Сумма заработной платы,

причитающаяся к выдаче работнику предприятия, представляет собой разницу между суммами

оплаты труда, начисленными по всем основаниям, и суммой удержаний. Удержания из заработной платы работника производятся в строгом соответствии с законодательством РФ. Удержания можно разделить на 2 группы: обязательные и инициативные (по инициативе организации и самого работника).Обязательными удержаниями являются:

налог на доходы физических лиц,

удержания по исполнительным листам и надписям нотариальных контор в пользу юридических и физических лиц.

Инициативными удержаниями являются:

долг за работником,

ранее выданные плановый аванс и выплаты, сделанные в межрасчетный период,

суммы в погашение задолженности по подотчетным суммам,

за ущерб, нанесенный производству, за брак,

за порчу, недостачу или утерю материальных ценностей,

за содержание детей в детском саду,

за товары, купленные в кредит, и др.

В соответствии со статьей 138 ТК РФ общий размер всех удержаний не может быть более 20%;

в случаях, особо предусмотренных законодательством может быть удержано 50% заработной платы - исправительные работы, взыскание алиментов на несовершеннолетних детей, возмещение вреда, причиненного здоровью другого лица, возмещение вреда лицам, понесшим ущерб в связи со смертью кормильца, и возмещение ущерба, причиненного преступлением).

При удержании из заработной платы по нескольким исполнительным документам за работником во всех случаях должно сохраниться 30% заработка.

Слайд 14Стандартные налоговые вычеты

При определении размера удержаний НДФЛ из заработной платы

за месяц налогоплательщик имеет право на стандартные налоговые вычеты (статья

218 НК РФ):В случае если гражданин работал или работает, при этом платит налоги государству, у него есть возможность вернуть часть денежных средств в свой домашний бюджет либо вовсе не платить налоги (часть суммы) определенный период времени. Для этого необходимо получить так называемый налоговый вычет, то есть уменьшить налогооблагаемый доход.

Стандартные налоговые вычеты можно разделить на две группы - вычеты для определенных групп людей (для инвалидов, героев России и так далее) и вычеты, которые иногда предоставляются тем, у кого есть дети и чей доход меньше определенной величины.

Суммы по вычетам на детей:

на первого и второго ребенка – 1400 рублей;

на третьего и каждого последующего ребенка – 3000 рублей;

на каждого ребенка-инвалида до 18 лет, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы – 3000 рублей.

Если у супругов помимо общего ребенка есть по ребенку от ранних браков, общий ребенок считается третьим.

Порог суммы для получения вычета увеличивается с 1 января 2016 года с 280 до до 350 тыс. рублей. Кроме того, этим же проектом предлагается увеличить с 2016 года стандартный вычет на каждого ребенка-инвалида родителям и усыновителям, на обеспечении которых находится ребенок, с 3 000 до 12 000 рублей. А опекунам, попечителям и приемным родителям - с 3 000 до 6 000 рублей.

Слайд 15Учет расчетов по социальному страхованию и обеспечению

До 2010 года действовала

глава 24 «Единый социальный налог» НК РФ. Единый социальный налог

был налогом, который платили все работодатели. Объектом налогообложения были выплаты, начисляемые работникам по трудовым договорам, а также выплаты, начисляемые по договорам гражданско-правового характера. ТВ 2010 году в силу вступил ФЗ от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд РФ, Фонд социального страхования РФ, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» и ЕСН называют страховыми взносами.

В 2017 году в силу вступила глава 34 в НК РФ «Страховые взносы».

Порядок начисления и уплаты страховых взносов идентичен начислению и уплате ЕСН.

Слайд 16Размер страховых взносов

Работодатель уплачивает страховые взносы в размере 30 %

от заработной платы работника:

Пенсионный фонд (ПФР) — 22 %

Фонд медицинского страхования

(ФФОМС) — 5,1 %Фонд социального страхования (ФСС) — 2,9 %

Предельные величины базы для начисления страховых взносов:

ПФР — 796 000 руб. (суммы сверх базы облагаются взносами по ставке 10 %). В 2015 г. было 711 000 руб.

ФСС — 718 000 руб. (при превышении базы взносы далее не уплачиваются). В 2015 г. было 670 000 руб.

ФФОМС — предельный размер базы отменён

Предельная база считается нарастающим итогом с начала календарного года, отдельно по каждому работнику.

Если работник устроился не с начала года, то учитывается заработок только у текущего страхователя.

Слайд 17В связи с недавней пенсионной реформой распределение средств происходит в следующем

порядке:

у граждан, родившихся до 1966 года включительно, и тех, кто

родился позже, но отказался от формирования накопительной пенсии, все 16% идут на финансирование страховой пенсии;у тех граждан, которые родились в 1967 году и позже и сделали выбор в пользу накопительной пенсии, из 16% на финансирование страховой выделяется 10%, а на формирование накопительной — 6%.

До конца 2018 года приостановлено формирование накопительных пенсий, в результате чего, полный размер страховых отчислений будет поступать только на финансирование страховой.

Слайд 18Страховые взносы разделяются:

- солидарный тариф (6% взносов - необходим

для формирования фиксированной выплаты и на другие нужды государства, предусмотренные

пенсионным законодательством)индивидуальный тариф (16%).

Таким образом, Пенсионная система, действующая в России, является солидарной, то есть отчисления в бюджет Пенсионного фонда России (ПФР), производимые нынешним трудоспособным населением, расходуются на финансирование текущих пенсий пенсионеров.

Солидарная часть пенсии не зачисляется на лицевой счет застрахованных лиц , а страховые взносы, поступающие в Пенсионный фонд, зачисляются на лицевой счет застрахованных лиц, номер которого (СНИЛС), указан на пенсионном свидетельстве. Впоследствии размер этих отчислений будет учтен при назначении пенсий исходя из требований, изложенных в статье 10 ФЗ № 167 от 15.12.2001 года.

Слайд 19Формула расчета пенсии

В формулу расчета с 2015 года введена новая величина —

ИПК (индивидуальный пенсионный коэффициент (балл)) и теперь для расчета страховой пенсии

по старости или инвалидности применяется такая формула:СП = ИПК х СПК х К + ФВ х К,

где:

ФВ — фиксированная выплата (в 2018 году — 4982,8 рублей);

СП — страховая пенсия;

ПК — пенсионные баллы (накопленные, как до 2015 года, так и позднее);

СПК — стоимость одного пенсионного балла (коэффициента);

К – повышающие коэффициенты при выходе на пенсию позже положенного срока (коэффициенты к ФВ и страховой пенсии отличаются).

Для расчета выплаты по потере кормильца могут применяться разные формулы в зависимости от категории получателя.

Чтобы рассчитать накопительную пенсию необходимо сумму пенсионных накоплений разделить на ожидаемый период выплаты — в 2018 году 246 месяцев.