Слайд 1Управление капиталом. Финансовые решения краткосрочного характера

Управление активами

Слайд 2 ПОД КАПИТАЛОМ ПРЕДПРИЯТИЯ ПОНИМАЮТ ОБЩУЮ СТОИМОСТЬ СРЕДСТВ В

ДЕНЕЖНОЙ, МАТЕРИАЛЬНОЙ И НЕМАТЕРИАЛЬНОЙ ФОРМАХ, ИНВЕСТИРОВАННЫХ В ФОРМИРОВАНИЕ ЕГО АКТИВОВ.

Капитал

предприятия является основным фактором производства

Капитал характеризует финансовые ресурсы предприятия, приносящие доход

Капитал является главным источником формирования благосостояния его собственников

Капитал предприятия является главным измерителем его рыночной стоимости

Динамика капитала предприятия является важнейшим барометром уровня эффективности его хозяйственной деятельности

Слайд 3 Активы – это экономические ресурсы предприятия в форме

совокупных имущественных ценностей, используемых в хозяйственной деятельности с целью получения

прибыли.

Слайд 4 1. По характеру участия в воспроизводственном процессе и скорости

оборота активы делятся на:

1.1. оборотные (текущие)

активы, которые характеризуют совокупность имущественных ценностей предприятия, обслуживающих операционную деятельность и полностью потребляемых в течение одного производственного цикла.

1.2. Внеоборотные активы – имущественные ценности многократно участвующие в процессе хозяйственной деятельности и переносящие свою стоимость на созданный продукт по частям.

Слайд 5 2. По характеру финансовых источников формирования активы делятся

на :

2.1. Валовые активы – сформированные как за

счет собственного, так и за счет заемного капитала.

2.2. Чистые активы – сформированные только за счет собственного капитала.

Слайд 63. По уровню ликвидности активы делятся на :

3.1.

абсолютно ликвидные;

3.2. высоколиквидные ( срок конвертации до одного

месяца);

3.3. Среднеликвидные (срок конвертации до шести месяцев);

3.4. Низколиквидные (срок конвертации от шести месяцев);

3.5.Неликвидные активы – они не могут быть самостоятельно реализованы. А только в составе целостного имущественного комплекса;

Слайд 7Тема 6. Стратегии управления оборотным капиталом

Слайд 8Оборотный капитал – краткосрочные текущие активы, которые оборачиваются в течение

одного операционного цикла.

- все виды запасов;

- все денежные средства, за исключением краткосрочных текущих пассивов;

Слайд 9Операционный цикл – это период полного оборота всей суммы оборотных

активов в процессе которого происходит смена отдельных их видов.

Слайд 10Стадии операционного цикла:

Приобретение входящих запасов оборотных активов

Создание запасов готовой продукции

Реализация

готовой продукции

Инкассация дебиторской задолженности.

Слайд 11Длительность финансового цикла (дни) =

Период оборота дебиторской задолженности -

Период оборота кредиторской задолженности

Слайд 12Варианты зависимости объема реализации и величины оборотных активов

Оборотные активы

Объем реализации

10

20

30

40

50

100

150

200

Консервативная (осторожная) 30

Умеренная 23

Ограничительная

(агрессивная) 16

Слайд 13 Стратегии управления оборотным капиталом основаны на соответствии источников

финансирования потребностям в оборотных активах для реализации производственной программы.

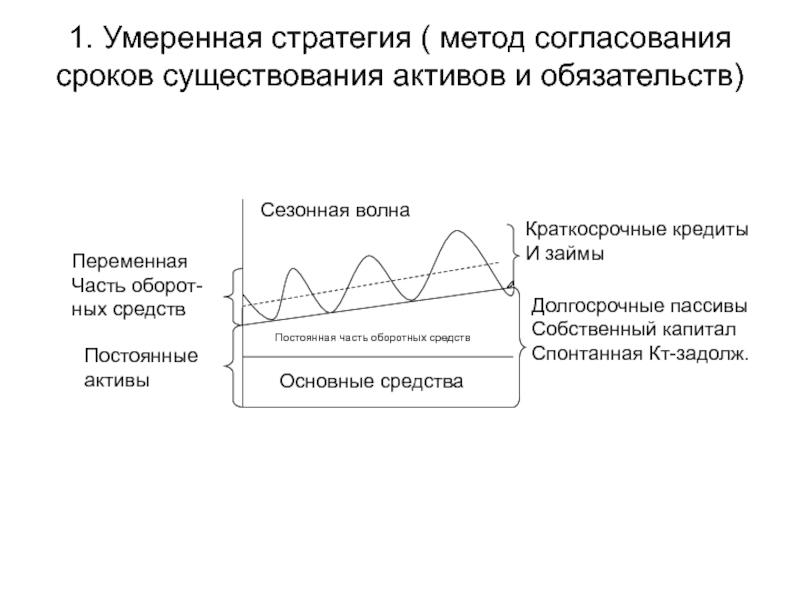

Слайд 141. Умеренная стратегия ( метод согласования сроков существования активов и

обязательств)

Основные средства

Постоянная часть оборотных средств

Постоянные

активы

Переменная

Часть оборот-

ных средств

Краткосрочные кредиты

И займы

Долгосрочные пассивы

Собственный

капитал

Спонтанная Кт-задолж.

Сезонная волна

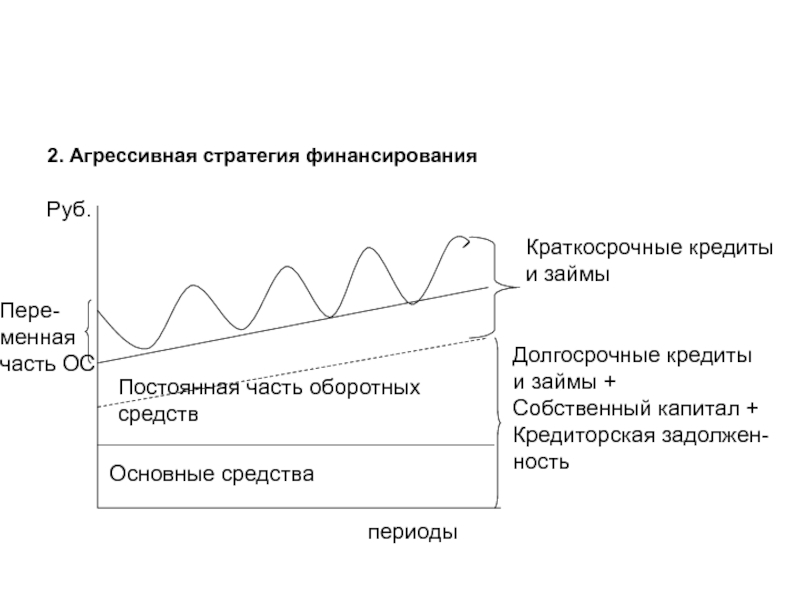

Слайд 152. Агрессивная стратегия финансирования

Постоянная часть оборотных средств

Основные средства

Пере-

менная

часть ОС

Краткосрочные кредиты

и

займы

Долгосрочные кредиты

и займы +

Собственный капитал +

Кредиторская задолжен-

ность

периоды

Руб.

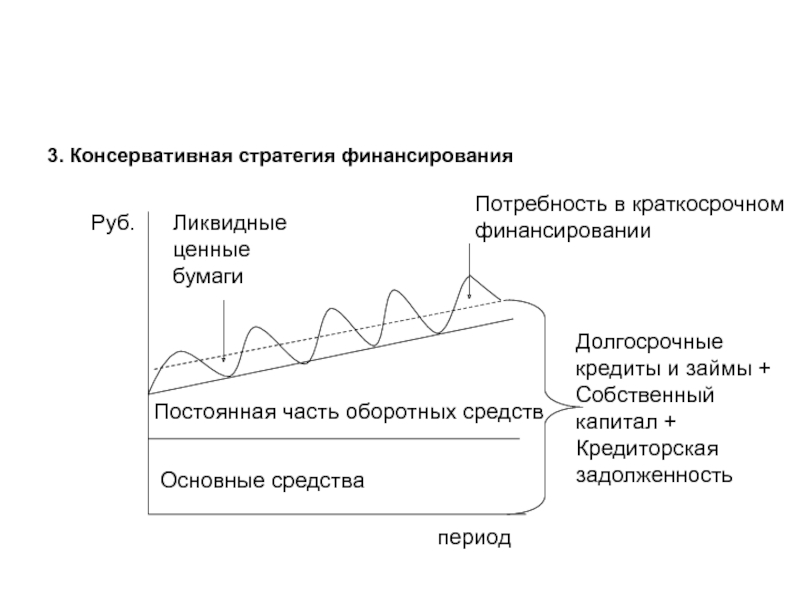

Слайд 163. Консервативная стратегия финансирования

Основные средства

Постоянная часть оборотных средств

Долгосрочные

кредиты и

займы +

Собственный

капитал +

Кредиторская

задолженность

Ликвидные

ценные

бумаги

Потребность в краткосрочном

финансировании

период

Руб.

Слайд 17

Тема 7. Политика управления запасами

материальных ценностей.

Слайд 18 ПОЛИТИКА УПРАВЛЕНИЯ ЗАПАСАМИ

представляет собой:

1.

оптимизацию общего размера и структуры запасов товарно-материальных ценностей,

2. минимизацию затрат по обслуживанию запасов

3. обеспечение контроля за эффективностью

движения запасов.

Слайд 19 Оптимизация общего размера и структуры запасов

товарно-материальных ценностей осуществляется в процессе нормирования.

Слайд 20Нормативы оборотных

средств в запасах

Нормирование складских запасов сырья, основных материалов

и полуфабрикатов:

Н = Р х (Т

+ С + М + А + Д),

где

Р - среднедневной расход по данной группе;

Т - текущий запас;

С - страховой запас (50% текущего запаса);

М - транспортный запас;

А - технологический запас;

Д - подготовительный запас.

Слайд 21Нормирование незавершенного производства

Величина норматива зависит от 4 факторов:

Объем и состав

производимой продукции;

Длительность производственного цикла;

Себестоимость продукции;

4. Характер нарастания затрат в

процессе производства.

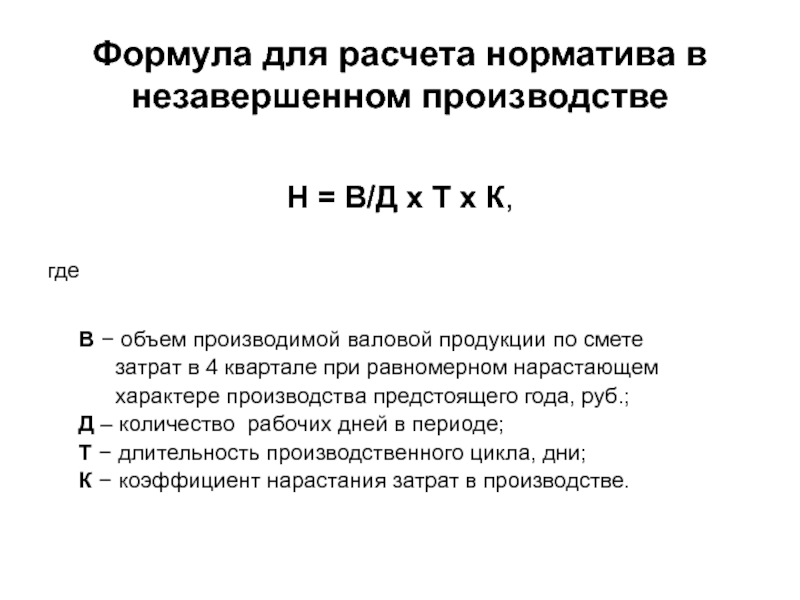

Слайд 22Формула для расчета норматива в незавершенном производстве

Н = В/Д х

Т х К,

где

В – объем производимой

валовой продукции по смете

затрат в 4 квартале при равномерном нарастающем

характере производства предстоящего года, руб.;

Д – количество рабочих дней в периоде;

Т – длительность производственного цикла, дни;

К – коэффициент нарастания затрат в производстве.

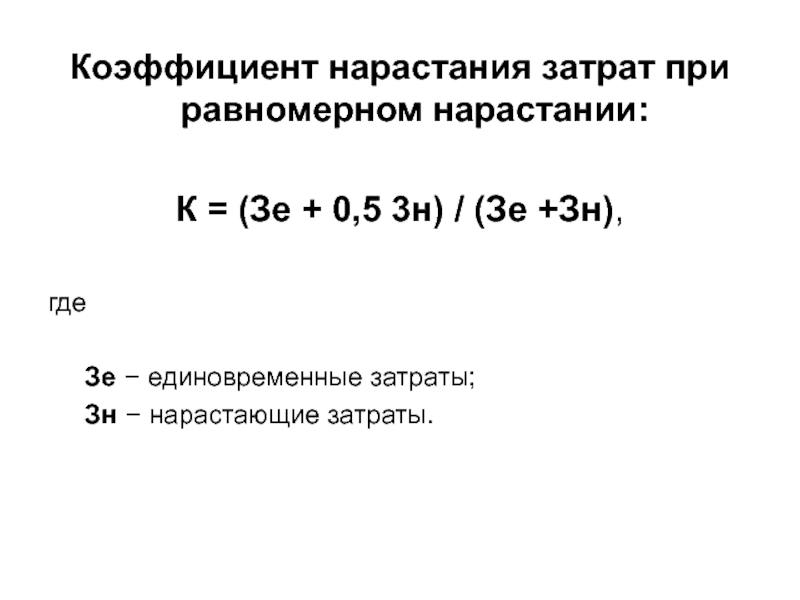

Слайд 23Коэффициент нарастания затрат при равномерном нарастании:

К = (Зе + 0,5

3н) / (Зе +Зн),

где

Зе – единовременные

затраты;

Зн – нарастающие затраты.

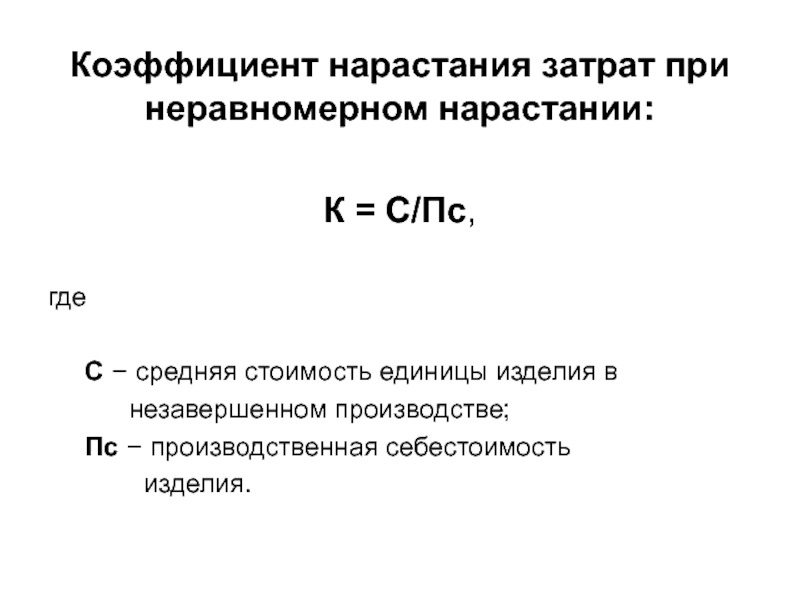

Слайд 24

Коэффициент нарастания затрат при неравномерном нарастании:

К = С/Пс,

где

С – средняя стоимость единицы изделия в

незавершенном производстве;

Пс – производственная себестоимость

изделия.

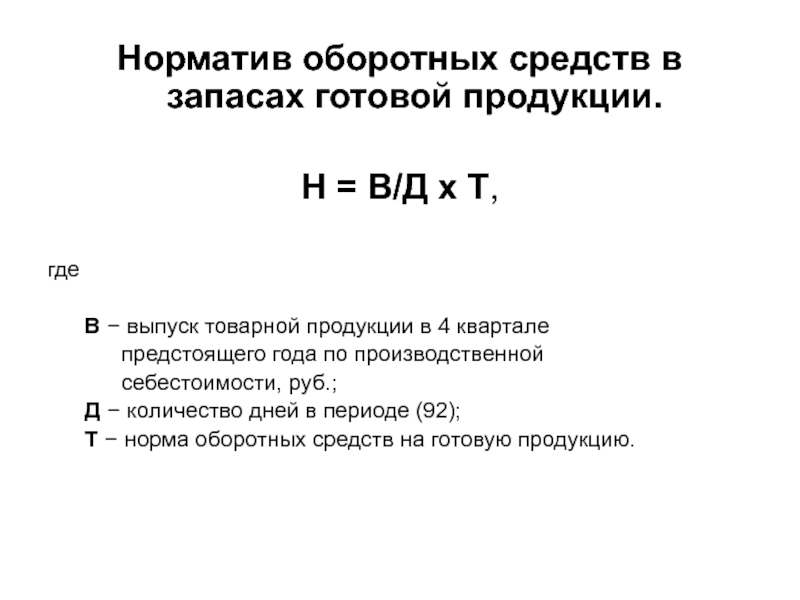

Слайд 25Норматив оборотных средств в запасах готовой продукции.

Н = В/Д х

Т,

где

В – выпуск товарной продукции в

4 квартале

предстоящего года по производственной

себестоимости, руб.;

Д – количество дней в периоде (92);

Т – норма оборотных средств на готовую продукцию.

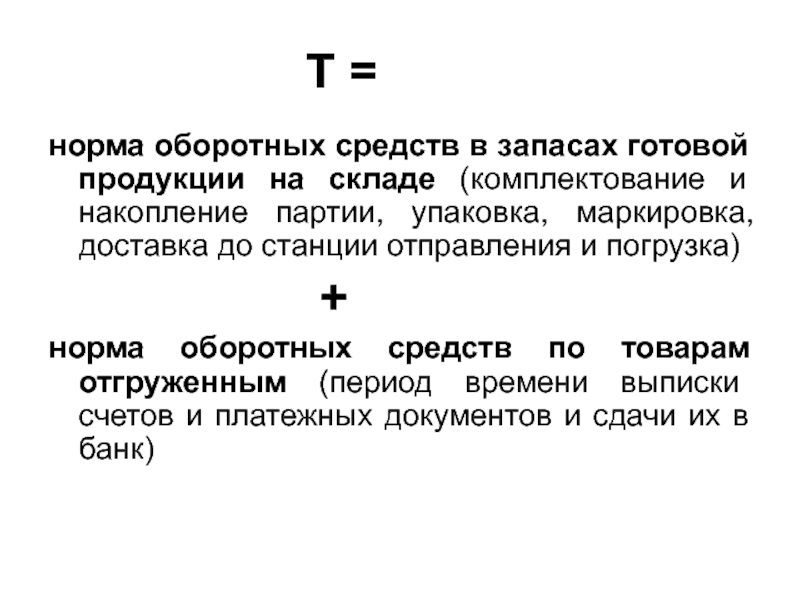

Т =

норма оборотных средств в запасах готовой продукции на

складе (комплектование и накопление партии, упаковка, маркировка, доставка до станции отправления и погрузка)

+

норма оборотных средств по товарам отгруженным (период времени выписки счетов и платежных документов и сдачи их в банк)

Слайд 27Норматив оборотных средств в расходах будущих периодов

Норма по расходам будущих

периодов определяется по плановым изменениям, предусмотренным сметой расходов. Если сальдо

по счету «Расходы будущих периодов» на конец года меньше, чем на начало, то норматив снижается на разницу в остатках на начало и конец планового периода. И наоборот, происходит увеличение норматива оборотных средств в расходах будущих периодов, если остаток на конец года превышает остаток на начало года.

Слайд 28Международные стандарты оценки запасов

Метод индивидуальной оценки (specific identification)

Производится индивидуальный учет затрат по каждой единице продукции.

Стоимость запасов снижается после реализации продукции в соответствии с затратами.

Слайд 29 Метод оценки запасов по себестоимости первых по времени

закупок (First-in, First-out) – FIFO

Предполагается, что запасы потребляются

в такой же последовательности, в какой они приобретались.

Себестоимость реализации продукции определяется на основе цен наиболее ранних закупок запасов, а сами запасы исчисляются в ценах более поздних закупок

Слайд 30

Метод оценки запасов по себестоимости последних по времени закупок

(Last-in, First-out) – LIFO

Себестоимость реализации продукции определяется по ценам

последних по времени закупок, а оценка запасов производится по ценам ранних закупок.

Слайд 31

Метод средней себестоимости

Определяется средневзвешенная цена единицы запасов,

по которой потом производится расчет себестоимости реализованной продукции.

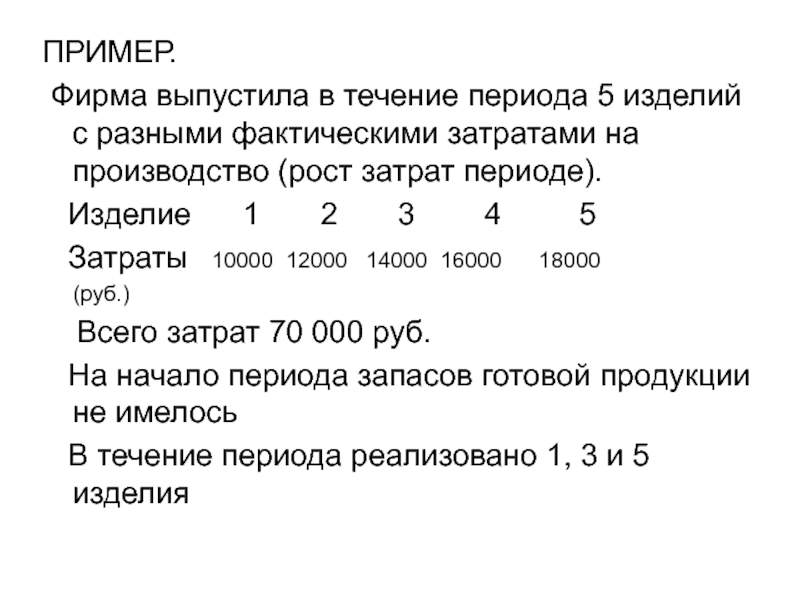

Слайд 32ПРИМЕР.

Фирма выпустила в течение периода 5 изделий с разными

фактическими затратами на производство (рост затрат периоде).

Изделие

1 2 3 4 5

Затраты 10000 12000 14000 16000 18000

(руб.)

Всего затрат 70 000 руб.

На начало периода запасов готовой продукции не имелось

В течение периода реализовано 1, 3 и 5 изделия

Слайд 331 метод. Индивидуальной оценки.

Себестоимость реализованной продукции =

10 000 + 14

000 + 18 000 = 42 000 руб.

Стоимость запасов на

конец года =

70 000 – 42 000 = 28 000 руб.

2 метод. FIFO

Себестоимость реализованной продукции =

10 000 + 12 000 + 14 000 = 36 000 руб.

Стоимость запасов на конец года =

70 000 – 36 000 = 34 000 руб.

3 метод LIFO

Себестоимость реализованной продукции =

18 000 + 16 000 + 14 000 = 48 000 руб.

Стоимость запасов на конец года =

70 000 – 48 000 = 22 000 руб.

4 метод Средней себестоимости

Себестоимость реализованной продукции = 70 000 / 5 = 14 000 руб.

Себестоимость реализуемой продукции = 14 000 х 3 = 42 000 руб.

Стоимость запасов на конец года =

70 000 – 42 000 = 28 000 руб.

Если предположить, что выручка от реализации = 80 000 руб., то при прочих равных условиях отражаемая в отчетности прибыль составит соответственно

1) 38 000 руб. 2) 44 000 руб. 3) 32 000 руб. 4) 38 000 руб.

Слайд 34 2. Минимизация затрат по обслуживанию запасов.

Предполагается наличие целевого

критерия. Для запасов – это:

Затраты по размещению и выполнению заказа;

Затраты

по хранению запаса.

Слайд 35Внимание!!!

Наши целевые критерии разнонаправлены,

то есть при росте запаса растут

затраты по хранению запаса и снижаются затраты по размещению и

выполнению заказа.

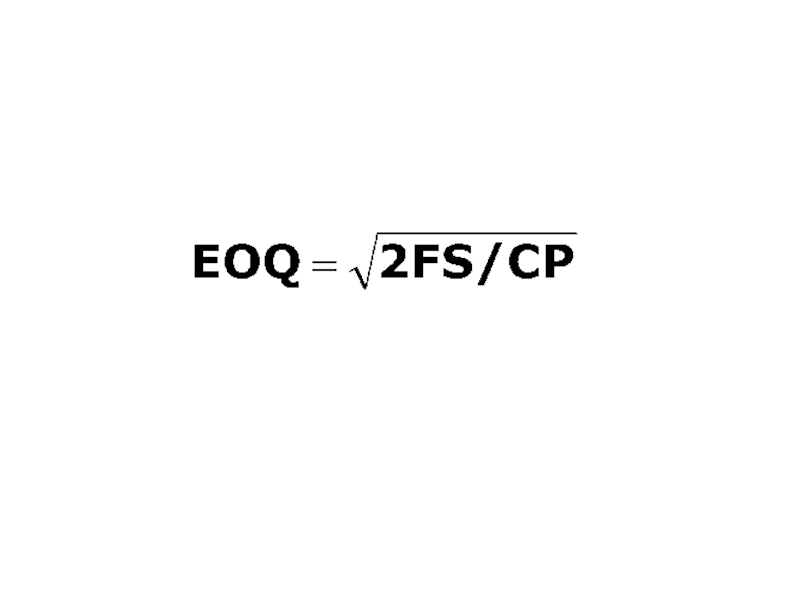

Слайд 36Модель экономически обоснованного размера заказа EOQ – model (Economic ordering

quantity) Уильямса.

Модель основана на минимизации затрат по закупке

и хранению запасов на предприятии.

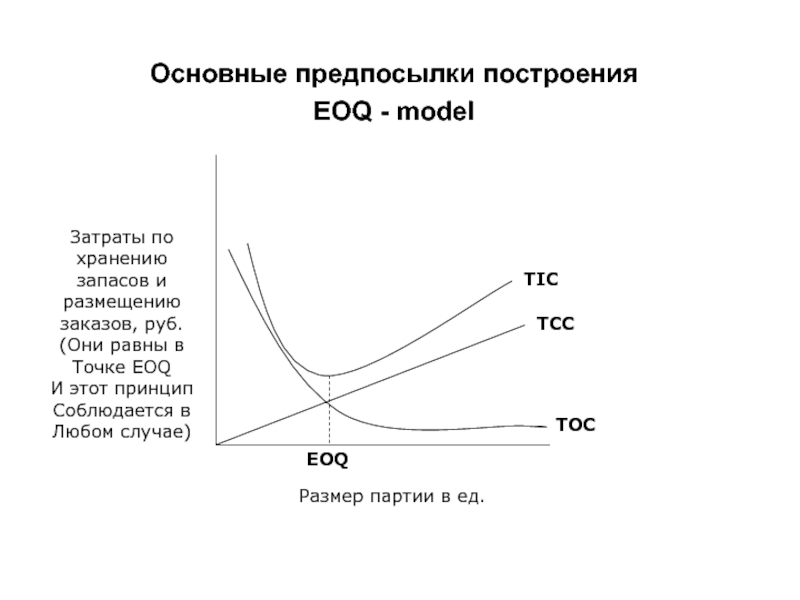

Слайд 37

Основные предпосылки построения

EOQ - model

Затраты по

хранению

запасов и

размещению

заказов, руб.

(Они равны

в

Точке EOQ

И этот принцип

Соблюдается в

Любом случае)

Размер партии в ед.

ТОС

ТСС

TIC

EOQ

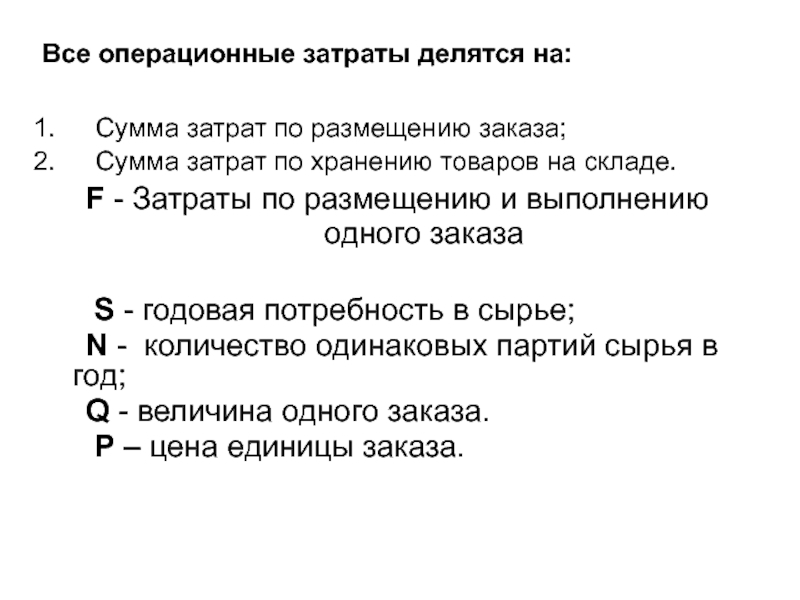

Слайд 38Все операционные затраты делятся на:

Сумма затрат по размещению заказа;

Сумма затрат

по хранению товаров на складе.

F - Затраты по размещению и

выполнению одного заказа

S - годовая потребность в сырье;

N - количество одинаковых партий сырья в год;

Q - величина одного заказа.

Р – цена единицы заказа.

Слайд 40Следует учитывать, что модель

основана на предположениях:

Годовой объем реализации, а,

следовательно, и потребность в запасах может быть точно спрогнозирована.

Объем реализации

равномерно распределен в течение года.

Не происходит задержек в получении заказов.

Слайд 41Пример.

S = 26000 единиц в год;

F

= 1000 руб.;

Q = 6500 ед.;

А = 3250 ед.;

Р = 4,92 руб. за единицу.

Расходы по финансовому обеспечению среднего

запаса = 10% от средней стоимости запаса;

Аренда склада = 1000 руб.;

Страхование запаса = 500 руб.;

Уценка запаса = 900 руб.

Слайд 42Сосчитаем С (затраты по хранению запаса в

процентах к средней

стоимости запаса):

1. Средняя стоимость запаса = Р х А =

= 15990 руб. (4,92 х 3250);

2. Затраты по хранению запаса в абсолютном выражении = = 15990 х 10% + 1000 + 500+ 900 = 3999 или 4000 руб.;

3. С = (4000 : 15990) х 100% = 25%.

Рассчитаем EOQ и количество поставок в год, соответствующее размеру оптимальной партии.

Слайд 43обеспечение контроля за эффективностью

движения запасов.

Системы контроля запасов

Метод «красной линии»

Метод двух ящиков (two-bin method)

Компьютерные

системы

Система поставок «точно в срок» (just-in-time)

Снабжение со стороны ( out-sourcing)

Система «АВС»

Слайд 44Тема 8. Кредитная политика предприятия

(управление дебиторской и кредиторской задолженностью)

Слайд 45Этапы управления дебиторской задолженностью:

Анализ Дт-задолженности в предшествующем

периоде по показателям уровня и состава

задолженности,

а также эффективности

инвестирования средств в Дт-задолженность.

Слайд 461.1. Коэффициент отвлечения оборотных

активов в

Дт-задолженность = ДЗ/ОА

Этот показатель можно рассчитать по составляющим:

ДЗ срок оплаты

которой не наступил;

ДЗ неоплаченная в срок;

ДЗ по векселям полученным;

ДЗ по расчетам с персоналом;

Слайд 471.2. Средний период инкассации

Дт-задолженности = ДЗ/Оо,

где

Оо - однодневный оборот по реализации продукции;

1.3. Количество

оборотов Дт-задолженности

в рассматриваемом периоде =

= ОР/ДЗ сред. геометрическая,

где

ОР - общая сумма оборота по реализации продукции;

Слайд 481.4. Состав Дт-задолженности по

возрастным группам.

Определяется по удельному весу Дт-задолженности

каждой группы

в ее общем объеме.

Возрастные группы:

0 -15; 16-30; 31-45; 46-60, свыше 60 дней.

Слайд 491.5. Состав просроченной Дт-задолженности

и средний «возраст»

просроченной

(сомнительной и безнадежной)

Дт-задолженности.

1.5.1. Коэффициент просроченности =

= ДЗ просроченная / ДЗ;

1.5.2. Средний возраст просроченной ДЗ =

= ДЗ просроч. сред. / Оо - однодневный оборот по

реализации продукции.

Слайд 501.6. Эффект, полученный от инвестирования

средств в

Дт-задолженность.

Пдз - ТЗ дз - ФП дз,

где

Пдз – дополнительная прибыль предприятия от

увеличения объема реализации продукции

при предоставлении кредита;

ТЗдз – затраты по оформлению кредита и

инкассации долга;

ФПдз – прямые финансовые потери от невозврата долга

покупателями (безнадежная Дт-задолженность,

списанная в связи с неплатежеспособностью

покупателей и истечением срока исковой

давности.

Слайд 51 Этап 2. Формирование кредитной политики предприятия.

Общий принцип определения типа

кредитной политики – это соотношение

«доходность - риск»

Слайд 52Элементы кредитной политики.

Срок предоставления кредита

Стандарты кредитоспособности

Политика сбора платежей

Скидки (льготы)

Методы рефинансирования

дебиторской задолженности

Слайд 531.Консервативный (жесткий) тип кредитной политики

Цель: минимизация кредитного риска.

существенное сокращение круга покупателей в кредит из группы повышенного риска;

Минимальное

время предоставления кредита и повышение его стоимости;

Применение жесткого режима инкассации Дт-задолженности.

Слайд 542. Умеренный тип кредитной политики

Цель: оптимизация кредитного риска

продажи в кредит по средним рыночным условиям своего сектора товарного

рынка;

Контроль за «возрастом» Дт-задолженности по установленным на предприятии ориентирам (нормативам);

Последовательное проведение умеренной кредитной политики предыдущего периода.

Слайд 553. Агрессивный (мягкий) тип кредитной политики.

Цель: максимизация дополнительной прибыли

наращивание

коммерческих связей и рост операционной деятельности;

Диверсификация бизнеса или изменение его

профиля;

Увеличение сроков и снижение цены торгового кредита.

Слайд 56Формы рефинансирования дебиторской задолженности

Рефинансирование Дт-задолженности – это ускоренный перевод ее

в денежную форму и высоколиквидные ценные бумаги:

Факторинг

Учет векселей, выданных покупателем

продукции

Форфейтинг (учет векселей по крупным экспортно-импортным операциям)

Слайд 57Кредиторская задолженность также может рассматриваться как торговый кредит.

Кт задолженность > Дт задолженности

нетто-получение торгового кредита

(мелкие предприятия)

Кт задолженность< Дт задолженности

нетто-предоставление торгового кредита

(крупные предприятия)

Слайд 58

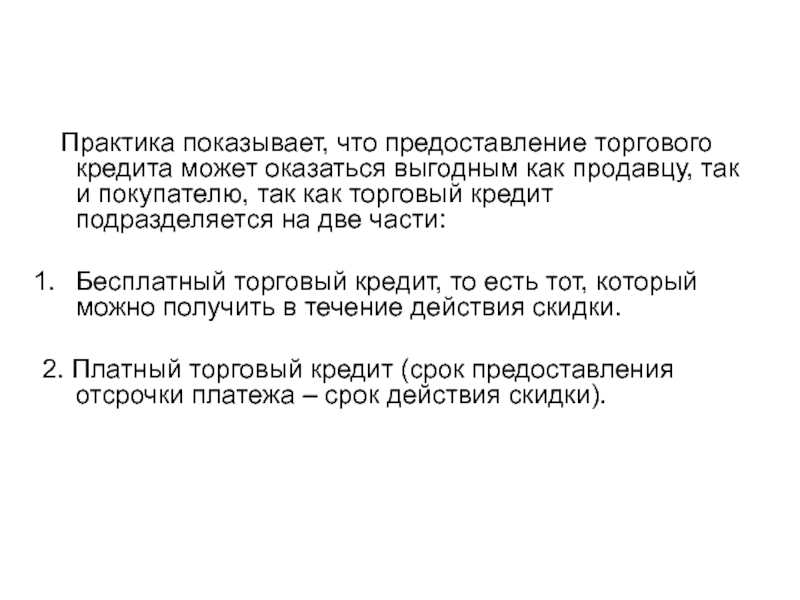

Практика показывает, что предоставление торгового кредита может

оказаться выгодным как продавцу, так и покупателю, так как торговый

кредит подразделяется на две части:

Бесплатный торговый кредит, то есть тот, который можно получить в течение действия скидки.

2. Платный торговый кредит (срок предоставления отсрочки платежа – срок действия скидки).

Слайд 59 Торговый кредит ( кредиторская задолженность) находит отражение в цене

товара (услуги).

Например, компания осуществляет продажу товара на условиях:

2/10 брутто 30

Это означает, что предоставляется скидка 2%, если оплата товара будет осуществлена в течение 10 дней со дня, обозначенного в счете-фактуре.

Максимальный срок оплаты без предоставления скидки составляет 30 дней.

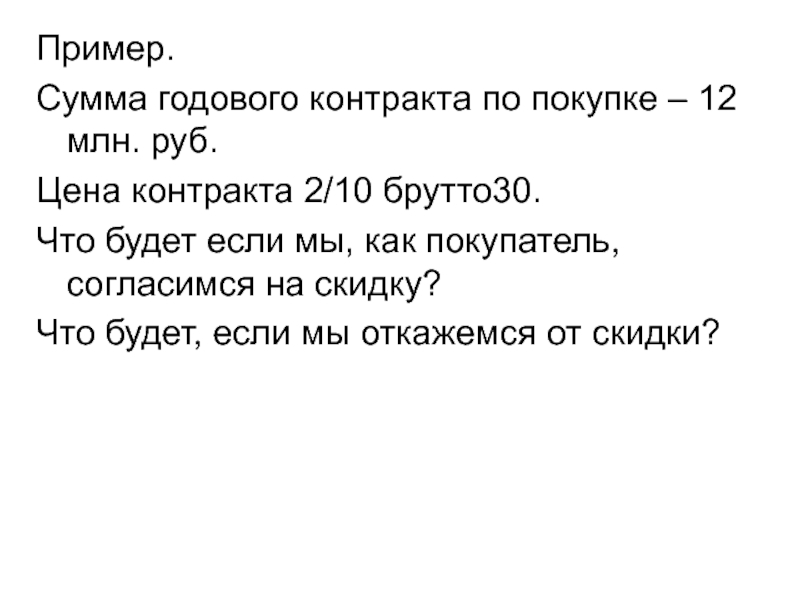

Слайд 60Пример.

Сумма годового контракта по покупке – 12 млн. руб.

Цена контракта

2/10 брутто30.

Что будет если мы, как покупатель, согласимся на скидку?

Что

будет, если мы откажемся от скидки?

Слайд 611 случай.

Годовая стоимость покупки составит

11760 тыс.

руб. (12 млн. руб. х 98%)

Ежедневная цена покупки

составит

11760 : 360= 32,6 тыс. руб.

Кредиторская задолженность составит

10х 32,6 = 326,6 тыс. руб.

Это сумма кредита, полученная покупателем.

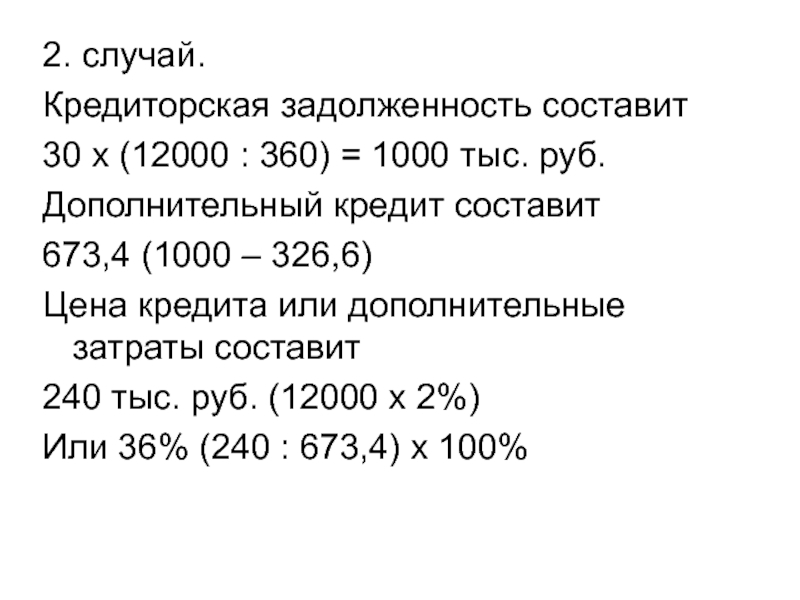

Слайд 622. случай.

Кредиторская задолженность составит

30 х (12000 : 360) = 1000

тыс. руб.

Дополнительный кредит составит

673,4 (1000 – 326,6)

Цена кредита или дополнительные

затраты составит

240 тыс. руб. (12000 х 2%)

Или 36% (240 : 673,4) х 100%

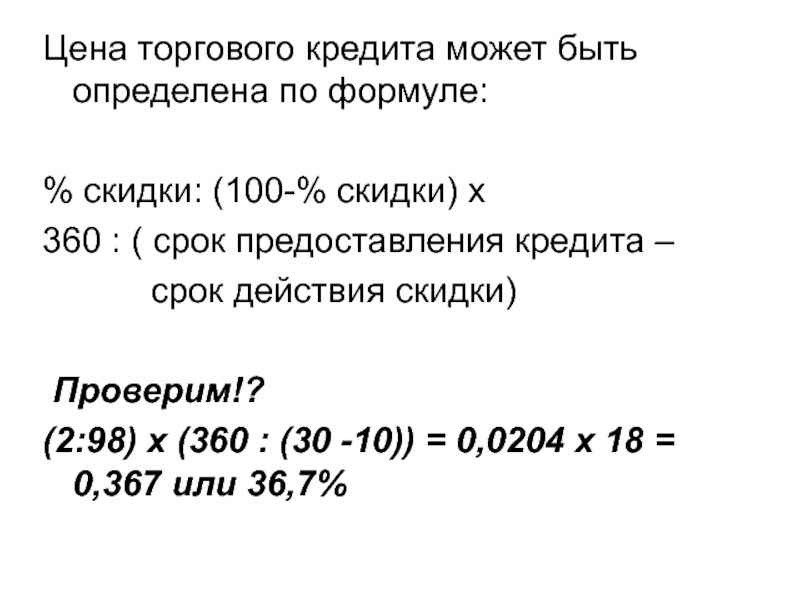

Слайд 63Цена торгового кредита может быть определена по формуле:

% скидки: (100-%

скидки) х

360 : ( срок предоставления кредита –

срок действия скидки)

Проверим!?

(2:98) х (360 : (30 -10)) = 0,0204 х 18 = 0,367 или 36,7%

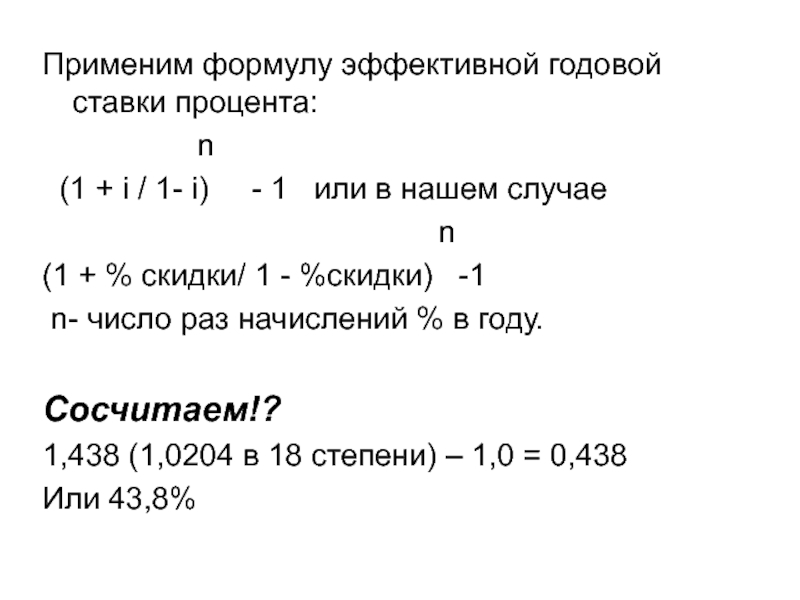

Слайд 64Применим формулу эффективной годовой ставки процента:

n

(1 + i / 1-

i) - 1 или в нашем случае

n

(1 + % скидки/ 1 - %скидки) -1

n- число раз начислений % в году.

Сосчитаем!?

1,438 (1,0204 в 18 степени) – 1,0 = 0,438

Или 43,8%

Слайд 65Тема 9. Управление денежными средствами предприятия

Слайд 66Поток денежных средств предприятия

Это разница между всеми поступившими денежными средствами

(притоками) и всеми выплаченными предприятием денежными средствами (оттоками) за определенный

период.

Слайд 67 По цели формирования различают

- Операционный (транзакционный) остаток

- Страховой

(резервный) остаток

- Инвестиционный (спекулятивный) остаток

- Компенсационный остаток (неснижаемый остаток на

банковском счете)

Остатки 3.2.,3.3. и 3.4. взаимозаменяемы.

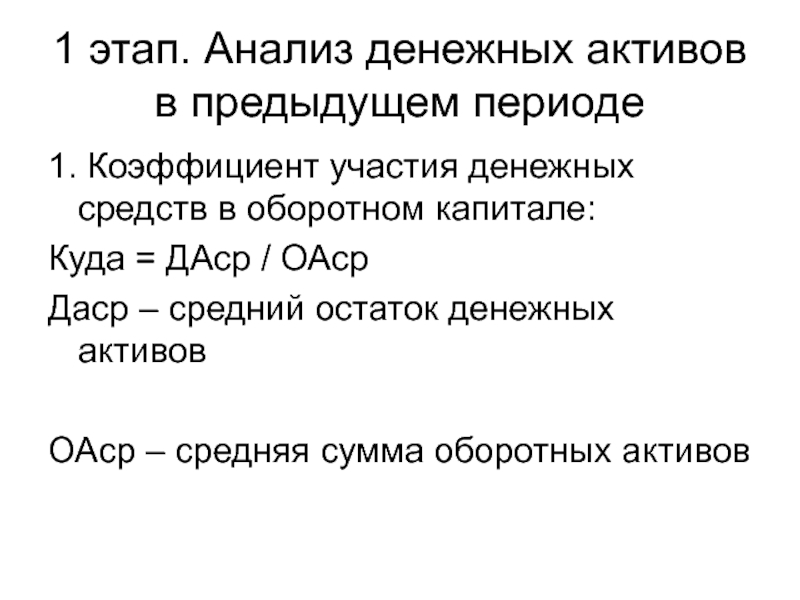

Слайд 681 этап. Анализ денежных активов в предыдущем периоде

1. Коэффициент участия

денежных средств в оборотном капитале:

Куда = ДАср / ОАср

Даср –

средний остаток денежных активов

ОАср – средняя сумма оборотных активов

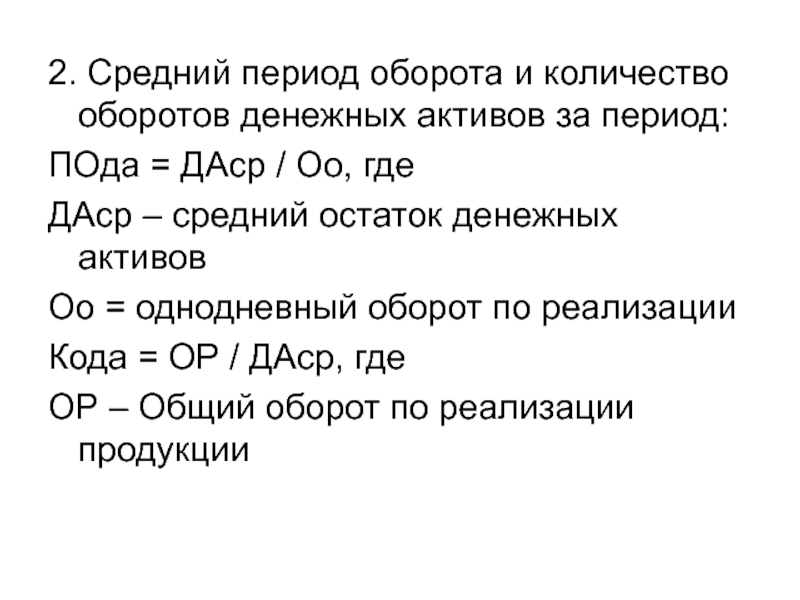

Слайд 692. Средний период оборота и количество оборотов денежных активов за

период:

ПОда = ДАср / Оо, где

ДАср – средний остаток денежных

активов

Оо = однодневный оборот по реализации

Кода = ОР / ДАср, где

ОР – Общий оборот по реализации продукции

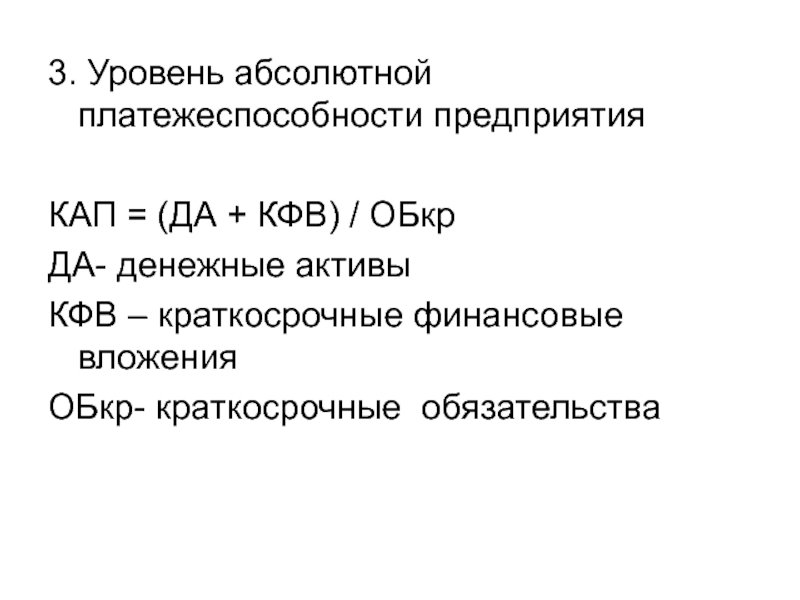

Слайд 703. Уровень абсолютной платежеспособности предприятия

КАП = (ДА + КФВ)

/ ОБкр

ДА- денежные активы

КФВ – краткосрочные финансовые вложения

ОБкр- краткосрочные обязательства

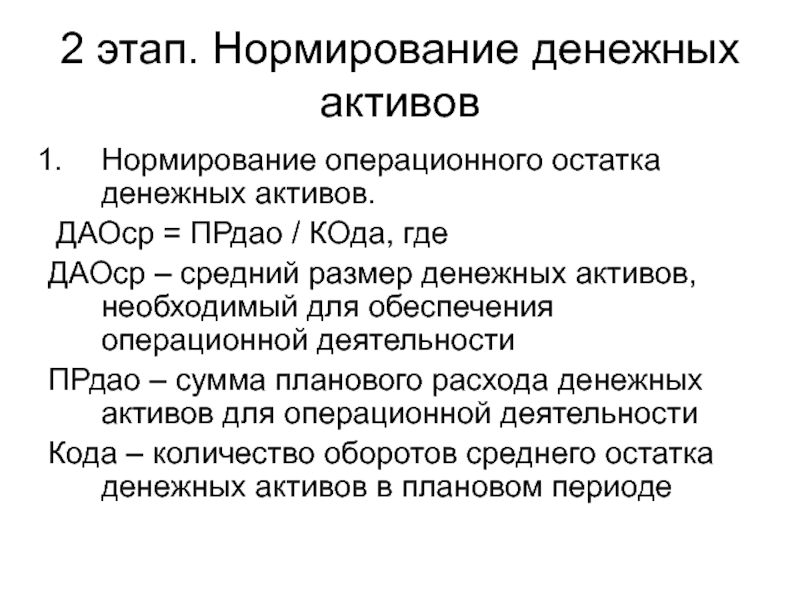

Слайд 712 этап. Нормирование денежных активов

Нормирование операционного остатка денежных активов.

ДАОср

= ПРдао / КОда, где

ДАОср – средний размер денежных активов,

необходимый для обеспечения операционной деятельности

ПРдао – сумма планового расхода денежных активов для операционной деятельности

Кода – количество оборотов среднего остатка денежных активов в плановом периоде

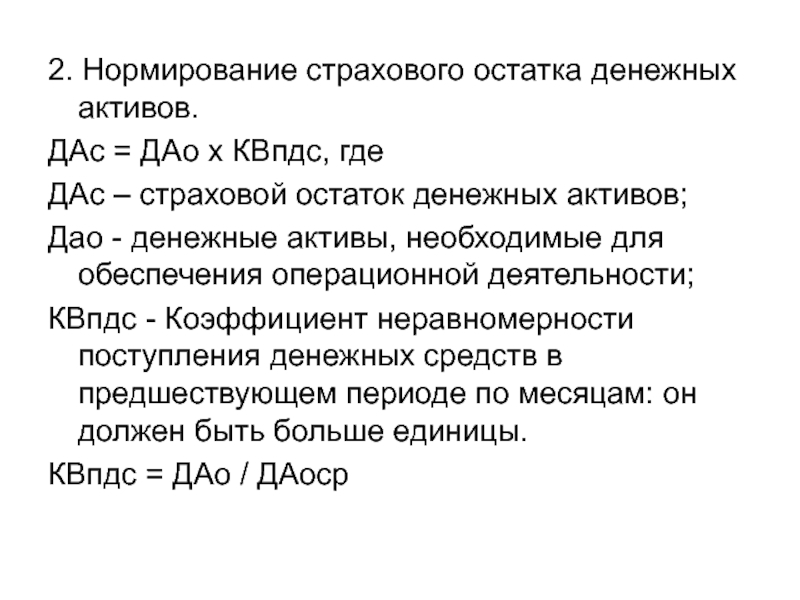

Слайд 722. Нормирование страхового остатка денежных активов.

ДАс = ДАо х КВпдс,

где

ДАс – страховой остаток денежных активов;

Дао - денежные активы, необходимые

для обеспечения операционной деятельности;

КВпдс - Коэффициент неравномерности поступления денежных средств в предшествующем периоде по месяцам: он должен быть больше единицы.

КВпдс = ДАо / ДАоср

Слайд 733 этап. Оптимизация целевого остатка денежных активов.

3.1. Модель Баумоля (EOQ)

3.2.

Модель Миллера – Орра

3.3. Модель Стоуна

3.4. Метод «Монте-Карло» (Лернер) –

моделирование денежного бюджета

Слайд 74Тема 10. Комплексное оперативное управление оборотными активами и краткосрочными обязательствами.

Слайд 75Введем понятие «Чистый оборотный капитал» ( NWC;ЧОК; СОС)

ЧОК= текущие активы

– текущие пассивы

= постоянные пассивы – постоянные активы

ЧОК –

это работающий капитал

Слайд 76Как оценить соотношение Оборотных активов и ЧОК?

Оборотные активы = ЧОК

Оборотные

активы > ЧОК

Оборотные активы < ЧОК

Слайд 77Недостаток денежных средств называют

Текущими финансовыми потребностями

(ТФП)

Операционные ТФП = запасы + Дт - Кт

Слайд 78

ТФП полезно исчислять в % к обороту (объем продаж или

выручка от реализации) и во времени, относительно оборота.

Слайд 79

Допустим, что

ТФП / оборот х 100% =

50%

Что же это значит!?

Слайд 80

Цель финансового менеджера добиться снижения ТФП или вообще получить их

со знаком «-».

Другими словами, если

СОС = текущие активы –

текущие пассивы > 0, то можно говорить об устойчивой платежеспособности предприятия, что выражается в коэффициенте текущей ликвидности.

Слайд 81

Ктл = текущие активы / текущие пассивы

Min значение = 1

Opt

значение = 2

Max значение = 3

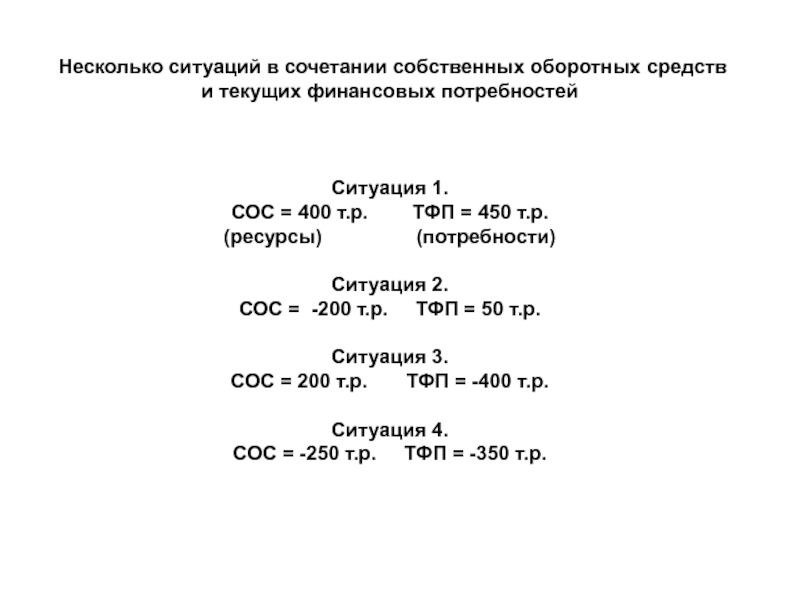

Слайд 82Несколько ситуаций в сочетании собственных оборотных средств и текущих финансовых

потребностей

Ситуация 1.

СОС = 400 т.р. ТФП

= 450 т.р.

(ресурсы) (потребности)

Ситуация 2.

СОС = -200 т.р. ТФП = 50 т.р.

Ситуация 3.

СОС = 200 т.р. ТФП = -400 т.р.

Ситуация 4.

СОС = -250 т.р. ТФП = -350 т.р.