Слайд 1УПРАВЛЕНИЕ ПРОЕКТАМИ: ОРГАНИЗАЦИОННЫЕ, ФИНАНСОВЫЕ И ИНВЕСТИЦИОННЫЕ АСПЕКТЫ

Санкт-Петербург

2013

Слайд 2Цели и задачи семинара

-изучение инвестиционного и финансового аспекта управления инвестиционными

проектами;

-изучение основных методов анализа и оценки инвестиционных проектов;

-изучение взаимосвязи методов

оценки бизнеса и методов оценки инвестиционных проектов;

--изучение основных финансовых инструментов организации финансирования инвестиционных проектов;

-изучение основных принципов проектного финансирования;

- обмен опытом, знаниями между специалистами, вовлеченными в проектную деятельность.

Слайд 3Актуальность тематики семинара

- Технология управления проектами используется во многих отраслях

экономики.

- Управление проектами – многоаспектная технология управления. Необходимо изучать

психологические , организационные, финансовые и инвестиционные аспекты управления проектами.

- Для успешной реализации инвестиционных проектов на предварительном этапе необходимо проводить отбор проектов путем оценки и анализа, а также разработки бизнес-плана.

- В целях оптимального планирования ресурсов проекта необходимо понимание принципов управления проектами.

- На стадии инвестирования и эксплуатации проекта для Инвестора и Кредитора важным является наличие у Инициатора проекта системы управления проектами. Это значительно облегчает мониторинг и контроль проекта. Это также повышает инвестиционную привлекательность проекта для Инвестора и Кредитора.

- Для организации долгосрочного финансирования инвестиционных проектов необходимы знания основных финансовых инструментов, а также принципов привлечения денежных средств.

- Наш семинар посвящен изучению этих вопросов.

Слайд 4 ОСОБЕННОСТИ ПРОЕКТНОГО УПРАВЛЕНИЯ В ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ.

Слайд 5История проектного менеджмента (управления проектами)

В основе управления проектами лежит метод

сетевого планирования, который был разработан в конце 50-годов в США.

В

1956 г. М.Уолкер (фирмы "Дюпон«), исследуя возможности более эффективного использования принадлежащей фирме вычислительной машины Univac, объединил свои усилия с Д.Келли из группы планирования капитального строительства фирмы "Ремингтон Рэнд". Они пробовали использовать ЭВМ для составления планов-графиков крупных комплексов работ по модернизации заводов фирмы "Дюпон". В результате был создан рациональный и простой метод описания проекта с использованием ЭВМ. Первоначально он получил название метода Уолкера-Келли, а позже получил название Метода Критического Пути - МКП (или CPM - Critical Path Method).

Одновременно в военно-морских силах США был создан метод анализа и оценки программ PERT (Program Evaluation and Review Technique). Данный метод помог успешно реализовать проект разработки ракетной системы "Поларис", объединяющего около 3800 основных подрядчиков и состоящего из 60 тыс. операций. Использование метода позволило планировать каждую операцию, что позволило завершить проект раньше срока.

Крупные промышленные корпорации начали применение подобной методики управления практически одновременно с военными для разработки новых видов продукции и модернизации производства. Особенно широкое применение методика планирования работ на основе проекта получила в строительстве.

Первые проекты, реализованные с использованием принципов проектного менеджмента представляли собой, как правило, крупные государственные проекты , которым были под силу издержки, связанные с использованием сложных ЭВМ для математических расчетов.Бурное развитие систем управления проектами связано с появлением персональных компьютеров.

Слайд 6История проектного менеджмента (управления проектами)

В России активное внедрение управления проектами

началось позже нежели в развитых зарубежных странах.

В условиях существования командной

экономики управление проектами отсутствовало как особая культура и как особая профессиональная деятельность, в то время как сами проекты реализовывались и ими управляли.

В настоящее время управление проектами в России начинает свое становление в условиях рыночной экономики.

В настоящее время есть примеры успешного внедрения управления проектами в ряде предприятий. Как правило, это предприятия таких отраслей, как энергетика, нефтегазовый сектор, телекоммуникации, IT-сектор, аэрокосмический сектор, ВПК, строительство.

Как правило, использование методологии и средств управления проектами позволяет снижать издержки проекта до 22-27 % ( по имеющейся российской статистике) , а также в некоторых случаях позволяет сокращать сроки реализации проекта.

Слайд 7Международные стандарты управления проектами

Отдельные аспекты регулируются международными стандартами. Так, основными

международными стандартами по менеджменту качества и управлению конфигурацией в проектах

являются ISO 9000:2000, 10005, 10006, 10007 и другие, которые в ряде стран приняты и в виде национальных стандартов.

Помимо международных нормативных документов и стандартов в ряде стран разработаны и используются национальные системы стандартов и требований. Они носят частный характер и регламентируют отдельные аспекты PM.

Требования к знаниям в области управления проектами определяются так называемыми "Сводами знаний" (Body of Knowledge). Они образуют систему требований к знаниям, опыту, мастерству менеджеров проектов и специалистов по управлению проектами.

Международных стандартов, которые бы описывали все аспекты управления проектами, не существует ввиду уникальности проектной деятельности.

Это связано также с невозможностью комплексной стандартизации деятельности в социальных системах.

Слайд 8Свод знаний по Управлению проектами - PMI PMBoK Guide

PMI (Project

Management Institute, USA) Project Management Body of Knowledge Guide -

Свод знаний по управлению проектами – является наиболее распространенным документом из национальных стандартов в области Управления проектами, который используется специалистами многих стран.

C 1999 года этот документ является национальным стандартом США.

Популярность PMBOK PMI объясняется простотой представления части знаний PM в процессном виде и активной политикой PMI по распространению своего подхода за пределами США.

Слайд 9Основные понятия управления проектами

Проект – уникальное, временное предприятие, предполагающее координированное

выполнение взаимосвязанных действий из различных функциональных областей, для достижения определенных

целей в условиях временных и ресурсных ограничений (http://www.projectmanagement.ru).

Согласно Руководству к Своду знаний по управлению проектами (Руководство PM BOK, третье издание) проект - временное предприятие, предназначенное для создания уникальных продуктов, услуг и результатов (Источник: A Guide to the Project Management Body of Knowledge. PMI Standards Committee).

Проект - это уникальная совокупность взаимосвязанных действий (работ), с определенными датами начала и окончания, предназначенных для успешного достижения общей цели. (Источник: Australian Institute for Project Management. National Competence Standard for Project Management - Guidelines )

Проект - это уникальная совокупность скоординированных действий (работ) с определенными точками начала и окончания, предпринятая индивидуумом или организацией для достижения определенных целей с установленными сроками, затратами и параметрами выполнения.

(British Standard BS 6079-1:2000. Project management - Part 1: Guide to Project management)

Слайд 10Основные понятия управления проектами

Проект - это предприятие, которое характеризуется принципиальной

уникальностью условий его деятельности, таких как цели (задачи), время, затраты

и качественные характеристики, отличающееся от других подобных предприятий специфической проектной организацией; это предпринимаемое усилие, организующее человеческие, материальные и финансовые ресурсы в неизвестный путь в рамках уникального предмета работы, заданной спецификации, с ограничениями на затраты и время, с тем, чтобы следование стандартному жизненному циклу проекта приводило к осуществлению успешных изменений, определенных посредством количественных и качественных целей и задач; это уникальный набор скоординированных действий, с определенным началом и завершением, осуществляемых индивидуумом или организацией для решения специфических задач с определенным расписанием, затратами и параметрами выполнения.

(Источник: IPMA Competence Baseline. Version 2.0. IPMA Editorial Committee. Bremen: Eigenverlag,)

Слайд 11Основные понятия управления проектами

Управление проектами – это приложение знаний, навыков,

инструментов и методов к операциям проекта для удовлетворения требований, предъявляемых

к проекту. Управление проектами включает в себя следующие процессы: инициация, планирование, исполнение, мониторинг, управление, завершение.

(Источник: A Guide to the Project Management Body of Knowledge. PMI Standards Committee)

Проекты могут быть разными. Примеры проектов: разработка нового продукта, услуги; осуществление изменений в структуре, кадрах или стиле организации; разработка или приобретение новой информационной системы; строительство объектов недвижимости; организация нового бизнеса; внедрение новой процедуры, процесса на предприятии; проведение избирательной компании; выполнение требований контракта.

Задача проекта – достичь цель. После этого проект закрывается.

Основное отличие операционной деятельности от проектной состоит в том, что операционная деятельность – продолжающийся во времени процесс, цель которого – поддержание текущего состояния бизнеса. В то время, как проектная деятельность – уникальна и представляет собой временный процесс.

Слайд 12Инвестиционный проект: понятие и классификация

Инвестиционный проект:

деятельность, предполагающая осуществление комплекса мероприятий,

направленных на достижение поставленной цели;

система организационно-правовых и расчетно-финансовых документов, содержащих

обоснование эффективности и возможности реализации проекта, необходимых для осуществления комплекса мероприятий, направленных на достижение поставленной цели.

Слайд 13Управление инвестиционным проектом – это деятельность по планированию, координации, мотивации,

контролю на протяжении жизненного цикла проекта путем применения системы современных

методов и техники управления, которая имеет целью обеспечение наиболее эффективной реализации определенных в инвестиционном проекте результатов по составу и объему работ, стоимости, качеству и удовлетворению участников инвестиционного проекта (Источник: Карлик А.Е., Рогова Е.М., Тихонова М.В., Ткаченко Е.А. Инвестиционный менеджмент.- Спб, 2008.-216 с.).

Как правило, цель любого инвестиционного проекта – создание актива: материального или нематериального.

Инвестиционный проект: понятие и классификация

Слайд 14По масштабу: малые (до 10 млн. долл. США), средние (до

1 млрд. долл. США), мегапроекты (более 1 млрд. долл. США)

По

срокам реализации: краткосрочные (до 1 года), среднесрочные (до 5 лет), долгосрочные (более 5 лет)

По количеству стран-партнеров : международные, национальные

Инвестиционный проект: понятие и классификация

Слайд 15Промежуток времени между появление проекта и его ликвидацией называется жизненным

циклом проекта.

Обычно выделяют следующие фазы проекта:

Прединвестиционная;

Инвестиционная;

Эксплуатационная.

Начало проекта обычно

связано с началом его финансирования. Окончание проекта связано с вводом объекта в эксплуатацию.

Жизненный цикл проекта

Слайд 16Государство

Потребители

Конкуренты

Поставщики

Участники проекта

Слайд 17Программные продукты для управления проектами

В России наиболее популярными пакетами являются

такие программные продукты, как Microsoft Project , Spider Project, Primavera,

Open Plan и некоторые другие.

Microsoft Office Project — это комплектсное решение корпорации Майкрософт по управлению корпоративными проектами.

Продукт включает в себя семейство программных продуктов (MS Office Project Standart (стандартная версия), MS Office Project Professional (профессиональная версия), MS Office Project Server (серверный продукт), технологию MS Office Project Web Access (вем-интерфейс MS Project, позволяющий участникам проектов получить доступ к проектной информации через Internet Explorer). Интеграция MS Office Project с другими компонентами Microsoft Office обеспечивает представление данных в разных форматах (Excel, Word, Power Point, Visio).

Слайд 18Программные продукты для управления проектами

Spider Project Professional пакет управления проектами,

спроектированный и разработанный с учетом практического опыта, потребностей. особенностей и

приоритетов российского рынка. Это единственный из популярных России продуктов отечественной разработки.

Программные продукты Primavera Inc. (представитель в России – ПМ Софт).

Primavera Project Planner Professional (P4) – профессиональная версия, предназначенная для автоматизации процессов управления проектами в соответствии с требованиями PMI (Project Management Institute) и стандартами ISO.

SureTrack Project Manager ориентироан на контроль выполнения небольших проектов и/или фрагментов крупных проектов. Может работать как самостоятельно, так и с Project Planner .

Программный продукт Open Plan (разработчик Welcom Software Technology, сейчас Deltek) обеспечивает полномасштабное мультипроектное управление, ресурсов в масштабах предприятия.

Слайд 19АНАЛИЗ И ОЦЕНКА ИНВЕСТИЦИОННЫХ ПРОЕКТОВ

Слайд 20Нормативная база оценки и экспертизы инвестиционных проектов

Закон Российский Федерации №

39-ФЗ от 25 февраля 1999 года «Об инвестиционной деятельности в

Российской Федерации, осуществляемой в форме капитальных вложений»

«инвестиции - денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта;

инвестиционная деятельность - вложение инвестиций и осуществление практических действий в целях получения прибыли и (или) достижения иного полезного эффекта.»

2. Закон РСФСР № 1488-1 ФЗ от 26 июня 1991 года «Об инвестиционной деятельности в РСФСР»

Инвестициями являются денежные средства, целевые банковские вклады, паи, акции и другие ценные бумаги, технологии, машины, оборудование, кредиты, любое другое имущество или имущественные права, интеллектуальные ценности, вкладываемые в объекты предпринимательской и других видов деятельности в целях получения прибыли (дохода) и достижения положительного социального эффекта.

Инвестиционная деятельность - это вложение инвестиций, или инвестирование, и совокупность практических действий по реализации инвестиций. Инвестирование в создание и воспроизводство основных фондов осуществляется в форме капитальных вложений.

Слайд 21Методическая база оценки и экспертизы инвестиционных проектов

Методика ЮНИДО (подразделение по

промышленному развитию стран с развивающейся экономикой при ООН)

Подходы Всемирного Банка

Методические

рекомендации по оценке эффективности инвестиционных проектов (Вторая редакция). Официальное издание. - М., 2000. - 423 с. Утв. ГК по строительству, архитектуре и жилищной политике, М-во экономики РФ. М-во финансов РФ.

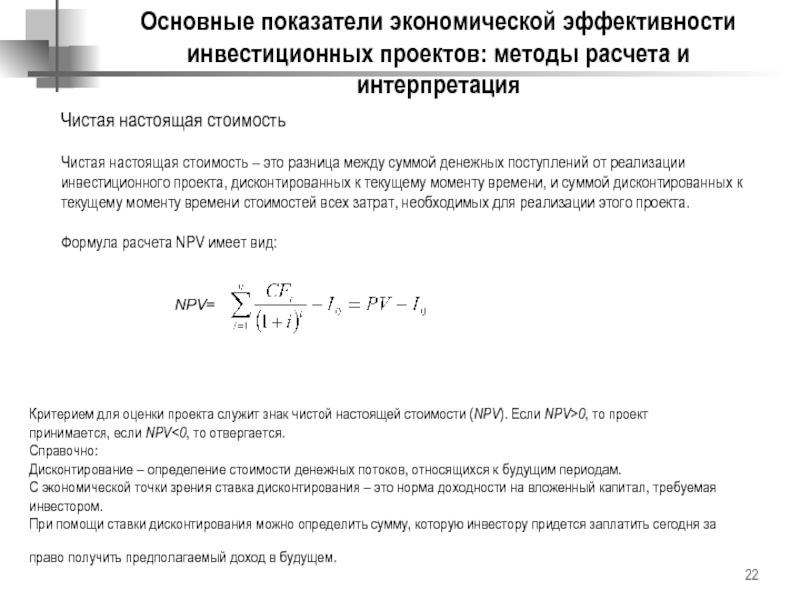

Слайд 22Основные показатели экономической эффективности инвестиционных проектов: методы расчета и интерпретация

Чистая

настоящая стоимость – это разница между суммой денежных поступлений от

реализации инвестиционного проекта, дисконтированных к текущему моменту времени, и суммой дисконтированных к текущему моменту времени стоимостей всех затрат, необходимых для реализации этого проекта.

Формула расчета NPV имеет вид:

=

Критерием для оценки проекта служит знак чистой настоящей стоимости (NPV). Если NPV>0, то проект принимается, если NPV<0, то отвергается.

Справочно:

Дисконтирование – определение стоимости денежных потоков, относящихся к будущим периодам.

С экономической точки зрения ставка дисконтирования – это норма доходности на вложенный капитал, требуемая инвестором.

При помощи ставки дисконтирования можно определить сумму, которую инвестору придется заплатить сегодня за право получить предполагаемый доход в будущем.

NPV=

Чистая настоящая стоимость

Слайд 23Основные показатели экономической эффективности инвестиционных проектов: методы расчета и интерпретация

Внутренняя

норма доходности (IRR - Internal Rate of Return) – это

норма доходности, при которой чистая настоящая стоимость равна нулю, т.е. дисконтированный по данной ставке денежный поток от проекта равен начальным инвестициям в проект.

Основными предпосылками этого метода являются предположения о том, что:

1. сначала осуществляются затраты и только потом денежные поступления;

2. денежные поступления могут менять знак только один раз (регулярность денежного потока).

=

Этот критерий также позволяет инвестору оценить целесообразность вложения средств в оцениваемый проект по сравнению с вложениями под рыночную ставку процента i. Если рыночная ставка процента больше IRR, то, воспользовавшись альтернативными вложениями, инвестор сможет получить большую выгоду. В противном случае он мог бы получить больше, вложив средства в оцениваемый проект.

Внутренняя норма доходности

IRR:

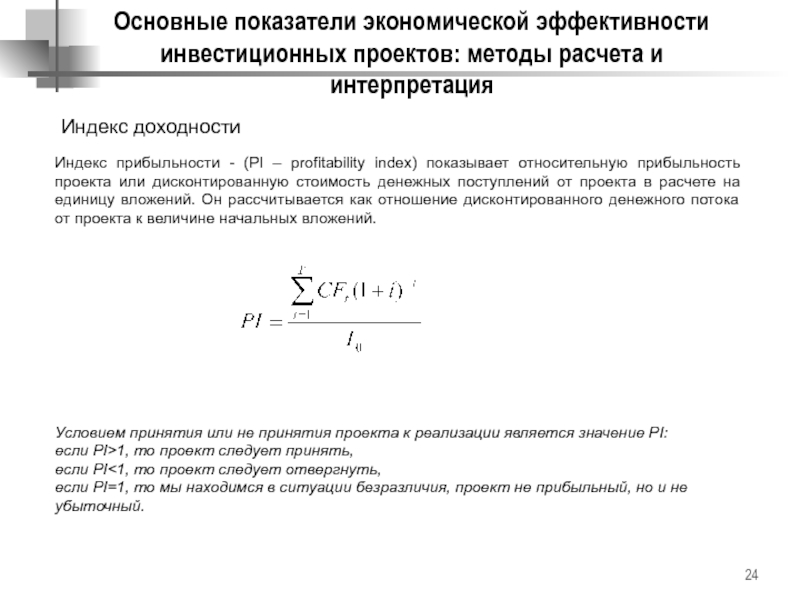

Слайд 24Основные показатели экономической эффективности инвестиционных проектов: методы расчета и интерпретация

Индекс

прибыльности - (PI – profitability index) показывает относительную прибыльность проекта

или дисконтированную стоимость денежных поступлений от проекта в расчете на единицу вложений. Он рассчитывается как отношение дисконтированного денежного потока от проекта к величине начальных вложений.

=

Условием принятия или не принятия проекта к реализации является значение PI:

если PI>1, то проект следует принять,

если PI<1, то проект следует отвергнуть,

если PI=1, то мы находимся в ситуации безразличия, проект не прибыльный, но и не убыточный.

Индекс доходности

Слайд 25Основные показатели экономической эффективности инвестиционных проектов: методы расчета и интерпретация

Срок

окупаемости (PP – pay-back period) - срок со дня начала

финансирования инвестиционного проекта до дня, когда разность между накопленной суммой чистой прибыли с амортизационными отчислениями и объемом инвестиционных затрат приобретает положительное значение.

=

Условием принятия или не принятия проекта к реализации является наличие у проекта срока окупаемости.

Срок окупаемости

Значение срока окупаемости не должно превышать срок жизни проекта.

Для стандартных проектов простой срок окупаемости меньше, чем дисконтированный срок окупаемости.

Слайд 26Программные продукты для оценки инвестиционных проектов

COMFAR (Computer Model for Feasibility

Analysis and Reporting)

PROSPING (PROject Screening and Pre-appraisal Information system)

PROJECT EXPERT

Альт-Инвест

Слайд 27БИЗНЕС-ПЛАНИРОВАНИЕ ИНВЕСТИЦИОННОГО ПРОЕКТА

Слайд 28Бизнес-планирование как процесс

Бизнес-планирование – это прежде всего процесс. Это командная

работа, которая предполагает участие в процессе бизнес-планирования специалистов из разных

областей: маркетологов, отраслевых аналитиков, инвестиционных аналитиков, юристов, технических специалистов, финансистов.

Бизнес-планирование осуществляется, как правило, как для внутренних целей предприятия, так и для внешних целей.

Внутренние цели: планирование перспектив развития предприятия, планирование инвестиционных проектов предприятия.

Внешние цели: представление бизнес-плана для потенциальных кредиторов, инвесторов.

В мировой практике стандартом технико-экономического обоснования инвестиционных проектов является методика, разработанная по заказу UNIDO ((United Nations Industrial Development Organization).

Слайд 29Этапы разработки проекта

Основными этапами разработки инвестиционного проекта являются следующие:

Появление бизнес-идеи

Создание

концепции проекта

Исследование инвестиционных возможностей

Проведение функциональных исследований

Подтверждение выбранной концепции проекта

Проведение проектного

анализа

Обоснование выбранного проекта

Слайд 30Фазы разработки проекта по методике UNIDO

Основные фазы разработки проекта:

1. Прединвестиционная:

-

определение инвестиционных возможностей

- анализ альтернативных вариантов проекта, предварительный выбор проекта

-

подготовка проекта (формулирование проекта), предварительное ТЭО

проекта, проведение функциональных исследований

- более проработанное ТЭО проекта

-заключение по проекту

- принятие решения об инвестировании в проект

Слайд 31Фазы разработки проекта по методике UNIDO

2. Инвестиционная

-правовая, организационная, финансовая экспертиза

проекта

- приобретение, передача технологий

-детальная проектная проработка, заключение контрактов, участие в

тендерах, проведение переговоров, оценка предложений, подписание контрактов с инвесторами, кредиторами

-приобретение земли, строительные работы, установка оборудования

- предпроизводственный маркетинг (в т.ч. обеспечение поставок, формирование администрации фирмы)

- набор и обучение персонала

- сдача в эксплуатацию и пуск предприятия

Слайд 32Фазы разработки проекта по методике UNIDO

3. Эксплуатационная

На этой фазе возможно

появление проблем, которые могут быть рассмотрены с краткосрочных и долгосрочных

позиций. Проблемы с краткосрочных позиций могут быть связаны с применением технологии, работой оборудования, нехваткой трудовых ресурсов.

Проблемы могут носить и более глобальный характер ввиду неправильно выбранной стратегии, неверных расчетов и прогнозов.

На всех стадиях необходимо сотрудничество с профессиональными консультантами (оценщиками, аудиторами, финансовыми и бизнес-консультантами,экспертами в различных областях)

Слайд 33Пример структуры бизнес-плана

Резюме инвестиционного проекта

Описание бизнеса группы компаний

1.1. История

развития бизнеса.

1.2. Описание группы компаний.

1.3. Структура холдинга, внутрихолдинговые связи.

1.4.

Органы управления

1.5. Менеджмент

1.6. Персонал

ООО «___________» (наименование проектной структуры) в группе компаний

2.1. Общая характеристика предприятия.

2.2. Основная продукция, услуги.

2.3. Организационная структура.

2.4. Персонал

2.5. Менеджмент

Описание инвестиционного проекта.

3.1. Описание инвестиционного проекта.

3.2. Состояние дел по реализации проекта.

3.3. Общие инвестиционные затраты по проекту.

3.4. График потребности в финансировании по проекту.

3.5. Календарный план-график инвестиционного проекта.

Слайд 34Пример структуры бизнес-плана (продолжение)

Рынок компании.

4.1. Анализ отрасли.

4.1.1. Общее состояние и тенденции развития отрасли.

4.1.2. Законодательные основы существования

отрасли . Особенности государственного регулирования отрасли.

4.2. Рыночная позиция предприятия.

4.2.1. Описание основной продукции и услуг.

4.2.2. Основные потребители продукции.

4.2.3. Характеристика основных конкурентов.

4.2.4. SWOT анализ предприятия.

4.2.5. Рыночная стратегия предприятия.

§ Мероприятия по продвижению продукции.

§ Стратегия и план маркетинга.

4.2.6. Принципы ценообразования.

Финансовый план проекта.

5.1. Основные условия и допущения.

5.2. Прогноз доходной части проекта.

5.3. Прогноз расходной части проекта.

5.4. Стратегия финансирования.

5.5. Анализ чувствительности проекта.

5.6. Прогнозная финансовая отчетность.

5.6.1. Прогнозный отчет о прибылях и убытках.

5.6.2. Прогнозный отчет о движении денежных средств.

5.6.3. Прогноз агрегированных балансовых отчетов

Оценка эффективности инвестиционного проекта

Анализ рисков инвестиционного проекта.

Слайд 35ОРГАНИЗАЦИЯ ПРОЦЕССА ПРИНЯТИЯ ИНВЕСТИЦИОННЫХ РЕШЕНИЙ ВНУТРИ ФИРМЫ

Слайд 36Для успешной разработки и оценки инвестиционного проекта рекомендуем создание временной

структуры – Рабочей группы проекта.

Рекомендуемый состав Рабочей группы проекта:

руководитель проекта, инвестиционный аналитик, маркетолог, технический специалист, маркетолог, отраслевой эксперт, юрист и т.д. (зависит от самого проекта и от его сложности)

Целесообразно создать Регламент, описывающий процесс принятия инвестиционных решений на уровне предприятия.

Процесс принятия инвестиционных решений в многопрофильном холдинге может состоять из следующих этапов:

- разработка и обоснование бизнес-плана проекта рабочей группой проекта;

- защита инвестиционного проекта внутри компании (например, в управляющей компании);

- устранение недочетов, выявленных в процессе защиты внутри компании;

- защита проекта на уровне инвестиционного комитета холдинга (перед акционерами);

- устранение недочетов, внесение корректив и дополнений;

- утверждение проекта инвестиционным комитетом.

Основные рекомендации

Слайд 37ОРГАНИЗАЦИЯ ФИНАНСИРОВАНИЯ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ

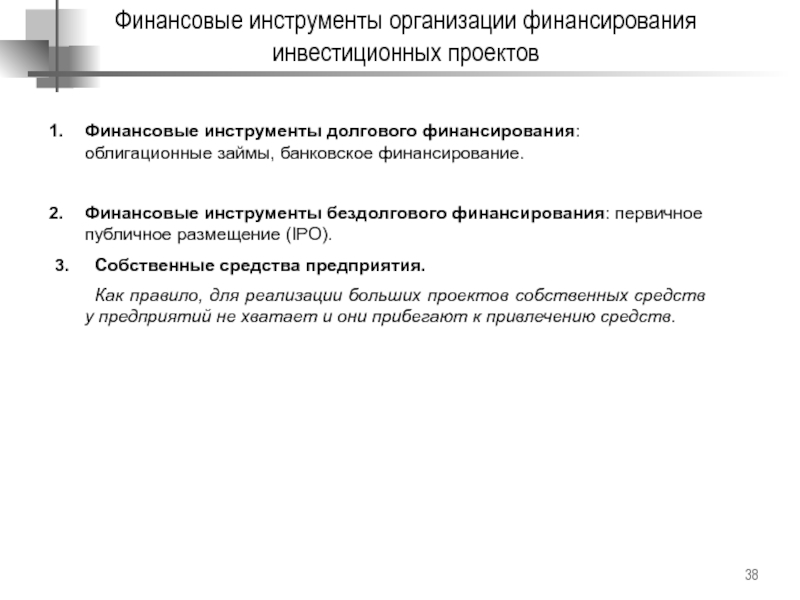

Слайд 38Финансовые инструменты организации финансирования инвестиционных проектов

Финансовые инструменты долгового финансирования:

облигационные займы, банковское финансирование.

Финансовые инструменты бездолгового финансирования: первичное публичное размещение

(IPO).

3. Собственные средства предприятия.

Как правило, для реализации больших проектов собственных средств у предприятий не хватает и они прибегают к привлечению средств.

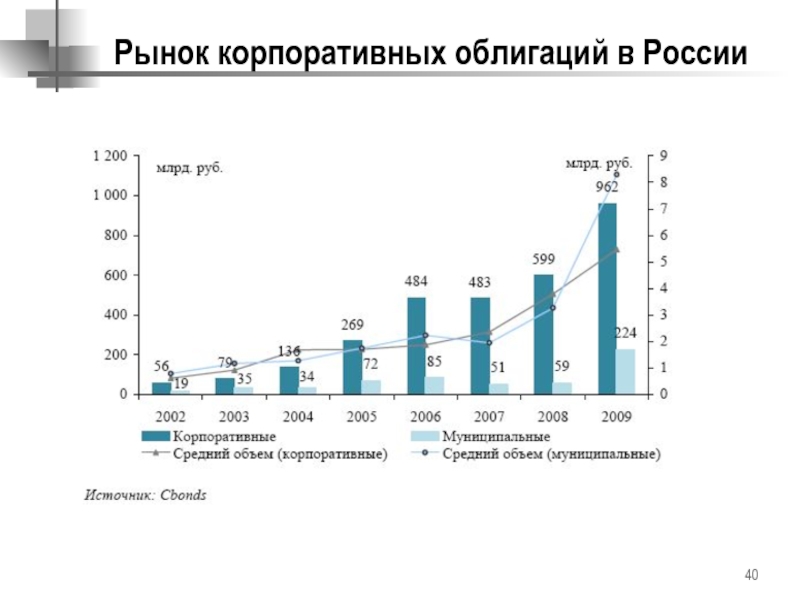

Слайд 40Рынок корпоративных облигаций в России

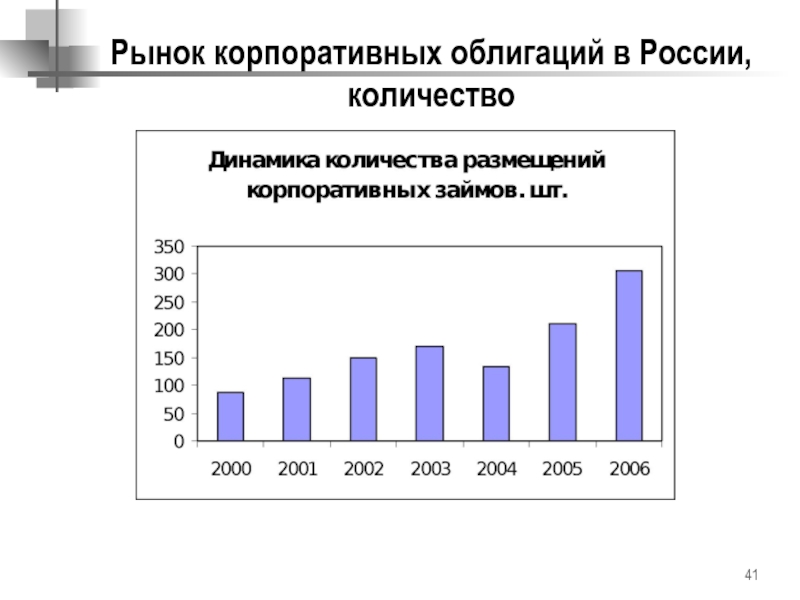

Слайд 41Рынок корпоративных облигаций в России,количество

Слайд 42Рынок корпоративных облигаций в России в 2008-2010 гг.(кризисный период)

Период 2008-2010

гг. можно охарактеризовать как кризисный период, ввиду ухудшения конъюнктуры на

мировом рынке капитала, а также макроэкономической нестабильности в России.

Основные тенденции развития рынка, начиная с 2008 года:

Появление первых дефолтов

Сокращение числа первичных размещений.

Статистика:

Число первичных размещений в 2007 году – 211;

Число первичных размещений за 9 мес. 2008 года – 143.

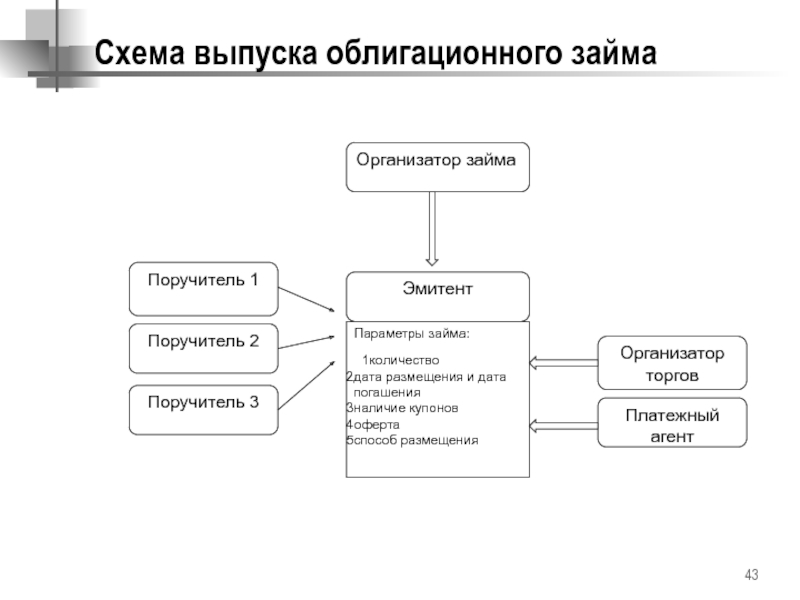

Слайд 43Схема выпуска облигационного займа

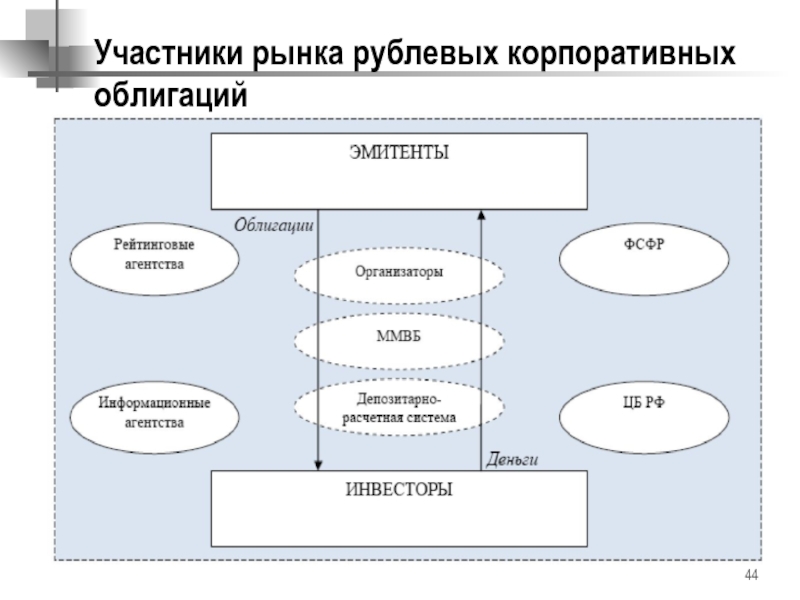

Слайд 44Участники рынка рублевых корпоративных облигаций

Слайд 46Порядок организации займа

Как правило, план выпуска облигаций заключается в следующих

основных процедурах:

Разработка концепции облигационного займа (разработка параметров займа)

Принятие решения о

выпуске облигационного займа

Подготовка всех необходимых документов (проспект эмиссии)

Представление инвесторам выпуска и работа с инвесторами

Выпуск облигаций, поиск инвесторов

Работа на вторичном рынке с облигациями

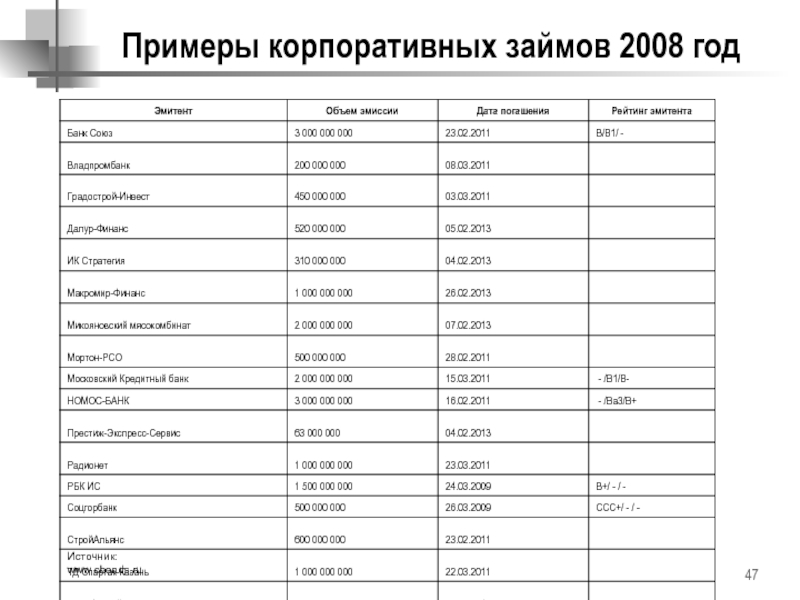

Слайд 47Примеры корпоративных займов 2008 год

Источник: www.cbonds.ru

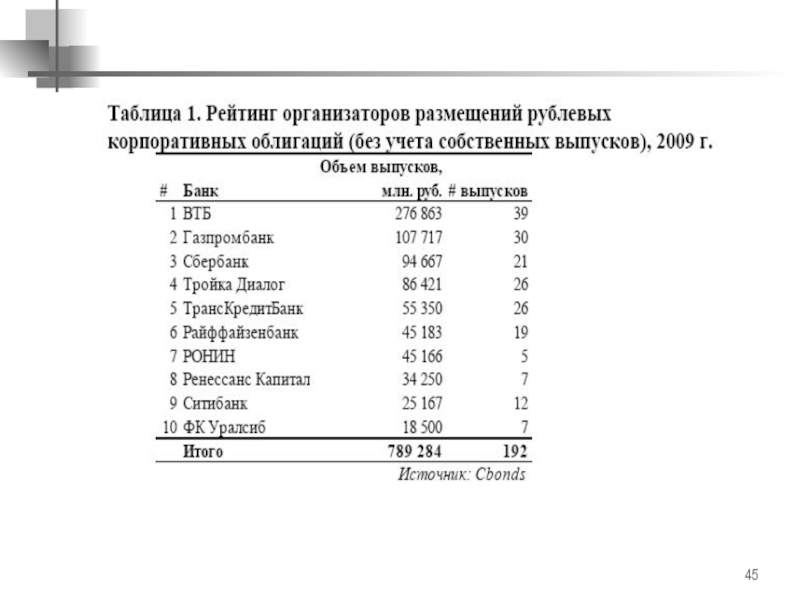

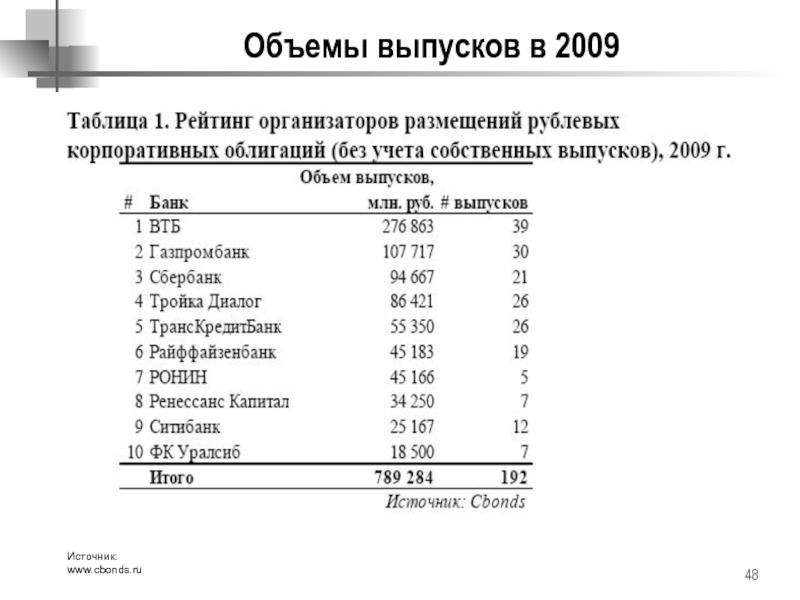

Слайд 48Объемы выпусков в 2009

Источник: www.cbonds.ru

Слайд 49Особенности выпуска облигационного займа

Заем позволяет достигать более высокой степени публичности

компании.

Существуют дополнительные расходы на осуществление выпуска (комиссии агентам, андеррайтерам, плата

за подготовку проспекта, организацию презентационных мероприятий)

Длительность подготовки эмитента облигаций к привлечению средств может быть очень существенной

Выпуск облигаций гораздо более законодательно регламентированная процедура нежели привлечение банковских средств.

4. Объемы средств, которые можно привлечь с помощью облигационного займа сильно зависят от масштабов эмитента.

Слайд 50IPO (initial public offer) – первичное публичное размещение

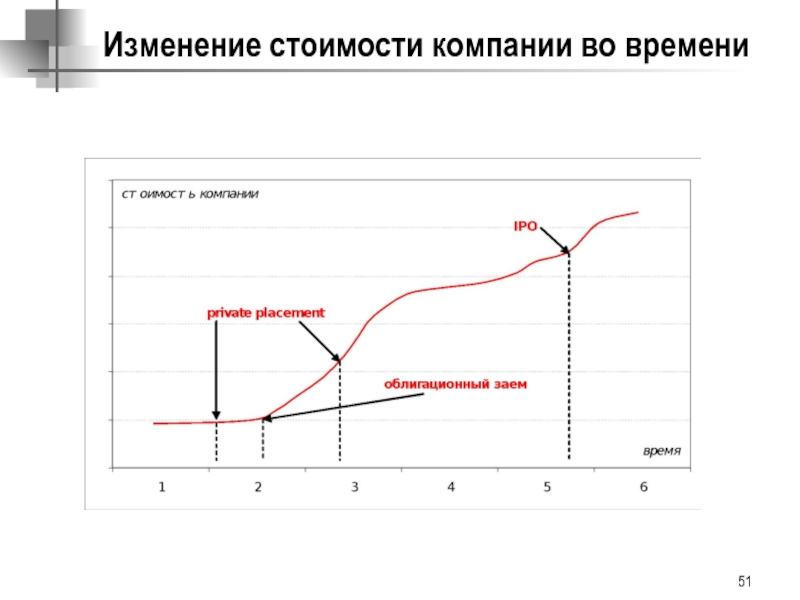

Слайд 51Изменение стоимости компании во времени

Слайд 52Предпосылки осуществления IPO

Потребностью в существенном объеме финансирования

Недоступностью или недостаточностью заемных

источников финансирования

Необходимостью увеличения собственного капитала

Развитием бизнеса (финансирование роста, поиск альтернативных

источников финансирования и т.п.)

Наметившиеся тенденции консолидации в различных отраслях экономики (финансирование поглощений, защита от поглощений)

Получение рыночной оценки стоимости компании

Завершающая стадия формирования публичной компании

Необходимость осуществления IPO обуславливается:

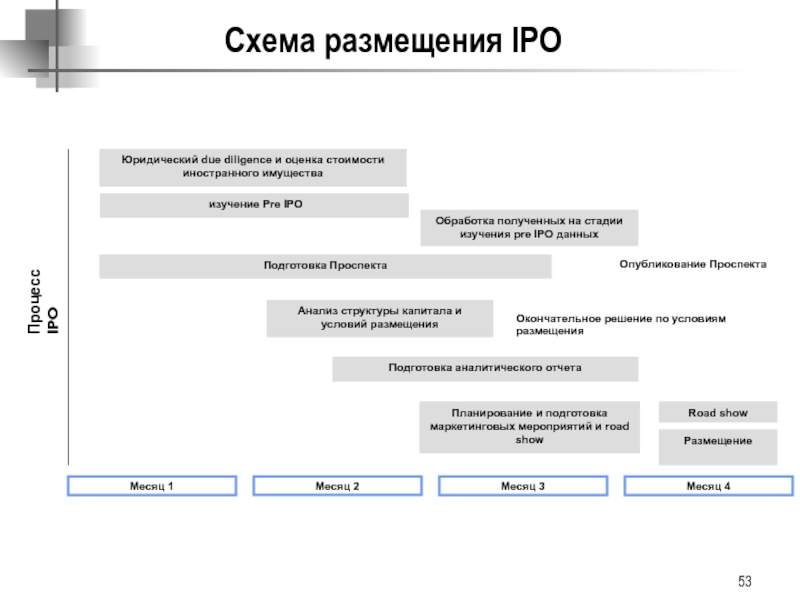

Слайд 53Схема размещения IPO

Опубликование Проспекта

Процесс IPO

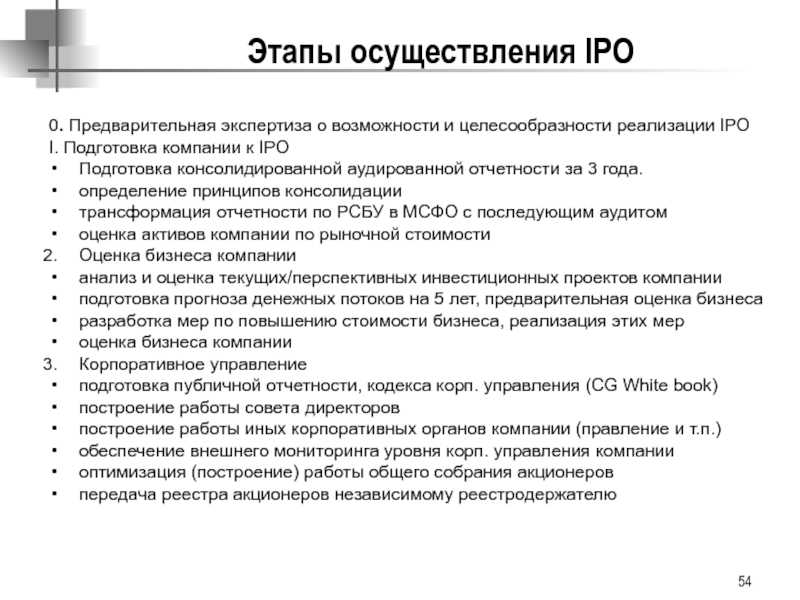

Слайд 54Этапы осуществления IPO

0. Предварительная экспертиза о возможности и целесообразности реализации

IPO

I. Подготовка компании к IPO

Подготовка консолидированной аудированной отчетности за 3

года.

определение принципов консолидации

трансформация отчетности по РСБУ в МСФО с последующим аудитом

оценка активов компании по рыночной стоимости

Оценка бизнеса компании

анализ и оценка текущих/перспективных инвестиционных проектов компании

подготовка прогноза денежных потоков на 5 лет, предварительная оценка бизнеса

разработка мер по повышению стоимости бизнеса, реализация этих мер

оценка бизнеса компании

Корпоративное управление

подготовка публичной отчетности, кодекса корп. управления (CG White book)

построение работы совета директоров

построение работы иных корпоративных органов компании (правление и т.п.)

обеспечение внешнего мониторинга уровня корп. управления компании

оптимизация (построение) работы общего собрания акционеров

передача реестра акционеров независимому реестродержателю

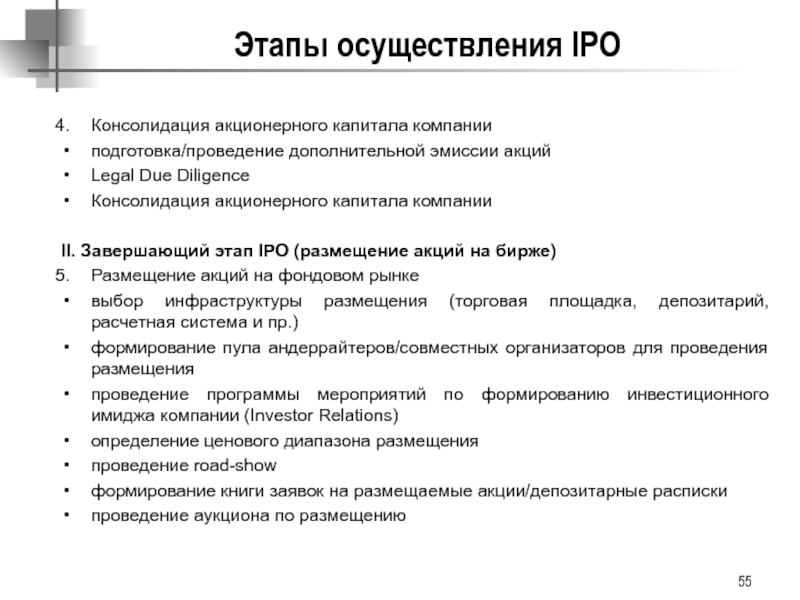

Слайд 55Этапы осуществления IPO

Консолидация акционерного капитала компании

подготовка/проведение дополнительной эмиссии акций

Legal Due

Diligence

Консолидация акционерного капитала компании

II. Завершающий этап IPO (размещение акций на

бирже)

Размещение акций на фондовом рынке

выбор инфраструктуры размещения (торговая площадка, депозитарий, расчетная система и пр.)

формирование пула андеррайтеров/совместных организаторов для проведения размещения

проведение программы мероприятий по формированию инвестиционного имиджа компании (Investor Relations)

определение ценового диапазона размещения

проведение road-show

формирование книги заявок на размещаемые акции/депозитарные расписки

проведение аукциона по размещению

Слайд 56Преимущества IPO

Позволяет компании-эмитенту увеличить уставный капитал.

Компания привлекает капитал на неограниченный

срок.

Нет необходимости по обслуживанию привлеченных средств.

Происходит повышение статуса компании как

заемщика, а также размещение предоставляет необходимый инструментарий для обеспечения кредитов и расчетов в сделках слияний и поглощений.

Обращение акций компании на биржах предоставляет акционерам − владельцам компании и миноритарным акционерам более широкие возможности

Позволяет компании повысить капитализацию, сформировать реальную рыночную стоимость.

Формирует у компании более высокий уровень открытости и прозрачности бизнеса компании может способствовать привлечению иностранных инвесторов

Слайд 57

Банковское финансирование: краткосрочное и долгосрочное кредитование

Слайд 58Основные инструменты краткосрочного кредитования

=

Как правило, срок краткосрочных кредитов не превышает

1 год.

Целью краткосрочных кредитов, как правило, является пополнение оборотных средств,

финансирование расчетного счета (финансирование кассовых разрывов).

Основными формами краткосрочного кредитования :

- Разовый кредит;

Кредитные линии;

Овердрафт.

Слайд 59Основные инструменты банковского долгосрочного финансирования инвестиционных проектов

=

Основными инструментами банковского долгосрочного

финансирования инвестиционных проектов являются :

Инвестиционное кредитование (финансирование инвестиционных проектов в

форме предоставления кредита, при котором источником погашения обязательств является вся хозяйственная и финансовая деятельность Заемщика, включая доходы, генерируемые инвестиционным проектом)

Проектное финансирование (подразумевает участие банка в финансировании инвестиционных проектов в различных формах: не только кредитование, но и вход в капитал, лизинг и т.д. Источником погашения задолженности перед банком является денежный поток, генерируемый самим инвестиционным проектом). Как правило, одним из условий организации проектного финансирования является учреждение инициатором проекта проектной компании. В ряде случаев такая компания учреждается и при участии банка.

Слайд 60Основные принципы инвестиционного кредитования

=

Под инвестиционным кредитованием Банк понимает финансирование инвестиционного

проекта в форме предоставления кредита, при котором источником погашения обязательств

является вся хозяйственная и финансовая деятельность Заёмщика, включая доходы, генерируемые проектом.

Целями инвестиционного кредитования могут являться инвестиционные проекты, связанные с реконструкцией и модернизацией действующего производства, приобретением основных средств в рамках проектов реконструкции и модернизации, строительство или приобретение объектов недвижимости.

Основные условия:

Наличие у Заемщика действующего бизнеса, денежный поток от которого будет являться источником погашения ссудной задолженности по проекту. Основные требования к действующему бизнесу - финансовая устойчивость; прибыльная деятельность; объемы текущей выручки, достаточные для обслуживания ссудной задолженности.

Доля финансирования проекта из внезаёмных источников (то есть собственный вклад Инициатора (Заемщика)) должна составлять, как правило, не менее 30% от общей стоимости проекта[1].

Обязательным требованием является наличие залогового обеспечения.

Срок кредитования определяется, как правило, финансовыми показателями инвестиционного проекта. Он может составлять не более 7 лет.

Объем кредитования определяется исходя из стоимости инвестиционного проекта, с учетом наличия собственных средств заемщика для вложения в проект, наличия залогового обеспечения и других факторов (в том числе, с учетом нормативов Банка. России).

[1] В ряде случае обязательная доля собственного участия может быть уменьшена.

Слайд 61История проектного финансирования

=

Проектное финансирование начало широко использоваться в конце 70-х

— начале 80-х годов в крупных экспортно-импортных и инвестиционных операциях.

Использование этой формы финансирования, предполагавшей широкое привлечение зарубежных инвесторов, создавало возможность инициаторам инвестиционных проектов снизить затраты по погашению долгов, установить долгосрочные отношения с поставщиками сырья и материалов, уменьшить риски, связанные с поставкой оборудования, с вводом объектов в эксплуатацию, обеспечить финансируемые объекты поддержкой национальных монетарных властей и международных кредитно-финансовых организаций.

Первоначально мировой рынок проектного финансирования был поделен между немногими американскими, канадскими, немецкими и японскими банками. Позднее, вследствие бурного развития нефте- и газодобычи в Северном море к ним присоединились коммерческие банки Великобритании.

Далее активное участие на мировом рынке проектного финансирования проявили банки Франции, Швейцарии, Голландии, Бельгии, Италии и других стран. На основе различных типов и схем проектного финансирования были реализованы крупные инвестиционные проекты в развитых и развивающихся странах. Одним из классических примеров «чистого» проектного финансирования является проект «Евротуннеля», соединившего Великобританию с европейским континентом. Этот проект основан на инвестициях частного сектора, без участия государственных органов и международных организаций. Общий объем финансирования проекта составил 7 млрд фунтов стерлингов. В проекте приняли о участие 198 банков 15 государств.

Подчеркивая глобальный характер проектного финансирования , отметим, что оно широко используется Европейским банком реконструкции и развития (ЕБРР) и Мировым банком для финансирования крупных проектов, связанных с разработкой природных богатств в развивающихся странах, а также для финансирования ряда проектов в странах Восточной Европы, испытывающих дефицит капитальных ресурсов. Применение проектного финансирования обеспечивает заемщикам необходимые гарантии, защищает их от разного рода возникающих рисков.

В настоящее время проектное финансирование применяется для организации финансирования инвестиционных проектов в разных отраслях.

Слайд 62=

Под проектным финансированием Банк понимает участие в финансировании инвестиционных проектов

в различных формах (традиционные кредитные продукты, лизинг, международное финансирование, синдицированное

финансирование и т.д.). Источником погашения ссудной задолженности является денежный поток, генерируемый самим инвестиционным проектом.

Целями проектного финансирования могут являться инвестиционные проекты, связанные со строительством объектов недвижимости, организацией нового производства.

Основные условия:

Учреждение Инициатором проекта проектной (SPV) компании для целей реализации инвестиционного проекта. В ряде случаев компания может учреждаться и при участии Банка.

Доля финансирования проекта из внезаёмных источников (то есть собственный вклад Инициатора (Заемщика)) должна составлять, как правило, не менее 30% от общей стоимости проекта[1].

Наличие у Инициатора проекта средств для уплаты процентов на инвестиционной стадии[2].

Срок кредитования определяется, как правило, финансовыми показателями инвестиционного проекта. Как правило, он может составлять не более 7 лет.

Объем кредитования определяется исходя из стоимости инвестиционного проекта, с учетом наличия собственных средств заемщика для вложения в проект, наличия залогового обеспечения и других факторов.

Наличие обеспечения. Для каждой сделки Банк разрабатывает ее структуру, которая определяет основные параметров сделки (сумма, сроки), форму участия Банка в проекте, а также требования по обеспечению сделки.

[1] В ряде случае обязательная доля собственного участия может быть уменьшена.

[2] Наличие средств для уплаты процентов должно быть подтверждено Инициатором проекта. Форма подтверждения является предметом обсуждения (открытия депозита в Банке с целевым использованием средств, покупка веселя Банка и т.д.).

Основные принципы проектного финансирования

Слайд 63Основные проблемы, с которыми сталкивается банк в процессе работы с

инвестиционными проектами предприятий

=

Недостаточно глубоко проработаны инвестиционные проекты.

Неструктуриванность бизнеса.

Низкое качество

подготовки бизнес-планов и других документов, необходимых для анализа инвестиционных проектов и структурирования сделки.

Финансовая отчетность не всегда отражает фактическое состояние хозяйственной деятельности.

Для реализации сложных инвестиционных проектов не все предприятия имеют внутреннюю систему управления проектами.

В целях привлечения международного финансирования либо инвестиций со стороны западных фондов, а также в случае использования сложных инструментов , таких как облигационные выпуски или IPO предприятию необходимо иметь финансовую отчетность, выполненную по международным стандартам. Не все предприятия ведут отчетность по международным стандартам.

Слайд 64=

Спасибо за внимание!!!

Марковская Елизавета Игоревна – к.э.н., доцент кафедры

финансовых рынков и финансового менеджмента ГУ ВШЭ, руководитель проектов «Первый

БИТ», тел. 8 921 311 14 63 , markovskaya@yandex.ru,