Слайд 2

Предметом курса выступают экономические отношения, возникающие в процессе инвестирования между

участниками инвестиционной деятельности, позволяющие усилить воздействие финансовых и кредитных методов

на темпы и пропорции инвестиций для активизации экономического роста в России.

Цель курса заключается в изучении действующей в РФ системы финансирования, кредитования, стимулирования и правового регулирования инвестиционной деятельности, выявлении ее негативных моментов и возможных путей их устранения.

Слайд 3

Объектом изучения в данном курсе выступает макроэкономическая политика государства в

сфере инвестирования и накопленный опыт финансового и денежно-кредитного регулирования инвестиционной

деятельности в России в условиях перехода к рыночным (товарным) отношениям.

Слайд 4Наиболее важные задачи курса следующие:

раскрыть экономическое содержание и назначение инвестиций

и инвестиционной деятельности в современной России;

рассмотреть основные понятия, характеризующие инвестиционный

процесс, роль и место инвестиций в обеспечении экономического роста в стране;

раскрыть методологические основы функционирования рынка инвестиционных товаров и прогнозирование его конъюнктуры в условиях транзитивной экономики;

определить степень влияния финансовой и денежно-кредитной политики государства на инвестиционную активность хозяйствующих субъектов и пути ее активизации;

дать критическую оценку применяемым методам количественного и качественного измерения эффективности инвестиционных проектов в российской практике;

осуществить анализ существующих источников и методов финансирования долгосрочных инвестиций в реальный сектор экономики и определить пути их оптимизации;

Слайд 5продолжение

определить место и роль прямых иностранных инвестиций в осуществлении структурных

преобразований в России и выяснить специфические формы вложения зарубежного капитала

в отечественную экономику;

провести анализ и оценку базовых концепций лизингового и проектного финансирования производственных инвестиций;

определить место и роль российских банков в инвестиционном процессе и сформулировать отдельные рекомендации по усилению их инвестиционной активности в современных условиях;

изучить сегодняшнее состояние отечественного фондового рынка и определить его реальные возможности для финансового обеспечения долгосрочных инвестиций в реальный сектор экономики;

рассмотреть место и роль инвестиционного бюджетирования в принятии стратегических и оперативных решений по отбору и реализации проектов.

Слайд 6

Методологическая база изучения курса. Базой служат теоретические и практические разработки

российских и зарубежных ученых и экономистов, законодательные и нормативные акты

органов государственного управления по регулированию инвестиционной деятельности в Российской Федерации.

Данный курс связан с курсами «Финансы предприятий», «Бухгалтерский учет», «Анализ хозяйственной деятельности»', «Налоги и налогообложение», «Финансовый менеджмент» и др.

Слайд 7План

Экономическая сущность и виды инвестиций. Современный инвестиционный рынок России: субъекты

и объекты инвестирования

Понятие инвестиционного процесса: характеристика участников инвестиционного процесса, основные

типы инвесторов.

Инвестиционный проект: содержание, виды и основные фазы развития, методы финансирования. Критерии и методы оценки инвестиционного проекта.

Государственное регулирование инвестиционной деятельности. Подходы к оценке инвестиционного климата территории.

Слайд 81 вопрос. Экономическая сущность и виды инвестиций. Современный инвестиционный рынок

России: субъекты и объекты инвестирования

Инвестиции — это вложение капитала в

любой вид бизнеса с целью его последующего увеличения. Прирост капитала, полученный в результате инвестирования, должен быть достаточным, чтобы возместить инвестору отказ от потребления имеющихся средств в текущем периоде, вознаградить его за риск и компенсировать потери от инфляции в будущем периоде.

Инвестиции — это имущественные и интеллектуальные ценности, которые вкладывают в объекты предпринимательской деятельности с целью получения дохода (прибыли) или достижения иного полезного эффекта.

Слайд 9Как экономическая категория инвестиции выражают:

1. вложение капитала в объекты

предпринимательской деятельности с целью прироста первоначально авансированной стоимости (в форме

прибыли);

2. денежные (финансовые) отношения, возникавшие между участниками инвестиционной деятельности в процессе- реализации различных проектов и программ (застройщиками, подрядчиками, банками, государством и т. д.).

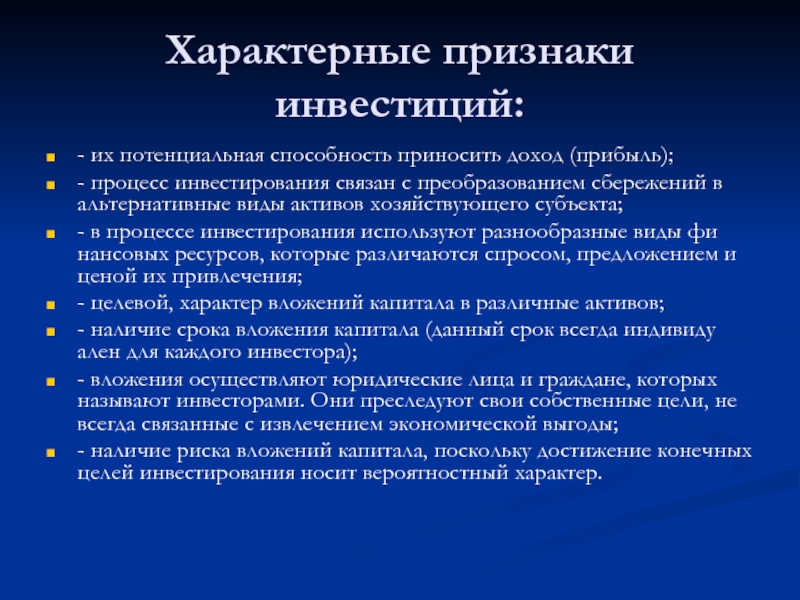

Слайд 10Характерные признаки инвестиций:

- их потенциальная способность приносить доход (прибыль);

-

процесс инвестирования связан с преобразованием сбережений в альтернативные виды активов

хозяйствующего субъекта;

- в процессе инвестирования используют разнообразные виды финансовых ресурсов, которые различаются спросом, предложением и ценой их привлечения;

- целевой, характер вложений капитала в различные активов;

- наличие срока вложения капитала (данный срок всегда индивидуален для каждого инвестора);

- вложения осуществляют юридические лица и граждане, которых называют инвесторами. Они преследуют свои собственные цели, не всегда связанные с извлечением экономической выгоды;

- наличие риска вложений капитала, поскольку достижение конечных целей инвестирования носит вероятностный характер.

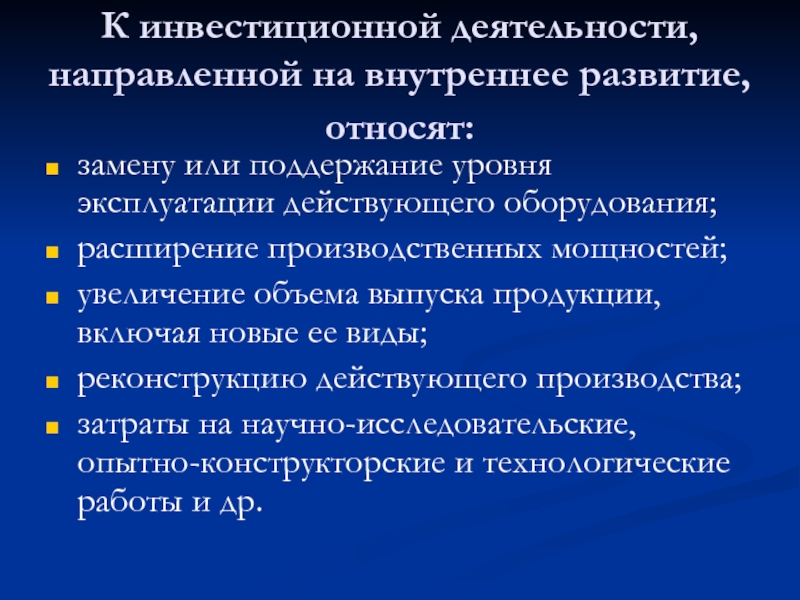

Слайд 11К инвестиционной деятельности, направленной на внутреннее развитие, относят:

замену или

поддержание уровня эксплуатации действующего оборудования;

расширение производственных мощностей;

увеличение объема выпуска продукции,

включая новые ее виды;

реконструкцию действующего производства;

затраты на научно-исследовательские, опытно-конструкторские и технологические работы и др.

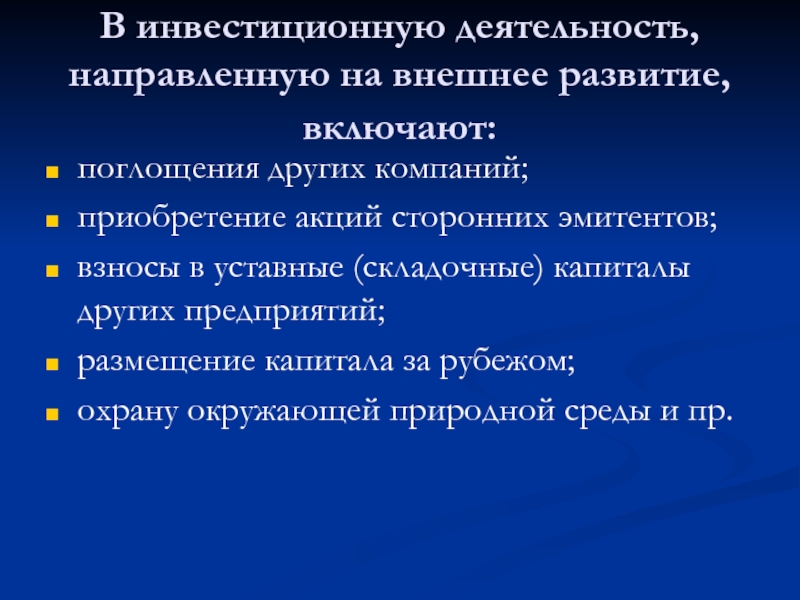

Слайд 12В инвестиционную деятельность, направленную на внешнее развитие, включают:

поглощения других

компаний;

приобретение акций сторонних эмитентов;

взносы в уставные (складочные) капиталы других предприятий;

размещение

капитала за рубежом;

охрану окружающей природной среды и пр.

Слайд 13Рынок инвестиций представляет собой сферу, где происходит купля-продажа инвестиционных товаров

по равновесным ценам.

Субъектами инвестиционной деятельности, осуществляемой в форме капитальных вложений,

выступают:

инвесторы,

заказчики,

подрядчики,

пользователи объектов капитальных вложений и другие лица.

Слайд 14

Инвесторы осуществляют капитальные вложения на территории России с использованием собственных

и привлеченных средств. Инвесторами могут быть юридические и физические лица,

объединения юридических лиц, государственные органы и органы местного самоуправления, а также иностранные вкладчики капитала.

Инвесторы обладают равными правами на:

осуществление инвестиционной деятельности в форме капитальных вложений;

самостоятельное определение объемов и направлений капиталовложений, а также заключение договоров с другими субъектами инвестиционной деятельности;

владение, пользование и распоряжение объектами, возведенными ими или приобретенными за счет капиталовложений;

Слайд 15продолжение

передачу по договору или государственному контракту своих прав на проведение

капитальных вложений и на их результаты юридическим и физическим лицам,

государственным органам и органам местного самоуправления;

объединение собственных и привлеченных средств со средствами других инвесторов для совместного осуществления капитальных вложений на основе заключенных между ними договоров;

проведение контроля за целевым использованием средств, направляемых на капитальные вложения;

осуществление иных прав, предусмотренных договорами или государственными контрактами в соответствии с Гражданским кодексом Российской Федерации (далее — ГК РФ).

Слайд 16

Заказчики — уполномоченные на то инвесторами юридические лица и граждане,

которые реализуют инвестиционные проекты. При этом они не вмешиваются в

предпринимательскую деятельность субъектов инвестиционной сферы, если иное не предусмотрено договором между ними. В роли заказчиков могут выступать и сами инвесторы. Заказчиков, не являющихся инвесторами, наделяют правами владения, пользования и распоряжения капитальными вложениями на период и в пределах полномочий, установленных договором или государственным контрактом.

Слайд 17

Подрядчики — юридические и физические лица, выполняющие работы по договору

строительного подряда или государственному контракту, заключенному с заказчиками. Они обязаны

иметь лицензию на осуществление соответствующих видов строительно-монтажных работ.

Слайд 18

Пользователи объектов капитальных вложений — юридические и фиические лица (включая

иностранные), а также государственные органы, органы местного самоуправления, иностранные государства,

международные организации, для которых создают указанные объекты. Инвесторы могут выступать в роли пользователей объектов капитальных вложений. Субъекты инвестиционной деятельности вправе совмещать функции двух и более субъектов, если иное не установлено договором или государственным контрактом, заключенным между ними. Данные субъекты обязаны соблюдать требования, предъявляемые государственными лицами, а также использовать средства, предназначенные на капитальные вложения, по целевому назначению.

Слайд 19Капитальные вложения

инвестицииинвестиции в основной капитал (основные средства), в т.ч. затраты

на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий,

приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательские работы и другие затраты (ФЗ "Об инвестиционной деятельности в Российской Федерации,осуществляемой в форме капитальных вложений" от 25 февраля 1999 г.).

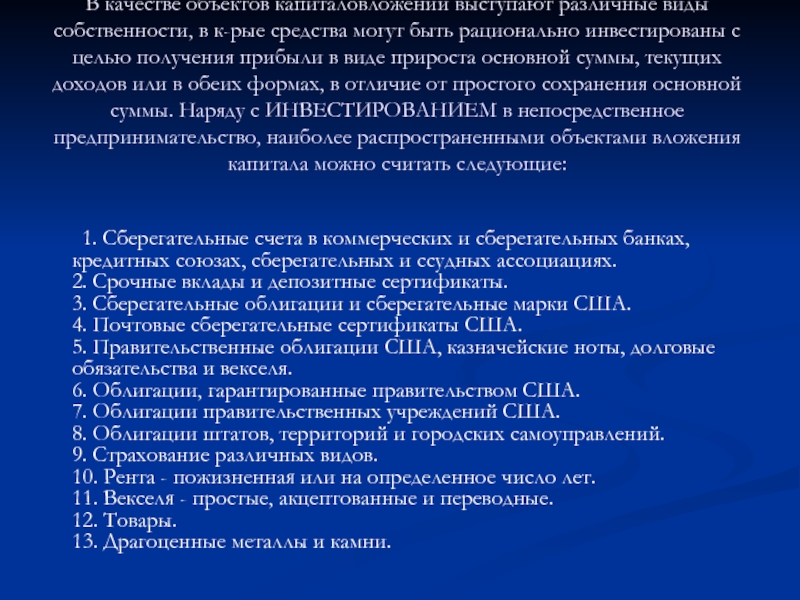

Слайд 20В качестве объектов капиталовложений выступают различные виды собственности, в к-рые

средства могут быть рационально инвестированы с целью получения прибыли в

виде прироста основной суммы, текущих доходов или в обеих формах, в отличие от простого сохранения основной суммы. Наряду с ИНВЕСТИРОВАНИЕМ в непосредственное предпринимательство, наиболее распространенными объектами вложения капитала можно считать следующие:

1. Сберегательные счета в коммерческих и сберегательных банках, кредитных союзах, сберегательных и ссудных ассоциациях.

2. Срочные вклады и депозитные сертификаты.

3. Сберегательные облигации и сберегательные марки США.

4. Почтовые сберегательные сертификаты США.

5. Правительственные облигации США, казначейские ноты, долговые обязательства и векселя.

6. Облигации, гарантированные правительством США.

7. Облигации правительственных учреждений США.

8. Облигации штатов, территорий и городских самоуправлений.

9. Страхование различных видов.

10. Рента - пожизненная или на определенное число лет.

11. Векселя - простые, акцептованные и переводные.

12. Товары.

13. Драгоценные металлы и камни.

Слайд 21продолжение

14. Произведения искусства.

15. Корпорационные облигации.

16. Корпорационные акции.

17. Облигации с залогом

недвижимости - городской (коммерческие, промышленные или жилищные объекты) и с.-х.,

- гарантированные Федеральным управлением жилищного строительства, Администрацией по делам ветеранов или обычные.

18. Закладные документы на различные виды личной собственности.

19. Ин. облигации и акции.

20. Инвалюта и золото.

21. Недвижимость - городская (коммерческие, промышленные и жилищные объекты) и с.-х.

В последние годы драгоценные металлы и предметы искусства, включая живопись, драгоценности и пр., стали более популярными в качестве средства защиты от инфляции. Однако в качестве объектов вложения капитала они не приносят постоянного дохода, их стоимость может оцениваться по-разному, а возможность их выгодной реализации зависит от соглашения с покупателем и изменений в спросе и вкусах со стороны промышленности, гос-ва и отдельных лиц. Кроме того, их хранение сопряжено с накладными расходами.

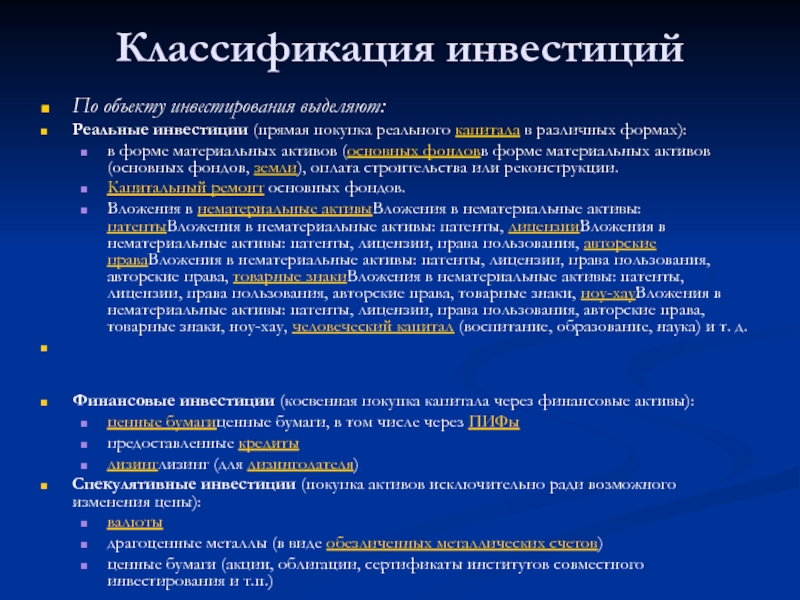

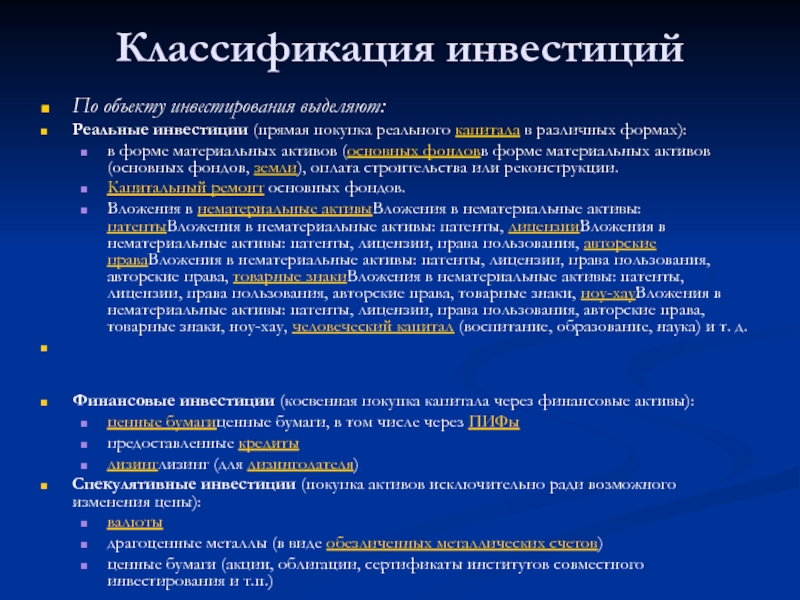

Слайд 24Классификация инвестиций

По объекту инвестирования выделяют:

Реальные инвестиции (прямая покупка реального капитала

в различных формах):

в форме материальных активов (основных фондовв форме

материальных активов (основных фондов, земли), оплата строительства или реконструкции.

Капитальный ремонт основных фондов.

Вложения в нематериальные активыВложения в нематериальные активы: патентыВложения в нематериальные активы: патенты, лицензииВложения в нематериальные активы: патенты, лицензии, права пользования, авторские праваВложения в нематериальные активы: патенты, лицензии, права пользования, авторские права, товарные знакиВложения в нематериальные активы: патенты, лицензии, права пользования, авторские права, товарные знаки, ноу-хауВложения в нематериальные активы: патенты, лицензии, права пользования, авторские права, товарные знаки, ноу-хау, человеческий капитал (воспитание, образование, наука) и т. д.

Финансовые инвестиции (косвенная покупка капитала через финансовые активы):

ценные бумагиценные бумаги, в том числе через ПИФы

предоставленные кредиты

лизинглизинг (для лизингодателя)

Спекулятивные инвестиции (покупка активов исключительно ради возможного изменения цены):

валюты

драгоценные металлы (в виде обезличенных металлических счетов)

ценные бумаги (акции, облигации, сертификаты институтов совместного инвестирования и т.п.)

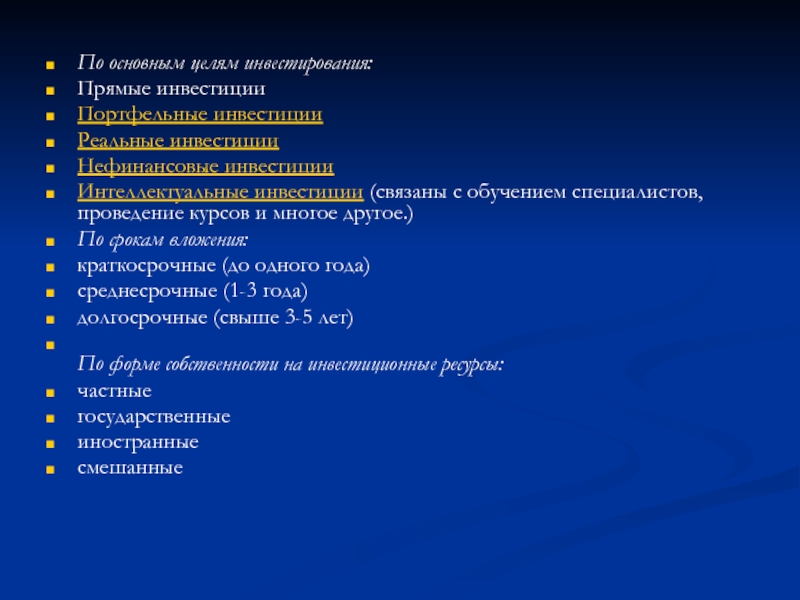

Слайд 25По основным целям инвестирования:

Прямые инвестиции

Портфельные инвестиции

Реальные инвестиции

Нефинансовые

инвестиции

Интеллектуальные инвестиции (связаны c обучением специалистов, проведение курсов и

многое другое.)

По срокам вложения:

краткосрочные (до одного года)

среднесрочные (1-3 года)

долгосрочные (свыше 3-5 лет)

По форме собственности на инвестиционные ресурсы:

частные

государственные

иностранные

смешанные

Слайд 26В науке и хозяйственной практике проводится различие между реальными и

финансовыми инвестициями.

Реальные инвестиции (real investments) включают инвестиции в материально

осязаемые активы (земля, оборудование, заводы и др.).

Финансовые инвестиции (financial investments) представляют собой вложения средств с целью приобретения финансовых прав — акций, облигаций, долей в уставном капитале других предприятий, банковских и других вкладов (сберегательные сертификаты, депозитные счета); предоставленных другим предприятиям займов и т.н.

Слайд 27

Реальные инвестиции представляют собой вложения средств с целью приобретения нефинансовых

активов всех видов (произведенных и непроизведенных). Таким образом, инвестиции в

нефинансовые активы состоят из инвестиций в произведенные и непроизведенные активы. Инвестиции в произведенные активы включают вложения в основной капитал, в запасы материальных оборотных средств и в ценности. К инвестициям в непроизведенные активы относятся вложения с целью приобретения материальных непроизведенных активов , а также нематериальных непроизведенных активов (запатентованные экономические объекты и некоторые другие элементы).

Слайд 28Финансовые инвестиции (в российской хозяйственной практике их называют финансовыми вложениями)

подразделяются на текущие (краткосрочные) и долгосрочные. Согласно международным стандартам бухгалтерского

учета, текущими являются финансовые инвестиции, которые по своей природе свободно реализуемы и предназначены для владения не более чем на один год. Долгосрочными инвестициями считаются вложения, осуществленные с намерением получения доходов по ним сроком более одного года. К ним относятся также вложения в ценные бумаги, срок погашения (выкупа) которых не установлен, но имеется намерение получать доходы по ним более одного года.

Слайд 29Классификационные признаки инвестиций

Слайд 30Источники информации.

Основными источниками информации об инвестициях являются данные государственного статистического

наблюдения, бухгалтерской отчетности организаций, административные данные (например, сведения о государственной

регистрации операций с недвижимостью).

В бухгалтерской отчетности организаций содержится информация о накопленной величине финансовых инвестиций по состоянию на начало и конец отчетного периода, их распределении по видам, движении в течение отчетного периода средств финансирования долгосрочных инвестиций, поступлении и расходовании денежных средств в сферах текущей, инвестиционной и финансовой деятельности, поступлении и выбытии основного капитала.

Слайд 31В рамках государственного статистического наблюдения сбор сведений об инвестициях осуществляется

ежеквартально, а по отдельным показателям — ежемесячно. Формы статистического наблюдения

рассылаются всем без исключения организациям, которые не являются субъектами малого предпринимательства. Субъекты малого предпринимательства обследуются по упрощенной форме выборочно с использованием метода расслоенного случайного отбора. Выборочные данные распространяются на всю совокупность субъектов малого предпринимательства.

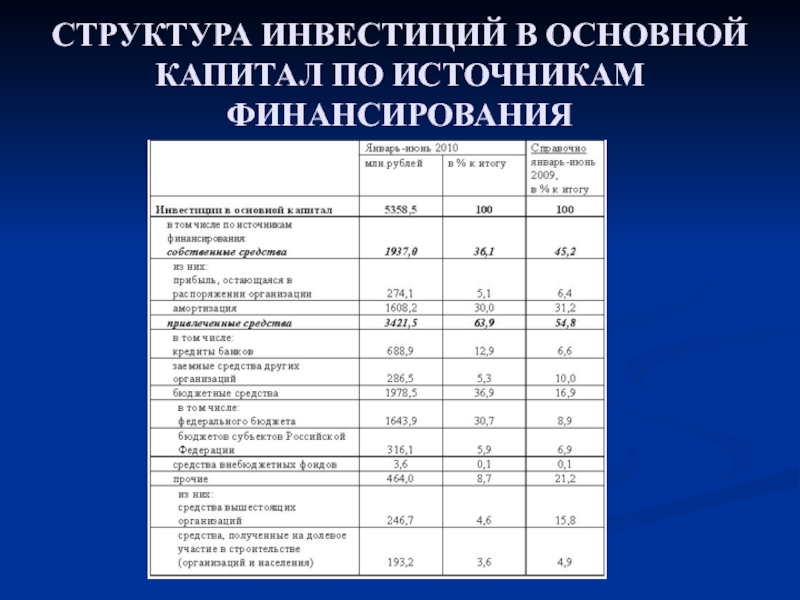

Слайд 32СТРУКТУРА ИНВЕСТИЦИЙ В ОСНОВНОЙ КАПИТАЛ ПО ИСТОЧНИКАМ ФИНАНСИРОВАНИЯ

Слайд 33Отраслевая структура инвестиций в основной капитал (% от общего объема),

2009 г.

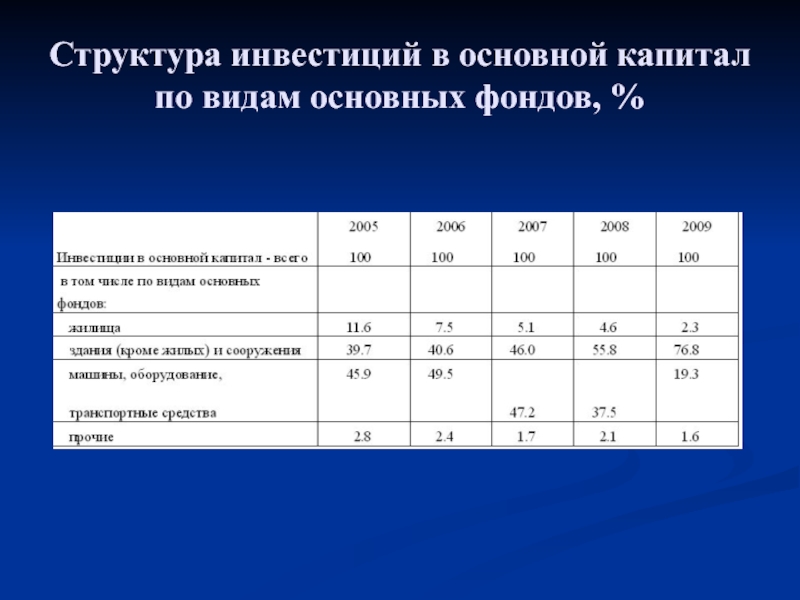

Слайд 34Структура инвестиций в основной капитал

по видам основных фондов, %

Слайд 35Иностранные инвестиции в РФ и инвестиции из РФ за рубеж

Слайд 36Отраслевая структура иностранных инвестиций в промышленность в 2009 г.

Слайд 372. вопрос. Понятие инвестиционного процесса: характеристика участников инвестиционного процесса, основные

типы инвесторов

Инвестиционный процесс — открытая система, в которой наряду с

заказчиком (застройщиком) принимают участие и другие контрагенты (проектировщики, подрядчики, банки, поставщики оборудования и материальных ресурсов для строительства и т. д.).

В рамках инвестиционного процесса необходимо выделить процесс привлечения финансов субъектами реального сектора экономики и процесс их размещения на конкретные цели инвестирования (реализация инвестиционных и инновационных проектов и программ).

Слайд 38В соответствии с международными стандартами бухгалтерского учета движение денежных средств

предприятия учитывается раздельно по текущей (операционной), инвестиционной и финансовой деятельности.

Текущая

(операционная) деятельность — это основная деятельность организации с целью получения прибыли, а также другие виды деятельности, не являющиеся ни инвестиционной, ни финансовой деятельностью.

Под инвестиционной понимается деятельность организаций, связанная с приобретением и продажей земельных участков, зданий и иной недвижимости, оборудования, нематериальных и других внеоборотных активов, с осуществлением долгосрочных финансовых вложений в другие организации, выпуском облигаций и иных ценных бумаг долгосрочного характера и т.п.

Финансовая деятельность организации связана с осуществлением краткосрочных финансовых вложений, выпуском облигаций и ценных бумаг краткосрочного характера, выбытием ранее приобретенных на срок до 12 месяцев акций, облигаций и т.п.

Слайд 39Важнейшими этапами инвестирования являются:

1. преобразование ресурсов в капитальные вложения,

т. е. процесс трансформации инвестиций в конкретные объекты инвестиционной деятельности

(собственно инвестирование);

2. превращение вложенных средств в прирост капитальной стоимости, что характеризует конечное потребление инвестиций и получение новой потребительной стоимости (зданий, сооружений, установленных технологических линий и оборудования и т. д.);

3. прирост капитальной стоимости в форме прибыли, т. е. реализуется конечная цель инвестирования.

Слайд 40В инвестиционном процессе участвуют различные юридические и физические лица:

1. инвесторы

- юридические и физические лица, осуществляющие вложение денежных и других

средств в инвестиционные органы, уполномоченные управлять муниципальным имуществом; предприятия и другие юридические лица, в т.ч. иностранные юридические лица, государства и международные организации; граждане, в т.ч. иностранные граждане;

2. заказчики - заказчики - любые физические и юридические лица, уполномоченные инвестором осуществлять реализацию инвестиционного проекта;

3. пользователи объектов инвестиционной деятельности - инвесторы или другие юридические и физические лица, государственные и муниципальные органы, иностранные государства и международные организации, для которых создается объект инвестиционной деятельности;

4. поставщики, страховые, банковские и другие посреднические организации, инвестиционные биржи и другие участники инвестиционного процесса.

Слайд 41Типы инвесторов

1. По направлениям текущей (операционной) деятельности — институциональные

и индивидуальные инвесторы. В роли институциональных инвесторов выступают хозяйственные общества

и товарищества в сфере промышленности, транспорта, связи, торговли и т. д., а индивидуальных инвесторов — граждане.

2. По целям инвестирования выделяют стратегических и портфельных инвесторов. Первые из них ставят целью приобрести контрольные пакеты акций других компаний или большую их долю в уставном капитале для осуществления реального управления их делами. Они осуществляют также стратегию поглощения и слияния других компаний. Портфельный инвестор вкладывает свой капитал в разнообразные финансовые инструменты с целью получения приемлемого текущего дохода (в форме дивидендов и процентов) или прироста капитала в будущем.

3. По принадлежности к резидентам выделяют отечественных и иностранных инвесторов. Классификация форм инвестиций и видов инвесторов позволяет предприятию более эффективно управлять инвестиционным портфелем.

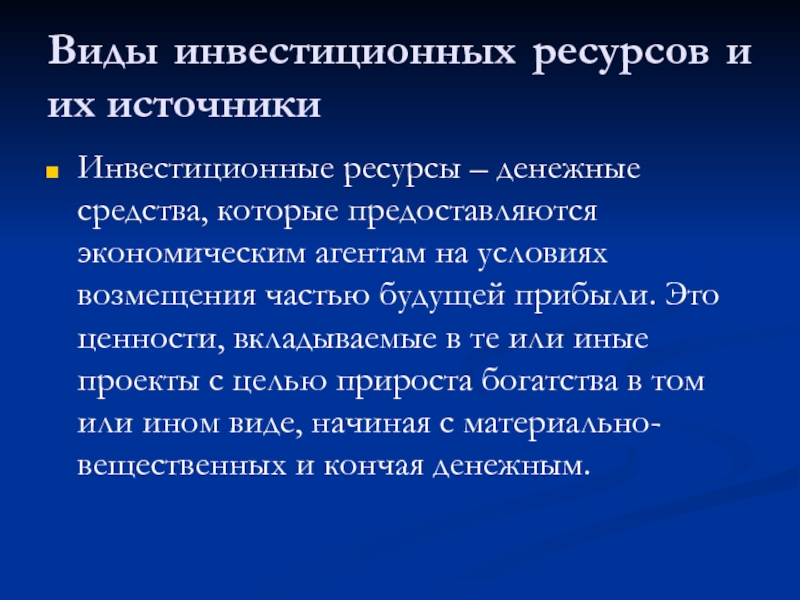

Слайд 42Виды инвестиционных ресурсов и их источники

Инвестиционные ресурсы – денежные

средства, которые предоставляются экономическим агентам на условиях возмещения частью будущей

прибыли. Это ценности, вкладываемые в те или иные проекты с целью прироста богатства в том или ином виде, начиная с материально-вещественных и кончая денежным.

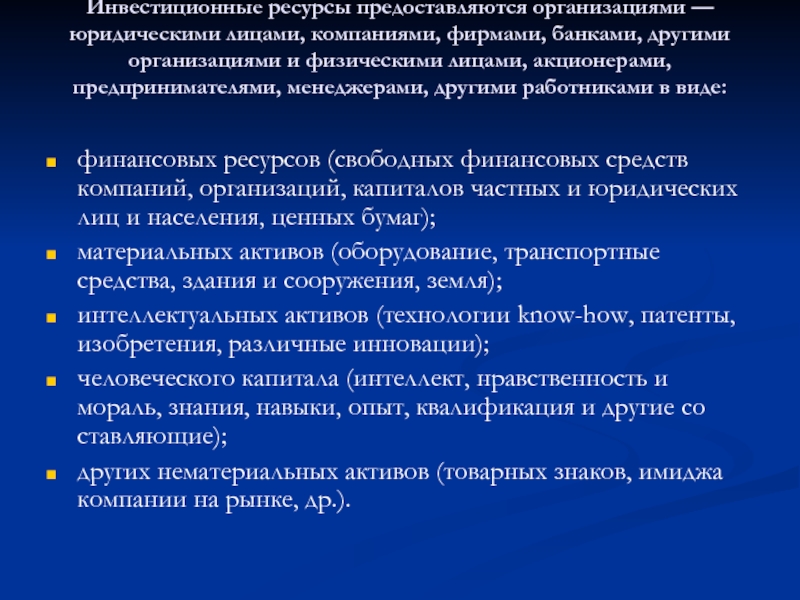

Слайд 43Инвестиционные ресурсы предоставляются организациями — юридическими лицами, компаниями, фирмами, банками,

другими организациями и физическими лицами, акционерами, предпринимателями, менеджерами, другими работниками

в виде:

финансовых ресурсов (свободных финансовых средств компаний, организаций, капиталов частных и юридических лиц и населения, ценных бумаг);

материальных активов (оборудование, транспортные средства, здания и сооружения, земля);

интеллектуальных активов (технологии know-how, патенты, изобретения, различные инновации);

человеческого капитала (интеллект, нравственность и мораль, знания, навыки, опыт, квалификация и другие составляющие);

других нематериальных активов (товарных знаков, имиджа компании на рынке, др.).

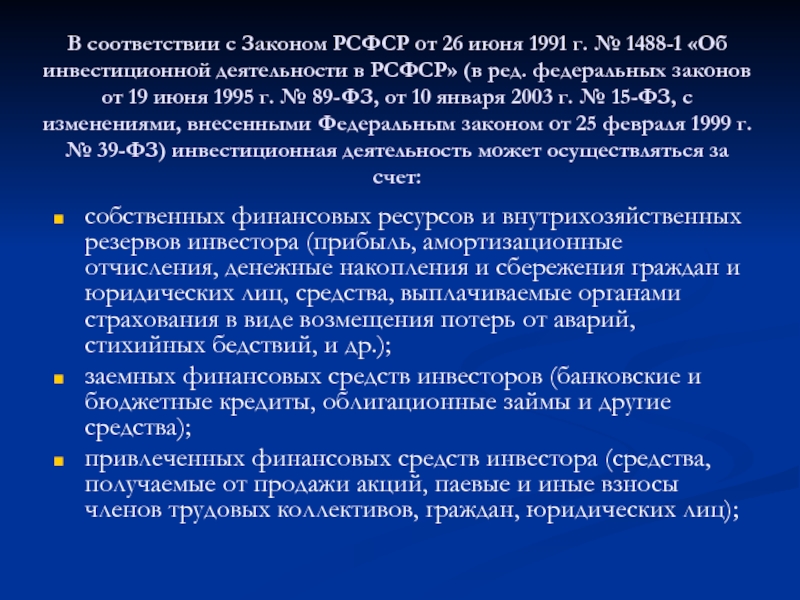

Слайд 44В соответствии с Законом РСФСР от 26 июня 1991 г.

№ 1488-1 «Об инвестиционной деятельности в РСФСР» (в ред. федеральных

законов от 19 июня 1995 г. № 89-ФЗ, от 10 января 2003 г. № 15-ФЗ, с изменениями, внесенными Федеральным законом от 25 февраля 1999 г. № 39-ФЗ) инвестиционная деятельность может осуществляться за счет:

собственных финансовых ресурсов и внутрихозяйственных резервов инвестора (прибыль, амортизационные отчисления, денежные накопления и сбережения граждан и юридических лиц, средства, выплачиваемые органами страхования в виде возмещения потерь от аварий, стихийных бедствий, и др.);

заемных финансовых средств инвесторов (банковские и бюджетные кредиты, облигационные займы и другие средства);

привлеченных финансовых средств инвестора (средства, получаемые от продажи акций, паевые и иные взносы членов трудовых коллективов, граждан, юридических лиц);

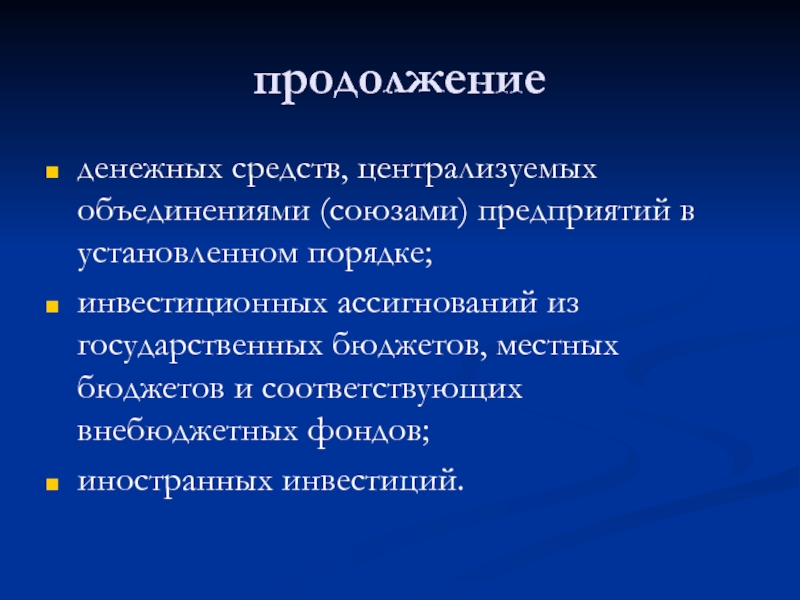

Слайд 45продолжение

денежных средств, централизуемых объединениями (союзами) предприятий в установленном порядке;

инвестиционных ассигнований

из государственных бюджетов, местных бюджетов и соответствующих внебюджетных фондов;

иностранных инвестиций.

Слайд 46

В целом все источники финансирования принято подразделять на централизованные (бюджетные)

и децентрализованные (внебюджетные). К централизованным источникам обычно относятся средства федерального

бюджета,) средства бюджетов субъектов РФ и местных бюджетов. Все остальные относятся к децентрализованным.

В каждой коммерческой структуре целесообразно анализировать структуру источников финансирования, определять ее тенденцию, выявлять причины этой тенденции, и если она имеет негативный характер, то необходимо вмешиваться в этот процесс.

Слайд 473 вопрос. Инвестиционный проект: содержание, основные классификации, источники и методы

финансирования.

Слайд 50Общая последовательность подготовки и реализации инвестиционного проекта включает:

1) прединвестиционный этап;

2) этап инвестирования;

3) этап эксплуатации вновь созданных объектов.

Стадии

прединвестиционного этапа:

1) поиск инвестиционных концепций (oportunity studies – PFS);

2) предварительная подготовка проекта (pre-feasibility studies);

3) окончательная формулировка проекта и оценка его техникоэкономической и финансовой приемлемости (feasibility studies);

4) этап финального рассмотрения проекта и принятия по нему окончательного решения (final evaluation).

Слайд 52Бизнес-план - это документ, который описывает все основные аспекты будущего

коммерческого предприятия, анализирует все проблемы, с которыми оно может столкнуться,

а также определяет способы решения этих проблем.

Назначение бизнес-плана состоит в том, чтобы помочь предпринимателям и экономистам разрешить следующие задачи:

1) изучить емкость и перспективы развития будущего рынка сбыта;

2) оценить затраты, которые будут необходимы для изготовления и сбыта нужной этому рынку продукции, и соизмерить их с теми ценами, по которым можно будет продавать эти товары, чтобы определить потенциальную прибыльность бизнеса;

3) обнаружить всевозможные «подводные камни», связанные с реализацией нового дела;

4) определить те показатели, которые будут индикаторами успешности или провальности реализуемого инвестиционного проекта.

Слайд 53

В практике западного проектного анализа при обосновании идеи проекта принято

использовать следующие два критерия:

• зрелость отрасли,

• конкурентоспособность предприятия

(его положения на рынке).

Слайд 54Метод финансирования инвестиционного проекта выступает как способ привлечения инвестиционных ресурсов

в целях обеспечения финансовой реализуемости проекта.

В качестве методов финансирования инвестиционных

проектов могут рассматриваться:

самофинансирование, т.е. осуществление инвестирования только за счет собственных средств;

акционирование, а также иные формы долевого финансирования;

кредитное финансирование (инвестиционные кредиты банков, выпуск облигаций);

лизинг;

бюджетное финансирование;

смешанное финансирование на основе различных комбинаций рассмотренных способов;

проектное финансирование.

Слайд 55«проектное финансирование» -

– в широком определении под проектным финансированием понимается

совокупность форм и методов финансового обеспечения реализации инвестиционного проекта. Проектное

финансирование рассматривается как способ мобилизации различных источников финансирования и комплексного использования разных методов финансирования конкретных инвестиционных проектов; как финансирование, имеющее строго целевой характер использования средств для нужд реализации инвестиционного проекта;

– в узком определении проектное финансирование выступает как метод финансирования инвестиционных проектов, характеризующийся особым способом обеспечения возвратности вложений, в основе которого лежат исключительно или в основном денежные доходы, генерируемые инвестиционным проектом, а также оптимальным распределением всех связанных с проектом рисков между сторонами, участвующими в его реализации.

Слайд 56

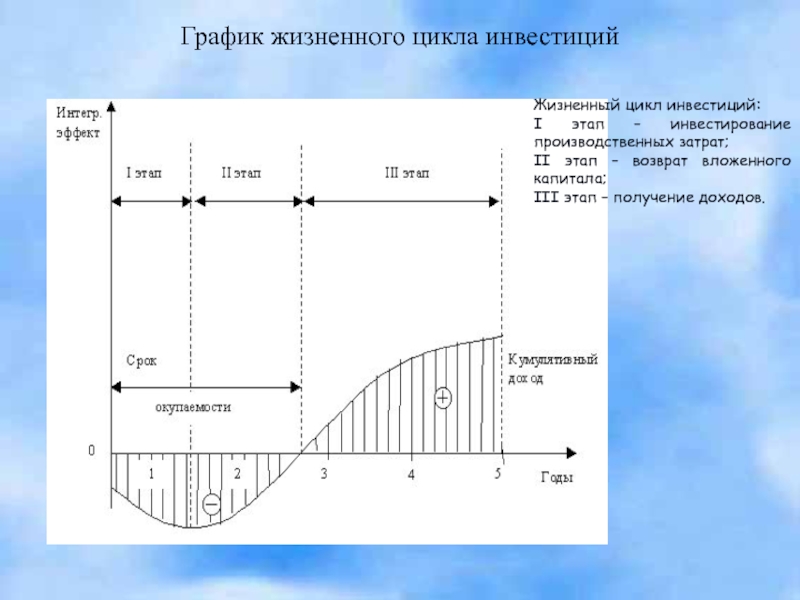

График жизненного цикла инвестиций

Жизненный цикл инвестиций:

I этап – инвестирование производственных

затрат;

II этап – возврат вложенного капитала;

III этап –

получение доходов.

Слайд 57Общая характеристика источников финансирования инвестиций

Внутреннее финансирование (самофинансирование) обеспечивается за

счет предприятия, планирующего осуществление инвестиционного проекта. Оно предполагает использование собственных

средств — уставного (акционерного) капитала, а также потока средств, формируемого в ходе деятельности предприятия, прежде всего, чистой прибыли и амортизационных отчислений. При этом формирование средств, предназначенных для реализации инвестиционного проекта, должно носить строго целевой характер, что достигается, в частности, путем выделения самостоятельного бюджета инвестиционного проекта.

Слайд 58Продолжение

Внешнее финансирование предусматривает использование внешних источников: средств финансовых институтов,

нефинансовых компаний, населения, государства, иностранных инвесторов, а также дополнительных вкладов

денежных ресурсов учредителей предприятия. Оно осуществляется путем мобилизации привлеченных (долевое финансирование) и заемных (кредитное финансирование) средств.

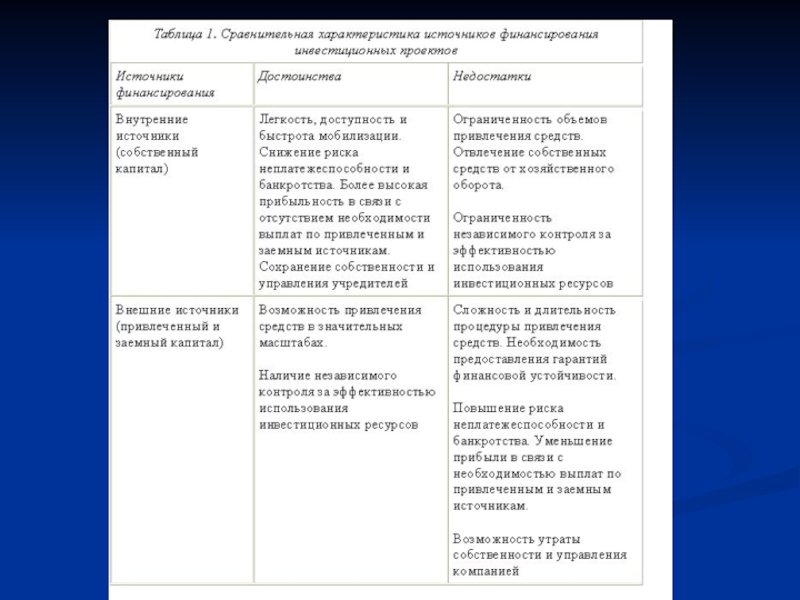

Каждый из используемых источников финансирования обладает определенными достоинствами и недостатками (табл. 1). Поэтому реализация любого инвестиционного проекта предполагает обоснование стратегии финансирования, анализ альтернативных методов и источников финансирования, тщательную разработку схемы финансирования.

Слайд 60Принятая схема финансирования должна обеспечить:

достаточный объем инвестиций для реализации инвестиционного

проекта в целом и на каждом шаге расчетного периода;

оптимизацию

структуры источников финансирования инвестиций;

снижение капитальных затрат и риска инвестиционного проекта.

Слайд 624. Вопрос. Инвестиционный проект: понятие, фазы развития. Оценка эффективности инвестиционных

проектов

Жизненный цикл проекта может быть разделен на три основные стадии:

Предынвестиционную,

Инвестиционную,

Эксплуатационную.

Слайд 63Фазы развития инвестиционного проекта

Начальная (предынвестиционная) стадия обычно подразделяется на предынвестиционные

исследования и разработку проектно-сметной документации, планирование проекта и подготовку к

строительству. При проведении предынвестиционной стадии, как правило, выделяют следующие три фазы:

- изучение инвестиционных возможностей проекта;

- предпроектные исследования;

- оценка осуществимости инвестиционного проекта. Различие между уровнями предынвестиционных исследований весьма условно, и глубина проработки каждого уровня зависит от сложности проекта, временных ограничений, требований потенциального инвестора и множества других факторов. Стоимость проведения предпроектных исследований также различна и варьируется от 0,8% для крупных проектов до 5,0% для проектов с небольшими объемами инвестиций.

Слайд 64

Инвестиционная (строительная) стадия заключается в:

- проведении торгов и заключении контрактов,

организации закупок и поставок, подготовительных работах;

- строительно-монтажных работах;

- завершении строительной

фазы проекта. Эксплуатационная стадия включает в себя эксплуатацию,

ремонт, развитие производства и закрытие проекта.

Слайд 65

Для российских условий применительно к действующим в Российской Федерации нормативным

документам принципиальная схема жизненного цикла традиционного инвестиционного проекта состоит из

четырех фаз:

- фаза 1: концепция (1-5%);

- фаза 2: планирование и разработка (9-15%);

- фаза 3; осуществление 055-80%);

- фаза 4: завершение (10-15%).

Жизненный цикл инвестиционного проекта характеризуется инвестиционным и предпринимательским риском. При этом типы рисков, связанных с финансированием инвестиционного проекта, во времени условно можно подразделить на риски подготовительной стадии, риски создания проекта, риски ввода объекта в эксплуатацию, риски функционирования объекта.

Слайд 66

Первым трем стадиям реализации проекта присущи как общие, так и

специфические типы и виды рисков, являющиеся составными частями общего инвестиционного

риска. При этом на всех стадиях осуществления проекта присутствуют риски и факторы общеэкономического, социально-политического, технического, коммерческого характера и др.

На четвертой стадии возникают, как правило, инвестиционные риски, связанные с предпринимательской деятельностью-предпринимательский риск, включающий этапы введения на рынок товаров и услуг, роста, зрелости насыщения рынка и упадка спроса на товары и услуги.

Слайд 67

Сдача в эксплуатацию и пуск предприятия - обычно короткий, но

технически важный период осуществления проекта. Он связывает предшествующую фазу строительства

с последующей эксплуатационной (производственной) фазой. Успех, достигнутый на этом этапе, демонстрирует эффективность планирования и осуществления проекта, предвещая его будущую действенность.

С момента ввода в действие основного оборудования (в случае промышленных инвестиций) или после приобретения недвижимости или иного вида активов начинается третья стадия развития инвестиционного проекта - эксплуатационная фаза. Этот период характеризуется началом производства продукции или оказания услуг соответствующими поступлениями и текущими издержками.

Слайд 68Стадии реализации инвестиционного проекта

Согласно сложившейся практике состояния, через которые проходит

проект в течение его жизненного цикла, называют фазами (этапами, стадиями).

В свою очередь каждая фаза (этап) может делиться на фазы (этапы) следующего уровня (подфазы, подэтапы) и т.д. Универсального подхода к разделению процесса разработки и реализации инвестиционного проекта на фазы не существует, а потому деление инвестиционного проекта на фазы может быть самым разнообразным. Рассмотрим некоторые варианты такого деления.

Слайд 691. Двухстадийное деление, при котором различают разработку и реализацию проекта:

— разработка

проекта — создание модели, образа действий по достижению целей проекта,

осуществление расчетов, выбор вариантов, обоснование проектных решений;

— реализация проекта — его практическое осуществление, превращение в реальность, экономическую действительность.

Слайд 702. Во Всемирном банке (World Bank) и UNIDO (подразделение ООН

по промышленному развитию) принято следующее деление на фазы:

— предынвестиционная фаза: анализ

инвестиционных возможностей, предварительное технико-экономическое обоснование, технико-экономическое обоснование, доклад об инвестиционных возможностях;

— инвестиционная фаза: переговоры и заключение контрактов, проектирование, строительство, маркетинг, обучение;

— эксплуатационная фаза: приемка и запуск, замена оборудования, расширения, инновации.

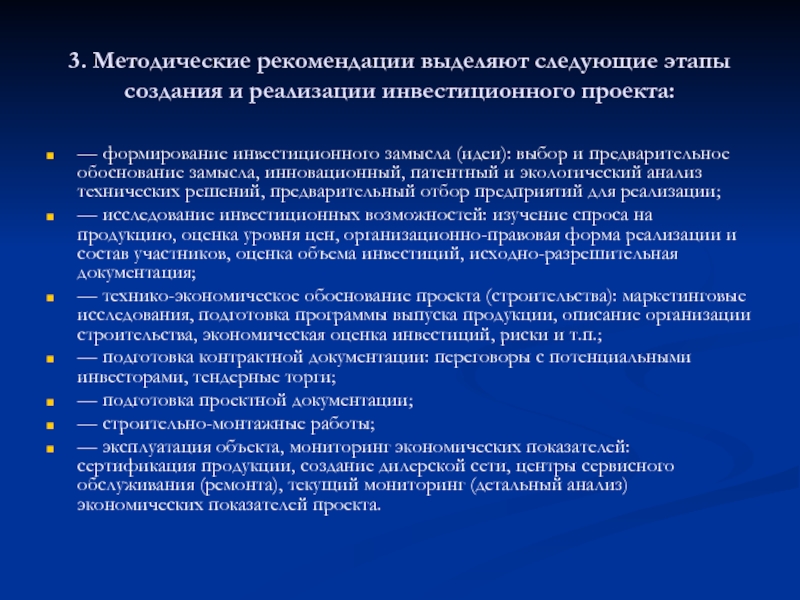

Слайд 713. Методические рекомендации выделяют следующие этапы создания и реализации инвестиционного

проекта:

— формирование инвестиционного замысла (идеи): выбор и предварительное обоснование замысла, инновационный,

патентный и экологический анализ технических решений, предварительный отбор предприятий для реализации;

— исследование инвестиционных возможностей: изучение спроса на продукцию, оценка уровня цен, организационно-правовая форма реализации и состав участников, оценка объема инвестиций, исходно-разрешительная документация;

— технико-экономическое обоснование проекта (строительства): маркетинговые исследования, подготовка программы выпуска продукции, описание организации строительства, экономическая оценка инвестиций, риски и т.п.;

— подготовка контрактной документации: переговоры с потенциальными инвесторами, тендерные торги;

— подготовка проектной документации;

— строительно-монтажные работы;

— эксплуатация объекта, мониторинг экономических показателей:

сертификация продукции, создание дилерской сети, центры сервисного

обслуживания (ремонта), текущий мониторинг (детальный анализ) экономических показателей проекта.

Слайд 724. С точки зрения управления проектами (менеджеров) стадии жизненного цикла

проекта выделяются следующим образом:

— замысел;

— анализ проблемы (цели, требования, задачи);

— разработка концепции (анализ

выполнимости, альтернативные концепции);

— детальная проработка (спецификации, чертежи, детальные планы);

— выполнение проекта (рабочая документация, испытания, приемка);

— использование (внедрение, техобслуживание, эксплуатация);

— ликвидация (демонтаж, утилизация, продажа, задание на развитие).

Слайд 735. По экономическому содержанию жизненный цикл инвестиционного проекта

делится на четыре

фазы.

— предынвестиционная фаза — включает несколько стадий: формирование инвестиционного замысла, исследование

инвестиционных возможностей, формирование инвестиционного предложения, предпроектные исследования, разработку технико-экономического обоснования и бизнес-плана, окончательную формулировку проекта и принятие по нему решения;

— собственно инвестиционная фаза — практическая реализация инвестиционного проекта: разработка организационно-экономического механизма взаимодействия участников проекта, проведение проектных работ, приобретение (аренда) земли, возведение объектов, приобретение и монтаж оборудования, создание производственной инфраструктуры. Это самая затратная фаза, поглощающая основной (или весь) объем инвестиций.

Слайд 74продолжение

Период возврата инвестиций — период эксплуатации, в который происходит возврат

первоначальных инвестиций за счет получения дохода от реализации продукции. Заканчивается,

когда

все инвестиции компенсируются доходами (И – 2Д)

— эксплуатационная фаза — в этот период могут быть и инвестиционные затраты (рост производства, износ оборудования), но доходы от реализации продукции намного их превышают. Затем проект начинает постепенно устаревать, спрос на продукцию падает, доходность проекта снижается. В то же время основные фонды проекта устаревают морально и физически, т.е. жизненный цикл инвестиционного проекта завершается, и во избежание превращения его в убыточный целесообразно проект свернуть и к этому времени подготовить новый инвестиционный проект;

— ликвидация проекта может быть дополнительным источником денежных поступлений (например, в случае продажи по остаточной стоимости оборудования) или дополнительными расходами (например, при необходимости рекультивации земель).

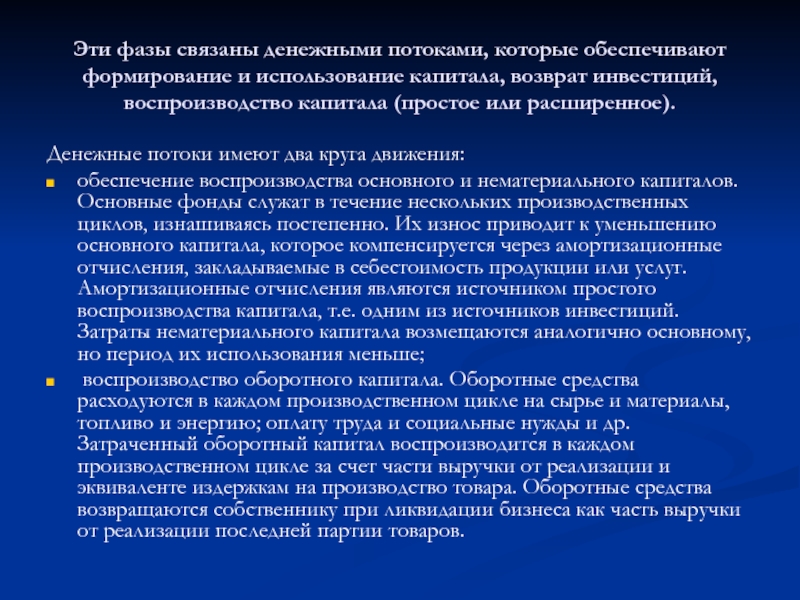

Слайд 75Эти фазы связаны денежными потоками, которые обеспечивают формирование и использование

капитала, возврат инвестиций, воспроизводство капитала (простое или расширенное).

Денежные потоки имеют

два круга движения:

обеспечение воспроизводства основного и нематериального капиталов. Основные фонды служат в течение нескольких производственных циклов, изнашиваясь постепенно. Их износ приводит к уменьшению основного капитала, которое компенсируется через амортизационные отчисления, закладываемые в себестоимость продукции или услуг. Амортизационные отчисления являются источником простого воспроизводства капитала, т.е. одним из источников инвестиций. Затраты нематериального капитала возмещаются аналогично основному, но период их использования меньше;

воспроизводство оборотного капитала. Оборотные средства расходуются в каждом производственном цикле на сырье и материалы, топливо и энергию; оплату труда и социальные нужды и др. Затраченный оборотный капитал воспроизводится в каждом производственном цикле за счет части выручки от реализации и эквиваленте издержкам на производство товара. Оборотные средства возвращаются собственнику при ликвидации бизнеса как часть выручки от реализации последней партии товаров.

Слайд 76Эффективность инвестиций

Эффективность инвестиций определяется как соотношение затрат и результатов на

проект. В учет принимаются экономические и внеэкономические результаты. Конечно, экономические

результаты для инвестора являются, безусловно, гораздо более существенным показателем, чем, скажем, снятие социального напряжения или решение сложных социальных проблем. Однако на практике зачастую оказывается, что именно эти внеэкономические достижения являются большим успехом для инвестора, так как работают на его имидж и в дальнейшем может способствовать получению бюджетных или кредитных средств.

Слайд 77

В понятие эффективности инвестиций входит как эффективность инвестиционного проекта в

целом, так и оценка этого показателя для участия конкретного инвестора

в проекте.

Проектная эффективность инвестиций определяет потенциал и перспективы проекта и целесообразность участия в нем каждого отдельного инвестора. В это понятие входят несколько параметров, которые характеризуют коммерческую и социально-экономическую эффективность инвестиций. При этом первая учитывает финансовые последствия осуществления инвестиционного проекта. То есть не нужно при определении проектной эффективности инвестиций принимать в расчет возможности реальные возможности отдельных участников проекта, беря за основу наличие полного финансирования проекта.

Слайд 78

Социальная значимость проекта оценивается в зависимости от его влияния на

состояние социальных связей, окружающей среды и других значимых для социума

явлений. Эти внешние эффекты составляют в оценке эффективности равную долю с коммерческими последствиями.

Другой показатель эффективности инвестиций – эффективность участий в проекте определяется для оценки целесообразности участия каждого инвестора в проекте. Для того чтобы определить это показатель, нужно учитывать несколько важных составляющих: участие в проекте предприятий и структур более высокого уровня, чем тот, который представляют инвесторы; эффективность осуществления инвестиций в акции; эффективность инвестиций с точки зрения разницы между доходами и расходами из бюджетов разных уровней.

Слайд 79

Виды эффективности инвестиционных проектов

Слайд 80

В самом общем виде под инвестиционным проектом обычно понимается план

вложения капитала в конкретные объекты предпринимательской деятельности с целью последующего

получения прибыли, достаточной по размеру для удовлетворения требований инвестора.

Во времени инвестиционный проект охватывает период от момента зарождения идеи о создании или развитии производства, его преобразования и до завершения жизненного цикла создаваемого объекта. Этот период включает три фазы:

Прединвестиционную

Инвестиционную

Эксплуатационную.

Слайд 81

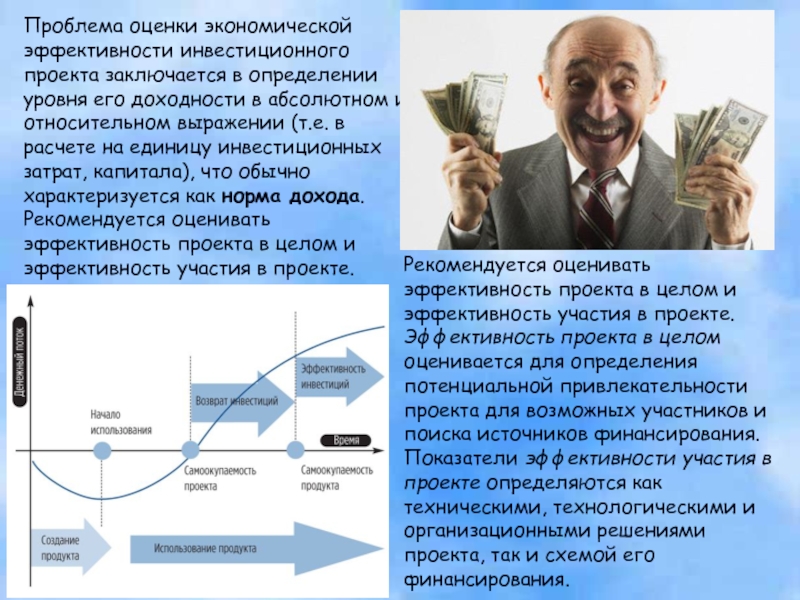

Проблема оценки экономической эффективности инвестиционного проекта заключается в определении уровня

его доходности в абсолютном и относительном выражении (т.е. в расчете

на единицу инвестиционных затрат, капитала), что обычно характеризуется как норма дохода.

Рекомендуется оценивать эффективность проекта в целом и эффективность участия в проекте.

Рекомендуется оценивать эффективность проекта в целом и эффективность участия в проекте.

Эффективность проекта в целом оценивается для определения потенциальной привлекательности проекта для возможных участников и поиска источников финансирования.

Показатели эффективности участия в проекте определяются как техническими, технологическими и организационными решениями проекта, так и схемой его финансирования.

Слайд 82

Современные методы оценки инвестиционного проекта предполагают всесторонность, объективность анализа, повышенные

требования к расчетам. Рассмотрим наиболее важные составляющие данной оценки:

порядок

расчёта и оценки финансовых коэффициентов эффективности;

анализ движения наличных денег;

определение устойчивости проекта.

При оценке эффективности инвестиционных проектов следует различать:

• коммерческую (финансовую) эффективность — выгоду с точки зрения реализующего проект субъекта хозяйствования;

• бюджетную эффективность — финансовые последствия осуществления проекта для республиканского и (или) местного бюджета;

• экономическую эффективность — затраты и результаты, связанные с реализацией проекта, выходящие за пределы прямых финансовых интересов участников инвестиционного проекта.

Основу оценки инвестиционного проекта составляет такое понятие, как соизмерение затрат и результатов на его реализацию.

Слайд 83

Экономическая эффективность — результативность экономической системы, выражающаяся в отношении полезных конечных

результатов ее функционирования к затраченным ресурсам. Складывается как интегральный показатель

эффективности на разных уровнях экономической системы, является итоговой характеристикой функционирования национальной экономики.

Главным критерием социально-экономической эффективности является степень удовлетворения конечных потребностей общества и прежде всего, потребностей, связанных с развитием человеческой личности.

Социально-экономической эффективностью обладает та экономическая система, которая в наибольшей степени обеспечивает удовлетворение многообразных потребностей людей: материальных, социальных, духовных, гарантирует высокий уровень и качество жизни. Основой такой эффективности служит оптимальное распределение имеющихся у общества ресурсов между отраслями, секторами и сферами национальной экономики.

Слайд 84Показатели эффективности проекта

Условия перехода экономики России к рыночным отношениям потребовали

соответствующих подходов к системе показателей и методам оценки эффективности хозяйственных

решений на различных уровнях управления.

В соответствии с Постановлением Правительства РФ от 05.07.1993 г. № 683 авторским коллективом под руководством А.Г. Шахназарова были подготовлены «Методические рекомендации по оценке эффективности инвестиционных проектов и их отбору для финансирования» (официальное издание), которые были утверждены Госстроем России, Минэкономики России, Минфином России и Госкомпромом России 31 марта 1994 г.

В 2000 г. вышло второе издание указанных «Методических рекомендаций», которое учитывает опыт использования первого издания и изменения, произошедшие за период 1994– 2000 гг. в российской экономике, основывается на методологии, используемой в современной международной практике, содержит более полное и конкретизированное описание основных методов расчета эффективности инвестиционных проектов (ИП).

Слайд 85В основу оценки эффективности инвестиционных проектов положены следующие основные принципы,

применяемые к любым типам проектов независимо от их технических, технологических,

финансовых, отраслевых или региональных особенностей:

рассмотрение проекта на протяжении всего его жизненного цикла (расчетного периода) – от проведения прединвестиционных исследований до прекращения проекта;

моделирование потоков продукции, ресурсов, денежных средств;

приведение предстоящих разновременных доходов и расходов к условиям их экономической соизмеримости в начальном периоде;

определение эффекта посредством сопоставления ожидаемых интегральных результатов и затрат с ориентацией на достижение требуемой нормы дохода на капитал:

использование текущих (базисных), прогнозных и дефлированных (расчетных) цен.

Слайд 86Эффективность проекта в целом оценивается с целью определения потенциальной привлекательности

проекта для возможных участников и поиска источников финансирования.

Показатели общественной эффективности

учитывают социально.экономические последствия осуществления ИП для общества в целом, в том числе как непосредственные результаты и затраты проекта, так и «внешние»: затраты и результаты в смежных секторах экономики, экологические, социальные и иные внеэкономические эффекты.

Показатели коммерческой эффективности учитывают финансовые последствия его осуществления для участника, реализующего ИП, в предположении, что он производит все необходимые для реализации проекта затраты и пользуется всеми его результатами.

Слайд 87Эффективность ИП должна оцениваться в течение расчетного периода, охватывающего временной

интервал от начала проекта до его прекращения. При этом расчетный

период разбивается на шаги – отрезки, в пределах которых производится агрегирование данных, используемых для оценки финансовых показателей.

Проект, как и любая финансовая операция, т.е. операция, связанная с получением доходов и (или) осуществлением расходов, порождает денежные потоки (потоки реальных денег).

Денежный поток ИП – это зависимость от времени денежных поступлений и платежей при реализации порождающего его проекта, определяемая для всего расчетного периода.

Значение денежного потока характеризуется:

притоком, равным размеру денежных поступлений (или результатов в стоимостном выражении) на этом шаге;

оттоком, равным платежам на этом шаге;

сальдо (активным балансом, эффектом), равным разности между притоком и оттоком.

Слайд 88Денежный поток обычно состоит из (частичных) потоков от отдельных видов

деятельности:

денежного потока от инвестиционной деятельности;

денежного потока от операционной деятельности;

денежного потока

от финансовой деятельности.

Важнейшими здесь являются первые 2 пункта.

Для денежного потока от инвестиционной деятельности к оттокам и притокам относятся:

к оттокам – капитальные вложения, затраты на пусконаладочные работы, ликвидационные затраты в конце проекта, затраты на увеличение оборотного капитала и средства, вложенные в дополнительные фонды;

к притокам – выручка от продажи активов (возможно, условная) в течение и по окончании проекта, поступления за счет уменьшения оборотного капитала.

Слайд 89

Для денежного потока от операционной деятельности к притокам и оттокам

относятся:

к притокам – выручка от реализации, а также прочие и

внереализационные доходы, в том числе поступления от средств, вложенных в дополнительные фонды;

к оттокам – производственные издержки, налоги.

Для денежного потока от финансовой деятельности к притокам и оттокам относятся:

к притокам – вложения собственного (акционерного) капитала и привлеченных средств: субсидий и дотаций, заемных средств, в том числе за счет выпуска предприятием собственных долговых ценных бумаг;

к оттокам – затраты на возврат и обслуживание займов и выпущенных предприятием долговых ценных бумаг (в полном объеме независимо от того , были они включены в притоки или в дополнительные фонды), а также (при необходимости) на выплату дивидендов по акциям предприятия.

Слайд 90Денежные потоки могут выражаться в текущих, прогнозных или дефлированных ценах

в зависимости от того, в каких ценах выражаются на каждом

шаге притоки и оттоки.

Текущими называются цены, заложенные в проект без учета инфляции.

Прогнозными называются цены, ожидаемые (с учетом инфляции) на будущих шагах расчета.

Дефлированными называются прогнозные цены, приведенные к уровню цен фиксированного момента времени путем деления на общий базисный индекс инфляции.

Сравнение различных инвестиционных проектов (вариантов проекта) и выбор лучшего из них производится с использованием следующих показателей:

чистый дисконтированный доход (ЧДД);

индекс доходности (ИД);

внутренняя норма доходности (ВНД);

срок окупаемости капитальных вложений (tok).

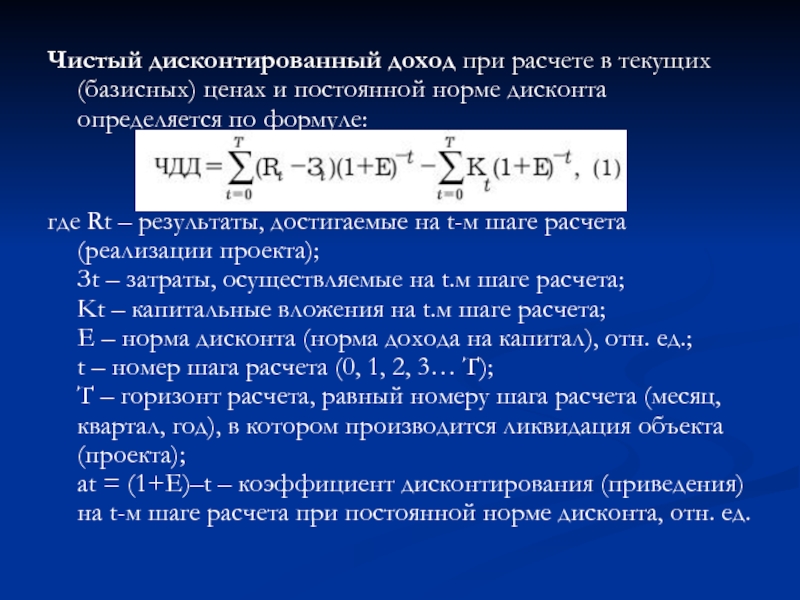

Слайд 91Чистый дисконтированный доход при расчете в текущих (базисных) ценах и

постоянной норме дисконта определяется по формуле:

где Rt – результаты, достигаемые

на t-м шаге расчета (реализации проекта);

Зt – затраты, осуществляемые на t.м шаге расчета;

Kt – капитальные вложения на t.м шаге расчета;

Е – норма дисконта (норма дохода на капитал), отн. ед.;

t – номер шага расчета (0, 1, 2, 3… Т);

Т – горизонт расчета, равный номеру шага расчета (месяц, квартал, год), в котором производится ликвидация объекта (проекта);

at = (1+Е)–t – коэффициент дисконтирования (приведения) на t-м шаге расчета при постоянной норме дисконта, отн. ед.

Слайд 92Для промышленных предприятий результаты (Rt) формируются как выручка (нетто) от

продажи (реализации) продукции за минусом налога на добавленную стоимость, акцизов

и обязательных аналогичных платежей.

Сумма затрат (Зt) формируется как себестоимость проданной продукции (за вычетом амортизационных отчислений) плюс первоочередные налоги и платежи, отнесенные на финансовые результаты хозяйственной деятельности, а также налог на прибыль.

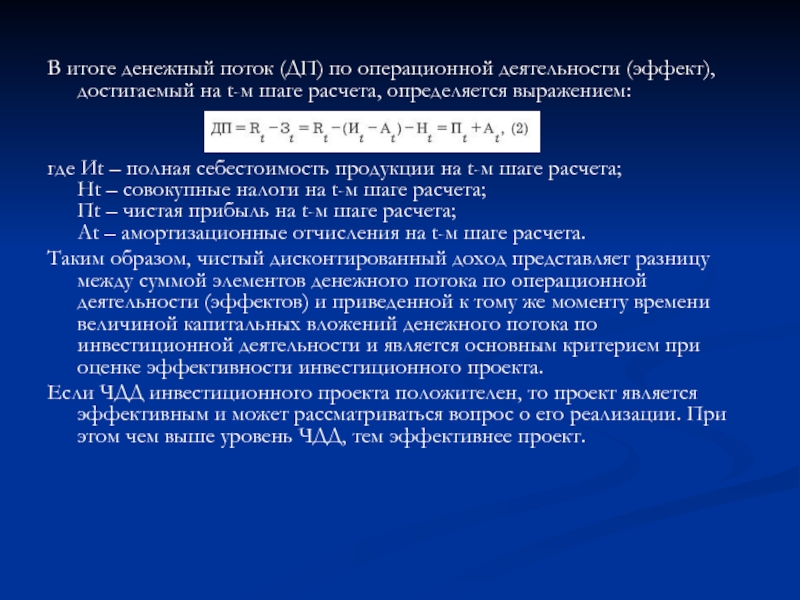

Слайд 93В итоге денежный поток (ДП) по операционной деятельности (эффект), достигаемый

на t-м шаге расчета, определяется выражением:

где Иt – полная себестоимость

продукции на t-м шаге расчета;

Ht – совокупные налоги на t-м шаге расчета;

Пt – чистая прибыль на t-м шаге расчета;

At – амортизационные отчисления на t-м шаге расчета.

Таким образом, чистый дисконтированный доход представляет разницу между суммой элементов денежного потока по операционной деятельности (эффектов) и приведенной к тому же моменту времени величиной капитальных вложений денежного потока по инвестиционной деятельности и является основным критерием при оценке эффективности инвестиционного проекта.

Если ЧДД инвестиционного проекта положителен, то проект является эффективным и может рассматриваться вопрос о его реализации. При этом чем выше уровень ЧДД, тем эффективнее проект.

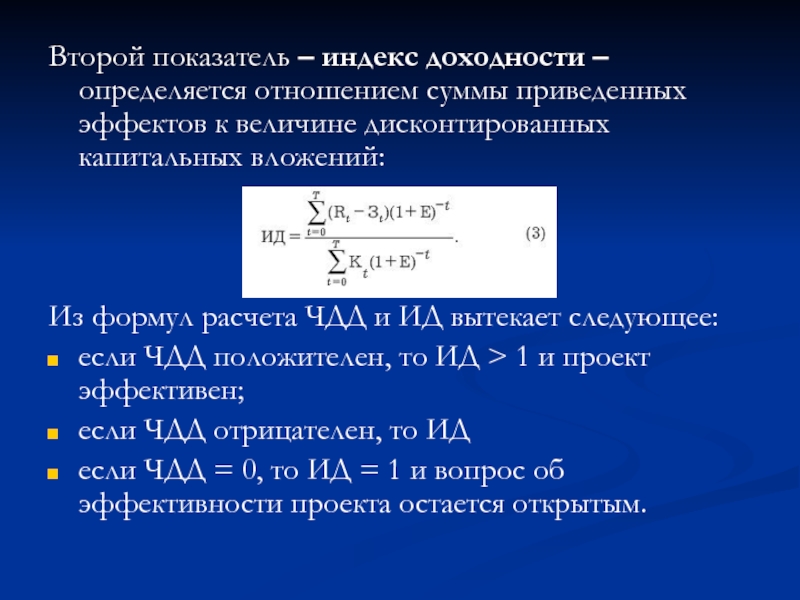

Слайд 94Второй показатель – индекс доходности – определяется отношением суммы приведенных

эффектов к величине дисконтированных капитальных вложений:

Из формул расчета ЧДД и

ИД вытекает следующее:

если ЧДД положителен, то ИД > 1 и проект эффективен;

если ЧДД отрицателен, то ИД

если ЧДД = 0, то ИД = 1 и вопрос об эффективности проекта остается открытым.

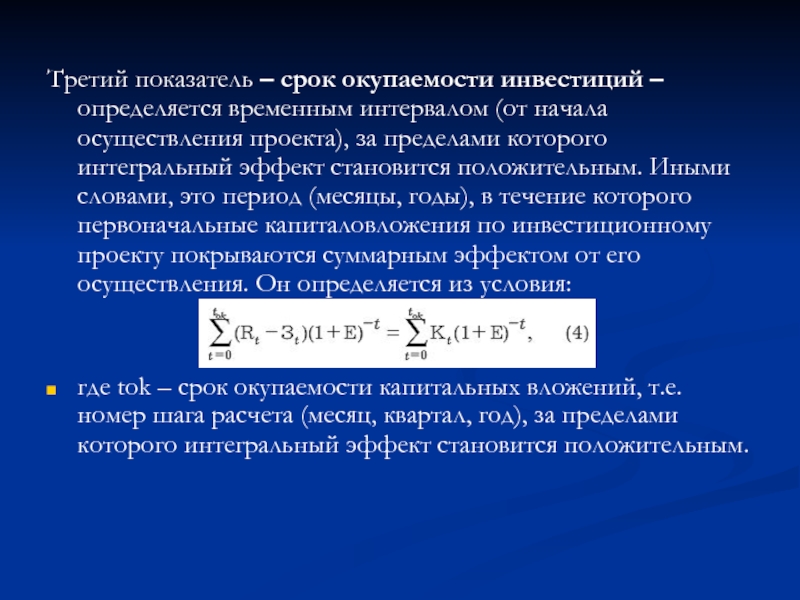

Слайд 95Третий показатель – срок окупаемости инвестиций – определяется временным интервалом

(от начала осуществления проекта), за пределами которого интегральный эффект становится

положительным. Иными словами, это период (месяцы, годы), в течение которого первоначальные капиталовложения по инвестиционному проекту покрываются суммарным эффектом от его осуществления. Он определяется из условия:

где tok – срок окупаемости капитальных вложений, т.е. номер шага расчета (месяц, квартал, год), за пределами которого интегральный эффект становится положительным.

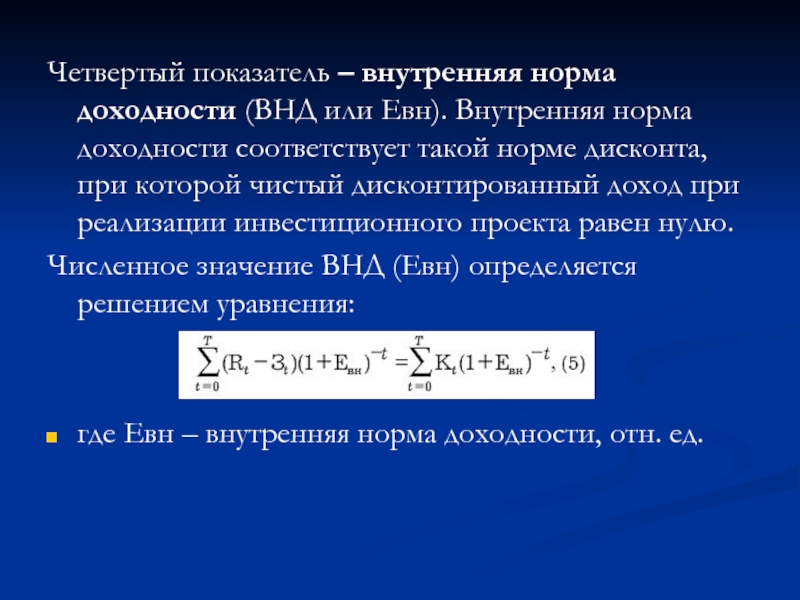

Слайд 96Четвертый показатель – внутренняя норма доходности (ВНД или Евн). Внутренняя

норма доходности соответствует такой норме дисконта, при которой чистый дисконтированный

доход при реализации инвестиционного проекта равен нулю.

Численное значение ВНД (Евн) определяется решением уравнения:

где Евн – внутренняя норма доходности, отн. ед.

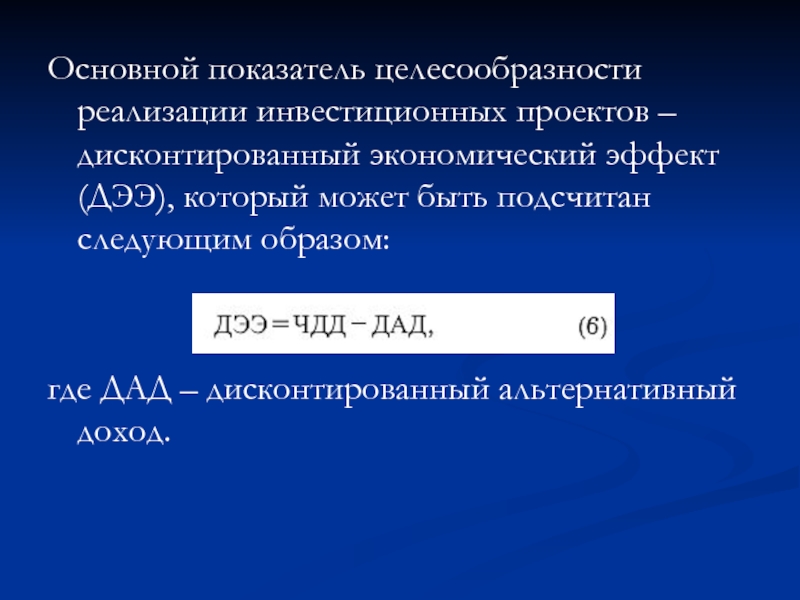

Слайд 97Основной показатель целесообразности реализации инвестиционных проектов – дисконтированный экономический эффект

(ДЭЭ), который может быть подсчитан следующим образом:

где ДАД – дисконтированный

альтернативный доход.

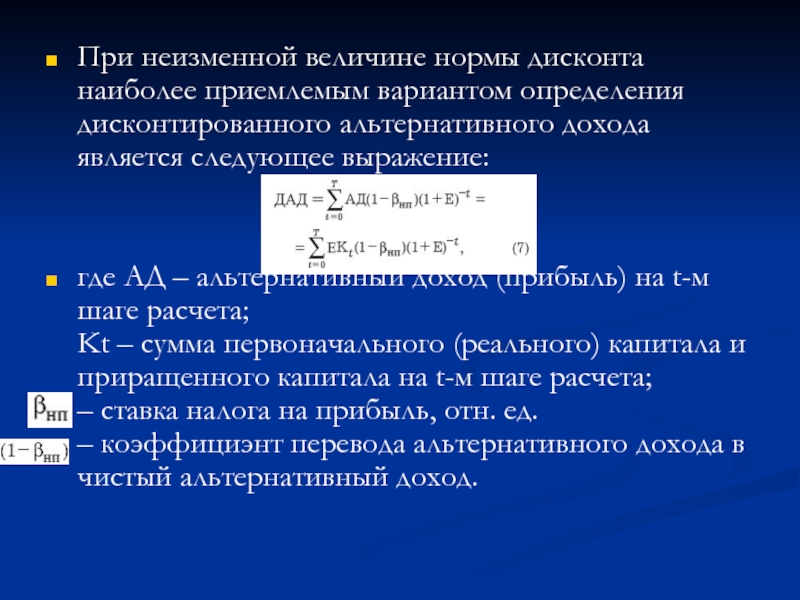

Слайд 98При неизменной величине нормы дисконта наиболее приемлемым вариантом определения дисконтированного

альтернативного дохода является следующее выражение:

где АД – альтернативный доход (прибыль)

на t-м шаге расчета;

Kt – сумма первоначального (реального) капитала и приращенного капитала на t-м шаге расчета;

– ставка налога на прибыль, отн. ед.

– коэффициэнт перевода альтернативного дохода в чистый альтернативный доход.

Слайд 995. Государственное регулирование инвестиционной деятельности. Подходы к оценке инвестиционного климата

территории.

Государство для выполнения своих функций регулирования экономики использует как экономические

(косвенные), так и административные (прямые) методы воздействия на инвестиционную деятельность и экономику страны путем издания и корректировки соответствующих законодательных актов и постановлений, а также путем проведения определенной экономической, в том числе и инвестиционной, политики.

Слайд 100Инвестиционная политика

система мер, направленных на установление структуры и масштабов инвестиций,

направлений их использования и источников получения в сферах и отраслях

экономики.

система мероприятий по установлению масштабов инвестиций, их источников и направлений использования

Федеральный закон "Об инвестиционной деятельности в Российской Федерации осуществляемой в форме капитальных вложений" от 25 февраля 1999 года N 39-ФЗ (ред. от 24.07.2007)

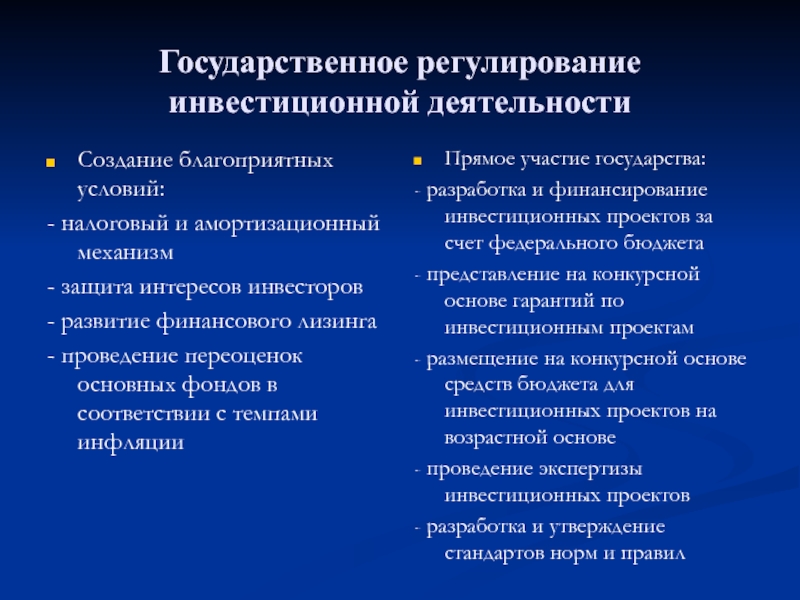

Слайд 101Государственное регулирование инвестиционной деятельности

Создание благоприятных условий:

- налоговый и амортизационный механизм

-

защита интересов инвесторов

- развитие финансового лизинга

- проведение переоценок основных фондов

в соответствии с темпами инфляции

Прямое участие государства:

- разработка и финансирование инвестиционных проектов за счет федерального бюджета

- представление на конкурсной основе гарантий по инвестиционным проектам

- размещение на конкурсной основе средств бюджета для инвестиционных проектов на возрастной основе

- проведение экспертизы инвестиционных проектов

- разработка и утверждение стандартов норм и правил

Слайд 102Сущность форм и методов государственного регулирования инвестиционной деятельности, осуществляемой в

форме капитальных вложений, заключается в следующем.

1.Государственное регулирование инвестиционной деятельности, осуществляемой

в форме капитальных вложений, ведется органами государственной власти Российской Федерации и органами государственной власти субъектов Российской Федерации.

2. Государственное регулирование инвестиционной деятельности, осуществляемой в форме капитальных вложений, предусматривает:

1) создание благоприятных условий для развития инвестиционной деятельности;

2) прямое участие государства в инвестиционной деятельности, осуществляемой в форме капитальных вложений.

3. Государственное регулирование инвестиционной деятельности в форме капитальных вложений может осуществляться с использованием иных форм и методов в соответствии с законодательством Российской Федерации.

4. В условиях возникновения на территории Российской Федерации чрезвычайных ситуаций деятельность субъектов инвестиционной деятельности, оказавшихся в зоне чрезвычайной си-туации, осуществляется в соответствии с законодательством Российской Федерации.

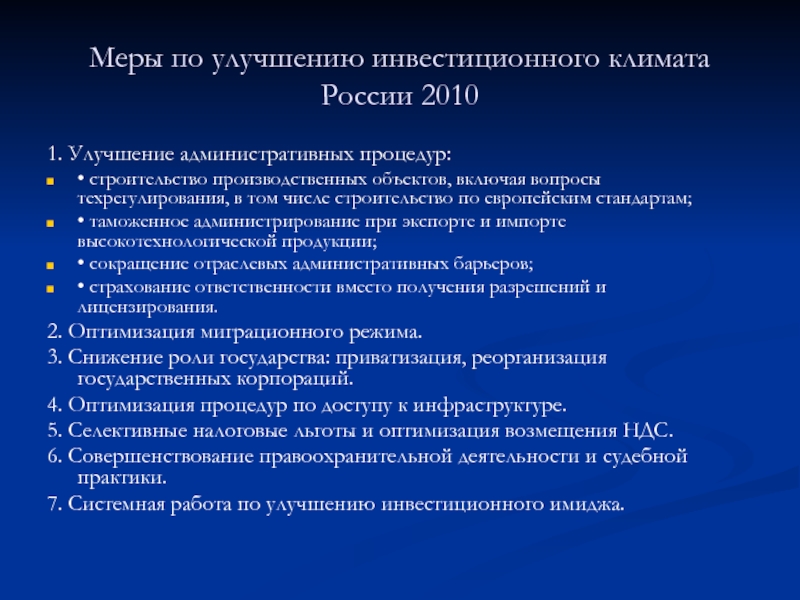

Слайд 103Меры по улучшению инвестиционного климата России 2010

1. Улучшение административных процедур:

•

строительство производственных объектов, включая вопросы техрегулирования, в том числе строительство

по европейским стандартам;

• таможенное администрирование при экспорте и импорте высокотехнологической продукции;

• сокращение отраслевых административных барьеров;

• страхование ответственности вместо получения разрешений и лицензирования.

2. Оптимизация миграционного режима.

3. Снижение роли государства: приватизация, реорганизация государственных корпораций.

4. Оптимизация процедур по доступу к инфраструктуре.

5. Селективные налоговые льготы и оптимизация возмещения НДС.

6. Совершенствование правоохранительной деятельности и судебной практики.

7. Системная работа по улучшению инвестиционного имиджа.

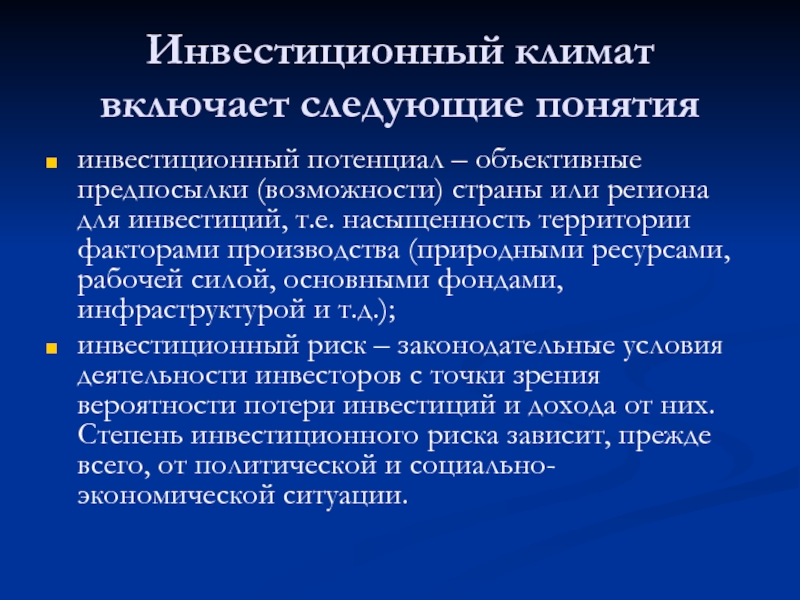

Слайд 104Инвестиционный климат включает следующие понятия

инвестиционный потенциал – объективные предпосылки

(возможности) страны или региона для инвестиций, т.е. насыщенность территории факторами

производства (природными ресурсами, рабочей силой, основными фондами, инфраструктурой и т.д.);

инвестиционный риск – законодательные условия деятельности инвесторов с точки зрения вероятности потери инвестиций и дохода от них. Степень инвестиционного риска зависит, прежде всего, от политической и социально-экономической ситуации.

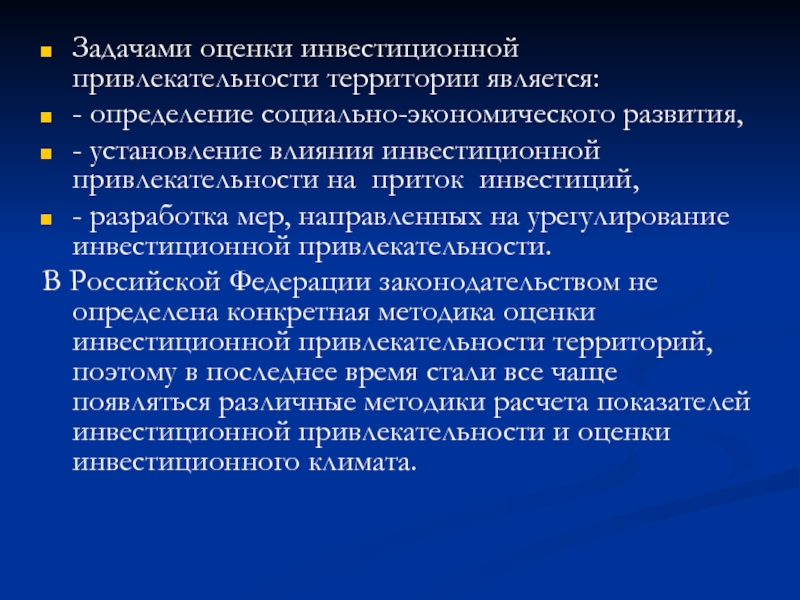

Слайд 105

Задачами оценки инвестиционной привлекательности территории является:

- определение социально-экономического развития,

- установление

влияния инвестиционной привлекательности на приток инвестиций,

- разработка мер, направленных на

урегулирование инвестиционной привлекательности.

В Российской Федерации законодательством не определена конкретная методика оценки инвестиционной привлекательности территорий, поэтому в последнее время стали все чаще появляться различные методики расчета показателей инвестиционной привлекательности и оценки инвестиционного климата.

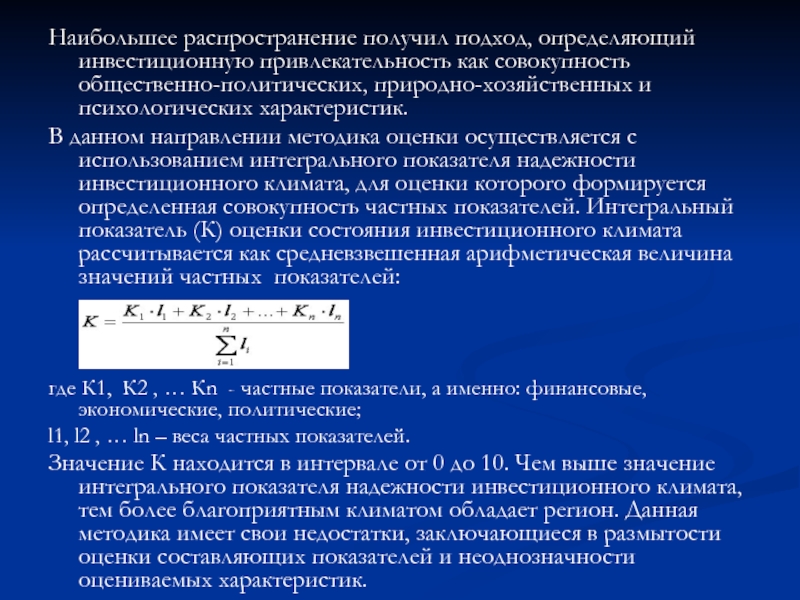

Слайд 106

Наибольшее распространение получил подход, определяющий инвестиционную привлекательность как совокупность общественно-политических,

природно-хозяйственных и психологических характеристик.

В данном направлении методика оценки осуществляется

с использованием интегрального показателя надежности инвестиционного климата, для оценки которого формируется определенная совокупность частных показателей. Интегральный показатель (К) оценки состояния инвестиционного климата рассчитывается как средневзвешенная арифметическая величина значений частных показателей:

где К1, К2 , … Кn - частные показатели, а именно: финансовые, экономические, политические;

l1, l2 , … ln – веса частных показателей.

Значение К находится в интервале от 0 до 10. Чем выше значение интегрального показателя надежности инвестиционного климата, тем более благоприятным климатом обладает регион. Данная методика имеет свои недостатки, заключающиеся в размытости оценки составляющих показателей и неоднозначности оцениваемых характеристик.

Слайд 107

В исследованиях экономических журналов (например, в «Эксперте») часто применяется свод

по сумме мест, занимаемых регионом по определенным показателям. В результате

такого свода определяется рейтинговое место региона в ряду других. Недостатком данной методики для инвестора является отсутствие видимости, на сколько один регион привлекательнее другого, на сколько один регион рискованнее другого, так как различия между регионами, занимающими последовательные порядковые номера, могут быть как незначительные, так и весьма ощутимые.

Широкое распространение получил подход, оценивающий инвестиционную привлекательность региона на основе инвестиционного потенциала и определенных типов риска: экономического, финансового, политического, социального, экологического, законодательного.

Слайд 108

В данной методике интегральные показатели потенциала и риска рассчитываются как

средневзвешенная сумма показателей частных значений, то есть каждому показателю присваивается

свой коэффициент значимости.

Первоначально при расчете интегральной характеристики инвестиционного климата региона все статистические показатели объединяются в группы на основе корреляционно-регрессионного анализа. В каждой из групп определяются наиболее главные показатели, рассчитываются средневзвешенные агрегированные показатели. В данном подходе все показатели приводятся к единому виду: доля в соответствующем виде общегосударственного потенциала и относительное отклонение от среднегосударсвенного уровня риска.

Слайд 109

Полученная в результате расчетов интегральная оценка инвестиционного климата региона способствует

определению интегрального рейтинга региона, рассчитываемого как средневзвешенная по экспертным весам

величина из значений места региона по составляющим интегрального рейтинга.

Однако в данной методике тоже есть свои недостатки. Использование экспертных оценок может вызвать высокую вероятность неточности оценки инвестиционного климата. Преимуществом данного подхода является всестороннее рассмотрение инвестиционного климата, минимально необходимый набор статистических показателей.

Слайд 110

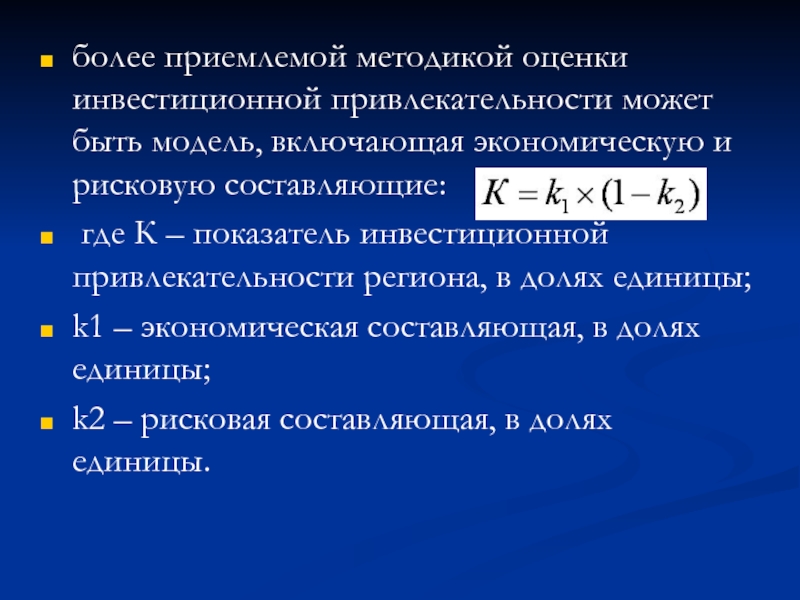

более приемлемой методикой оценки инвестиционной привлекательности может быть модель, включающая

экономическую и рисковую составляющие:

где К – показатель инвестиционной привлекательности

региона, в долях единицы;

k1 – экономическая составляющая, в долях единицы;

k2 – рисковая составляющая, в долях единицы.

Слайд 111

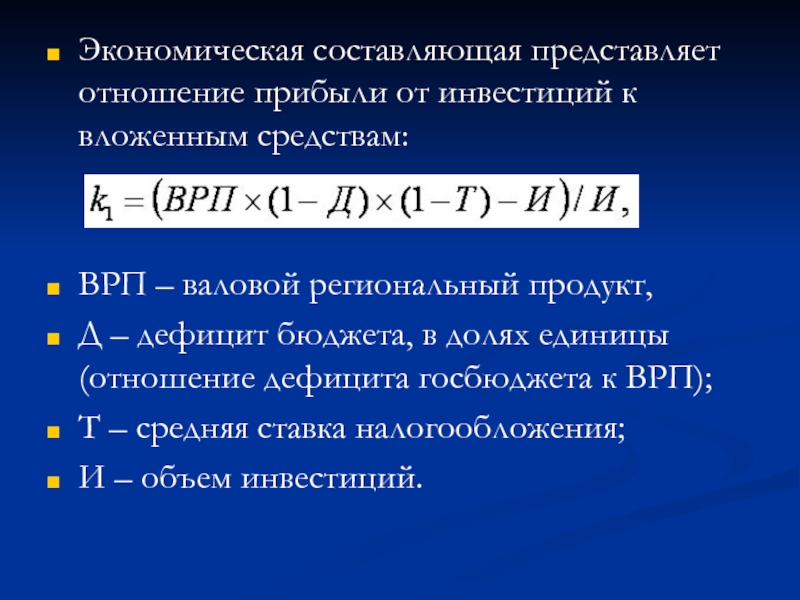

Экономическая составляющая представляет отношение прибыли от инвестиций к вложенным средствам:

ВРП – валовой региональный продукт,

Д – дефицит бюджета, в долях

единицы (отношение дефицита госбюджета к ВРП);

Т – средняя ставка налогообложения;

И – объем инвестиций.

Слайд 112

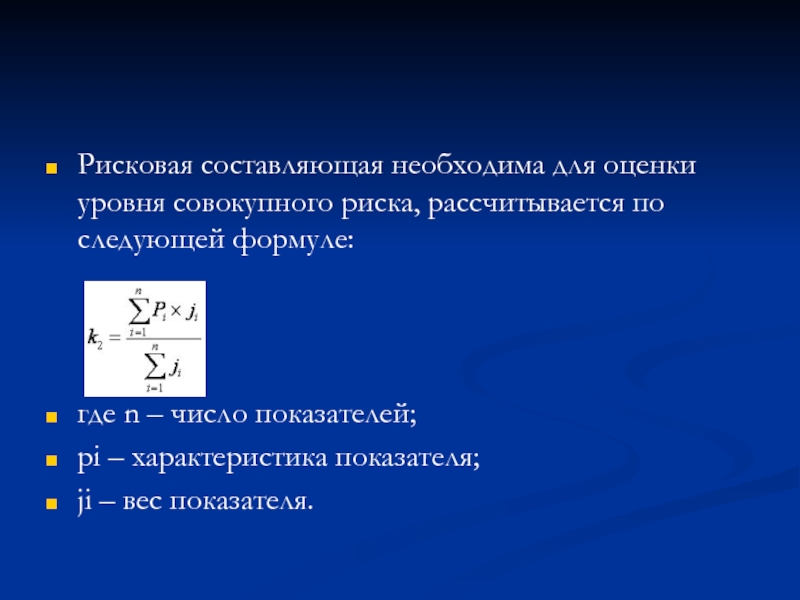

Рисковая составляющая необходима для оценки уровня совокупного риска, рассчитывается по

следующей формуле:

где n – число показателей;

pi – характеристика показателя;

ji

– вес показателя.

Слайд 113

На инвестиционную привлекательность оказывает влияние огромное количество факторов: политический, производственный,

ресурсно-сырьевой, инновационный, социальный, кадровый, финансовый, инфраструктурный, инвестиционный, потребительский, экологический. Каждый

фактор включает набор показателей, определяющих воздействие на инвестиционную привлекательность.

Данная методика включает в себя как качественные, так и количественные показатели. Совокупность количественных показателей ранжируется по степени влияния на показатель объема инвестиций в основной капитал, характеризующий инвестиционную активность в регионе, выявляются наиболее значимые показатели для расчета риской составляющей. Взаимосвязь между объемом инвестиций и показателями инвестиционной привлекательности определяется с помощью корреляционного анализа.

Для сравнения количественных и качественных показателей и использования их в дальнейших расчетах применяется балльная шкала, в соответствии с которой каждому показателю на основе метода приоритетов присваивается свой весовой коэффициент.

Слайд 114

Регионы в зависимости от значения показателя инвестиционной привлекательности классифицируются следующим

образом:

К > 0,4 – высокая инвестиционная привлекательность;

0,2 < K

0,4 – инвестиционная привлекательность выше среднего;

0,1 < K < 0,2 – средняя инвестиционная привлекательность;

0,05 < K < 0,1 – инвестиционная привлекательность ниже среднего;

K < 0,05 – низкая инвестиционная привлекательность.

Преимуществом данной методики является возможность сравнения инвестиционной привлекательности разных регионов страны. Ее применение позволяет по усмотрению аналитика изменять количество рассматриваемых параметров.

Выбор той или иной методики определяется разным набором показателей, оказывающих влияние на инвестиционную привлекательность.

Слайд 115

Существующие методики оценки инвестиционного климата весьма разнообразны. Самые серьезные исследования

в этой области ведутся признанными лидерами информационно-консалтингового бизнеса, например, рейтинговыми

агентствами Moodys, Standardandpoors, Euromoney.

Оценкой инвестиционного потенциала регионов России занимается достаточно много рейтинговых агентств и консалтинговых фирм и компаний. Рейтинговому агентству «РА-Эксперт» принадлежат регулярные исследования инвестиционной привлекательности регионов РФ с 1996 года, складывающиеся из оценки инвестиционного потенциала и инвестиционного риска.