Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Фінансовий моніторинг в системі оцінки та управління ризиками банківської діяльності

Содержание

- 1. Фінансовий моніторинг в системі оцінки та управління ризиками банківської діяльності

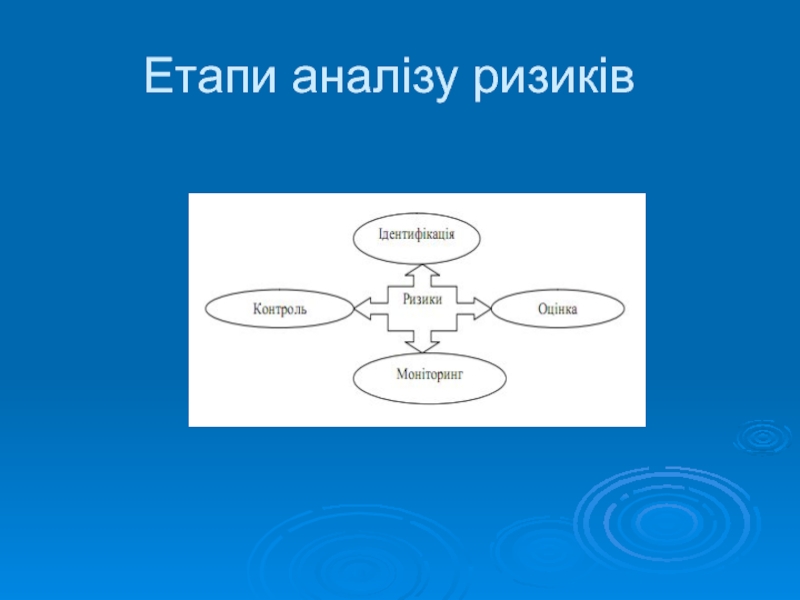

- 2. Етапи аналізу ризиків

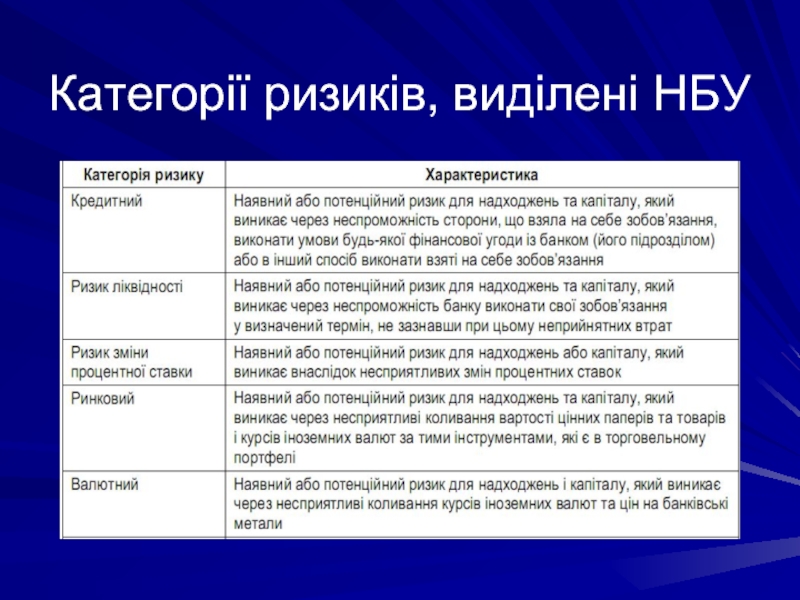

- 3. Категорії ризиків, виділені НБУ

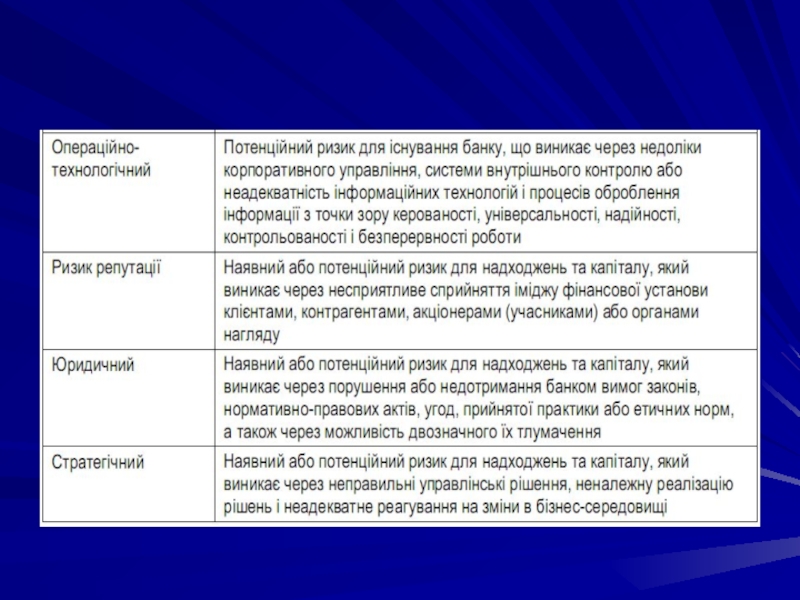

- 4. Слайд 4

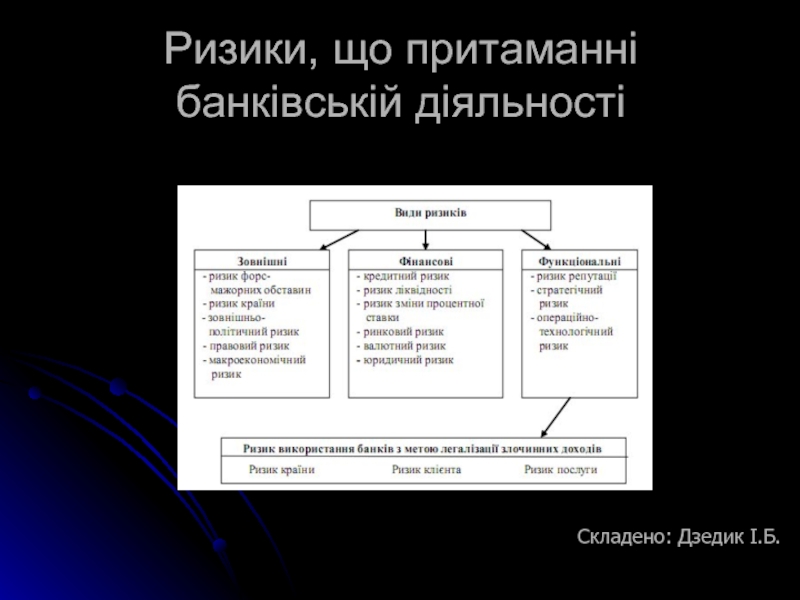

- 5. Ризики, що притаманні банківській діяльностіСкладено: Дзедик І.Б.

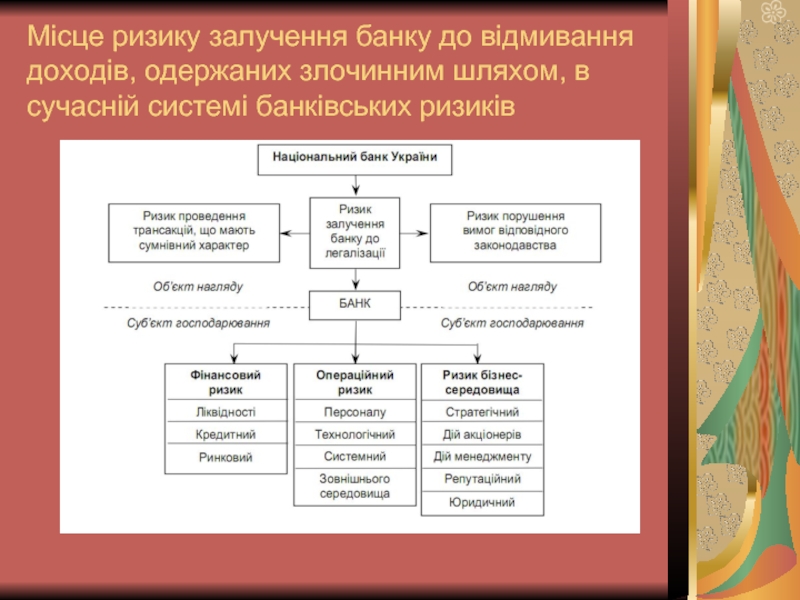

- 6. Місце ризику залучення банку до відмивання доходів, одержаних злочинним шляхом, в сучасній системі банківських ризиків

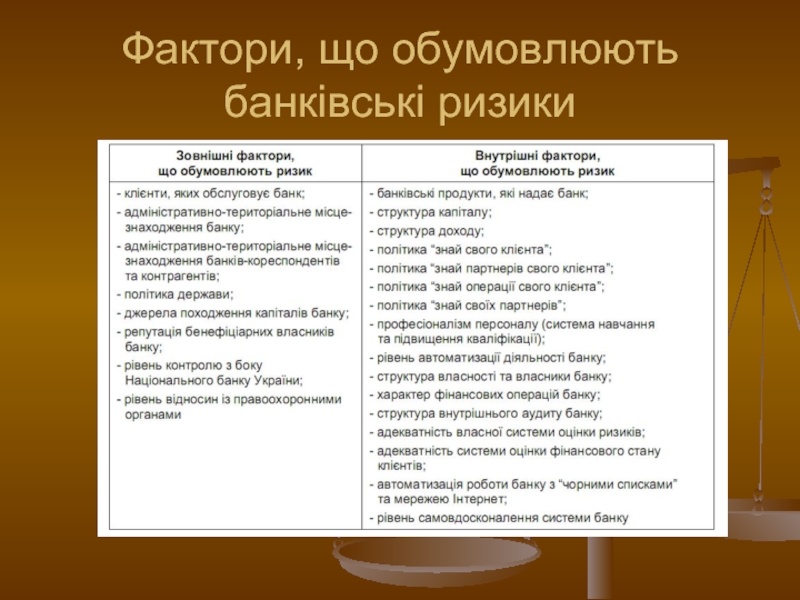

- 7. Фактори, що обумовлюють банківські ризики

- 8. Нагальною з точки зору банківського нагляду залишається

- 9. Щоб визначити індикативні показники для оцінки ризиків

- 10. Розглянемо методику розрахунку кожної із зазначених числових характеристик діяльності комерційних банків:

- 11. Показник К2 – частка фінансових операцій, за

- 12. Показник К3 – співвідношення розміру комісійного доходу

- 13. К4 – кількість порушень постанов Правління НБУ;К5

- 14. Показник К7 – співвідношення кількості непроідентифікованих клієнтів та загальної кількості клієнтів, розраховується за такою формулою:

- 15. Показник К8 – частка видачі готівки за

- 16. К9 – середньомісячна сума вида готівки на

- 17. Показник К13– частка видачі готівкових коштів за

- 18. К14 – частка видатків коштів за вкладами

- 19. Переваги застосування запропонованої моделіОписану модель можна використовувати

- 20. Дякую за увагу!!!

- 21. Скачать презентанцию

Етапи аналізу ризиків

Слайды и текст этой презентации

Слайд 1Фінансовий моніторинг в системі оцінки та управління ризиками банківської діяльності

Виконала:

студентка

гр. МБС-110

Слайд 6Місце ризику залучення банку до відмивання доходів, одержаних злочинним шляхом,

в сучасній системі банківських ризиків

Слайд 8Нагальною з точки зору банківського нагляду залишається саме проблема оцінки

ризику залучення власне фінансової установи для відмивання коштів, одержаних злочинним

шляхом, або фінансування тероризму. Застосовуючи апарат теорії ймовірностей та наявну статистичну звітність банків, створити формальну модель, яка, за певних припущень, дасть змогу оцінити кількісну величину відповідногоризику.Слайд 9

Щоб визначити індикативні показники для оцінки ризиків використання банків з

метою відмивання кримінальних доходів, було проаналізовано показники певних форм статистичної

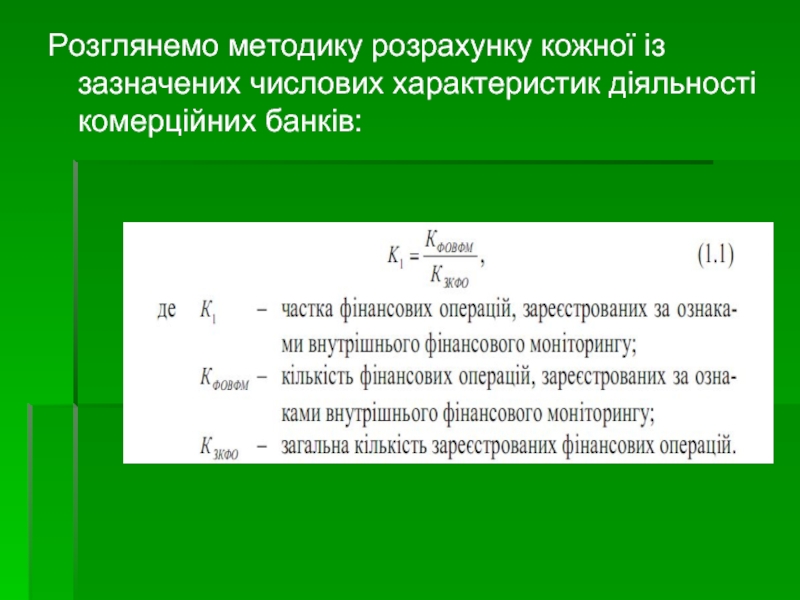

звітності банків, передбачених Правилами організації статистичної звітності, що подається до НБУ (постанова Правління НБУ від 19.03.2003 p. № 124Слайд 10Розглянемо методику розрахунку кожної із зазначених числових характеристик діяльності комерційних

банків:

Слайд 11

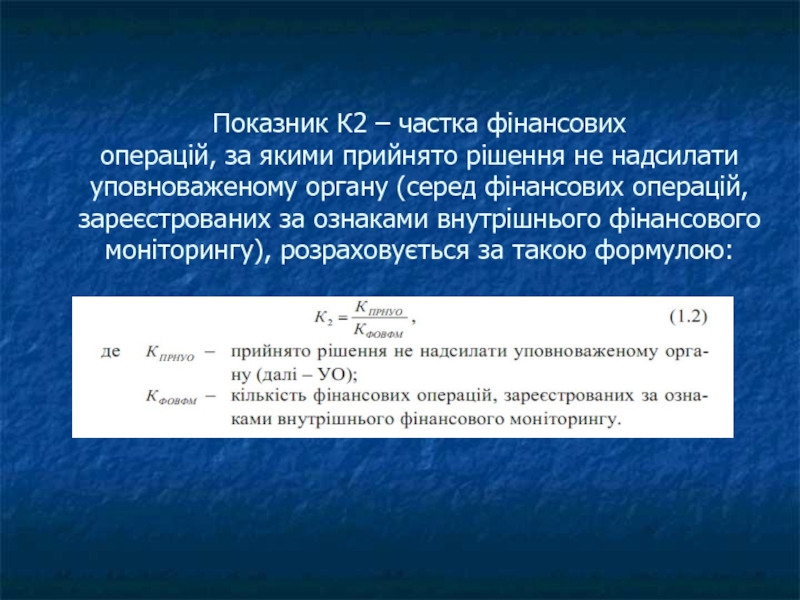

Показник К2 – частка фінансових

операцій, за якими прийнято рішення не

надсилати уповноваженому органу (серед фінансових операцій, зареєстрованих за ознаками внутрішнього

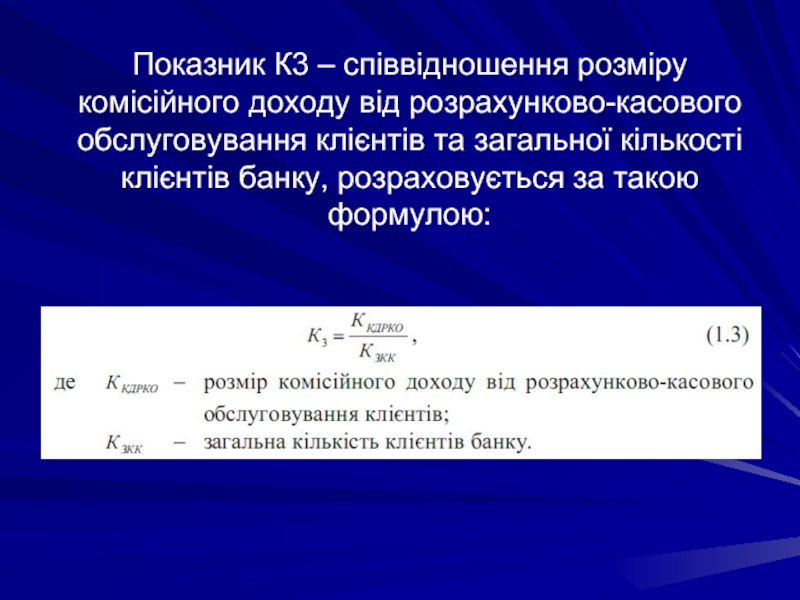

фінансового моніторингу), розраховується за такою формулою:Слайд 12Показник К3 – співвідношення розміру комісійного доходу від розрахунково-касового обслуговування

клієнтів та загальної кількості клієнтів банку, розраховується за такою формулою:

Слайд 13К4 – кількість порушень постанов Правління НБУ;

К5 – кількість порушень

Закону України “Про запобігання та протидію легалізації (відмиванню) доходів, одержаних

злочинним шляхом”;К6 – кількість порушень Закону України “Про банки і банківську діяльність”.

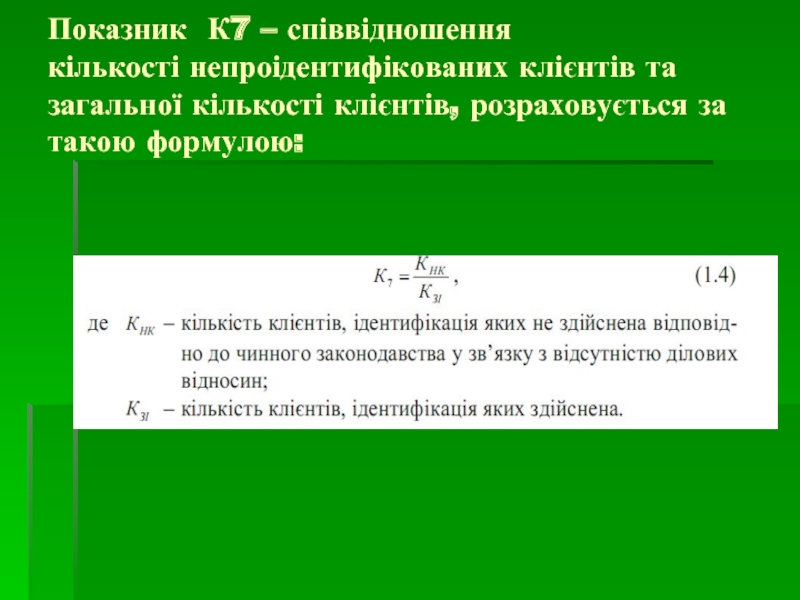

Слайд 14Показник К7 – співвідношення кількості непроідентифікованих клієнтів та загальної кількості клієнтів,

розраховується за такою формулою:

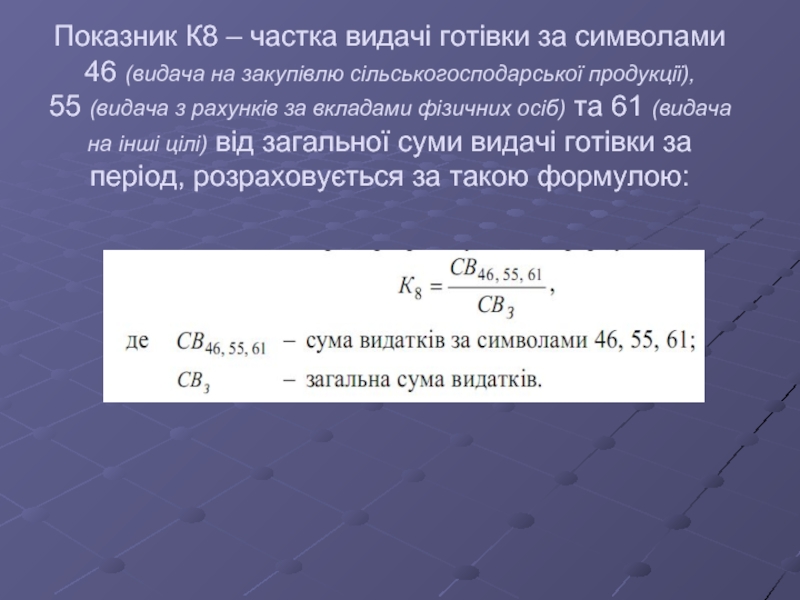

Слайд 15Показник К8 – частка видачі готівки за символами 46 (видача

на закупівлю сільськогосподарської продукції), 55 (видача з рахунків за вкладами фізичних

осіб) та 61 (видача на інші цілі) від загальної суми видачі готівки за період, розраховується за такою формулою:Слайд 16К9 – середньомісячна сума вида готівки на одного клієнта банку

символом 46.

К10 – середньомісячна сума видачі готівки на одного клієнта

банку за символом 61.К11 – середньомісячна сума видачі готівки на одного клієнта банку за символом 55.

К12 – частка надходжень готівкових коштів на рахунки за вкладами фізичних осіб (символ 16) від загальної суми надходжень на рахунки фізичних осіб (за символами 16 та 88).

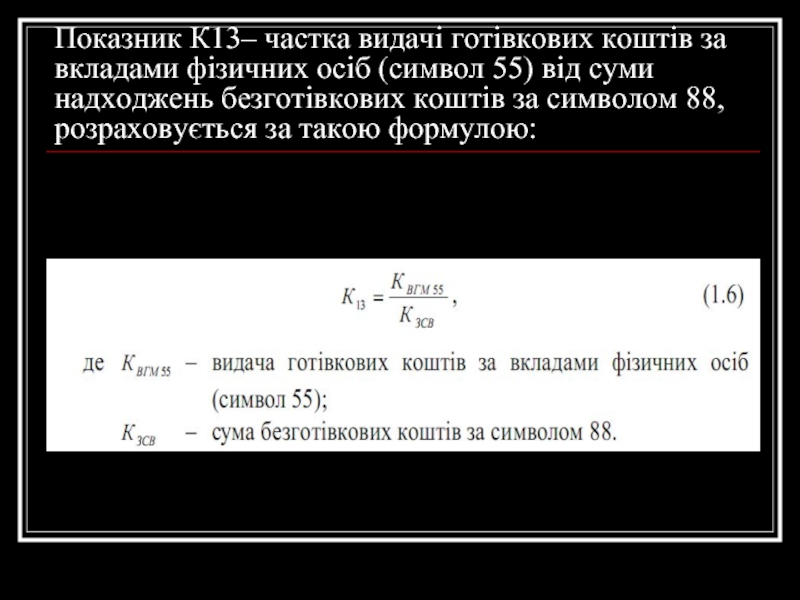

Слайд 17Показник К13– частка видачі готівкових коштів за вкладами фізичних осіб

(символ 55) від суми надходжень безготівкових коштів за символом 88, розраховується

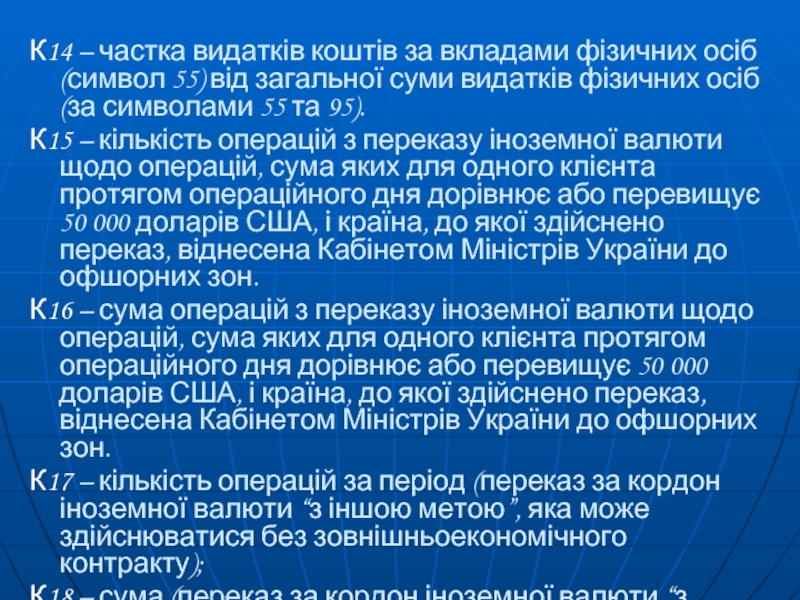

за такою формулою:Слайд 18К14 – частка видатків коштів за вкладами фізичних осіб (символ

55) від загальної суми видатків фізичних осіб (за символами 55

та 95).К15 – кількість операцій з переказу іноземної валюти щодо операцій, сума яких для одного клієнта протягом операційного дня дорівнює або перевищує 50 000 доларів США, і країна, до якої здійснено переказ, віднесена Кабінетом Міністрів України до офшорних зон.

К16 – сума операцій з переказу іноземної валюти щодо операцій, сума яких для одного клієнта протягом операційного дня дорівнює або перевищує 50 000 доларів США, і країна, до якої здійснено переказ, віднесена Кабінетом Міністрів України до офшорних зон.

К17 – кількість операцій за період (переказ за кордон іноземної валюти “з іншою метою”, яка може здійснюватися без зовнішньоекономічного контракту);

К18 – сума (переказ за кордон іноземної валюти “з іншою метою”, яка може здійснюватись без зовнішньоекономічного контракту).

Слайд 19Переваги застосування запропонованої моделі

Описану модель можна використовувати при запровадженні нагляду

на основі оцінки ризиків у сфері виконання банками вимог законодавства

з питань фінансового моніторингу.Практичне використання моделі не пов’язане з введенням додаткової звітності банків, оскільки модель побудована на існуючих статистичних формах.

В разі внесення змін до Закону України “Про запобігання та протидію легалізації (відмиванню) доходів, одержаних злочинним шляхом”, спрямованих на скасування або значне скорочення ознак обов’язкового фінансового моніторингу, замість відповідних показників можуть бути запроваджені інші ознаки, що характеризуватимуть ризик залучення банку до протиправних дій, пов’язаний із країною розташування клієнта, окремими видами його діяльності або видами банківських послуг тощо.

Теги