Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Финансовая поддержка субъектов МСП

Содержание

- 1. Финансовая поддержка субъектов МСП

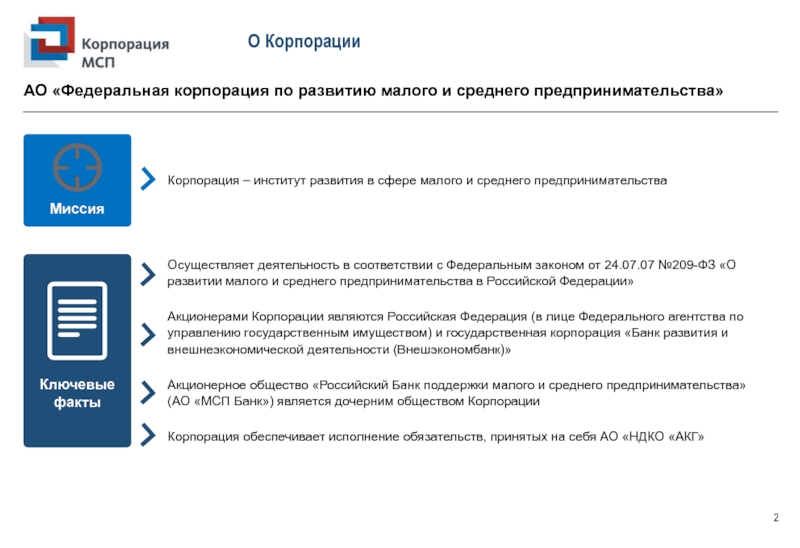

- 2. О КорпорацииАО «Федеральная корпорация по развитию малого и среднего предпринимательства»2

- 3. Корпорация в цифрах гарантийной поддержки (на 31.01.2018)*Без

- 4. Многоканальная система гарантийных продуктов Национальной Гарантийной

- 5. 1. Механизм гарантийной поддержки Корпорации Предоставление

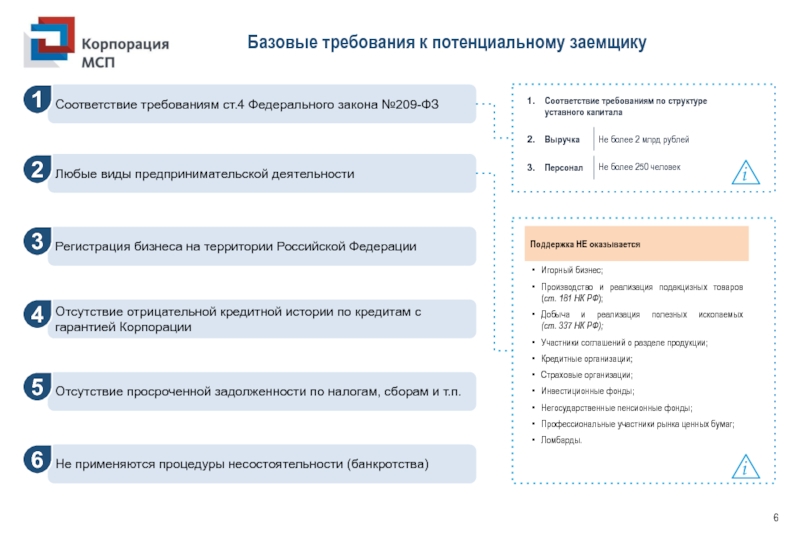

- 6. Базовые требования к потенциальному заемщикуСоответствие требованиям по

- 7. Что такое независимая гарантия Корпорации?Оформленная в соответствии

- 8. Специальные гарантийные продукты для сельского хозяйстваРегиональная гарантийная

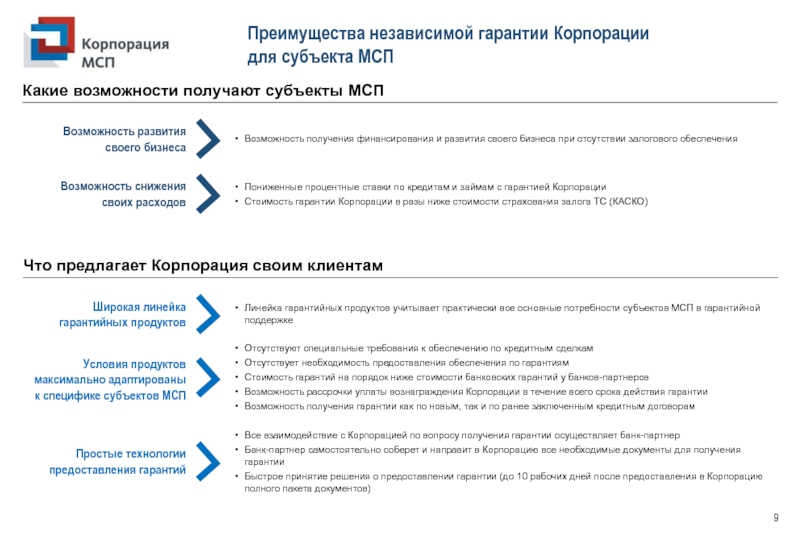

- 9. Преимущества независимой гарантии Корпорации для субъекта

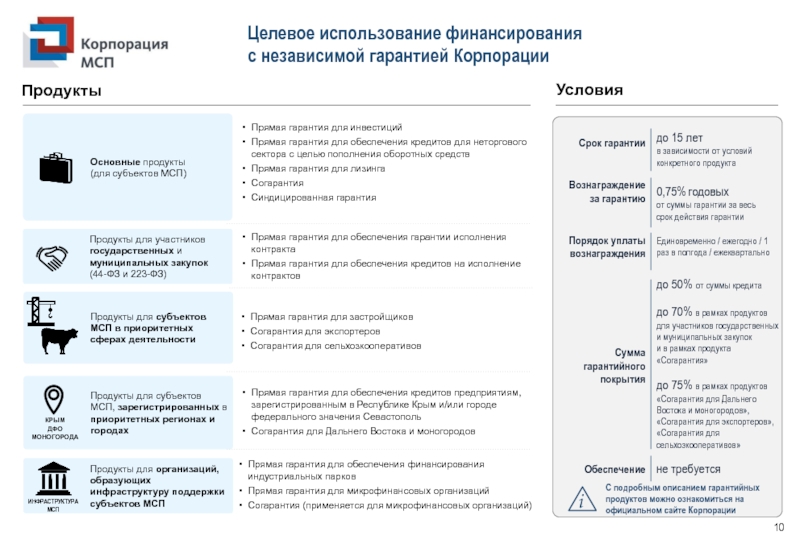

- 10. Целевое использование финансирования с независимой гарантией КорпорацииПродуктыУсловия10

- 11. Технология предоставления гарантий участниками НГС. Стандартная процедураВзаимодействие

- 12. Технология предоставления гарантий. «Корпоративный» каналЗаявка по каналам

- 13. Условия гарантийной поддержки стартап-проектовКритерии отбора стартаповУсловияСоответствие требованиям

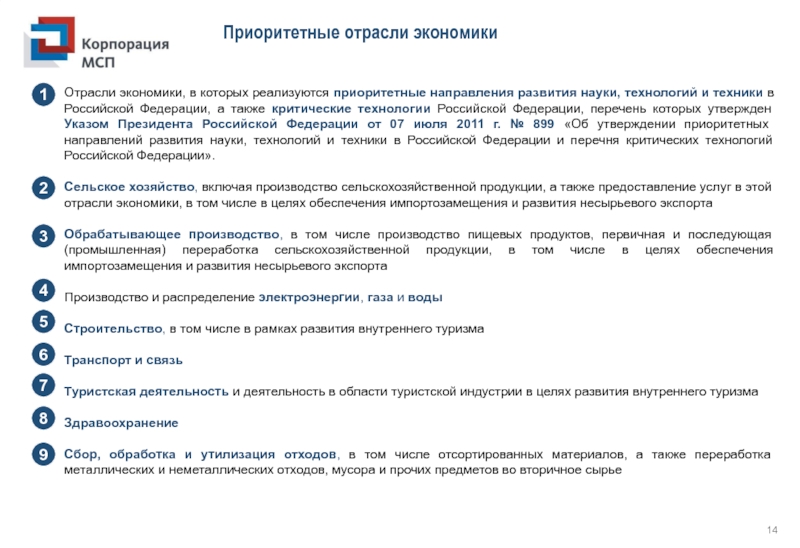

- 14. Приоритетные отрасли экономики89

- 15. 2. Программа стимулирования кредитования субъектов малого и среднего предпринимательства «ПРОГРАММА СТИМУЛИРОВАНИЯ КРЕДИТОВАНИЯ»

- 16. Условия Программы стимулирования кредитования и уполномоченные

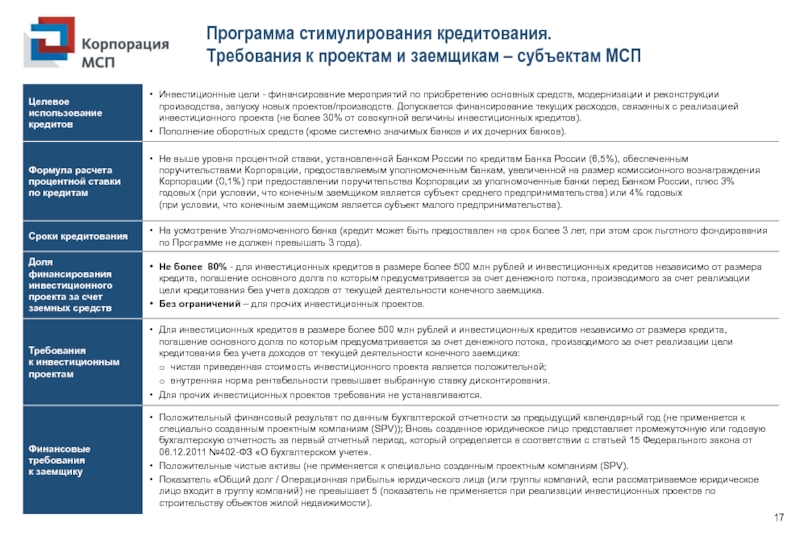

- 17. Программа стимулирования кредитования. Требования к проектам и заемщикам – субъектам МСП17

- 18. Порядок получения Уполномоченным банком кредитов Банка РоссииУполномоченный банк54231612345618

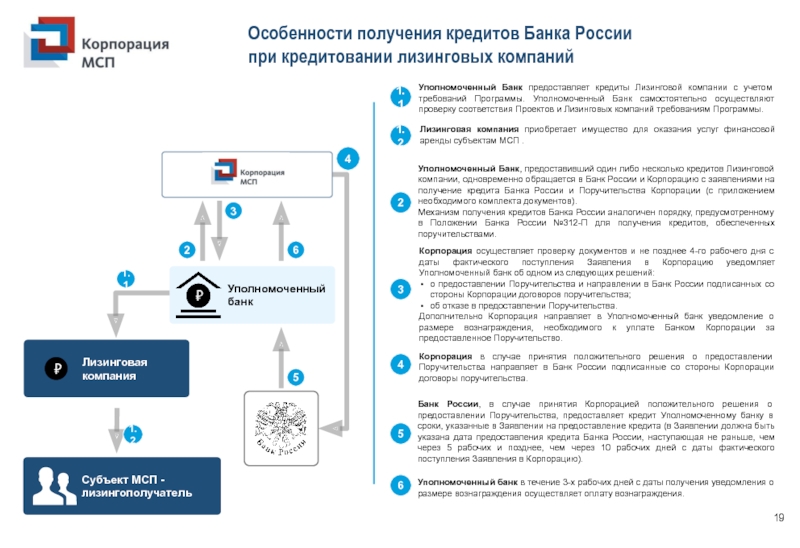

- 19. Особенности получения кредитов Банка России при

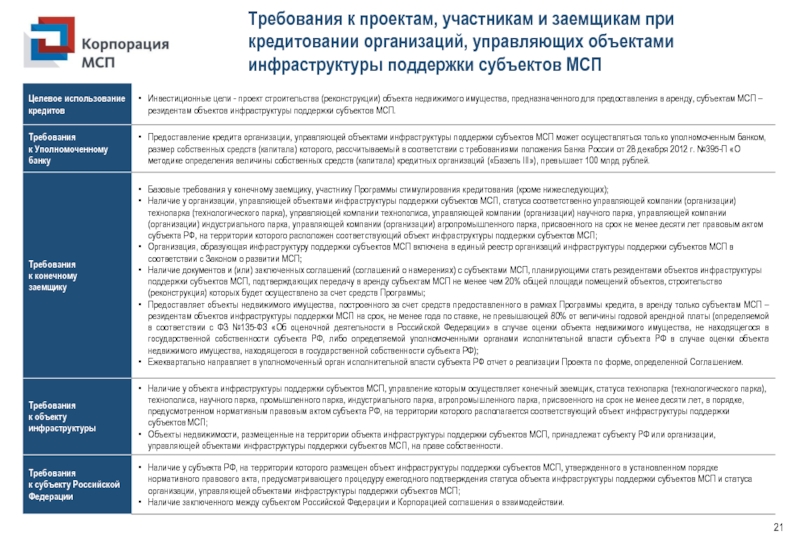

- 20. Уполномоченный банкКонечный заемщик – Управляющая компания 6347284567Субъект

- 21. Требования к проектам, участникам и заемщикам при кредитовании организаций, управляющих объектами инфраструктуры поддержки субъектов МСП21

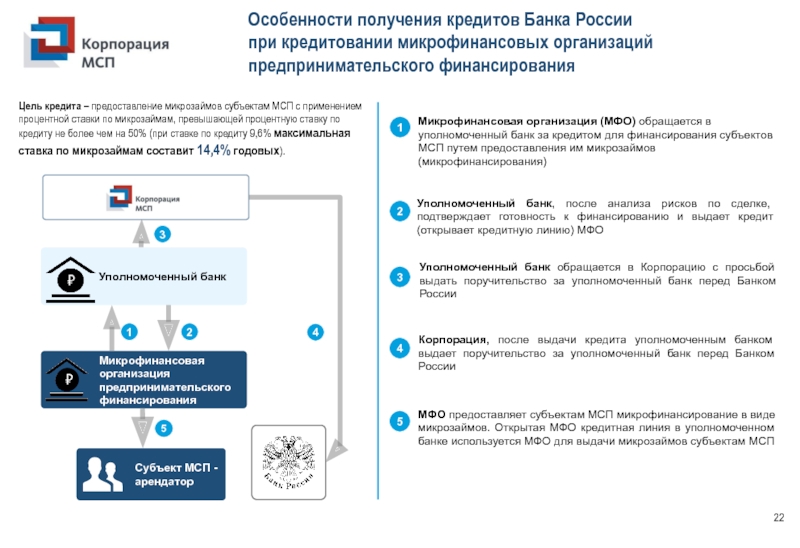

- 22. Уполномоченный банк обращается в Корпорацию с просьбой

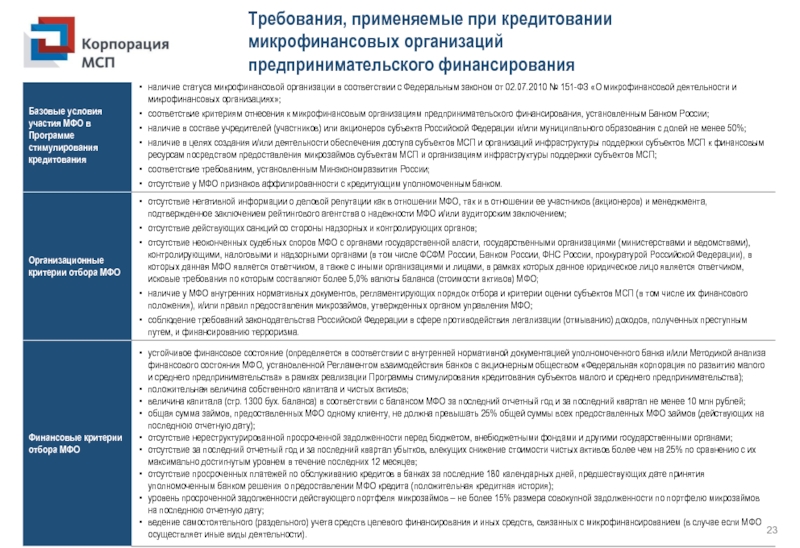

- 23. Требования, применяемые при кредитовании микрофинансовых организаций предпринимательского финансирования

- 24. 3. Совместная программа субсидирования Минэкономразвития России и

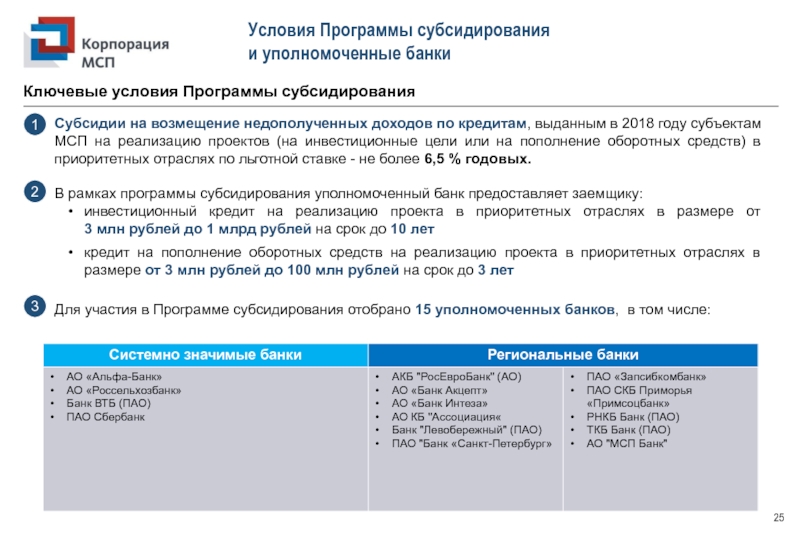

- 25. Условия Программы субсидирования и уполномоченные банкиКлючевые условия

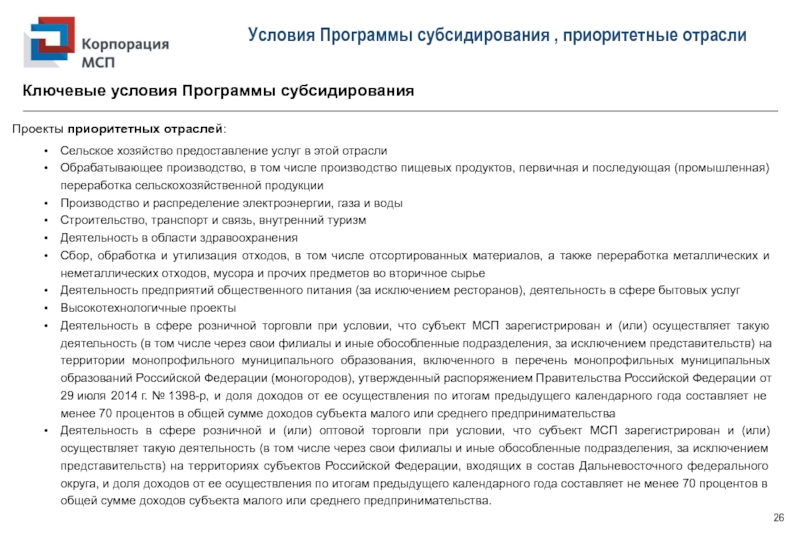

- 26. Условия Программы субсидирования , приоритетные отрасли Проекты

- 27. Условия Программы субсидирования , требования к заемщикам.Заемщик

- 28. 4. Условия программы льготного лизинга оборудования для

- 29. Программа льготного лизинга оборудования для субъектов индивидуального

- 30. Порядок взаимодействия в рамках реализации программы льготного

- 31. 5. Программа Инвестиционный лифт

- 32. Возможная роль участниковПрограмма Инвестиционный лифт• Инвестиционный лифт

- 33. Акционерное общество «Федеральная корпорация по развитию

- 34. Скачать презентанцию

Слайды и текст этой презентации

Слайд 4Многоканальная система гарантийных продуктов

Национальной Гарантийной Системы

Банковские каналы

Небанковские каналы

Прямые каналы

Банковские

каналы

Небанковские каналы

НГС: Целевая трехуровневая модель оказания гарантийной поддержки субъектам МСП

и объектам инфраструктуры поддержки субъектов МСП

Банковские каналы

Небанковские каналы

4

Слайд 51. Механизм гарантийной поддержки Корпорации Предоставление независимых гарантий Корпорации для обеспечения

кредитов субъектов МСП в банках-партнерах и организациях-партнерах

Слайд 6Базовые требования к потенциальному заемщику

Соответствие требованиям по структуре

уставного капитала

Выручка

Не более 2 млрд

рублейПерсонал

Не более 250 человек

Игорный бизнес;

Производство и реализация подакцизных товаров (ст. 181 НК РФ);

Добыча и реализация полезных ископаемых (ст. 337 НК РФ);

Участники соглашений о разделе продукции;

Кредитные организации;

Страховые организации;

Инвестиционные фонды;

Негосударственные пенсионные фонды;

Профессиональные участники рынка ценных бумаг;

Ломбарды.

Поддержка НЕ оказывается

6

Слайд 7Что такое независимая гарантия Корпорации?

Оформленная в соответствии с требованиями действующего

законодательства Российской Федерации независимая гарантия, в соответствии с которой Корпорация

обязывается перед Банком/Организацией-партнером отвечать за исполнение субъектом МСП (Принципалом) его обязательств по кредитному договоруНезависимая гарантия Корпорации

Гарант

Независимая гарантия в размере:

До 50% суммы обязательств по кредиту (основной долг)

До 70% от суммы гарантии исполнения контракта, суммы кредита на исполнение контракта

Гарантия

Г

Г

Субъект МСП

(заемщик, принципал

по гарантии Корпорации)

Региональная гарантийная организация

(поручитель)

Без участия Региональной гарантийной организации – 50% от суммы кредита (кроме гарантии для исполнения контрактов)

С участием Региональной гарантийной организации –

до 75% от суммы кредита

Гарант

* до 75% от суммы кредита - при регистрации субъекта МСП в регионах Дальневосточного федерального округа или на территории моногородов, а также если субъект МСП – заемщик является сельхозкооперативом, либо экспортером или производителем сельхозпродукции и продовольствия для экспорта.

Гарантия

Г

Субъект МСП

(заемщик, принципал

по гарантии Корпорации)

Поручительство

П

Поручительство РГО за исполнение субъектом МСП обязательств в рамках собственного лимита РГО

П

Г

РГО

Независимая гарантия Корпорации на часть непокрытой поручительством РГО суммы кредита

7

Слайд 8Специальные гарантийные продукты для сельского хозяйства

Региональная гарантийная организация

(поручитель)

Гарант

Гарантия

Г

Субъект МСП

(заемщик, принципал

по гарантии Корпорации)

Поручительство

П

Поручительство РГО за исполнение МСП обязательств в рамках

собственного лимита РГОно не мене 10 % от суммы основного долга по кредиту

П

РГО

Независимая гарантия Корпорации на часть непокрытой поручительством РГО суммы кредита

8

Согарантии для сельскохозяйственных кооперативов.

Гарантия Корпорации совместно с поручительством региональной гарантийной организации покрывает до 75% от суммы кредита

Прямые гарантии для обеспечение исполнения части обязательств субъекта МСП - лизингополучателя по договору лизинга, заключаемого с организацией-партнером Корпорации (лизингодателем).

Предметом лизинга может выступать оборудование и крупный рогатый скот специализированных мясных пород, выращенный в Российской Федерации в целях разведения.

Гарант

Независимая гарантия в размере:

до 20% балансовой (остаточной) стоимости предмета лизинга

до 20 млн рублей

Оборудование,

КРС

Авансовый

платеж

Гарантия

Г

Субъект МСП

(заемщик, принципал

по гарантии Корпорации)

Организация-партнер

Лизинговая компания

(бенефициар по гарантии Корпорации)

А

Поставщик оборудования или КРС

Авансовый платеж по договору лизинга в размере:

до 20% балансовой (остаточной) стоимости предмета лизинга

А

Г

Г

Слайд 9Преимущества независимой гарантии Корпорации

для субъекта МСП

Возможность развития своего бизнеса

Возможность

снижения своих расходов

Пониженные процентные ставки по кредитам и займам с

гарантией КорпорацииСтоимость гарантии Корпорации в разы ниже стоимости страхования залога ТС (КАСКО)

Возможность получения финансирования и развития своего бизнеса при отсутствии залогового обеспечения

Широкая линейка гарантийных продуктов

Линейка гарантийных продуктов учитывает практически все основные потребности субъектов МСП в гарантийной поддержке

Условия продуктов

максимально адаптированы к специфике субъектов МСП

Отсутствуют специальные требования к обеспечению по кредитным сделкам

Отсутствует необходимость предоставления обеспечения по гарантиям

Стоимость гарантий на порядок ниже стоимости банковских гарантий у банков-партнеров

Возможность рассрочки уплаты вознаграждения Корпорации в течение всего срока действия гарантии

Возможность получения гарантии как по новым, так и по ранее заключенным кредитным договорам

Простые технологии предоставления гарантий

Все взаимодействие с Корпорацией по вопросу получения гарантии осуществляет банк-партнер

Банк-партнер самостоятельно соберет и направит в Корпорацию все необходимые документы для получения гарантии

Быстрое принятие решения о предоставлении гарантии (до 10 рабочих дней после предоставления в Корпорацию полного пакета документов)

9

Слайд 11Технология предоставления гарантий участниками НГС.

Стандартная процедура

Взаимодействие с участниками НГС по

вопросу получения гарантии осуществляет Банк-партнер или Организация-партнер

Комплект документов для получения

гарантии аналогичен комплекту документов для получения кредита (дополнительные документы не запрашиваются)11

Этапы рассмотрения заявок:

Шаг 1 – Получение Корпорацией заявки на гарантию от аккредитованного Банка-партнера с сокращенным пакетом документов

Шаг 2 – Верификация заявки и идентификация заемщика.

Шаг 3 – Принятие решения о выдаче гарантии и информирование Банка-партнера.

Срок рассмотрения

заявки –

3 рабочих дня

Процедура предоставления гарантий Корпорации без повторного андеррайтинга

Слайд 12Технология предоставления гарантий.

«Корпоративный» канал

Заявка

по каналам

продаж поступает

в Корпорацию

Администрация

региона/Заемщик/Организация партнер

Принимает решение о сопровождении Проекта

Направляет пакет документов Клиента в

аккредитованные БанкиОдновременное рассмотрение Проекта аккредитованными Банками

Банк

Банк

Банк

Банк

Принимает решение о предоставлении кредита

Ключевые требования к проектам для принятия на рассмотрение в рамках «корпоративного» канала:

Регистрация заявителя (инициатора проекта) на Портале Бизнес-навигатора МСП https://smbn.ru.

Сумма проекта более 200 млн рублей, сумма гарантии более 100 млн рублей.

Проект соответствует приоритетным отраслям, утвержденным в Программе стимулирования кредитования субъектов МСП.

Проект находится в высокой стадии проработки субъектом МСП (соответствует требованиям в чек листе и заполнена форма «Резюме проекта»).

Проект пользуется поддержкой областной администрации субъекта Российской Федерации и/или входит в список приоритетных проектов, реализуемых на территории субъекта.

Корпорация

12

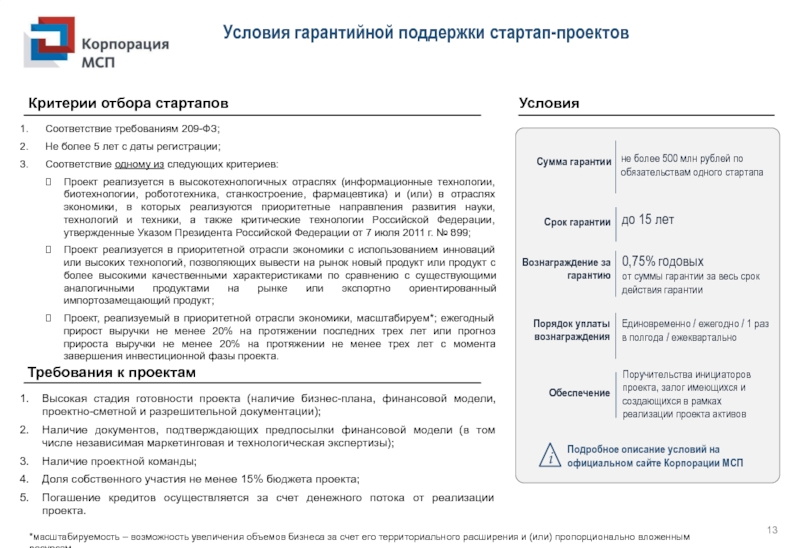

Слайд 13Условия гарантийной поддержки стартап-проектов

Критерии отбора стартапов

Условия

Соответствие требованиям 209-ФЗ;

Не более 5

лет с даты регистрации;

Соответствие одному из следующих критериев:

Проект реализуется

в высокотехнологичных отраслях (информационные технологии, биотехнологии, робототехника, станкостроение, фармацевтика) и (или) в отраслях экономики, в которых реализуются приоритетные направления развития науки, технологий и техники, а также критические технологии Российской Федерации, утвержденные Указом Президента Российской Федерации от 7 июля 2011 г. № 899; Проект реализуется в приоритетной отрасли экономики с использованием инноваций или высоких технологий, позволяющих вывести на рынок новый продукт или продукт с более высокими качественными характеристиками по сравнению с существующими аналогичными продуктами на рынке или экспортно ориентированный импортозамещающий продукт;

Проект, реализуемый в приоритетной отрасли экономики, масштабируем*; ежегодный прирост выручки не менее 20% на протяжении последних трех лет или прогноз прироста выручки не менее 20% на протяжении не менее трех лет с момента завершения инвестиционной фазы проекта.

Срок гарантии

до 15 лет

Вознаграждение за гарантию

0,75% годовых

от суммы гарантии за весь срок действия гарантии

Порядок уплаты вознаграждения

Единовременно / ежегодно / 1 раз в полгода / ежеквартально

Сумма гарантии

не более 500 млн рублей по обязательствам одного стартапа

Обеспечение

Поручительства инициаторов проекта, залог имеющихся и создающихся в рамках реализации проекта активов

Подробное описание условий на официальном сайте Корпорации МСП

Требования к проектам

Высокая стадия готовности проекта (наличие бизнес-плана, финансовой модели, проектно-сметной и разрешительной документации);

Наличие документов, подтверждающих предпосылки финансовой модели (в том числе независимая маркетинговая и технологическая экспертизы);

Наличие проектной команды;

Доля собственного участия не менее 15% бюджета проекта;

Погашение кредитов осуществляется за счет денежного потока от реализации проекта.

*масштабируемость – возможность увеличения объемов бизнеса за счет его территориального расширения и (или) пропорционально вложенным ресурсам

Слайд 152. Программа стимулирования кредитования субъектов малого и среднего предпринимательства «ПРОГРАММА СТИМУЛИРОВАНИЯ

КРЕДИТОВАНИЯ»

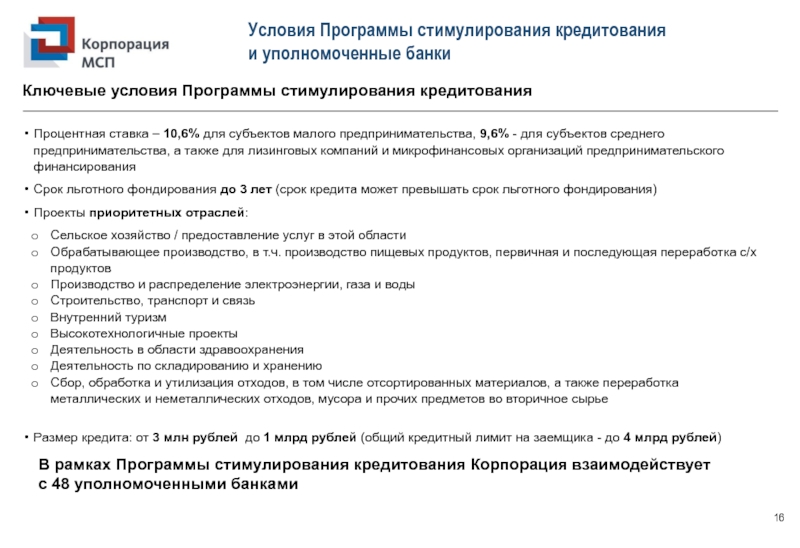

Слайд 16Условия Программы стимулирования кредитования

и уполномоченные банки

Процентная ставка – 10,6%

для субъектов малого предпринимательства, 9,6% - для субъектов среднего предпринимательства,

а также для лизинговых компаний и микрофинансовых организаций предпринимательского финансированияСрок льготного фондирования до 3 лет (срок кредита может превышать срок льготного фондирования)

Проекты приоритетных отраслей:

Сельское хозяйство / предоставление услуг в этой области

Обрабатывающее производство, в т.ч. производство пищевых продуктов, первичная и последующая переработка с/х продуктов

Производство и распределение электроэнергии, газа и воды

Строительство, транспорт и связь

Внутренний туризм

Высокотехнологичные проекты

Деятельность в области здравоохранения

Деятельность по складированию и хранению

Сбор, обработка и утилизация отходов, в том числе отсортированных материалов, а также переработка металлических и неметаллических отходов, мусора и прочих предметов во вторичное сырье

Размер кредита: от 3 млн рублей до 1 млрд рублей (общий кредитный лимит на заемщика - до 4 млрд рублей)

Ключевые условия Программы стимулирования кредитования

В рамках Программы стимулирования кредитования Корпорация взаимодействует

с 48 уполномоченными банками

16

Слайд 18Порядок получения Уполномоченным банком

кредитов Банка России

Уполномоченный банк

5

4

2

3

1

6

1

2

3

4

5

6

18

Слайд 19Особенности получения кредитов Банка России

при кредитовании лизинговых компаний

Уполномоченный банк

Лизинговая

компания

5

4

2

3

1.1

6

1.1

2

3

4

5

6

1.2

1.2

Лизинговая компания приобретает имущество для оказания услуг финансовой аренды субъектам

МСП .₽

19

Слайд 20Уполномоченный банк

Конечный заемщик – Управляющая компания

6

3

4

7

2

8

4

5

6

7

Субъект Российской Федерации

3

Конечный заемщик,

компания, осуществляющая управление объектами инфраструктуры поддержки субъектов МСП, обращается в

Уполномоченный Банк за получением финансирования на реализацию Проекта₽

Уполномоченный Банк предоставляет кредит организации, управляющей объектами инфраструктуры поддержки субъектов МСП. Уполномоченный Банк самостоятельно осуществляют проверку Конечного заемщика и соответствия требованиям Программы стимулирования

5

9

8

Уполномоченный Банк, предоставивший кредит Конечному заемщику, Субъект Российской Федерации, заключает Соглашение с организацией, управляющей объектами инфраструктуры поддержки субъектов МСП, осуществляют мониторинг конечного заемщика в соответствии с Регламентом

Проект – строительство (реконструкция) объекта недвижимого имущества, предназначенного для предоставления в аренду, субъектам МСП – резидентам объектов инфраструктуры поддержки субъектов МСП, реализуемый конечным заемщиком – организацией, управляющей объектами инфраструктуры поддержки МСП.

Субъект Российской Федерации, заключает Соглашение о взаимодействии с Корпорацией, в связи планируемым или заключенным соглашением с организацией, управляющей объектами инфраструктуры поддержки субъектов МСП

2

9

9

Конечный заемщик – подтверждает наличие документов и (или) заключенных соглашений (соглашений о намерениях) с субъектами МСП, планирующими стать резидентами объектов инфраструктуры поддержки субъектов МСП, подтверждающих передачу в аренду субъектам МСП не менее чем 20% общей площади помещений объектов, строительство (реконструкция) которых будет осуществлено за счет средств Программы стимулирования

1

1

Особенности получения кредитов Банка России

при кредитовании организаций, управляющих объектами инфраструктуры поддержки субъектов МСП

20

Слайд 21Требования к проектам, участникам и заемщикам при кредитовании организаций, управляющих

объектами инфраструктуры поддержки субъектов МСП

21

Слайд 22Уполномоченный банк обращается в Корпорацию с просьбой выдать поручительство за

уполномоченный банк перед Банком России

Уполномоченный банк

3

1

4

2

4

5

3

Корпорация, после выдачи кредита уполномоченным

банком выдает поручительство за уполномоченный банк перед Банком РоссииМФО предоставляет субъектам МСП микрофинансирование в виде микрозаймов. Открытая МФО кредитная линия в уполномоченном банке используется МФО для выдачи микрозаймов субъектам МСП

2

Цель кредита – предоставление микрозаймов субъектам МСП с применением процентной ставки по микрозаймам, превышающей процентную ставку по кредиту не более чем на 50% (при ставке по кредиту 9,6% максимальная ставка по микрозаймам составит 14,4% годовых).

Уполномоченный банк, после анализа рисков по сделке, подтверждает готовность к финансированию и выдает кредит (открывает кредитную линию) МФО

Микрофинансовая организация (МФО) обращается в уполномоченный банк за кредитом для финансирования субъектов МСП путем предоставления им микрозаймов (микрофинансирования)

1

5

Особенности получения кредитов Банка России

при кредитовании микрофинансовых организаций предпринимательского финансирования

22

Микрофинансовая организация предпринимательского финансирования

₽

Слайд 23Требования, применяемые при кредитовании

микрофинансовых организаций

предпринимательского финансирования

Слайд 243. Совместная программа субсидирования Минэкономразвития России и Корпорации МСП в

соответствии с постановлением Правительства РФ от 30.12.2017 № 1706

Слайд 25Условия Программы субсидирования

и уполномоченные банки

Ключевые условия Программы субсидирования

25

Субсидии на возмещение

недополученных доходов по кредитам, выданным в 2018 году субъектам МСП

на реализацию проектов (на инвестиционные цели или на пополнение оборотных средств) в приоритетных отраслях по льготной ставке - не более 6,5 % годовых.В рамках программы субсидирования уполномоченный банк предоставляет заемщику:

инвестиционный кредит на реализацию проекта в приоритетных отраслях в размере от 3 млн рублей до 1 млрд рублей на срок до 10 лет

кредит на пополнение оборотных средств на реализацию проекта в приоритетных отраслях в размере от 3 млн рублей до 100 млн рублей на срок до 3 лет

Для участия в Программе субсидирования отобрано 15 уполномоченных банков, в том числе:

1

2

3

Слайд 26Условия Программы субсидирования , приоритетные отрасли

Проекты приоритетных отраслей:

Сельское хозяйство

предоставление услуг в этой отрасли

Обрабатывающее производство, в том числе

производство пищевых продуктов, первичная и последующая (промышленная) переработка сельскохозяйственной продукцииПроизводство и распределение электроэнергии, газа и воды

Строительство, транспорт и связь, внутренний туризм

Деятельность в области здравоохранения

Сбор, обработка и утилизация отходов, в том числе отсортированных материалов, а также переработка металлических и неметаллических отходов, мусора и прочих предметов во вторичное сырье

Деятельность предприятий общественного питания (за исключением ресторанов), деятельность в сфере бытовых услуг

Высокотехнологичные проекты

Деятельность в сфере розничной торговли при условии, что субъект МСП зарегистрирован и (или) осуществляет такую деятельность (в том числе через свои филиалы и иные обособленные подразделения, за исключением представительств) на территории монопрофильного муниципального образования, включенного в перечень монопрофильных муниципальных образований Российской Федерации (моногородов), утвержденный распоряжением Правительства Российской Федерации от 29 июля 2014 г. № 1398-р, и доля доходов от ее осуществления по итогам предыдущего календарного года составляет не менее 70 процентов в общей сумме доходов субъекта малого или среднего предпринимательства

Деятельность в сфере розничной и (или) оптовой торговли при условии, что субъект МСП зарегистрирован и (или) осуществляет такую деятельность (в том числе через свои филиалы и иные обособленные подразделения, за исключением представительств) на территориях субъектов Российской Федерации, входящих в состав Дальневосточного федерального округа, и доля доходов от ее осуществления по итогам предыдущего календарного года составляет не менее 70 процентов в общей сумме доходов субъекта малого или среднего предпринимательства.

Ключевые условия Программы субсидирования

26

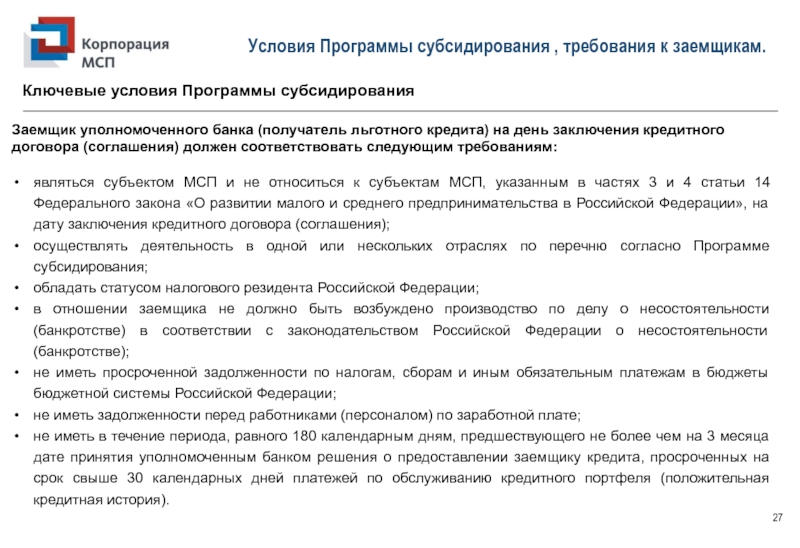

Слайд 27Условия Программы субсидирования , требования к заемщикам.

Заемщик уполномоченного банка (получатель

льготного кредита) на день заключения кредитного договора (соглашения) должен соответствовать

следующим требованиям:являться субъектом МСП и не относиться к субъектам МСП, указанным в частях 3 и 4 статьи 14 Федерального закона «О развитии малого и среднего предпринимательства в Российской Федерации», на дату заключения кредитного договора (соглашения);

осуществлять деятельность в одной или нескольких отраслях по перечню согласно Программе субсидирования;

обладать статусом налогового резидента Российской Федерации;

в отношении заемщика не должно быть возбуждено производство по делу о несостоятельности (банкротстве) в соответствии с законодательством Российской Федерации о несостоятельности (банкротстве);

не иметь просроченной задолженности по налогам, сборам и иным обязательным платежам в бюджеты бюджетной системы Российской Федерации;

не иметь задолженности перед работниками (персоналом) по заработной плате;

не иметь в течение периода, равного 180 календарным дням, предшествующего не более чем на 3 месяца дате принятия уполномоченным банком решения о предоставлении заемщику кредита, просроченных на срок свыше 30 календарных дней платежей по обслуживанию кредитного портфеля (положительная кредитная история).

Ключевые условия Программы субсидирования

27

Слайд 284. Условия программы льготного лизинга оборудования для субъектов индивидуального и

малого предпринимательства, реализуемой региональными лизинговыми компаниями (РЛК)

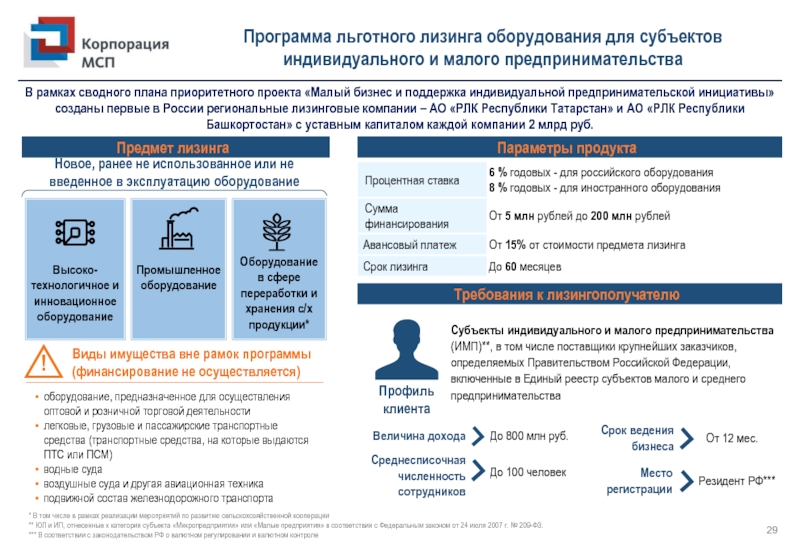

Слайд 29Программа льготного лизинга оборудования для субъектов индивидуального и малого предпринимательства

Предмет

лизинга

Параметры продукта

оборудование, предназначенное для осуществления оптовой и розничной торговой деятельности

легковые,

грузовые и пассажирские транспортные средства (транспортные средства, на которые выдаются ПТС или ПСМ)водные суда

воздушные суда и другая авиационная техника

подвижной состав железнодорожного транспорта

Виды имущества вне рамок программы (финансирование не осуществляется)

Субъекты индивидуального и малого предпринимательства (ИМП)**, в том числе поставщики крупнейших заказчиков, определяемых Правительством Российской Федерации, включенные в Единый реестр субъектов малого и среднего предпринимательства

Профиль клиента

Величина дохода

До 800 млн руб.

Среднесписочная численность сотрудников

До 100 человек

Срок ведения бизнеса

От 12 мес.

Требования к лизингополучателю

* В том числе в рамках реализации мероприятий по развитию сельскохозяйственной кооперации

** ЮЛ и ИП, отнесенные к категории субъекта «Микропредприятия» или «Малые предприятия» в соответствии с Федеральным законом от 24 июля 2007 г. № 209-ФЗ.

*** В соответствии с законодательством РФ о валютном регулировании и валютном контроле

В рамках сводного плана приоритетного проекта «Малый бизнес и поддержка индивидуальной предпринимательской инициативы» созданы первые в России региональные лизинговые компании – АО «РЛК Республики Татарстан» и АО «РЛК Республики Башкортостан» с уставным капиталом каждой компании 2 млрд руб.

Слайд 30Порядок взаимодействия в рамках реализации программы льготного лизинга оборудования

* В

период запуска операционно-хозяйственной деятельности вновь созданных РЛК (формирование штатного состава

сотрудников, утверждение нормативных документов, выстраивание бизнес-процессов и т.п.) Корпорация МСП оказывает методологическую поддержку РЛК по приему заявок и предварительному структурированию сделок для дальнейшей передачи на рассмотрение в РЛК.Слайд 32Возможная роль участников

Программа Инвестиционный лифт

• Инвестиционный лифт (ИЛ) – программа,

нацеленная на оказание поддержки компаниям и инвестиционным проектам в сфере

несырьевого экспорта• В рамках ИЛ организовано взаимодействие Федеральной корпорации по развитию малого и среднего предпринимательства (КМСП), Российского фонда прямых инвестиций (РФПИ), Фонда развития промышленности (ФРП) и Российского экспортного центра (РЭЦ) для оказания финансовой и нефинансовой поддержки участникам программы

Слайд 33Акционерное общество «Федеральная корпорация

по развитию малого и среднего предпринимательства»

Москва,

Славянская площадь, д. 4, стр. 1, тел. +7 495 698

98 00www.corpmsp.ru, info@corpmsp.ru.