Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Инвестиционный анализ и инвестиционное проектирование на предприятии Выполнила

Содержание

- 1. Инвестиционный анализ и инвестиционное проектирование на предприятии Выполнила

- 2. ОГЛАВЛЕНИЕОсобенности формирования инвестиционного портфеля ООО «КИМ» (3

- 3. ОСОБЕННОСТИ ФОРМИРОВАНИЯ ИНВЕСТИЦИОННОГО ПОРТФЕЛЯ ООО «КИМ»

- 4. СТРУКТУРА ПОРТФЕЛЯ НА НАЧАЛО ПЕРИОДА

- 5. СТОИМОСТЬ АКЦИЙ

- 6. ОТРАСЛЕВОЙ АНАЛИЗ

- 7. ОСНОВНЫЕ ПРИЧИНЫ ВЫБОРА ОТРАСЛЕЙНефтяная и газовая промышленность

- 8. ОСНОВНЫЕ ПРИЧИНЫ ВЫБОРА ЭМИТЕНТОВВыплата дивидендов производится систематически;Высокий темп прироста выручки

- 9. ПАО «ГАЗПРОМ»ПАО «Газпром» - российская транснациональная энергетическая

- 10. ПАО «Сургутнефтегаз»Одна из крупнейших частных вертикально интегрированных

- 11. ОАО «НОВАТЭК»Крупнейший независимый производитель природного газа в

- 12. ОАО «ГМК Норильский никель»Крупнейший в мире производитель

- 13. АО «АФК Система»Российская инвестиционная компания. Крупный частный

- 14. 2. Анализ доходности инвестиционного портфеля ООО «КИМ»

- 15. ДИНАМИКА ДОХОДНОСТИ ПОРТФЕЛЯ

- 16. ДИНАМИКА ИНДЕКСА РТС

- 17. ДИНАМИКА ДОХОДНОСТИ АКЦИЙ КАЖДОГО ЭМИТЕНТА (%)

- 18. ДИНАМИКА ДОХОДНОСТИ АКИЦЙ ПАО «ГАЗПРОМ»

- 19. ДИНАМИКА ДОХОДНОСТИ АКЦИЙ ПАО «СУРГУТНЕФТЕГАЗ»

- 20. ДИНАМИКА ДОХОДНОСТИ АКЦИЙ ОАО «НОВАТЭК»

- 21. ДИНАМИКА ДОХОДНОСТИ АКЦИЙ ОАО «ГМК НОРИЛЬСКИЙ НИКЕЛЬ»

- 22. ДИНАМИКА ДОХОДНОСТИ АКЦИЙ АО «АФК СИСТЕМА»

- 23. ПОКАЗАТЕЛИ КОЭФФИЦИЕНТОВ КОРРЕЛЯЦИИ И КОВАРИАЦИИ

- 24. ВЛИЯНИЕ НА ИНВЕСТ. ПОРТФЕЛЬПАО «Сургутнефтегаз»;АО «АФК Система»;ОАО

- 25. 3. Анализ динамики инвестиционного портфеля ООО «КИМ»

- 26. По данному графику динамики инвестиционного портфеля ООО

- 27. Слайд 27

- 28. Анализ динамики акций ОАО «ГМК Норильский никель»Исходя

- 29. Анализ динамики акций ПАО «ГАЗПРОМ»Исходя из проведённых

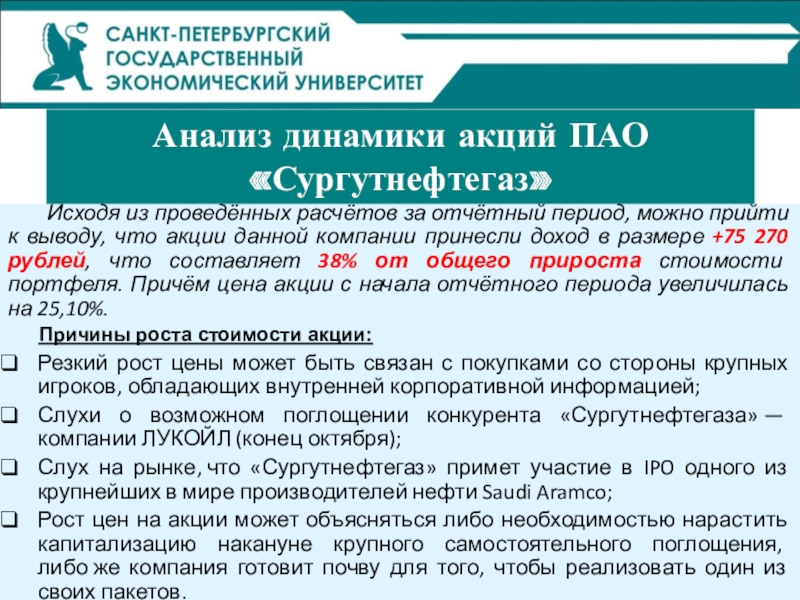

- 30. Анализ динамики акций ПАО «Сургутнефтегаз»Исходя из проведённых

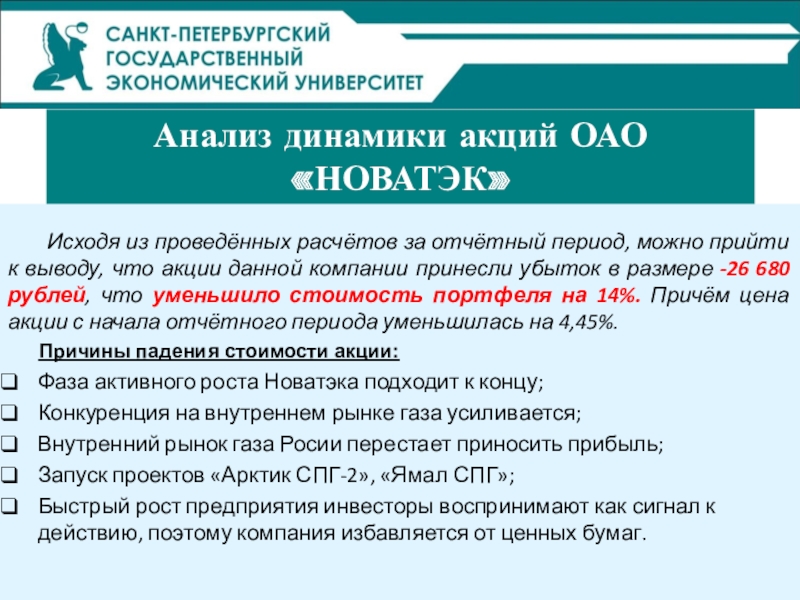

- 31. Анализ динамики акций ОАО «НОВАТЭК»Исходя из проведённых

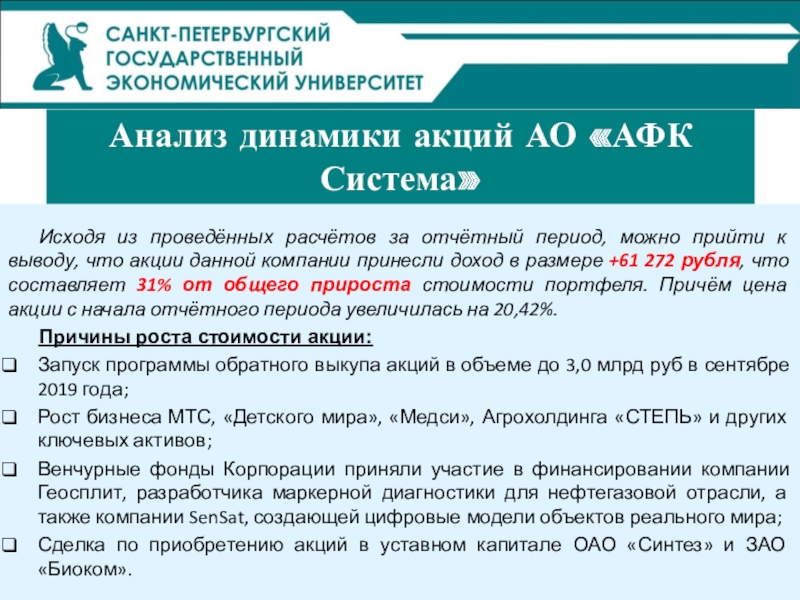

- 32. Анализ динамики акций АО «АФК Система»Исходя из

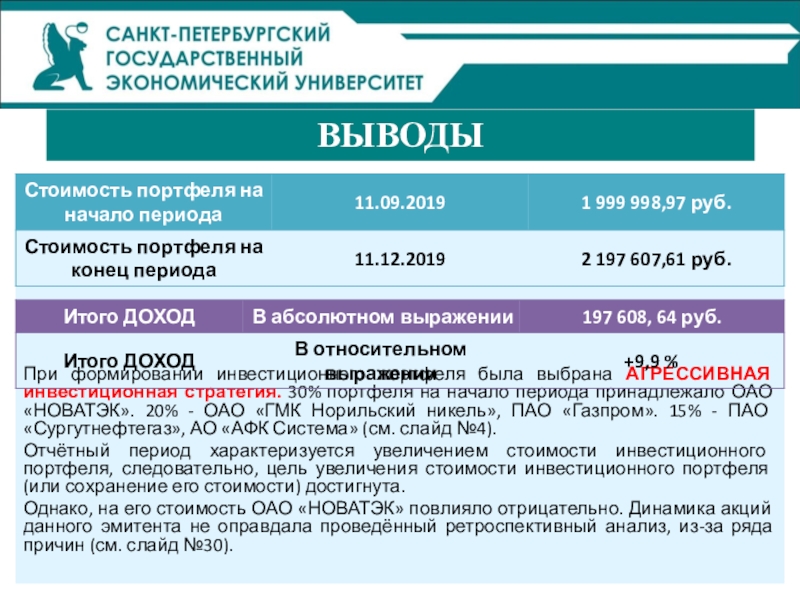

- 33. ВЫВОДЫПри формировании инвестиционного портфеля была выбрана АГРЕССИВНАЯ

- 34. Слайд 34

- 35. Скачать презентанцию

Слайды и текст этой презентации

Слайд 1Инвестиционный анализ и инвестиционное проектирование на предприятии

Выполнила студентка 3 курса,

группы М-1708:

Слайд 2ОГЛАВЛЕНИЕ

Особенности формирования инвестиционного портфеля ООО «КИМ» (3 слайд)

Анализ доходности инвестиционного

портфеля ООО «КИМ» (13 слайд)

Анализ динамики инвестиционного портфеля ООО «КИМ»

(24 слайд)Выводы (33 слайд)

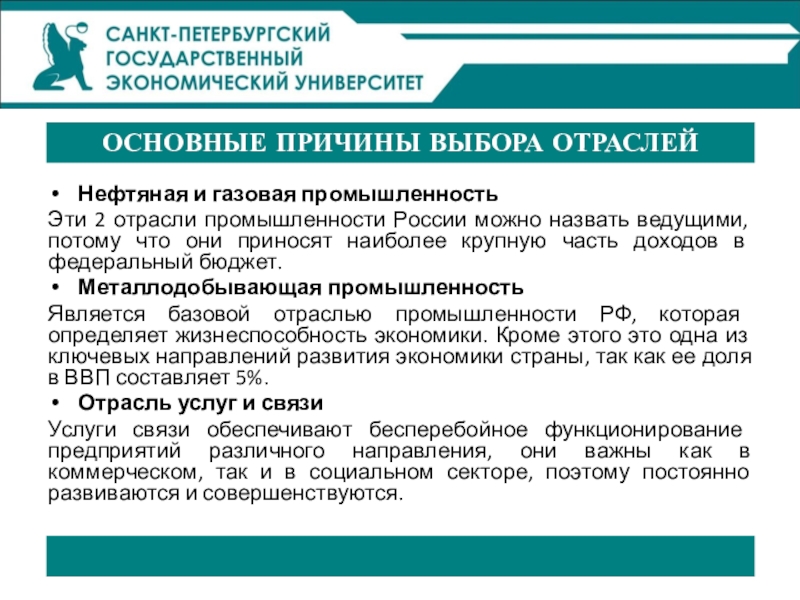

Слайд 7ОСНОВНЫЕ ПРИЧИНЫ ВЫБОРА ОТРАСЛЕЙ

Нефтяная и газовая промышленность

Эти 2 отрасли

промышленности России можно назвать ведущими, потому что они приносят наиболее

крупную часть доходов в федеральный бюджет.Металлодобывающая промышленность

Является базовой отраслью промышленности РФ, которая определяет жизнеспособность экономики. Кроме этого это одна из ключевых направлений развития экономики страны, так как ее доля в ВВП составляет 5%.

Отрасль услуг и связи

Услуги связи обеспечивают бесперебойное функционирование предприятий различного направления, они важны как в коммерческом, так и в социальном секторе, поэтому постоянно развиваются и совершенствуются.

Слайд 8ОСНОВНЫЕ ПРИЧИНЫ ВЫБОРА ЭМИТЕНТОВ

Выплата дивидендов производится систематически;

Высокий темп прироста выручки

Слайд 9ПАО «ГАЗПРОМ»

ПАО «Газпром» - российская транснациональная энергетическая компания, крупнейший в

России производитель и экспортёр сжиженного природного газа (СПГ).

Генеральный директор –

Дюков Александр Валерьевич

*АДР - Американские депозитарные расписки

потенциал роста акций = +56%

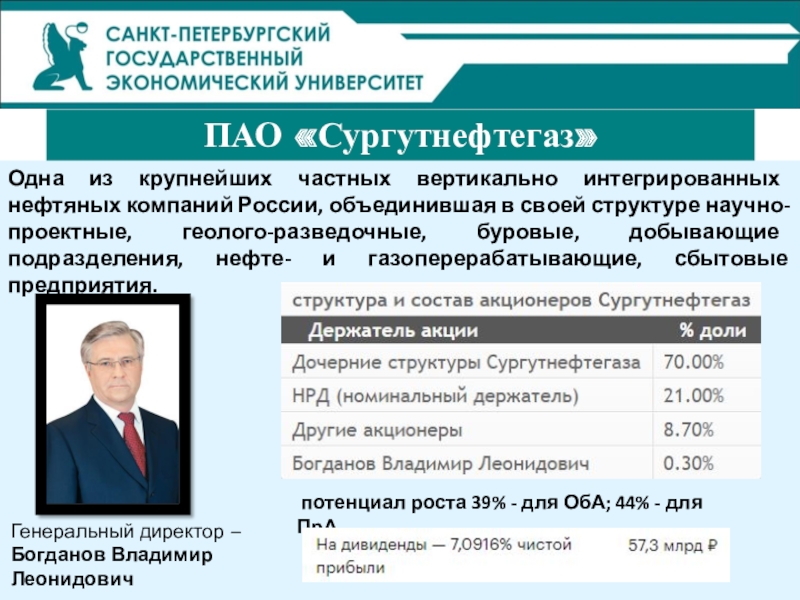

Слайд 10ПАО «Сургутнефтегаз»

Одна из крупнейших частных вертикально интегрированных нефтяных компаний России,

объединившая в своей структуре научно-проектные, геолого-разведочные, буровые, добывающие подразделения, нефте-

и газоперерабатывающие, сбытовые предприятия.Генеральный директор –

Богданов Владимир Леонидович

потенциал роста 39% - для ОбА; 44% - для ПрА

Слайд 11ОАО «НОВАТЭК»

Крупнейший независимый производитель природного газа в России. Занимается разведкой,

добычей, переработкой и реализацией природного газа и жидких углеводородов и

имеет более чем двадцатилетний опыт работы в российской нефтегазовой отрасли.Михельсон Леонид Викторович –

председатель правления

Доля дивидендов от ЧП = 34%

Слайд 12ОАО «ГМК Норильский никель»

Крупнейший в мире производитель никеля и палладия,

один из крупнейших производителей платины и меди. Помимо этого Норильский

никель производит побочные металлы – кобальт, родий, серебро, золото, иридий, рутений, а также селен, теллур и серу.Потанин Владимир Олегович – президент, председатель правления

Норникель направляет на дивиденды не менее 60% EBITDA

Потенциал роста акций = 6%

Слайд 13АО «АФК Система»

Российская инвестиционная компания. Крупный частный инвестор в реальный сектор

экономики России.

Дубовсков Андрей Анатольевич -Президент, Председатель Правления

Потенциал роста акций

= 6,9%АФК «Система» направила на дивиденды 22.1%% прибыли

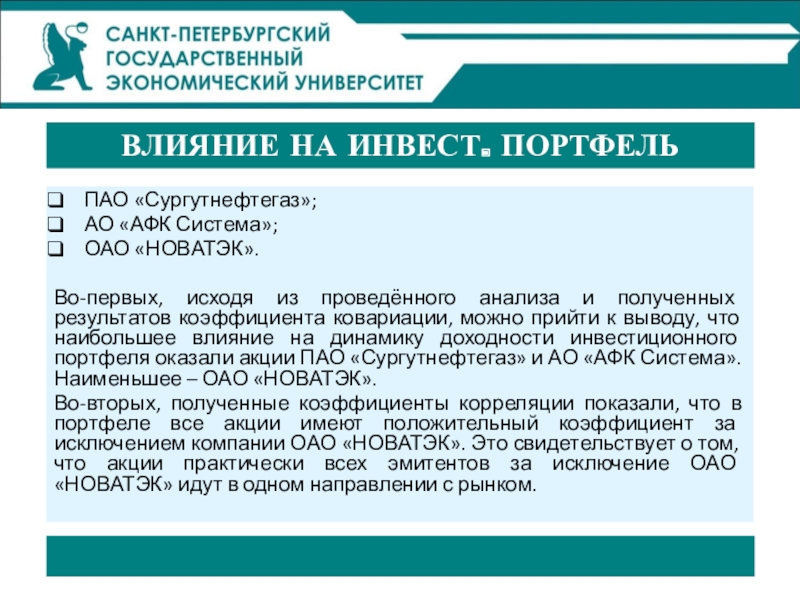

Слайд 24ВЛИЯНИЕ НА ИНВЕСТ. ПОРТФЕЛЬ

ПАО «Сургутнефтегаз»;

АО «АФК Система»;

ОАО «НОВАТЭК».

Во-первых, исходя из

проведённого анализа и полученных результатов коэффициента ковариации, можно прийти к

выводу, что наибольшее влияние на динамику доходности инвестиционного портфеля оказали акции ПАО «Сургутнефтегаз» и АО «АФК Система». Наименьшее – ОАО «НОВАТЭК».Во-вторых, полученные коэффициенты корреляции показали, что в портфеле все акции имеют положительный коэффициент за исключением компании ОАО «НОВАТЭК». Это свидетельствует о том, что акции практически всех эмитентов за исключение ОАО «НОВАТЭК» идут в одном направлении с рынком.

Слайд 26По данному графику динамики инвестиционного портфеля ООО «КИМ» и динамики

рынка, можно выявить схожую тенденцию, следовательно, в целом акции, составляющие

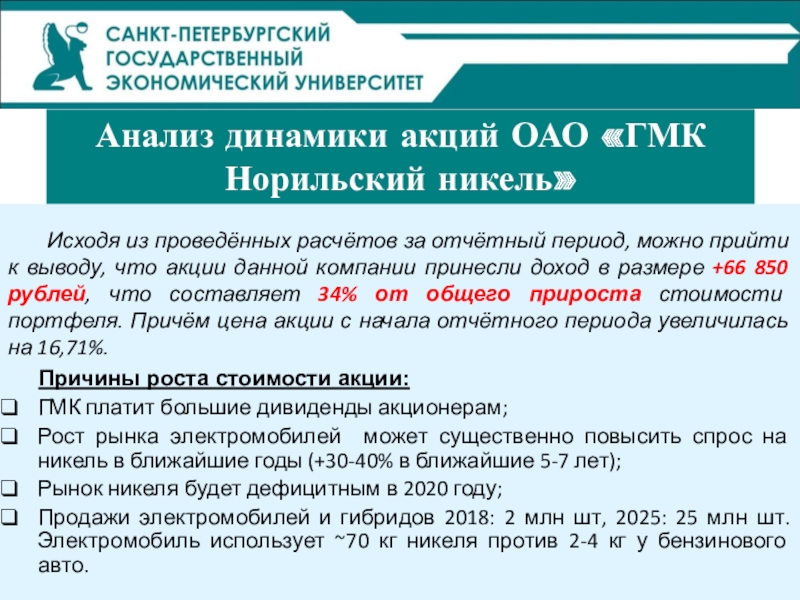

инвестиционный портфель, идут вместе с рынком.Слайд 28Анализ динамики акций ОАО «ГМК Норильский никель»

Исходя из проведённых расчётов

за отчётный период, можно прийти к выводу, что акции данной

компании принесли доход в размере +66 850 рублей, что составляет 34% от общего прироста стоимости портфеля. Причём цена акции с начала отчётного периода увеличилась на 16,71%.Причины роста стоимости акции:

ГМК платит большие дивиденды акционерам;

Рост рынка электромобилей может существенно повысить спрос на никель в ближайшие годы (+30-40% в ближайшие 5-7 лет);

Рынок никеля будет дефицитным в 2020 году;

Продажи электромобилей и гибридов 2018: 2 млн шт, 2025: 25 млн шт. Электромобиль использует ~70 кг никеля против 2-4 кг у бензинового авто.

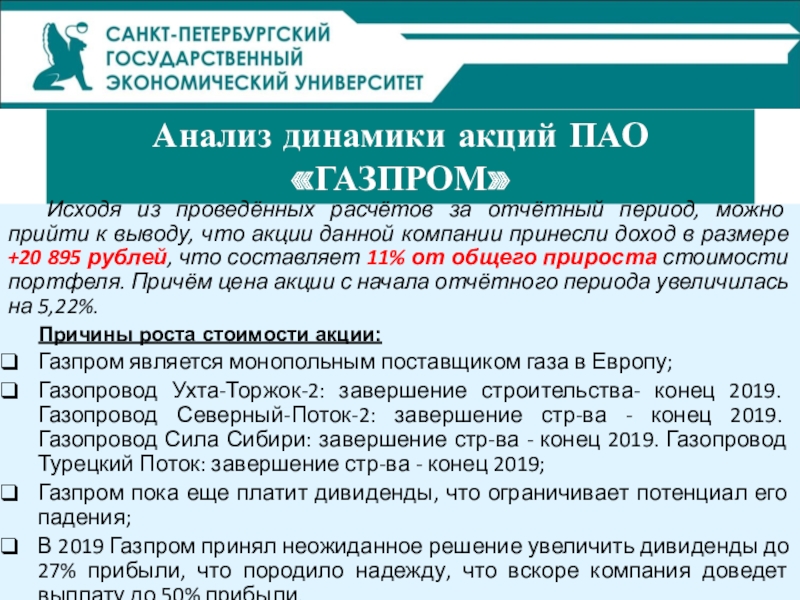

Слайд 29Анализ динамики акций ПАО «ГАЗПРОМ»

Исходя из проведённых расчётов за отчётный

период, можно прийти к выводу, что акции данной компании принесли

доход в размере +20 895 рублей, что составляет 11% от общего прироста стоимости портфеля. Причём цена акции с начала отчётного периода увеличилась на 5,22%.Причины роста стоимости акции:

Газпром является монопольным поставщиком газа в Европу;

Газопровод Ухта-Торжок-2: завершение строительства- конец 2019. Газопровод Северный-Поток-2: завершение стр-ва - конец 2019. Газопровод Сила Сибири: завершение стр-ва - конец 2019. Газопровод Турецкий Поток: завершение стр-ва - конец 2019;

Газпром пока еще платит дивиденды, что ограничивает потенциал его падения;

В 2019 Газпром принял неожиданное решение увеличить дивиденды до 27% прибыли, что породило надежду, что вскоре компания доведет выплату до 50% прибыли.

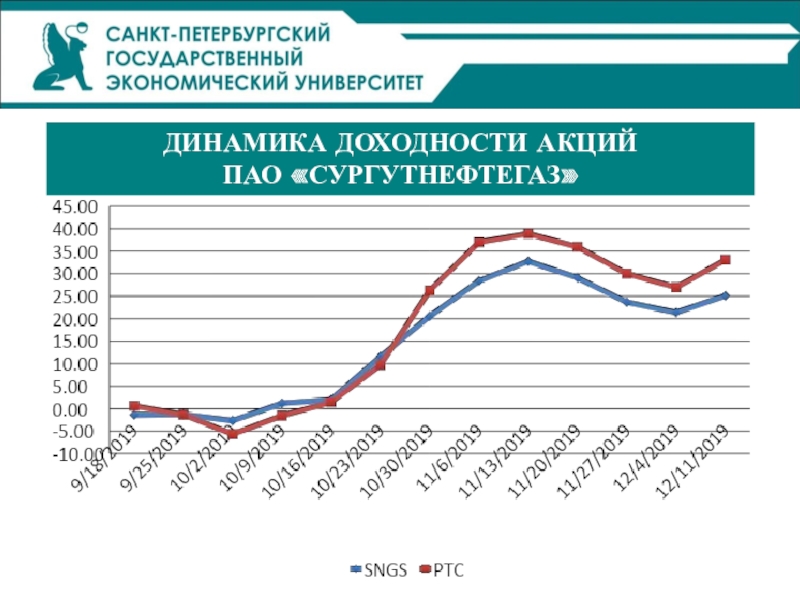

Слайд 30Анализ динамики акций ПАО «Сургутнефтегаз»

Исходя из проведённых расчётов за отчётный

период, можно прийти к выводу, что акции данной компании принесли

доход в размере +75 270 рублей, что составляет 38% от общего прироста стоимости портфеля. Причём цена акции с начала отчётного периода увеличилась на 25,10%.Причины роста стоимости акции:

Резкий рост цены может быть связан с покупками со стороны крупных игроков, обладающих внутренней корпоративной информацией;

Слухи о возможном поглощении конкурента «Сургутнефтегаза» — компании ЛУКОЙЛ (конец октября);

Слух на рынке, что «Сургутнефтегаз» примет участие в IPO одного из крупнейших в мире производителей нефти Saudi Aramco;

Рост цен на акции может объясняться либо необходимостью нарастить капитализацию накануне крупного самостоятельного поглощения, либо же компания готовит почву для того, чтобы реализовать один из своих пакетов.

Слайд 31Анализ динамики акций ОАО «НОВАТЭК»

Исходя из проведённых расчётов за отчётный

период, можно прийти к выводу, что акции данной компании принесли

убыток в размере -26 680 рублей, что уменьшило стоимость портфеля на 14%. Причём цена акции с начала отчётного периода уменьшилась на 4,45%.Причины падения стоимости акции:

Фаза активного роста Новатэка подходит к концу;

Конкуренция на внутреннем рынке газа усиливается;

Внутренний рынок газа Росии перестает приносить прибыль;

Запуск проектов «Арктик СПГ-2», «Ямал СПГ»;

Быстрый рост предприятия инвесторы воспринимают как сигнал к действию, поэтому компания избавляется от ценных бумаг.

Слайд 32Анализ динамики акций АО «АФК Система»

Исходя из проведённых расчётов за

отчётный период, можно прийти к выводу, что акции данной компании

принесли доход в размере +61 272 рубля, что составляет 31% от общего прироста стоимости портфеля. Причём цена акции с начала отчётного периода увеличилась на 20,42%.Причины роста стоимости акции:

Запуск программы обратного выкупа акций в объеме до 3,0 млрд руб в сентябре 2019 года;

Рост бизнеса МТС, «Детского мира», «Медси», Агрохолдинга «СТЕПЬ» и других ключевых активов;

Венчурные фонды Корпорации приняли участие в финансировании компании Геосплит, разработчика маркерной диагностики для нефтегазовой отрасли, а также компании SenSat, создающей цифровые модели объектов реального мира;

Сделка по приобретению акций в уставном капитале ОАО «Синтез» и ЗАО «Биоком».

Слайд 33ВЫВОДЫ

При формировании инвестиционного портфеля была выбрана АГРЕССИВНАЯ инвестиционная стратегия. 30%

портфеля на начало периода принадлежало ОАО «НОВАТЭК». 20% - ОАО

«ГМК Норильский никель», ПАО «Газпром». 15% - ПАО «Сургутнефтегаз», АО «АФК Система» (см. слайд №4).Отчётный период характеризуется увеличением стоимости инвестиционного портфеля, следовательно, цель увеличения стоимости инвестиционного портфеля (или сохранение его стоимости) достигнута.

Однако, на его стоимость ОАО «НОВАТЭК» повлияло отрицательно. Динамика акций данного эмитента не оправдала проведённый ретроспективный анализ, из-за ряда причин (см. слайд №30).