Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Корпоративные финансы

Содержание

- 1. Корпоративные финансы

- 2. Лекция 6 Основы управления активами организации (часть 2)

- 3. планПонятие, экономические признаки и состав оборотных средств

- 4. Понятие, экономические признаки и состав оборотных средств

- 5. Оборотный капитала обслуживает весь кругооборот средств предприятия.

- 6. Слайд 6

- 7. Слайд 7

- 8. 2. Функции и источники формирования оборотных средств

- 9. Слайд 9

- 10. К собственным источникам формирования оборотных средств относятся:-

- 11. К заемным источникам формирования оборотных средств относятся:-

- 12. Кредиторская задолженность неоднородна: непосредственно кредиторы – поставщики

- 13. 3. Классификация оборотных средствПо функциональному назначению1.1.Средства, вложенные

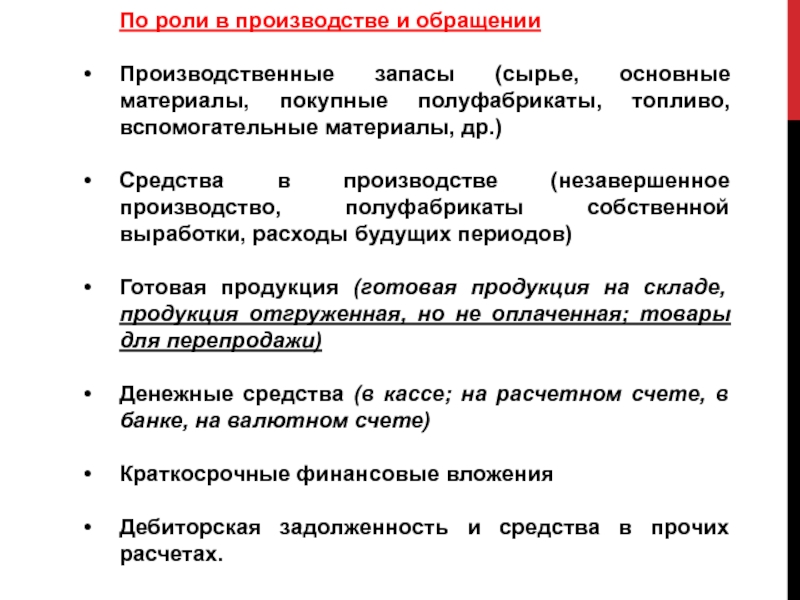

- 14. По роли в производстве и обращенииПроизводственные запасы

- 15. По принципам организацииНормируемые (все элементы оборотных производственных

- 16. По степени ликвидности1. Наиболее ликвидные средства (А1)2.

- 17. 2. Быстро реализуемые активы (А2) — активы,

- 18. 3. Медленно реализуемые активы (А3) — наименее

- 19. 4. Трудно реализуемые активы (А4). В эту

- 20. Особенностью оборотного капитала является его способность как

- 21. В рамках операционного цикла принято выделять две

- 22. Главным фактором, влияющим на объем, структуру и

- 23. Финансовый цикл характеризуется периодом полного оборота денежных

- 24. 4. Показатели эффективности использования оборотных средствНаибольшее влияние

- 25. Слайд 25

- 26. Уменьшение длительности одного оборота оборотных средств свидетельствует

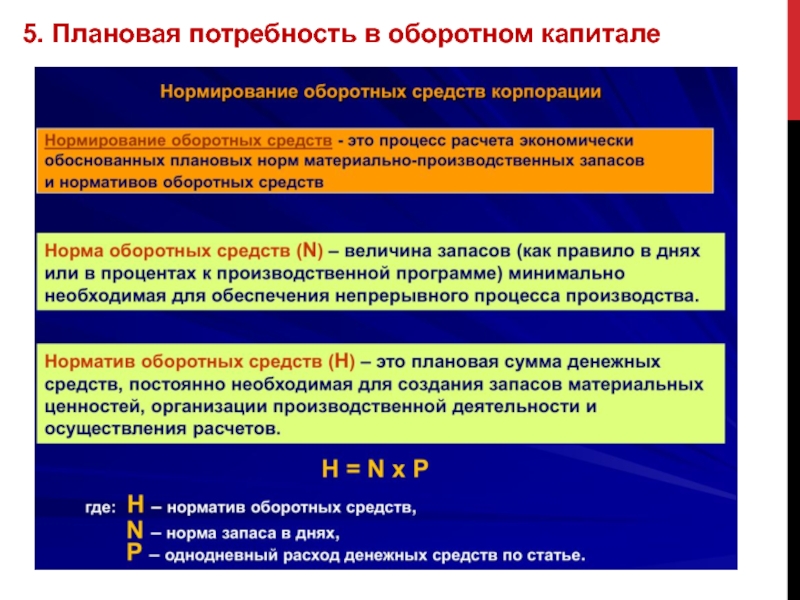

- 27. 5. Плановая потребность в оборотном капитале

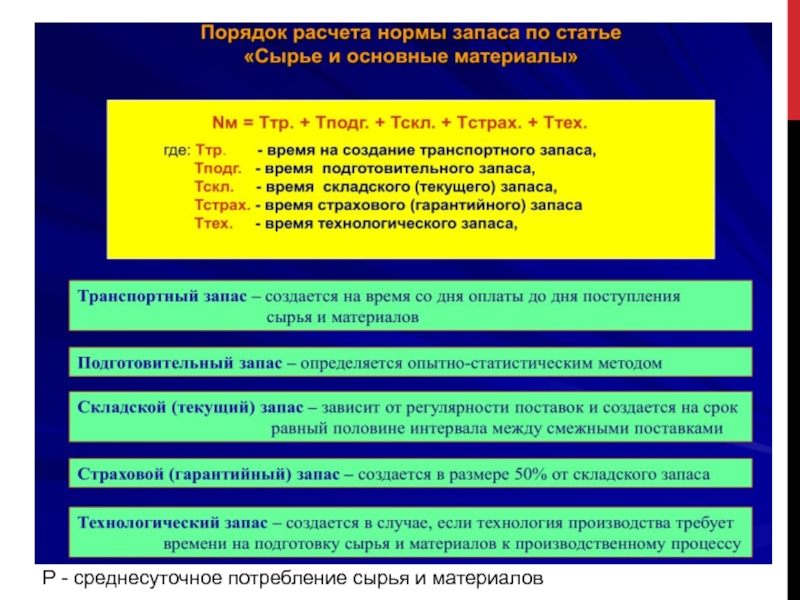

- 28. Р - среднесуточное потребление сырья и материалов

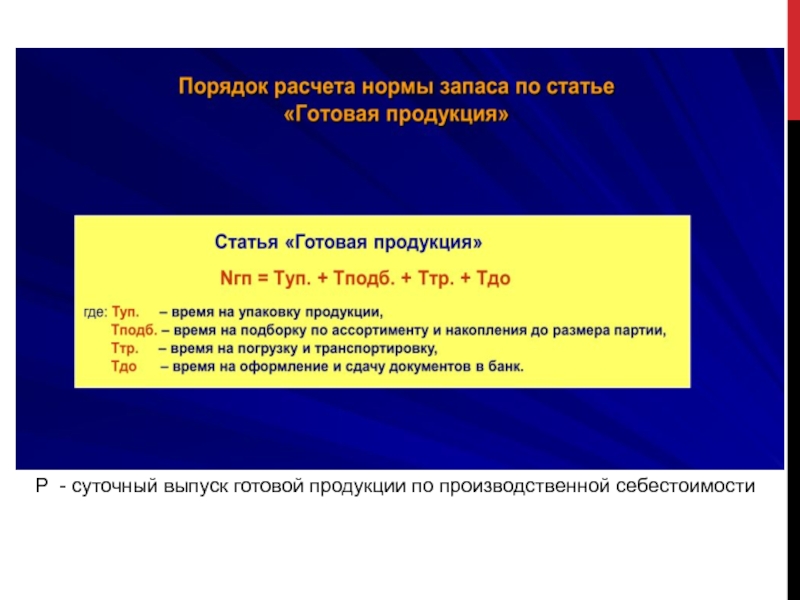

- 29. Р - суточный выпуск готовой продукции по производственной себестоимости

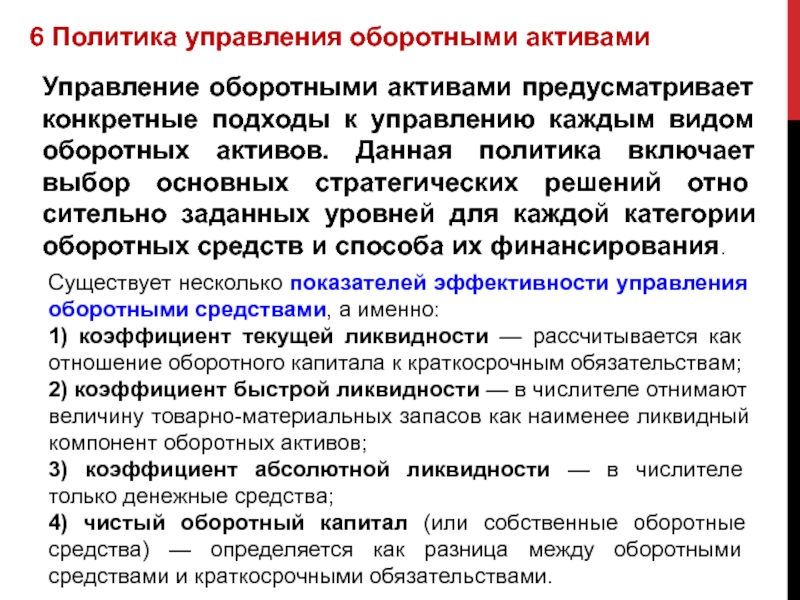

- 30. 6 Политика управления оборотными активамиУправление оборотными активами

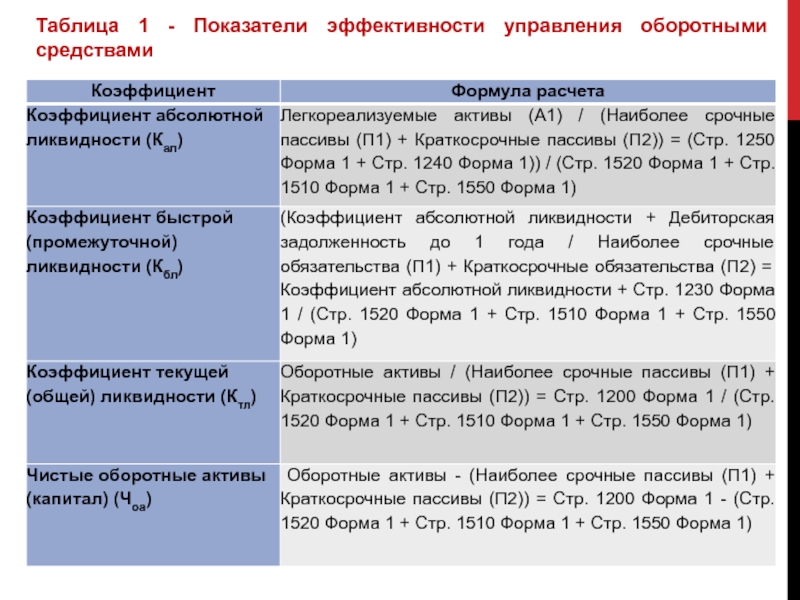

- 31. Таблица 1 - Показатели эффективности управления оборотными средствами

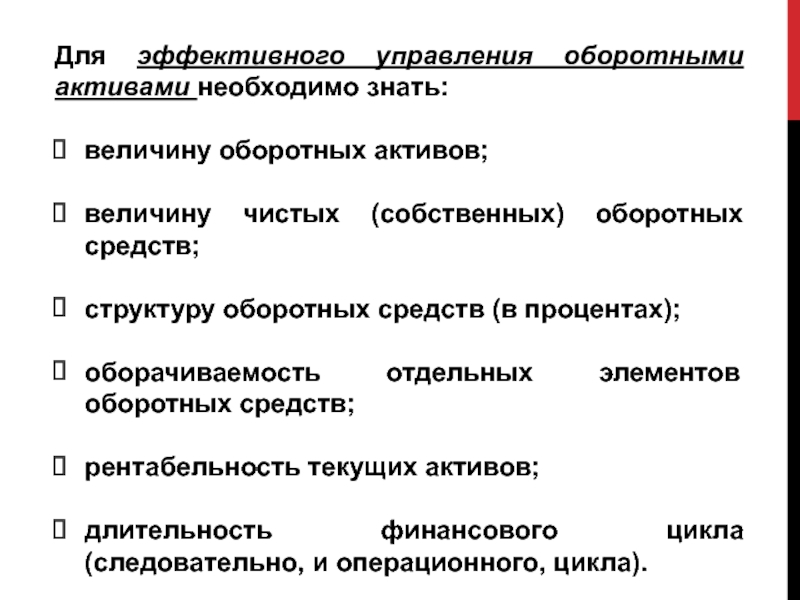

- 32. Для эффективного управления оборотными активами необходимо знать:величину

- 33. Рациональное управление активами означает не сведение к

- 34. С точки зрения управления оборотными активами необходимо

- 35. Финансовый цикл можно уменьшить следующими способами:сокращением периода

- 36. Существуют три следующие альтернативные стратегии управления оборотными

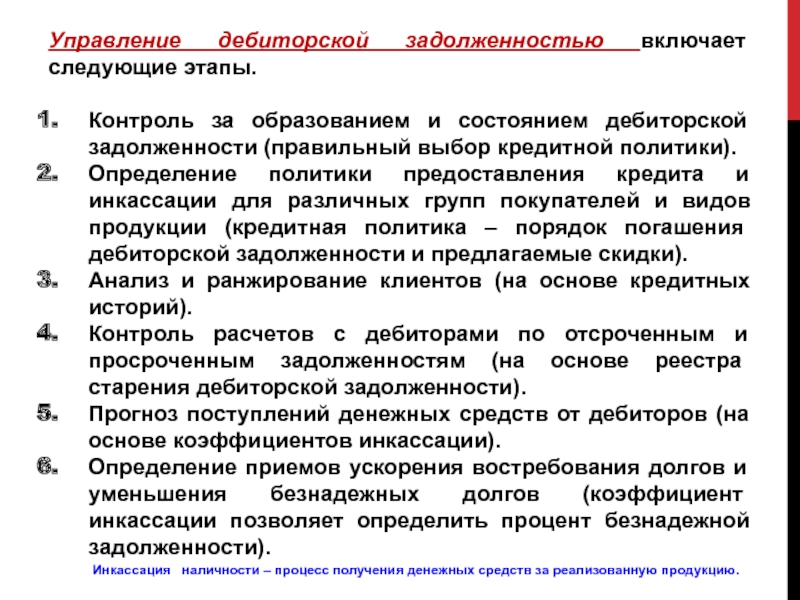

- 37. Управление дебиторской задолженностью включает следующие этапы.Контроль за

- 38. Методы сокращения дебиторской задолженности:политика инкассации — методы,

- 39. Факторинг имеет ряд преимуществ, таких как быстрое

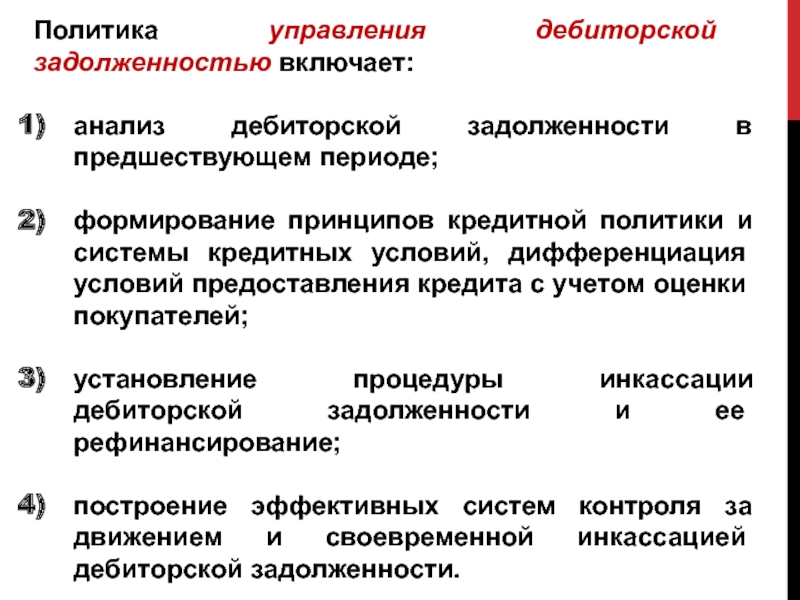

- 40. Политика управления дебиторской задолженностью включает:анализ дебиторской задолженности

- 41. Управление денежными средствами предполагает анализ и планирование

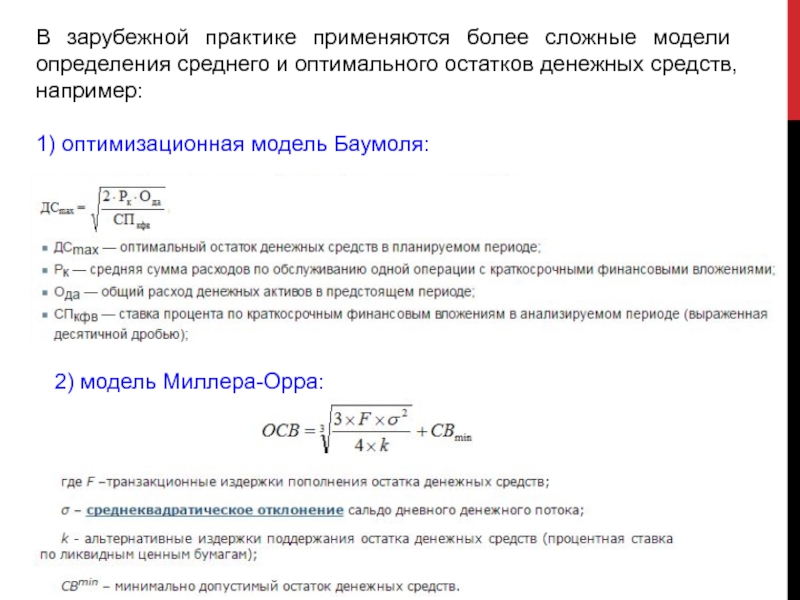

- 42. В зарубежной практике применяются более сложные модели

- 43. В отечественной практике использовать их пока еще

- 44. Цель управления запасами — обеспечение бесперебойного производства

- 45. Инвентаризация — периодический переучет наличного имущества, товаров

- 46. Эффективное управление запасами предприятия:увеличивает коэффициент оборачиваемости запасов;снижает

- 47. Политика управления оборотными активами представляет собой часть

- 48. Скачать презентанцию

Слайды и текст этой презентации

Слайд 3план

Понятие, экономические признаки и состав оборотных средств корпорации.

Функции и источники

формирования оборотных средств.

Классификация оборотных средств.

Показатели эффективности использования оборотных средств.

Плановая потребность

в оборотном капитале.Политика управления оборотными активами.

Слайд 4Понятие, экономические признаки и состав оборотных средств корпорации.

Оборотный капитал –

это сумма денежных средств, авансированных для создания оборотных производственных фондов

и фондов обращения с целью обеспечения бесперебойного процесса производства и реализации продукции.Оборотный капитал в каждый данный момент находится в сфере производства (в виде производственных запасов и незавершенного производства) и в сфере обращения – в виде готовой продукции, денежных средств и средств в расчетах.

Слайд 5

Оборотный капитала обслуживает весь кругооборот средств предприятия.

Д – ПЗ…

ПЗ – П – ГП… ГП – Д*

(ПЗ и

П – Основные производственные фонды, Д и ГП – Фонды обращения). В процессе кругооборота средств авансированный капитал последовательно принимает различные формы стоимости:

денежная – товарная – производительная – товарная – производительная

и переходит из одной стадии в другую:

снабжение – производство – реализация.

Слайд 10К собственным источникам формирования оборотных средств относятся:

- уставный капитал (добавочный

капитал, резервный капитал);

- чистая прибыль, направленная на прирост оборотного капитала;

-

источники, приравненные к собственным: (минимальная задолженность по заработной плате и отчислениям на соцнужды; платежи заказчиков по части готовности продукции; остатки средств фонда потребления; минимальная задолженность по залогам за тару и прочие.);- средства временно используемые в качестве источников формирования оборотных средств (средства амортизационного фонда, нераспределенная прибыль и т.д.)

Сумма собственных средств, направляемая в оборотные активы предприятия называется собственными оборотными средствами (СОС).

Способы определения: СОС= П3 ( Капитал и резервы) - А1(Внеоборотные активы)

Низкий уровень СОС – главная причина банкротства предприятий.

Слайд 11К заемным источникам формирования оборотных средств относятся:

- кредиты коммерческих банков

(на покрытие переменной части оборотных активов , на временное восполнение

недостатка собственных оборотных средств, осуществление расчетов и др.);- коммерческие кредиты других предприятий (в виде займов, авансов, векселей);

- кредиторская задолженность (задолженность, связанная с существующей системой расчетов или возникшая в связи с нарушением платежной дисциплины).

Таким образом, кредиторская задолженность - денежные средства не уплаченные кредиторам, остаются в обороте предприятия, являются источником его текущей деятельности.

Слайд 12

Кредиторская задолженность неоднородна:

непосредственно кредиторы – поставщики подрядчики, бюджет и

др., неплатежи которым возникают из-за отсутствия средств у предприятия.

векселя

к уплате – коммерческий кредит, отсрочка платежа возникает по взаимному согласию предприятия со своими поставщиками;авансы полученные – результат договорных отношений или предоплата

Слайд 133. Классификация оборотных средств

По функциональному назначению

1.1.Средства, вложенные в оборотные производственные

фонды.

Оборотные производственные фонды обслуживают сферу производства. Главный признак оборотных

производственных фондов – они полностью переносят свою стоимость на стоимость готовой продукции в каждом производственном цикле и после реализации готовой продукции их стоимость вновь возвращается в оборот средств предприятия в денежной форме через выручку от продаж. Их основное назначение - обеспечение планомерного и ритмичного процесса производства на предприятии. 1.2.Средства, вложенные в фонды обращения обслуживают сферу обращения. Их основное назначение - обеспечение денежными средствами планомерного осуществления процесса обращения как в организации, так и во всех отраслях экономики.

Слайд 14По роли в производстве и обращении

Производственные запасы (сырье, основные материалы,

покупные полуфабрикаты, топливо, вспомогательные материалы, др.)

Средства в производстве (незавершенное производство,

полуфабрикаты собственной выработки, расходы будущих периодов)Готовая продукция (готовая продукция на складе, продукция отгруженная, но не оплаченная; товары для перепродажи)

Денежные средства (в кассе; на расчетном счете, в банке, на валютном счете)

Краткосрочные финансовые вложения

Дебиторская задолженность и средства в прочих расчетах.

Слайд 15По принципам организации

Нормируемые (все элементы оборотных производственных фондов и готовая

продукция на складе, по которым рассчитывается экономически обоснованная потребность в

оборотных средствах)Ненормируемые (остальные элементы фондов обращения за исключением готовой продукции на складе)

Слайд 16По степени ликвидности

1. Наиболее ликвидные средства (А1)

2. Средства быстро реализуемые

(А2)

3. Медленно реализуемые средства (А3)

4. Труднореализуемые (А4)

Наиболее ликвидные активы (А1)

– к ним относятся суммы по всем статьям денежных средств, которые могут быть использованы для проведения расчетов немедленно и финансовые вложения (ценные бумаги). Данная группа рассчитывается следующим образом:А1 = Денежные средства + Финансовые вложения.

Слайд 172. Быстро реализуемые активы (А2) — активы, для обращения которых

в наличные средства требуется определенное время. К ним относятся дебиторская

задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты.А2 = Краткосрочная дебиторская задолженность.

Слайд 183. Медленно реализуемые активы (А3) — наименее ликвидные активы, включающие

запасы, кроме строки «Расходы будущих периодов», налог на добавленную стоимость

по приобретенным ценностям, дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты.А3 = Запасы + Долгосрочная дебиторская задолженность + Налог на добавленную стоимость + Прочие оборотные активы - Расходы будущих периодов.

Слайд 194. Трудно реализуемые активы (А4). В эту группу включаются все

статьи баланса раздела I «Внеоборотные активы».

А4 = Внеоборотные активы.

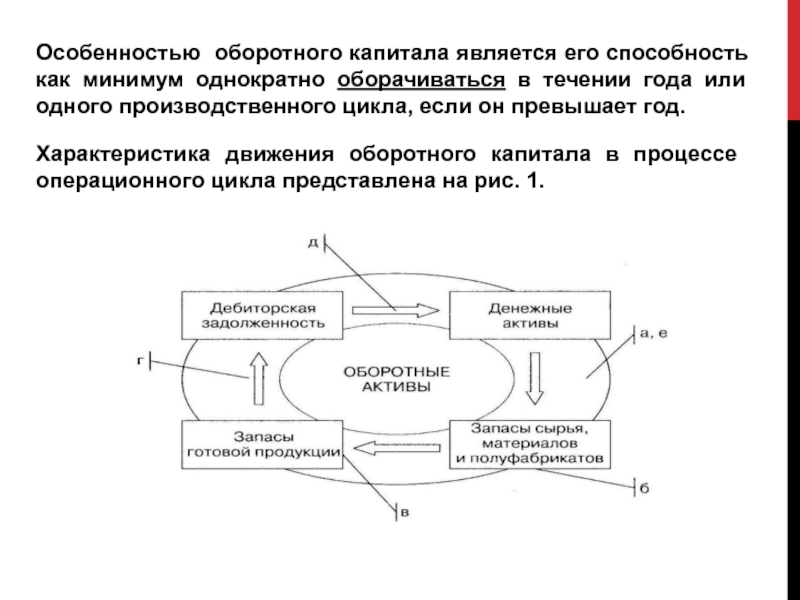

Слайд 20Особенностью оборотного капитала является его способность как минимум однократно оборачиваться

в течении года или одного производственного цикла, если он превышает

год.Характеристика движения оборотного капитала в процессе операционного цикла представлена на рис. 1.

Слайд 21В рамках операционного цикла принято выделять две его составные части:

1) производственный цикл организации

2) финансовый цикл (цикл денежного оборота)

организацииПроизводственный цикл показывает период полного оборота материальных элементов оборотных средств, предназначенных для обслуживания производственного процесса, начиная с поступлений товаров в организацию и заканчивая отгрузкой этих товаров дальнейшим потребителям.

Слайд 22Главным фактором, влияющим на объем, структуру и эффективность использования оборотного

капитала является его оборачиваемость, которая включает период времени от момента

расходования организацией денежных средств на приобретение входящих запасов материального оборотного капитала до поступления средств за реализованную им продукцию.Продолжительность операционного цикла (в днях) рассчитывается по следующей формуле:

ПОЦ = ПОда + ПОмз +ПОгп + Подз

ПОда – период оборота среднего остатка денежного оборотного капитала, в днях

ПОмз – продолжительность оборота запасов сырья, материалов, в днях

ПОгп – продолжительность оборота запасов готовой продукции, в днях

ПОдз – продолжительность инкассации дебиторской задолженности, в днях

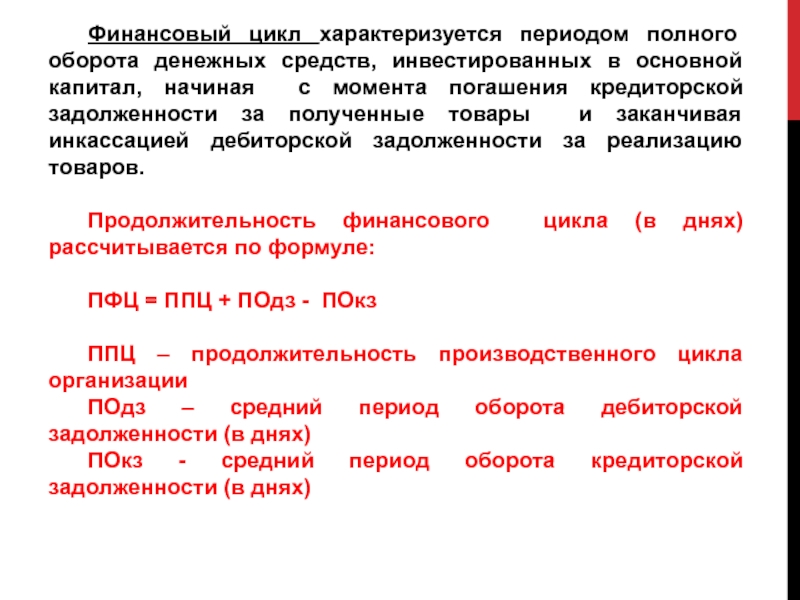

Слайд 23Финансовый цикл характеризуется периодом полного оборота денежных средств, инвестированных в

основной капитал, начиная с момента погашения кредиторской задолженности за полученные

товары и заканчивая инкассацией дебиторской задолженности за реализацию товаров.Продолжительность финансового цикла (в днях) рассчитывается по формуле:

ПФЦ = ППЦ + ПОдз - ПОкз

ППЦ – продолжительность производственного цикла организации

ПОдз – средний период оборота дебиторской задолженности (в днях)

ПОкз - средний период оборота кредиторской задолженности (в днях)

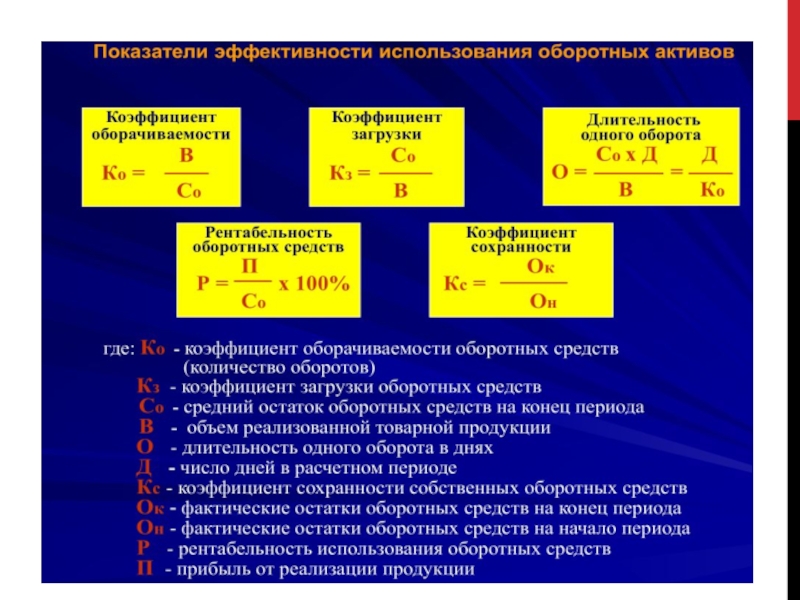

Слайд 244. Показатели эффективности использования оборотных средств

Наибольшее влияние на состояние оборотных

средств оказывает оборачиваемость оборотного капитала (оборотных средств).

Оборачиваемость характеризует интенсивность

использования оборотных средств по всем фазам кругооборота и определяется рядом взаимосвязанных показателей:Слайд 26Уменьшение длительности одного оборота оборотных средств свидетельствует об улучшении их

использования на предприятии.

Чем выше коэффициент оборачиваемости, тем лучше используются оборотные

средства на предприятии.Чем меньше коэффициент загрузки, тем лучше используются оборотные средства на предприятии.

Чем выше показатель рентабельности, тем эффективнее используются оборотные средства.

Слайд 306 Политика управления оборотными активами

Управление оборотными активами предусматривает конкретные подходы

к управлению каждым видом оборотных активов. Данная политика включает выбор

основных стратегических решений относительно заданных уровней для каждой категории оборотных средств и способа их финансирования.Существует несколько показателей эффективности управления оборотными средствами, а именно:

1) коэффициент текущей ликвидности — рассчитывается как отношение оборотного капитала к краткосрочным обязательствам;

2) коэффициент быстрой ликвидности — в числителе отнимают величину товарно-материальных запасов как наименее ликвидный компонент оборотных активов;

3) коэффициент абсолютной ликвидности — в числителе только денежные средства;

4) чистый оборотный капитал (или собственные оборотные средства) — определяется как разница между оборотными средствами и краткосрочными обязательствами.

Слайд 32Для эффективного управления оборотными активами необходимо знать:

величину оборотных активов;

величину чистых

(собственных) оборотных средств;

структуру оборотных средств (в процентах);

оборачиваемость отдельных элементов оборотных

средств;рентабельность текущих активов;

длительность финансового цикла (следовательно, и операционного, цикла).

Слайд 33Рациональное управление активами означает не сведение к минимуму рисков, а

фактически умелое балансирование между рисками, связанными с недостатком оборотных активов

и избытком оборотных средств.Оптимальный уровень оборотных средств позволяет максимизировать прибыль при приемлемом уровне ликвидности коммерческого риска.

Управление ликвидностью включает планирование поступления и использования ликвидных ресурсов таким образом, чтобы иметь возможность в нужное время расплатиться по своим краткосрочным обязательствам.

Слайд 34С точки зрения управления оборотными активами необходимо разграничивать понятия производственного

и финансового циклов.

Производственный цикл (период обращения запасов) — период с

момента поступления материалов на склад фирмы до момента отгрузки покупателю продукции, которая была изготовлена из данных материалов.Финансовый цикл (цикл обращения денежных средств) — период с момента оплаты поставщикам данных материалов (погашение кредиторской задолженности) до момента получения денег от покупателя за отгруженную продукцию (погашение дебиторской задолженности).

Слайд 35Финансовый цикл можно уменьшить следующими способами:

сокращением периода обращения товарно-материальных запасов

за счет более быстрого производства и реализации товаров;

сокращением периода обращения

дебиторской задолженности за счет ускорения расчетов (жесткая кредитная политика);удлинением периода обращения кредиторской задолженности (замедление расчетов за приобретенные ресурсы).

Эти действия следует проводить до тех пор, пока не увеличится себестоимость продукции или не сократится выручка.

Слайд 36Существуют три следующие альтернативные стратегии управления оборотными активами, которые отличаются

лишь объемом оборотных средств, необходимых фирме для поддержания заданного уровня

производства.1. Осторожная, расслабленная стратегия — предполагает относительно высокий уровень денежных средств, товарно-материальных запасов и ликвидных ценных бумаг. При этом объем реализации стимулируют кредиты, предоставляемые покупателям, что приводит к высокому уровню дебиторской задолженности.

2. Ограничительная стратегия заключается в том, что денежная наличность, ценные бумаги, товарно-материальные запасы и дебиторская задолженность сведены до минимума.

3. Умеренная стратегия представляет собой нечто среднее между осторожной и ограничительной стратегией управления оборотными активами.

Слайд 37Управление дебиторской задолженностью включает следующие этапы.

Контроль за образованием и состоянием

дебиторской задолженности (правильный выбор кредитной политики).

Определение политики предоставления кредита

и инкассации для различных групп покупателей и видов продукции (кредитная политика – порядок погашения дебиторской задолженности и предлагаемые скидки).Анализ и ранжирование клиентов (на основе кредитных историй).

Контроль расчетов с дебиторами по отсроченным и просроченным задолженностям (на основе реестра старения дебиторской задолженности).

Прогноз поступлений денежных средств от дебиторов (на основе коэффициентов инкассации).

Определение приемов ускорения востребования долгов и уменьшения безнадежных долгов (коэффициент инкассации позволяет определить процент безнадежной задолженности).

Инкассация наличности – процесс получения денежных средств за реализованную продукцию.

Слайд 38Методы сокращения дебиторской задолженности:

политика инкассации — методы, которым следует компания

для взимания дебиторской задолженности;

заключение договоров с гибкими условиями сроков и

формы оплаты: предоплата, частичная предоплата, передача на реализацию, выставление промежуточного счета, банковская гарантия, гибкое ценообразование;продажа дебиторской задолженности (факторинг).

Факторинг — вид финансовых услуг, оказываемых коммерческими банками или фактор-компаниями мелким и средним фирмам-клиентам. Суть услуг состоит в том, что фактор-фирма, имеющая статус кредитного учреждения, приобретает у клиента право на взыскание долгов и частично оплачивает своим клиентам требования к их должникам, т.е. возвращает долги в размере, как правило, от 70 до 90% долга до наступления срока их оплаты должником.

Слайд 39Факторинг имеет ряд преимуществ, таких как быстрое предоставление денежных средств,

получение финансовых консультаций, обеспечение возможности получения авансов, особенно необходимых при

сезонных операциях и укреплении позиций балансового отчета предприятия.Недостатки факторинга: высокая стоимость и негативное впечатление, складывающееся у покупателей в результате смены держателя дебиторской задолженности.

Слайд 40Политика управления дебиторской задолженностью включает:

анализ дебиторской задолженности в предшествующем периоде;

формирование

принципов кредитной политики и системы кредитных условий, дифференциация условий предоставления

кредита с учетом оценки покупателей;установление процедуры инкассации дебиторской задолженности и ее рефинансирование;

построение эффективных систем контроля за движением и своевременной инкассацией дебиторской задолженности.

Слайд 41Управление денежными средствами предполагает анализ и планирование движения денежных средств,

моделирование чистых денежных потоков, планирование краткосрочного финансирования, определение оптимального уровня

остатков денежных средств на расчетном счете.Разработка политики управления денежными активами включает следующие основные этапы.

1. Анализ денежных активов в предшествующем периоде.

2. Определение оптимального остатка денежных средств и прогнозирование денежного потока.

3. Эффективное регулирование денежного потока и рентабельное использование временно свободного остатка денежных активов.

Слайд 42В зарубежной практике применяются более сложные модели определения среднего и

оптимального остатков денежных средств, например:

1) оптимизационная модель Баумоля:

2) модель Миллера-Орра:

Слайд 43В отечественной практике использовать их пока еще сложно по следующим

причинам:

хроническая нехватка оборотных активов не позволяет оптимизировать остаток денежных средств,

который, как правило, находится на минимально возможном уровне;на размер денежных поступлений большое влияние оказывает замедление платежного оборота, что соответственно отражается и на сумме остатка денежных средств;

неразвитость рынка краткосрочных фондовых инструментов и их невысокая ликвидность затрудняют краткосрочные финансовые вложения;

непрекращающаяся инфляция делает бессмысленными ретроспективные финансовые расчеты и несопоставимыми запасы денежных средств.

Слайд 44Цель управления запасами — обеспечение бесперебойного производства продукции в нужном

количестве и в установленные сроки и достижение на этой основе

полной реализации продукции при минимальных затратах на содержание запасов.Финансовый управляющий в отношении запасов должен решать следующие вопросы.

Сколько единиц каждого предмета хранения фирма должна держать на складе?

Сколько единиц необходимо заказать?

В какой момент следует сделать заказ?

Слайд 45Инвентаризация — периодический переучет наличного имущества, товаров на фирме с

целью проверки их наличия и сохранности, а также установления их

соответствия ведомостям учета материальных ценностей.С точки зрения финансового управления инвентаризация используется для сопоставления реальных данных с данными балансовой отчетности с целью изъятия поврежденных, недоиспользуемых или неиспользуемых активов.

Слайд 46Эффективное управление запасами предприятия:

увеличивает коэффициент оборачиваемости запасов;

снижает объемы списаний устаревших

или испорченных запасов;

уменьшает простои или потери сбыта из-за отсутствия запасов;

повышает

чистую прибыль;способствует увеличению оборота активов;

повышает норму прибыли на капиталовложения и стабилизирует цену акций компании.