Слайд 1Методы финансовых вычислений в оценке инвестиций

1. Основные модели и методы

оценки капиталовложений

2.Показатели экономической эффективности

инвестиций

2.1. Показатели экономической эффективности вложений капитала

в статических моделях

2.2. Показатели экономической эффективности

вложений капитала в динамических моделях

Факультет прикладной информатики

Слайд 2

1. Основные модели и методы оценки капиталовложений

Рис.1 – Модели расчета

экономической эффективности инвестиций

(по З. Бадевитцу)

Слайд 32. Показатели экономической эффективности

инвестиций

2.1. Показатели экономической эффективности

вложений капитала в статических моделях

В отечественной

практике эффективность, определяемую по статистическим частным моделям, называют общей (абсолютной) экономической эффективностью капитальных вложений. Ее определяют для получения общих величин экономического эффекта. Показатели абсолютной экономической эффективности сравнивают с нормативами и аналогичными показателями за предыдущий период, с показателями других предприятий. Капитальные вложения считаются эффективными, если показатели не ниже нормативов и данных прошлых лет.

Слайд 4

Экономический смысл показателей общей (абсолютной) эффективности состоит в сопоставлении годовой

суммы чистой продукции, чистого дохода, прибыли или экономии текущих затрат

с капитальными вложениями, вызвавшими их.

Такие показатели являются выражением общего критерия эффективности – роста производительности труда.

Показатели абсолютной экономической эффективности:

по народному хозяйству в целом и его отраслям – отношение годового прироста национального дохода в сопоставимых ценах (ΔД) к вызвавшим этот прирост производственным капитальным вложениям (К)

(1)

ЧП – чистая продукция

Слайд 5

по отдельным видам производств, предприятиям, стройкам: - отношение прироста годового

объема чистого дохода (ΔЧД) к капитальным вложениям, вызвавшим этот прирост:

(2)

по отраслям и объектам, где применяется показатель снижения себестоимости – отношение экономии от снижения себестоимости продукции (С1 - С2) к капитальным вложениям, вызвавшим эту экономию:

Показателем общей экономической эффективности является также срок возврата капиталовложений или срок окупаемости капиталовложений.

Для оценки эффективности капиталовложений в строительство производственных объектов, реализацию комплексных народнохозяйственных программ используют и такой показатель как срок окупаемости капиталовложений, который представляет собой период времени, в течение которого производственные затраты окупаются полученным эффектом.

Слайд 6Эффект может быть выражен в форме:

прибыли или снижения себестоимости

– когда речь идет о предприятии;

потока реальных денег, чистых поступлений

(cash flow);

прироста НД – когда имеют в виду страну в целом.

Затраты считаются эффективными, если срок окупаемости не превышает нормативный.

Поток реальных денег – сумма доходов фирмы и её амортизационных отчислений, сберегаемых для формирования собственного источника денежных средств.

Потоком реальных денег (денежным потоком - cash flow) при оценке эффективности капитальных вложений называют показатель, характеризующий разность между притоком и оттоком денежных средств от инвестиционной и операционной деятельности в каждом периоде осуществления проекта (на каждом шаге расчета).

Поток вообще – экономическая величина, которая измеряется в движении, с учетом того периода времени, для которого делается расчет. Например, годовые капиталовложения.

Таким образом, размерность потока: «объем, деленный на время».

Термин, противоположный потоку – объем, запас, резерв.

Объемы – экономические величины, которые в отличие от потоков не имеют временной размерности.

Слайд 7

Изменение запасов – есть поток.

Традиционно срок окупаемости в отечественной литературе

определяется без учета фактора времени, т.е. равные суммы дохода, получаемые

в разное время, рассматриваются как равноценные:

ny = К / R , где

ny – упрощенный показатель срока окупаемости;

К – размер инвестиций;

R – эффект: прибыль или ежегодные чистые поступления. Поток реальных денег, денежный поток (cash flow) (доходы + амортизация, т.е. финансовые ресурсы или снижение себестоимости).

Если эффект поступает неравномерно, то срок окупаемости определяется суммированием поступлений и подсчетом времени до тех пор, пока сумма эффекта не окажется равной сумме инвестиций.

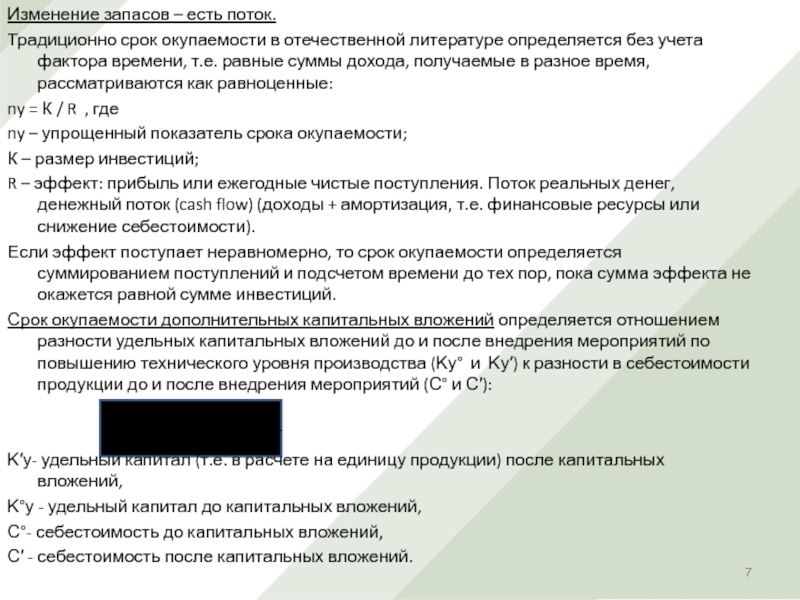

Срок окупаемости дополнительных капитальных вложений определяется отношением разности удельных капитальных вложений до и после внедрения мероприятий по повышению технического уровня производства (Κу° и Κу′) к разности в себестоимости продукции до и после внедрения мероприятий (С° и С′):

, лет

Κ′у- удельный капитал (т.е. в расчете на единицу продукции) после капитальных вложений,

Κ°у - удельный капитал до капитальных вложений,

С°- себестоимость до капитальных вложений,

С′ - себестоимость после капитальных вложений.

Слайд 8При расчете срока окупаемости необходимо учитывать лаг между временем осуществления

капитальных вложений и получением эффекта, а также изменения цен и

др. факторы.

Лаг (lag, time - lag), временной лаг, запаздывание – экономический показатель, отражающий отставание или опережение во времени одного экономического явления по сравнению с другим, связанным с ним явлением.

Капиталовложения дают отдачу не сразу, а через несколько лет, когда будут построены и освоены новые производства. Поэтому, изучая влияние капиталовложений на развитие хозяйства, приходится относить это не на ближайший год, а на третий, четвертый и т.д.

Чем быстрее сооружается объект, тем меньше средств находится в незавершенном строительстве. Необходимо также учитывать, что проходит определенное время от начала осуществления капитальных вложений до момента образования эффекта. Этот период называется лагом. Он увеличивает срок окупаемости капитальных вложений, поэтому его необходимо плюсовать к этому сроку.

Срок окупаемости увеличивается в результате "замораживания" капитальных вложений в период строительства и освоения производственных мощностей.

Различают:

инвестиционный лаг;

строительный лаг;

лаг освоения;

а также:

запаздывание предложения товаров от их производства;

запаздывание спроса от предложения товаров;

запаздывание потребления от спроса;

запаздывание выпуска кадров от начала их обучения.

Слайд 9

Инвестиционный лаг характеризует время оборота всех производственных капиталовложений,

включая вложения в

оборудование.

Строительный лаг отражает средний срок строительства производственного объекта и показывает

период нахождения в незавершенном строительстве среднегодовой суммы капитальных вложений.

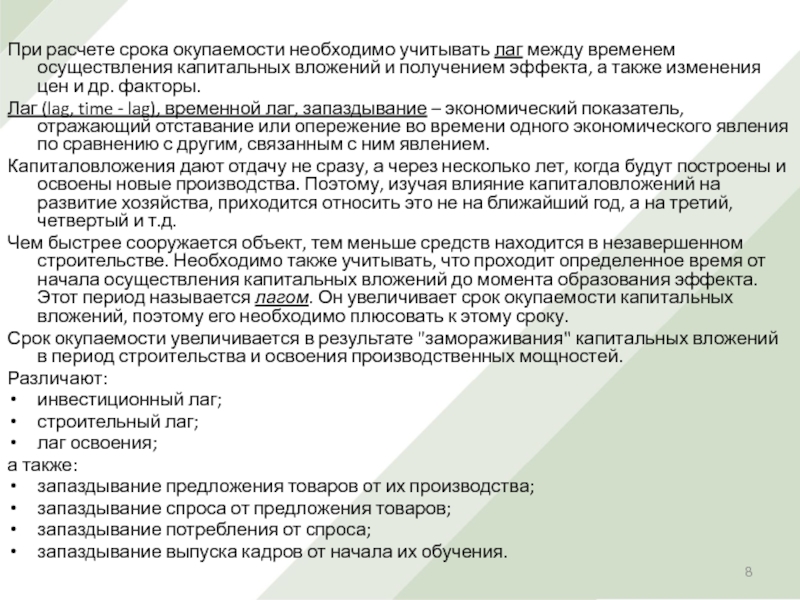

Величина строительного лага зависит от продолжительности строительства объекта и распределения капитальных вложений по годам строительства. Продолжительность строительного лага определяют по формуле:

(5)

где Лстр – строительный лаг, год, месяц;

a1,a2,a3,an – сумма капитальных вложений в 1,2,3,n – год строительства, руб.;

n – общая продолжительность строительства (годы, месяцы);

К – общая сумма капитальных вложений за весь период строительства.

Лаг освоения – период времени для достижения предусмотренной проектом отдачи от введенных в действие основных фондов и производственных мощностей (по прибыли, урожайности и т.д.). Продолжительность лага освоения зависит от интенсивности освоения введенных основных фондов, времени достижения проектных показателей: урожайности культур на мелиорированных землях, продуктивности скота на животноводческих комплексах, себестоимости и т.д.

Величина лага зависит также от объёма строительства, размера объекта. Объясняется это тем, что при большем объеме строительства соответственно увеличивается время сооружения производственных мощностей.

Таким образом, эффект масштаба и лаг оказывают противоположное влияние на эффективность вложения капитала.

Слайд 10От срока окупаемости следует отличать:

Расчетный срок (в планировании, прогнозировании инвестиций)

или расчетный период, горизонт расчета – период, принимаемый для оценки

эффективности инвестиционного проекта.

Горизонт расчета измеряется количеством шагов расчета. Чаще всего шагом в пределах расчетного периода служит 1 год, но может быть квартал, месяц.

Расчетный срок может быть равен предполагаемому сроку создания и службы объекта (а при необходимости – и его ликвидации, например, рекультивация карьера), либо максимально возможному сроку надежного прогноза таких параметров как масса или норма прибыли.

Например, оборудование рассчитано на 10 лет, но гарантировать, что в течение этого периода цены, себестоимость, спрос на продукцию будут соответствовать сегодняшним – трудно. Поэтому и ставится вопрос об оценке эффективности вложений капитала только исходя из обозримого будущего.

В экономической литературе высказывается мнение о том, что срок окупаемости не должен служить критерием выбора, а использоваться лишь в виде ограничения при принятии решения. Соответственно, если срок окупаемости проекта больше, чем принятое ограничение, чем нормативный срок окупаемости, то он исключается из списка возможных инвестиционных проектов. По народному хозяйству СССР в целом этот срок был принят на уровне (1 / 0,12) = 8,3 года, в сельском хозяйстве – (1 / 0,07) = 14,3 года.

Нормативный коэффициент эффективности капитальных затрат – (в формулах обычно обозначается Ен) – величина, обратная нормативному сроку окупаемости капитальных вложений.

Вообще коэффициент эффективности и срок окупаемости (не только нормативные, но и фактические) – величины взаимно обратные. Если новая машина окупается за три года – коэффициент ее эффективности равен 1/3 или ≈ 0.33

Слайд 11Нормативный коэффициент ставит предел: если затраты окупятся не позднее, чем

за такой – то срок, их можно производить. Разумеется это

нельзя принимать формально. Когда речь идет о крупных проектах, кардинально меняющих технологию, о создании принципиально новых продуктов, бывает необходимо и отступить от этого правила. Например, компания IBM долгое время вкладывала средства без видимой отдачи.

До сих пор мы рассматривали показатели абсолютной экономической эффективности капитальных вложений.

Для определения общей (абсолютной) эффективности капитальных вложений в каждом конкретном случае применяют один или два показателя.

Исчисляют также дополнительные показатели: стоимость валовой продукции на 1 руб. капитальных затрат, производительность труда, себестоимость, удельные капитальные вложения и др.

Сравнительную экономическую эффективность определяют при выборе наилучшего варианта вложения капитала (при этом используют динамические модели). В отечественной практике традиционным ее показателем являются приведенные затраты.

При сравнении различных вариантов хозяйственных решений учитываются приведенные затраты (Зn), исчисляемые как сумма текущих затрат C и доли капитальных вложений К (эту долю иногда рассматривают как обязательную нормативную прибыль):

Зп = С + Ен × К ,

где С – себестоимость продукции (текущие затраты, включая амортизацию);

К – капитальные вложения;

Ен – нормативный коэффициент эффективности капитальных вложений;

Приведенные затраты – расчетная категория, отражающая величину текущих и единовременных (капитальных) затрат на производство продукции, приведенных к одной размерности (за год или другой отрезок времени) в соответствии с нормативом.

Слайд 12

Чем меньше размер приведенных затрат при равном результате, тем выгоднее

вариант, т.к. формула приведенных затрат позволяет соразмерить эффективность текущих и

капитальных затрат, т.к. годовые производственные затраты суммируют с капитальными вложениями, приходящимися на год в соответствии с нормативом.

В условиях централизованно – планируемой экономики применяется общегосударственный нормативный коэффициент экономической эффективности капиталовложений.

В рыночной экономике понятие единого нормативного коэффициента эффективности капитальных затрат, по-видимому применимо в прогнозно-аналитических исследованиях, при разработке рекомендательных планов в процессе государственного индикативного планирования.

Показатели капитальных вложений (К) и себестоимости (С) могут применяться как в полной сумме, так и в виде удельных затрат – на единицу продукции, площади т.д.

При огромном числе вариантов возможно их последовательное (попарное) сравнение по формулам:

– коэффициент сравнительной эффективности

,(7)

срок возврата дополнительных

– капитальных вложений экономией от снижения себестоимости;

где К1-К2 – капитальные вложения по сравниваемым вариантам.

С1-С2 – себестоимость по сравниваемым вариантам.

Если Е>Ен или Т<Тн, то дополнительные капитальные вложения, а, следовательно, и более капиталоемкий вариант эффективны.

Ен = 0,12 Тн = 8,3 года

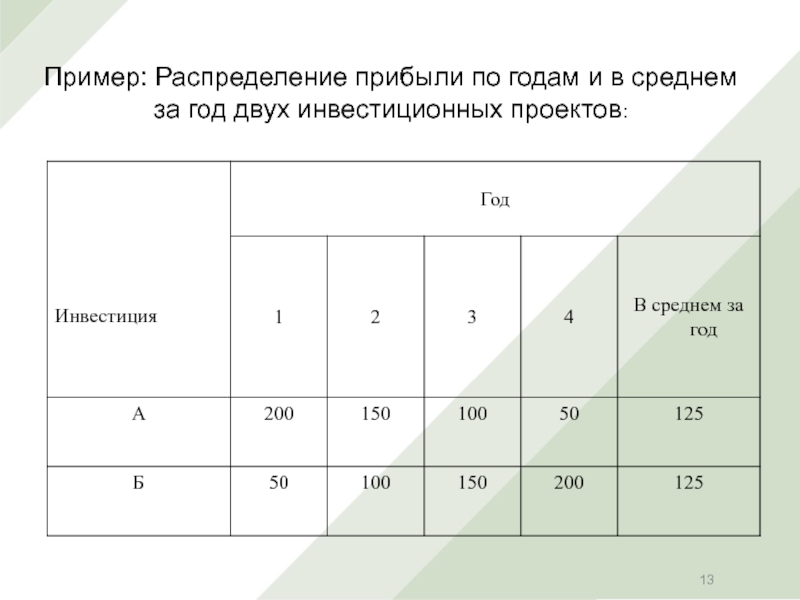

Слайд 13Пример: Распределение прибыли по годам и в среднем за год

двух инвестиционных проектов:

Слайд 14Эти инвестиции обычно рассматриваются как равноценные, т.к. от них ожидается

одинаковая среднегодовая прибыль – 125. Но инвестору в рыночной экономике

небезразлично, когда он сможет получить прибыль. Поэтому инвестиция А предпочтительнее.

Сопоставимость инвестиционных альтернатив при использовании однопериодных статических частных моделей возможно только при следующих условиях:

1). Расходы на закупку одинаковые, т.е. вложения капитала равны по сумме.

2). Инвестиционные объекты имеют одинаковую длительность

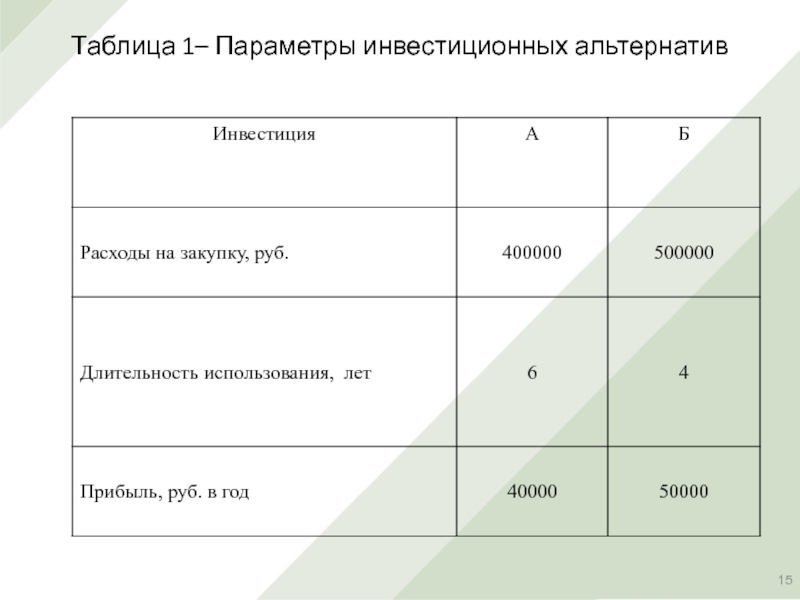

Слайд 15Таблица 1– Параметры инвестиционных альтернатив

Слайд 16 В варианте Б прибыль больше, однако неясно, что произойдёт с

капиталом в 5-й и 6-й годы, когда предприниматель мог бы

получать прибыль по варианту А. Следует также подумать, что общая сумма прибыли в варианте А больше, чем в Б (40000×6>50000×4). В то же время, если выбрать вариант А, то неясно, что произойдёт с невложенным остатком средств 100000 руб.

При использовании однопериодных статических моделей трудно обеспечить сопоставимость инвестиционных альтернатив. Может возникнуть ситуация, когда предприниматель сравнивает инвестиционные альтернативы, а их вообще не существует.

В случае использования модели расчёта затрат нельзя сказать, позволяет ли требующая меньших затрат инвестиционная альтернатива получить прибыль.

Что касается срока окупаемости, то здесь инвестор рискует отказаться от шанса получить существенно большую прибыль, но, конечно, при большем сроке инвестирования.

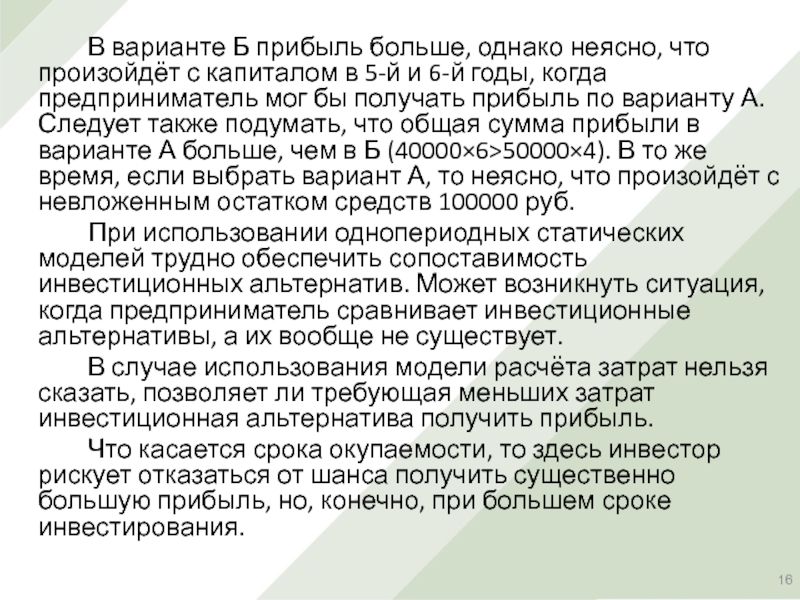

Слайд 172.2. Показатели экономической эффективности

вложений капитала в динамических моделях

Для оценки

эффективности капитальных вложений в мировой практике наибольшее распространение получили следующие

четыре критерия:

чистый дисконтированный доход,

индекс доходности,

срок окупаемости,

внутренняя норма доходности.

Однако в настоящее время общепринятых установившихся критериев нет. Нет и единой терминологии.

В литературе многие авторы такие понятия как «чистый дисконтированный доход», чистый приведенный доход, чистая текущая стоимость, чистая приведенная стоимость, общий финансовый итог от реализации проекта употребляют как схожие понятия.

Слайд 18

При использовании метода чистой текущей стоимости определяется разность дисконтированных на

момент начала инвестирования ожидаемых будущих денежных поступлений (доходов) и ожидаемых

расходов (начальных инвестиций и последующих планируемых расходов).

При этом используют формулу дисконтирования по ставке сложных процентов:

Чистая текущая стоимость (Net Present Value) NPV, чистый приведённый доход W – это разность дисконтированных на один момент времени показателей дохода и капиталовложений, (или всех денежных поступлений и расходов). Данная величина характеризует общий абсолютный результат инвестиционной деятельности и является основой для определения других измерителей эффективности.

дисконт.

поступления

дисконт.

расходы

Слайд 19где Кt – инвестиционные расходы в периоде t ; t

= 1,2,…n1

Ej - доход в периоде j; j =

1,2,…nn

n1 – продолжительность процесса инвестиций

n2 – продолжительность периода отдачи от инвестиций

- дисконтный множитель по ставке q.

В этой формуле предполагается, что процесс отдачи идёт сразу после окончания инвестиций. Здесь следует ожидать некоторого запаздывания (отдача начинается после n лет после начала осуществления проекта, т.е. n > n1), то вместо степени j + n1 у дисконтного множителя следует применить

j + n (n – продолжительность лага).

Содержание показателя W легко понять из следующего примера. Пусть капиталовложения полностью осуществляются за счёт заёмных средств, причём ссуда выдана под ставку q. Наращение процентов на текущий доход также осуществляется по этой ставке. Тогда W представляет собой ожидаемый чистый доход, приведённый к начальному моменту времени.

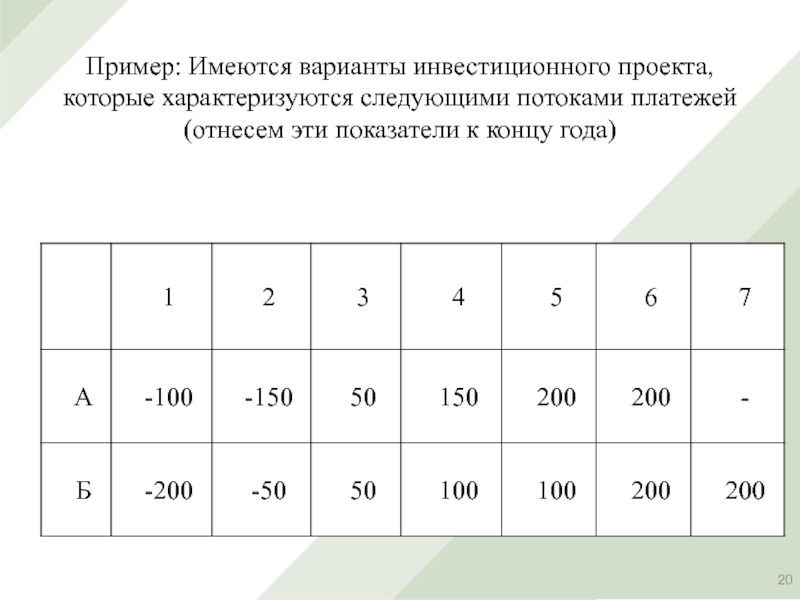

Слайд 20Пример: Имеются варианты инвестиционного проекта, которые характеризуются следующими потоками платежей

(отнесем эти показатели к концу года)

Слайд 21Варианты существенно различаются между собой.

Пусть q = 10%

NPVб =

- 223,14 + 386,19 = 163,05

Абсолютная величина NPV зависит от двух

видов параметров:

Первые характеризуют инвестиционный процесс так сказать, объективно. Они определяются производственным процессом (суммы и сроки вложений и отдачи).

Слайд 22Ко второму виду следует отнести единственный параметр - ставку процентов,

по которой производится дисконтирование. Эту ставку иногда называют ставкой сравнения,

(барьерным коэффициентом, дополнительными издержками по капиталовложениям) т.к. оценка эффективности часто осуществляется при сравнении вариантов капиталовложений. Какую ставку следует принять в конкретной ситуации – дело экономического суждения и прогноза. Чем она выше, тем в большей мере отражается такой фактор, как время, - более отдаленные платежи оказывают всё меньше влияния на современную величину потока. Поэтому получаемые размеры современных величин доходов от капиталовложений являются условными характеристиками, т.к. в существенной мере зависят от принятой ставки сравнения.

Критерий чистый дисконтированный доход формально может иметь множество значений в зависимости от принятого способа расчёта (для всех инвестиционных затрат, только для акционерного капитала, только для заёмного капитала, без учёта амортизационных отчислений, с учётом амортизационных отчислений и ликвидной стоимости заменяемого оборудования).

В зависимости от конкретной сложившейся ситуации учёт фактора времени может меняться, и то, что представлялось предпочтительным в одних условиях, может не оказаться таковым в других.

Слайд 23При выборе ставки сравнения в принципе ориентируются на существующий или

ожидаемый усредненный уровень ссудного процента. В литературе рекомендуют применять так

называемую минимально привлекательную ставку доходности. Однако вопрос о том, каков этот минимальный уровень, остаётся при этом неопределенным. Практически выбирают такие ориентиры как доходность определенных видов ценных бумаг, банковских операций и т.д. При этом учитывают условия деятельности соответствующих предприятий. Ставка сравнения, используемая в рыночной экономике, в существенной мере зависит от хозяйственной конъюнктуры, финансового положения инвестора, его способности учесть будущее и т.д.

В России в принятых в 1994 г. Методических рекомендациях по оценке эффективности инвестиционных проектов и их отбору для финансирования, предложено несколько типов показателей эффективности инвестиционного проекта.

1)Показатели коммерческой (финансовой) эффективности, учитывающие финансовые последствия реализации проекта для его непосредственных участников. При этом предприятия и организации сами устанавливают норму дисконтного процента с учётом альтернативных возможностей направления инвестиций со сравнимым риском.

Слайд 242.)Показатели бюджетной эффективности, отражающие последствия осуществления проекта для федерального, регионального

или местного бюджета. При этом применяют «социальную норму дисконта», учитывающую

не только финансовые интересы государства, но и социальные, экологические требования, приоритеты.

При высоком уровне ставки, сравнивая отдаленные поступления, оказывают малое влияние на NPV. Поэтому варианты, отличающиеся по продолжительности периодов отдачи, могут оказаться практически равноценными по конечному экономическому эффекту (по NPV).

В то же время ясно, что при всех прочих равных условиях проект с более длительным периодом поступлений доходов предпочтительнее.

В связи с этим в финансовой литературе обсуждаются некоторые дополнительные показатели, которые базируются на различных подходах к двум частям потока поступлений:

в пределах срока окупаемости,

и за этим пределом.

Те поступления, которые охватываются сроком окупаемости, рассматриваются как покрытие инвестиций, на остальные поступления дисконтирование не распространяется. Веские экономические обоснования для такой трактовки отсутствуют. Налицо лишь стремление усилить важность второй части потока платежей.

Слайд 25Дальнейшая модификация идёт по линии ещё большего внесения в методики

расчёта субъективных элементов. Так, встречаются утверждения, что деление потока поступлений

на основе срока окупаемости вовсе не обязательно. Это деление может осуществляться и любым другим путём. В частности, предлагалось просто выделять первые семь лет инвестиционного процесса.

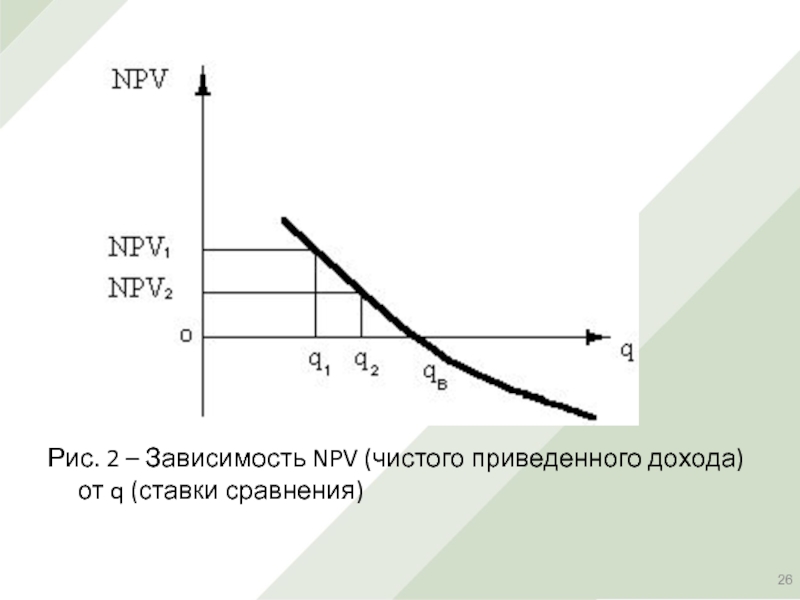

Зависимость NPV (чистого приведенного дохода) от q (ставки сравнения), когда вложения осуществляются в начале процесса, а отдача примерно равномерная выглядит следующим образом:

Слайд 26

Рис. 2 – Зависимость NPV (чистого приведенного дохода) от q

(ставки сравнения)

Слайд 27

Любая ставка, меньшая, чем qв, соответствует положительной оценке чистого приведенного

дохода (NPV). Когда ставка сравнения достигает некоторого значения qв, эффект

инвестиции оказывается нулевым.

При иных закономерностях в распределении вложений и доходов график зависимости NPV от q может быть иным – в некоторых условиях NPV может неоднократно оказаться нулевым или вовсе не иметь нулевого значения.

Расчёт внутренней нормы доходности часто применяют в качестве первого шага количественного анализа капиталовложений. Для дальнейшего анализа отбирают те инвестиционные проекты, внутренняя форма доходности (qв) которых оценивается величиной не ниже 15 - 20%.

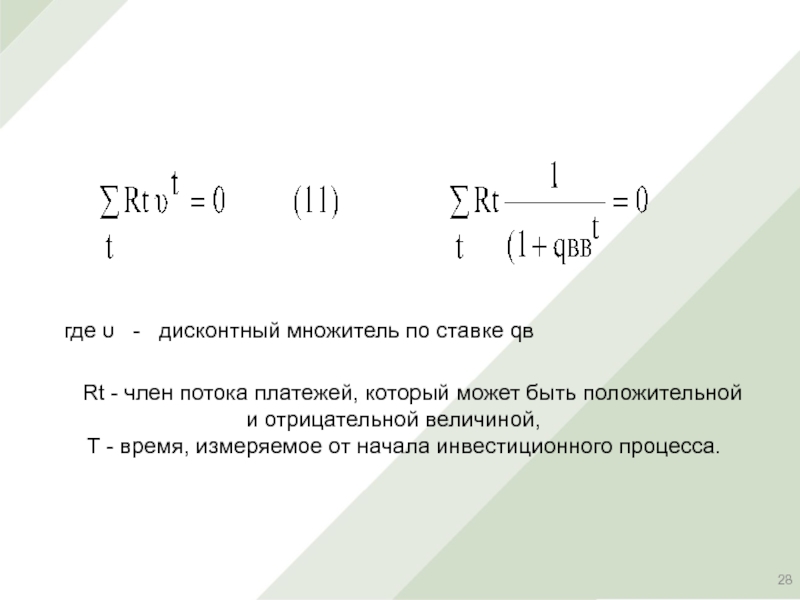

В общем случае, когда инвестиции и отдача от них задаются в виде потока платежей, внутренняя норма доходности (qв) определяется на основе решения уравнения относительно υ каким-либо итерационным методом:

Слайд 28

где υ - дисконтный множитель по ставке qв

Rt - член потока платежей, который может быть положительной

и отрицательной величиной,

T - время, измеряемое от начала инвестиционного процесса.

Слайд 29

Чем выше эта ставка, т.е. чем выше IRR – внутренняя

норма доходности, тем больше эффективность капиталовложений.

Но величина qв при

особо неблагоприятных условиях может оказаться нулевой и даже отрицательной.

Если капиталовложения осуществляются только за счёт привлеченных средств, причём кредит получен по ставке i, то разность qв - i, показывает эффект инвестиционной (предпринимательской) деятельности.

При qв = i доход только окупает инвестиции – инвестиции бесприбыльны, при qв < i инвестиции убыточны.

Уровень qв (IRR внутренней нормы дохода) полностью определяется «внутренними данными», характеризующими инвестиционный проект. Никакие предложения об использовании дохода (поступлений) за пределами проекта не рассматриваются (т. е. предполагается, что доходы будут инвестированы с точно таким же уровнем доходности).

Линейная интерполяция

Для оценки i(q) применяется следующая интерполяционная формула:

Слайд 30где аb и аn – значения коэффициента наращения или

приведения для верхнего и нижнего значения ставок iв, in

а –

значение коэффициента наращения или приведения, для которого определяется размер ставки.

Оценки размера процентной ставки несколько отличаются от точных значений этой величины, причём если за основу взят коэффициент приведения, то оценка оказывается завышенной, если коэффициент наращения – то заниженной. Чем меньше диапазон in – iв, тем точнее оценка процентной ставки.

Слайд 31Пример: Имеются варианты инвестиционного проекта, которые характеризуются следующими потоками платежей

(отнесем эти показатели к концу года)

r

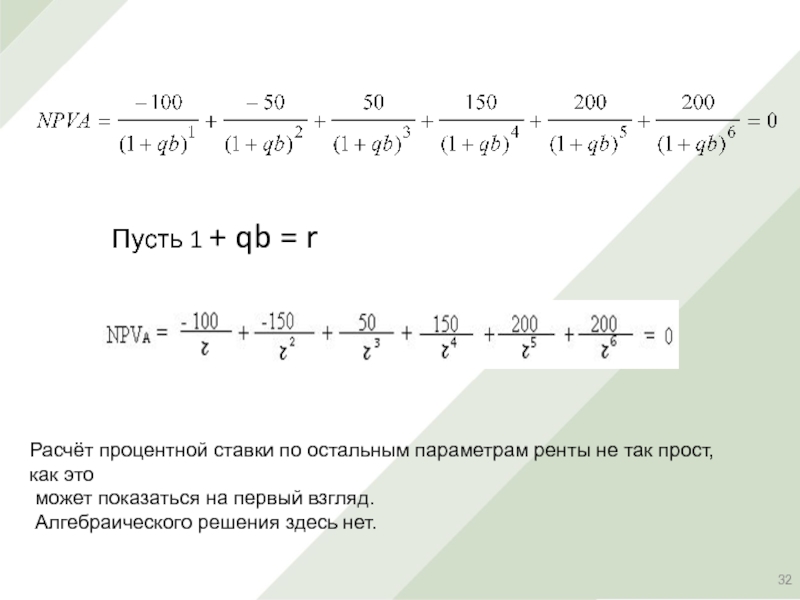

Расчёт процентной ставки по остальным параметрам ренты не так прост,

как это

может показаться на первый взгляд.

Алгебраического решения здесь нет.

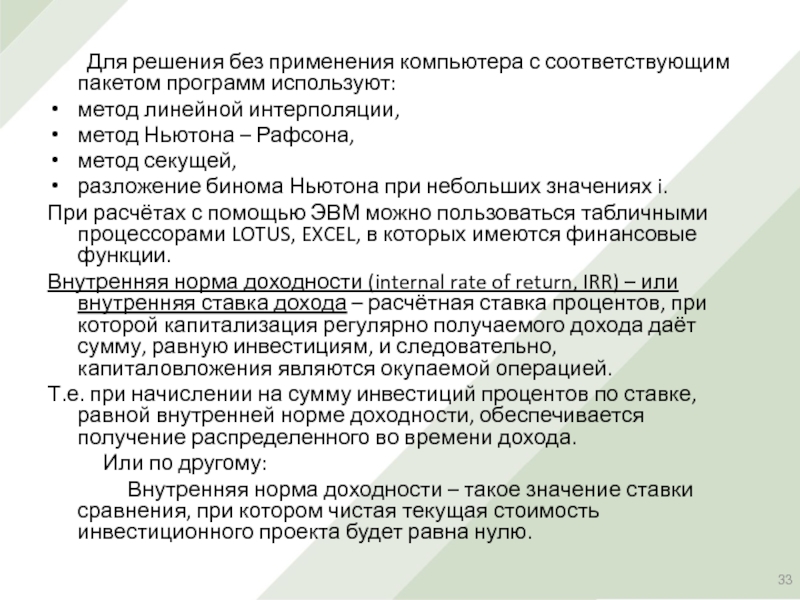

Слайд 33 Для решения без применения компьютера с соответствующим пакетом программ используют:

метод

линейной интерполяции,

метод Ньютона – Рафсона,

метод секущей,

разложение бинома Ньютона при небольших

значениях i.

При расчётах с помощью ЭВМ можно пользоваться табличными процессорами LOTUS, EXCEL, в которых имеются финансовые функции.

Внутренняя норма доходности (internal rate of return, IRR) – или внутренняя ставка дохода – расчётная ставка процентов, при которой капитализация регулярно получаемого дохода даёт сумму, равную инвестициям, и следовательно, капиталовложения являются окупаемой операцией.

Т.е. при начислении на сумму инвестиций процентов по ставке, равной внутренней норме доходности, обеспечивается получение распределенного во времени дохода.

Или по другому:

Внутренняя норма доходности – такое значение ставки сравнения, при котором чистая текущая стоимость инвестиционного проекта будет равна нулю.

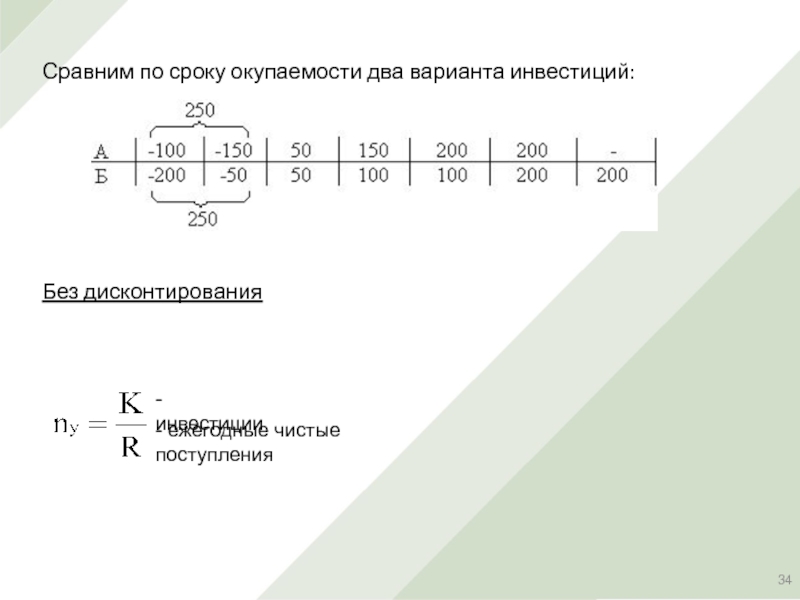

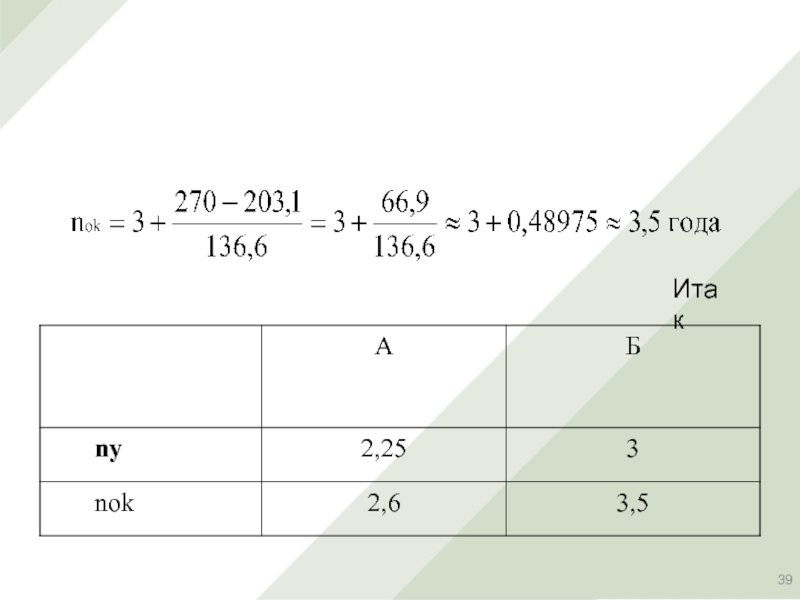

Слайд 34Сравним по сроку окупаемости два варианта инвестиций:

Без дисконтирования

-

ежегодные чистые поступления

- инвестиции

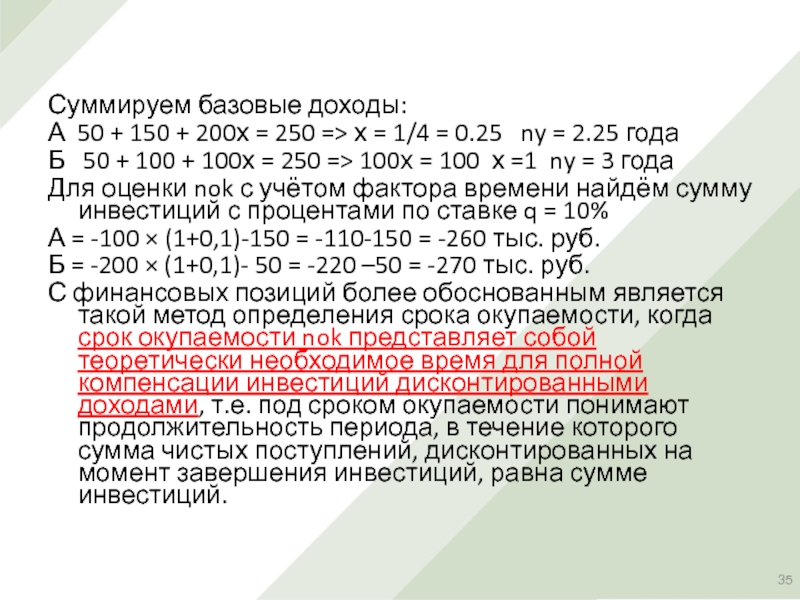

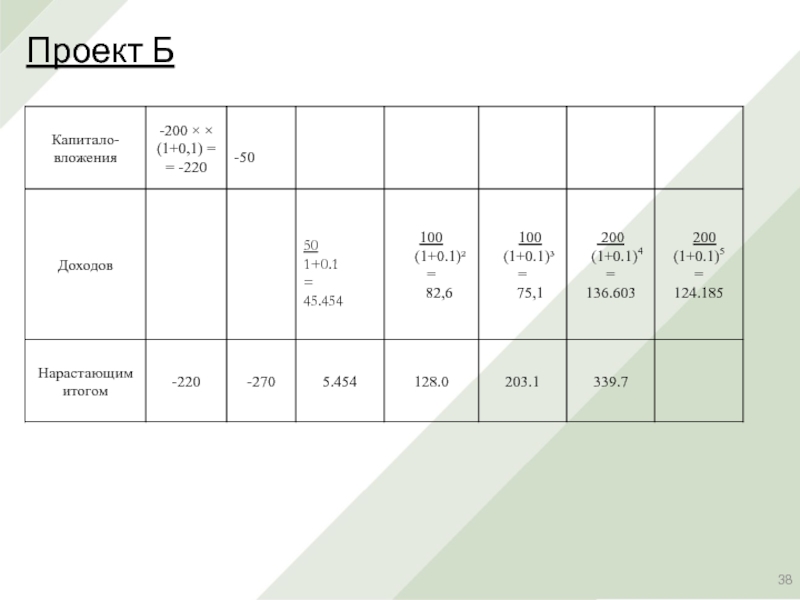

Слайд 35Суммируем базовые доходы:

А 50 + 150 + 200х = 250

=> х = 1/4 = 0.25 ny = 2.25

года

Б 50 + 100 + 100х = 250 => 100х = 100 х =1 ny = 3 года

Для оценки nok с учётом фактора времени найдём сумму инвестиций с процентами по ставке q = 10%

А = -100 × (1+0,1)-150 = -110-150 = -260 тыс. руб.

Б = -200 × (1+0,1)- 50 = -220 –50 = -270 тыс. руб.

С финансовых позиций более обоснованным является такой метод определения срока окупаемости, когда срок окупаемости nok представляет собой теоретически необходимое время для полной компенсации инвестиций дисконтированными доходами, т.е. под сроком окупаемости понимают продолжительность периода, в течение которого сумма чистых поступлений, дисконтированных на момент завершения инвестиций, равна сумме инвестиций.

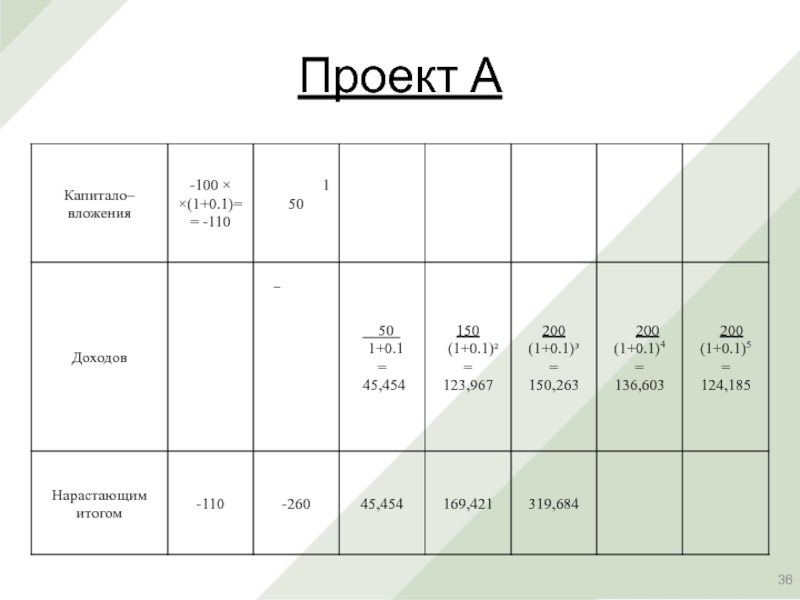

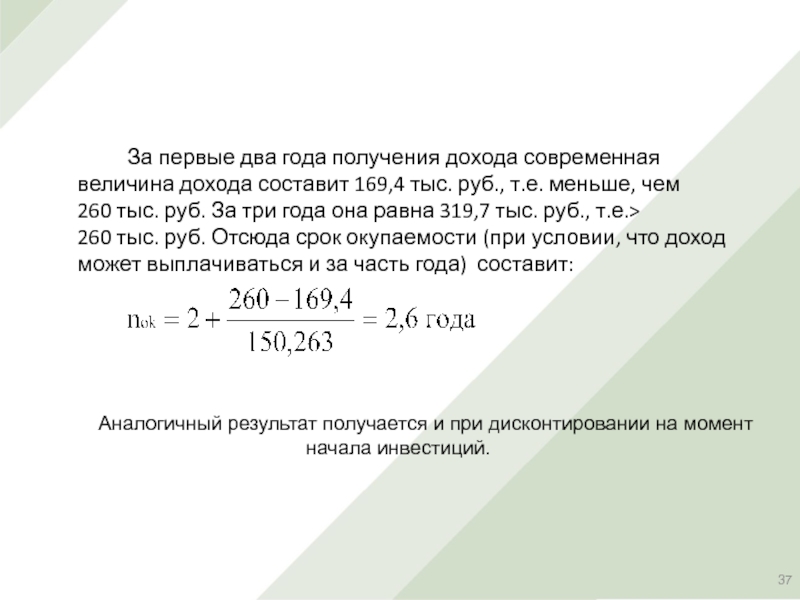

Слайд 37 За первые два года получения дохода современная величина дохода составит

169,4 тыс. руб., т.е. меньше, чем 260 тыс. руб. За три года

она равна 319,7 тыс. руб., т.е.> 260 тыс. руб. Отсюда срок окупаемости (при условии, что доход может выплачиваться и за часть года) составит:

Аналогичный результат получается и при дисконтировании на момент начала инвестиций.

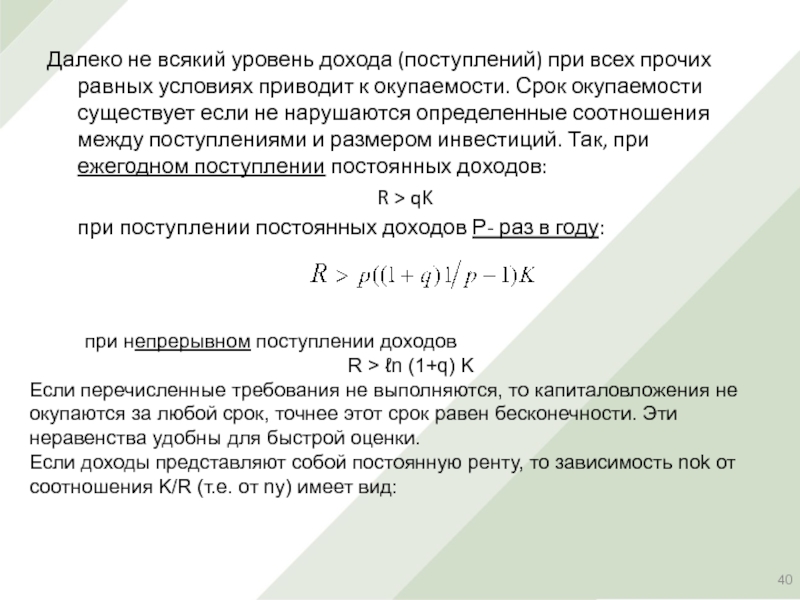

Слайд 40Далеко не всякий уровень дохода (поступлений) при всех прочих равных

условиях приводит к окупаемости. Срок окупаемости существует если не нарушаются

определенные соотношения между поступлениями и размером инвестиций. Так, при ежегодном поступлении постоянных доходов:

R > qK

при поступлении постоянных доходов Р- раз в году:

при непрерывном поступлении доходов

R > ℓn (1+q) K

Если перечисленные требования не выполняются, то капиталовложения не окупаются за любой срок, точнее этот срок равен бесконечности. Эти неравенства удобны для быстрой оценки.

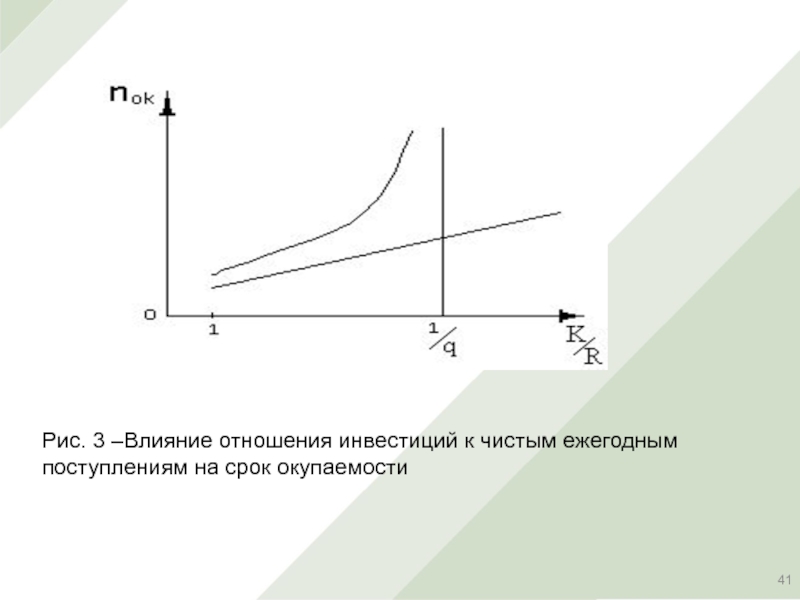

Если доходы представляют собой постоянную ренту, то зависимость nok от соотношения K/R (т.е. от ny) имеет вид:

Слайд 41

Рис. 3 –Влияние отношения инвестиций к чистым ежегодным поступлениям на

срок окупаемости

Слайд 42Как видно nok > ny всегда (если q > 0).

Можно доказать, что при ny q > 1, инвестиции не

окупаются.

Основной недостаток показателя срока окупаемости nok как меры эффективности заключается в том, что он не учитывает весь период функционирования инвестиций и, следовательно, на него не влияет вся та отдача, которая лежит за пределами окупаемости nok . Особенно наглядно этот недостаток проявляется в случае, когда отдачи от вложения капитала неравные и усиливаются во времени вследствие кардинального изменения технологии, продуктов и т.д.

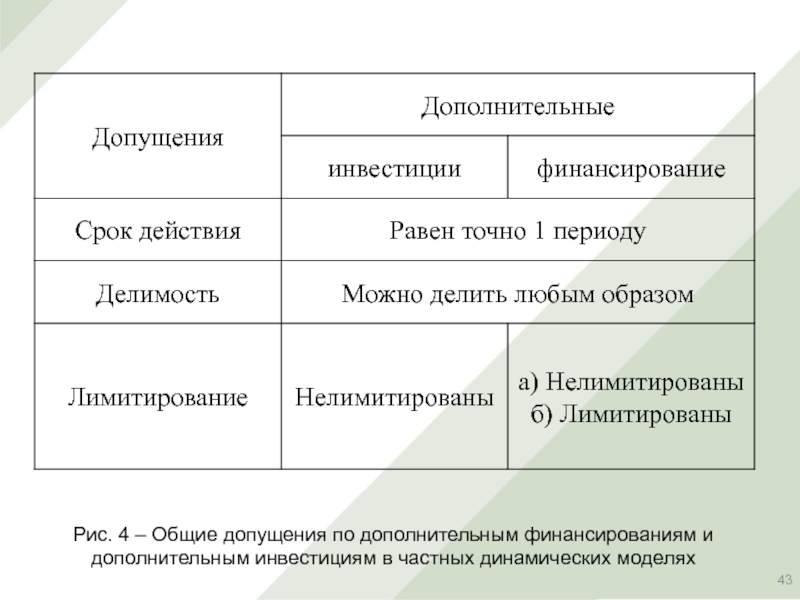

Слайд 43Рис. 4 – Общие допущения по дополнительным финансированиям и дополнительным

инвестициям в частных динамических моделях

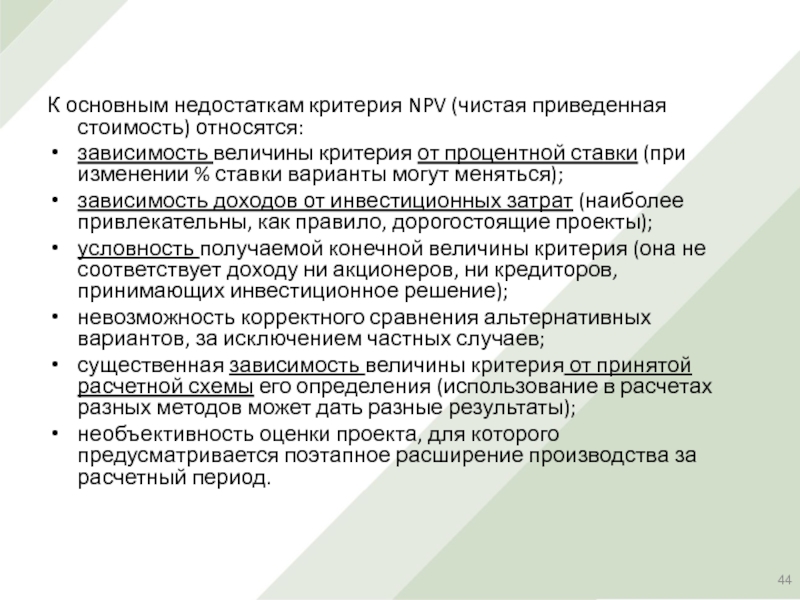

Слайд 44К основным недостаткам критерия NPV (чистая приведенная стоимость) относятся:

зависимость величины

критерия от процентной ставки (при изменении % ставки варианты могут

меняться);

зависимость доходов от инвестиционных затрат (наиболее привлекательны, как правило, дорогостоящие проекты);

условность получаемой конечной величины критерия (она не соответствует доходу ни акционеров, ни кредиторов, принимающих инвестиционное решение);

невозможность корректного сравнения альтернативных вариантов, за исключением частных случаев;

существенная зависимость величины критерия от принятой расчетной схемы его определения (использование в расчетах разных методов может дать разные результаты);

необъективность оценки проекта, для которого предусматривается поэтапное расширение производства за расчетный период.

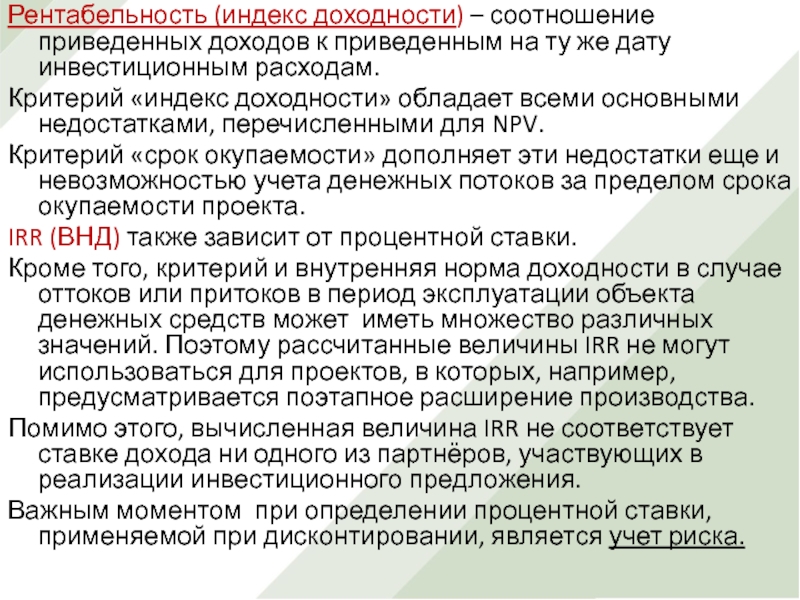

Слайд 45Рентабельность (индекс доходности) – соотношение приведенных доходов к приведенным на

ту же дату инвестиционным расходам.

Критерий «индекс доходности» обладает всеми основными

недостатками, перечисленными для NPV.

Критерий «срок окупаемости» дополняет эти недостатки еще и невозможностью учета денежных потоков за пределом срока окупаемости проекта.

IRR (ВНД) также зависит от процентной ставки.

Кроме того, критерий и внутренняя норма доходности в случае оттоков или притоков в период эксплуатации объекта денежных средств может иметь множество различных значений. Поэтому рассчитанные величины IRR не могут использоваться для проектов, в которых, например, предусматривается поэтапное расширение производства.

Помимо этого, вычисленная величина IRR не соответствует ставке дохода ни одного из партнёров, участвующих в реализации инвестиционного предложения.

Важным моментом при определении процентной ставки, применяемой при дисконтировании, является учет риска.

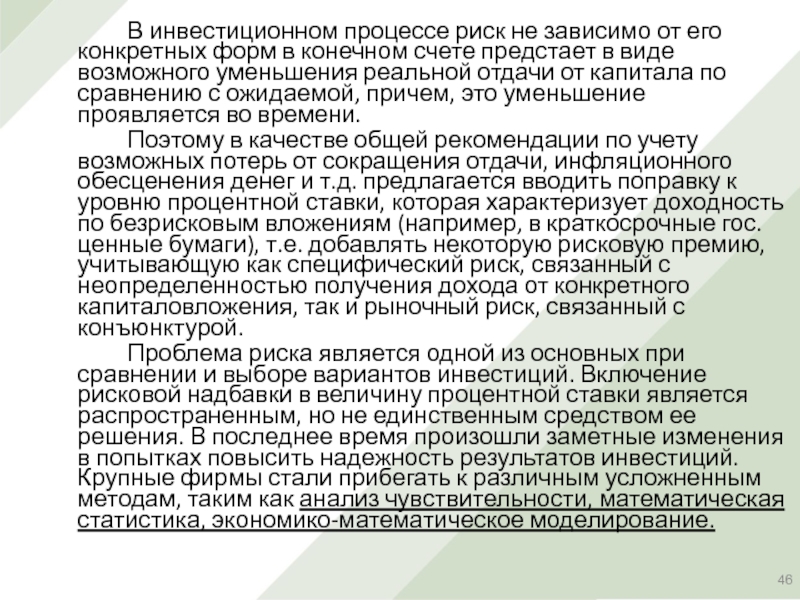

Слайд 46 В инвестиционном процессе риск не зависимо от его конкретных форм

в конечном счете предстает в виде возможного уменьшения реальной отдачи

от капитала по сравнению с ожидаемой, причем, это уменьшение проявляется во времени.

Поэтому в качестве общей рекомендации по учету возможных потерь от сокращения отдачи, инфляционного обесценения денег и т.д. предлагается вводить поправку к уровню процентной ставки, которая характеризует доходность по безрисковым вложениям (например, в краткосрочные гос. ценные бумаги), т.е. добавлять некоторую рисковую премию, учитывающую как специфический риск, связанный с неопределенностью получения дохода от конкретного капиталовложения, так и рыночный риск, связанный с конъюнктурой.

Проблема риска является одной из основных при сравнении и выборе вариантов инвестиций. Включение рисковой надбавки в величину процентной ставки является распространенным, но не единственным средством ее решения. В последнее время произошли заметные изменения в попытках повысить надежность результатов инвестиций. Крупные фирмы стали прибегать к различным усложненным методам, таким как анализ чувствительности, математическая статистика, экономико-математическое моделирование.

Слайд 47Эти методы позволяют изучить возможные последствия при изменении входных параметров

системы (при изменении условий). Т.е. предполагается, что риск может быть

уменьшен при более основательном понимании действия механизма формирования прибыли и учете различных влияний и зависимостей.

Анализ чувствительности (sensitivity analysis) заключается в получении модельных оценок эффекта и эффективности для широкого диапазона возможных условий, в выявлении на этой базе наиболее важных (чувствительных) входных параметров модели. Анализ чувствительности позволяет выявить закономерности динамики результатов функционирования анализируемой системы в зависимости от изменения каждого из этих параметров. Таким образом, лицу, принимающему решение, предоставляется не единственная оценка эффективности, а развернутая картина возможных значений эффективности для разнообразных возможных ситуаций (в виде таблиц и графиков). Анализ чувствительности, не давая окончательно единственной оценки, позволяет установить некоторые ожидаемые интервалы искомых характеристик. Тем самым снижается риск неправильного принятия решений.

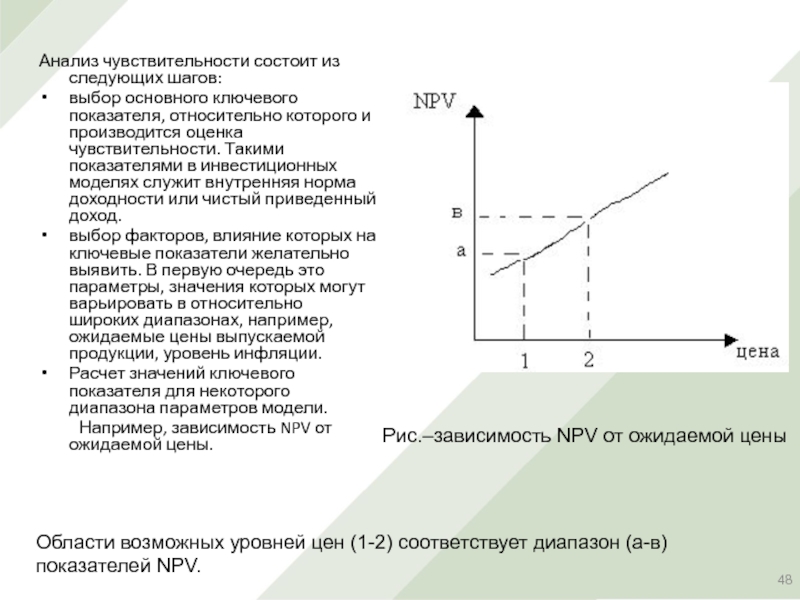

Слайд 48Анализ чувствительности состоит из следующих шагов:

выбор основного ключевого показателя, относительно

которого и производится оценка чувствительности. Такими показателями в инвестиционных моделях

служит внутренняя норма доходности или чистый приведенный доход.

выбор факторов, влияние которых на ключевые показатели желательно выявить. В первую очередь это параметры, значения которых могут варьировать в относительно широких диапазонах, например, ожидаемые цены выпускаемой продукции, уровень инфляции.

Расчет значений ключевого показателя для некоторого диапазона параметров модели.

Например, зависимость NPV от ожидаемой цены.

Рис.–зависимость NPV от ожидаемой цены

Области возможных уровней цен (1-2) соответствует диапазон (а-в) показателей NPV.

Слайд 49Юридический факультет

Факультет прикладной информатики

Кафедра экономической кибернетики

Бурда Алексей Григорьевич

Спасибо за

внимание