Слайд 1Тема 9. Світова валютна система

Слайд 2Тема 9. Світова валютна система

9.1. Сутність та структура сучасної

валютної системи, основні її елементи

9.2. Поняття валюти та її види

9.3.

Еволюція світової валютної системи

9.4. Сутність та етапи розвитку Європейської монетарної системи

9.5. Валютний ринок і його структура.

9.6. Основні валютні операції та їх характеристика

9.7. Валютний ринок України: етапи розвитку, сучасний стан

Слайд 39.1. Сутність та структура сучасної валютної системи, основні її елементи

Міжнародні

валютні відносини - сукупність валютно-грошових і розрахунково-кредитних зв’язків у світогосподарській

сфері, які виникають у процесі взаємного обміну результатами діяльності національних господарств.

Валютна система – форма організації міжнародних грошових відносин; сукупність правил та механізмів, що забезпечують співвідношення між валютами.

Слайд 4Види валютної системи

Національна валютна система – це форма організації валютних

відносин країни, за допомогою яких здійснюються міжнародні розрахунки, утворюються та

використовуються валютні кошти держави.

Елементи національної валютної системи

Національна валюта

Паритет національної валюти

Режим курсу національної валюти

Система валютного регулювання

Наявність чи відсутність валютних обмежень

Міжнародні кредитні засоби, регламентація їх використання

Регламентація міжнародних розрахунків країни

Режим національного ринку і ринку золота

Національні органи, що обслуговують і регулюють валютні відносини країни

Міжнародна валютна ліквідність країни

Слайд 5Міжнародна валютна ліквідність

Здатність країни (чи групи країн) забезпечити своєчасне погашення

своїх міжнародних зобов’язань прийнятними для кредитора платіжними засобами

МВЛ визначається відношенням

золотовалютних резервів центральних банків країн світового співтовариства (BP) до загальної суми річного імпорту товарів та послуг (IP)

Міжнародна валютна ліквідність = (Валютні резерви / Імпорт)*100%

Основні компоненти МВЛ:

Офіційні золоті резерви країни-запаси золота у злитках та монетах

Валютні резерви країни - іноземна валюта резервна для міжнародних розрахунків

Резервна позиція в МВФ (право країни – члена на автоматичне отримання безумовного кредиту в іноземній валюті в межах 25% від її квоти )

Розрахунки в СПЗ та євро

Слайд 6Види валютної системи

Міжнародна (регіональна) валютна система - це договірно-правова форма

організації валютних відносин між групою країн Прикладом такої системи є

створена валютна система країн ЄС – це специфічна організаційно-економічна форма відносин країн ЄЕС у валютній сфері, спрямована на стимулювання інтеграційних процесів, зменшення амплітуди коливання курсів національних валют та їх взаємну ув’язку.

Світова валютна система – це форма організації міжнародних валютних (грошових) відносин, що історично склалася і закріплена міждержавною домовленістю.

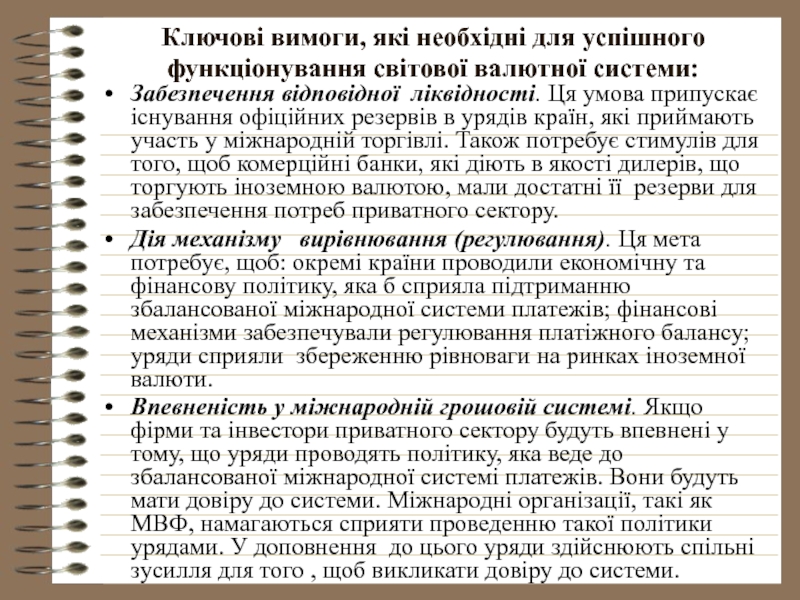

Слайд 7Ключові вимоги, які необхідні для успішного функціонування світової валютної системи:

Забезпечення

відповідної ліквідності. Ця умова припускає існування офіційних резервів в урядів

країн, які приймають участь у міжнародній торгівлі. Також потребує стимулів для того, щоб комерційні банки, які діють в якості дилерів, що торгують іноземною валютою, мали достатні її резерви для забезпечення потреб приватного сектору.

Дія механізму вирівнювання (регулювання). Ця мета потребує, щоб: окремі країни проводили економічну та фінансову політику, яка б сприяла підтриманню збалансованої міжнародної системи платежів; фінансові механізми забезпечували регулювання платіжного балансу; уряди сприяли збереженню рівноваги на ринках іноземної валюти.

Впевненість у міжнародній грошовій системі. Якщо фірми та інвестори приватного сектору будуть впевнені у тому, що уряди проводять політику, яка веде до збалансованої міжнародної системі платежів. Вони будуть мати довіру до системи. Міжнародні організації, такі як МВФ, намагаються сприяти проведенню такої політики урядами. У доповнення до цього уряди здійснюють спільні зусилля для того , щоб викликати довіру до системи.

Слайд 8Валютна система

Призначенням (функціями) будь-якої валютної системи є:

сприяння розвитку товарообмінних операцій

встановлення правил та механізмів для забезпечення співвідношень між національними грошовими

відносинами

здійснення платежів для покриття угод

забезпечення стійкої одиниці вартості і стандарту відкладених платежів

Слайд 9Валютна система

Головне завдання світової валютної системи:

ефективне опосередкування платежів за експорт

і імпорт товарів, капіталу, послуг та інших видів міжнародної діяльності;

створення

сприятливих умов для розвитку виробництва та міжнародного поділу праці;

забезпечення безперебійного функціонування економічної системи вільного підприємництва.

Ключові вимоги, які необхідні для успішного функціонування світової валютної системи:

забезпечення відповідної ліквідності;

дія механізму вирівнювання (регулювання);

впевненість у міжнародній грошовій системі.

Слайд 10Валютна система

Основні складові світової валютної системи:

світовий грошовий товар;

валютний курс;

валютні ринки;

міжнародна

валютна ліквідність;

міжнародні валютно-фінансові організації.

Слайд 11Основні елементи національної і світової валютних систем

Слайд 129.2. Поняття валюти та її види

Валюта - грошова одиницю

будь–якої країни (долар, фунт стерлінгів). Проте нерідко використовується для позначення

коштів, виражених в грошових одиницях тільки іноземних держав чи міжнародних організацій – готівки, вкладів на банківських рахунках, платіжних документів (векселів, чеків тощо), тобто як грошей інших країн.

Класифікація видів валют в залежності від:

1) емітента валютних коштів валюта поділяється на:

а) національна валюта – грошова одиниця певної країни та той чи інший її тип (грошова, срібна, паперова);

б) іноземна валюта – грошові знаки іноземних держав, кредитні та платіжні засоби, які виражені в іноземних грошових одиницях і використовуються в міжнародних розрахунках;

в) міжнародна (регіональна) валюта – міжнародна або регіональна грошова розрахункова одиниця, засіб платежу: СДР, ЕКЮ.

Слайд 13Види валют

2) ступеню конвертування валют:

а) Вільно конвертовані валюти – обмін

без обмежень на будь-які іноземні валюти і використовуються для здійснення

платежів за міжнародними угодами, активно купуються і продаються на головних валютних ринках);

б) частково конвертовані валюти (у країнах, де зберігаються валютні обмеження – це валюти, які обмінюються тільки на деякі інші валюти і мають валютні обмеження не за всіма валютними операціями або тільки для нерезидентів):

зовнішньоконвертовану

внутрішньоконвертована.

в) неконвертовані валюти (замкнуті валюти, у країнах, де для резидентів та нерезидентів уведена заборона обміну валют).

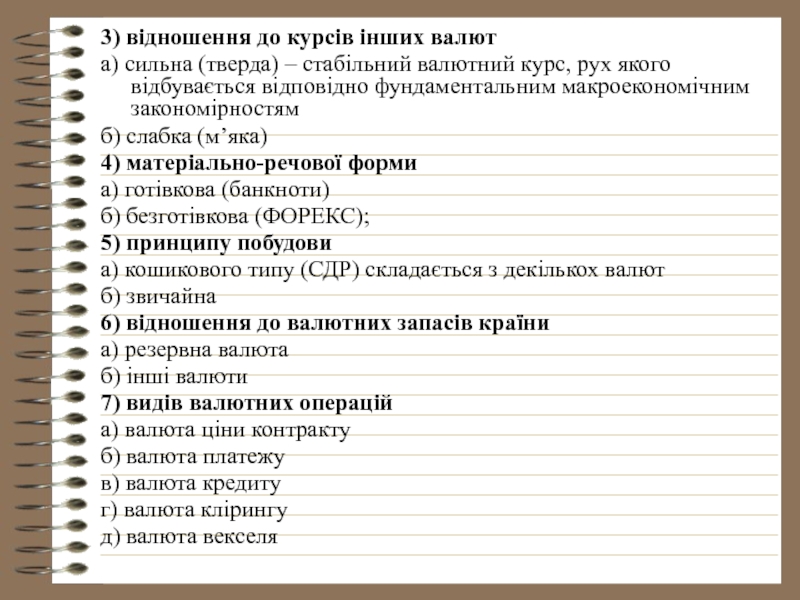

Слайд 143) відношення до курсів інших валют

а) сильна (тверда) –

стабільний валютний курс, рух якого відбувається відповідно фундаментальним макроекономічним закономірностям

б)

слабка (м’яка)

4) матеріально-речової форми

а) готівкова (банкноти)

б) безготівкова (ФОРЕКС);

5) принципу побудови

а) кошикового типу (СДР) складається з декількох валют

б) звичайна

6) відношення до валютних запасів країни

а) резервна валюта

б) інші валюти

7) видів валютних операцій

а) валюта ціни контракту

б) валюта платежу

в) валюта кредиту

г) валюта клірингу

д) валюта векселя

Слайд 16Резервна валюта

Виконує функції міжнародного платіжного засобу

Виконує функції міжнародного резервного засобу

Слугує

базою визначення валютного паритету та валютного курсу для інших країн

Використовується

для здійснення валютних інтервенцій з метою регулювання курсів валют

Умови:

Наявність домінуючих позицій країни у світовому русі капіталів, торгівлі товарами та послугами

Значна питома вага у золотовалютних резервах світу

Існування розвиненої мережі банківсько-кредитних установ, в т.ч. з філіями за кордоном

Організований та місткий ринок позичкових капіталів

Вільна конвертованість валюти

Активна зовнішня політика держави, в т.ч. валютна та кредитна

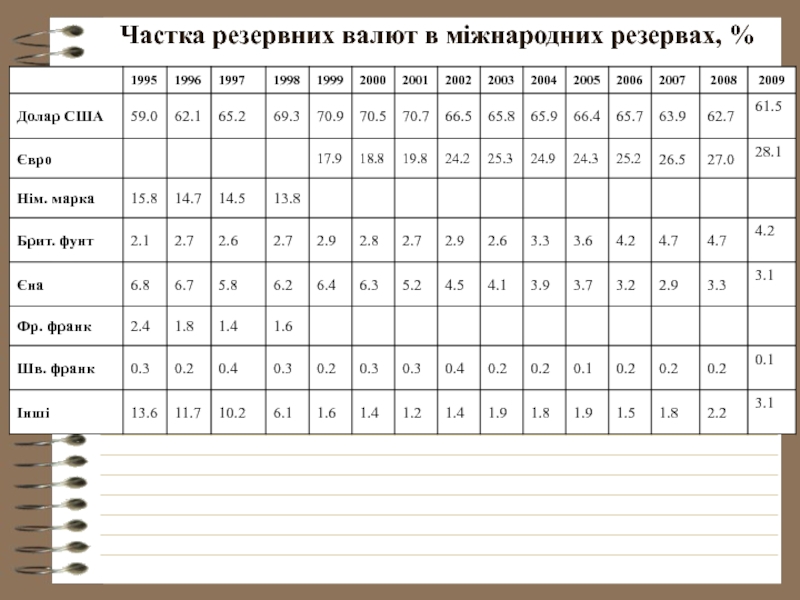

Слайд 17Частка резервних валют в міжнародних резервах, %

Слайд 18Зміна валютної структури світових резервів

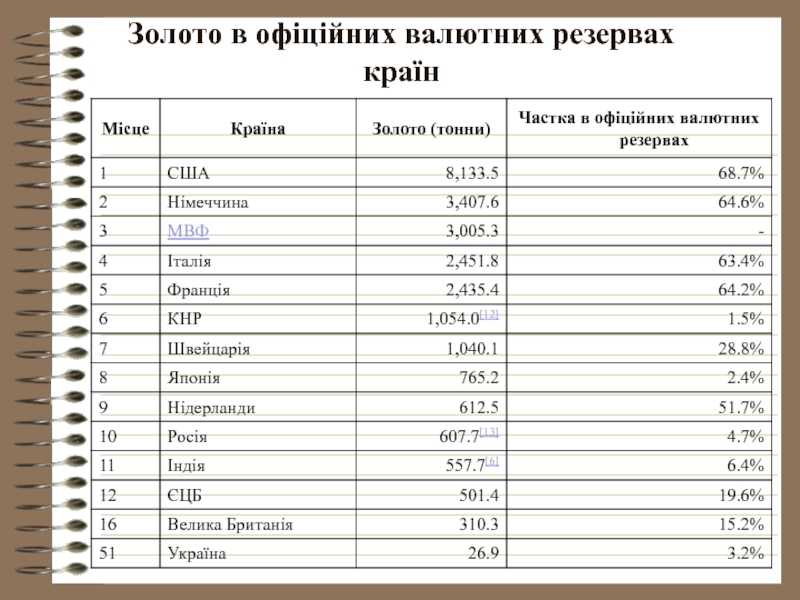

Слайд 19Золото в офіційних валютних резервах країн

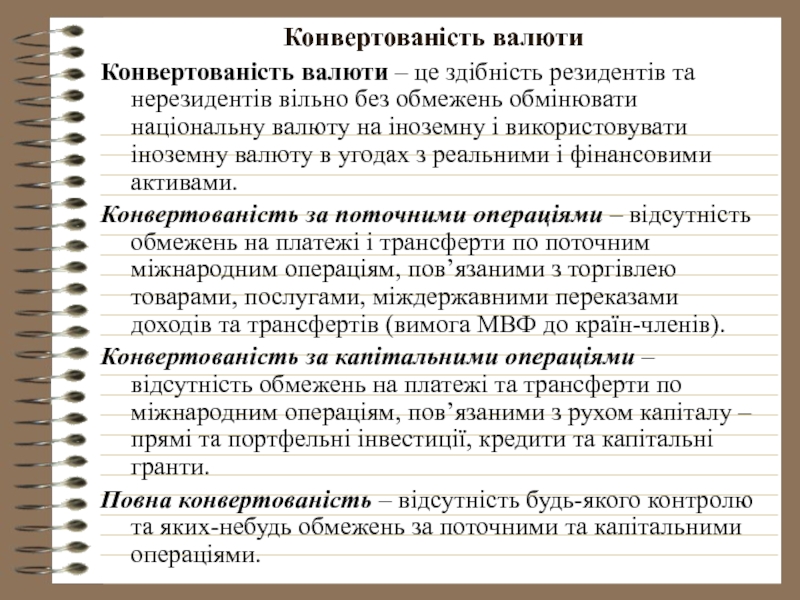

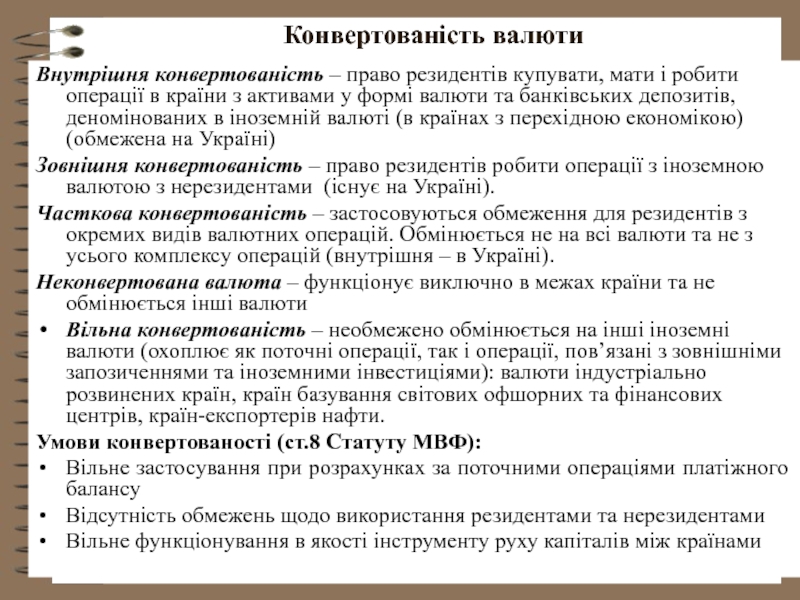

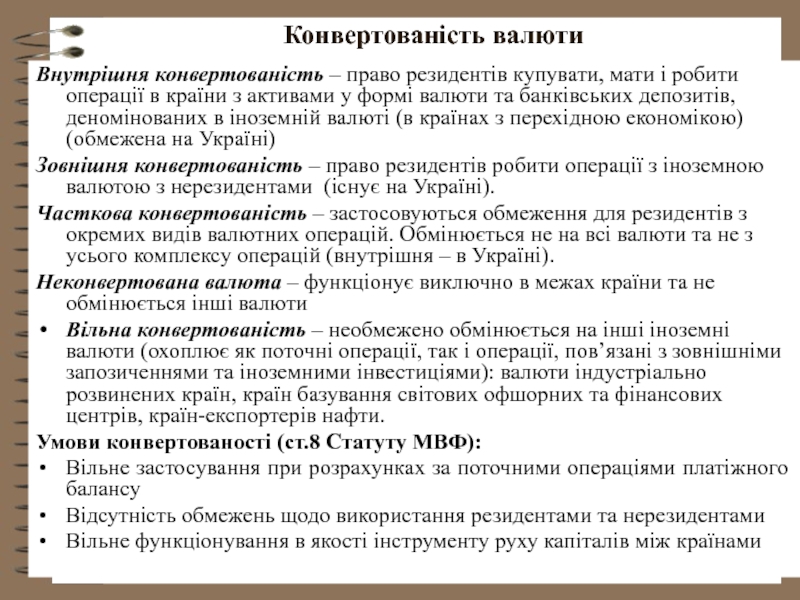

Слайд 20Конвертованість валюти

Конвертованість валюти – це здібність резидентів та нерезидентів вільно

без обмежень обмінювати національну валюту на іноземну і використовувати іноземну

валюту в угодах з реальними і фінансовими активами.

Конвертованість за поточними операціями – відсутність обмежень на платежі і трансферти по поточним міжнародним операціям, пов’язаними з торгівлею товарами, послугами, міждержавними переказами доходів та трансфертів (вимога МВФ до країн-членів).

Конвертованість за капітальними операціями – відсутність обмежень на платежі та трансферти по міжнародним операціям, пов’язаними з рухом капіталу – прямі та портфельні інвестиції, кредити та капітальні гранти.

Повна конвертованість – відсутність будь-якого контролю та яких-небудь обмежень за поточними та капітальними операціями.

Слайд 21Конвертованість валюти

Внутрішня конвертованість – право резидентів купувати, мати і

робити операції в країни з активами у формі валюти та

банківських депозитів, деномінованих в іноземній валюті (в країнах з перехідною економікою) (обмежена на Україні)

Зовнішня конвертованість – право резидентів робити операції з іноземною валютою з нерезидентами (існує на Україні).

Часткова конвертованість – застосовуються обмеження для резидентів з окремих видів валютних операцій. Обмінюється не на всі валюти та не з усього комплексу операцій (внутрішня – в Україні).

Неконвертована валюта – функціонує виключно в межах країни та не обмінюється інші валюти

Вільна конвертованість – необмежено обмінюється на інші іноземні валюти (охоплює як поточні операції, так і операції, пов’язані з зовнішніми запозиченнями та іноземними інвестиціями): валюти індустріально розвинених країн, країн базування світових офшорних та фінансових центрів, країн-експортерів нафти.

Умови конвертованості (ст.8 Статуту МВФ):

Вільне застосування при розрахунках за поточними операціями платіжного балансу

Відсутність обмежень щодо використання резидентами та нерезидентами

Вільне функціонування в якості інструменту руху капіталів між країнами

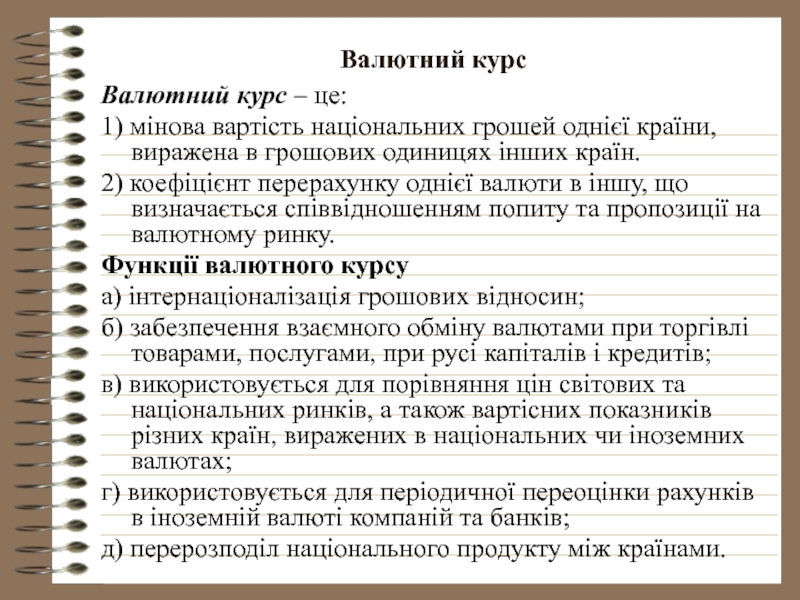

Слайд 22Валютний курс

Валютний курс – це:

1) мінова вартість національних грошей

однієї країни, виражена в грошових одиницях інших країн.

2) коефіцієнт перерахунку

однієї валюти в іншу, що визначається співвідношенням попиту та пропозиції на валютному ринку.

Функції валютного курсу

а) інтернаціоналізація грошових відносин;

б) забезпечення взаємного обміну валютами при торгівлі товарами, послугами, при русі капіталів і кредитів;

в) використовується для порівняння цін світових та національних ринків, а також вартісних показників різних країн, виражених в національних чи іноземних валютах;

г) використовується для періодичної переоцінки рахунків в іноземній валюті компаній та банків;

д) перерозподіл національного продукту між країнами.

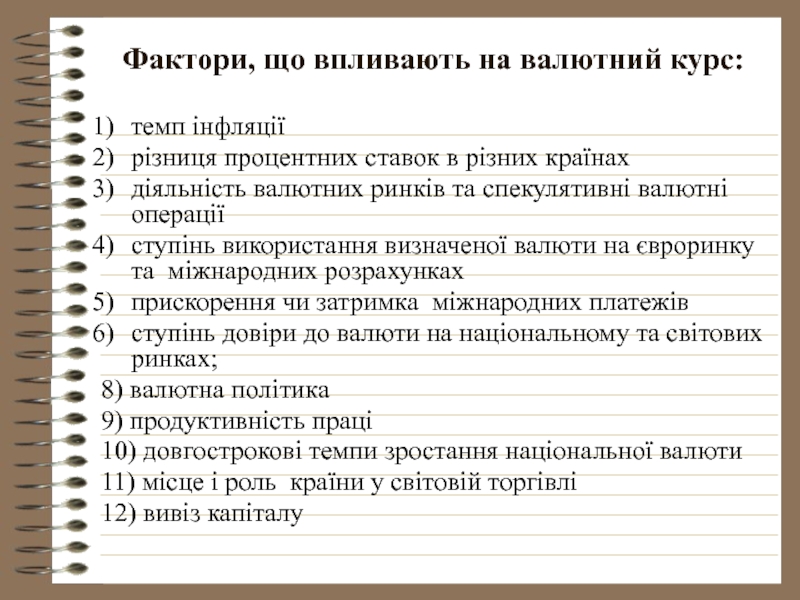

Слайд 23Фактори, що впливають на валютний курс:

темп інфляції

різниця процентних ставок в

різних країнах

діяльність валютних ринків та спекулятивні валютні операції

ступінь використання визначеної

валюти на євроринку та міжнародних розрахунках

прискорення чи затримка міжнародних платежів

ступінь довіри до валюти на національному та світових ринках;

8) валютна політика

9) продуктивність праці

10) довгострокові темпи зростання національної валюти

11) місце і роль країни у світовій торгівлі

12) вивіз капіталу

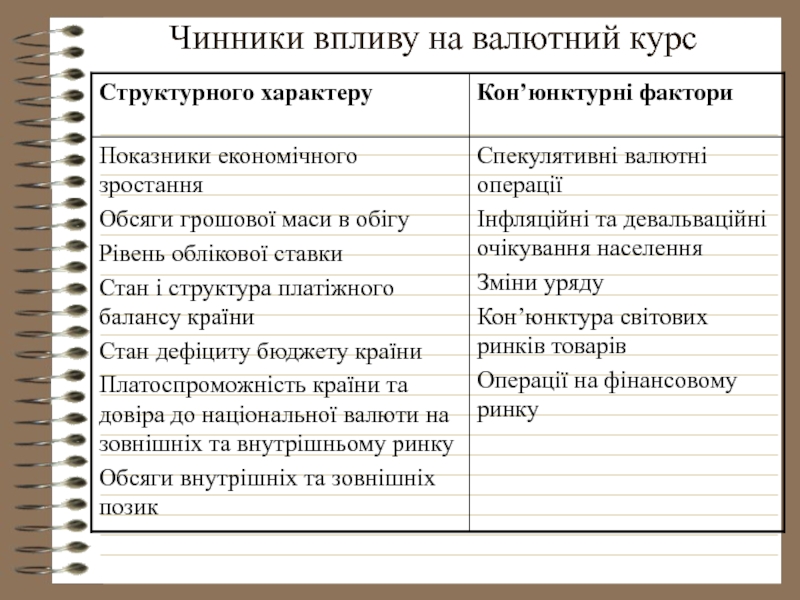

Слайд 24Чинники, що впливають на валютний курс:

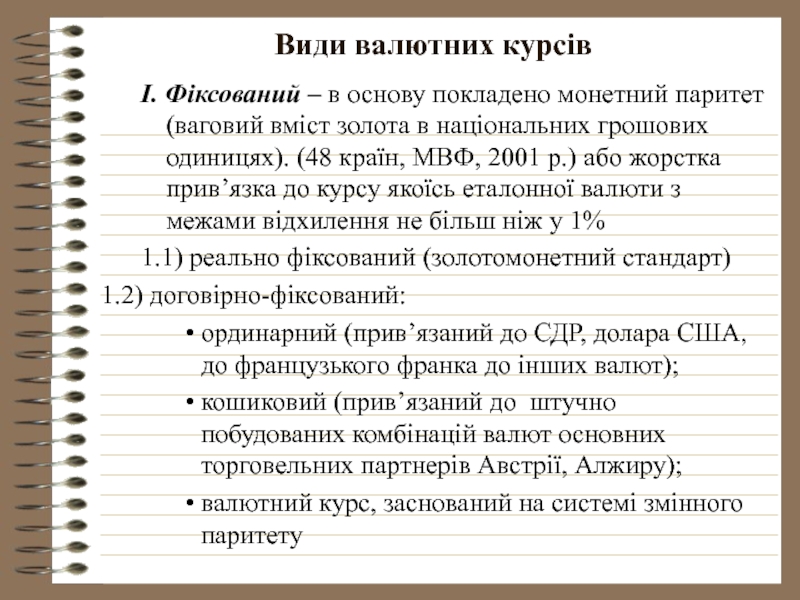

Слайд 26Види валютних курсів

І. Фіксований – в основу покладено монетний

паритет (ваговий вміст золота в національних грошових одиницях). (48 країн,

МВФ, 2001 р.) або жорстка прив’язка до курсу якоїсь еталонної валюти з межами відхилення не більш ніж у 1%

1.1) реально фіксований (золотомонетний стандарт)

1.2) договірно-фіксований:

ординарний (прив’язаний до СДР, долара США, до французького франка до інших валют);

кошиковий (прив’язаний до штучно побудованих комбінацій валют основних торговельних партнерів Австрії, Алжиру);

валютний курс, заснований на системі змінного паритету

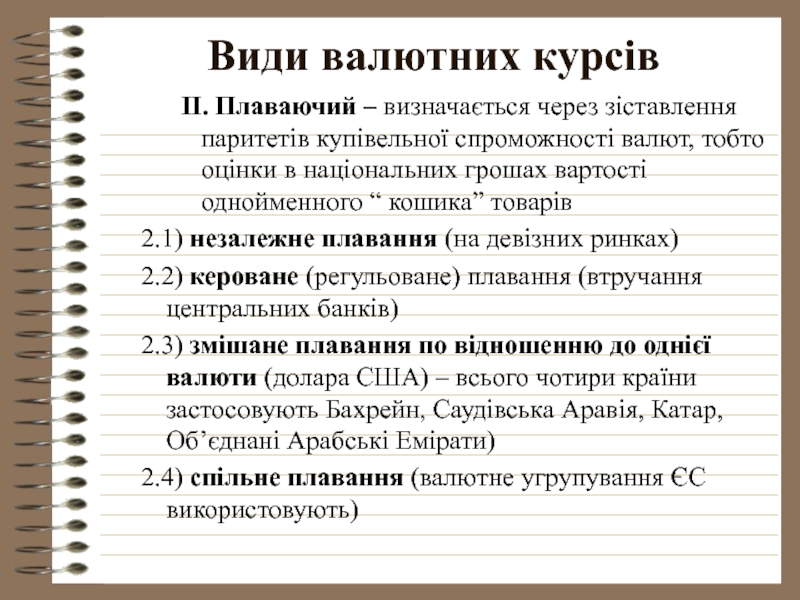

Слайд 27Види валютних курсів

ІІ. Плаваючий – визначається через зіставлення паритетів

купівельної спроможності валют, тобто оцінки в національних грошах вартості однойменного

“ кошика” товарів

2.1) незалежне плавання (на девізних ринках)

2.2) кероване (регульоване) плавання (втручання центральних банків)

2.3) змішане плавання по відношенню до однієї валюти (долара США) – всього чотири країни застосовують Бахрейн, Саудівська Аравія, Катар, Об’єднані Арабські Емірати)

2.4) спільне плавання (валютне угрупування ЄС використовують)

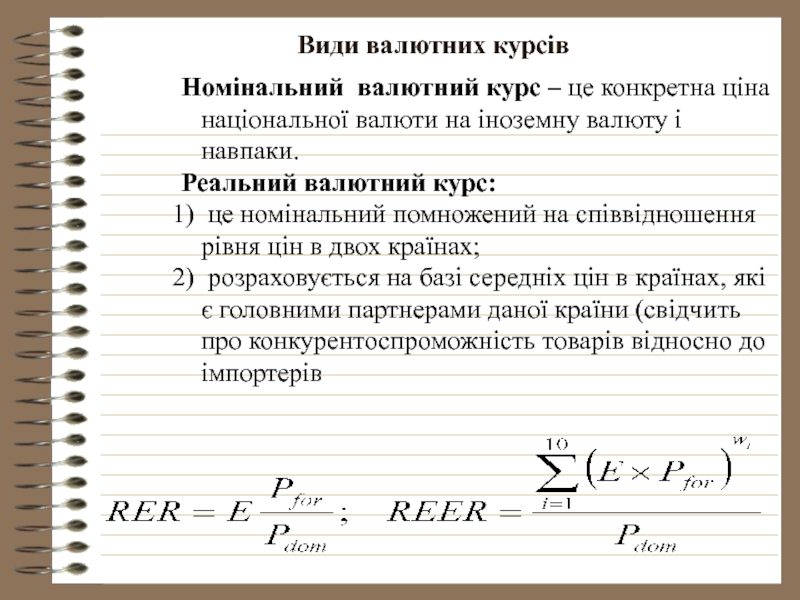

Слайд 28Види валютних курсів

Номінальний валютний курс – це конкретна ціна

національної валюти на іноземну валюту і навпаки.

Реальний валютний курс:

це

номінальний помножений на співвідношення рівня цін в двох країнах;

розраховується на базі середніх цін в країнах, які є головними партнерами даної країни (свідчить про конкурентоспроможність товарів відносно до імпортерів

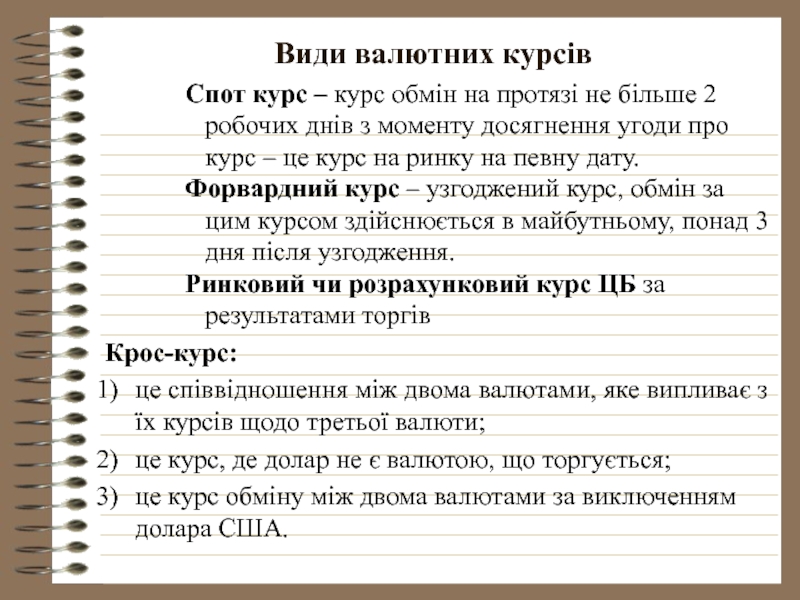

Слайд 29Види валютних курсів

Спот курс – курс обмін на протязі

не більше 2 робочих днів з моменту досягнення угоди про

курс – це курс на ринку на певну дату.

Форвардний курс – узгоджений курс, обмін за цим курсом здійснюється в майбутньому, понад 3 дня після узгодження.

Ринковий чи розрахунковий курс ЦБ за результатами торгів

Крос-курс:

це співвідношення між двома валютами, яке випливає з їх курсів щодо третьої валюти;

це курс, де долар не є валютою, що торгується;

це курс обміну між двома валютами за виключенням долара США.

Слайд 30Види валютних курсів

Для міжнародних співставлень замість валютних курсів часто

використовується

Теорія Паритету купівельної спроможності (ПКС) (Г.Кассель, 1929 р.) базується

на концепції єдиної ціни, згідно з якою за умов відсутності тарифів, державного регулювання та вільного ринку обмінний курс відображає різницю темпів інфляції 2-х країн (динамічна концепція ПКС) або зміни темпів приросту грошової маси (абсолютна (монетаристська) концепція ПКС)

Купівельна спроможність (сила валюти) – виражається як сума товарів та послуг які можна придбати за певну грошову одиницю і визначається у порівнянні з базовим періодом.

Паритет купівельної спроможності – співвідношення купівельних спроможностей двох чи більше валют відносно певного набору (кошика) товарів і послуг.

ПКС відображає довгострокову цінову та курсову динаміку:

Індекс Біг-Мак

Індекс i-Pod

Ціна золота

Паритет купівельного стандарту в рамках Програми міжнародних порівнянь та програми європейських порівнянь (враховується ряд товарів, розраховується для країн ОЕСР)

Слайд 31Валютне котирування

Існує два метода котирування іноземної валюти до національної:

Непряме

котирування – це вираження одиниці національної валюти в іноземній. Переважно

цей метод застосовується у Великобританії та її колишніх колоніях:1фунт стерлінгів=0.7доларів.

Пряме котирування – це вираження одиниці іноземної валюти у національній: 1долар=7,9 гривні

База котирування – базова валюта – валюта, відносно якої котирується інші валюти, (звичайно нею є валюта, яка признається у всьому світі, але деколи з історичних причин базовою є більш мілка валюта) Переважно долар США використовується у вигляді базової валюти.

Валюта котирування – валюта, що котирується.

Пряме котирування = 1/ Обернене котирування

Слайд 329.3. Еволюція світової валютної системи

Основні етапи створення світової валютної

системи

Становлення, формування передумов, визначення принципів нової системи; при цьому зберігається

її спадкоємний зв’язок з попередньою системою;

Формування структурної єдності, завершення побудови, поступова активізація принципів нової системи;

Створення повноцінно функціонуючої нової світової валютної системи на базі закінченої цілісності та органічної зв’язки її елементів.

ЕВОЛЮЦІЯ СВІТОВОЇ ВАЛЮТНОЇ СИСТЕМИ

Паризька валютна система з 1867 р. - система золотомонетного стандарту

Генуезька валютна система з 1922 р.

Бреттон-Вудська валютна система з 1944 р.

Ямайська валютна система з 1976-1078 рр.

Європейська валютна система з 1979р. (регіональна)

Слайд 33Форми функціонування національних валютних систем

І. Біметалізм (XVI – XVIII

ст.) – грошова система, в якій роль загального еквівалента закріплюється

за двома благородними металами (як правило, за золотом та сріблом), передбачається вільне карбування монет з обох металів та їх необмежений обіг.

Форми біметалізму:

система паралельної валюти – це коли законодавство не встановлює певного співвідношення між золотом та сріблом; золоті та срібні монети приймаються під час купівлі, продажу та інших операцій відповідно до ринкової вартості цих металів;

2) система подвійної валюти - коли держава фіксує певне співвідношення між обома металами; карбування золотих та срібних монет, прийняття їх населенням мають здійснюватися за цим співвідношенням.

Слайд 34Форми функціонування національних валютних систем

ІІ. Монометалізм (1843-1935 рр.) –

грошова система, за якою один метал (золото або срібло) є

загальним еквівалентом та основою грошового обігу.

Різновиди золотого монометалізму:

золотомонетний стандарт – передбачає вільний обіг золотих монет і виконання золотом всіх функцій грошей;

золотозлитковий стандарт - перехідна форма золотого стандарту: національні валюти провідних західних країн (Великої Британії, Франції, Бельгії, Нідерландів та ін.) прирівнювалися до певної кількості золота, тобто мали золотий вміст

Слайд 35Форми функціонування національних валютних систем

3) золотодевізний стандарт – базувався

на золоті та провідних валютах світу. Платіжні засоби в іноземній

валюті призначені для міжнародних розрахунків, почали називати девізами.

Девізи – платіжні засоби в іноземній валюті, призначені для міжнародних розрахунків.

Золотий стандарт (1820 р.) - встановлено тверде співвідношення між паперовими грошима і золотом. Вартість однієї грошової одиниці визначається у чистому золоті, наприклад 1RM (рейхсмарка)=0.3584229 г чистого золота. Емісійні банки зобов’язуються в будь який час обмінювати паперові гроші на золото. Увесь грошовий обіг забезпечений золотом, інфляція неможлива.

Слайд 36Паризька валютна система

І. Паризька валютна система (1867р.) – це:

система

золотомонетного стандарту

перша валютна система

стихійно сформувалася у ХІХ ст. після

промислової революції на базі золотого монометалізму у формі золотомонетного стандарту.

юридично оформлена міждержавною угодою на Паризькій конференції у 1867 році, яка визнала золото єдиною формою світових грошей.

в якій не було відмінностей між національною та світовою валютними системами (тільки монети приймались до платежу за своєю вагою)

Структурні принципи :

Основа – золотомонетний стандарт

Склався режим вільно плаваючих курсів валют з врахуванням ринкового попиту та пропозиції, але в межах золотих крапок.

Кожна валюта мала золотий вміст. Встановлювались золоті паритети. Вільна конвертованість валют в золото. Золото використовувалось як загальновизнані світові гроші.

Слайд 37Генуезька валютна система

ІІ. Генуезька світова валютна система (1922 р.) –

юридично оформлена міждержавною угодою на Генуезькій міжнародній економічній конференції у

1922 р.

Принципи :

основа – золото і девізи (іноземні валюти для міжнародних розрахунків);

збережені золоті паритети;

відновлений режим валютних курсів, що вільно коливаються;

валютне регулювання здійснювалось у формі активної валютної політики, міжнародних конференцій та нарад.

Світовий регулятор - Міжкраїнові конференції, наради

Слайд 38Бреттон-Вудська валютна система (липень 1944 р.)

Бреттон-Вудська валютна система (липень

1944 р.) :

створена на валютно–фінансовій конференції в Бреттон–Вудсі (США) під

головуванням міністра фінансів США Моргентау;

базувалась на золотодевізному стандарті: (золото та долар і фунт стерлінг)

на конференції було створено Міжнародний валютний фонд (МВФ), який мав допомогти стабілізації курсів валют країн-учасниць шляхом надання коштів для вирівнювання їхніх платіжних балансів – як орган міждержавного валютного регулювання;

4) засновано Міжнародний банк реконструкції та розвитку (МБРР) з метою надання допомоги країнам-членам у реконструкції та розвитку їхнього господарства шляхом полегшення інвестування капіталу.

Слайд 39Бреттон-Вудська валютна система (липень 1944 р.)

Принципи:

функції світових грошей зберігалися

за золотом;

у ролі міжнародних платежів використовується нарівні із золотом –

долар США та фунт стерлінгів Великобританії;

резервні (ключові) валюти обмінювалися на золото;

прирівнювання валют одна до одної та їх взаємний обмін здійснювалися на основі офіційно узгоджених країнами-членами з МВФ валютних паритетів, виражених у золоті та в доларах США;

5) ринкові курси валют не повинні були відхилятися від фіксованих доларових паритетів цих валют більш як на +0,75%;

6) оборотні національні валюти вільно обмінювалися на валютних ринках на долари та одна на одну за курсами, що могли коливатися у зазначених вище межах;

7) міждержавне регулювання валютних відносин здійснювалось головним чином через МВФ;

8) з метою пом’якшення кризи окремих валют держави-члени МВФ (149 країн) вдавалися до взаємодопомоги: кредити в іноземній валюті для фінансування дефіцитів платіжних балансів.

Слайд 40Ямайська валютна система (Кінгстонська) (січень 1976 р.)

Кінгстонська угода країн-членів

МВФ була ратифікована більшістю членів у квітні 1978 р. Прийнято

поправки до Статуту МВФ, які нині та визначають порядок світової валютної системи.

Принципи системи :

базою валютної системи було проголошено міжнародну розрахункову одиницю – спеціальні права запозичення – СПЗ (резервна валюта кошикового типу) – це безготівкові гроші у вигляді запису на спеціальних рахунках у МВФ.

країнам дозволялось встановлювати валютний паритет до будь-якої валюти, крім золота: закріплювалися тенденції до багатовалютного стандарту та поділ світової валютної системи на регіональні угрупування: США - Західна Європа – Японія;

Слайд 41Ямайська валютна система

3) юридично було завершено демонетизація золота: відмінено офіційну

ціну золота та золоті паритети, але золото й далі використовувалося

для формування фонду ліквідних активів з метою придбання резервних валют;

4) було знято обов’язковість обмежень щодо офіційних валютних резервів;

4) поняття “оборотна (конвертована) валюта” замінено терміном “валюта, що вільно використовується”(тобто ринкова валюта);

5) країни отримали право вибору будь-якого режиму валютного курсу;

6) узаконювався режим плаваючих валютних курсів замість фіксованих;

7) МВФ закликав посилити міждержавне валютне регулювання.

Слайд 42Ямайська валютна система

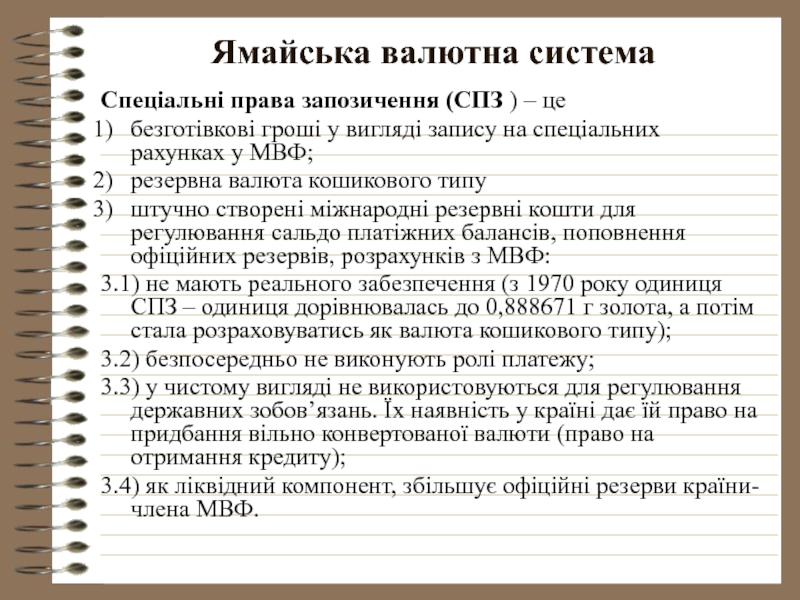

Спеціальні права запозичення (СПЗ ) – це

безготівкові

гроші у вигляді запису на спеціальних рахунках у МВФ;

резервна валюта

кошикового типу

штучно створені міжнародні резервні кошти для регулювання сальдо платіжних балансів, поповнення офіційних резервів, розрахунків з МВФ:

3.1) не мають реального забезпечення (з 1970 року одиниця СПЗ – одиниця дорівнювалась до 0,888671 г золота, а потім стала розраховуватись як валюта кошикового типу);

3.2) безпосередньо не виконують ролі платежу;

3.3) у чистому вигляді не використовуються для регулювання державних зобов’язань. Їх наявність у країні дає їй право на придбання вільно конвертованої валюти (право на отримання кредиту);

3.4) як ліквідний компонент, збільшує офіційні резерви країни-члена МВФ.

Слайд 43Ямайська валютна система

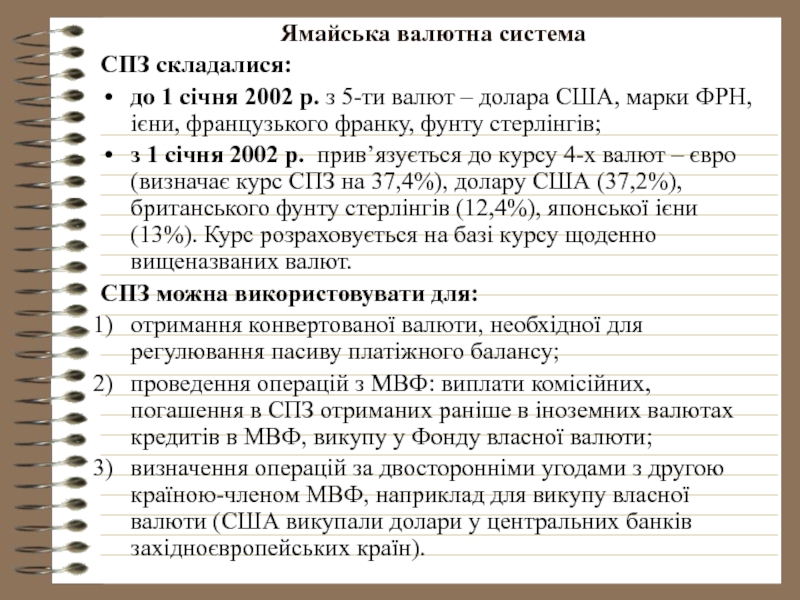

СПЗ складалися:

до 1 січня 2002 р. з 5-ти

валют – долара США, марки ФРН, ієни, французького франку, фунту

стерлінгів;

з 1 січня 2002 р. прив’язується до курсу 4-х валют – євро (визначає курс СПЗ на 37,4%), долару США (37,2%), британського фунту стерлінгів (12,4%), японської ієни (13%). Курс розраховується на базі курсу щоденно вищеназваних валют.

СПЗ можна використовувати для:

отримання конвертованої валюти, необхідної для регулювання пасиву платіжного балансу;

проведення операцій з МВФ: виплати комісійних, погашення в СПЗ отриманих раніше в іноземних валютах кредитів в МВФ, викупу у Фонду власної валюти;

визначення операцій за двосторонніми угодами з другою країною-членом МВФ, наприклад для викупу власної валюти (США викупали долари у центральних банків західноєвропейських країн).

Слайд 45Криза валютних систем

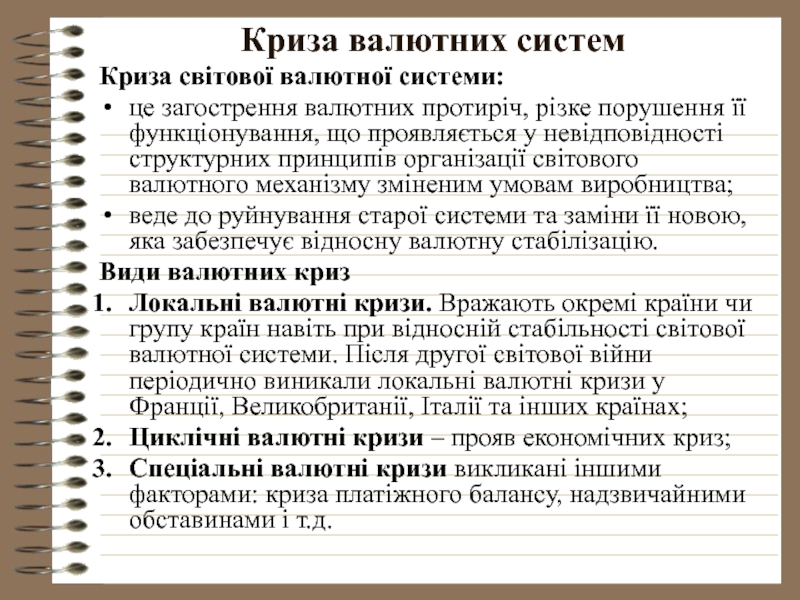

Криза світової валютної системи:

це загострення валютних протиріч, різке

порушення її функціонування, що проявляється у невідповідності структурних принципів організації

світового валютного механізму зміненим умовам виробництва;

веде до руйнування старої системи та заміни її новою, яка забезпечує відносну валютну стабілізацію.

Види валютних криз

Локальні валютні кризи. Вражають окремі країни чи групу країн навіть при відносній стабільності світової валютної системи. Після другої світової війни періодично виникали локальні валютні кризи у Франції, Великобританії, Італії та інших країнах;

Циклічні валютні кризи – прояв економічних криз;

Спеціальні валютні кризи викликані іншими факторами: криза платіжного балансу, надзвичайними обставинами і т.д.

Слайд 46Кризи світових валютних систем

Криза золотомонетного стандарту (Паризька валютна система) -

10 років (1913-1922),

Генуезька валютна система – 8 років (1929-1936

рр.),

Бреттон-Вудська валютна система – 10 років (1967-1976 рр.).

Криза Ямайської світової валютної системи.

Особливості Генуезької світової валютної кризи (1929 – 1936 рр.)

циклічний характер;

структурний характер;

велика тривалість;

виключна глибина та гострота;

значна нерівномірність розвитку.

Слайд 47Криза валютних систем

Особливості Криза Бреттон-Вудської валютної системи кризи (1967 –

1976 рр.)

нестійкість та протиріччя економіки;

посилення інфляції негативно вплинуло на світові

ціни та конкурентну здатність фірм, заохочувало спекулятивні переміщення “гарячих” грошей;

нестабільність платіжних балансів;

невідповідність принципів Бреттон-Вудської валютної системи зміненому співвідношенню сил на світовій арені;

активізація ринку євродолара;

дезорганізуюча роль ТНК;

наплив доларів в країни Західної Європи і Японію викликав масовий перехід до плаваючих валютних курсів і тим самим спекулятивну атаку їх валют на долар.

Франція ввела подвійний валютний ринок по прикладу Бельгії, де він функціонував з 1952 р. Країни Західної Європи стали відкрито виступати проти привілейованого стану долара в світовій валютній системі. Пошуки виходу з валютної кризи завершилися компромісною Вашингтонською угодою групи “десяти” 18 грудня 1971р.

Слайд 48Смітсонівська (Вашингтонська) угода (1971 р.)

переглянуто паритети провідних валют: долар

девальвовано на 7,89%; підвищено офіційну ціну золота на 8,57% (з

35 до 38 долара за унцію), здійснено ревальвацію ряду валют;

пом’якшився принцип фіксованих паритетів: межі можливих відхилень курсів валют від їх фіксованих паритетів були тимчасово розширені з + 1% до + 2,25%;

міжнародна розрахункова грошова одиниця СПЗ, яка рішенням сесії МВФ (вересень-жовтень 1969 р.) вводилась в дію з 1 січня 1970 р., розглядалась як можлива основа валютної системи нарівні із золотом (зараз – 230 млрд.СПЗ, або 310 млрд.дол.);

Переплетіння валютної кризи з енергетичною та світовою економічною кризами.

Слайд 49Криза валютних систем

Особливості Ямайської валютної кризи:

втрата доларом монопольної ролі (поява

СПЗ);

проблема багатовалютного стандарту;

проблема золота – зацікавленість країн Західної Європи в

збереженні золота як реальних резервних запасів;

режим плаваючих валютних курсів.

Слайд 509.4. Сутність та етапи розвитку Європейської монетарної системи

Європейська валютна система

– це

міжнародна (регіональна система).

міжнародна (регіональна) валютна система – сукупність

економічних відносин, яка пов’язана з функціонуванням валюти в межах економічної інтеграції;

державно-правова форма організації валютних відносин країн “Загального ринку» з метою стабілізації валютних курсів і стимулювання інтеграційних процесів.

підсистема світової валютної системи (Ямайської).

Слайд 51Європейська валютна система

Цілі створення Європейської валютної системи:

встановити підвищену валютну стабільність

всередині співтовариства і створити зону європейської стабільності з власною валютою

у противагу Ямайської валютної системи, що заснована на доларовому стандарті;

стати головним елементом стратегії росту в умовах стабільності;

спростити конвергенцію процесів економічного розвитку та надати новий імпульс європейського процесу;

4) забезпечувати стабілізуючий вплив на міжнародні економічні та валютні відносини;

5) обмежити “Загальний ринок” від експансії долара.

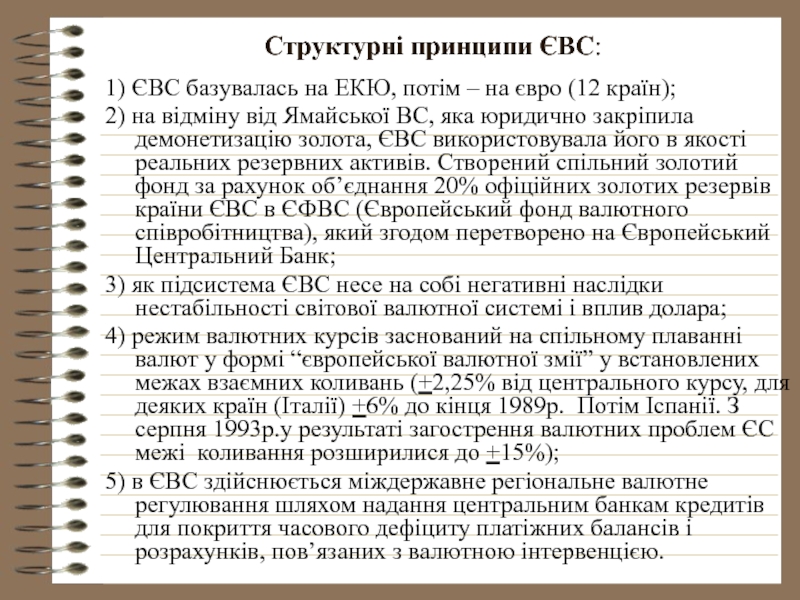

Слайд 52Структурні принципи ЄВС:

1) ЄВС базувалась на ЕКЮ, потім – на

євро (12 країн);

2) на відміну від Ямайської ВС, яка юридично

закріпила демонетизацію золота, ЄВС використовувала його в якості реальних резервних активів. Створений спільний золотий фонд за рахунок об’єднання 20% офіційних золотих резервів країни ЄВС в ЄФВС (Європейський фонд валютного співробітництва), який згодом перетворено на Європейський Центральний Банк;

3) як підсистема ЄВС несе на собі негативні наслідки нестабільності світової валютної системі і вплив долара;

4) режим валютних курсів заснований на спільному плаванні валют у формі “європейської валютної змії” у встановлених межах взаємних коливань (+2,25% від центрального курсу, для деяких країн (Італії) +6% до кінця 1989р. Потім Іспанії. З серпня 1993р.у результаті загострення валютних проблем ЄС межі коливання розширилися до +15%);

5) в ЄВС здійснюється міждержавне регіональне валютне регулювання шляхом надання центральним банкам кредитів для покриття часового дефіциту платіжних балансів і розрахунків, пов’язаних з валютною інтервенцією.

Слайд 53Європейська валютна система

1950 р. – створення Європейського платіжного союзу та

накопичення його учасниками достатніх золотовалютних резервів, що дозволило здійснювати моніторинг

власної валютної політики та покривати дефіцити у взаємній торгівлі країн. Розпуск у 1958 р.

1967 р. – започаткування процедури консультацій щодо започаткувалася процедура консультацій на випадок зміни валютних курсів та створення Комітету управління центральних банків.

1971 р. – країни ЄС прийняли програму поетапного створення економічного та валютного союзу до 1980 р. (“план Вернера”),

1971 р. – відміна золотого стандарту долара.

1978 р. – започаткування ЄВС, введення в обіг ECU

5 грудня 1978 р. – Європейською радою було прийнято рішення про створення Європейської валютної системи.

13 березня 1979 р. була створена Європейська валютна система

Слайд 54Європейська валютна система

1988 р. – рішення про повну лібералізацію ринку

капіталів, що дозволило

Квітень 1989 р. “План Делора” (Ж.Делор –

голова Комітету ЄЕС)

Створення загального (інтегрованого) ринку;

Структурне вирівнювання відсталих зон та регіонів;

Координація економічної, бюджетної, податкової політики;

Створення наднаціонального Європейського валютного інституту у складі керуючих центральними банками і членів директорату для координації грошової та валютної політики;

Єдину валютну політику, введення фіксованих валютних курсів і колективної валюти ЕКЮ.

Слайд 55Маастрихтська угода

Перший етап (1 липня 1990 р. – 31 грудня

1993 р.) – етап становлення економічного і валютного союзу ЄС:

відміна

всіх обмежень на вільний рух капіталу всередині ЄС, а також між ЄС та третіми країнами;

забезпечення показників економічного розвитку всередині ЄС, приймались країнами програми, де визначались певні цілі та показники антиінфляційної і бюджетної політики, стабільність курсів валют у відносинах між країнами ЄС.

Другий етап (1січня 1994 р. – 31 грудня 1998 р.) підготовка країн-членів до введення євро:

створення Європейського валютного інституту, який визначав правові, організаційні і матеріально-технічні передумови, необхідні Європейському Центральному банку для виконання своїх функцій, починаючи з третього етапу введення євро;

відміна привілейованого доступу підприємств державного сектора до коштів фінансових інститутів;

Слайд 56Маастрихтська угода:

3) заборона підтримки діяльності державного сектора шляхом кредитування центральними

банками його підприємств, придбання центральними банками боргів держави;

4) заборона брати

на себе зобов’язання державного сектора однією із країн-членів іншою країною-членом чи ЄС у цілому;

5) показник бюджетного дефіциту повинен бути не вище 3% ВВП при нормальних умовах розвитку і величина державного боргу не вище 60% ВВП;

6) прийняття в деяких країнах-членах національного законодавства про надання їхнім центральним банкам статутної незалежності від їхніх урядів з тим, щоб прирівняти їхній правовий статус з аналогічним статусом ЄЦБ.

Слайд 57Маастрихтська угода

Третій етап переходу до єдиної валюти (1999-2002 рр.)

2

травня 1998 р - Європейський Союз назвав країни-члени (Австрія, Бельгія,

Німеччина, Ірландія, Іспанія, Італія, Люксембург, Нідерланди (крім Аруби та Нідерландських Антильських островів), Португалія, Фінляндія, Франція (крім Нової Каледонії, Французької Полінезії, Уоллісу та Футуну)), які допускалися до переходу на євро з початку третьої стадії;

З 1 січня 1999 р.:

фіксуються валютні курси євро до національних валют країн-учасниць євро, євро стає їхньою загальною валютою;

євро замінює ЕКЮ у співвідношенні 1:1;

розпочала свою діяльність Європейська система центральних банків (ЄСЦБ) - включає ЄЦБ та центральні банки країн-учасниць зони євро;

ЄСЦБ заохочує впровадження євро на світові валютні ринки

Слайд 58Маахстрихтська угода. Механізм ERM II

Критерії входження в ЄВС

стабільність цін –

рівень інфляції в країні має не перевищувати середнього рівня інфляції

в трьох найбільш стабільних у ціновому плані країнах більш ніж на 1,5%;

дефіцит платіжного балансу: рівень державної заборгованості має не перевищувати 60%, а дефіцит державного бюджету – 3% валового внутрішнього продукту;

рівень довгострокової номінальної процентної ставки не мало перевищувати середнього значення цього показника в трьох країнах із найстабільнішими цінами більш ніж на 2%;

стабільність обмінного курсу: валюта країни мала перебувати щонайменше протягом двох останніх років у дозволених межах коливання щодо інших валют.

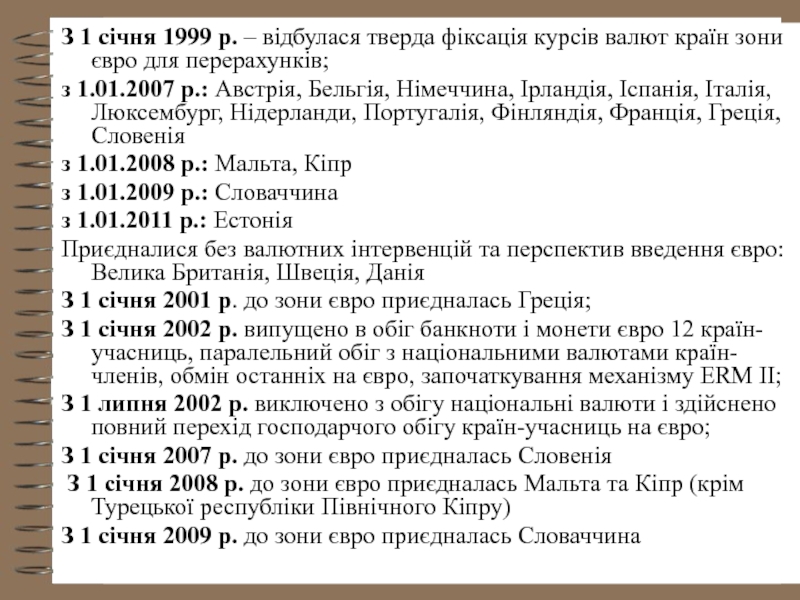

Слайд 59З 1 січня 1999 р. – відбулася тверда фіксація курсів

валют країн зони євро для перерахунків;

з 1.01.2007 р.: Австрія, Бельгія,

Німеччина, Ірландія, Іспанія, Італія, Люксембург, Нідерланди, Португалія, Фінляндія, Франція, Греція, Словенія

з 1.01.2008 р.: Мальта, Кіпр

з 1.01.2009 р.: Словаччина

з 1.01.2011 р.: Естонія

Приєдналися без валютних інтервенцій та перспектив введення євро: Велика Британія, Швеція, Данія

З 1 січня 2001 р. до зони євро приєдналась Греція;

З 1 січня 2002 р. випущено в обіг банкноти і монети євро 12 країн-учасниць, паралельний обіг з національними валютами країн-членів, обмін останніх на євро, започаткування механізму ERM II;

З 1 липня 2002 р. виключено з обігу національні валюти і здійснено повний перехід господарчого обігу країн-учасниць на євро;

З 1 січня 2007 р. до зони євро приєдналась Словенія

З 1 січня 2008 р. до зони євро приєдналась Мальта та Кіпр (крім Турецької республіки Північного Кіпру)

З 1 січня 2009 р. до зони євро приєдналась Словаччина

Слайд 61Емісія євро монет

за домовленістю з ЄС

Використання без домовленостей з

ЄС

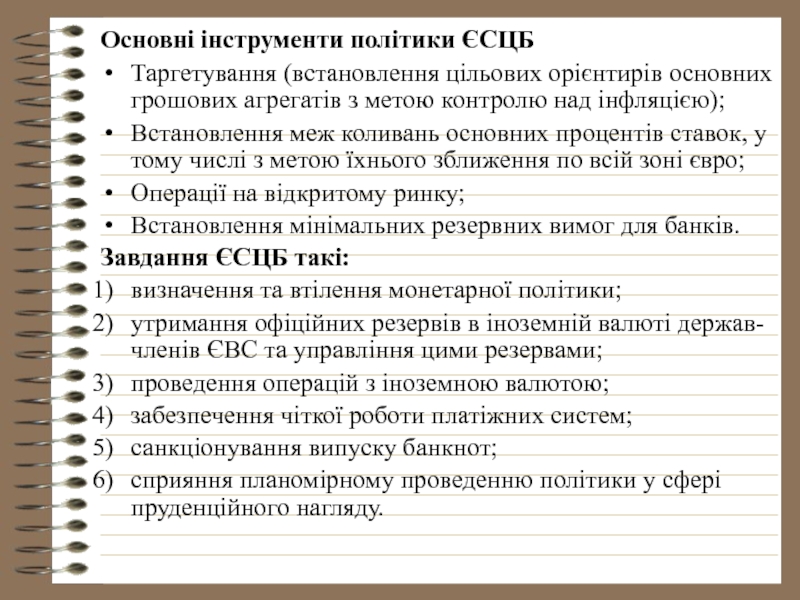

Слайд 62Основні інструменти політики ЄСЦБ

Таргетування (встановлення цільових орієнтирів основних грошових агрегатів

з метою контролю над інфляцією);

Встановлення меж коливань основних процентів ставок,

у тому числі з метою їхнього зближення по всій зоні євро;

Операції на відкритому ринку;

Встановлення мінімальних резервних вимог для банків.

Завдання ЄСЦБ такі:

визначення та втілення монетарної політики;

утримання офіційних резервів в іноземній валюті держав-членів ЄВС та управління цими резервами;

проведення операцій з іноземною валютою;

забезпечення чіткої роботи платіжних систем;

санкціонування випуску банкнот;

сприяння планомірному проведенню політики у сфері пруденційного нагляду.

Слайд 639.5. Валютний ринок і його структура

Валютні ринки

як економічна категорія

- це система стійких економічних та організаційних відносин, пов’язаних з

операціями купівлі – продажу іноземних та платіжних документів в іноземних валютах;

як інституціональний механізм – це сукупність установ і організацій – ТНБ, валютні біржі, брокерські фірми, що забезпечують функціонування валютних ринкових механізмів.

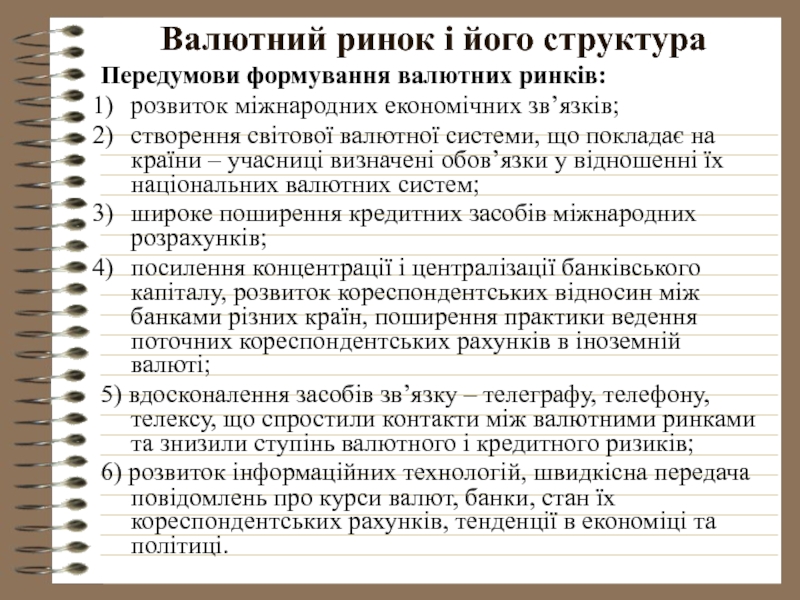

Слайд 64Валютний ринок і його структура

Передумови формування валютних ринків:

розвиток міжнародних

економічних зв’язків;

створення світової валютної системи, що покладає на країни –

учасниці визначені обов’язки у відношенні їх національних валютних систем;

широке поширення кредитних засобів міжнародних розрахунків;

посилення концентрації і централізації банківського капіталу, розвиток кореспондентських відносин між банками різних країн, поширення практики ведення поточних кореспондентських рахунків в іноземній валюті;

5) вдосконалення засобів зв’язку – телеграфу, телефону, телексу, що спростили контакти між валютними ринками та знизили ступінь валютного і кредитного ризиків;

6) розвиток інформаційних технологій, швидкісна передача повідомлень про курси валют, банки, стан їх кореспондентських рахунків, тенденції в економіці та політиці.

Слайд 65Валютний ринок і його структура

До головних функцій валютних ринків

можна віднести:

Забезпечення виконання міжнародних розрахунків;

Забезпечення ефективного функціонування світових кредитних та

фінансових ринків;

Страхування валютних та кредитних ризиків;

Отримання спекулятивного прибутку учасниками ринку у вигляді різниці курсiв валют;

Визначення валютних курсів;

Диверсифiкацiя валютних резервів банків, підприємств, держав;

Регулювання економіки.

Слайд 66Особливості валютного ринку

Нематеріальний;

Не має єдиного центру;

24-годинний характер функціонування;

Є переважно міжбанківським;

Гнучка

система організації торгівлі та гнучка стратегія оплати за укладення угод;

Ліквідний,

включає операції з різними валютами;

Глобальний через систему телекомунікацій.

Слайд 67Валютний ринок і його структура

Існує чотири групи суб’єктів валютного

ринку:

I. Державні установи , основне місце серед яких займають:

а)

центральні банки - управління валютними резервами, проведення валютних інтервенцій, регулювання рівня процентних ставок по вкладенням в національній валюті;

б) казначейства окремих країн.

II. Юридичні та фізичні особи, зайняті у різноманітних сферах зовнішньоекономічної діяльності:

а) компанії, що приймають участь у міжнародній торгівлі;

б) інвестиційні фонди, крупні міжнародні корпорації;

в) приватні особи;

Слайд 68Валютний ринок і його структура

III. Комерційні банківські установи, які

забезпечують валютне обслуговування зовнішніх зв’язків проводять основний обсяг валютних операцій,

акумулюють загальні потреби ринку у валютних конверсіях, а також у залученні/розміщенні коштів і виходять з ними на інші банки

IV. Валютні біржі та валютні відділи товарних фондових бірж.

а) валютні біржі: в країнах з перехідною економікою - обмін валют для юридичних осіб і формування валютного курсу;

б) валютні брокерські фірми – зведення покупця і продавця іноземної валюти і здійснення між ними конверсійної чи кредитно-депозитної операції. Знімаються комісійні.

Слайд 69Валютний ринок і його структура

Структура валютного ринку:

1. За суб’єктами

1.1. Міжбанківський (прямий і брокерський) (біля 80% обсягу всіх операцій

на світовому валютному ринку припадає на міжбанківський ринок, оскільки валютні біржі існують не в усіх країнах світу);

1.2. Клієнтський;

1.3. Біржовий:

а) торгівля через валютну біржу;

б) торгівля деривативами;

2. За терміном операцій:

2.1. Спот ринок (поточний);

2.2. Форвардний ринок (терміновий);

2.3. Своп ринок;

3. За функціями:

3.1. Обслуговування міжнародної торгівлі;

3.2. Чисто фінансові трансферти (спекуляція, хеджування, інвестиції)

Слайд 70Валютний ринок і його структура

4. За валютними обмеженнями: вільні

та обмежені;

5. За застосуванням валютних курсів: з одним режимом та

з кількома режимами

6. За обсягом і характером валютних операцій:

а) глобальні (світові);

б) регіональні (міжнародні);

в) внутрішні (національні);

7. За територіальною ознакою:

7.1.Європейський ринок – Лондон, Франкфурт-на-Майні, Париж, Цюрих.

7.2.Американський ринок – Нью-Йорк, Чикаго, Лос-Анджелес, Монреаль.

7.3.Азіатський – Токіо, Гонконг, Сингапур, Бахрейн.

Слайд 719.6. Основні валютні операції та їх характеристика

Валютна операція –

це:

операція, пов’язана з переходом права власності на валютні цінності, використанням

валютних цінностей як засобу платежу в міжнародному обігу; ввезенням, вивезенням, переказом та пересиланням на територію країни та за її межі валютних цінностей;

вид банківської діяльності з купівлею – продажем іноземної валюти.

Валютні операції здійснюються з метою:

Продати/ придбати іноземну валюту необхідну іноземну валюту для проплати імпорту, погашення валютного кредиту і процентів по ньому і т.п.;

Запобігти можливих збитків, пов’язаних з несприятливими змінами курсів валют (операції хеджування)

Отримати спекулятивні прибутки на різниці курсів валют.

Слайд 72Види валютних операції

Види валютних операцій:

1. Поточні валютні операції – перекази

іноземної валюти, отримання і надання фінансових кредитів на строк не

більше 180 днів, переказування процентів, дивідендів та інших доходів за вкладами, інвестиціями тощо);

2. Валютні операції, пов’язані з рухом капіталу - прямі інвестиції, портфельні інвестиції, придбання цінних паперів, надання і отримання фінансових кредитів на строк понад 180 днів тощо;

3. Кореспондентські відносини з іноземними банками:

3.1. Встановлення прямих кореспондентських відносин з іноземними банками;

3.2. Самостійне відкриття банком рахунків для міжнародних розрахунків з іноземними банками;

Слайд 73Види валютних операції

3.3. Досягнення домовленості про порядок і умови ведення

банківських операцій по міжнародним розрахункам;

3.4. Робота через кореспондентські рахунки Центру

міждержавних розрахунків НБУ або через кореспондентські рахунки уповноважених банків;

3.5. Встановлення кореспондентських відношень і здійснення міжнародних банківських операцій з іноземними банками через кореспондентські рахунки. Центру міжнародних розрахунків НБУ або уповноважених банків.

4. Відкриття та ведення валютних рахунків

4.1. Відкриття валютних рахунків юридичним особам (резидентам та нерезидентам), фізичним особам;

4.2. Нарахування процентів по залишках на рахунках;

Слайд 74Види валютних операції

4.3. Надання овердрафтів (особливим клієнтам згідно рішення керівництва

банку);

4.4. Надання виписок по мірі здійснення операції;

4.5. Оформлення архіву рахунку

за любий проміжок часу;

4.6. Виконання операцій по розпорядженню клієнтів відносно коштів на їх валютних рахунках (оплата наданих документів, купівля та продаж іноземної валюти за рахунок коштів клієнтів);

4.7. Списання сум, передбачених законодавством;

4.7. Контроль експортно-імпортних операцій.

5. Неторгові операції

5.1. Купівля та продаж готівкової іноземної валюти та платіжних документів в іноземній валюті;

5.2. Інкасо іноземної валюті та платіжних документів в іноземній валюті;

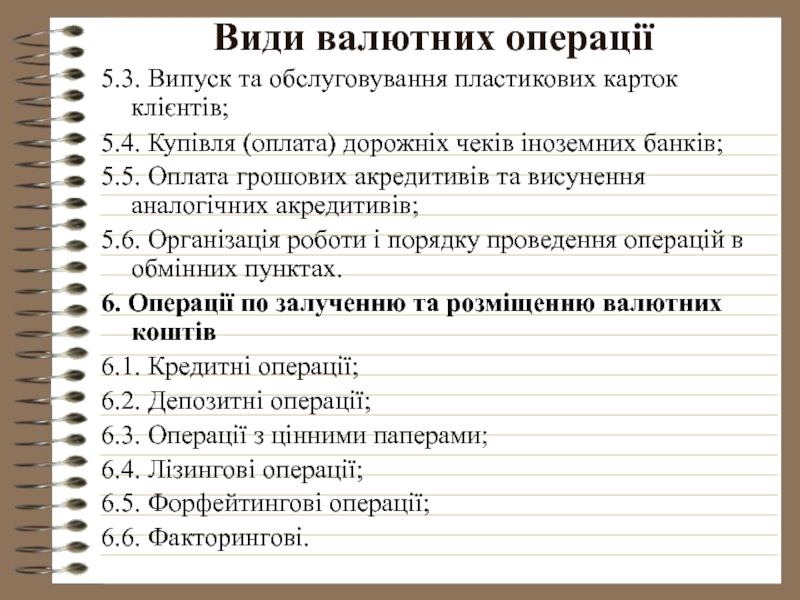

Слайд 75Види валютних операції

5.3. Випуск та обслуговування пластикових карток клієнтів;

5.4. Купівля

(оплата) дорожніх чеків іноземних банків;

5.5. Оплата грошових акредитивів та висунення

аналогічних акредитивів;

5.6. Організація роботи і порядку проведення операцій в обмінних пунктах.

6. Операції по залученню та розміщенню валютних коштів

6.1. Кредитні операції;

6.2. Депозитні операції;

6.3. Операції з цінними паперами;

6.4. Лізингові операції;

6.5. Форфейтингові операції;

6.6. Факторингові.

Слайд 76Види валютних операції

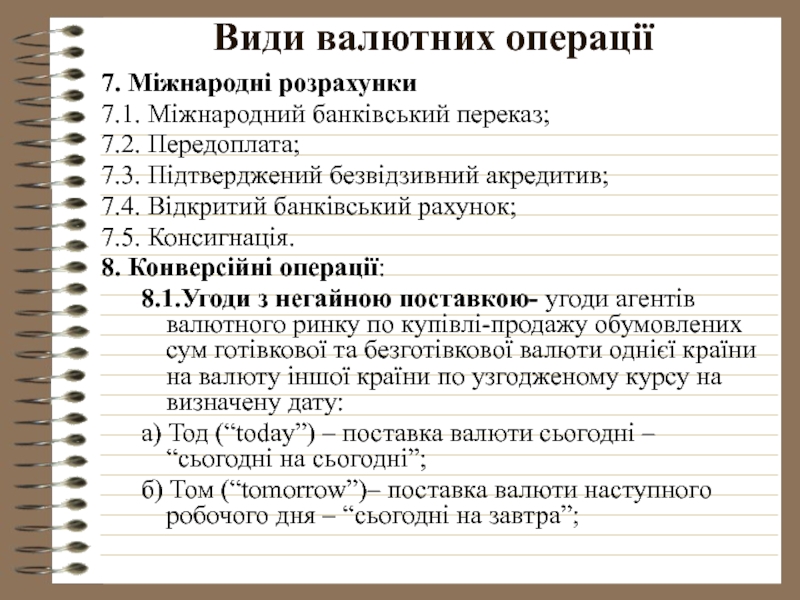

7. Міжнародні розрахунки

7.1. Міжнародний банківський переказ;

7.2. Передоплата;

7.3. Підтверджений

безвідзивний акредитив;

7.4. Відкритий банківський рахунок;

7.5. Консигнація.

8. Конверсійні операції:

8.1.Угоди з

негайною поставкою- угоди агентів валютного ринку по купівлі-продажу обумовлених сум готівкової та безготівкової валюти однієї країни на валюту іншої країни по узгодженому курсу на визначену дату:

а) Тод (“today”) – поставка валюти сьогодні – “сьогодні на сьогодні”;

б) Том (“tomorrow”)– поставка валюти наступного робочого дня – “сьогодні на завтра”;

Слайд 77Види валютних операції

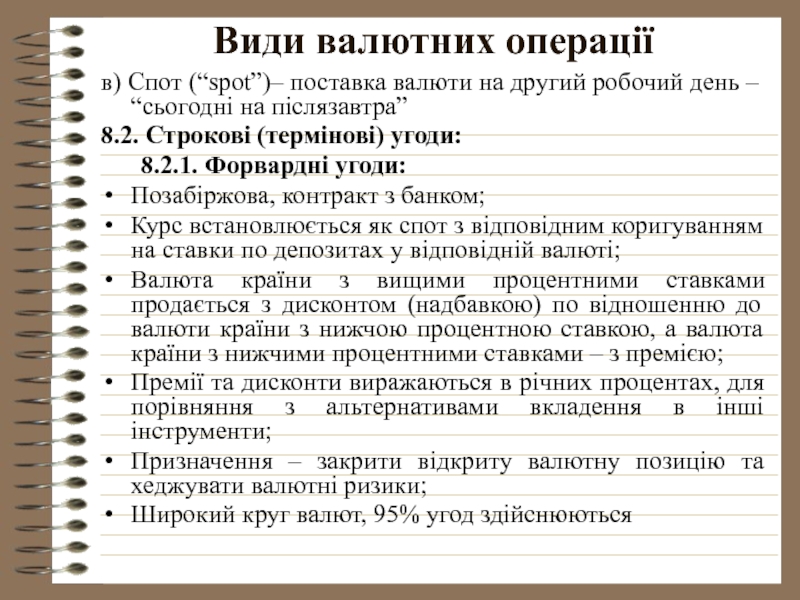

в) Спот (“spot”)– поставка валюти на другий робочий

день – “сьогодні на післязавтра”

8.2. Строкові (термінові) угоди:

8.2.1. Форвардні угоди:

Позабіржова,

контракт з банком;

Курс встановлюється як спот з відповідним коригуванням на ставки по депозитах у відповідній валюті;

Валюта країни з вищими процентними ставками продається з дисконтом (надбавкою) по відношенню до валюти країни з нижчою процентною ставкою, а валюта країни з нижчими процентними ставками – з премією;

Премії та дисконти виражаються в річних процентах, для порівняння з альтернативами вкладення в інші інструменти;

Призначення – закрити відкриту валютну позицію та хеджувати валютні ризики;

Широкий круг валют, 95% угод здійснюються

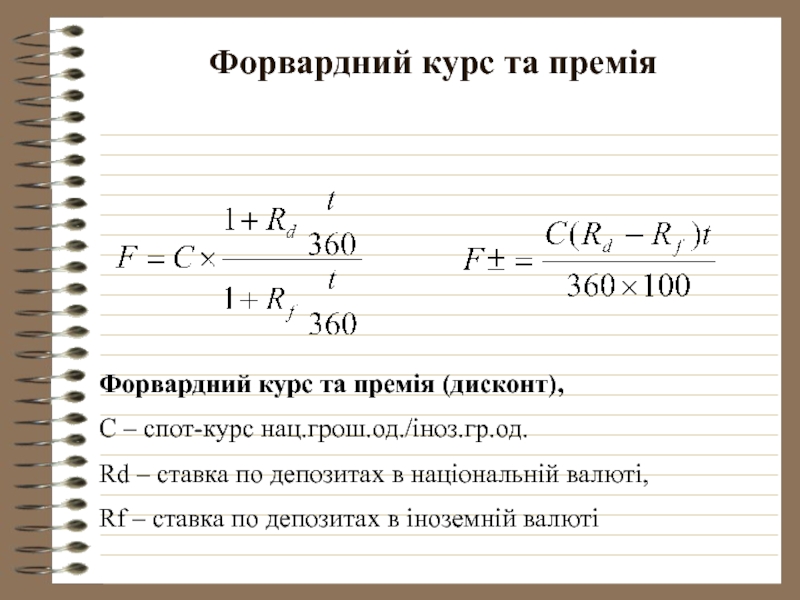

Слайд 78Форвардний курс та премія

Форвардний курс та премія (дисконт),

С –

спот-курс нац.грош.од./іноз.гр.од.

Rd – ставка по депозитах в національній валюті,

Rf

– ставка по депозитах в іноземній валюті

Слайд 79Види валютних операції

8.2.2. Ф’ючерсні операції

Біржова операція, укладення контракту з біржею,

обов’язкова депозитна маржа та встановлення ліміту ціни базового активу, кількості

контрактів для зменшення спекуляцій;

В 95% завершується офсетною угодою (оберненим продажем активу), отримується тільки різниця в курсі базового активу;

Лідируючими біржами за торгівлею ф'ючерсними контрактами нині є Чикагська (СМЕ), Нью-Йоркська (СОМЕХ), Лондонська (LIFFE), Сінгапурська (SІМЕХ), Цюріхська, Паризька (МАТІ) біржі;

Контракти переоцінюються щоденно;

Є предметом торгівлі на вторинному ринку;

Слугують орієнтиром для визначення курсової динаміки.

Слайд 80Види валютних операції

Особливості ф’ючерсних контрактів:

Угоди укладаються тільки на окремі валюти

(долар США, євро, єна, фунт стерлінгів, австр.долар, новозел., кан.дол., браз.реал);

Поставка

товару відбувається лише у визначені дні;

Стандартизовані (62500 фунтів, 100000 канадських доларів, 712,5 млн.єн., 125000 євро);

Ціна ф’ючерсних контрактів визначається попитом і пропозицією на них і на валюту, предмет контракту.

Ефективність ф‘ючерсної угоди визначається спредом після кожного робочого сеансу на біржі:

М=р*К*(С-Ст),

де М – маржа, р=1 при продажу, р=-1 при купівлі,

К – кількість контрактів,

С – курс валюти на день укладення угоди,

Ст – курс валюти на день виконання угоди.

Слайд 81Валютні операції, млрд. дол. США

Слайд 82Види валютних операції

При укладанні угоди покупець і продавець зобов'язані резервувати

на спеціальному депозиті первісну (варіаційну) маржу, яка щодня переглядається і

дорівнює різниці між ціною угоди та котируванням валюти, оплачуються щоденні прибутки та збитки (зміни маржі):

М = р*(Сп – Ст), де

Сп – курс котирування валюти попереднього робочого сеансу.

Біржа також бере з учасників угоди депозитну маржу (страхування угоди) у розмірі 2-10% від поточної вартості активу з метою покриття збитків за різких коливань ціни базового активу.

Слайд 83Види валютних операції

8.2.3. Опціон з валютою

Опціон з валютою — операція,

яка за умови сплати встановленої комісії (премії) надає одній зі

сторін (тримачу опціону) право купівлі (угода «колл»), або продажу (угода «пут») визначеної кількості визначеної валюти за курсом, встановленим при укладанні угоди до закінчення обговореного терміну (у будь-який день — американський опціон; на кінець терміну угоди— європейський опціон);

Ціна активу, вказана в контракті, називається страйковою. Визначається на біржі як ціна, найбільш близька в часовому вимірі до ціни активу опціону;

Слайд 84Види валютних операції

Продавець (writer) опціону “пут” має в будь-який момент

часу оплатити базисний актив, а продавець “колл” – поставити його;

Опціони

"колл" (від англійського call - букв. виклик, вимога) - це відома угода з премією: право купити у визначену дату цінні папери чи товари за обумовленою ціною з попередньою сплатою ризикової премії.

Опціони "колл“ – право, але не зобов'язання купити у майбутньому базовий актив (акцію) по фіксованій ціні (ціна страйк)

Ціна опціону «колл» = (очікувана ціна акції) - (очікувана вартість виконання опціону).

Біржова операція, можуть бути розрахунковими и поставочними;

Внутрішня вартість опціону: якщо взяти за спот-ціну базового активу St, а за страйкову ціну Е, то тримачу (покупцю) “колл” в день експірації буде виплачено величину (St – Е), а тримачу (покупцю) “пут” – (Е - St);

Премія опціону – це різниця його його ринкової ціни і його внутрішньої вартості.

8.2.4. Страхові («аутрайт», на умовах опціону);

8.2.5. Спекулятивні;

8.2.6. Конверсійні;

Слайд 85Види валютних операції

8.3. Свопи (англ. swар — міна, обмін) -

це валютна операція, що сполучить купівлю-продаж двох валют на умовах

негайного постачання з одночасною контругодою на певний строк з тими ж валютами. При цьому домовляються про зустрічні платежі два партнери (банки, корпорації й ін.).

По операціях «своп» наявна угода здійснюється за курсом «спот», що у контругоді (терміновій) коректується з урахуванням премії чи дисконту в залежності від руху валютного курсу.

У формі «своп» банки (компанії) здійснюють обмін валютами, кредитами, депозитами, процентними ставками, цінними паперами чи іншими цінностями.

Обмін номіналу та фіксованої процентної ставки в одній валюті на номінал та фіксований процент в іншій валюті – валютний своп

При цьому клієнт заощаджує на маржі — різниці між курсами продавця і покупця по наявній угоді.

Слайд 86Види валютних операції

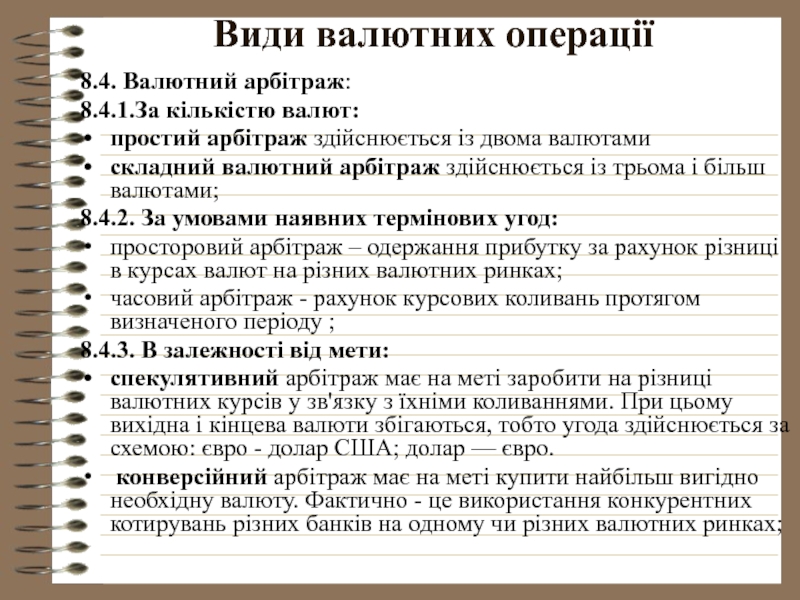

8.4. Валютний арбітраж:

8.4.1.За кількістю валют:

простий арбітраж здійснюється

із двома валютами

складний валютний арбітраж здійснюється із трьома і більш

валютами;

8.4.2. За умовами наявних термінових угод:

просторовий арбітраж – одержання прибутку за рахунок різниці в курсах валют на різних валютних ринках;

часовий арбітраж - рахунок курсових коливань протягом визначеного періоду ;

8.4.3. В залежності від мети:

спекулятивний арбітраж має на меті заробити на різниці валютних курсів у зв'язку з їхніми коливаннями. При цьому вихідна і кінцева валюти збігаються, тобто угода здійснюється за схемою: євро - долар США; долар — євро.

конверсійний арбітраж має на меті купити найбільш вигідно необхідну валюту. Фактично - це використання конкурентних котирувань різних банків на одному чи різних валютних ринках;

Слайд 87Види валютних операції

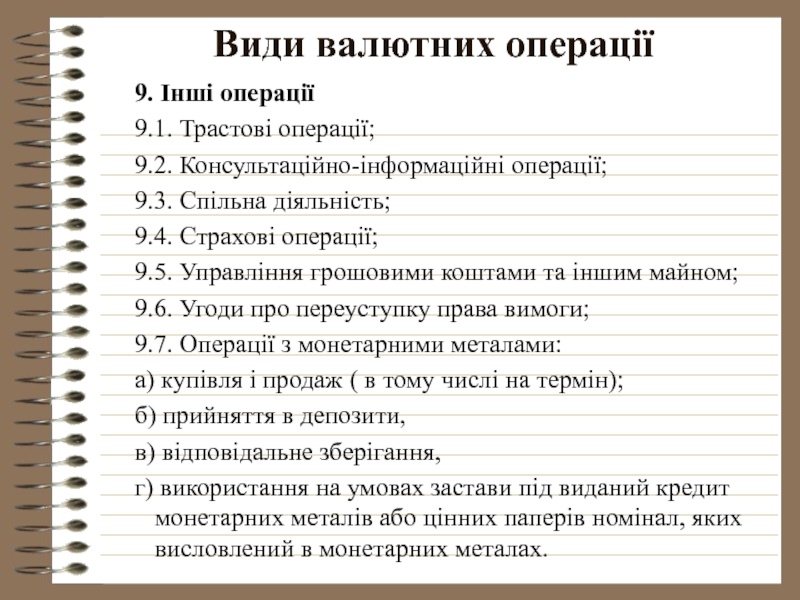

9. Інші операції

9.1. Трастові операції;

9.2. Консультаційно-інформаційні операції;

9.3. Спільна

діяльність;

9.4. Страхові операції;

9.5. Управління грошовими коштами та іншим майном;

9.6. Угоди

про переуступку права вимоги;

9.7. Операції з монетарними металами:

а) купівля і продаж ( в тому числі на термін);

б) прийняття в депозити,

в) відповідальне зберігання,

г) використання на умовах застави під виданий кредит монетарних металів або цінних паперів номінал, яких висловлений в монетарних металах.

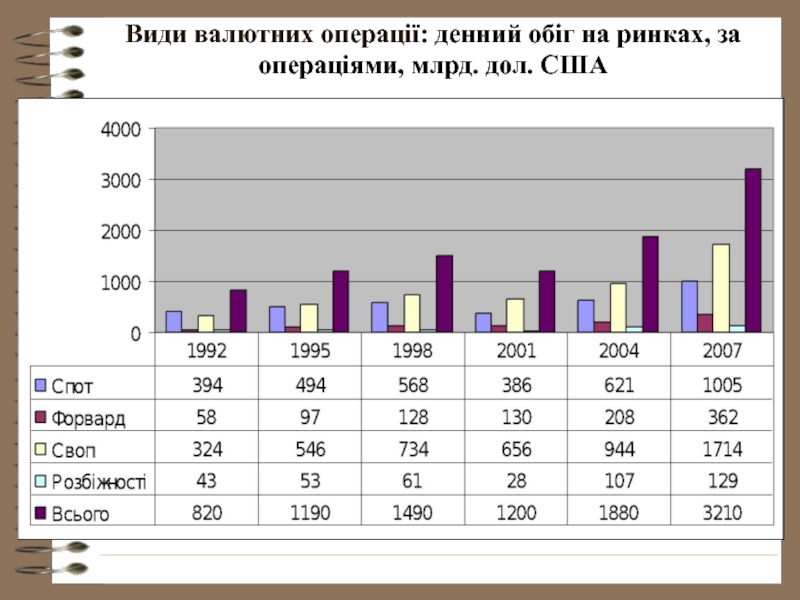

Слайд 88Види валютних операції: денний обіг на ринках, за операціями, млрд.

дол. США

Слайд 89Види валютних операції: денний обіг на ринках, за країнами, млрд.

дол. США

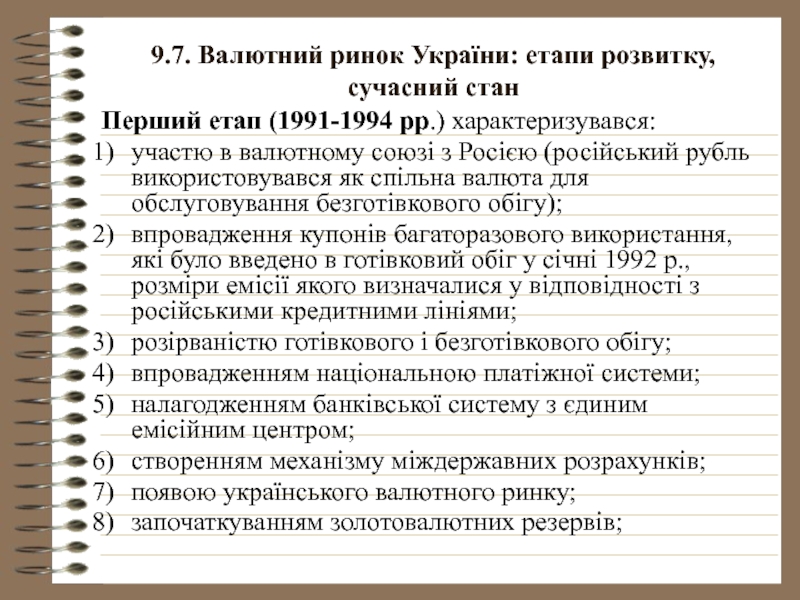

Слайд 909.7. Валютний ринок України: етапи розвитку, сучасний стан

Перший етап (1991-1994

рр.) характеризувався:

участю в валютному союзі з Росією (російський рубль використовувався

як спільна валюта для обслуговування безготівкового обігу);

впровадження купонів багаторазового використання, які було введено в готівковий обіг у січні 1992 р., розміри емісії якого визначалися у відповідності з російськими кредитними лініями;

розірваністю готівкового і безготівкового обігу;

впровадженням національною платіжної системи;

налагодженням банківської систему з єдиним емісійним центром;

створенням механізму міждержавних розрахунків;

появою українського валютного ринку;

започаткуванням золотовалютних резервів;

Слайд 919.7. Валютний ринок України: етапи розвитку, сучасний стан

становленням регулюючих органів;

формуванням

законодавчої бази функціонування ринку;

значними темпами девальвації національної валюти;

фіксацією валютного

курсу зі створенням подвійного ринку;

використанням декількох режимів обмінного курсу — від множинного до фіксованого з подальшим переходом до керованого плаваючого курсу.

Другий етап (1995-1998 рр.) характеризувався:

лібералізацією проведення валютних операцій;

стабілізацією інфляційних процесів національної грошової одиниці і, як наслідок, стабілізацією валютного курсу;

проведенням грошової реформи: введення гривні;

Слайд 929.7. Валютний ринок України: етапи розвитку, сучасний стан

значною ревальвацією реального

курсу гривні впродовж 1996-1997 рр., яка створила підстави для девальвації

гривні в 1998 р.;

використанням НБУ ринкових інструментів регулювання валютного ринку;

значною девальвацією національної валюти, що висвітлило приховані проблеми та недосконалість механізму функціонування валютного ринку;

початком практики впровадження валютних коридорів;

фінансовою кризою.

Третій етап (1999 – 2008 рр.) характеризувався:

скасування валютного коридору і введення режиму плаваючого курсу;

поступовою ревальвацією національною валюти;

Слайд 939.7. Валютний ринок України: етапи розвитку, сучасний стан

впровадженням нових правил

функціонування ринку, які обмежили спекулятивні можливості банків та сприяли стабілізації

ситуації на валютному ринку України та лібералізували діяльність ринку – Україна офіційно має плаваючий валютний курс;

введенням обмежень пропозиції гривні: підвищення рівня резервування (30 %); встановлення кредитної стелі; підвищення облікової ставки; обмеження обсягів одноразового продажу готівкової валюти;

позитивними тенденціями розвитку ринку – зростанням обсягів ринку з 8063,78 млн. доларів США в 1999 році до 13052,62 млн. доларів США 2001 р.

поповненням золотовалютних резервів НБУ за рахунок викупу надлишкової пропозиції іноземної валюти.

Слайд 94Види валютних операції

Четвертий етап (2009 р – по теперішній час)

характеризується:

фінансовою кризою;

скороченнями угод на валютному ринку;

девальвацією національної валюти.

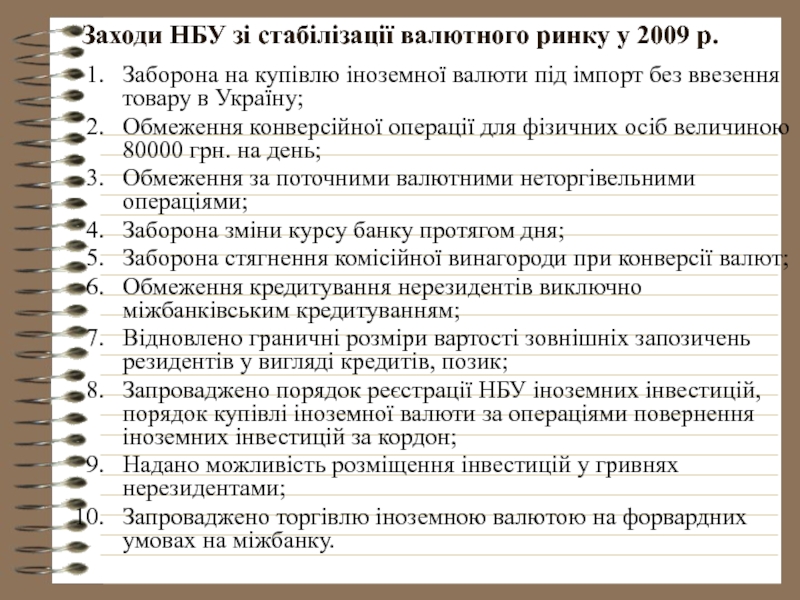

Слайд 95Заходи НБУ зі стабілізації валютного ринку у 2009 р.

Заборона на

купівлю іноземної валюти під імпорт без ввезення товару в Україну;

Обмеження

конверсійної операції для фізичних осіб величиною 80000 грн. на день;

Обмеження за поточними валютними неторгівельними операціями;

Заборона зміни курсу банку протягом дня;

Заборона стягнення комісійної винагороди при конверсії валют;

Обмеження кредитування нерезидентів виключно міжбанківським кредитуванням;

Відновлено граничні розміри вартості зовнішніх запозичень резидентів у вигляді кредитів, позик;

Запроваджено порядок реєстрації НБУ іноземних інвестицій, порядок купівлі іноземної валюти за операціями повернення іноземних інвестицій за кордон;

Надано можливість розміщення інвестицій у гривнях нерезидентами;

Запроваджено торгівлю іноземною валютою на форвардних умовах на міжбанку.

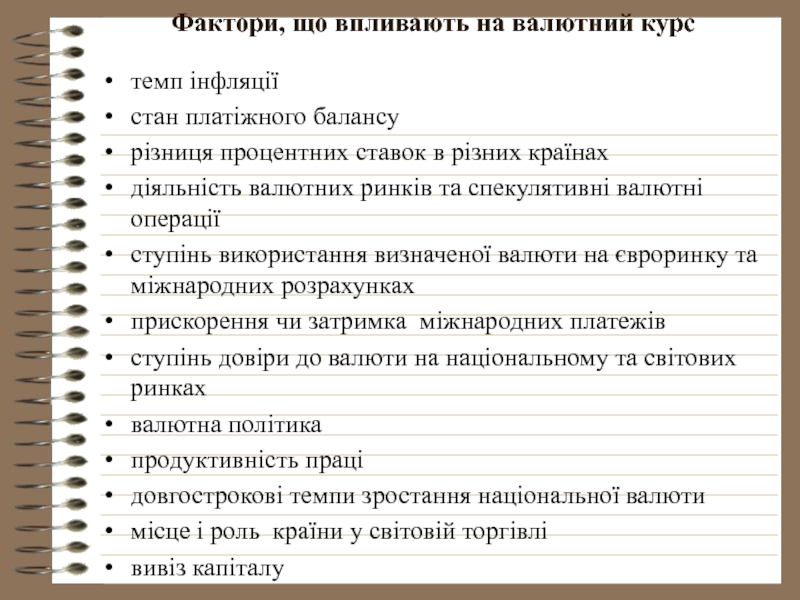

Слайд 96Фактори, що впливають на валютний курс

темп інфляції

стан платіжного балансу

різниця процентних

ставок в різних країнах

діяльність валютних ринків та спекулятивні валютні операції

ступінь

використання визначеної валюти на євроринку та міжнародних розрахунках

прискорення чи затримка міжнародних платежів

ступінь довіри до валюти на національному та світових ринках

валютна політика

продуктивність праці

довгострокові темпи зростання національної валюти

місце і роль країни у світовій торгівлі

вивіз капіталу

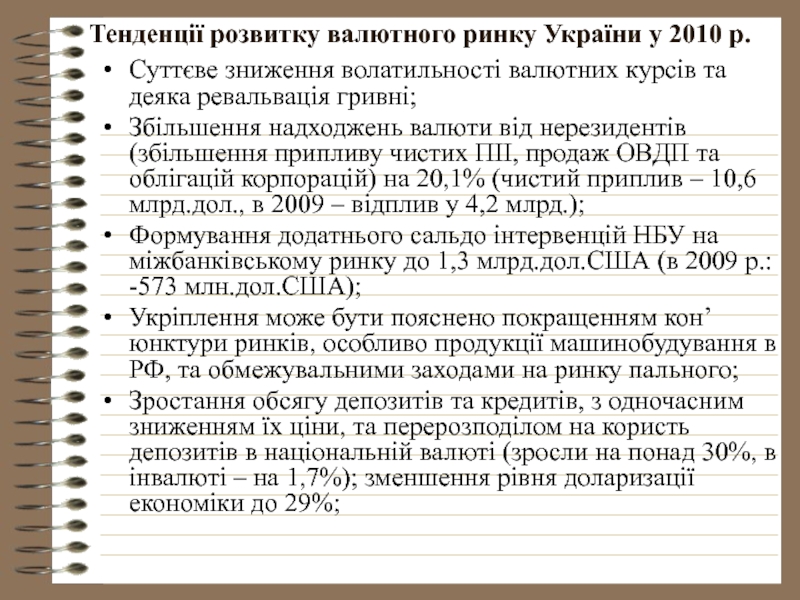

Слайд 98Тенденції розвитку валютного ринку України у 2010 р.

Суттєве зниження волатильності

валютних курсів та деяка ревальвація гривні;

Збільшення надходжень валюти від нерезидентів

(збільшення припливу чистих ПІІ, продаж ОВДП та облігацій корпорацій) на 20,1% (чистий приплив – 10,6 млрд.дол., в 2009 – відплив у 4,2 млрд.);

Формування додатнього сальдо інтервенцій НБУ на міжбанківському ринку до 1,3 млрд.дол.США (в 2009 р.: -573 млн.дол.США);

Укріплення може бути пояснено покращенням кон’юнктури ринків, особливо продукції машинобудування в РФ, та обмежувальними заходами на ринку пального;

Зростання обсягу депозитів та кредитів, з одночасним зниженням їх ціни, та перерозподілом на користь депозитів в національній валюті (зросли на понад 30%, в інвалюті – на 1,7%); зменшення рівня доларизації економіки до 29%;

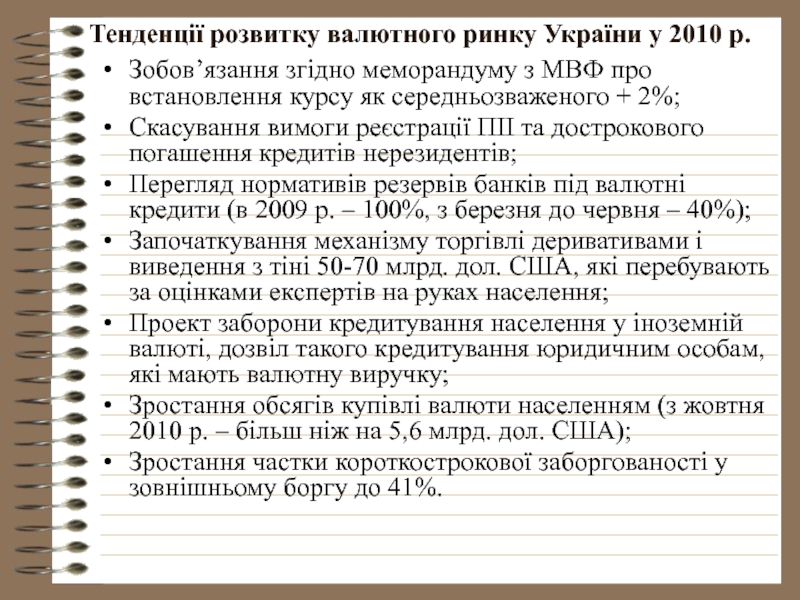

Слайд 99Тенденції розвитку валютного ринку України у 2010 р.

Зобов’язання згідно меморандуму

з МВФ про встановлення курсу як середньозваженого + 2%;

Скасування вимоги

реєстрації ПІІ та дострокового погашення кредитів нерезидентів;

Перегляд нормативів резервів банків під валютні кредити (в 2009 р. – 100%, з березня до червня – 40%);

Започаткування механізму торгівлі деривативами і виведення з тіні 50-70 млрд. дол. США, які перебувають за оцінками експертів на руках населення;

Проект заборони кредитування населення у іноземній валюті, дозвіл такого кредитування юридичним особам, які мають валютну виручку;

Зростання обсягів купівлі валюти населенням (з жовтня 2010 р. – більш ніж на 5,6 млрд. дол. США);

Зростання частки короткострокової заборгованості у зовнішньому боргу до 41%.

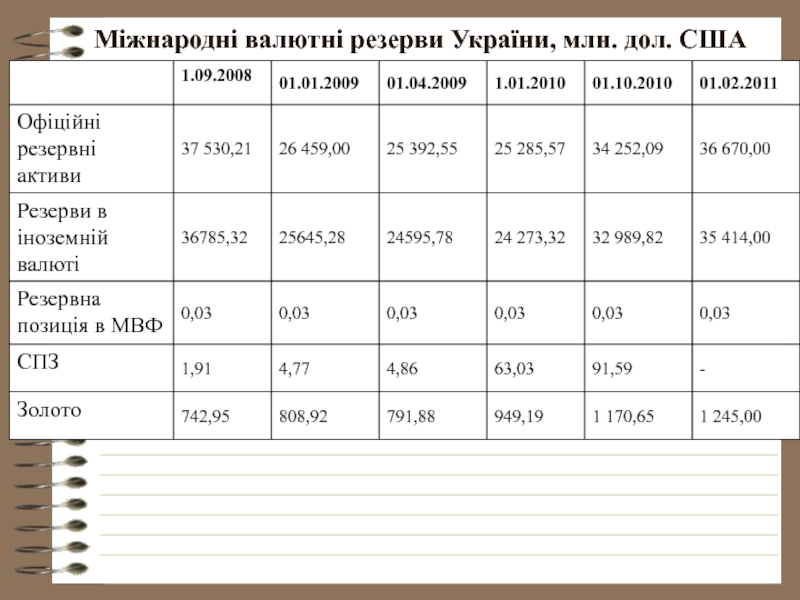

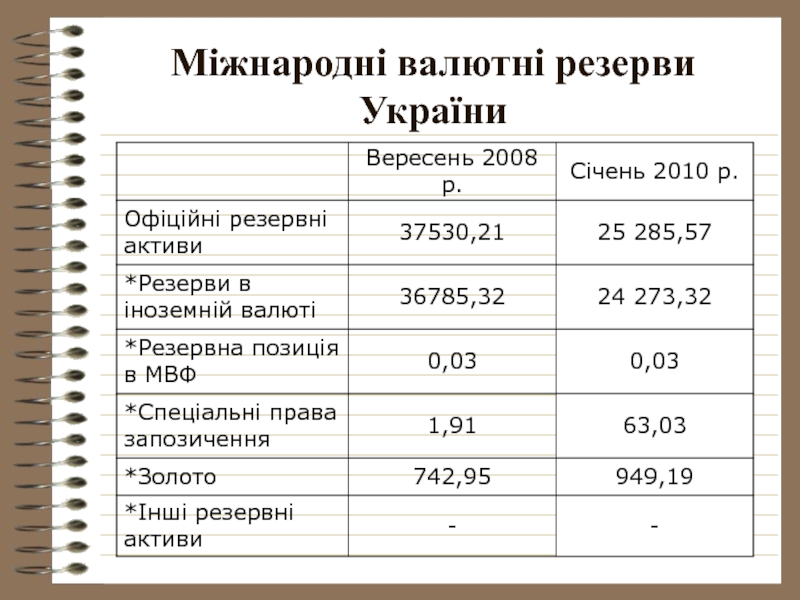

Слайд 100Міжнародні валютні резерви України, млн. дол. США

Слайд 102Динаміка золотовалютних резервів України, млрд. дол.