Слайд 1Мировая валютная система

и

мировой валютный рынок

Слайд 2План

1 . Понятие валюты и ее виды. Резервные валюты.

2. Валютный

курс. Валютный паритет. Факторы, влияющие на валютный курс. Теории валютного

курса .

3 . Конвертируемость валют и ее виды. Режим валютного курса.

4 . Сущность, структура и функции мирового валютного рынка.

5 . Валютные операции и их основные виды.

6. Понятие валютной системы и ее структура. Основные элементы национальной и мировой валютной системы .

7 . Региональные валютные системы. Европейская валютная система

Слайд 31. Понятие валюты и ее виды Резервные валюты

Внешняя торговля предполагает

обмен между странами национальными денежными знаками.

Потребность в обмене национальных денег

привела к образованию особого рынка – валютного.

Валютными отношениями называется совокупность денежных отношений, определяющих платежно-расчетные операции между национальными хозяйствами.

Валютные отношения находятся в зависимости от состояния МЭО.

Любые изменения в их формах будут влиять на валютные отношения, но существует и обратная тенденция.

Для того чтобы регулировать возникшие валютные отношения между странами, необходима валютная система.

Слайд 4Основой любой валютной системы являются валюта и валютный курс.

Валюта представляет

собой денежные единицы отдельных стран, а также международные денежные единицы,

участвующие в международных экономических отношениях, связанных с расчётами и сделками.

На практике валюта в международных расчётах используется в виде банкнот, чеков, тратт, переводов, записей на счетах и других платёжных средств и кредитных инструментов.

Слайд 5Валютные операции – это сделки по купле-продаже наличной валюты и иных

денежных документов иностранных государств.

Валютная выручка - это поступления иностранной валюты в

качестве платы за продукты или услуги, экспортированные за границу или реализованные на внутреннем рынке за иностранную валюту.

Слайд 6По видам валютных операций: валюта цены контракта, валюта платежа, валюта

кредита, валюта клиринга, валюта векселя.

По отношению к курсам других валют (по

степени устойчивости): сильная (твердая), слабая (мягкая).

По материально-вещественной форме: наличная, безналичная.

Слайд 7Классифицировать валюту можно по различным критериям.

По статусу валюты: национальная, иностранная, международная,

евровалюта.

По режиму применения (степени конвертации или обратимости)

( Валютная конвертируемость (обратимость) — это

возможность конверсии (обмена) валюты данной страны на валюты других стран):

1) свободно конвертируемая (СКВ), На сегодняшний день полностью свободно конвертируемыми признаются 17 валют, в том числе евро, доллары США, канадские доллары, швейцарские франки, британские фунты стерлингов и др.

Свободно конвертируемой называется валюта (СКВ) стран, полностью отменивших валютные ограничения для физических и юридических лиц как иностранных, так и данной страны. СКВ может обмениваться на любую иностранную валюту.

Слайд 82) частично конвертируемая (ЧКВ)- индийские рупии, российские рубли, китайские юани,

турецкие лиры – классические примеры частично конвертируемых валют.

Частично конвертируемой является

национальная валюта стран, в которых применяются валютные ограничения, с одной стороны, как для физических, так и для юридических лиц данной страны, а с другой – по отдельным видам обменных операций.

Такая валюта обменивается, как правило, только на некоторые иностранные валюты и не по всем видам международного платежного оборота.

Валюты большинства развивающихся стран относятся к разряду частично конвертируемых.

Слайд 93) Неконвертируемая валюта – это национальная валюта, функционирующая только в пределах

данной страны, которую невозможно обменять на валюту других стран по

действующему валютному курсу.

неконвертируемая.

Из ныне известных национальных валют самыми неконвертируемыми считаются северокорейские воны и кубинские песо, а также валюты из большинства африканских, ряда среднеазиатских, южно- и центрально-американских и дензнаков микрогосударств тихоокеанского региона.

Слайд 10Валютная котировка

Валютная котировка – это цена одной валюты, выраженная в другой.

Как правило, другой валютой, через которые выставляются валютные котировки, выступают доллары

США.

Существует три вида валютных котировок.

Прямая котировка – когда указывается, сколько единиц той или иной валюты приходится на один доллар.

Так котируется, например, российский рубль.

USD/RUR 67 обозначает, что 1 доллар стоит 67 рублей.

Так же котируются канадские доллары, швейцарские франки.

Слайд 11Обратная котировка – это, наоборот, количество долларов, входящих в одну

единицу другой валюты.

Эта котировка традиционно используется для британских фунтов, евро, австралийских

и новозеландских долларов.

Например, GBP/USD 1,75 обозначает, что за 1 британский фунт стерлингов можно купить 1 американский доллар и 75 центов.

Котировку английского фунта стерлингов принято называть «кабель» - в честь того самого кабеля, который был проложен по дну Атлантики для того, чтобы передавать цены по телеграфу из Старого света в Новый и обратно.

Слайд 12Третий вид котировки - кросс-курс.

Он используются в случае, если

одна валюта не торгуется напрямую по отношению к другой. Например,

есть котировка рубль-доллар США.

Есть доллар США – австралийский доллар. А прямой котировки рубль – австралийский доллар нет. Тогда обмен может быть проведен через другую валюту, то есть через тот же доллар.

Наиболее распространенный из используемых кросс-курсов – евро за японскую йену. Рассчитывается он так: EUR/JPY = EUR/USD x USD/JPY.

Слайд 13Валюта цены контракта – денежная единица, в которой выражена цена товара

во внешнеторговом контракте.

Валюта платежа – валюта, в которой происходит фактическая оплата

товара во внешнеторговой сделке или погашение международного кредита.

Валюта платежа может совпадать или не совпадать с валютой сделки.

В этом случае прибегают к переводному курсу для пересчета валюты сделки в валюту платежа.

Слайд 14По принципу построения: «корзинного» типа, обычная.

Национальная валюта – установленная законом денежная

единица соответствующего государства, которое в рамках своей юрисдикции реализует право

ее монопольной эмиссии.

Иностранная валюта – денежные знаки в виде банкнот, казначейских билетов и монет, находящихся в обращении и являющиеся законным платежным средством на территории соответствующего иностранного государства. Иностранная валюта является объектом купли-продажи на валютном рынке, используется в международных расчетах, хранится на счетах в банках.

Слайд 15Международная счетная денежная единица (международная валюта) – валютная единица, используемая как

условный масштаб для соизмерения международных требований и обязательств, установления валютного

паритета и курса (например, евро).

Евровалюта – национальные валюты отдельных стран, имеющие хождение за пределами страны-эмитента, операции с которыми осуществляются зарубежными банками в значительных масштабах. К евровалютам относятся евродоллары, евростерлинги, евройены.

Евровалюты не имеют форму банкнот и обращаются исключительно в безналичной форме, т.е. путем перевода по счетам в банках.

Слайд 16Валюта кредита – валюта, установленная партнерами при предоставлении кредита.

Валюта клиринга – валютная

единица, используемая в клиринговых расчетах; в ней ведутся счета в

банках и производятся различные операции между странами, заключившими платежные соглашения клирингового типа, в рамках которых предусмотрено строгое сбалансирование – уравнивание взаимного товарообмена по стоимости.

Валюта клиринга функционирует исключительно в безналичной форме в виде бухгалтерских записей на банковских счетах.

Ее источником является взаимное кредитование поставок товаров и оказание услуг странами-участниками платежного соглашения.

Валюта векселя – это валюта, в которой выставлен вексель.

Слайд 17Виды клиринга

Данная форма встречной торговли бывает нескольких видов:

Банковский клиринг

– это безденежный расчет между банками посредством клиринговых палат, ведомств

ЦБ или известных коммерческих банков

Валютный клиринг – способ международных расчетов между правительствами стран, производится в специальной клиринговой валюте, применяющейся только безналично и при помощи интернациональных платежных договоров, заключаемых государствами, участвующими в данном процессе

Товарный клиринг – выполнение расчета между биржей и рынком действительной продукции.

Слайд 18Расчет клиринга

Разберем на примере фьючерсов, как происходит клиринг.

Допустим,

есть покупатель и продавец, у каждого из них на счете

имеется по $100 тыс.

Клиент приобретает у продавца фьючерс за 120 тыс. пунктов.

Перед первым клирингом цена стала 121 тыс. пунктов, значит, финансовый результат будет такой:

(121 000 – 120 000)/10 (шаг цены) * 6 (средний шаг цены, зависящий от курса доллара) = 600

Покупатель в плюсе, продавец в минусе на 600 денежных единиц, однако они еще не сняты со счета и не зачислены, а списаны в накопленный доход.

Определяющим становится второй клиринг.

Допустим, цена на фьючерс снизилась перед ним и стала 119 000.

Тогда ситуация сложится следующим образом:

600 +(119 000 – 121 000)/10 * 6 = – 600 То есть, 600 денежных единиц будет вычтено от покупателя и перейдет к продавцу.

Таким образом, на накопленный доход лучше не рассчитывать.

Слайд 19Неотъемлемая часть клиринга –неттинг, когда денежные притязания клиентуры идут против

ее финансовых обязательств.

По его исходу рассчитывается позиция –сальдо.

Он

осуществляется без динамики денежных средств, что позволяет существенно экономить на всяческих комиссиях банков и т.д.

Он также может быть двухсторонним или многосторонним, как и клиринг.

Еще плюсом неттинга можно назвать отсутствие необходимости строго определять денежную сумму, подлежащую оплате, если требования денежные.

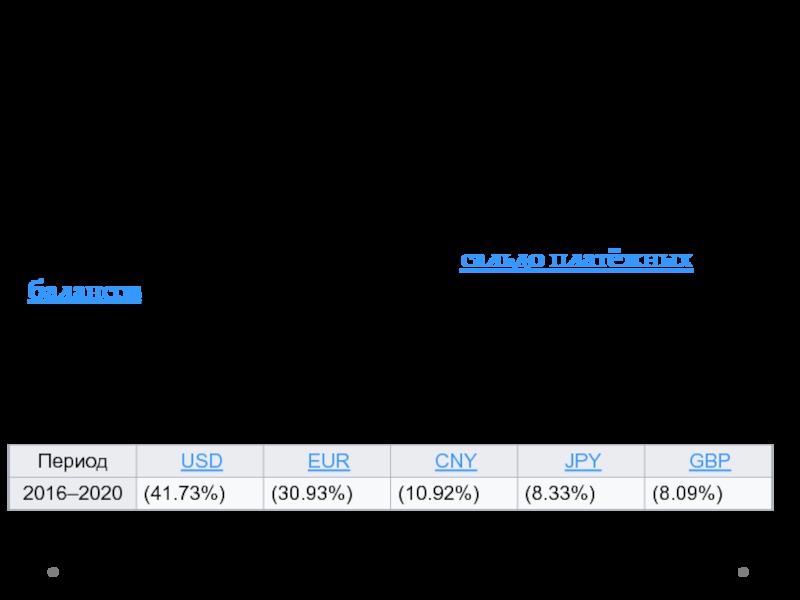

Слайд 20Специальные права заимствования (СПЗ) или СДР (англ. Special Drawing Rights, SDR, SDRs) — искусственное резервное

и платёжное средство, эмитируемое МВФ.

Имеет только безналичную форму в виде

записей на банковских счетах. Банкноты не выпускались.

Не является ни валютой, ни долговым обязательством.

В настоящее время СДР, помимо расчетов между Фондом и его членами, используются 14 официальными организациями, так называемыми сторонними держателями СДР.

Слайд 21Три государства установили паритеты своих валют в СДР (в конце

80-х годов их было 11);

около 10 международных и региональных

организаций используют СДР в качестве счетной единицы.

Ряд международных организаций используют СДР для выражения в них денежных величин: цен, тарифов за услуги связи, перевозки и т.д.

Используется для регулирования сальдо платёжных балансов, для покрытия дефицита платежного баланса, пополнения резервов, расчётов по кредитам МВФ.

СДР

Слайд 22Твердая валюта – устойчива по отношению к собственному номиналу, а также

курсам других валют. Такая валюта обеспечивается золотом или другими ценностями

(доллар США, английский фунт стерлингов и др.).

Мягкая валюта – валюта, неустойчивая по отношению к собственному номиналу, а также курсам других валют. К ним относится большинство валют в мире, в т. ч. и белорусский рубль.

Подавляющая часть денег, обращающихся на валютном рынке, находится в безналичном обороте.

Лишь незначительная часть валютного рынка приходится на долю оборота наличной валюты.

Безналичный оборот валюты представляет собой чаще всего депозиты до востребования, которые переводятся из банка одной страны в другой национальный банк. Перевод может осуществляться в разной валюте и предполагает возможность конвертации валют.

Слайд 23Валюта корзинного типа – валюта, используемая для международных расчетов в рамках

межгосударственных экономических интеграционных объединений (например, евро).

Курс таких валют определяется

на основании валютной корзины.

Валютная корзина представляет собой установленный набор валют, применяемый с целью расчета валютного курса национальной валюты.

Количество валют в наборе, их состав, а также величина валютных частей определяются исходя из задач установления средневзвешенного курса.

Специфическими «весами» при исчислении валютной корзины выступают показатели доли данной страны в совокупном валовом национальном продукте; во внешнеторговом обороте определенной группы стран.

Слайд 242. Валютный курс. Валютный паритет. Факторы, влияющие на валютный курс.

Теории валютного курса

Фактически валюты ряда стран привязаны к одной из

валют ведущих стран мира или корзине валют.

Законодательное установление соотношения между двумя или несколькими валютами определяет валютный паритет.

Он служит основой валютного курса, который также включается в структуру элементов валютной системы и представляет собой цену денежной единицы одной страны, выраженную в денежных единицах другой.

Слайд 25Валютный курс — цена единицы национальной валюты, выраженная в единицах иностранной

валюты.

Он показывает, какой объем иностранных товаров (активов) можно купить на

определенную сумму национальных денег.

Покупательная способность денег на внутреннем рынке показывает их способность обмениваться на товары этого рынка, на внешнем рынке валютный курс становится индикатором эффективности обмена национальных денег на иностранные товары.

Слайд 26Валютный курс определяется степенью развитости реального сектора страны, уровнем ее

конкурентоспособности.

Но он обладает и обратным действием на покупательную способность

национальных денег.

Падение курса национальной валюты обязательно повлечет за собой повышение внутренних цен по причине удорожания импорта.

Валютный курс сопоставляет не только уровни внутренних цен стран, но и их динамику.

Слайд 27Валютный курс можно классифицировать по следующим признакам:

по способу фиксации различают: фиксированный, колеблющийся,

плавающий;

по виду сделок: курс срочных сделок, сделок спот;

по отношению к участникам

сделки: курс покупки, курс продажи, кросс-курс;

по учету инфляции: реальный, номинальный.

Слайд 28Фиксированный валютный курс представляет собой официально установленное соотношение между национальными валютами,

основанное на определяемых в законодательном порядке валютных паритетах.

Фиксированный валютный

курс использовался при сравнительно плавном экономическом развитии и практически исчерпал себя в условиях углубления противоречий в экономической и валютно-финансовой сферах.

На смену фиксированным валютным курсам в МВС пришли колеблющиеся валютные курсы – это курс, свободно изменяющийся под воздействием спроса и предложения.

Слайд 29Разновидностью колеблющегося курса является плавающий валютный курс, который предполагает свободную обратимость

валют и предусматривает увязку изменений рыночного курса с динамикой курса

валют других стран или набора валют.

Валютный курс сделок спот представляет собой биржевые цены на кассовые сделки. Это означает, что сделки по купле-продаже валюты совершаются по курсу, который сложился на валютном рынке в момент заключения сделки со сроком исполнения в течение двух банковских дней.

Срочный валютный курс – это валютный курс, складывающийся на срочном валютном рынке. Он фиксируется в момент заключения срочной сделки для ее исполнения в будущем. При этом независимо от валютного курса, который сложится на момент исполнения валютного контракта, данный курс не изменяется.

Слайд 30При совершении сделок по купле-продаже валюты банки используют различные курсы.

Курс, по которому банки продают иностранную валюту за национальную, называется курсом

продавца, а по которому покупают ее – курсом покупателя.

Банки продают иностранную валюту за национальную дороже, чем покупают ее по курсу продавца.

Разница между курсом покупателя и курсом продавца называется маржей и составляет прибыль банка по валютным операциям.

На валютных рынках ряда стран устанавливаются не только курсы иностранных валют к национальной, но и так называемые кросс-курсы (см. слайд 12).

Кросс-курс – это курсы иностранных валют друг к другу. В каждый момент любой кросс-курс можно легко получить расчетным путем из курсов иностранных валют к национальной.

Например, EUR/USD = 1.6500 будет означать, что за покупку 1 евро придется отдать 1,65 доллара США.

Слайд 31Существует три способа расчета кросс-курсов с учетом того, являются ли

котировки валют к доллару прямыми или косвенными.

1.Расчеткросс-курса для валют с

прямыми котировками к доллару (то есть доллар является базой котировки для обеих валют).

Допустим, что российский импортер производит расчеты со своим поставщиком из Гонконга. При этом банковскому дилеру необходимо рассчитать котировку российского рубля к гонконгскому доллару.

Курс RUB / HKD на рынке не котируется, поэтому банк совершит следующую операцию: дилер купит у клиента рубли и обменяет их на американские доллары, затем продаст доллары США за гонконгские доллары и выплатит полученную сумму в HKD клиенту. Для проведения данной двуступенчатой операции используются два курса:

USD / RUB 31,5750

USD / HKD 7,7595 Следовательно:

RUB 31, 5750 = HKD 7,7595

RUB 1 = HKD 7,7595 / 31,5750

RUB / HKD = 0,2457

Таким образом, один рубль может быть обменен на 0,2457 гонконгских долларов. Этот курс, или HKD / RUB = 4,0692, и будет котировать для клиента дилер банка.

Слайд 322. Расчет кросс-курса для валют с прямой и косвенной котировками

к доллару, где доллар является базой котировки для одной из валют.

Например,

требуется найти кросс-курс фунта стерлингов к рублю. Известны следующие курсы:

GBP / USD 1,6750

USD / RUB 31,5750

Здесь курс GBP / USD является косвенной котировкой, а курс USD / RUB -прямой котировкой.

USD1=GBP 1/1,6750

USD1= RUB 31,5750

Cледовательно:

GBP1= 31,5750 x 1,6750

GBP / RUB 52.8881 с округлением до пункта

Таким образом, если доллар является базой котировки только для одной из валют, то необходимо перемножить долларовые курсы этих валют.

Слайд 333. Расчет кросс-курса для валют с косвенными котировками к доллару

США, где доллар является валютой котировки для обеих валют.

Допустим, что

дилеру банка необходимо рассчитать кросс-курс фунта стерлингов к австралийскому доллару.

GBP / USD 1,6750

AUD / USD 0,6250

Cледовательно:

USD1=GBP 1/1,6750

USD1= AUD1 /0,6250

GBP 1 / 1,6750 = AUD 1 / 0,6250

GBP 1 = AUD 1,6750 /0,6250 = AUD 2,6800

Таким образом, если доллар является валютой котировки для обеих валют, то для нахождения их кросс-курса необходимо разделить долларовые курсы этих валют.

Слайд 34Номинальный валютный курс – это относительная цена валют двух стран, или

валюта одной страны, выраженная в денежных единицах другой страны. Когда

используется термин «валютный курс», то речь идет о номинальном обменном курсе.

Он, как правило, существенно отличается от рыночного курса.

Если цена единицы иностранной валюты в национальных денежных единицах растет, говорят об обесценении (удешевлении) национальной валюты.

И наоборот, когда цена единицы иностранной валюты в национальных денежных единицах падает, говорят об удорожании национальной валюты.

Слайд 35Реальный валютный курс характеризует соотношение, в котором товары одной страны могут

быть проданы в обмен на товары другой страны.

В общем

виде реальный валютный курс характеризует соотношение цен на товары за рубежом и в данной стране, выраженных в одной валюте.

Т.е. реальный валютный курс – это относительная цена товаров, произведенных в двух странах.

Реальный валютный курс оценивает конкурентоспособность страны на мировых рынках товаров и услуг.

Увеличение данного показателя, или реальное обесценение, означает, что товары и услуги за рубежом стали относительно дороже, и, следовательно, потребители как внутри страны, так и за рубежом предпочтут отечественные товары иностранным.

Снижение данного показателя, или реальное удорожание, напротив, свидетельствует о том, что товары и услуги данной страны стали относительно дороже, и она теряет конкурентоспособность.

Слайд 36Валютный курс находится в настоящее время под влиянием многочисленных факторов,

которые определяют спрос и предложение валюты, а, следовательно, они определяют

изменение валютного курса в ту или иную сторону.

Все факторы можно подразделить на структурные (действующие в долгосрочном периоде) и конъюнктурные (которые вызывают краткосрочное колебание валютного курса).

Слайд 37Структурными факторами валютного курса являются:

1. Состояние платежного баланса страны.

Он отражает соотношение доходов

и расходов страны по торговым и неторговым сделкам. В том

числе он отражает возрастание или уменьшение предпочтений потребителей данной страны в отношении иностранных или отечественных товаров.

Активный платежный баланс способствует повышению курса национальной валюты, так как возрастает спрос на отечественную валюту со стороны иностранцев. В свою очередь пассивный платежный баланс является фактором понижения курса национальной валюты, так как страна испытывает недостаток иностранной валюты и, следовательно, повышается спрос на валютном рынке на иностранную валюту.

Слайд 382. Темп инфляции или относительное изменение уровня цен.

Чем выше темп инфляции

в данной стране по сравнению с темпом инфляции в другой

стране, тем ниже валютный курс данной страны, так как субъекты национальной экономики предпочитают покупать относительно более дешевые иностранные товары, а, следовательно, и предъявляют больший спрос на иностранную валюту.

3. Относительное изменение процентных ставок в разных странах. Повышение реальной процентной ставки в данной стране является фактором стимулирования притока иностранных капиталов в финансовый сектор данной страны, а, следовательно, является фактором повышения валютного курса данной национальной валюты.

4. Степень использования определенной валюты на еврорынке, в международных расчетах.

Слайд 39Конъюнктурные факторы связаны с колебаниями деловой активности в определенной стране или

на каком-то сегменте мирового рынка, с политическими процессами, спекулятивными операциями,

слухами, прогнозами и т.д.

На валютный курс может повлиять смена правительства или президента.

Тот факт, что мировые цены на нефть устанавливаются в американских долларах, приводит к тому, что, как правило, увеличение цен на нефть является фактором укрепления курса доллара.

Слайд 40Таким образом, изменение валютного курса содержит в себе механизм регулирования

экономики.

При понижении валютного курса через стимулирование отечественного производства в

конечном итоге достигается стабилизация валютного курса и даже могут возникнуть факторы, определяющие повышение валютного курса.

Однако следует учитывать тот факт, что резкое колебание валютных курсов порождает недоверие к данной стране и побуждает отказываться от заключения контрактов на ведение торговых операций с хозяйствующими субъектами данной страны.

Слайд 413. Конвертируемость валют и её виды

Режим валютного курса

Режим валютного

курса характеризует порядок установления курсовых соотношений между валютами. Различают следующие виды курсов;

фиксированный,

«плавающий»

курсы валют

их варианты, объединяющие в различных комбинациях отдельные элементы фиксированного и «плавающего» курсов.

Такая классификация курсовых режимов в целом соответствует принятому МВФ делению валют на три группы.

• валюты с привязкой (к одной валюте, «валютной корзине» или международной денежной единице);

• валюты с большой гибкостью;

• валюты с ограниченной гибкостью.

Слайд 42При режиме фиксированного валютного курса центральный банк устанавливает курс национальной валюты на

определенном уровне по отношению к волюте какой-либо страны, к которой

«привязана» валюта данной страны, к «валютной корзине» или к международной денежной единице.

Особенность фиксированного курса состоит в том, что он остается неизменным в течение более или менее продолжительного времени (нескольких лет или нескольких месяцев), т.е. не зависит от изменения спроса и предложения на валюту.

Изменение фиксированного курса происходит в результате его официального пересмотра (девальвации — понижения или ревальвации — повышения).

Слайд 43«Валютная корзина» - метод измерения средневзвешенного курса одной валюты по отношению

к определенному набору («корзине») других валют.

Для стран, где валютные ограничения

отсутствуют или незначительны, характерным является режим «плавающих», или колеблющихся, курсов.

При таком режиме валютный курс относительно свободно меняется под влиянием спроса и предложения на валюту.

Режим «плавающего» курса не исключает проведение центральным банком тех или иных мероприятий, направленных на регулирование валютного курса.

Слайд 44К промежуточным между фиксированным и «плавающим» вариантами режима валютного курса

можно отнести:

• режим «скользящей фиксации» — центральный банк ежедневно устанавливает валютный курс

исходя из определенных показателей: уровня инфляции, состояния платежного баланса, изменения величины официальных золотовалютных резервов и др.;

• режим «валютного коридора» — центральный банк устанавливает верхний и нижний пределы колебания валютного курса. Режим «валютного коридора» называют как режимом «мягкой фиксации» (если установлены узкие пределы колебания), так и режимом «управляемого плавания» (если коридор достаточно широк). Чем шире «коридор», тем в большей степени движение валютного курса соответствует реальному соотношению рыночного спроса и предложения на валюту;

Слайд 45• режим «совместного», или «коллективного плавания», валют — курсы валют стран —

членов валютной группировки поддерживаются по отношению друг к другу в

пределах «валютного коридора» и «совместно плавают» вокруг валют, не входящих в группировку.

Слайд 46Объектом национального и межгосударственного регулирования являются валютные ограничения и режим

конвертируемости валют.

Валютные ограничения - это введенные в законодательном или административном порядке

ограничения операций с национальной и иностранной валютой, золотом и другими валютными ценностями.

Различают ограничения платежей и переводов по текущим операциям платежного баланса и по финансовым операциям (т.е. операциям, связанным с движением капиталов и кредитов), по операциям резидентов и нерезидентов.

На межгосударственном уровне осуществляется регулирование валютных ограничений по текущим операциям.

От количества и вида, практикуемых в стране валютных ограничений, зависит режим конвертируемости валюты.

Слайд 47Валютный рынок представляет собой систему экономических и организационно-правовых отношений по операциям

купли-продажи иностранных валют и платежных документов в иностранных валютах.

В зависимости

от сроков осуществления валютных операций валютные рынки подразделяются на:

рынок спот (рынок кассовых, текущих или наличных валютных операций);

срочный валютный рынок.

4. Сущность, структура и функции мирового валютного рынка

Слайд 48Рынок спот представляет собой рынок немедленной поставки валюты.

Традиционным сроком, определяющим

поставку валюты на рынке спот, являются 2 рабочих дня.

Сделки,

исполнение которых выходит за рамки 2 рабочих дней, совершаются на срочном (форвардном) валютном рынке.

Мировой рынок обмена иностранной валютой охватывает весь земной шар.

Круглосуточно на этом рынке изменяются цены, все время ведется торговля валютой.

Слайд 49Ведущие центры валютной торговли в Европе – Цюрих, Франкфурт-на-Майне, Париж,

Лондон. В США – Нью-Йорк, в Азии – Токио, Сингапур,

Бахрейн, Абу-Даби, Катар.

Рынок отличается наибольшей интенсивностью и ликвидностью в первые часы после полудня по европейскому времени, когда одновременно открыты центры в Европе и на восточном побережье США.

В конце дня в Калифорнии, когда биржевые маклеры в Токио и в Гонконге начинают свою деятельность, рынок отличается наименьшей интенсивностью.

Слайд 50Валютные рынки выполняют следующие функции:

перенос покупательной способности;

обеспечение кредитом;

хеджирование;

валютные спекуляции.

На валютном рынке

функционируют четыре категории субъектов: банки и небанковские дилеры, торгующие иностранной валютой;

индивидуумы и фирмы, выполняющие коммерческие и инвестиционные операции; арбитражеры и спекулянты; центральные банки и казначейства.

Они осуществляют свою деятельность на валютном рынке, специфическим сектором которого является фондовая (валютная) биржа.

Слайд 51Под объектами валютного рынка понимаются валютные операции и валютные ценности.

Валютные операции

представляют собой вид деятельности государства, предприятий, организаций, банковских и других

финансово-кредитных институтов по купле-продаже, расчетам и предоставлению в ссуду иностранной валюты.

К валютным ценностям относятся: иностранная валюта; ценные бумаги в иностранной валюте; драгоценные металлы и камни в сыром и обработанном виде за исключением ювелирных и бытовых изделий.

Слайд 52Современным валютным рынкам присущи следующие основные тенденции:

усиление интернационализации валютных рынков

на базе интернационализации хозяйственных связей, широкое использование электронных средств связи

и осуществление операций и расчетов с ними; унифицированная техника валютных операций и расчеты, осуществляемые по корреспондентским счетам банков; распространение валютных операций с целью страхования валютных и кредитных рисков; спекулятивные и арбитражные операции, намного превосходящие валютные операции, связанные с коммерческими сделками.

Число их участников резко возросло и включает в себя не только банки и транснациональные корпорации, но и другие юридические и физические лица; нестабильность курсов валют; высокая концентрация валютных сделок.

Около 2/3 сделок приходится на банки, 20% – на иные финансовые институты (компании - диллеры по ценным бумагам, инвестиционные, паевые фонды и др.) и 16% – на нефинансовые учреждения (включая отдельных крупных спекулянтов).

При этом для банковского сектора характерен высокий уровень концентрации.

Валютные рынки обеспечивают оперативное осуществление международных расчетов, взаимосвязь мировых валютных рынков с кредитными и финансовыми рынками.

С помощью валютных рынков пополняются валютные резервы банков, предприятий, государства.

Слайд 535.Валютные операции и их основные виды.

Валютные операции — это контракты агентов

валютного рынка относительно купли-продажи и предоставление займов в иностранной валюте

на определенных условиях, в определенный момент времени.

Валютная операция в широком понимании — это конкретная форма проявления валютных отношений в народнохозяйственной практике, в узком понимании — операции, связанные с переходом права собственности на валютные ценности, использованием валютных ценностей как средства платежа в международном обороте, ввозом, вывозом, пересказыванием на территорию страны и за ее границы валютных ценностей.

Основные виды валютных операций:

конверсионные (форексные) операции (обмен одной валюты на другую);

депозитно-кредитные операции (предоставление межбанковских займов (размещение депозитов) в разных валютах).

Слайд 54В настоящее время на рынке различают несколько общепринятых видов, а

именно тод (TOD), форвард (FORWARD), том (TOM), своп (SWAP), опцион

(OPTION) фьючерс (futures).

Все эти виды валютных операций предусматривают наличие своих условий и сроков исполнения контрактов, а так же предназначены выполнять определенный круг поставленных перед ними задач.

Виды операций еще разделяются на основные и вспомогательные.

Первые предназначаются для покупки и продажи валюты, вторые страхуют исполнителя от возможных рисков.

Слайд 55Тод (TOD) является наиболее простым вариантом валютных сделок, расчет по

этой операции происходит в течение одного рабочего дня, покупатель, осуществляя

данный вид сделки, обязуется поставить валюту в срочном порядке, а продавец оплатить в тот же момент.

Том (TOM) – это валютная операция, имеющая отсроченный характер, расчеты при такой сделке происходят на второй банковский день, то есть «завтра». Договор на обмен валюты может быть заключен сегодня, а оплата по заключенному договору может быть выполнена в течение следующего банковского дня.

Слайд 56Форвард (FORWARD) – данный вид защищает импортеров от существующих колебаний

рыночных курсов валют, преимуществом данного вида является возможность импортера осуществлять

покупку сырья и материалов даже в ситуации обесценивания национальной валюты. Форвардные зачастую позволяют выходить на планируемый уровень прибыли, опережая при этом конкурентов.

Своп (SWAP) – это своеобразная разновидность форвардного контракта позволяющего приобретать валюту, однако его особенность заключается в том, что покупка происходит одновременно с продажей валюты имеющей разные даты исполнения.

Слайд 57Фьючерс (futures) – это соглашение, которое обязывает обе стороны осуществлять

поставки в строго регламентированном количестве и в оговоренный срок.

При

этом в основном используется для проведения операций в собственных целях и для хеджирования возможных рисков.

Опцион (OPTION) – это специфические виды валютных операций, во время которых покупатель может, но не обязан покупать валюту в заранее оговоренных объемах и по договоренной цене. Сделку покупатель имеет полное право разорвать в любое удобное ему время.

Слайд 58хеджирование

Хеджирование — это минимизация риска, своего рода страховка от потерь.

С

помощью хеджирования компании страхуются от колебаний на цены товаров, валют, акций

и других инструментов.

Что такое валютный риск. Если деятельность предприятия связана с импортом/экспортом продукции или услуг, либо оно привлекает/размещает кредиты/депозиты в иностранной валюте, то компания неизбежно сталкивается с валютным риском, т.е. у него могут возникнуть убытки вследствие неблагоприятного изменения курса иностранной валюты по отношению к национальной.

Слайд 59Для чего нужно хеджирование. Хеджирование позволяет существенно улучшить результаты хозяйственной

деятельности предприятия:

страхуется риск неблагоприятного изменения курса иностранной валюты по отношению

к национальной

снимается неопределенность в получении будущих доходов, более прозрачными становятся финансовые потоки

в ряде случаев снижается стоимость привлекаемых кредитных ресурсов

высвобождаются средства компании и повышается управляемость

Например, предприятие работает в России и берет кредит размером 1 млн. долларов США (или евро). Очевидно, что компании невыгоден рост доллара (евро), так как рубль будет обесцениваться, а выручка предприятия формируется в рублях. Ослабление рубля по отношению к доллару (евро) отрицательным образом скажется на прибыли предприятия.

Плановая девальвация национальной валюты Центральным Банком РФ — одна из главных причин падения рубля. Еще одна важная причина — достаточно низкие цены на нефть и значительный отток долларов из страны.

Слайд 60Изменение курса рубль/доллар

В этой ситуации самый оптимальный вариант — хеджирование

(страхование) валютных рисков при помощи производных инструментов — фьючерсов или

опционов.

Пример операции хеджирования

Слайд 61Примеры хеджирования

Пример 1.

Компания ведёт свою деятельность в России, берет долларовый

кредит размером 1 млн. долларов США. Для того чтобы застраховаться

от роста доллара нужно купить фьючерс на доллар США, либо опцион колл на этот фьючерс. В результате если курс доллара будет расти и стоимость кредита, который нужно отдавать будет увеличиваться, предприятие получит прибыль от производных инструментов и компенсирует, таким образом, убытки от роста доллара.

Пример 2.

Предприятие работает в России, а произведенную продукцию экспортирует за рубеж и выручку получает в долларах США. Для того чтобы застраховаться от роста рубля нужно открыть короткую позицию (шорт) по фьючерсу на доллар США, либо купить опцион пут на этот фьючерс. В результате если курс доллара будет падать, и выручка будет уменьшаться, предприятие получит прибыль от производных инструментов и компенсирует, таким образом, убытки от роста курса рубля. Хеджирование позволяют заранее прогнозировать рублевую выручку предприятия вне зависимости от труднопредсказуемого поведения курсов валют.

Слайд 626. Понятие валютной системы и ее структура Основные элементы национальной

и мировой валютной системы

Валютная система — это форма организации валютных отношений,

закрепленная национальным законодательством (национальная система) или межгосударственным соглашением (мировая и региональная системы).

Валютные отношения представляют собой разновидность денежных отношений, возникающих при функционировании денег в международном обороте. Деньги, обслуживающие международные отношения, называются валютой.

Различают национальную, мировую и региональную валютные системы.

Слайд 63Национальная валютная система сформировалась в рамках национальной денежной системы, которая регламентировала

порядок денежных расчетов данной страны с другими государствами. Постепенно она

обособилась от денежной системы.

Основные элементы национальной валютной системы:

• национальная валюта;

• национальное регулирование международной валютной ликвидности;

• режим курса национальной валюты;

• национальное регулирование валютных ограничений и условий конвертируемости национальной валюты;

• режим национальных рынков валюты и золота;

• национальные органы, осуществляющие валютное регулирование (законодательные органы, центральный банк, Минфин, Минэкономики, таможенный комитет и др.).

Слайд 64По мере интернационализации хозяйственных связей на основе национальных валютных систем

формируются механизмы межгосударственного регулирования международных и валютных отношений — мировая

и региональная валютные системы. Их основные принципы юридически закреплены межгосударственными соглашениями.

Основные элементы мировой и региональной валютных систем:

• виды денег, выполняющих функции международного платежного и резервного средства;

• межгосударственное регулирование международной валютной ликвидности;

• межгосударственная регламентация режимов валютного курса;

• межгосударственное регулирование валютных ограничений и условий валютной конвертируемости;

• режим мировых рынков валюты и золота;

• международные валютно-кредитные организации, осуществляющие межгосударственное регулирование валютных отношений (Международный валютный фонд (МВФ), Европейский валютный институт.

Слайд 65Национальная валютная система базируется на национальной валюте.

Национальная валюта - денежная единица

страны.

Она существует в наличной форме (банкноты, монеты) и в

безналичной (остатки на банковских счетах). Ее эмитентами являются национальные коммерческие и центральные банки.

Слайд 66Первоначально единственным видом мировых денег было золото, причем в форме

слитков.

Золотые монеты для использования в международных расчетах нужно было

отлить в слитки, а затем перечеканить в монеты другой страны.

Постепенно с целью снижения издержек обращения в международных расчетах стали использоваться национальные золотые монеты и кредитные орудия обращения.

Слайд 67Резервная волюта - это конвертируемая национальная валюта, выполняющая функции международного платежного

и резервного средства.

Международные денежные единицы являются национальными коллективными валютами, особым видом мировых

кредитных денег.

Они отличаются от национальных валют:

по эмитенту (выпускаются не национальными банками, а международными валютно-кредитными организациями);

по форме (выпускаются только в безналичной форме записей на счетах).

Золото выполняет функцию международного резервного средства.

Слайд 68Важный элемент валютной системы — регулирование международной валютной ликвидности на

национальном и межгосударственном уровне.

Под международной валютной ликвидностью понимается способность отдельной страны

или всех стран своевременно погашать свои международные обязательства.

Резервная позиция в МВФ означает право страны — члена МВФ на автоматическое получение у него безусловных кредитов в иностранной валюте (в пределах 25% от квоты страны в МВФ).

Слайд 69Региональная валютная система — это форма организации валютных отношений ряда государств определенного региона,

закрепленная в межгосударственных соглашениях и в создании межгосударственных финансово-кредитных институтов.

Наиболее яркий пример валютной системы такого уровня — Европейская валютная система.

Слайд 70Мировая валютная система (МВС) — это глобальная форма организации валютных отношений в рамках

мирового хозяйства, закрепленная многосторонними межгосударственными соглашениями и регулируемая международными валютно-кредитными

и финансовыми организациями.

МВС включает, с одной стороны, валютные отношения, с другой стороны, валютный механизм.

Слайд 71Валютные отношения представляют собой повседневные связи, в которые вступают частные лица,

фирмы, банки на валютном и денежном рынках в целях осуществления

международных расчетов, кредитных и валютных операций.

Валютный механизм представляет собой правовые нормы и представляющие их инструменты как на национальном, так и на международном уровнях.

Слайд 72МВС прежде всего решает мирохозяйственные задачи, что отражается на ее

функциях.

В качестве основных функций МВС следует отметить следующие:

опосредование международных

экономических связей;

обеспечение платежно-расчетного оборота в рамках мирового хозяйства;

обеспечение необходимых условий для нормального воспроизводственного процесса и бесперебойной реализации производимых товаров;

регламентирование и координирование режимов национальных валютных систем;

унификация и стандартизация принципов валютных отношений.

Слайд 737. Региональные валютные системы

Европейская валютная система

Региональная валютная система — это форма организации

валютных отношений ряда государств определенного региона, закрепленная в межгосударственных соглашениях

и в создании межгосударственных финансово-кредитных институтов.

Наиболее яркий пример валютной системы такого уровня — Европейская валютная система.

Слайд 74Европейская валютная система

Наряду с развитием валютно-кредитных отношений и их регулированием

в глобальном аспекте шел процесс их упорядочения в региональном масштабе.

Постепенно возникло противоречие между внешнеторговой и валютной составляющими интеграционного процесса, особо обострившееся в 1973г. в связи с переходом мировой валютной системы от фиксированных к плавающим валютным курсам.

Слайд 75Для смягчения противоречий и ограничения возможностей государств манипулировать курсами своих

валют в интересах собственных экспортеров страны-члены ЕЭС в 1979 г.

ввели в действие Европейскую валютную систему (ЕВС).

Она предусматривала установление узкого коридора, в пределах которого возможны колебания курсов обмена национальных валют и постепенное объединение денежных систем всех стран участниц, содействовала снижению инфляции, и обеспечению стабильности валютных курсов.

Слайд 76Основные цели ЕВС: обеспечение достижения экономической интеграции; создание зоны европейской

стабильности с собственной валютой в противовес Ямайской валютной системе, основанной

на долларовом стандарте; ограждение рынка от экспансии доллара; сближение экономических и финансовых политик стран-участниц.

Валютой ЕВС стал ЭКЮ. ЭКЮ базировался на основе 12 валют ведущих стран Европы, входящих в ЕС. Вес каждой валюты в корзине определялся в зависимости от доли, которой располагало государство-член в валовом национальном продукте ЕС и в экспорте внутри Союза.

Слайд 77В отличие от СДР эмиссия официальных ЭКЮ частично обеспечена золотом

и долларами.

Так же как и СДР, ЭКЮ представлен в

безналичной форме, как запись на счетах центральных банков (или коммерческих банков) при безналичных перечислениях по ним.

С 1999 г. Европейский центральный банк стал использовать единую валюту – евро в операциях по валютному обмену.

Затем была произведена замена национальных монет и купюр новыми европейскими денежными единицами евро.

Слайд 78Она должна была стать важным фактором стабильности ЕС, облегчив борьбу

с инфляцией, повысив конкурентоспособность товаров и услуг государств ЕС.

Великобритания

стоит особняком в этом процессе. Она считает свои позиции достаточно сильными на мировом рынке. Кроме того, она не хочет нести бремя поддержки слабых партнеров, количество которых в последнее время растет в связи с расширением ЕС.

Сохранили свою валюту и такие страны, как Дания и Швеция.