Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Понятия и общие положения о налогообложении недвижимого имущества. Автор:

Содержание

- 1. Понятия и общие положения о налогообложении недвижимого имущества. Автор:

- 2. © Литвинова С.А.Факультет ЭкономикиОбъектами налогообложения в сфере

- 3. © Литвинова С.А.Факультет ЭкономикиК основным понятиям и

- 4. © Литвинова С.А.Факультет Экономики3) налогоплательщики и плательщики

- 5. © Литвинова С.А.Факультет Экономики7) налоговый период –

- 6. © Литвинова С.А.Факультет Экономики11) налоговые вычеты –

- 7. © Литвинова С.А.Факультет ЭкономикиПринципы налогообложения Всеобщность Каждое

- 8. © Литвинова С.А.Факультет ЭкономикиОбязательность Поскольку любое государство

- 9. © Литвинова С.А.Факультет ЭкономикиЭкономичность Все налоги и

- 10. © Литвинова С.А.Факультет ЭкономикиУдобство и простота Нормативные

- 11. © Литвинова С.А.Факультет ЭкономикиНалоговая система должна легко

- 12. © Литвинова С.А.Факультет ЭкономикиНалоги и сборы подразделяются

- 13. © Литвинова С.А.Факультет ЭкономикиНалог на имущество организаций

- 14. © Литвинова С.А.Факультет ЭкономикиНалогом облагается имущество (объекты

- 15. © Литвинова С.А.Факультет ЭкономикиЗемельный налог является вторым

- 16. © Литвинова С.А.Факультет ЭкономикиНалоговая база определяется в

- 17. © Литвинова С.А.Факультет ЭкономикиНалоговые ставки устанавливаются нормативными

- 18. © Литвинова С.А.Факультет Экономики- приобретенных (предоставленных) для

- 19. © Литвинова С.А.Факультет ЭкономикиОбязанность по уплате земельного

- 20. © Литвинова С.А.Факультет ЭкономикиНалог на имущество физических

- 21. © Литвинова С.А.Факультет ЭкономикиВ соответствии с Федеральным

- 22. © Литвинова С.А.Факультет ЭкономикиНовой статьей 406 НК

- 23. © Литвинова С.А.Факультет ЭкономикиНалог на доходы физических

- 24. © Литвинова С.А.Факультет ЭкономикиНалог на прибыль организаций-

- 25. © Литвинова С.А.Факультет ЭкономикиНалогом на добавленную стоимость

- 26. © Литвинова С.А.Факультет ЭкономикиНалогообложение при доверительном управлении.

- 27. © Литвинова С.А.Факультет ЭкономикиДоверительное управление имуществом — это

- 28. © Литвинова С.А.Факультет ЭкономикиЗадание на дом:Подготовить презентациюНалогообложение

- 29. Спасибо за внимание!© Литвинова С.А.Факультет Экономики

- 30. Использование материалов презентации Использование данной презентации, может

- 31. Скачать презентанцию

Слайды и текст этой презентации

Слайд 1Понятия и общие положения о налогообложении недвижимого имущества.

Автор: к.э.н., доцент

Литвинова С.А.

Слайд 2© Литвинова С.А.

Факультет Экономики

Объектами налогообложения в сфере недвижимости являются искусственные

объекты недвижимости, земельные участки, доходы от продажи объекта недвижимости, отдельные

виды деятельности (доверительное управление) и др.Слайд 3© Литвинова С.А.

Факультет Экономики

К основным понятиям и терминам, используемым при

налогообложении недвижимого имущества и сделках с ним, относят:

налог –

обязательный

безвозмездный платеж в бюджет денежных средств (части стоимости недвижимого имущества), принадлежащих юридическим и физическим лицам на праве собственности, хозяйственного ведения или оперативного управления;2) сбор –

обязательный взнос, уплата которого является одним из условий совершения государственными или иными уполномоченными органами и должностными лицами юридически значимых действий (включая предоставление определенных прав или выдачу лицензий) в интересах плательщиков сборов;

Слайд 4© Литвинова С.А.

Факультет Экономики

3) налогоплательщики и плательщики сборов –

организации

и физические лица, которые обязаны уплачивать соответствующие налоги и (или)

сборы;4) объект налогообложения –

имущество (объекты недвижимости), прибыль, доход, стоимость реализованных товаров (выполненных работ, услуг) или иное экономическое основание, с которым связано возникновение обязанности по уплате налога

5) налоговая база –

стоимостная, физическая или иная характеристика объекта налогообложения;

6) налоговая ставка –

величина налоговых начислений на единицу измерения налоговой базы;

Слайд 5© Литвинова С.А.

Факультет Экономики

7) налоговый период –

календарный год или

иной период времени применительно к отдельным налогам, по окончании которого

определяется налоговая база и сумма налога;8) налоговые агенты –

лица, которые обязаны исчислять, удерживать у налогоплательщиков и перечислять налоги в соответствующий бюджет (внебюджетный фонд);

9) источник доходов налогоплательщиков –

организация или физическое лицо, от которых налогоплательщик получает налоги;

10) недоимка –

сумма налога или сбора, не уплаченная в установленный законом срок;

Слайд 6© Литвинова С.А.

Факультет Экономики

11) налоговые вычеты –

уменьшение налоговой базы

специальной категории налогопла-тельщиков на установленные законом суммы стандартных, имущественных, социальных

и профессиональных вычетов;12) налоговые льготы –

полное или частичное освобождение отдельных категорий плательщиков от уплаты соответствующих налогов, уменьшение налоговой базы, предоставление налогового кредита и т.д.

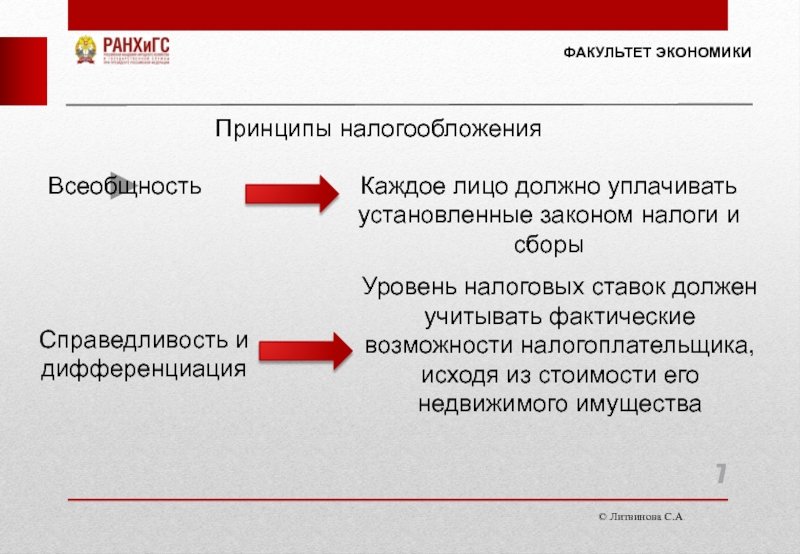

Слайд 7© Литвинова С.А.

Факультет Экономики

Принципы налогообложения

Всеобщность

Каждое лицо должно уплачивать

установленные законом налоги и сборы

Справедливость и дифференциация

Уровень налоговых

ставок должен учитывать фактические возможности налогоплательщика, исходя из стоимости его недвижимого имущества Слайд 8© Литвинова С.А.

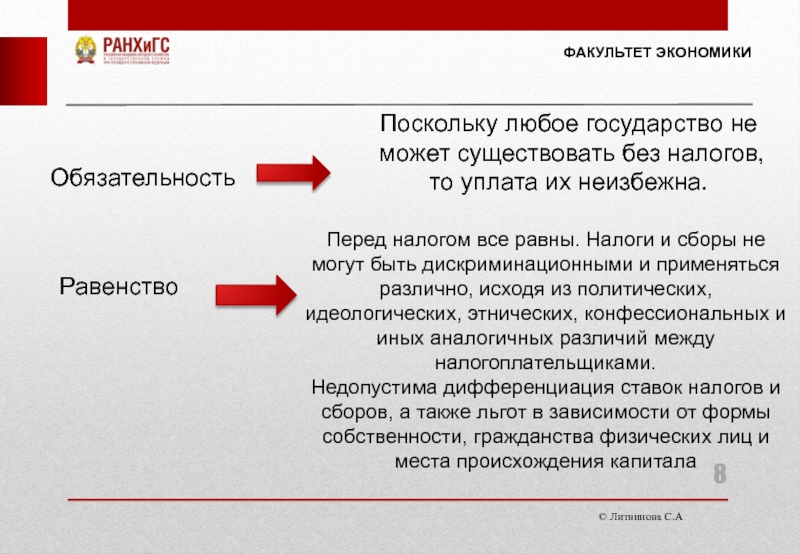

Факультет Экономики

Обязательность

Поскольку любое государство не может существовать

без налогов, то уплата их неизбежна.

Равенство

Перед налогом все

равны. Налоги и сборы не могут быть дискриминационными и применяться различно, исходя из политических, идеологических, этнических, конфессиональных и иных аналогичных различий между налогоплательщиками.Недопустима дифференциация ставок налогов и сборов, а также льгот в зависимости от формы собственности, гражданства физических лиц и места происхождения капитала

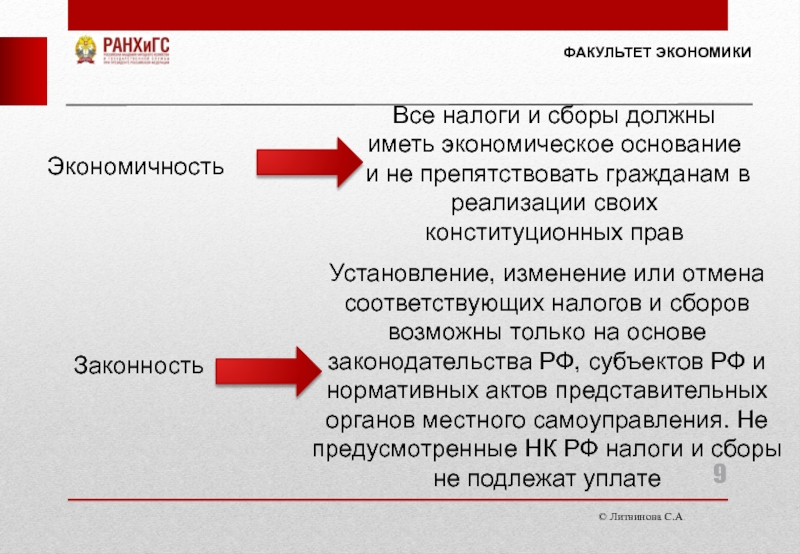

Слайд 9© Литвинова С.А.

Факультет Экономики

Экономичность

Все налоги и сборы должны иметь

экономическое основание и не препятствовать гражданам в реализации своих конституционных

правЗаконность

Установление, изменение или отмена соответствующих налогов и сборов возможны только на основе законодательства РФ, субъектов РФ и нормативных актов представительных органов местного самоуправления. Не предусмотренные НК РФ налоги и сборы не подлежат уплате

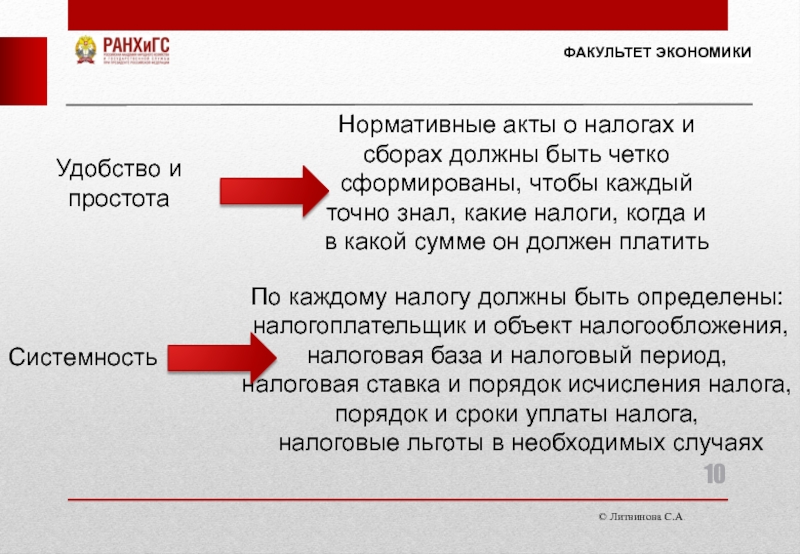

Слайд 10© Литвинова С.А.

Факультет Экономики

Удобство и

простота

Нормативные акты о налогах

и сборах должны быть четко сформированы, чтобы каждый точно знал,

какие налоги, когда и в какой сумме он должен платитьПо каждому налогу должны быть определены:

налогоплательщик и объект налогообложения,

налоговая база и налоговый период,

налоговая ставка и порядок исчисления налога,

порядок и сроки уплаты налога,

налоговые льготы в необходимых случаях

Системность

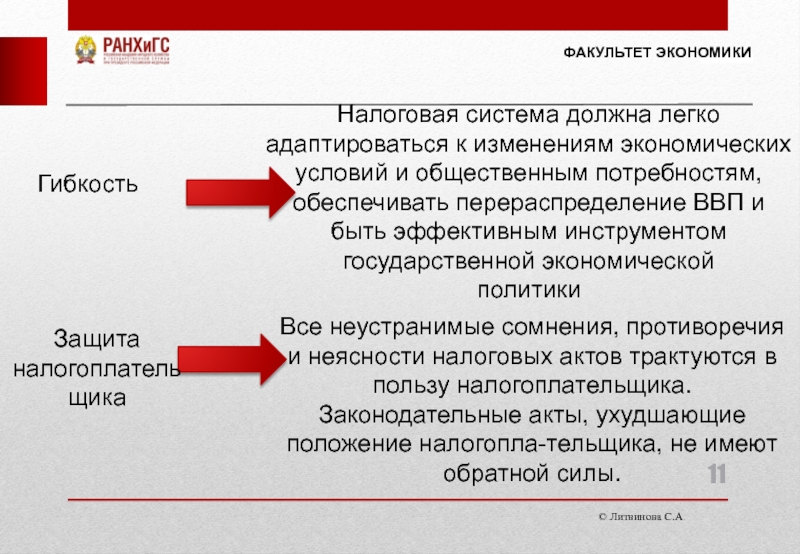

Слайд 11© Литвинова С.А.

Факультет Экономики

Налоговая система должна легко адаптироваться к изменениям

экономических условий и общественным потребностям, обеспечивать перераспределение ВВП и быть

эффективным инструментом государственной экономическойполитики

Все неустранимые сомнения, противоречия и неясности налоговых актов трактуются в пользу налогоплательщика.

Законодательные акты, ухудшающие положение налогопла-тельщика, не имеют обратной силы.

Защита

налогоплательщика

Гибкость

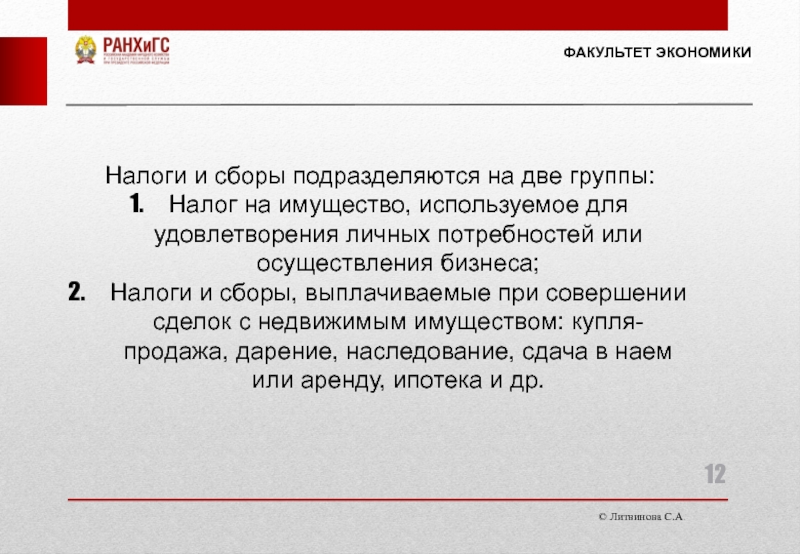

Слайд 12© Литвинова С.А.

Факультет Экономики

Налоги и сборы подразделяются на две группы:

Налог

на имущество, используемое для удовлетворения личных потребностей или осуществления бизнеса;

Налоги

и сборы, выплачиваемые при совершении сделок с недвижимым имуществом: купля-продажа, дарение, наследование, сдача в наем или аренду, ипотека и др.Слайд 13© Литвинова С.А.

Факультет Экономики

Налог на имущество организаций является одним из

основных в системе налогообложения недвижимости и регулируется главой

30 НК

РФ. Налоговые ставки устанавливаются законами субъектов Российской Федерации и не могут превышать

2,2 процента.

Слайд 14© Литвинова С.А.

Факультет Экономики

Налогом облагается имущество (объекты недвижимости), находящееся на

балансе плательщика. Сумма налога определяется как произведение налоговой ставки, действующей

на территории субъектов РФ, и среднегодовой остаточной стоимости основных средств (объектов недвижимости). Уплата налога должна производиться в бюджет по местонахождению объектов недвижимого имущества в сумме, определяемой налоговой ставкой, действующей на территории соответствующего субъекта РФ (ст. 385 НК РФ).Слайд 15© Литвинова С.А.

Факультет Экономики

Земельный налог является вторым ведущим налогом в

системе недвижимости, который платят не только организации, но и физические

лица- владельцы (пользователи) квартир, домов и земельный участков.Слайд 16© Литвинова С.А.

Факультет Экономики

Налоговая база определяется в отношении каждого земельного

участка как его

кадастровая

стоимость по состоянию на 1 января

года, являющегося налоговым периодом.Налоговым периодом признается

календарный год.

Отчетными периодами для налогоплательщиков-организаций признаются первый квартал, второй квартал и третий квартал календарного года (ст.393 НК РФ).

Слайд 17© Литвинова С.А.

Факультет Экономики

Налоговые ставки устанавливаются нормативными правовыми актами представительных

органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и

Севастополя) и не могут превышать (ст.394 НК РФ):1) 0,3 процента в отношении земельных участков:

- отнесенных к землям сельскохозяйственного назначения или к землям в составе зон сельскохозяйственного использования в населенных пунктах и используемых для сельскохозяйственного производства;

- занятых жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса (за исключением доли в праве на земельный участок, приходящейся на объект, не относящийся к жилищному фонду и к объектам инженерной инфраструктуры жилищно-коммунального комплекса) или приобретенных (предоставленных) для жилищного строительства;

Слайд 18© Литвинова С.А.

Факультет Экономики

- приобретенных (предоставленных) для личного подсобного хозяйства,

садоводства, огородничества или животноводства, а также дачного хозяйства;

- ограниченных в

обороте в соответствии с законодательством Российской Федерации, предоставленных для обеспечения обороны, безопасности и таможенных нужд;2) 1,5 процента в отношении прочих земельных участков.

Слайд 19© Литвинова С.А.

Факультет Экономики

Обязанность по уплате земельного налога у собственника

земельного участка возникает с момента

государственной регистрации права собственности на

него.При этом продавец земельного участка остается налогоплательщиком земельного участка до момента государственной регистрации прекращения права собственности. Датой государственной регистрации является день внесения соответствующих записей в ЕГРП.

Слайд 20© Литвинова С.А.

Факультет Экономики

Налог на имущество физических лиц так же

как и земельный налог, является местным налогом и взимается непосредственно

с собственника объекта недвижимости.Плательщиками налогов признаются собственники объектов недвижимости (жилых домов, квартир, дач, гаражей и иных строений, помещений и сооружений) независимо от того, пользуются они этой недвижимостью или нет.

Слайд 21© Литвинова С.А.

Факультет Экономики

В соответствии с Федеральным законом от 04.10.2014

№ 284-ФЗ «О внесении изменений в статьи 12 и 85

части первой и часть вторую Налогового Кодекса Российской Федерации» и признании утратившим силу закона Российской Федерации «О налогах на имущество физических лиц» введена глава 32. «Налог на имущество физических лиц». Одним из главных изменений, введенных новой главой НК РФ, стало переход к исчислению налога на имущество не из инвентаризационной, аиз кадастровой стоимости.

Слайд 22© Литвинова С.А.

Факультет Экономики

Новой статьей 406 НК РФ определены налоговые

ставки по налогу на имущество:

- до 0,1% – для

жилых домов и жилых помещений, недостроенных жилых домов, гаражей и машино-мест; - до 2% – для административно-деловых и торговых центров, а также нежилых помещений, которые используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания, а также объектов кадастровая стоимость которых превышает 300 млн. рублей;

- до 0,5 % – для прочих объектов налогообложения. При этом муниципальные образования вправе изменять ставку 0,1%, установленную для квартир, домов и гаражей. Местные власти могут повысить данную ставку, но не более, чем в три раза, или понизить ее до нулевого значения.

Слайд 23© Литвинова С.А.

Факультет Экономики

Налог на доходы физических лиц действует в

отношении недвижимости при продаже объектов. Объектами налогообложения в данном случае

являются все доходы, полученные в результате реализации объектов недвижимости, находящихся в собственности налогоплательщика. Налоговая ставка составляет13 % (ст.224 НК РФ).

Слайд 24© Литвинова С.А.

Факультет Экономики

Налог на прибыль организаций- действует в отношении

имущества в том случае, если юридические лица совершают операции на

рынке недвижимости. Налоговой базой выступает прибыль от сделок с недвижимостью.В соответствии с гл. 25 НК РФ, при осуществлении операций с недвижимостью объектом налогообложения является сумма прибыли, полученная от его реализации, включая земельные участки и имущественные права, а также доходы от внереализационных сделок (сдача недвижимости в аренду), уменьшенных на величину расходов по этим операциям и остаточной стоимости амортизационного имущества.

Ставка налога на прибыль установлена в размере

20%, из которых 2% зачисляется в федеральный бюджет, 18-в региональный (ст. 284 НК РФ).

Слайд 25© Литвинова С.А.

Факультет Экономики

Налогом на добавленную стоимость облагается продажа предприятия

как имущественного комплекса. Налоговая база определяется отдельно по каждому из

видов активов предприятия. Если предприятие продано по цене, ниже балансовой стоимости реализованного имущества, для целей налогообложения применяется поправочный коэффициент, рассчитанный как отношение цены реализации предприятия к балансовой стоимости указанного имущества. Для налогообложения цена каждого вида имущества принимается равной произведению ее балансовой стоимости на поправочный коэффициент (ст.158 НК РФ). Налоговая ставка равна18 %.

Слайд 26© Литвинова С.А.

Факультет Экономики

Налогообложение при доверительном управлении.

Если учредителем доверительного

управления является физическое лицо, то плательщиками налога являются физические лица,

которым на праве собственности принадлежит имущество. При доверительном управлении перехода прав собственности не возникает. На этом же основании обязанность по уплате налога на прибыль с доходов, полученных от операций с недвижимым имуществом, переданным в доверительное управление юридическим лицам, также лежит на учредителе.Слайд 27© Литвинова С.А.

Факультет Экономики

Доверительное управление имуществом — это процесс управления собственностью,

переданной учредителем управления доверительному управляющему на определенный срок. Отношения между участниками

процесса регулируются Гражданским кодексом РФ.Собственник может передать свое имущество в доверительное управление другому лицу (доверительному управляющему). При этом доверительный управляющий не получает права собственности на переданное имущество (п. 4 ст. 209 ГК РФ).

Слайд 28© Литвинова С.А.

Факультет Экономики

Задание на дом:

Подготовить презентацию

Налогообложение недвижимости в США.

Налогообложение

недвижимости в Европейских странах.

Налогообложение недвижимости в Скандинавии.

Налогообложение недвижимости в мусульманских

странах.Слайд 30Использование материалов презентации

Использование данной презентации, может осуществляться только при

условии соблюдения требований законов РФ об авторском праве и интеллектуальной

собственности.Презентация является собственностью автора. Разрешается распечатывать копию любой части презентации для личного некоммерческого использования, однако не допускается распечатывать какую-либо часть презентации с любой иной целью или по каким-либо причинам вносить изменения в любую часть презентации. Использование любой части презентации в другом произведении, как в печатной, электронной, так и иной форме, а также использование любой части презентации в другой презентации посредством ссылки или иным образом допускается только после получения письменного согласия авторов.