Слайд 1«РОССИЙСКИЙ ЭКОНОМИЧЕСКИЙ УНИВЕРСИТЕТ ИМЕНИ Г.В. ПЛЕХАНОВА»

Дисциплина - «Экономика и управление

гостиничным предприятием»

С.С. Скобкин, д.э.н., профессор кафедры индустрии гостеприимства, туризма

и спорта

Тема 8: «Прибыль и безубыточность предприятия»

Слайд 2План занятия

прибыль предприятия и методы ее расчета;

безубыточность работы предприятия, точка

безубыточности - понятие, методика расчёта, применение;

рычаги (левередж) – операционный производственный,

финансовый и сопряженный;

механизм формирования налогообложения и распределения прибыли.

Слайд 3Прибыль предприятия и методы ее расчета

Слайд 4Понятие прибыли

Прибыль является конечным финансовым результатом предпринимательской деятельности предприятий ИГиТ

и представляет собой разницу между ценой продукции/услуг и их себестоимостью,

а в целом по предприятию представляет разницу между выручкой от реализации продукции/услуги и их себестоимостью.

Как экономическая категория прибыль отражает чистый доход, созданный в процессе предпринимательской деятельности, а на уровне туристского предприятия чистый доход принимает форму прибыли.

Прибыль - это финансовый результат деятельности предприятия и является основным элементом финансовых ресурсов предприятии.

Прибыль является показателем экономического эффекта.

Слайд 5Понятие абсолютной прибыли

Под абсолютной прибылью понимается доход, который получает продавец

от реализации товара за вычетом расходов.

Абсолютную прибыль называют общей

валовой прибылью, поэтому важно определить ее состав и величину в абсолютном выражении.

Общая (валовая) прибыль планируется раздельно по всем видам:

прибыль от реализации продукции и услуг по основной деятельности;

прибыль от реализации прочей продукции и услуг;

прибыль от реализации основных фондов и другого имущества;

прибыль от внереализационных доходов и расходов.

Слайд 6Методы планирования прибыли – метод прямого счёта

Метод прямого счета наиболее

распространен на туристских предприятиях в современных условиях хозяйствования. Он применяется

при небольшом ассортименте предоставляемых услуг. Сущность его в том, что прибыль исчисляется как разница между выручкой от реализации услуг в соответствующих ценах за вычетом НДС и акцизов и полной их себестоимостью. Расчет плановой прибыли (П) ведется по формуле:

П = (Оу х Ц) - (Оу х С),

где Оу — объём услуг в планируемом периоде в количественном выражении;

Ц — цена за единицу услуг (за вычетом НДС и акцизов);

С — полная себестоимость единицы услуг.

Слайд 7Методы планирования прибыли – метод прямого счёта

Следует отличать плановый размер

прибыли в расчете на товарный выпуск от показателя прибыли, планируемого

на объем реализуемых услуг. Прибыль на реализуемые услуги(ПРу) рассчитывается по формуле:

ПРу = ВРу - СРу,

где ВРу - планируемая выручка от реализации услуг в действующих ценах (без НДС, акцизов, торговых и сбытовых скидок);

СРу - полная себестоимость реализуемых услуг в предстоящем периоде.

Слайд 8Методы планирования прибыли – метод прямого счёта

Разновидностью метода прямого счета

является метод ассортиментного планирования прибыли, при котором прибыль рассчитывается по

каждому виду предоставляемых услуг.

При этом методе прибыль суммируется по всем ассортиментным позициям услуг гостиничного предприятия.

Ассортиментный метод планирования прибыли позволяет определить, какой удельный вес каждая предоставляемая услуга имеет в формировании прибыли предприятия.

Слайд 9Методы планирования прибыли – аналитический метод

Аналитический метод планирования прибыли применяется

при большом ассортименте предоставляемых услуг, а также как дополнение к

прямому методу, так как он позволяет выявить влияние отдельных факторов на плановую прибыль.

При аналитическом методе прибыль рассчитывается не по каждому виду предоставляемых услуг в планируемом году, а по всему ассортименту услуг, предоставляемых каждым подразделением гостиницы (гостиничное хозяйство, общественное питание, бизнес-центр, оздоровительный комплекс, сувенирная торговля и т.д.).

Прибыль по каждому подразделению гостиничного предприятия определяется отдельно, а затем суммируется по всему предприятию. Исчисление прибыли аналитическим методом позволяет определить эффективность работы каждого подразделения гостиницы в процессе образования прибыли.

Слайд 10Методы планирования прибыли – аналитический метод

Кроме прибыли от реализации услуг

в составе валовой прибыли учитывается прибыль от реализации прочей продукции

и услуг не основной деятельности, прибыль от реализации основных фондов и другого имущества, а также планируемые внереализационные доходы.

Прибыль от прочей реализации (продукция подсобного сельского хозяйства, автохозяйств и т.д.) планируется методом прямого счета. Результат от прочей реализации может быть как положительным, так и отрицательным.

Прибыль (убытки) от традиционных статей внереализационных доходов и расходов (штрафы, пени, неустойки и пр.) определяется, как правило, на основе опыта прошлых лет.

После расчета прибыли (убытков) по остальным видам деятельности, а также внереализационных доходов и расходов и с учетом прибыли реализации услуг определяется валовая (общая) прибыль гостиничного предприятия.

Слайд 11Методы планирования прибыли – метод совмещённого расчёта

В методе совмещенного расчета

применяются элементы первого и второго способов.

Так, стоимость предоставляемых услуг

в ценах планируемого года и по себестоимости отчетного года определяется методом прямого счета, а воздействие на плановую прибыль таких факторов, как изменение себестоимости, повышение качества.

Изменение ассортимента, цен и др., выявляется с помощью аналитического метода.

Как известно, на прибыль гостиничного предприятия влияют как издержки, так и доходы. Вместе с тем значимость и принцип действия этих факторов различны. На это на практике обращают мало внимания.

Слайд 12Методы планирования прибыли – метод совмещённого расчёта

Факторы влияния, ориентированные на

расходы (фиксированные расходы на основные фонды и эксплуатацию, переменные расходы

на услуги), имеют совершенно иной спектр действия, чем факторы, ориентированные на рынок (цена номера, стоимость услуг, загрузка номеров и т.д.).

Для гостиниц с достаточно интенсивными фиксированными затратами на основные фонды характерны влияния на прибыль уровня загрузки номеров клиентами и объёма продажи услуг, размера цен на размещение и услуги в значительно большей степени, чем действия на прибыль изменений расходной части в результате экономии по отдельным статьям бюджета.

Другими словами: сравнивая влияние на прибыль различных факторов, можно сказать, что воздействие торгового оборота более значительно, чем издержек.

Слайд 13Мультипликативный метод расчёта прибыли

Первый этап этого метода включает определение основных

факторов (показателей), влияющих на прибыль. Например, в гостинице могут быть

выделены следующие основные показатели:

цены на гостиничные номера;

доходы номерного фонда;

цены в меню предприятий общественного питания;

доходы предприятий общественного питания;

расходы на основную заработную плату;

расходы по дополнительной оплате труда (премии и переработки);

расходы на рекламу;

стоимость продовольственного сырья и напитков и т.д.

Слайд 14Мультипликативный метод расчёта прибыли

Расчёт ожидаемой прибыль носит многовариантный характер, и

окончательным выбирается тот, который оптимально отражает предполагаемое развитие хозяйственной деятельности

предприятия в ближайшей перспективе.

Перечень таких показателей может быть расширен в зависимости от специфики работы предприятия.

Постоянные расходы представляют собой сумму затрат на персонал, эксплуатационные расходы, управление, амортизационные отчисления и т.д., каждые из которых рассматриваются как самостоятельный фактор воздействия на прибыль.

Переменные расходы зависят от объёма торгового оборота, и к ним следует относить такие как расходы по дополнительной оплате труда, продовольственное сырьё, сопутствующие и расходные материалы.

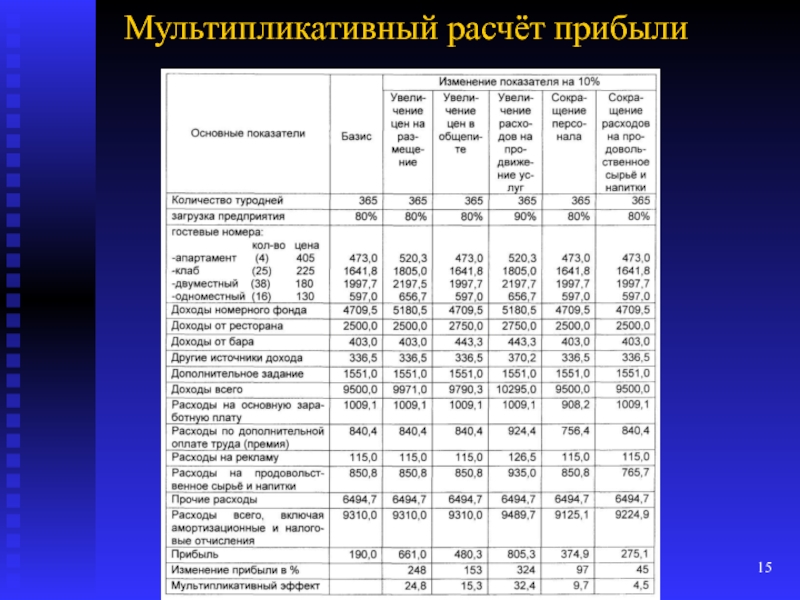

Слайд 15Мультипликативный расчёт прибыли

Слайд 16Мультипликативный метод расчёта прибыли

Второй этап состоит из расчёта изменения одного

из факторов (показателя) при неизменном действии остальных, исходя из изменений,

вызванных действием этого показателя не менее чем на 10%.

Третий этап включает сам процесс расчёта различных вариантов прибыли. Размер прибыли определяется для каждого фактора влияющего на прибыль. В завершении рассчитывается коэффициент мультипликативного эффекта (КМЭ) по следующей формуле:

Изменение прибыли в %

КМЭ = ——————————————————

Изменение влияющего показателя в %

Слайд 17Мультипликативный метод расчёта прибыли

Четвёртым и заключительным этапом является оценка значимости

факторов, создающих мультипликативный эффект. Факторы влияния могут быть ранжированы теперь

в зависимости от их воздействия на прибыль следующим образом:

Слайд 18Безубыточность работы предприятия ИГиТ. Точка безубыточности: понятие, методика расчёта, применение

Слайд 19Точка безубыточности и аналитический инструмент

Безубыточность работы гостиничного предприятия зависит от

многих факторов, в том числе от выбора оптимального объема производства

товаров и предоставления услуг и целесообразных темпов развития. Величина выручки должна покрывать все произведенные затраты и обеспечивать получение прибыли. Для решения этой задачи существует следующий аналитический инструмент:

Сумма покрытия называется разница между выручкой и суммарными переменными издержками, т.е. сумма постоянных издержек и прибыли. Для расчета суммы покрытия из выручки вычитают все переменные издержки (иногда их называют прямыми затратами), а также часть накладных расходов, которые зависят от объема производства и предоставления услуг и поэтому относятся к переменным издержкам.

Слайд 20Точка безубыточности и аналитический инструмент

Под средней величиной покрытия понимают разницу

между ценой единицы услуги и средними переменными издержками. Средняя величина

покрытия отражает вклад единицы услуги в покрытие постоянных издержек и в получении прибыли.

Коэффициентом покрытия называется доля суммы покрытия в выручке от реализации. Для отдельной единицы услуги коэффициент покрытия – это доля средней величины покрытия в цене для этой единицы услуги.

Точка безубыточности (критический объем предоставления услуг (продаж)) — это такой объем реализации, при котором полученные доходы обеспечивают возмещение всех затрат и расходов, но не дают возможности получать прибыль, иначе говоря, это нижний предельный объем предоставления услуг, при котором прибыль равна нулю.

Слайд 21Точка безубыточности и аналитический инструмент

Точка безубыточности гостиницы, например, характеризуется следующими

показателями:

Пороговый (критический) объем продаж – это выручка, которая соответствует точке

безубыточности. Пороговый (критический) объем реализации номеров/услуг = Постоянные расходы на объем реализации / Цена - Средние переменные затраты на один номер/услугу.

Порог рентабельности — это такая выручка от реализации, при которой предприятие уже не имеет убытков, но еще не получает и прибыли. Порог рентабельности, руб. = Критический объем реализации номеров/услуг х Цена.

Слайд 22Точка безубыточности и аналитический инструмент

Запас финансовой прочности — это сумма,

на которую гостиничное предприятие может себе позволить снизить выручку, не

выходя из зоны прибылей, или отклонение фактической выручки от пороговой. Запас финансовой прочности, руб. = Выручка от реализации, руб. - Порог рентабельности, руб. Запас финансовой прочности может исчисляться и в %, если устанавливается процентное отклонение.

Маржа безопасности – это разница между доходом от безубыточных продаж и доходом от продаж на некотором уровне их объема. Высокий уровень маржи безопасности указывает на относительно безопасную позицию бизнеса. Маржа безопасности, шт. = Объем реализации номеров/услуг - Критический объем реализации номеров/услуг.

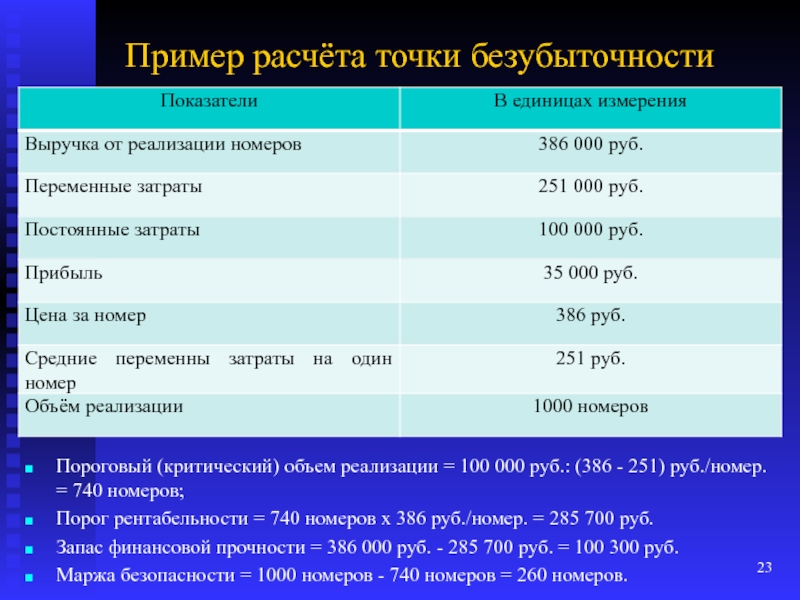

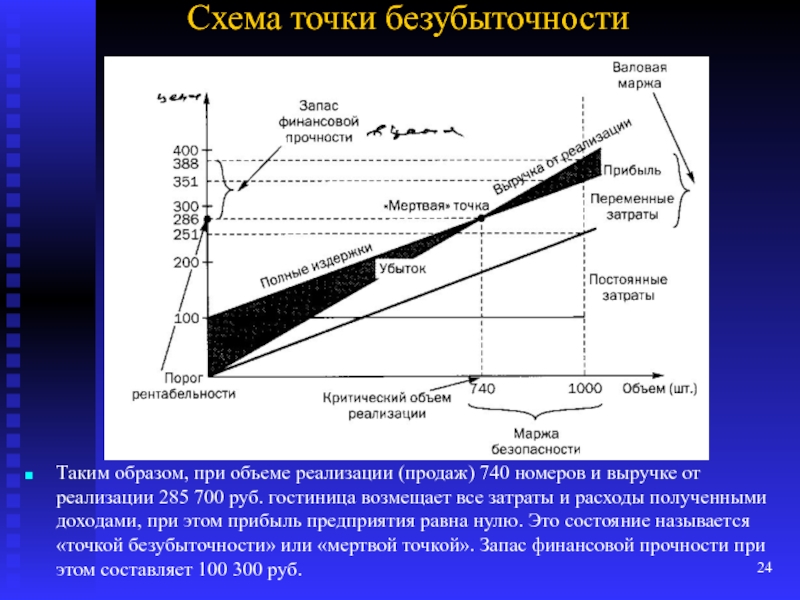

Слайд 23Пример расчёта точки безубыточности

Пороговый (критический) объем реализации = 100 000

руб.: (386 - 251) руб./номер. = 740 номеров;

Порог рентабельности =

740 номеров х 386 руб./номер. = 285 700 руб.

Запас финансовой прочности = 386 000 руб. - 285 700 руб. = 100 300 руб.

Маржа безопасности = 1000 номеров - 740 номеров = 260 номеров.

Слайд 24Схема точки безубыточности

Таким образом, при объеме реализации (продаж) 740 номеров

и выручке от реализации 285 700 руб. гостиница возмещает все

затраты и расходы полученными доходами, при этом прибыль предприятия равна нулю. Это состояние называется «точкой безубыточности» или «мертвой точкой». Запас финансовой прочности при этом составляет 100 300 руб.

Слайд 25Пример определения точки безубыточности

Чем больше разность между фактическим объемом предоставления

услуг и критическим, тем выше «финансовая прочность» гостиничного предприятия, а,

следовательно, и его финансовая устойчивость.

На величину критического объема реализации и порога рентабельности оказывают влияние изменение суммы постоянных расходов, величина средних переменных затрат и уровень цены. Так, гостиничное предприятие с малой долей постоянных расходов может производить относительно меньше услуг, чем предприятие с большей долей постоянных расходов, чтобы обеспечить безубыточность и безопасность своего производства.

Запас финансовой прочности у такого гостиничного предприятия выше, чем у предприятия с большей долей постоянных расходов.

Слайд 26Рычаги (левередж): операционный (производственный), финансовый и сопряженный

Слайд 27Понятие рычага

Рычаг (левередж) — это показатель, характеризующий взаимосвязь структуры затрат,

структуры капитала и финансового результата. Незначительное изменение этого показателя может

привести к существенному изменению конечных показателей (прибыли, рентабельности) предприятия.

Существуют три вида рычага, характеризующих взаимосвязь структуры затрат (соотношение постоянных и переменных затрат), структуры капитала (соотношение заемных и собственных средств) и финансового результата деятельности гостиничного предприятия.

Слайд 28Операционный производственный рычаг

Операционный (производственный) рычаг (ОПР) — это показатель потенциальной

возможности изменения прибыли за счет изменения структуры затрат и объема

реализации:

ВМ

ОПР = —————;

П

где ВМ - валовая маржа — разность между выручкой от реализации и переменными затратами. Часто валовую маржу называют валовой прибылью, маржинальной прибылью, вкладом, суммой покрытия и т.д.;

П - прибыль.

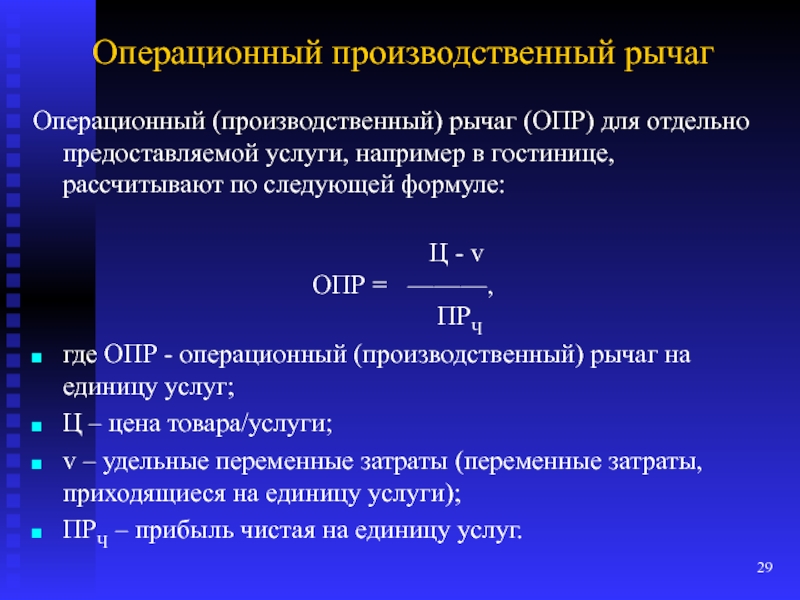

Слайд 29Операционный производственный рычаг

Операционный (производственный) рычаг (ОПР) для отдельно предоставляемой услуги,

например в гостинице, рассчитывают по следующей формуле:

Ц - v

ОПР = ———,

ПРЧ

где ОПР - операционный (производственный) рычаг на единицу услуг;

Ц – цена товара/услуги;

v – удельные переменные затраты (переменные затраты, приходящиеся на единицу услуги);

ПРЧ – прибыль чистая на единицу услуг.

Слайд 30Операционный производственный рычаг

Операционный (производственный) рычаг показывает, на сколько процентов изменится

прибыль при изменении объема реализации на 1%.

Например, выручка от реализации

услуг в ресторане составляет 400 тыс. руб.; переменные затраты — 250 тыс. руб.; постоянные затраты — 100 тыс. руб. Тогда валовая маржа равна 150 тыс. руб., прибыль — 50 тыс. руб., а ОПР = 150 тыс. руб./50 тыс. руб. = 3, 0.

Таким образом, если объем реализации уменьшится (увеличится) на 1%, то прибыль возрастет (снизится) на 3%.

Слайд 31Эффект операционного рычага

Эффект (сила) операционного (производственного) рычага (СПРПР) сводится к

тому, что любое изменение выручки от реализации (за счет изменения

объема) приводит к еще более сильному изменению прибыли.

Действие данного эффекта связано с непропорциональным влиянием постоянных и переменных затрат на результат финансово-экономической деятельности предприятия при изменении объема предоставления услуг.

Для расчета эффекта или силы воздействия рычага используется целый ряд показателей. При этом требуется разделение издержек на переменные и постоянные с помощью промежуточного результата. Эту величину принято называть валовой маржой, суммой покрытия, вкладом.

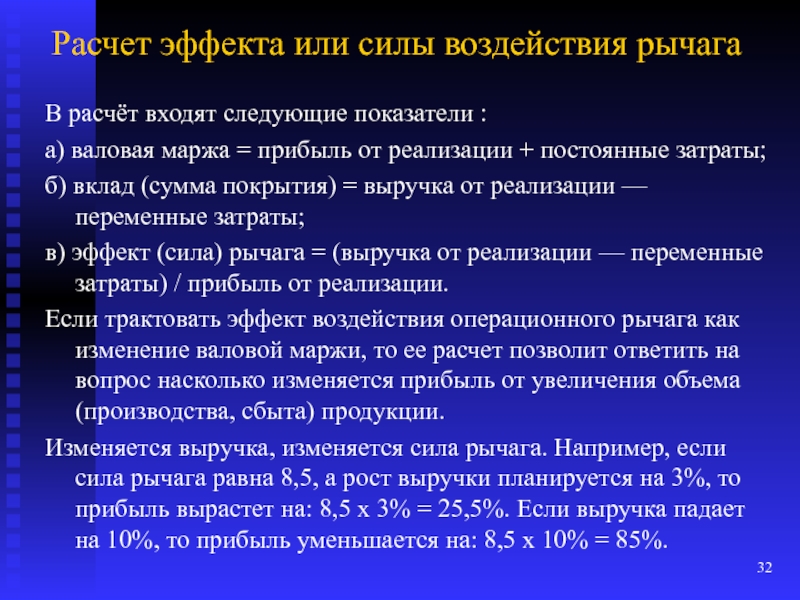

Слайд 32Расчет эффекта или силы воздействия рычага

В расчёт входят следующие показатели

:

а) валовая маржа = прибыль от реализации + постоянные затраты;

б) вклад (сумма покрытия) = выручка от реализации — переменные затраты;

в) эффект (сила) рычага = (выручка от реализации — переменные затраты) / прибыль от реализации.

Если трактовать эффект воздействия операционного рычага как изменение валовой маржи, то ее расчет позволит ответить на вопрос насколько изменяется прибыль от увеличения объема (производства, сбыта) продукции.

Изменяется выручка, изменяется сила рычага. Например, если сила рычага равна 8,5, а рост выручки планируется на 3%, то прибыль вырастет на: 8,5 х 3% = 25,5%. Если выручка падает на 10%, то прибыль уменьшается на: 8,5 х 10% = 85%.

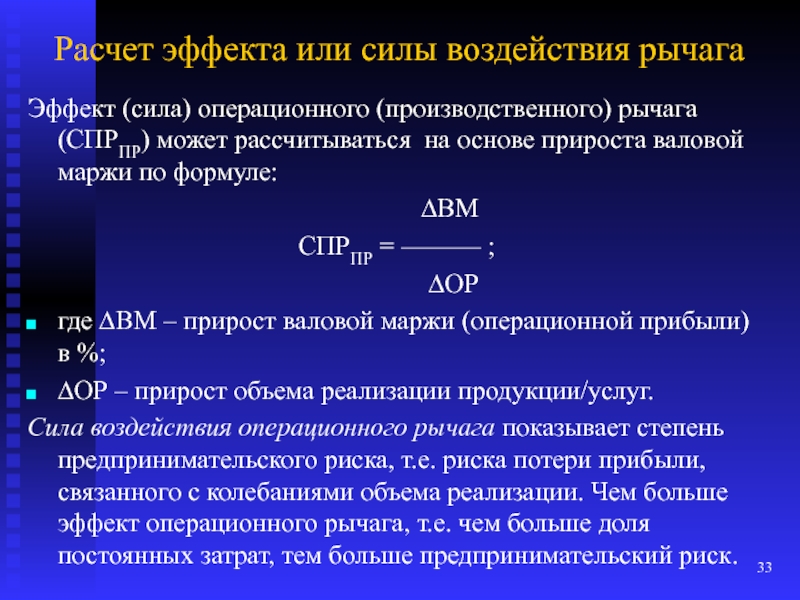

Слайд 33Расчет эффекта или силы воздействия рычага

Эффект (сила) операционного (производственного) рычага

(СПРПР) может рассчитываться на основе прироста валовой маржи по формуле:

∆ВМ

СПРПР = ——— ;

∆ОР

где ∆ВМ – прирост валовой маржи (операционной прибыли) в %;

∆ОР – прирост объема реализации продукции/услуг.

Сила воздействия операционного рычага показывает степень предпринимательского риска, т.е. риска потери прибыли, связанного с колебаниями объема реализации. Чем больше эффект операционного рычага, т.е. чем больше доля постоянных затрат, тем больше предпринимательский риск.

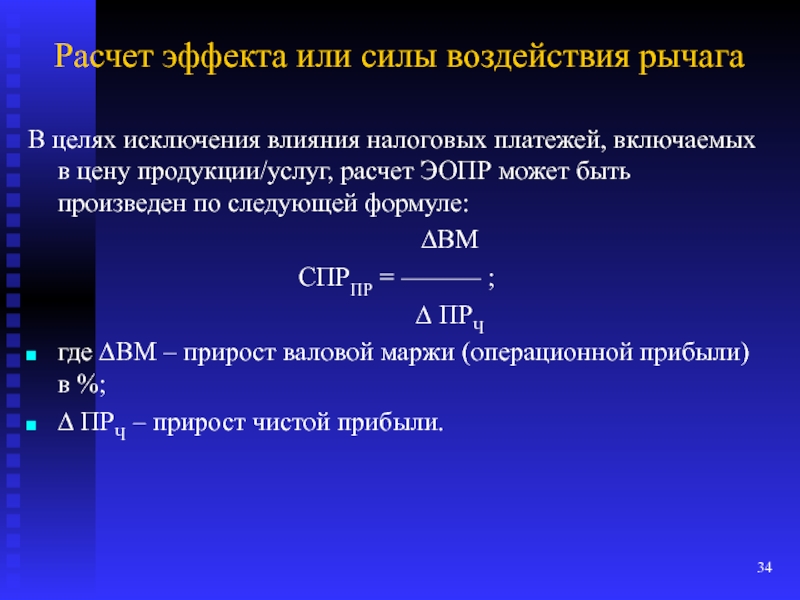

Слайд 34Расчет эффекта или силы воздействия рычага

В целях исключения влияния налоговых

платежей, включаемых в цену продукции/услуг, расчет ЭОПР может быть произведен

по следующей формуле:

∆ВМ

СПРПР = ——— ;

∆ ПРЧ

где ∆ВМ – прирост валовой маржи (операционной прибыли) в %;

∆ ПРЧ – прирост чистой прибыли.

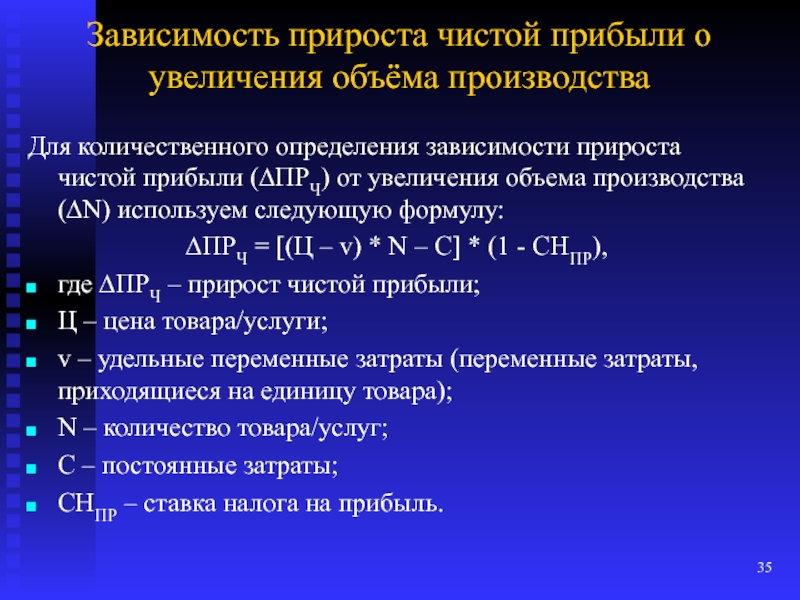

Слайд 35Зависимость прироста чистой прибыли о увеличения объёма производства

Для количественного определения

зависимости прироста чистой прибыли (∆ПРЧ) от увеличения объема производства (∆N)

используем следующую формулу:

∆ПРЧ = [(Ц – v) * N – C] * (1 - СНПР),

где ∆ПРЧ – прирост чистой прибыли;

Ц – цена товара/услуги;

v – удельные переменные затраты (переменные затраты, приходящиеся на единицу товара);

N – количество товара/услуг;

C – постоянные затраты;

СНПР – ставка налога на прибыль.

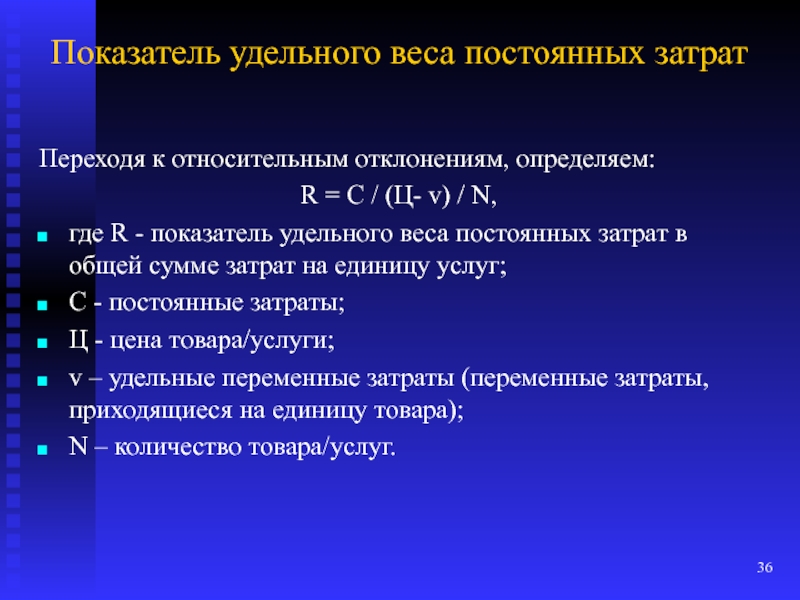

Слайд 36Показатель удельного веса постоянных затрат

Переходя к относительным отклонениям, определяем:

R =

C / (Ц- v) / N,

где R - показатель удельного

веса постоянных затрат в общей сумме затрат на единицу услуг;

C - постоянные затраты;

Ц - цена товара/услуги;

v – удельные переменные затраты (переменные затраты, приходящиеся на единицу товара);

N – количество товара/услуг.

Слайд 37Расчёт прироста чистой прибыли

и имеем:

∆ПРЧ = [(Ц – v) *

N] / [(Ц – v) * N - C] *∆N

= 1 / (1 – R) *∆N,

где ∆ПРЧ – прирост чистой прибыли;

Ц – цена товара/услуги;

v – удельные переменные затраты (переменные затраты, приходящиеся на единицу товара);

∆N – прирост количество товара/услуг;

C – постоянные затраты;

R – показатель удельного веса постоянных затрат в общей сумме затрат.

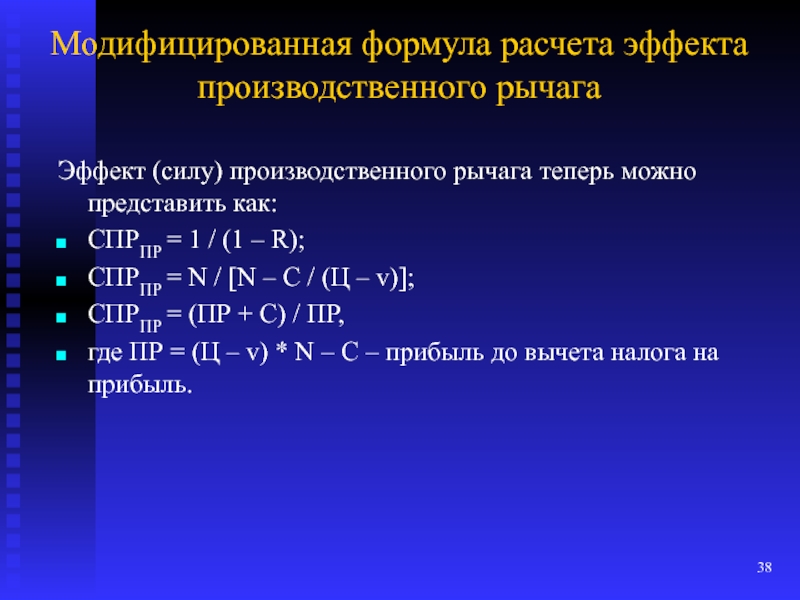

Слайд 38Модифицированная формула расчета эффекта производственного рычага

Эффект (силу) производственного рычага

теперь можно представить как:

СПРПР = 1 / (1 – R);

СПРПР

= N / [N – C / (Ц – v)];

СПРПР = (ПР + С) / ПР,

где ПР = (Ц – v) * N – C – прибыль до вычета налога на прибыль.

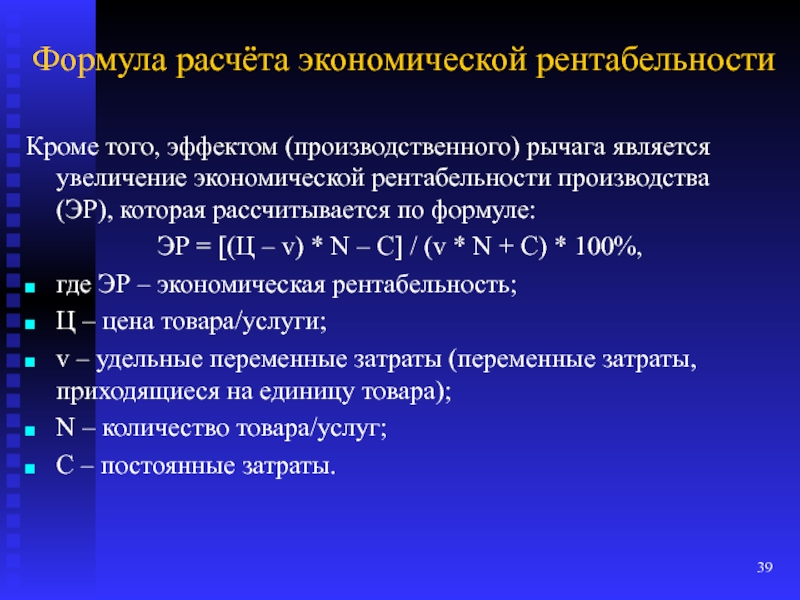

Слайд 39Формула расчёта экономической рентабельности

Кроме того, эффектом (производственного) рычага является увеличение

экономической рентабельности производства (ЭР), которая рассчитывается по формуле:

ЭР = [(Ц

– v) * N – C] / (v * N + C) * 100%,

где ЭР – экономическая рентабельность;

Ц – цена товара/услуги;

v – удельные переменные затраты (переменные затраты, приходящиеся на единицу товара);

N – количество товара/услуг;

C – постоянные затраты.

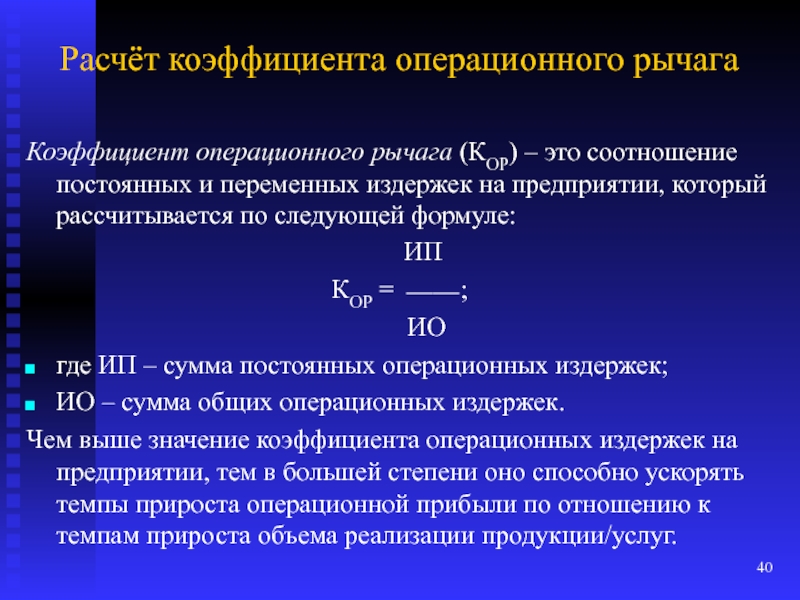

Слайд 40Расчёт коэффициента операционного рычага

Коэффициент операционного рычага (КОР) – это соотношение

постоянных и переменных издержек на предприятии, который рассчитывается по следующей

формуле:

ИП

КОР = ;

ИО

где ИП – сумма постоянных операционных издержек;

ИО – сумма общих операционных издержек.

Чем выше значение коэффициента операционных издержек на предприятии, тем в большей степени оно способно ускорять темпы прироста операционной прибыли по отношению к темпам прироста объема реализации продукции/услуг.

Слайд 41Финансовый рычаг

2. Финансовый рычаг — это показатель потенциальной возможности изменения

прибыли за счет изменения соотношения заемных и собственных средств.

Соотношение между собственными и заемными средствами предприятия определяет структуру используемого им капитала. Заемные средства и, в частности, кредит являются объективной необходимостью для предприятия.

Без кредита в нормальных условиях ни одно предприятие работать не может, так как в этом случае бессмысленно говорить об эффективности производства.

Слайд 42Потребности в кредите предприятия

Можно выделить три основные причины, когда предприятие

пользуется кредитом:

при недостаточности собственных средств;

при необходимости покрывать переменную часть оборотных

активов;

в целях повышения рентабельности собственных средств за счет так называемого финансового рычага (левередж), т.е. кредита.

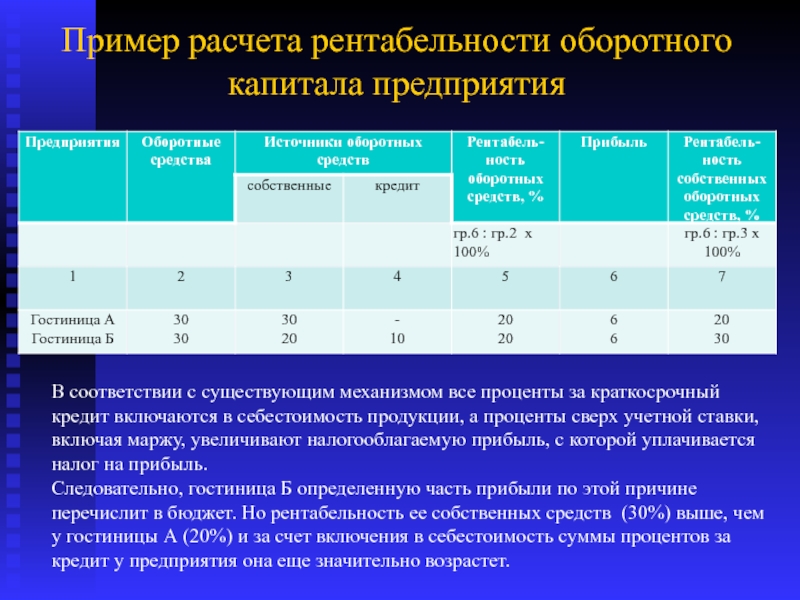

Слайд 43Пример расчета рентабельности оборотного капитала предприятия

В соответствии с существующим механизмом

все проценты за краткосрочный кредит включаются в себестоимость продукции, а

проценты сверх учетной ставки, включая маржу, увеличивают налогооблагаемую прибыль, с которой уплачивается налог на прибыль.

Следовательно, гостиница Б определенную часть прибыли по этой причине перечислит в бюджет. Но рентабельность ее собственных средств (30%) выше, чем у гостиницы А (20%) и за счет включения в себестоимость суммы процентов за кредит у предприятия она еще значительно возрастет.

Слайд 44Понятие эффекта финансового рычага

Граница эффективности кредита определяется так называемым эффектом

финансового рычага (ЭФР), который характеризует степень финансового риска, т.е. вероятность

потери прибыли и снижения рентабельности в связи с чрезмерными объемами заемного капитала.

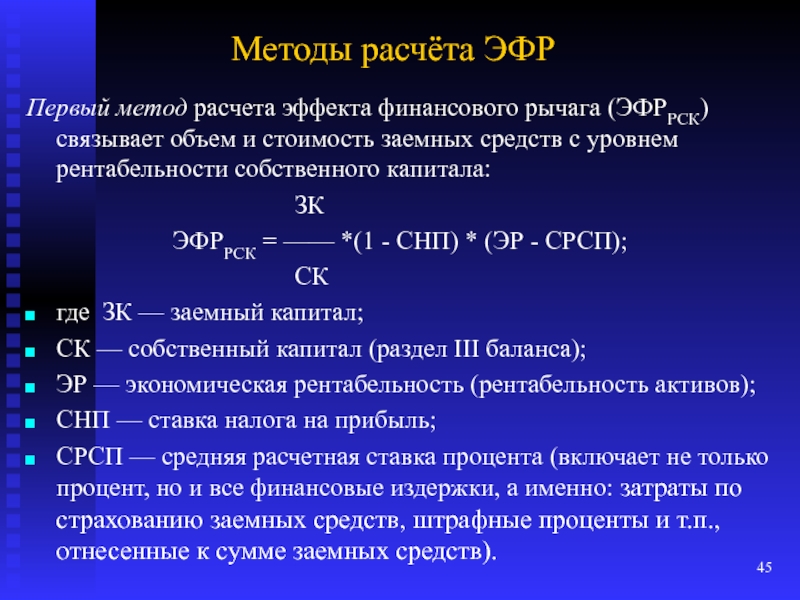

Слайд 45Методы расчёта ЭФР

Первый метод расчета эффекта финансового рычага (ЭФРРСК) связывает

объем и стоимость заемных средств с уровнем рентабельности собственного капитала:

ЗК

ЭФРРСК = —— *(1 - СНП) * (ЭР - СРСП);

СК

где ЗК — заемный капитал;

СК — собственный капитал (раздел III баланса);

ЭР — экономическая рентабельность (рентабельность активов);

СНП — ставка налога на прибыль;

СРСП — средняя расчетная ставка процента (включает не только процент, но и все финансовые издержки, а именно: затраты по страхованию заемных средств, штрафные проценты и т.п., отнесенные к сумме заемных средств).

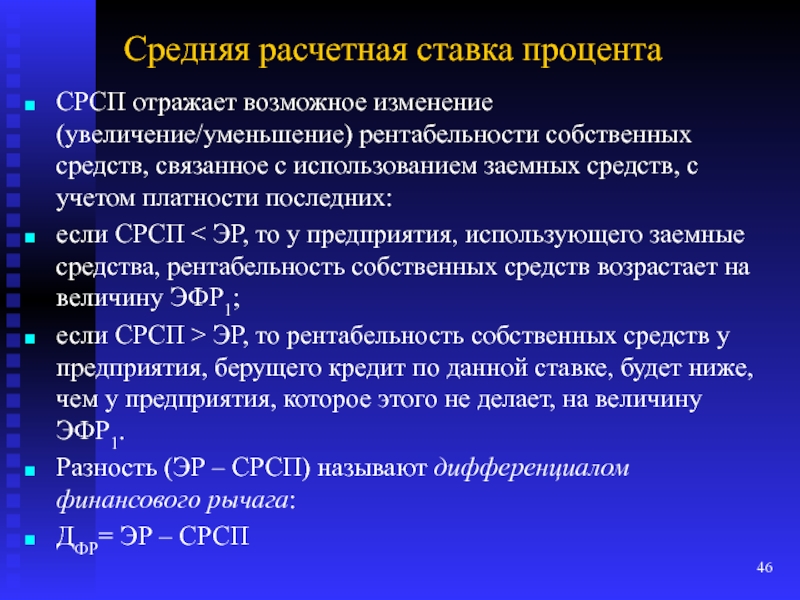

Слайд 46Средняя расчетная ставка процента

СРСП отражает возможное изменение (увеличение/уменьшение) рентабельности собственных

средств, связанное с использованием заемных средств, с учетом платности последних:

если

СРСП < ЭР, то у предприятия, использующего заемные средства, рентабельность собственных средств возрастает на величину ЭФР1;

если СРСП > ЭР, то рентабельность собственных средств у предприятия, берущего кредит по данной ставке, будет ниже, чем у предприятия, которое этого не делает, на величину ЭФР1.

Разность (ЭР – СРСП) называют дифференциалом финансового рычага:

ДФР= ЭР – СРСП

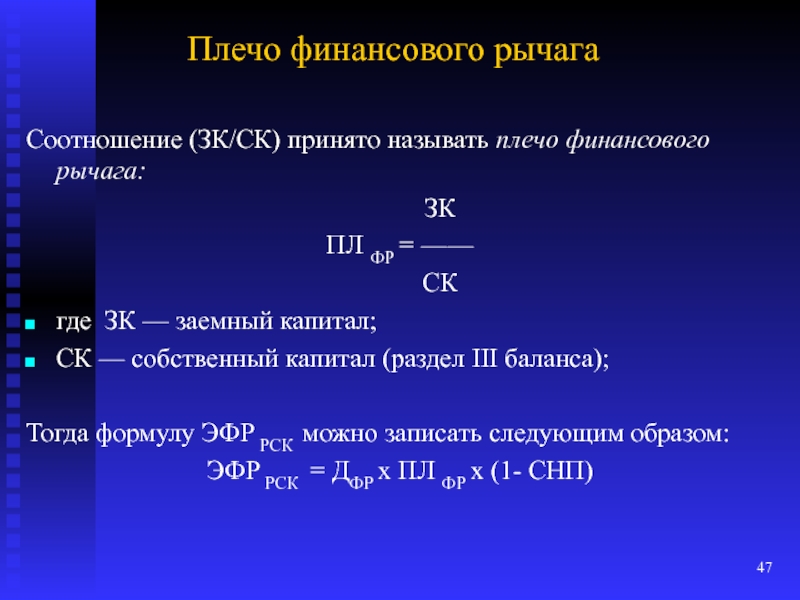

Слайд 47Плечо финансового рычага

Соотношение (ЗК/СК) принято называть плечо финансового рычага:

ЗК

ПЛ ФР = ——

СК

где ЗК — заемный капитал;

СК — собственный капитал (раздел III баланса);

Тогда формулу ЭФР РСК можно записать следующим образом:

ЭФР РСК = ДФР х ПЛ ФР х (1- СНП)

Слайд 48Особенности эффекта финансового рычага

Дифференциал финансового рычага должен быть положительным. Имеются

определенные рычаги воздействия на дифференциал, однако такое влияние ограничено возможностями

наращивания эффективности производства.

Дифференциал финансового рычага — это важный информационный импульс не только для кредитополучателя, но и для кредитодателя, так как он позволяет определить уровень (меру) риска предоставления займов. Чем больше дифференциал, тем меньше риск для кредитодателя, и наоборот.

Слайд 49Особенности эффекта финансового рычага

Плечо финансового рычага также несет принципиальную информацию

как для кредитополучателя, так и кредитодателя. Большое плечо означает значительный

риск для обоих участников экономического процесса.

Таким образом, можно утверждать, что эффект финансового рычага позволяет определять возможности привлечения заемных средств для повышения рентабельности собственных средств, и связанный с этим финансовый риск.

Слайд 50Формирование эффекта финансового рычага (усл. ден. единиц)

Слайд 51Расчёт ЭФР

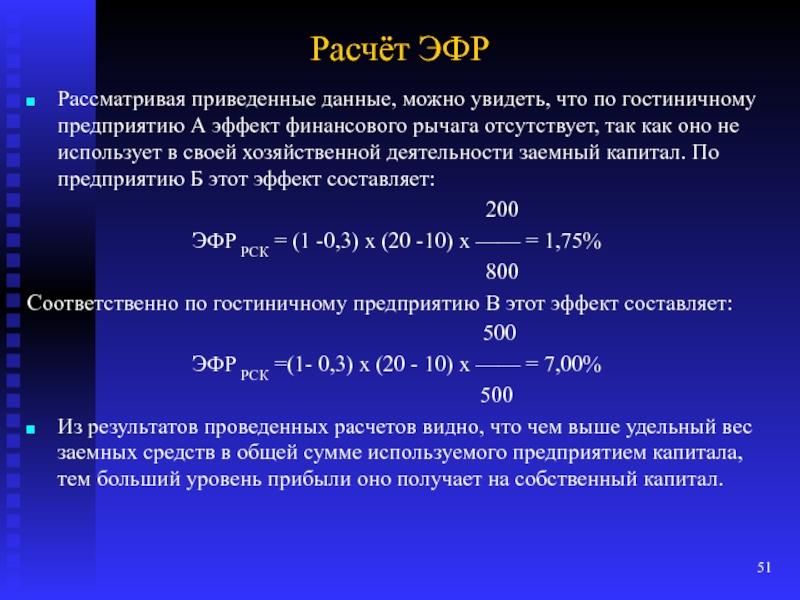

Рассматривая приведенные данные, можно увидеть, что по гостиничному предприятию

А эффект финансового рычага отсутствует, так как оно не использует

в своей хозяйственной деятельности заемный капитал. По предприятию Б этот эффект составляет:

200

ЭФР РСК = (1 -0,3) х (20 -10) х —— = 1,75%

800

Соответственно по гостиничному предприятию В этот эффект составляет:

500

ЭФР РСК =(1- 0,3) х (20 - 10) х —— = 7,00%

500

Из результатов проведенных расчетов видно, что чем выше удельный вес заемных средств в общей сумме используемого предприятием капитала, тем больший уровень прибыли оно получает на собственный капитал.

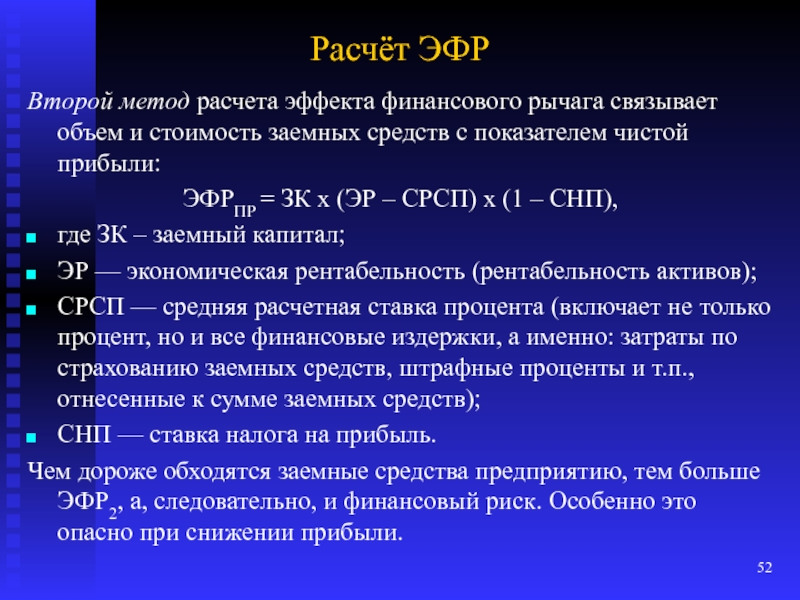

Слайд 52Расчёт ЭФР

Второй метод расчета эффекта финансового рычага связывает объем и

стоимость заемных средств с показателем чистой прибыли:

ЭФРПР = ЗК х

(ЭР – СРСП) х (1 – СНП),

где ЗК – заемный капитал;

ЭР — экономическая рентабельность (рентабельность активов);

СРСП — средняя расчетная ставка процента (включает не только процент, но и все финансовые издержки, а именно: затраты по страхованию заемных средств, штрафные проценты и т.п., отнесенные к сумме заемных средств);

СНП — ставка налога на прибыль.

Чем дороже обходятся заемные средства предприятию, тем больше ЭФР2, а, следовательно, и финансовый риск. Особенно это опасно при снижении прибыли.

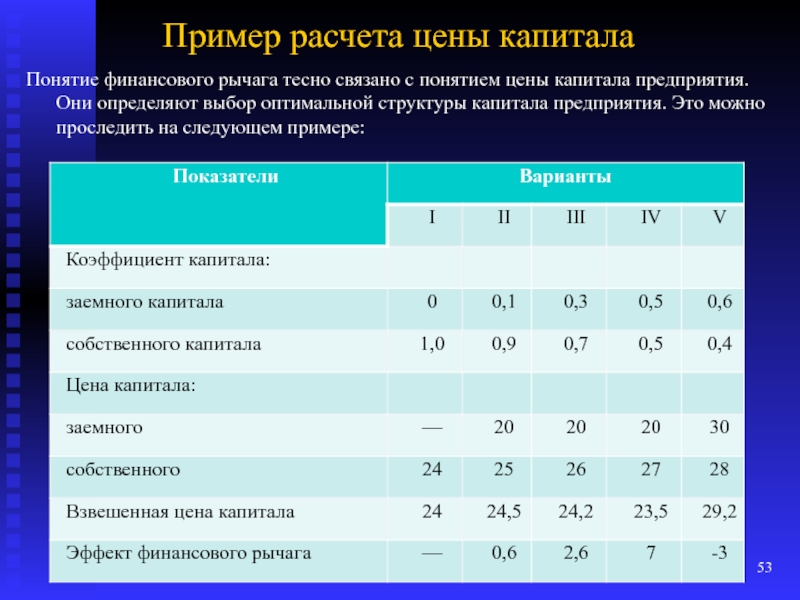

Слайд 53Пример расчета цены капитала

Понятие финансового рычага тесно связано с понятием

цены капитала предприятия. Они определяют выбор оптимальной структуры капитала предприятия.

Это можно проследить на следующем примере:

Слайд 54Расчёт цены капитала

Ценой собственного капитала является сумма полученной на него

чистой прибыли, а заемного — заплаченные за него проценты за

кредит. Взвешенная цена капитала определяется с учетом цены и удельного веса каждой компоненты, например, во II варианте: 24,5 = (20 х 0,1 + 25 х 0,9).

Оптимальным для предприятия является четвертый, характеризующийся максимальной величиной финансового рычага и минимальной взвешенной ценой капитала.

Слайд 55Сопряжённый рычаг

3. Сопряженный рычаг характеризует совокупное влияние предпринимательского и финансового

рисков и показывает, на сколько процентов изменится чистая прибыль при

изменении объема реализации на 1%:

Сопряженный рычаг = Сила операционного рычага х Эффект финансового рычага = (Валовая маржа / Прибыль до уплаты процентов и налогов) х (Прибыль до уплаты процентов и налогов / Прибыль за вычетом процентов).

Сочетание мощного операционного рычага с мощным финансовым рычагом может оказать негативное влияние на финансово-экономические результаты предприятия, особенно в условиях стагнации предпринимательской деятельности и снижения выручки от реализации.

Слайд 56Сопряженный рычаг

Так как предпринимательский и финансовый риски взаимно умножаются, взаимодействие

операционного и финансового рычагов усугубляет негативное воздействие сокращающейся выручки от

реализации на чистую прибыль. Исходя из вышеизложенного, для финансовой устойчивости предприятия важно:

нахождение оптимального соотношения между постоянными и переменными затратами в структуре себестоимости продукции;

выбор рациональной структуры капитала с точки зрения соотношения собственных и заемных средств.

Слайд 57Механизм формирования, налогообложения и распределения прибыли

Слайд 58Понятие налогов

Согласно Налогового Кодекса Российской Федерации под налогом понимается обязательный,

индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в

форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и муниципальных образований.

Являясь одной из форм финансовых отношений, обеспечивающих распределение и перераспределение национального дохода в соответствии с экономическими и социальными задачами, налоги призваны гасить возникающие сбои в системе распределения и стимулировать (или сдерживать) людей в развитии той или иной формы деятельности. Поэтому налоги выступают важнейшим звеном финансовой политики государства в современных условиях.

Слайд 59Принципы налогообложения

Налоги делятся на прямые, которыми облагаются доходы, прибыль и

имущество (подоходный налог, налог на добавленную стоимость и т. д.),

и косвенные налоги на товары и услуги, устанавливаемые в виде надбавки к цене или тарифу (акциз).

Главные принципы налогообложения — это равномерность и определенность. Равномерность — это единый подход государства к налогоплательщикам с точки зрения всеобщности, единства правил, а так же равной степени убытка, который понесет налогоплательщик. Сущность определенности состоит в том, что порядок налогообложения устанавливается заранее законом, так что размер и срок уплаты налога известен заблаговременно. Государство так же определяет меры взыскания за невыполнение данного закона.

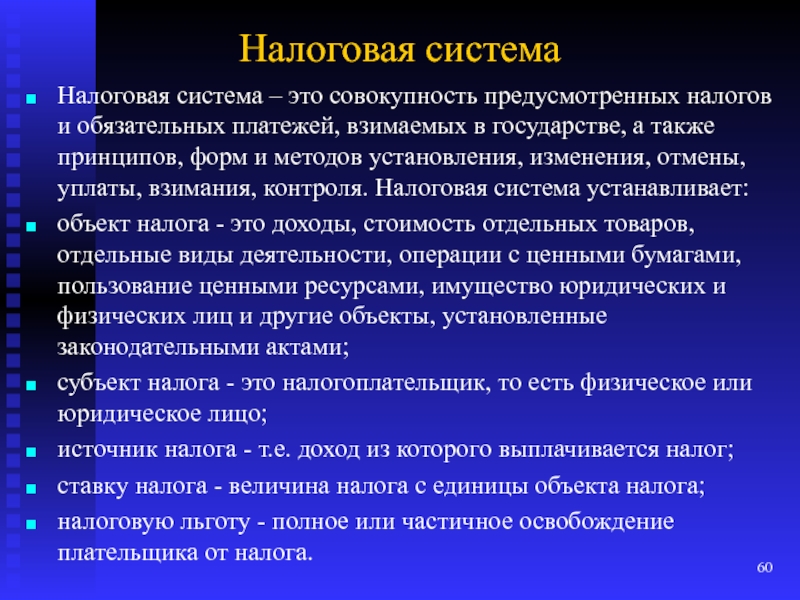

Слайд 60Налоговая система

Налоговая система – это совокупность предусмотренных налогов и обязательных

платежей, взимаемых в государстве, а также принципов, форм и методов

установления, изменения, отмены, уплаты, взимания, контроля. Налоговая система устанавливает:

объект налога - это доходы, стоимость отдельных товаров, отдельные виды деятельности, операции с ценными бумагами, пользование ценными ресурсами, имущество юридических и физических лиц и другие объекты, установленные законодательными актами;

субъект налога - это налогоплательщик, то есть физическое или юридическое лицо;

источник налога - т.е. доход из которого выплачивается налог;

ставку налога - величина налога с единицы объекта налога;

налоговую льготу - полное или частичное освобождение плательщика от налога.

Слайд 61Распределение прибыли

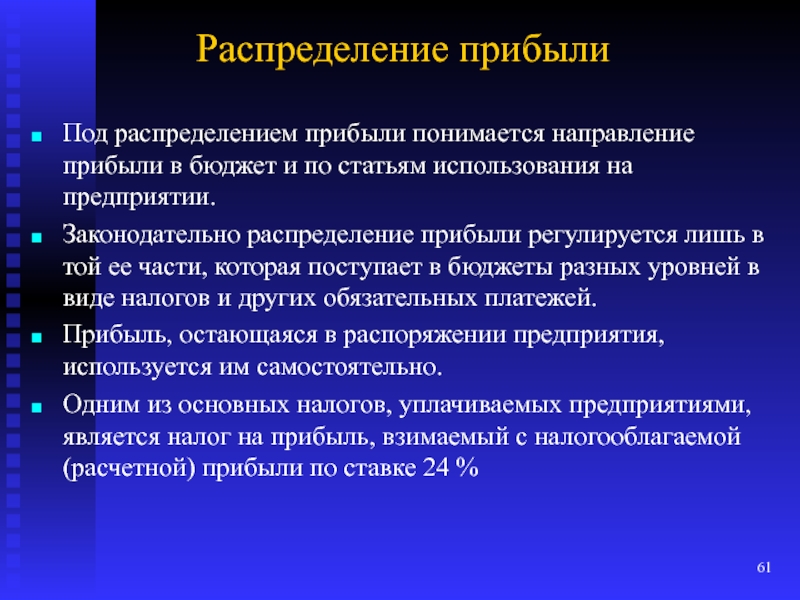

Под распределением прибыли понимается направление прибыли в бюджет и

по статьям использования на предприятии.

Законодательно распределение прибыли регулируется лишь

в той ее части, которая поступает в бюджеты разных уровней в виде налогов и других обязательных платежей.

Прибыль, остающаяся в распоряжении предприятия, используется им самостоятельно.

Одним из основных налогов, уплачиваемых предприятиями, является налог на прибыль, взимаемый с налогооблагаемой (расчетной) прибыли по ставке 24 %

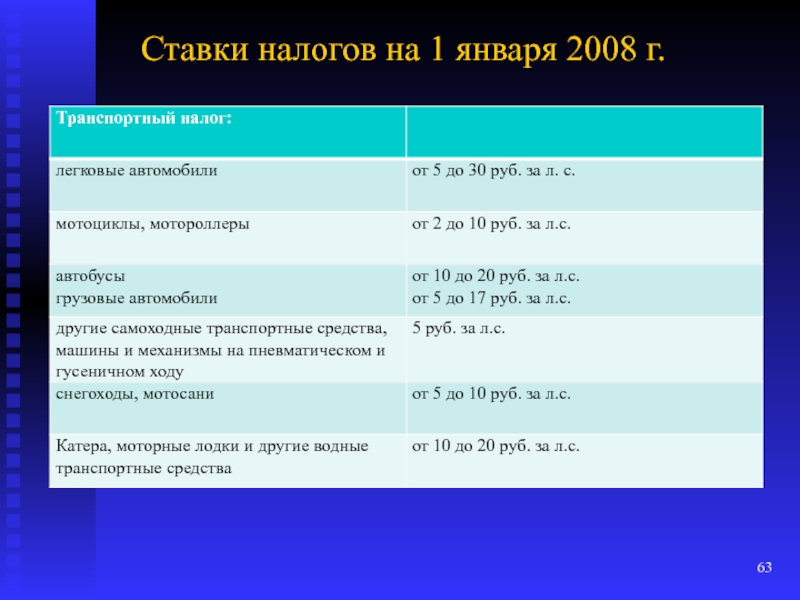

Слайд 62Ставки налогов на 1 января 2008 г.

Слайд 63Ставки налогов на 1 января 2008 г.

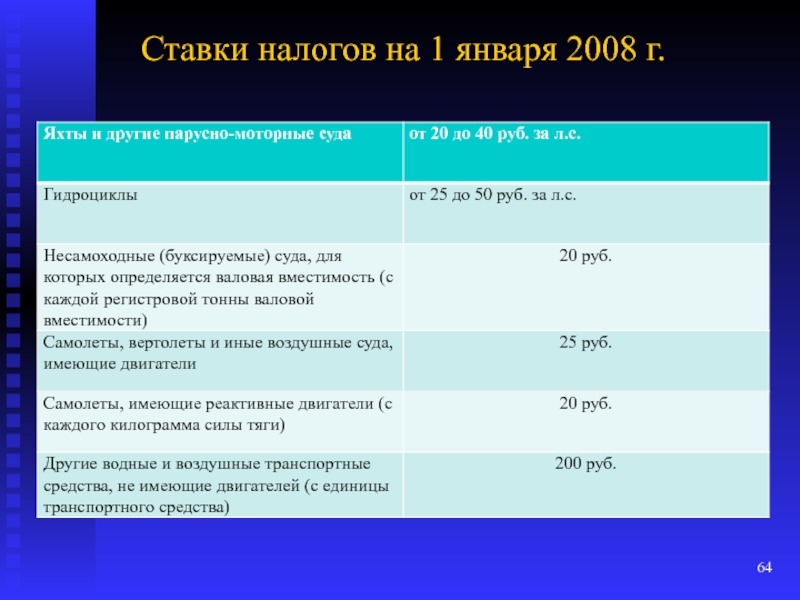

Слайд 64Ставки налогов на 1 января 2008 г.

Слайд 65Ставки налогов на 1 января 2008 г.

Слайд 66Расчёт налогов

Расчет налогооблагаемой (расчетной) прибыли производится в следующей последовательности:

1. Первоначально

определяется общая (валовая) прибыль, которая учитывает прибыль от всей деятельности

предприятия.

Основную часть валовой прибыли предприятия определяют путем вычета из общей суммы выручки от реализации продукции/услуг в действующих ценах (без НДС и акцизов) затрат на их производство и реализацию.

В состав валовой прибыли включается прибыль (или убытки) от реализации прочей продукции и услуг: прибыль (или убытки) подсобных сельских хозяйств, автохозяйств, лесопарковых и других хозяйств, находящихся на балансе, например, гостиничного комплекса.

Слайд 67Расчёт налогов

В состав валовой прибыли входит также прибыль (или убытки)

от реализации основных фондов и другого имущества, которая рассчитывается как

разница между продажной ценой и остаточной стоимостью.

Важным элементом валовой прибыли являются внереализационные доходы и расходы, которые непосредственно не связаны с производством и реализацией продукции/услуг, но значение которых усиливается в условиях развития предпринимательства (совместная деятельность, операции с ценными бумагами и т.д.).

Слайд 68Расчёт налогов

2. Исчисленная в установленном выше порядке валовая (общая) прибыль

является базой для определения налогооблагаемой прибыли, которая затем корректируется. Рассмотрим

алгоритм корректировки валовой прибыли в процессе распределения.

Валовая прибыль уменьшается на следующие виды доходов (прибыли): от долевого участия в деятельности других предприятий; дивиденды, проценты, полученные по акциям, облигациям и другим ценным бумагам, принадлежащим данному предприятию; от проведения массовых концертно-зрелищных мероприятий на открытых площадках, стадионах; от работы казино, видеосалонов, игровых автоматов. Эти виды доходов (прибыли) являются объектом самостоятельного обложения налогом.

Слайд 69Расчёт налогов

Из валовой прибыли исключаются доходы от сдачи в аренду

и других видов использования имущества, а также прибыль от посреднических

операций и сделок, расчет налога по которым осуществляется в ином порядке.

Доходы юридических лиц по государственным облигациям и другим государственным ценным бумагам, а также от оказания услуг по их размещению исключаются из валовой прибыли, так как вообще не подлежат обложению налогом.

Из валовой прибыли исключаются также суммы прибыли, по которым установлены налоговые льготы.

После всех перечисленных корректировок валовой прибыли остается налогооблагаемая прибыль, с которой уплачивается налог на прибыль.

Слайд 70Алгоритм корректировки валовой прибыли

Слайд 71Направления использования прибыли

В соответствии с законодательством валовая прибыль за вычетом

всех налогов на прибыль, полученную от различных форм хозяйственной деятельности,

называется чистой прибылью, которая остается в распоряжении предприятия, используется им самостоятельно и направляется на дальнейшее развитие предпринимательской деятельности.

Чистая прибыль направляется на финансирование производственного развития предприятия, удовлетворение потребительских и социальных нужд, финансирование социально-культурной сферы, отчисления в фонд оплаты труда сверх заработной платы и другие цели.

Слайд 72Направления использования прибыли

Часть чистой прибыли может быть направлена на благотворительные

нужды, оказание помощи театральным коллективам, организацию художественных выставок и др.

Однако не вся величина чистой прибыли используется предприятием по собственному усмотрению.

Из чистой прибыли уплачиваются штрафы при несоблюдении требований по охране окружающей среды от загрязнения, санитарных норм и правил, а также взыскиваются штрафные санкции в случае утаивания прибыли от налогообложения или взносов во внебюджетные фонды и другие платежи.

Слайд 73Направления использования прибыли

На некоторых предприятиях, в акционерных обществах применяются другие

варианты использования чистой прибыли, а именно, чистая прибыль распределяется по

следующим направлениям: фонд накопления; фонд потребления; резервный фонд; прибыль к распределению между учредителями (акционерами); нераспределенная прибыль и т.п.

Распределение части чистой прибыли между учредителями (акционерами) производится в соответствии с учредительными документами и на основе действующего законодательства.

Нераспределенная прибыль присоединяется к уставному капиталу предприятия.

Распределение и использование прибыли имеют свои особенности, обусловленные организационно-правовой формой предприятий (акционерные общества, кооперативы и т.д.).

![РОССИЙСКИЙ ЭКОНОМИЧЕСКИЙ УНИВЕРСИТЕТ ИМЕНИ Г.В. ПЛЕХАНОВА Дисциплина - Эко Расчёт прироста чистой прибылии имеем:∆ПРЧ = [(Ц – v) * N] Расчёт прироста чистой прибылии имеем:∆ПРЧ = [(Ц – v) * N] / [(Ц – v) * N](/img/thumbs/cd41617634089c635ee90716d4405acf-800x.jpg)