Слайд 1«РОССИЙСКИЙ ЭКОНОМИЧЕСКИЙ УНИВЕРСИТЕТ ИМЕНИ Г.В. ПЛЕХАНОВА»

Дисциплина - «Экономика и управление

гостиничным предприятием»

С.С. Скобкин, д.э.н., профессор кафедры индустрии гостеприимства, туризма

и спорта

Тема 10. «Финансовая устойчивость, платежеспособность и рентабельность предприятия индустрии гостеприимства»

Слайд 2План занятия

финансовая устойчивость предприятия;

оценка платежеспособности и ликвидности предприятия, ликвидный денежный

поток;

диагностика банкротства предприятия.

Слайд 3Финансовая устойчивость предприятия

Слайд 4Понятие финансовой устойчивости

Финансовая устойчивость предприятия характеризуется стабильным превышением доходов над

расходами, возможностью свободного маневра денежными средствами, эффективностью использования денежных средств

в процессе текущей (операционной) деятельности.

Финансовая устойчивость – это результат рационального управления собственными и заемными средствами. Собственные финансовые ресурсы включают:

акционерный капитал;

чистую (нераспределенную) прибыль;

амортизационные отчисления.

Слайд 5Признаки финансовой устойчивости

Внешний признак финансовой устойчивости - платежеспособность, т.е. способность

предприятия выполнять свои финансовые обязательства. К показателям удовлетворительной платежеспособности можно

отнести:

наличие свободных денежных средств на расчетных, валютных и иных счетах в банках;

отсутствие длительной просроченной задолженности поставщикам, банкам, персоналу, бюджету, внебюджетным фондам и другим кредиторам;

наличие собственных оборотных средств (чистого оборотного капитала) на начало и конец отчетного периода.

Низкая платежеспособность может быть временной – случайной, преодолеваемой без тяжких последствий, и хронической - ведущей фирму к банкротству.

Слайд 6Признаки финансовой устойчивости

Важнейший аспект финансовой устойчивости – кредитоспособность. Кредитоспособным считается

предприятие, отвечающее требованиям, необходимым для получения кредита и способное своевременно

возвратить кредитору за счет собственных финансовых ресурсов взятую ссуду с уплатой причитающихся процентов.

Высший уровень финансовой устойчивости - когда прибыли хватает не только на погашение ссудной задолженности перед банками и уплату налогов на прибыль, но и на инвестиции в развитие. Как правило, инвестиции осуществляются за счет долгосрочного кредитования под будущие прибыли. Поэтому при анализе финансовой устойчивости необходимо оценивать рост не только абсолютной массы прибыли, но и рост ее уровня относительно используемого капитала, то есть рентабельность капитала.

Слайд 7Признаки финансовой устойчивости

Уровень рентабельности – мера доходности бизнеса. Высокая доходность

связана со значительным уровнем предпринимательского риска. Может оказаться, что гостиница

в состоянии обеспечить достаточный уровень платежеспособности лишь за счет высокой доходности хозяйственных операций при высоком уровне предпринимательского риска. Это недопустимо. Вместо прибыли предприятие может понести существенные убытки и даже стать несостоятельным (неплатежеспособным).

Финансовая же устойчивость предприятия — это такое состояние его денежных ресурсов, которое обеспечивает развитие преимущественно за счет собственных средств при сохранении платежеспособности и кредитоспособности при минимальном уровне предпринимательского риска.

Слайд 8Факторы, влияющие на финансовую устойчивость

На финансовую устойчивость предприятия ИГиТ влияют:

положение

на рынках;

конкурентоспособность продукции/услуг и уровень спроса на нее;

рейтинг в

деловом сотрудничестве с партнерами (поставщики и посредники);

степень зависимости от внешних кредиторов и инвесторов;

Слайд 9Факторы, влияющие на финансовую устойчивость

наличие неплатежеспособных дебиторов;

соотношение производственных издержек и

цен реализации продукции/услуг;

размер оплаченного уставного капитала;

эффективность коммерческих и финансовых операций;

состояние

имущественного потенциала, включая соотношение между внеоборотными и оборотными активами;

уровень профессиональной подготовки менеджеров, их умение постоянно учитывать изменения внутренней и внешней среды и др.

Слайд 10Анализ показателей абсолютной финансовой устойчивости

Практическая работа по анализу показателей абсолютной

финансовой устойчивости осуществляется на основании данных бухгалтерской отчетности.

В ходе производственного

процесса на предприятии происходит постоянное пополнение запасов товарно-материальных ценностей, осуществление авансовых платежей.

В этих целях используются как собственные оборотные средства, так и заемные источники (кредиторская задолженность, краткосрочные кредиты и займы).

Показатели излишка или недостатка средств для формирования запасов характеризуют уровень финансовой устойчивости предприятия.

Слайд 11I. Оценка и анализ финансовой устойчивости по абсолютным показателям.

Абсолютные

показатели финансовой устойчивости характеризуют степень обеспеченности производственных запасов источниками их

финансирования. Исходными параметрами оценки являются:

1. Наличие собственных оборотных средств (СОС - чистый оборотный капитал) на конец расчетного периода. Формула расчета:

СОС = СК - ВОА, где

СК — собственный капитал (раздел III баланса);

BOA — внеоборотные активы (раздел I баланса).

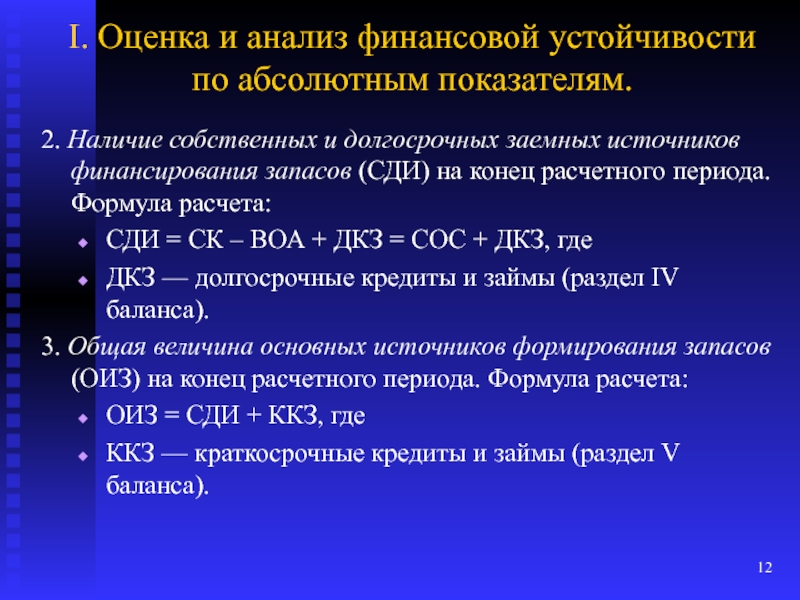

Слайд 12I. Оценка и анализ финансовой устойчивости по абсолютным показателям.

2.

Наличие собственных и долгосрочных заемных источников финансирования запасов (СДИ) на

конец расчетного периода. Формула расчета:

СДИ = СК – ВОА + ДКЗ = СОС + ДКЗ, где

ДКЗ — долгосрочные кредиты и займы (раздел IV баланса).

3. Общая величина основных источников формирования запасов (ОИЗ) на конец расчетного периода. Формула расчета:

ОИЗ = СДИ + ККЗ, где

ККЗ — краткосрочные кредиты и займы (раздел V баланса).

Слайд 13I. Оценка и анализ финансовой устойчивости по абсолютным показателям.

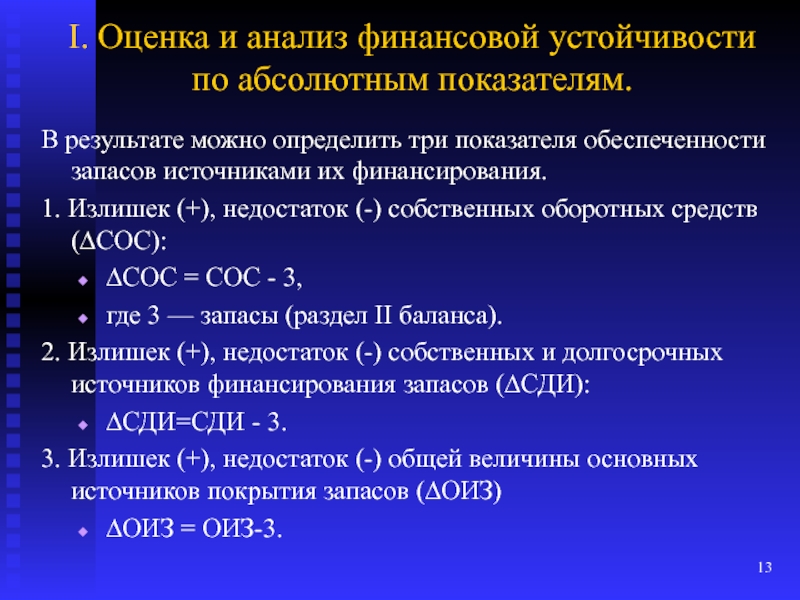

В

результате можно определить три показателя обеспеченности запасов источниками их финансирования.

1.

Излишек (+), недостаток (-) собственных оборотных средств (∆СОС):

∆СОС = СОС - 3,

где 3 — запасы (раздел II баланса).

2. Излишек (+), недостаток (-) собственных и долгосрочных источников финансирования запасов (∆СДИ):

∆СДИ=СДИ - 3.

3. Излишек (+), недостаток (-) общей величины основных источников покрытия запасов (∆ОИЗ)

∆ОИЗ = ОИЗ-3.

Слайд 14I. Оценка и анализ финансовой устойчивости по абсолютным показателям.

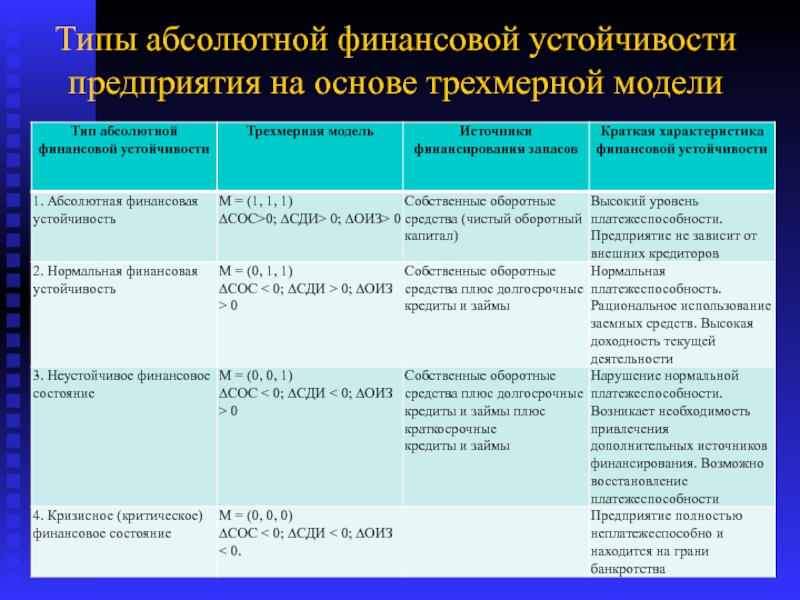

Приведенные

показатели обеспеченности запасов соответствующими источниками финансирования трансформируются в трехмерной модель

М = (∆СОС; ∆СДИ; ∆ОИЗ), которая характеризует тип финансовой устойчивости предприятия. На практике встречаются четыре типа финансовой устойчивости:

1. Абсолютная финансовая устойчивость.

2. Нормальная финансовая устойчивость.

3. Неустойчивое финансовое состояние.

4. Кризисное (критическое) финансовое состояние.

Слайд 15Типы абсолютной финансовой устойчивости предприятия на основе трехмерной модели

Слайд 16Пути улучшения платежеспособности

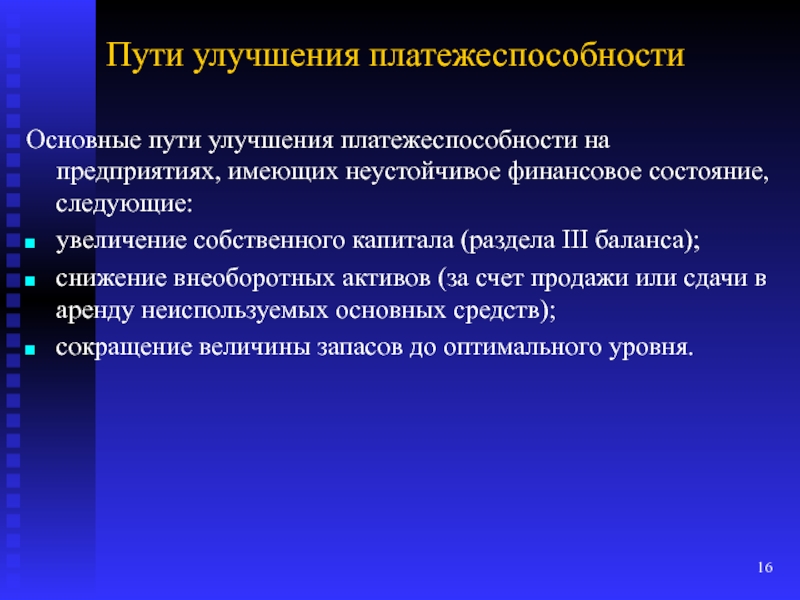

Основные пути улучшения платежеспособности на предприятиях, имеющих неустойчивое

финансовое состояние, следующие:

увеличение собственного капитала (раздела III баланса);

снижение внеоборотных активов

(за счет продажи или сдачи в аренду неиспользуемых основных средств);

сокращение величины запасов до оптимального уровня.

Слайд 17II. Оценка и анализ финансовой устойчивости по относительным показателям

Относительные показатели

финансовой устойчивости характеризуют степень зависимости предприятия от внешних инвесторов и

кредиторов. Владельцы предприятия заинтересованы в оптимизации собственного капитала и в минимизации заемных средств в общем объеме финансовых источников. Кредиторы оценивают финансовую устойчивость заемщика по величине собственного капитала и вероятности предотвращения банкротства.

Финансовая устойчивость предприятия характеризуется состоянием собственных и заемных средств и оценивается с помощью системы финансовых коэффициентов.

Анализ осуществляется путем расчета и сравнения отчетных показателей с базисными, а также изучения динамики их изменения за определенный период.

Слайд 18II. Оценка и анализ финансовой устойчивости по относительным показателям

Базисными показателями

могут быть:

значения показателей за предыдущий период;

значения показателей аналогичных предприятий;

среднеотраслевые значения

показателей, установленные государственными и отраслевыми органами управления.

Оценка финансовой устойчивости предприятия проводится с помощью финансовых коэффициентов.

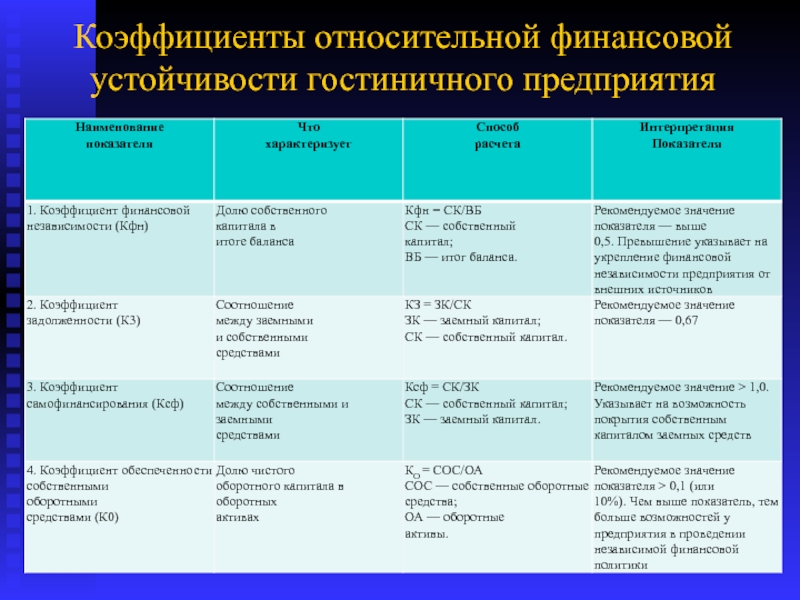

Слайд 19Коэффициенты относительной финансовой устойчивости гостиничного предприятия

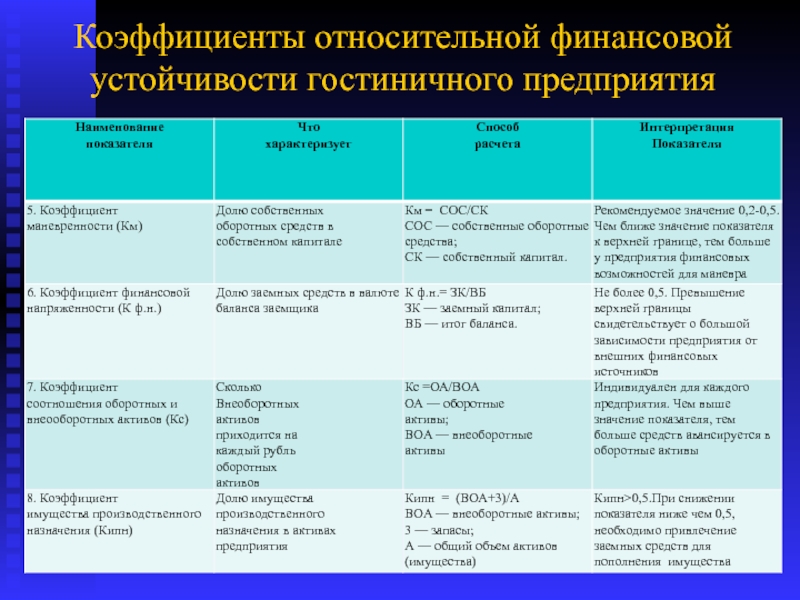

Слайд 20Коэффициенты относительной финансовой устойчивости гостиничного предприятия

Слайд 21II. Оценка и анализ финансовой устойчивости по относительным показателям

Анализ коэффициентов

– это нахождение соотношения между двумя отдельными показателями. В приведённой

таблице представлен лишь ряд коэффициентов из большого числа, используемого в практике, но всех их можно объединить в 5 групп по следующим характеристикам:

а) возможности погашения текущих обязательств;

б) движения текущих активов;

в) собственного капитала;

г) результатов основной деятельности;

д) информации о состоянии рынка.

Слайд 22II. Оценка и анализ финансовой устойчивости по относительным показателям

Методика анализа

названных выше коэффициентов состоит в сравнении:

фактических коэффициентов текущих с отчетными;

фактических

коэффициентов с нормативами;

фактических коэффициентов предприятия с показателями конкурентов;

фактических коэффициентов с отраслевыми показателями.

Слайд 23Оценка платежеспособности и ликвидности предприятия, ликвидный денежный поток

Слайд 24Платежеспособность и ликвидность – принципиальные отличия

Платежеспособность предприятия – это такое

состояние его финансовых возможностей, когда оно способно своевременно и полностью

выполнять свои финансовые обязательства перед внутренними и внешними партнерами, а также перед государством. Платежеспособность непосредственно влияет на формы и условия осуществления коммерческих сделок, в том числе на возможность получения кредитов и займов.

Ликвидность предприятия – его способность преобразования своих активов (имущества) в денежные средства. Ликвидность, в частности, характеризуется наличием у предприятия ликвидных средств в форме остатка денег в кассе, денежных средств на счетах в банках и легкореализуемых элементов оборотных активов (например, краткосрочных ценных бумаг).

Слайд 25Платежеспособность и ликвидность – принципиальные отличия

Понятия платежеспособности и ликвидности не

тождественны, но тесно связаны. Ликвидность предприятия отражает его способность

погасить свои долговые обязательства перед поставщиками, кредиторами, акционерами и государством, то есть платежеспособность в будущем. Для оценки платежеспособности и ликвидности предприятия проводятся:

анализ ликвидности баланса;

расчет и оценка финансовых коэффициентов ликвидности;

анализ денежных (финансовых) потоков.

При анализе ликвидности баланса осуществляется сравнение активов, сгруппированных по степени их ликвидности с обязательствами, упорядоченными по срокам их погашения.

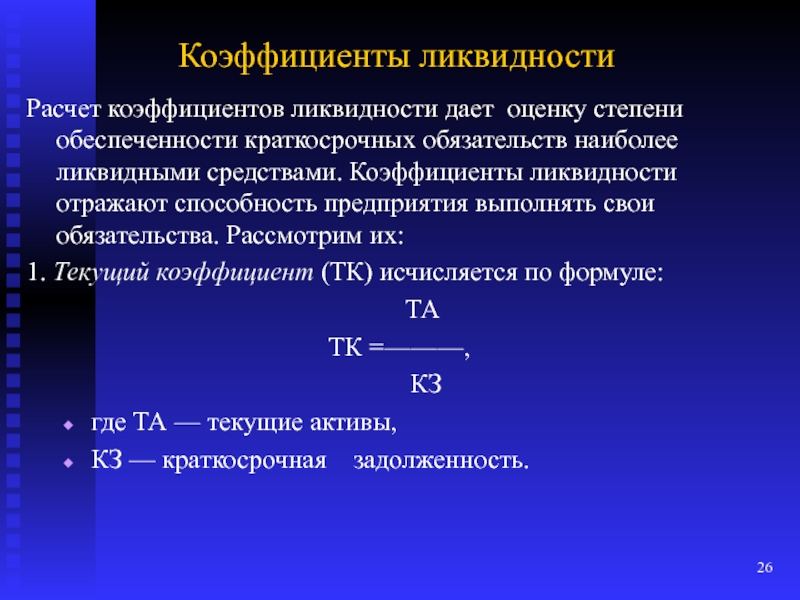

Слайд 26Коэффициенты ликвидности

Расчет коэффициентов ликвидности дает оценку степени обеспеченности краткосрочных обязательств

наиболее ликвидными средствами. Коэффициенты ликвидности отражают способность предприятия выполнять свои

обязательства. Рассмотрим их:

1. Текущий коэффициент (ТК) исчисляется по формуле:

ТА

ТК =———,

КЗ

где ТА — текущие активы,

КЗ — краткосрочная задолженность.

Слайд 27Текущий коэффициент ликвидности - продолжение

Это показатель способности, например, гостиницы удовлетворить

свои краткосрочные обязательства. Коэффициент ТК показывает, во сколько раз

текущие активы превышают краткосрочную задолженность.

Слишком низкое значение ТК показывает неспособность предприятия удовлетворить свои краткосрочные обязательства немедленно.

Слишком высокий ТК является благоприятным для заимодателей, но свидетельствует о чрезмерных инвестициях в рабочий капитал, не производящих дохода. Аналитики часто советуют, что рациональный коэффициент ТК должен быть в пределах от 1,5 до 2,5. Хотя такое правило не может быть абсолютно верным при всех обстоятельствах, значительное отклонение от него служит поводом к серьезному анализу ликвидности предприятия.

Слайд 28Коэффициенты ликвидности

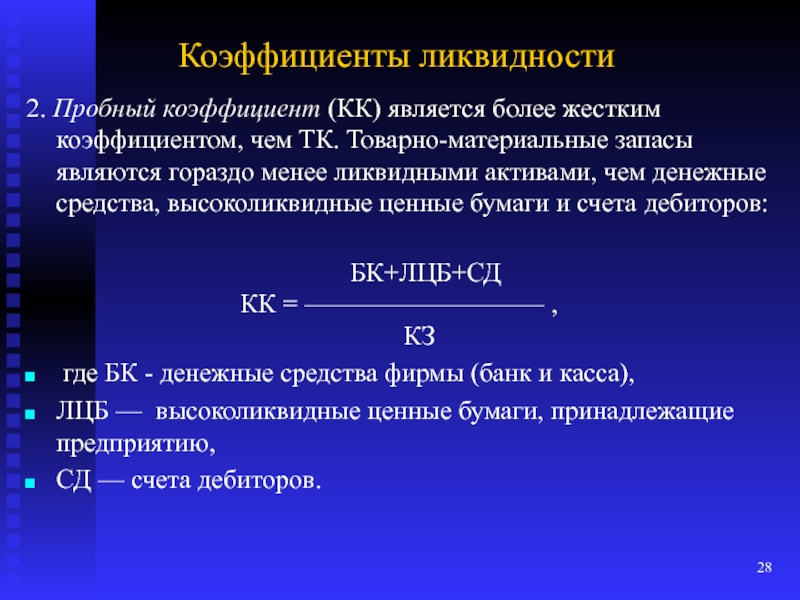

2. Пробный коэффициент (КК) является более жестким коэффициентом, чем

ТК. Товарно-материальные запасы являются гораздо менее ликвидными активами, чем денежные

средства, высоколиквидные ценные бумаги и счета дебиторов:

БК+ЛЦБ+СД

КК = ————————— ,

КЗ

где БК - денежные средства фирмы (банк и касса),

ЛЦБ — высоколиквидные ценные бумаги, принадлежащие предприятию,

СД — счета дебиторов.

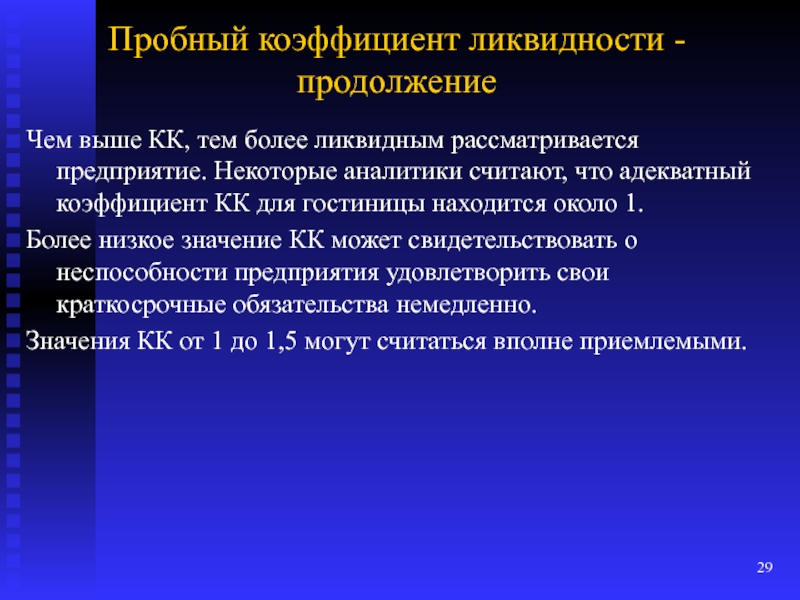

Слайд 29Пробный коэффициент ликвидности - продолжение

Чем выше КК, тем более ликвидным

рассматривается предприятие. Некоторые аналитики считают, что адекватный коэффициент КК для

гостиницы находится около 1.

Более низкое значение КК может свидетельствовать о неспособности предприятия удовлетворить свои краткосрочные обязательства немедленно.

Значения КК от 1 до 1,5 могут считаться вполне приемлемыми.

Слайд 30Коэффициенты ликвидности

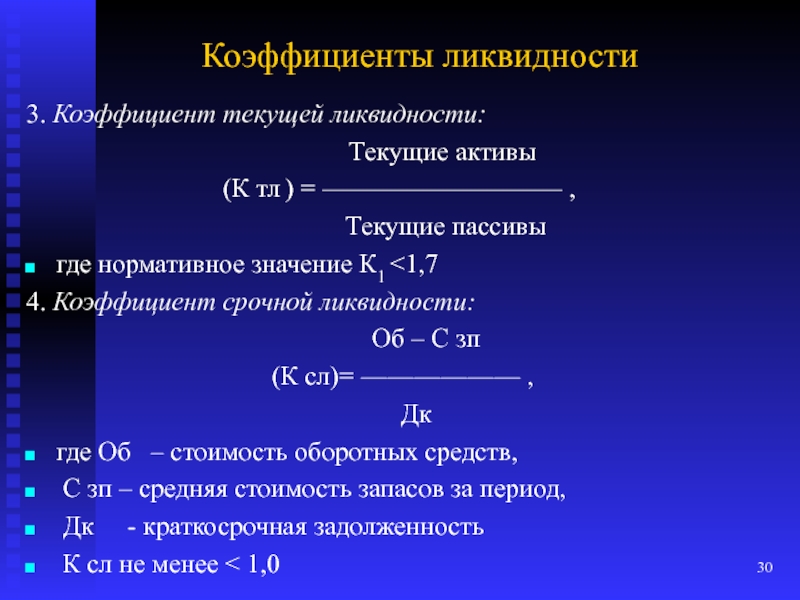

3. Коэффициент текущей ликвидности:

Текущие активы

(К тл ) = ————————— ,

Текущие пассивы

где нормативное значение К1 <1,7

4. Коэффициент срочной ликвидности:

Об – С зп

(К сл)= —————— ,

Дк

где Об – стоимость оборотных средств,

С зп – средняя стоимость запасов за период,

Дк - краткосрочная задолженность

К сл не менее < 1,0

Слайд 31Коэффициенты ликвидности

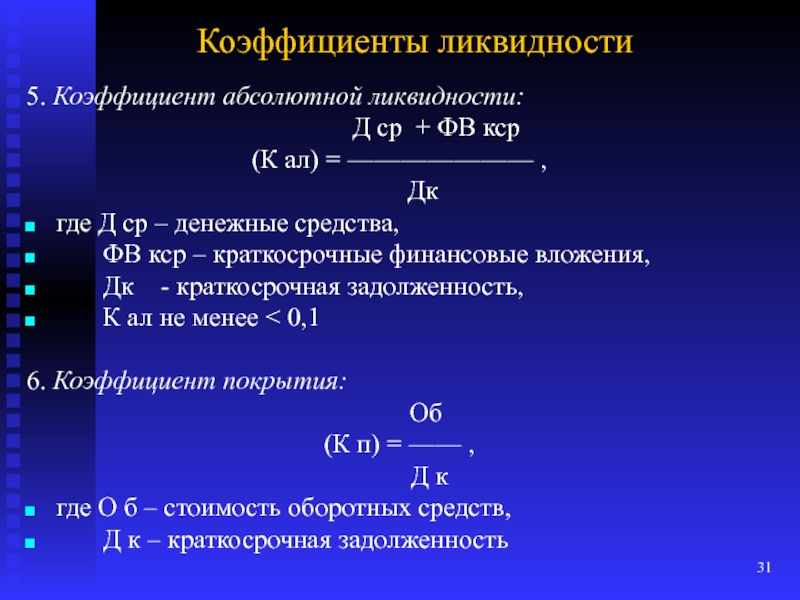

5. Коэффициент абсолютной ликвидности:

Д ср + ФВ кср

(К ал) = ——————— ,

Дк

где Д ср – денежные средства,

ФВ кср – краткосрочные финансовые вложения,

Дк - краткосрочная задолженность,

К ал не менее < 0,1

6. Коэффициент покрытия:

Об

(К п) = —— ,

Д к

где О б – стоимость оборотных средств,

Д к – краткосрочная задолженность

Слайд 32Коэффициенты ликвидности

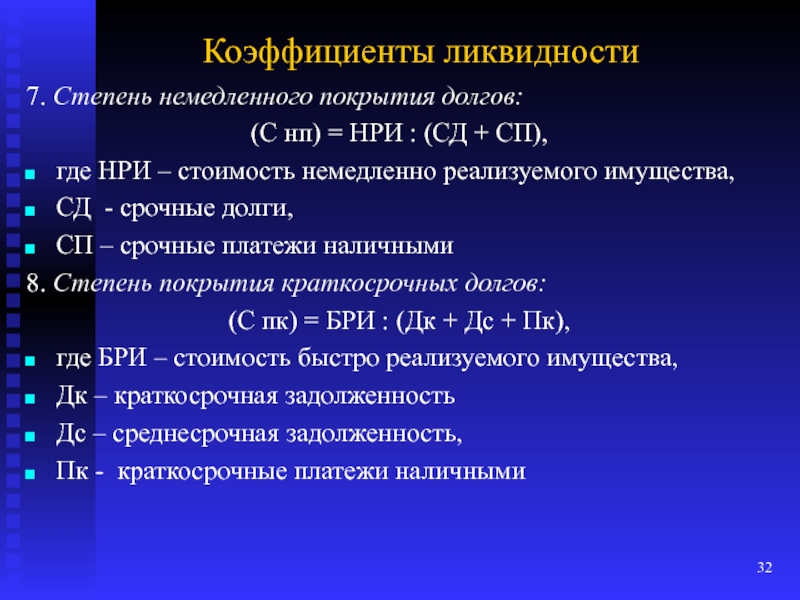

7. Степень немедленного покрытия долгов:

(С нп) = НРИ :

(СД + СП),

где НРИ – стоимость немедленно реализуемого имущества,

СД -

срочные долги,

СП – срочные платежи наличными

8. Степень покрытия краткосрочных долгов:

(С пк) = БРИ : (Дк + Дс + Пк),

где БРИ – стоимость быстро реализуемого имущества,

Дк – краткосрочная задолженность

Дс – среднесрочная задолженность,

Пк - краткосрочные платежи наличными

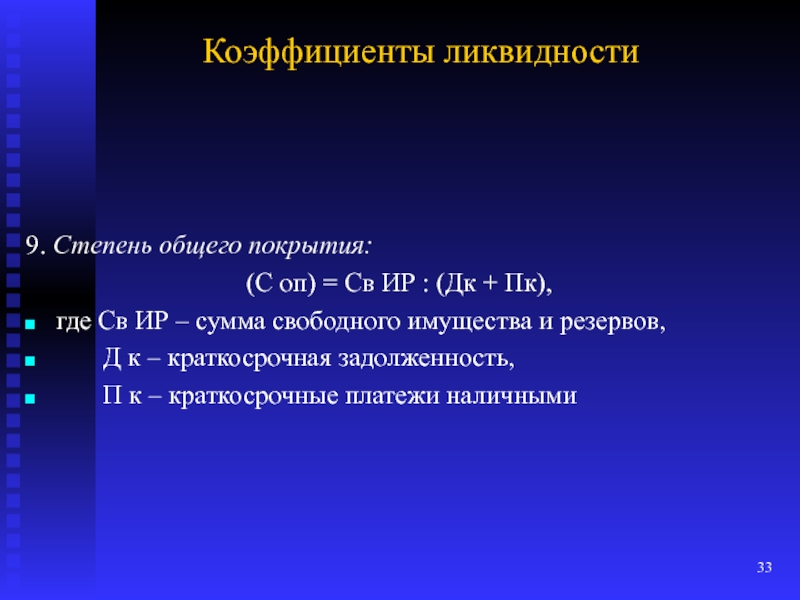

Слайд 33Коэффициенты ликвидности

9. Степень общего покрытия:

(С оп) = Св ИР :

(Дк + Пк),

где Св ИР – сумма свободного имущества и

резервов,

Д к – краткосрочная задолженность,

П к – краткосрочные платежи наличными

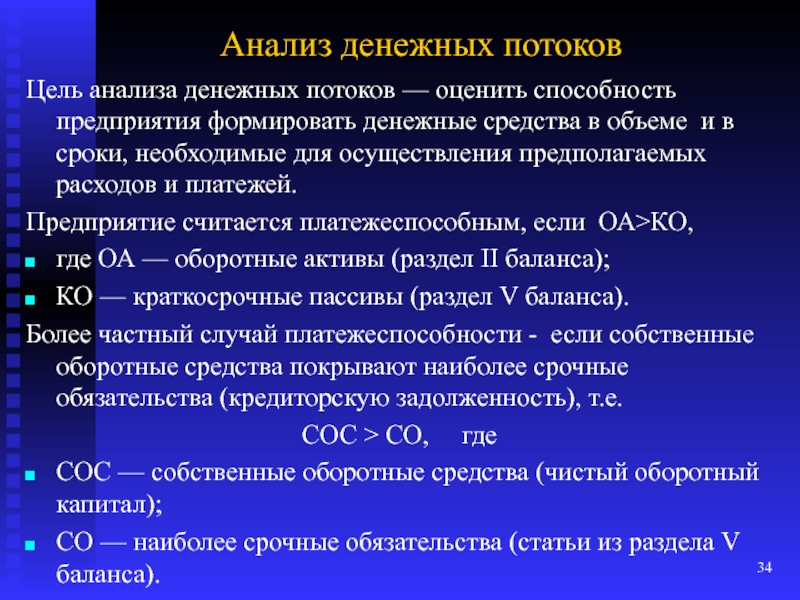

Слайд 34Анализ денежных потоков

Цель анализа денежных потоков — оценить способность предприятия

формировать денежные средства в объеме и в сроки, необходимые для

осуществления предполагаемых расходов и платежей.

Предприятие считается платежеспособным, если ОА>КО,

где ОА — оборотные активы (раздел II баланса);

КО — краткосрочные пассивы (раздел V баланса).

Более частный случай платежеспособности - если собственные оборотные средства покрывают наиболее срочные обязательства (кредиторскую задолженность), т.е.

СОС > СО, где

СОС — собственные оборотные средства (чистый оборотный капитал);

СО — наиболее срочные обязательства (статьи из раздела V баланса).

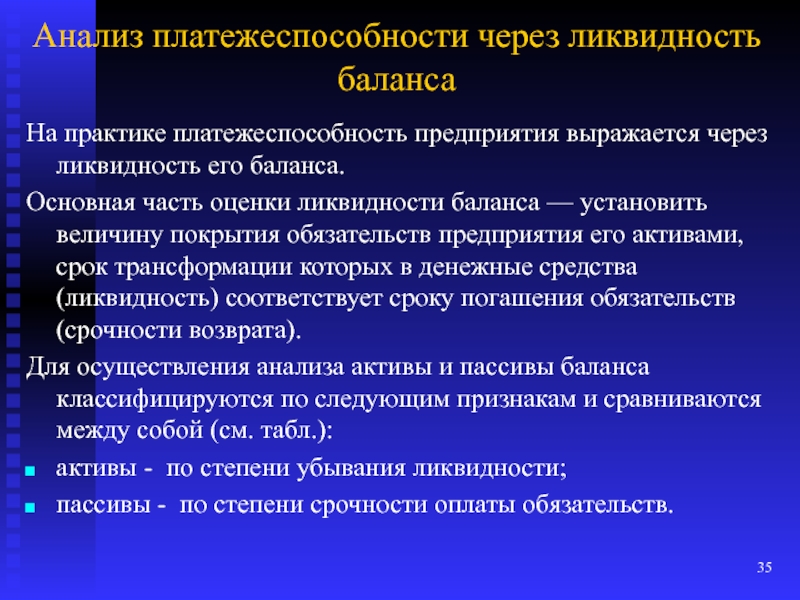

Слайд 35Анализ платежеспособности через ликвидность баланса

На практике платежеспособность предприятия выражается через

ликвидность его баланса.

Основная часть оценки ликвидности баланса — установить величину

покрытия обязательств предприятия его активами, срок трансформации которых в денежные средства (ликвидность) соответствует сроку погашения обязательств (срочности возврата).

Для осуществления анализа активы и пассивы баланса классифицируются по следующим признакам и сравниваются между собой (см. табл.):

активы - по степени убывания ликвидности;

пассивы - по степени срочности оплаты обязательств.

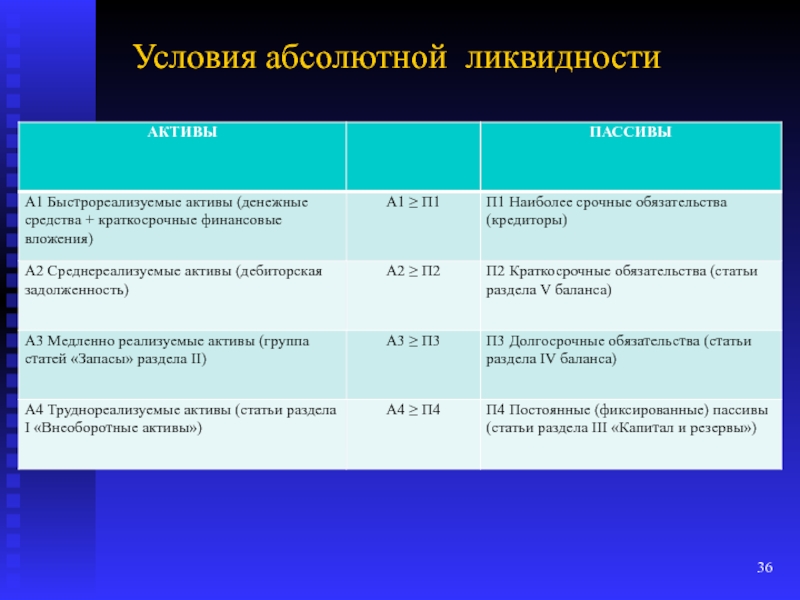

Слайд 37Условия абсолютной ликвидности

Обязательным условием абсолютной ликвидности баланса является выполнение первых

трех неравенств. Четвертое неравенство носит балансирующий характер. Его выполнение свидетельствует

о наличии у предприятия собственных оборотных средств (капитал и резервы минус внеоборотные активы).

Теоретически дефицит средств по одной группе активов компенсируется избытком по другой. Однако на практике менее ликвидные активы не могут заменить более ликвидные средства. Поэтому если любое из неравенств имеет знак, противоположный зафиксированному в оптимальном варианте, то ликвидность баланса отличается от абсолютной.

Сравнение A1 с П1 и А2 с П2 позволяет установить текущую ликвидность баланса, что свидетельствует о платежеспособности предприятия на ближайшее время.

Слайд 38Условия абсолютной ликвидности

Сравнение А3 с П3 выражает перспективную ликвидность, что

является базой для прогноза долгосрочной платежеспособности.

Изменение уровня ликвидности устанавливается

по динамике абсолютной величины чистого оборотного капитала. Он составляет сумму средств, оставшуюся после погашения всех краткосрочных обязательств. Поэтому рост данного показателя отражает повышение уровня ликвидности предприятия.

Для качественной оценки финансового положения предприятия кроме абсолютных показателей ликвидности баланса целесообразно с помощью финансовых коэффициентов оценить соотношение имеющихся оборотных активов (по их видам) и краткосрочных обязательств для их возможного последующего погашения.

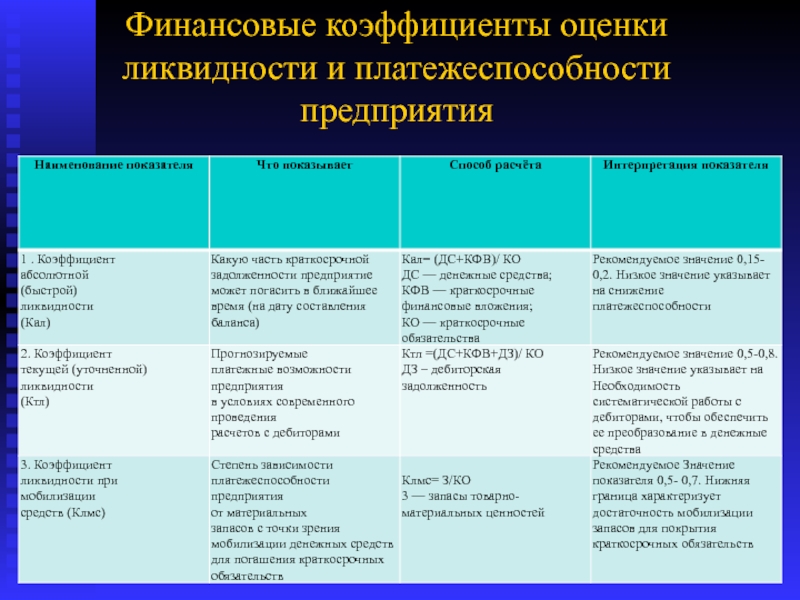

Слайд 39Финансовые коэффициенты для оценки ликвидности баланса

Оборотные активы имеют различную степень

ликвидности в случае их возможной реализации: абсолютно ликвидны денежные средства,

далее по убывающей степени ликвидности располагаются краткосрочные финансовые вложения, дебиторская задолженность и запасы. Для оценки используются показатели, которые различаются по порядку включения в их расчет ликвидных средств, рассматриваемых в качестве покрытия краткосрочных обязательств. Расчеты целесообразно проводить на конец каждого месяца, используя внутреннюю учетную информацию предприятия (главную книгу, журналы-ордера и др.).

Основные финансовые коэффициенты, используемые для оценки ликвидности баланса и платежеспособности предприятия, представлены в табл.

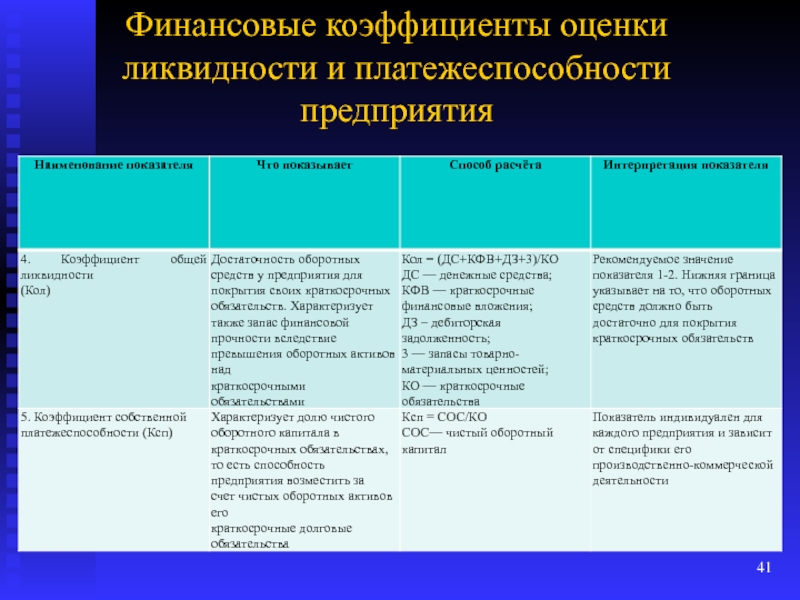

Слайд 40Финансовые коэффициенты оценки ликвидности и платежеспособности предприятия

Слайд 41Финансовые коэффициенты оценки ликвидности и платежеспособности предприятия

Слайд 42Ликвидный денежный поток

Ликвидный денежный поток (ЛДП) является показателем определения дефицитного

или избыточного сальдо денежных средств, возникающего в случае полного покрытия

всех долговых обязательств по заемным средствам. Ликвидный денежный поток характеризует финансовую устойчивость предприятия и рассчитывается как изменение в чистой кредитной позиции предприятия в течение определенного периода (месяца, квартала).

Чистая кредитная позиция — это разность между суммой долгосрочных и краткосрочных кредитов, полученных предприятием, и величиной имеющихся денежных средств на момент расчета.

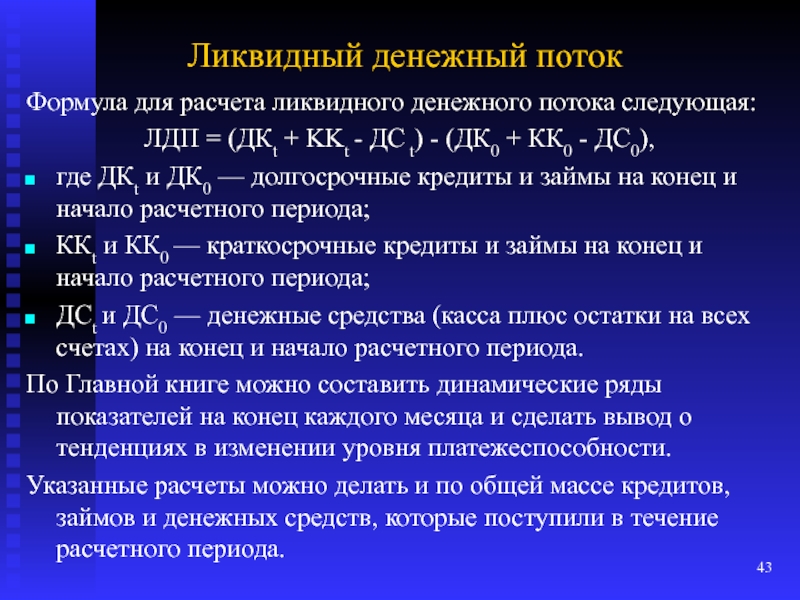

Слайд 43Ликвидный денежный поток

Формула для расчета ликвидного денежного потока следующая:

ЛДП =

(ДКt + KKt - ДС t) - (ДК0 + КК0

- ДС0),

где ДКt и ДК0 — долгосрочные кредиты и займы на конец и начало расчетного периода;

ККt и КК0 — краткосрочные кредиты и займы на конец и начало расчетного периода;

ДСt и ДС0 — денежные средства (касса плюс остатки на всех счетах) на конец и начало расчетного периода.

По Главной книге можно составить динамические ряды показателей на конец каждого месяца и сделать вывод о тенденциях в изменении уровня платежеспособности.

Указанные расчеты можно делать и по общей массе кредитов, займов и денежных средств, которые поступили в течение расчетного периода.

Слайд 44Особенности показателя ликвидного денежного потока

Отличие показателей ликвидного денежного потока от

других показателей ликвидности (абсолютной, текущей и общей) состоит в следующем:

коэффициенты

ликвидности отражают способность предприятия погашать свои обязательства внешним кредиторам;

ликвидный денежный поток характеризует абсолютную величину денежных средств, получаемых от текущей и инвестиционной деятельности предприятия.

Слайд 45Особенности показателя ликвидного денежного потока

Ликвидный денежный поток в силу своей

очевидной конфиденциальности есть показатель, в первую очередь, внутреннего пользования. Он

важен также и для потенциальных инвесторов.

Данный показатель включает в себя весь объем заемных средств и поэтому показывает влияние кредитов и займов на эффективность деятельности предприятия с точки зрения генерирования денежного потока.

Слайд 46Диагностика банкротства предприятия

Слайд 47Понятие и цели диагностики банкротства

Диагностика банкротства характеризует систему оценки параметров

кризисного финансового развития предприятия, осуществляемой на основе методов факторного анализа

и прогнозирования.

Основными целями диагностики банкротства являются:

углубление результатов оценки кризисных параметров финансового развития предприятия, полученных в процессе экспресс-диагностики банкротства;

подтверждение полученной предварительной оценки масштабов кризисного финансового состояния предприятия;

прогнозирование развития отдельных факторов, генерирующих угрозу банкротства предприятия, и их негативных последствий;

оценка и прогнозирование способности предприятия к нейтрализации угрозы банкротства за счет внутреннего финансового потенциала.

Слайд 48Этапы диагностики банкротства

I. Систематизация основных факторов, обуславливающих кризисное финансовое развитие

предприятия, факторный анализ и прогнозирование составляют основу фундаментальной диагностики банкротства,

поэтому систематизации отдельных факторов, намечаемых к исследованию, должно быть уделено первостепенное внимание. В процессе изучения и оценки эти факторы подразделяются на две основные группы:

не зависящие от деятельности предприятия (внешние или экзогенные факторы);

зависящие от деятельности предприятия (внутренние или эндогенные факторы).

Слайд 49Систематизация основных факторов - продолжение

Внешние факторы кризисного финансового развития в

свою очередь подразделяются при анализе на три подгруппы:

социально-экономические факторы общего

развития страны. В составе этих факторов рассматриваются только те, которые оказывают негативное воздействие на хозяйственную деятельность данного предприятия, т.е. формируют угрозу его банкротства.

рыночные факторы. При рассмотрении этих факторов исследуются негативные для данного предприятия тенденции развития товарных (как по сырью и материалам, так и по выпускаемой продукции) и финансового рынков;

прочие внешние факторы. Их состав предприятие определяет самостоятельно с учетом специфики своей деятельности.

Слайд 50Систематизация основных факторов - продолжение

Внутренние факторы кризисного финансового развития также

подразделяются при анализе на три подгруппы в зависимости от особенностей

формирования денежных потоков предприятия:

факторы, связанные с операционной деятельностью;

факторы, связанные с инвестиционной деятельностью;

факторы, связанные с финансовой деятельностью.

Слайд 51Этапы диагностики банкротства

II. Проведение комплексного анализа с использованием специальных методов

оценки влияния отдельных факторов на кризисное финансовое развитие предприятия.

Основу такого

анализа составляет выявление степени негативного воздействия отдельных факторов на различные аспекты финансового развития предприятия. В процессе осуществления такого фундаментального анализа используются следующие основные методы:

полный комплексный анализ финансовых коэффициентов. При осуществлении этого анализа существенно расширяется круг объектов «кризисного поля», а также система показателей-индикаторов возможной угрозы банкротства;

Слайд 52корреляционный анализ. Этот метод используется для определения степени влияния отдельных

факторов на характер кризисного финансового развития предприятия. Количественно степень этого

влияния может быть измерена с помощью одно— или многофакторных моделей корреляции. По результатам такой оценки проводится ранжирование отдельных факторов по степени их негативного воз действия на финансовое развитие предприятия;

СВОТ — анализ (SWOT-analysis). Название этого метода представляет аббревиатуру начальных букв терминов, характеризующих объекты этого анализа:

S— Strength (сильные стороны предприятия);

W— Weakness (слабые стороны предприятия);

О— Opportunity (возможности развития предприятия);

Т— Treat (угрозы развитию предприятия).

Проведение комплексного анализа - продолжение

Слайд 53СВОТ- анализа по комплексному исследованию влияния основных факторов на кризисное

финансовое развитие предприятия

Основным содержание СВОТ - анализа является исследование характера

сильных и слабых сторон предприятия в разрезе отдельных внутренних факторов, а также позитивного или негативного влияния отдельных внешних факторов, обуславливающих кризисное развитие предприятия

Слайд 54Проведение комплексного анализа - продолжение

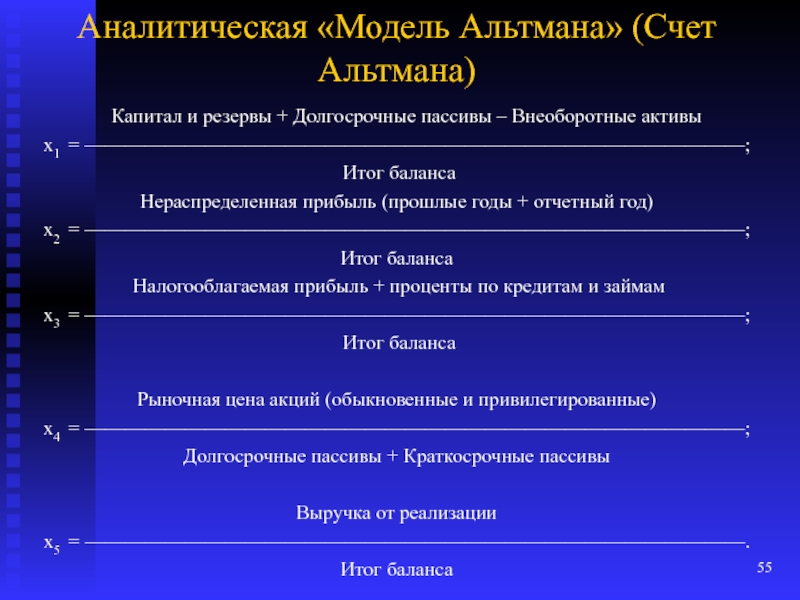

аналитическая «Модель Альтмана» (Счет Альтмана). Она

представляет собой алгоритм интегральной оценки угрозы банкротства предприятия, основанный на

комплексном учете важнейших показателей, диагностирующих кризисное финансовое его состояние. На основе обследования предприятий-банкротов Э. Альтман определил коэффициенты значимости отдельных факторов в интегральной оценке вероятности банкротства. Модель Альтмана имеет следующий вид:

Z = 1,2 x X1 + 1,4 x X2 + 3,3 x X3 + 0,6 x X4 + 1,0 х Х5

где Z— интегральный показатель уровня угрозы банкротства («Z-счет Альтмана»);

Слайд 55Аналитическая «Модель Альтмана» (Счет Альтмана)

Капитал и резервы +

Долгосрочные пассивы – Внеоборотные активы

х1 = —————————————————————————————————;

Итог баланса

Нераспределенная прибыль

(прошлые годы + отчетный год)

х2 = —————————————————————————————————;

Итог баланса

Налогооблагаемая прибыль + проценты по кредитам и займам

х3 = —————————————————————————————————;

Итог баланса

Рыночная цена акций (обыкновенные и привилегированные)

х4 = —————————————————————————————————;

Долгосрочные пассивы + Краткосрочные пассивы

Выручка от реализации

х5 = —————————————————————————————————.

Итог баланса

Слайд 56Аналитическая «Модель Альтмана» (Счет Альтмана)

Следует иметь в виду, что

при Z < 1,80 вероятность банкротства очень велика; при 1,81

< Z < 2,70 вероятность банкротства средняя; при 2,71 < Z < 2,99 вероятность банкротства невелика и при Z > 2,99 вероятность банкротства ничтожна. Вместе с тем, в диапазоне от 1,81 до 2,99 прогноз банкротства на основе индекса кредитоспособности Альтмана может с большой вероятностью привести к ошибочным выводам (это так называемая «темная зона»).

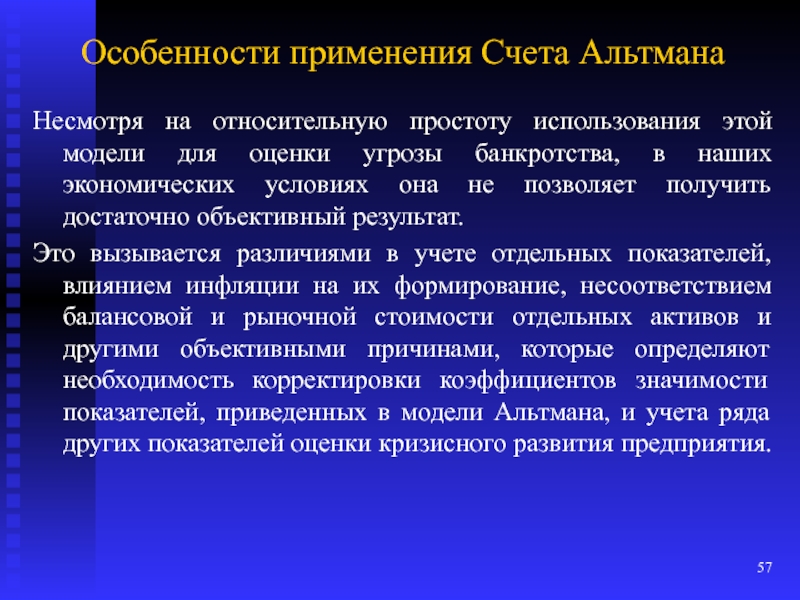

Слайд 57Особенности применения Счета Альтмана

Несмотря на относительную простоту использования этой

модели для оценки угрозы банкротства, в наших экономических условиях она

не позволяет получить достаточно объективный результат.

Это вызывается различиями в учете отдельных показателей, влиянием инфляции на их формирование, несоответствием балансовой и рыночной стоимости отдельных активов и другими объективными причинами, которые определяют необходимость корректировки коэффициентов значимости показателей, приведенных в модели Альтмана, и учета ряда других показателей оценки кризисного развития предприятия.

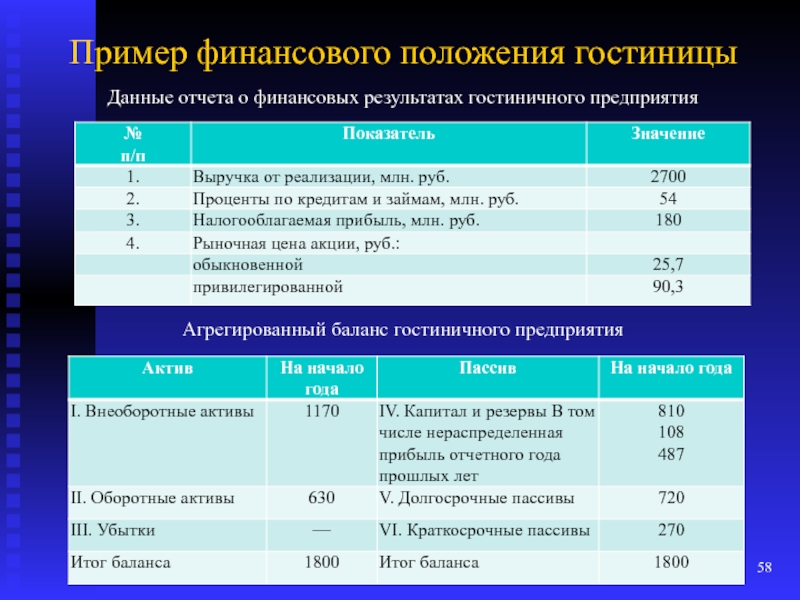

Слайд 58Пример финансового положения гостиницы

Агрегированный баланс гостиничного предприятия

Данные отчета о финансовых

результатах гостиничного предприятия

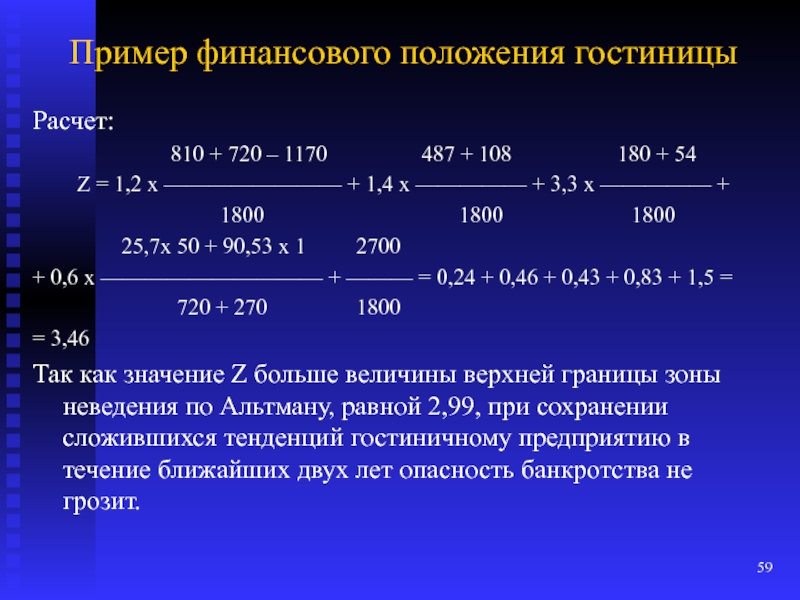

Слайд 59Пример финансового положения гостиницы

Расчет:

810

+ 720 – 1170

487 + 108 180 + 54

Z = 1,2 x ———————— + 1,4 x ————— + 3,3 x ————— +

1800 1800 1800

25,7x 50 + 90,53 x 1 2700

+ 0,6 x —————————— + ——— = 0,24 + 0,46 + 0,43 + 0,83 + 1,5 =

720 + 270 1800

= 3,46

Так как значение Z больше величины верхней границы зоны неведения по Альтману, равной 2,99, при сохранении сложившихся тенденций гостиничному предприятию в течение ближайших двух лет опасность банкротства не грозит.

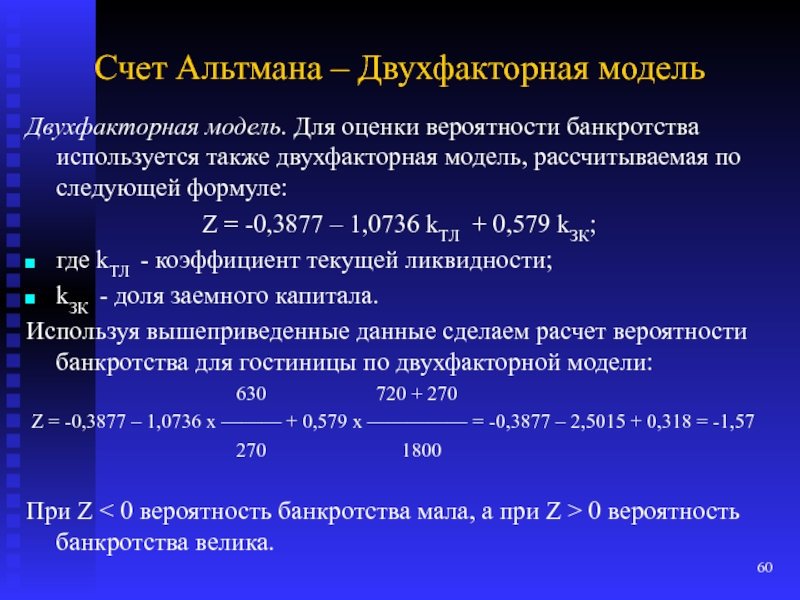

Слайд 60Счет Альтмана – Двухфакторная модель

Двухфакторная модель. Для оценки вероятности банкротства

используется также двухфакторная модель, рассчитываемая по следующей формуле:

Z = -0,3877

– 1,0736 kТЛ + 0,579 kЗК;

где kТЛ - коэффициент текущей ликвидности;

kЗК - доля заемного капитала.

Используя вышеприведенные данные сделаем расчет вероятности банкротства для гостиницы по двухфакторной модели:

630 720 + 270

Z = -0,3877 – 1,0736 x ——— + 0,579 x ————— = -0,3877 – 2,5015 + 0,318 = -1,57

270 1800

При Z < 0 вероятность банкротства мала, а при Z > 0 вероятность банкротства велика.

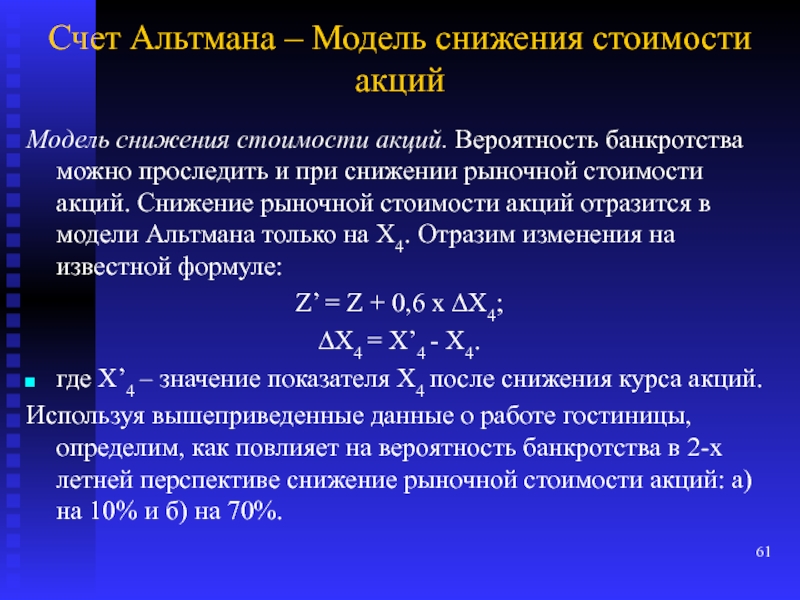

Слайд 61Счет Альтмана – Модель снижения стоимости акций

Модель снижения стоимости акций.

Вероятность банкротства можно проследить и при снижении рыночной стоимости акций.

Снижение рыночной стоимости акций отразится в модели Альтмана только на X4. Отразим изменения на известной формуле:

Z’ = Z + 0,6 x ∆X4;

∆X4 = X’4 - X4.

где X’4 – значение показателя X4 после снижения курса акций.

Используя вышеприведенные данные о работе гостиницы, определим, как повлияет на вероятность банкротства в 2-х летней перспективе снижение рыночной стоимости акций: а) на 10% и б) на 70%.

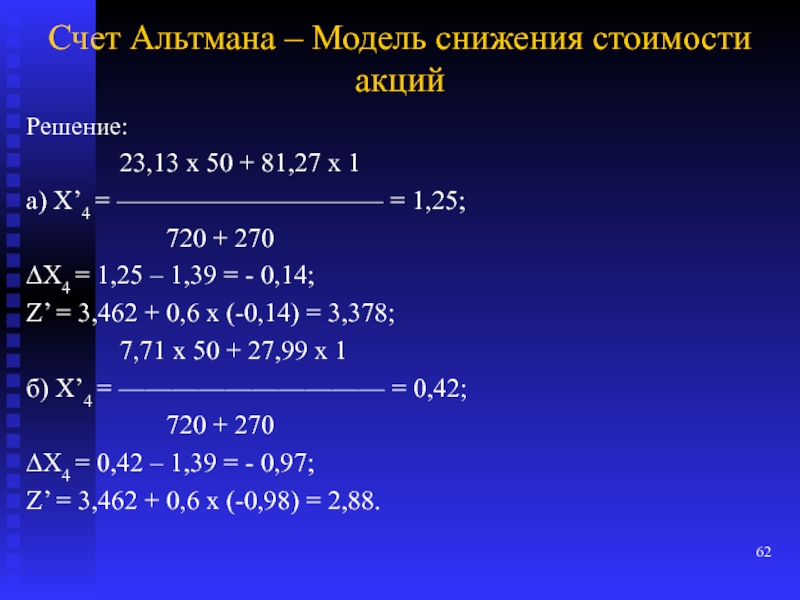

Слайд 62Счет Альтмана – Модель снижения стоимости акций

Решение:

23,13 х 50 + 81,27 х 1

а)

X’4 = —————————— = 1,25;

720 + 270

∆X4 = 1,25 – 1,39 = - 0,14;

Z’ = 3,462 + 0,6 х (-0,14) = 3,378;

7,71 х 50 + 27,99 х 1

б) X’4 = —————————— = 0,42;

720 + 270

∆X4 = 0,42 – 1,39 = - 0,97;

Z’ = 3,462 + 0,6 х (-0,98) = 2,88.

Слайд 63Счет Альтмана – Модель снижения стоимости акций

Снижение рыночной стоимости акций

на 10% ведет к незначительному повышению вероятности банкротства (значение функции

Альтмана возрастает на 3%), но при падении стоимости акций на 70 % значение индекса кредитоспособности Альтмана попадает в зону неведения, поэтому определенный прогноз вероятности банкротства невозможен.

Слайд 64III. Прогнозирование развития кризисного финансового состояния предприятия под негативным воздействием

отдельных факторов

Такой прогноз осуществляется на основе разработки специальных многофакторных

регрессионных моделей, использования в этих целях методического аппарата СВОТ-анализа и других методов, подробно рассмотренных ранее при изложении принципов анализа.

В процессе прогнозирования учитываются факторы, оказывающие наиболее существенное негативное воздействие на финансовое развитие и генерирующие наибольшую угрозу банкротства предприятия ИГиТ в предстоящем периоде.

Слайд 65IV. Прогнозирование способности предприятия к нейтрализации угрозы банкротства за счет

внутреннего финансового потенциала

В процессе такого прогнозирования определяется как быстро и

в каком объеме предприятие способно:

обеспечить рост чистого денежного потока;

снизить общую сумму финансовых обязательств;

реструктуризировать свои финансовые обязательства путем перевода их из краткосрочных форм в долгосрочные;

снизить уровень текущих затрат и коэффициент операционного левериджа;

снизить уровень финансовых рисков в своей деятельности;

положительно изменить другие финансовые показатели несмотря на негативное воздействие отдельных факторов.

Слайд 66IV. Прогнозирование способности предприятия к нейтрализации угрозы банкротства за счет

внутреннего финансового потенциала - Продолжение

Обобщающую оценку способности предприятия ИГиТ к

нейтрализации угрозы банкротства в краткосрочном перспективном периоде позволяет получить прогнозируемый в динамике коэффициент возможной нейтрализации текущей угрозы банкротства, который рассчитывается по следующей формуле:

ЧДП

КНУБ = ———

ФО

где КНУБ — коэффициент возможной нейтрализации угрозы банкротства в краткосрочном перспективном периоде;

ЧДП — ожидаемая сумма чистого денежного потока;

ФО — средняя сумма финансовых обязательств.

Слайд 67V. Окончательное определение масштабов кризисного финансового состояния предприятия

Идентификация масштабов кризисного

финансового состояния должна включать аналитические и прогнозные результаты фундаментальной диагностики

банкротства и определять возможные направления восстановления финансового равновесия предприятия.

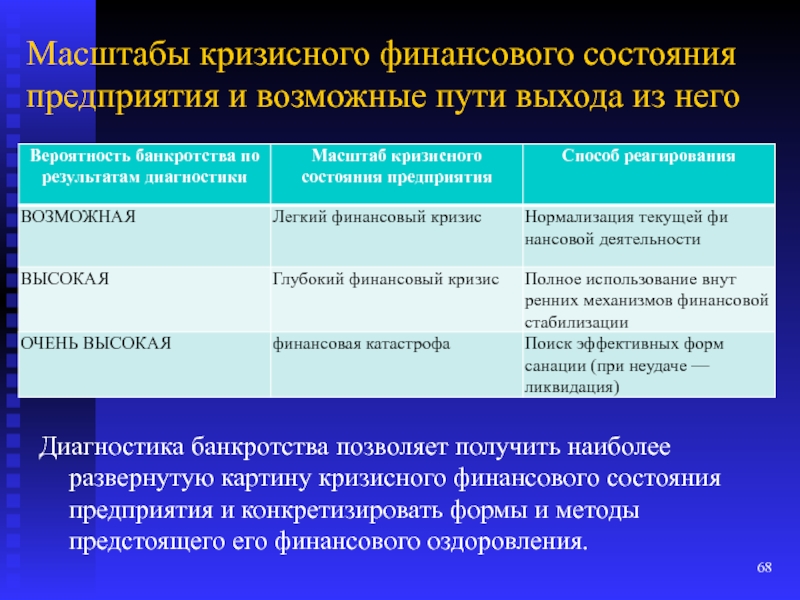

В табл. приведены критерии характеристик масштабов кризисного финансового состояния предприятия, а также наиболее адекватные им способы реагирования (включения соответствующих систем защитных финансовых механизмов).

Слайд 68Масштабы кризисного финансового состояния предприятия и возможные пути выхода из

него

Диагностика банкротства позволяет получить наиболее развернутую картину кризисного финансового состояния

предприятия и конкретизировать формы и методы предстоящего его финансового оздоровления.