Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

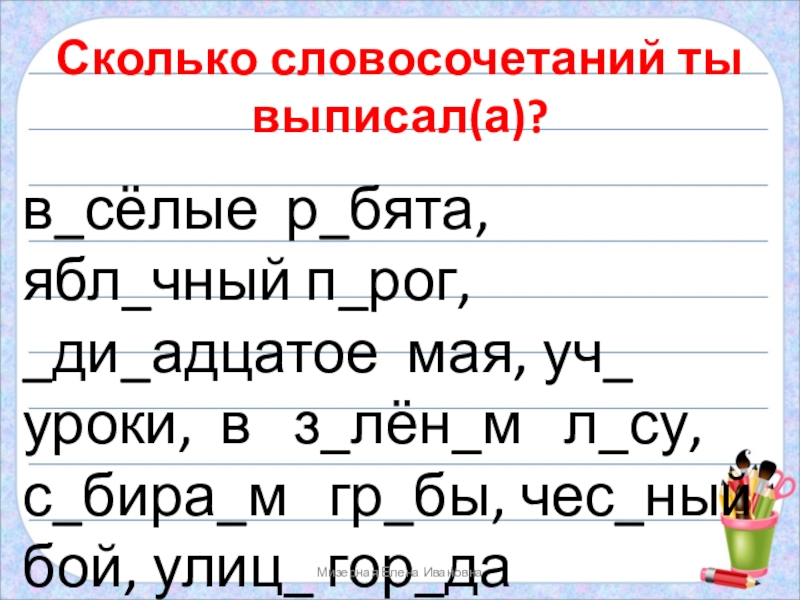

- Русский язык

- Технология

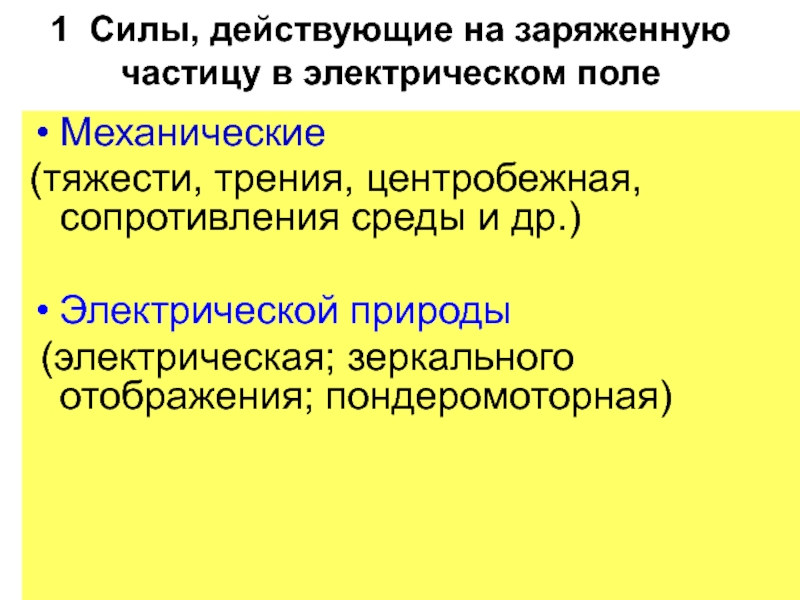

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

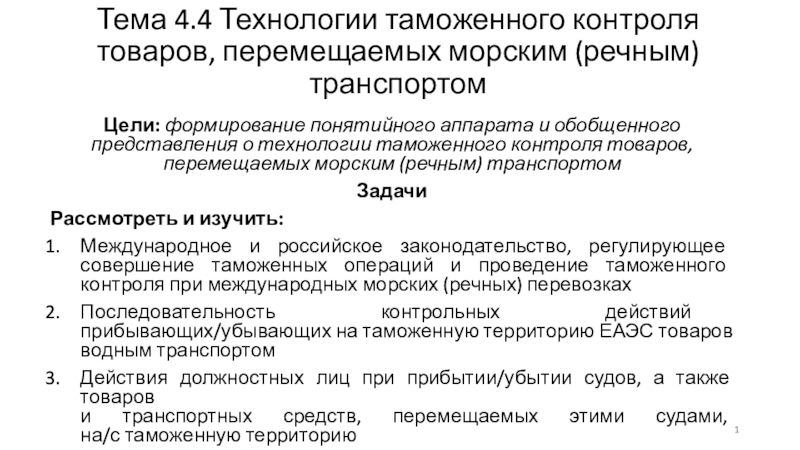

- Юриспруденция

Тема 2

Содержание

- 1. Тема 2

- 2. Ружанская Н.В.Финансовый менеджментсовокупность инструментария разработки и реализации

- 3. Ружанская Н.В.Содержание финансового менеджмента

- 4. Ружанская Н.В.Объект финансового менеджментаФинансовые взаимоотношения организации

- 5. Ружанская Н.В.Предмет финансового менеджментаФинансовый механизм организации

- 6. Ружанская Н.В.Финансовый механизмформа организации финансовых взаимоотношений хозяйствующего

- 7. Ружанская Н.В.Финансовые методыФорма организации финансовых отношенийПримерфинансовое планированиеинвестированиеценообразованиестрахованиеконтролькредитование и пр.

- 8. Ружанская Н.В.Финансовые приемыФорма использования финансовых методовПримервиды планированияспособы инвестирования, ценообразованияформы страхования, кредитования и пр.

- 9. Ружанская Н.В.Финансовые рычагиФорма реализации финансовых приемовПримерценанорма прибылипроцентная ставкастраховой тариф и пр.

- 10. Ружанская Н.В.Финансовые инструментылюбой контракт, по которому наблюдается

- 11. Ружанская Н.В.Первичные финансовые инструменты акцииоблигациивекселяденежные средствакредиторская и дебиторская

- 12. Ружанская Н.В.Финансовые принципыфинансово-хозяйственная самостоятельностьсамоокупаемостьсоблюдение финансовой дисциплинырентабельностьфинансовая устойчивостьфинансовое равновесие и пр.

- 13. Ружанская Н.В.Финансовый механизмПравовое обеспечение - законодательные акты,

- 14. Ружанская Н.В.Концепции финансового менеджментаКонцепция оценки стоимости денег

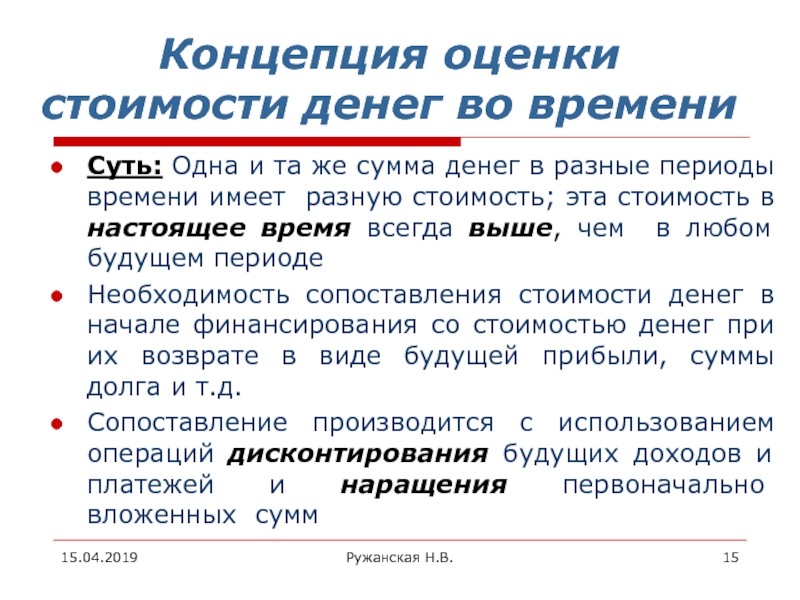

- 15. Ружанская Н.В.Концепция оценки стоимости денег во времениСуть:

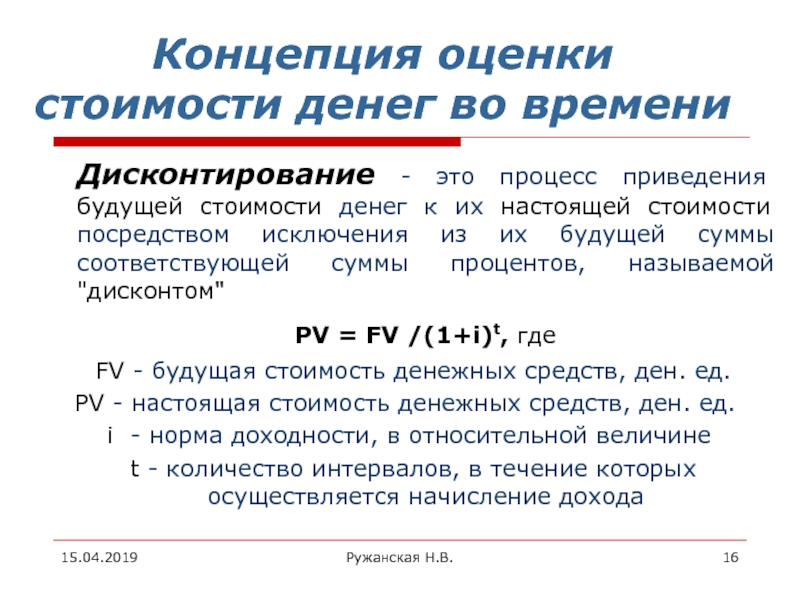

- 16. Ружанская Н.В.Концепция оценки стоимости денег во времени

- 17. Ружанская Н.В.Концепция оценки стоимости денег во времениНаращение - процесс, обратный процессу дисконтированияFV = PV х (1+i)t

- 18. Ружанская Н.В.Концепция учета влияния фактора инфляцииСуть: Необходимость

- 19. Ружанская Н.В.Концепция учета фактора рискаСуть: Неопределенность внешних

- 20. Ружанская Н.В.Концепция оценки фактора ликвидности

- 21. Ружанская Н.В.Теория идеального рынка капитала отсутствие трансакционных

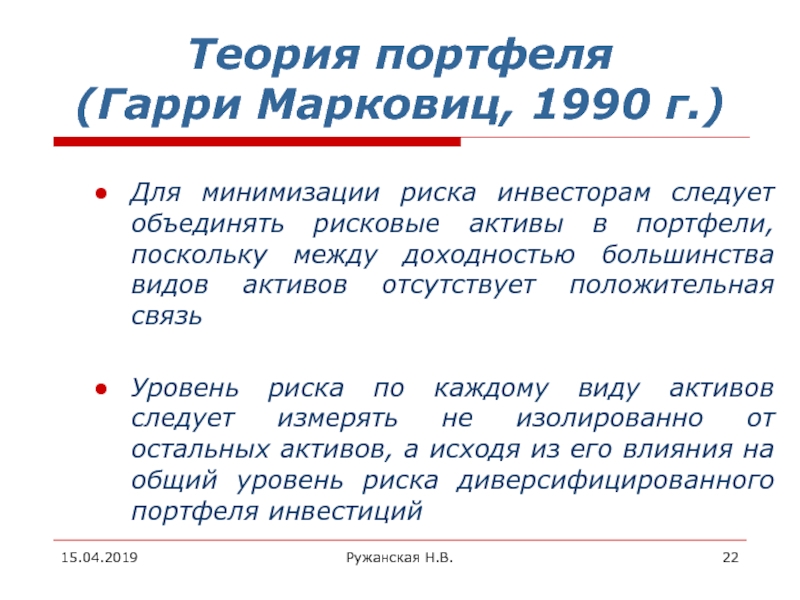

- 22. Ружанская Н.В.Теория портфеля (Гарри Марковиц, 1990 г.)Для

- 23. Ружанская Н.В.Теория структуры капитала Для каждой организации

- 24. Ружанская Н.В.Теория дивидендов (теории Модильяни и

- 25. Ружанская Н.В.Гипотеза эффективности рынка (Efficient Markets Hypothesis

- 26. Ружанская Н.В.Гипотеза эффективности рынка (Efficient Markets Hypothesis

- 27. Ружанская Н.В.Теория ассиметричности информацииОтдельные категории лиц могут

- 28. Ружанская Н.В.Теория агентских отношений (теория стейкхоулдеров)

- 29. Ружанская Н.В.Главная цель финансового менеджментаобеспечение максимизации благосостояния

- 30. Ружанская Н.В.Задачи финансового менеджментаформирование финансового капитала с

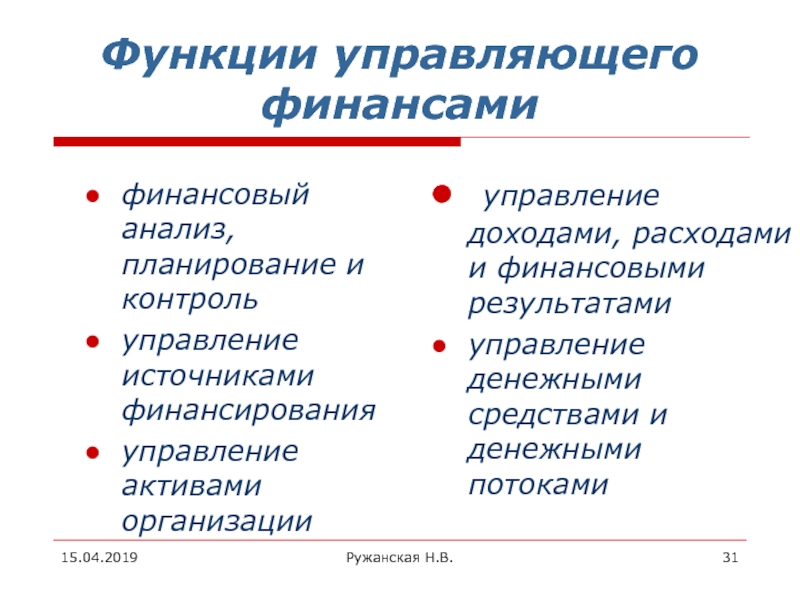

- 31. Ружанская Н.В.Функции управляющего финансамифинансовый анализ, планирование и

- 32. Скачать презентанцию

Ружанская Н.В.Финансовый менеджментсовокупность инструментария разработки и реализации управленческих решений относительно формирования, распределения и использования финансовых ресурсов субъекта хозяйствования и организации оборота его денежных средств

Слайды и текст этой презентации

Слайд 2Ружанская Н.В.

Финансовый менеджмент

совокупность инструментария разработки и реализации управленческих решений относительно

Слайд 6Ружанская Н.В.

Финансовый механизм

форма организации финансовых взаимоотношений хозяйствующего субъекта посредством применения

финансовых методов, приемов, рычагов, инструментов, принципов на основе правового, нормативного

и иного обеспеченияСлайд 7Ружанская Н.В.

Финансовые методы

Форма организации финансовых отношений

Пример

финансовое планирование

инвестирование

ценообразование

страхование

контроль

кредитование и пр.

Слайд 8Ружанская Н.В.

Финансовые приемы

Форма использования финансовых методов

Пример

виды планирования

способы инвестирования, ценообразования

формы страхования,

кредитования и пр.

Слайд 9Ружанская Н.В.

Финансовые рычаги

Форма реализации финансовых приемов

Пример

цена

норма прибыли

процентная ставка

страховой тариф и

пр.

Слайд 10Ружанская Н.В.

Финансовые инструменты

любой контракт, по которому наблюдается изменение финансовых активов

и финансовых обязательств организации

Финансовые активы - это денежные средства, контрактное

право на получение от другой организации различного рода доходовФинансовые обязательства - это контрактные обязательства выплатить денежные средства или предоставить иной вид финансовых активов другой организации

Слайд 11Ружанская Н.В.

Первичные финансовые инструменты

акции

облигации

векселя

денежные средства

кредиторская и дебиторская задолженность по текущим

операциям

Вторичные финансовые инструменты (производные или деривативы)

финансовые опционы

фьючерсы

форвардные контракты

процентные свопы

валютные

свопы и др.Финансовые инструменты

Слайд 12Ружанская Н.В.

Финансовые принципы

финансово-хозяйственная самостоятельность

самоокупаемость

соблюдение финансовой дисциплины

рентабельность

финансовая устойчивость

финансовое равновесие и пр.

Слайд 13Ружанская Н.В.

Финансовый механизм

Правовое обеспечение - законодательные акты, а также приравненные

к ним акты органов исполнительной власти

Нормативное обеспечение - акты органов

исполнительной властиИное обеспечение - внутренняя и внешняя экономическая информация

Слайд 14Ружанская Н.В.

Концепции финансового менеджмента

Концепция оценки стоимости денег во времени

Концепция

учета влияния фактора инфляции

Концепция учета фактора риска

Концепция оценки

фактора ликвидности Слайд 15Ружанская Н.В.

Концепция оценки стоимости денег во времени

Суть: Одна и та

же сумма денег в разные периоды времени имеет разную стоимость;

эта стоимость в настоящее время всегда выше, чем в любом будущем периодеНеобходимость сопоставления стоимости денег в начале финансирования со стоимостью денег при их возврате в виде будущей прибыли, суммы долга и т.д.

Сопоставление производится с использованием операций дисконтирования будущих доходов и платежей и наращения первоначально вложенных сумм

Слайд 16Ружанская Н.В.

Концепция оценки стоимости денег во времени

Дисконтирование - это

процесс приведения будущей стоимости денег к их настоящей стоимости посредством

исключения из их будущей суммы соответствующей суммы процентов, называемой "дисконтом"PV = FV /(1+i)t, где

FV - будущая стоимость денежных средств, ден. ед.

РV - настоящая стоимость денежных средств, ден. ед.

i - норма доходности, в относительной величине

t - количество интервалов, в течение которых осуществляется начисление дохода

Слайд 17Ружанская Н.В.

Концепция оценки стоимости денег во времени

Наращение - процесс, обратный

процессу дисконтирования

FV = PV х (1+i)t

Слайд 18Ружанская Н.В.

Концепция учета влияния фактора инфляции

Суть: Необходимость реального отражения стоимости

активов и денежных потоков организации

Необходимость возмещения потерь доходов, вызываемых

инфляционными процессами, при осуществлении различных финансовых операций Модель Фишера

In = Ir + α + α х Ir , где

Ir - реальная процентная ставка, в относит. вел.

In - номинальная процентная ставка, в относит. вел.

α - уровень инфляции, в относительной величине

Слайд 19Ружанская Н.В.

Концепция учета фактора риска

Суть: Неопределенность внешних и внутренних условий

осуществления финансовой деятельности обуславливает возможность наступления неблагоприятных событий, связанных с

различного рода потерямиОбъективная оценка уровня финансового риска с целью обеспечения формирования соответствующего уровня доходности финансовых операций и разработки системы мероприятий, минимизирующих его негативные финансовые последствия для хозяйственной деятельности организации

Слайд 20Ружанская Н.В.

Концепция оценки фактора ликвидности

Ликвидность

инвестиций - это способность объектов инвестирования быть реализованными в течение

короткого периода времени без потери их реальной рыночной стоимостиСуть: Необходимость объективной оценки уровня ликвидности по намечаемым объектам инвестирования с целью обеспечения необходимого уровня доходности по ним, возмещающего возможное замедление денежного оборота при реинвестировании капитала

Слайд 21Ружанская Н.В.

Теория идеального рынка капитала

отсутствие трансакционных издержек

отсутствие налогов

действия отдельных

участников рынка не влияют на цену финансовых инструментов

равный доступ на

рынок юридических и физических лицравнодоступность информации

одинаковые ожидания у всех участников рынка

отсутствие издержек, связанных с финансовыми затруднениями

Слайд 22Ружанская Н.В.

Теория портфеля

(Гарри Марковиц, 1990 г.)

Для минимизации риска инвесторам следует

объединять рисковые активы в портфели, поскольку между доходностью большинства видов

активов отсутствует положительная связьУровень риска по каждому виду активов следует измерять не изолированно от остальных активов, а исходя из его влияния на общий уровень риска диверсифицированного портфеля инвестиций

Слайд 23Ружанская Н.В.

Теория структуры капитала

Для каждой организации существует оптимальная структура

капитала, состоящая из собственных и заемных средств

Привлечение заемного капитала (но

не в чрезмерных количествах) способствует росту стоимости организацииСлайд 24Ружанская Н.В.

Теория дивидендов

(теории Модильяни и Миллера)

В идеальной финансовой среде,

в которой отсутствуют налоги и трансакционные издержки, дивидендная политика не

влияет на стоимость организацииСлайд 25Ружанская Н.В.

Гипотеза эффективности рынка

(Efficient Markets Hypothesis - ЕМН)

Эффективный рынок –

такой рынок, в ценах которого находит отражение известная информация о

ситуации на рынкеИнформация должна быть доступна всем участникам рынка одновременно и ее получение не должно сопровождается издержками

Не должно быть трансакционных издержек, налогов и пр.

Сделки, совершаемые отдельными участниками рынка, не должны влиять на общий уровень цен

Все участники рынка должны действовать рационально, стремясь максимизировать ожидаемую выгоду

Слайд 26Ружанская Н.В.

Гипотеза эффективности рынка

(Efficient Markets Hypothesis - ЕМН)

Формы эффективности

Слабая -

подразумевает, что вся информация, содержавшаяся в прошлых изменениях цен, полностью

отражена в текущих рыночных ценах. В связи с этим, знание цен прошлых периодов не поможет получить сверхприбыли на рынке ценных бумагУмеренная – предполагает, что текущие рыночные цены отражают не только изменение цен в прошлом, но и всю остальную общедоступную информацию

Сильная – предполагает, что в текущих рыночных ценах отражена вся информация – и общедоступная, и доступная лишь отдельным лицам

Слайд 27Ружанская Н.В.

Теория ассиметричности информации

Отдельные категории лиц могут владеть информацией, не

доступной всем участникам рынка в равной мере

Ассиметричность информации способствует существованию

рынка капиталаИнформирование рынка о скрытом от него потенциале предприятия способствует росту котировок его акций (сигнализация)

Сигнализация – проведение пресс-конференций, объявления о значительном увеличении дивидендных выплат

Слайд 28Ружанская Н.В.

Теория агентских отношений

(теория стейкхоулдеров)

Повышение эффективности бизнеса требует отделения

права собственности на предприятие от управления им, что влечет за

собой возникновение агентских издержекПричины:

Наличие профессиональных менеджеров

Необходимость привлечения масштабных финансовых инвестиций

Необходимость распределения рисков в целях снижения неопределенности деятельности путем инвестирования денежных средств в различные активы

Экономия затрат на получение информации

Смена собственника

Слайд 29Ружанская Н.В.

Главная цель финансового менеджмента

обеспечение максимизации благосостояния собственников организации в

текущем и перспективном периоде или обеспечение максимизации ее рыночной стоимости

Слайд 30Ружанская Н.В.

Задачи финансового менеджмента

формирование финансового капитала с позиций достаточной величины

и оптимального соотношения отдельных его компонентов

обеспечение эффективного использования сформированного

объема финансовых ресурсов в разрезе основных направлений деятельности организации выживание организации в условиях конкурентной борьбы, лидерство в борьбе с конкурентами

оптимизация денежного оборота

максимизация прибыли при предусматриваемом уровне финансового риска

минимизация уровня финансового риска при предусматриваемом уровне прибыли

избежание банкротства и крупных финансовых неудач и т.д.