Слайд 1

ТЕМА 3.КРЕДИТНЫЕ ОПЕРАЦИИ БАНКОВ

Слайд 2Кредитные операции банков:

исторически банки создавались с целью кредитования;

наиболее органичная

форма инвестирования средств;

кредитные операции формируют основной операционный доход

для банка;

кредитные операции являются структурообразующими для банка.

Слайд 3Объект и субъект кредитования:

Объектом кредитования является предмет или потребность заемщика,

под которые заключается кредитная сделка;

Субъекты кредитования – кредитор и

заемщик;

Обеспечение кредита – конкретный источник погашения имеющегося долга.

Слайд 4Принципы кредитования:

целевой характер;

дифференцированный подход;

возвратность;

срочность;

платность.

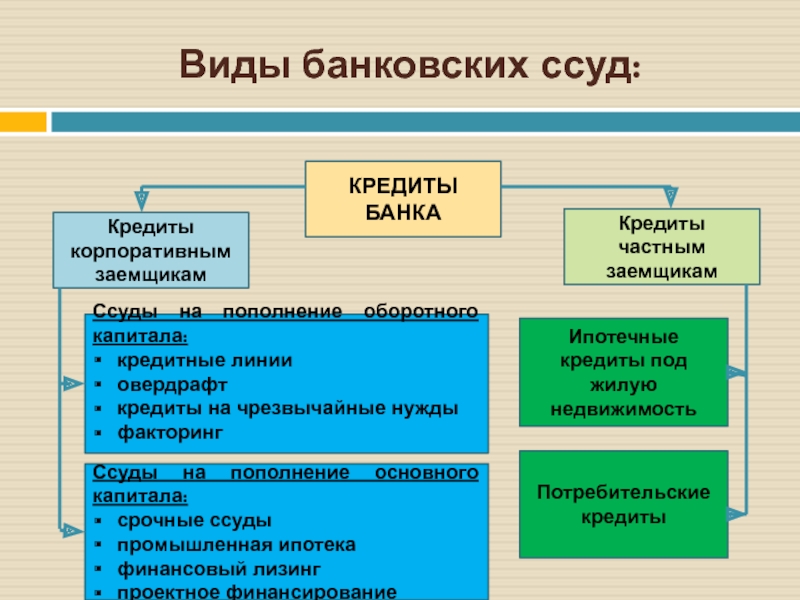

Слайд 5Виды банковских ссуд:

КРЕДИТЫ БАНКА

Кредиты частным заемщикам

Кредиты корпоративным заемщикам

Ссуды на пополнение

оборотного капитала:

кредитные линии

овердрафт

кредиты на чрезвычайные нужды

факторинг

Ссуды на пополнение основного капитала:

срочные

ссуды

промышленная ипотека

финансовый лизинг

проектное финансирование

Потребительские кредиты

Ипотечные кредиты под жилую недвижимость

Слайд 6Модели ипотечного кредитования:

расширенная открытая модель (американская модель);

модель сбалансированной автономии или

ссудно-сберегательная модель(немецкая модель).

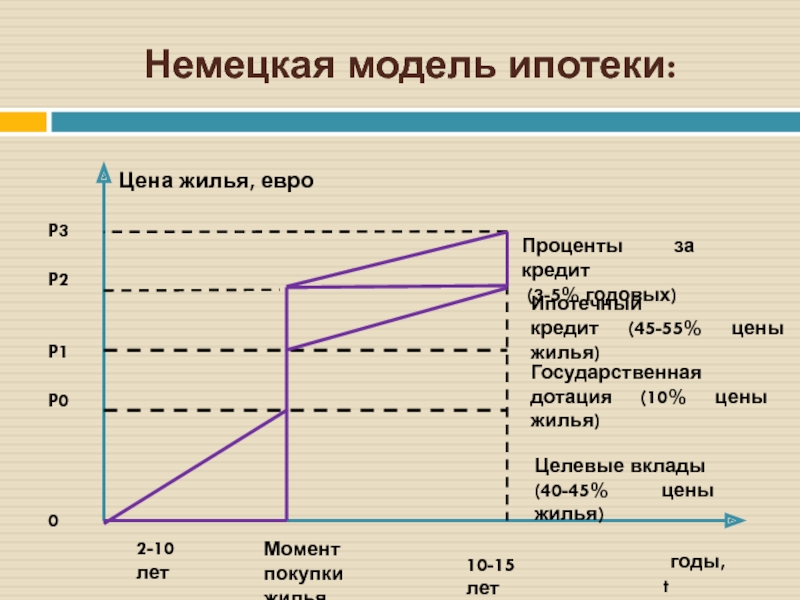

Слайд 7Немецкая модель ипотеки:

Цена жилья, евро

P3

P2

P1

P0

0

годы, t

Целевые вклады

(40-45% цены

жилья)

Ипотечный

кредит (45-55% цены жилья)

2-10 лет

Момент покупки

жилья

10-15 лет

Проценты за

кредит

(3-5% годовых)

Государственная

дотация (10% цены жилья)

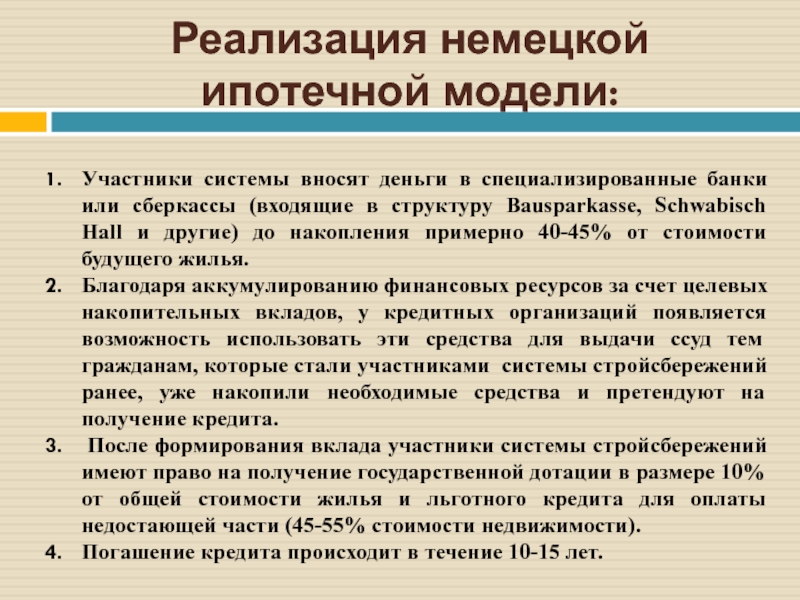

Слайд 8Реализация немецкой ипотечной модели:

Участники системы вносят деньги в специализированные банки

или сберкассы (входящие в структуру Bausparkasse, Schwabisch Hall и другие)

до накопления примерно 40-45% от стоимости будущего жилья.

Благодаря аккумулированию финансовых ресурсов за счет целевых накопительных вкладов, у кредитных организаций появляется возможность использовать эти средства для выдачи ссуд тем гражданам, которые стали участниками системы стройсбережений ранее, уже накопили необходимые средства и претендуют на получение кредита.

После формирования вклада участники системы стройсбережений имеют право на получение государственной дотации в размере 10% от общей стоимости жилья и льготного кредита для оплаты недостающей части (45-55% стоимости недвижимости).

Погашение кредита происходит в течение 10-15 лет.

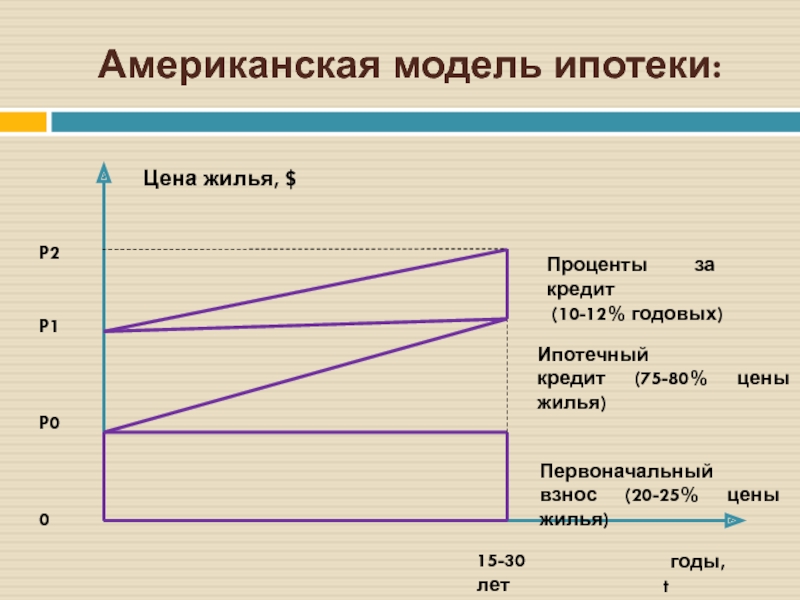

Слайд 9Американская модель ипотеки:

Цена жилья, $

P2

P1

P0

0

годы, t

Первоначальный

взнос (20-25% цены

жилья)

Ипотечный

кредит (75-80% цены жилья)

Проценты за кредит

(10-12% годовых)

15-30 лет

Слайд 10Реализация американской ипотечной модели:

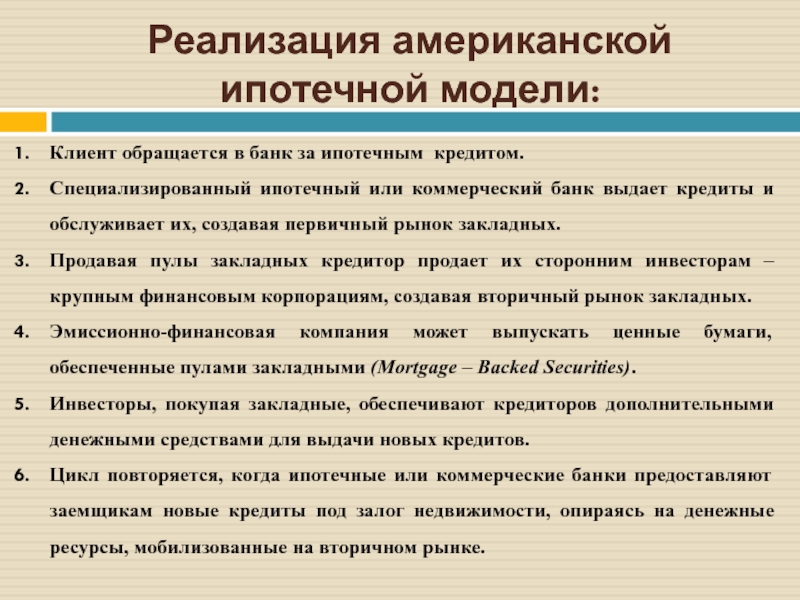

Клиент обращается в банк за ипотечным кредитом.

Специализированный

ипотечный или коммерческий банк выдает кредиты и обслуживает их, создавая

первичный рынок закладных.

Продавая пулы закладных кредитор продает их сторонним инвесторам – крупным финансовым корпорациям, создавая вторичный рынок закладных.

Эмиссионно-финансовая компания может выпускать ценные бумаги, обеспеченные пулами закладными (Mortgage – Backed Securities).

Инвесторы, покупая закладные, обеспечивают кредиторов дополнительными денежными средствами для выдачи новых кредитов.

Цикл повторяется, когда ипотечные или коммерческие банки предоставляют заемщикам новые кредиты под залог недвижимости, опираясь на денежные ресурсы, мобилизованные на вторичном рынке.

Слайд 11Ипотечные кредиты

Банки - лидеры рынка:

Слайд 12Ипотечные кредиты

Актуальные условия кредитных сделок:

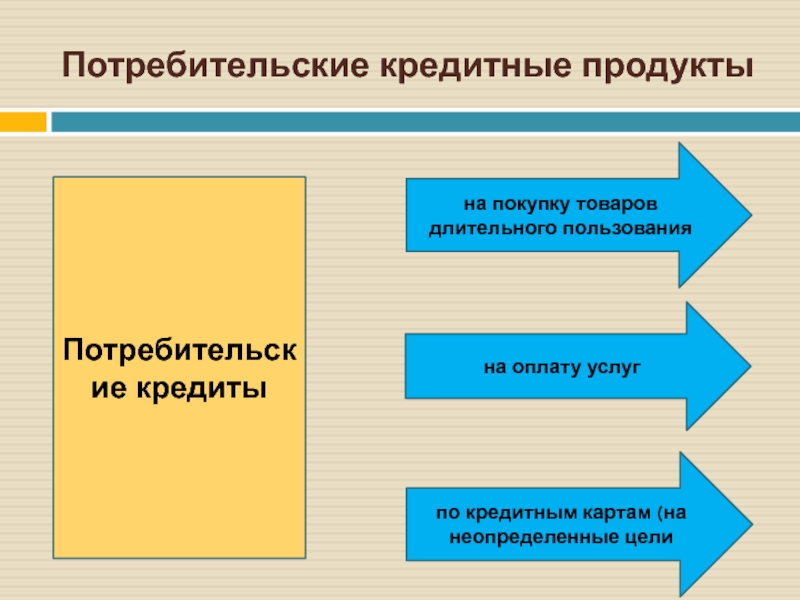

Слайд 13Потребительские кредитные продукты

Потребительские кредиты

на покупку товаров

длительного пользования

на оплату услуг

по

кредитным картам (на неопределенные цели

Слайд 14Кредит по покупку автомобиля (Автокредиты)

Слайд 15Кредит по покупку автомобиля (Автокредиты)

Актуальные условия кредитных сделок:

:

Слайд 17Кредитные карты

Актуальные условия кредитных сделок:

:

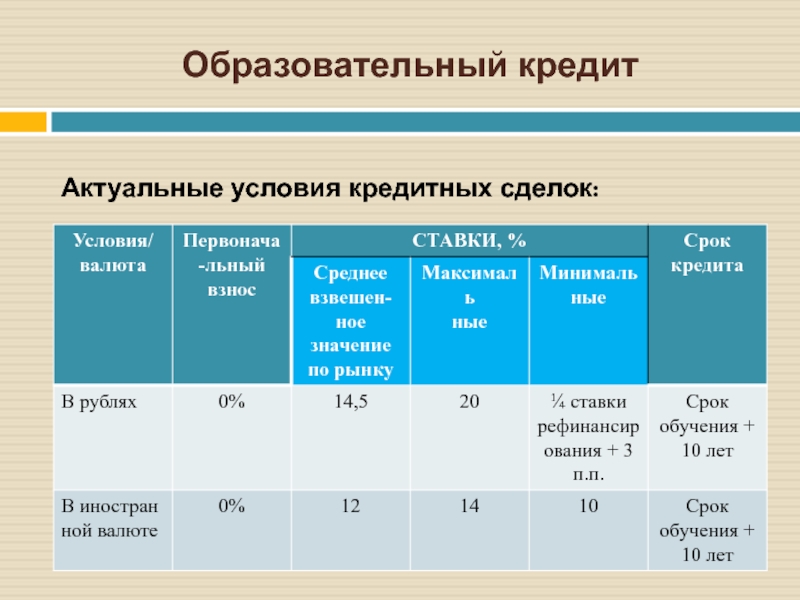

Слайд 19Образовательный кредит

Актуальные условия кредитных сделок:

:

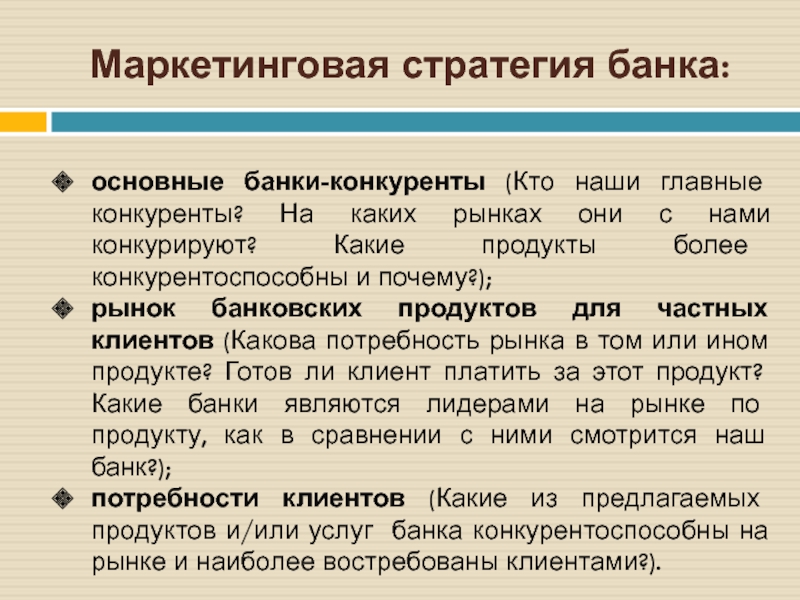

Слайд 21Маркетинговая стратегия банка:

основные банки-конкуренты (Кто наши главные конкуренты? На каких

рынках они с нами конкурируют? Какие продукты более конкурентоспособны и

почему?);

рынок банковских продуктов для частных клиентов (Какова потребность рынка в том или ином продукте? Готов ли клиент платить за этот продукт? Какие банки являются лидерами на рынке по продукту, как в сравнении с ними смотрится наш банк?);

потребности клиентов (Какие из предлагаемых продуктов и/или услуг банка конкурентоспособны на рынке и наиболее востребованы клиентами?).

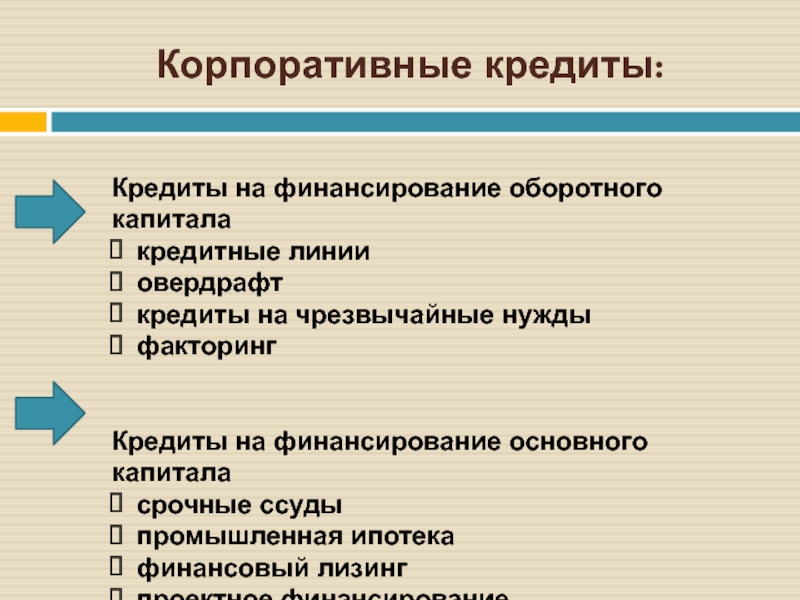

Слайд 22Корпоративные кредиты:

Кредиты на финансирование оборотного капитала

кредитные линии

овердрафт

кредиты на чрезвычайные нужды

факторинг

Кредиты

на финансирование основного капитала

срочные ссуды

промышленная ипотека

финансовый лизинг

проектное финансирование

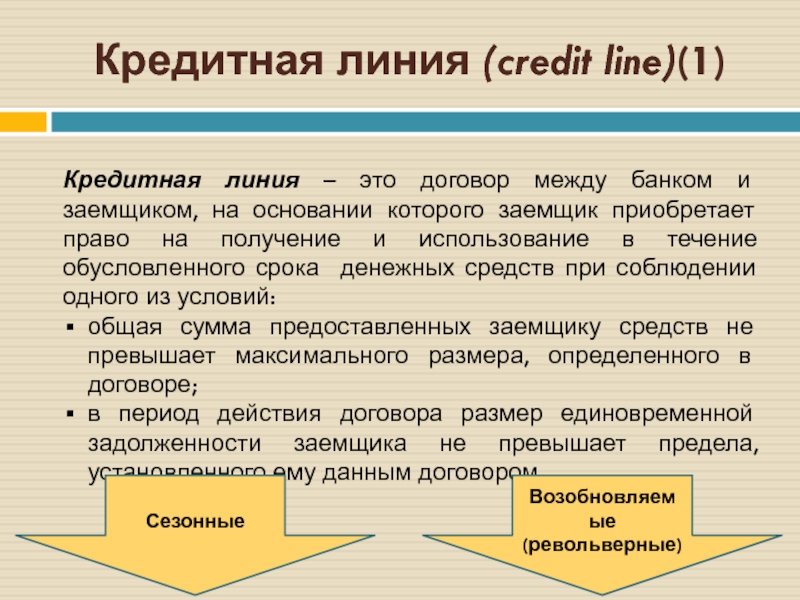

Слайд 23Кредитная линия (credit line)(1)

Кредитная линия – это договор между банком

и заемщиком, на основании которого заемщик приобретает право на получение

и использование в течение обусловленного срока денежных средств при соблюдении одного из условий:

общая сумма предоставленных заемщику средств не превышает максимального размера, определенного в договоре;

в период действия договора размер единовременной задолженности заемщика не превышает предела, установленного ему данным договором.

Сезонные

Возобновляемые

(револьверные)

Слайд 24Кредитная линия (credit line) (2)

СПЕЦИФИКА КРЕДИТНЫХ ЛИНИЙ

Хранение компенсационного остатка (15-20%)

Процедура

«расчистки долгов»

Слайд 25Овердрафт (overdraft)

Овердрафт - это разрешение совершать платежи и выписывать чеки

на свой текущий счет в банке на сумму превышающую остаток

на счете в пределах установленного лимита.

Санкциониро-

ванный

Несанкциони-

рованный

Слайд 26Факторинг: схема сделки

Поставка товара (оказание услуги) на условиях отсрочки платежа.

Уступка права требования долга по поставке Банку.

Выплата досрочного платежа

(от 60 до 90% от суммы поставленного товара) сразу после поставки.

Оплата за поставленный товар.

Выплата остатка средств (после оплаты покупателем) за минусом комиссии.

Стоимость факториногового финансирования 20-25% годовых.

Слайд 27Кредиты на финансирование основного капитала

проектное финансирование

промышленная ипотека

срочные ссуды (проектные кредиты)

Слайд 29

ОЦЕНКА КРЕДИТОСПОСОБНОСТИ ЧАСТНЫХ ЗАЕМЩИКОВ

Слайд 30Модель CAMPARI

C – character (характер заемщика):

социальный статус;

уровень образования;

профессиональная принадлежность;

длительность проживания

на одном месте;

стабильность занятости,

желание выплачивать кредит (честность, порядочность, надежность).

Слайд 31A – ability (финансовые возможности):

определяется достаточность доходов для обслуживания кредита.

Коэффициент обслуживания долга GDS(Gross Debt Service Ratio),

GDS = (Выплаты

по кредиту + Обязательные платежи) / Общий доход клиента х 100%

принимается во внимание кредитная история клиента и его платежи по кредитам в других банках, отсутствие «пирамиды долгов».

M – margin (маржа прибыли):

для банка характеризует доходность, связанную с данной кредитной сделкой, определение цены кредита, а также учитывает прошлые и перспективные возможности использования банковских продуктов данным клиентом.

Слайд 32P – purpose (цель запрашиваемого кредита).

Цель получения кредита должна

быть определена. Спекулятивные цели оцениваются как рисковые, и поэтому кредит

на такие цели выдан не будет.

A – amount (сумма кредита).

Обоснование суммы запрашиваемого кредита.

R – repayment (погашение кредита).

определяется сроки и условия возвращения кредита;

определяются источники погашения кредита (доходы клиента, принадлежащие ему активы – первичные источники).

I – Insurance (страхование).

наличие обеспечения по кредиту и возможность его реализации (вторичные источники);

уверенность банка в сохранности обеспечения.

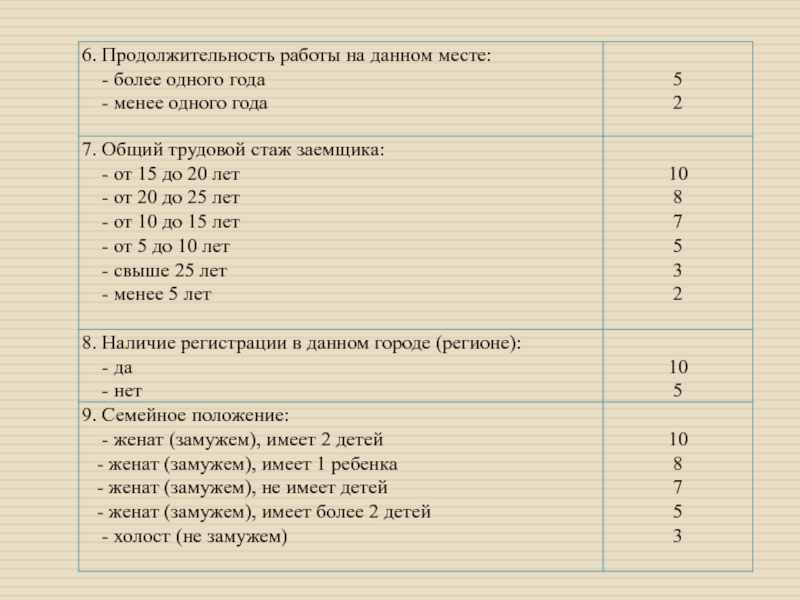

Слайд 33

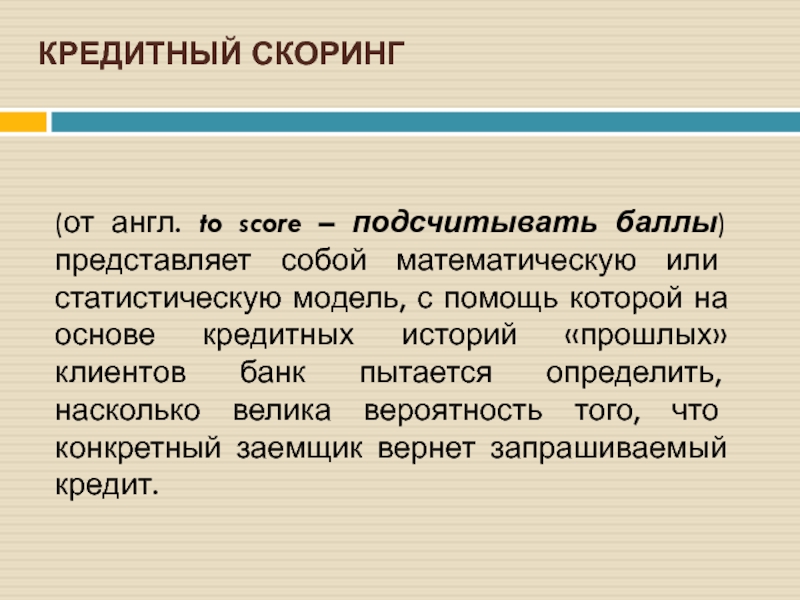

КРЕДИТНЫЙ СКОРИНГ

(от англ. to score – подсчитывать баллы)

представляет собой

математическую или статистическую модель, с помощь которой на основе кредитных

историй «прошлых» клиентов банк пытается определить, насколько велика вероятность того, что конкретный заемщик вернет запрашиваемый кредит.

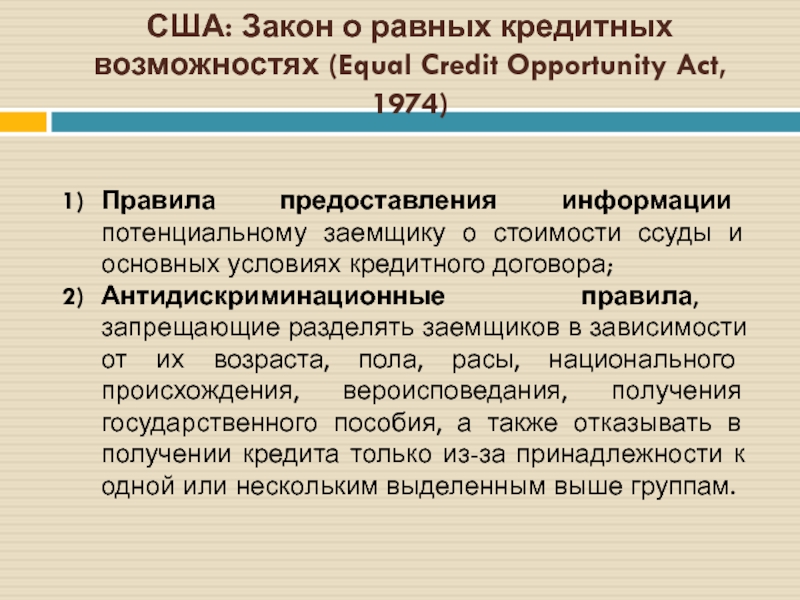

Слайд 34США: Закон о равных кредитных возможностях (Equal Credit Opportunity Act,

1974)

Правила предоставления информации потенциальному заемщику о стоимости ссуды и основных

условиях кредитного договора;

Антидискриминационные правила, запрещающие разделять заемщиков в зависимости от их возраста, пола, расы, национального происхождения, вероисповедания, получения государственного пособия, а также отказывать в получении кредита только из-за принадлежности к одной или нескольким выделенным выше группам.

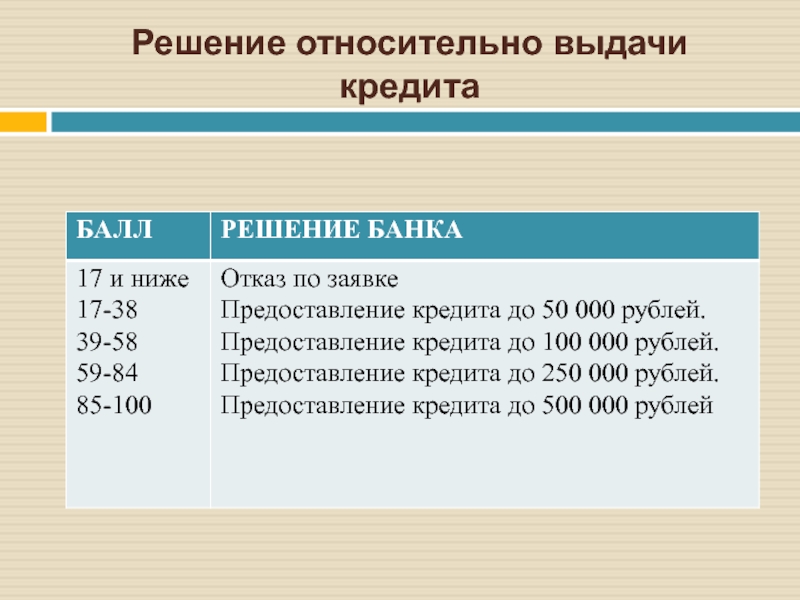

Слайд 38Решение относительно выдачи кредита

Слайд 39Стратегия концентрации или фокусирования

СПАСИБО ЗА ВНИМАНИЕ!