Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

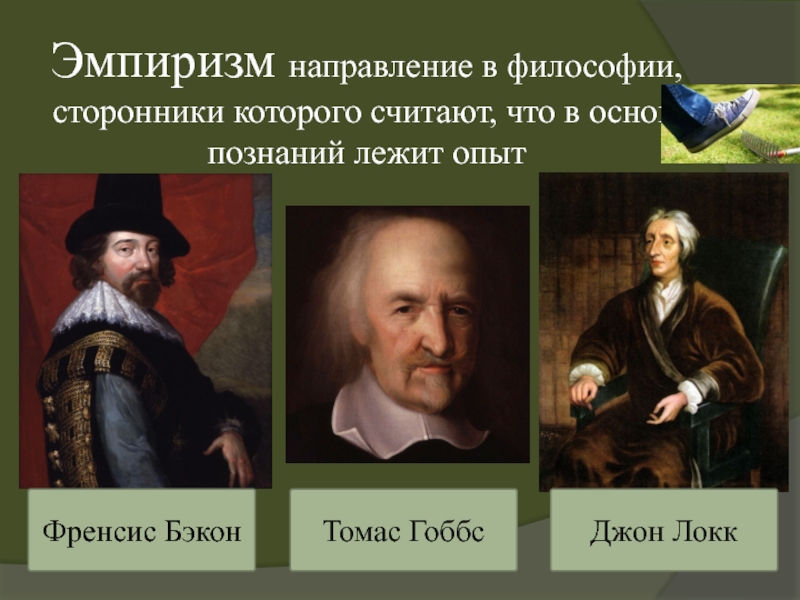

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Тема 3. Математические основы финансово-экономических расчетов при принятии

Содержание

- 1. Тема 3. Математические основы финансово-экономических расчетов при принятии

- 2. ВопросыБазовые понятия финансовой математики. Способы начисления процентов.Простые

- 3. 1. Базовые понятия финансовой математики. Способы начисления

- 4. Существуют два способа определения и начисления процентов:

- 5. 2. Простые и сложные ставки ссудных процентов.Простые

- 6. Величина К является временной базой

- 7. Слайд 7

- 8. Преобразуя формулы (т. е. заменяя входящие в

- 9. Иногда на разных интервалах начисления применяются разные

- 10. Если после очередного интервала

- 11. Если срок ссуды n в годах не

- 12. Начисление сложных процентов может осуществляться не один,

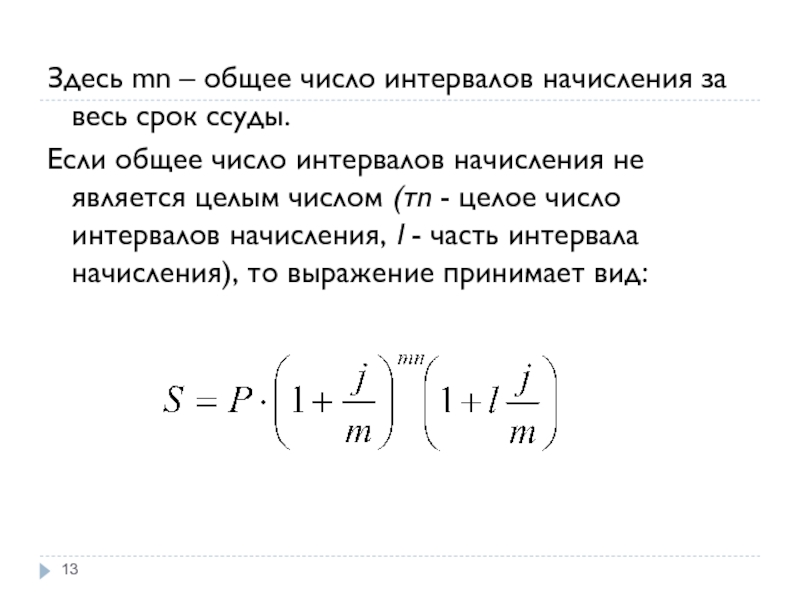

- 13. Здесь mn – общее число интервалов начисления

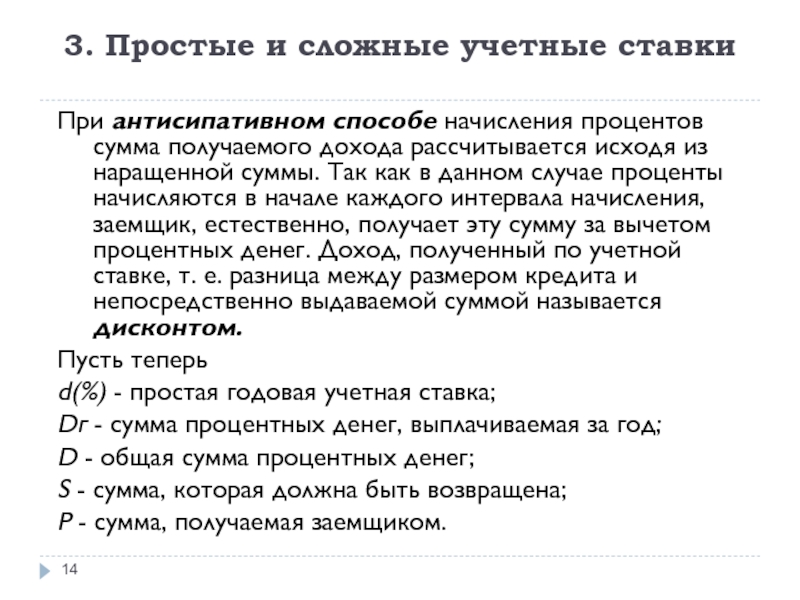

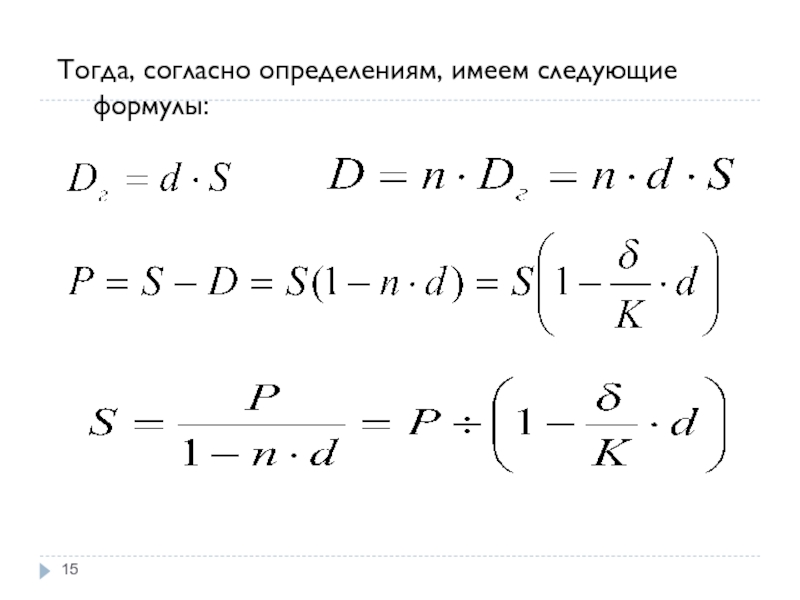

- 14. 3. Простые и сложные учетные ставкиПри антисипативном

- 15. Тогда, согласно определениям, имеем следующие формулы:

- 16. На практике учетные ставки применяются главным образом

- 17. Так, для периода начисления, не являющегося целым

- 18. 4. Эквивалентность процентных ставок различного типаЭквивалентные процентные

- 19. 4. Эквивалентность процентных ставок различного типаДля нахождения

- 20. Повторим формулы для определения наращенной суммы при различных способах начисления

- 21. Приравнивая эти формулы попарно, можно получить соотношения,

- 22. Для различных случаев сложных процентов получаем следующее

- 23. Далее для установления эквивалентности между сложными учетными

- 24. 5. Аннуитет Аннуитет, т.е. ежегодный платеж –

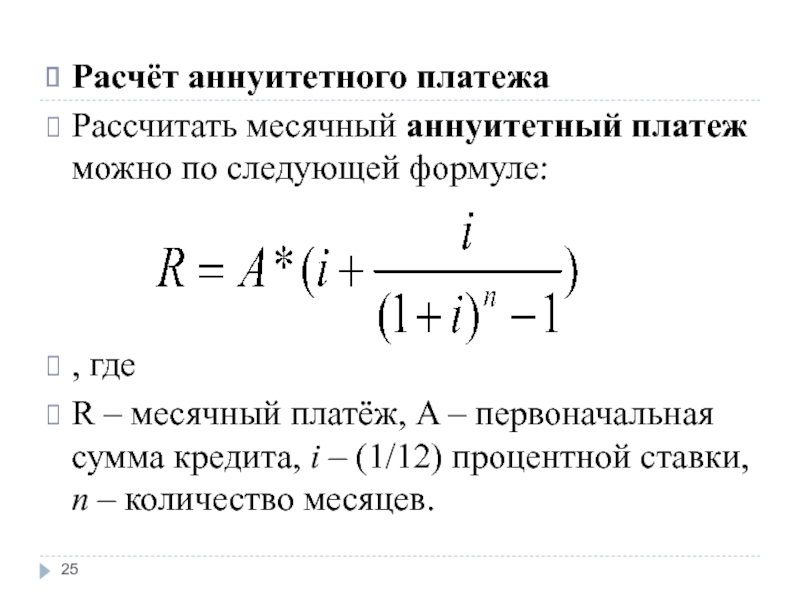

- 25. Расчёт аннуитетного платежаРассчитать месячный аннуитетный платеж можно

- 26. Скачать презентанцию

ВопросыБазовые понятия финансовой математики. Способы начисления процентов.Простые и сложные ставки ссудных процентов.Простые и сложные учётные ставки.Эквивалентность процентных ставок различного типа.Аннуитет.

Слайды и текст этой презентации

Слайд 1Тема 3. Математические основы финансово-экономических расчетов при принятии финансово-кредитных решений

Слайд 2Вопросы

Базовые понятия финансовой математики. Способы начисления процентов.

Простые и сложные ставки

ссудных процентов.

Слайд 31. Базовые понятия финансовой математики. Способы начисления процентов.

Проценты - это

доход от предоставления капитала в долг в различных формах (ссуды,

кредиты и т. д.), либо от инвестиций производственного или финансового характера.Процентная ставка - величина, характеризующая интенсивность начисления процентов.

Наращение (рост) первоначальной суммы долга - увеличение суммы долга за счет присоединения начисленных процентов (дохода).

Множитель (коэффициент) наращения - это величина, показывающая, во сколько раз вырос первоначальный капитал.

Период начисления - промежуток времени, за который начисляются проценты (получается доход).

Период начисления может разбиваться на интервалы начисления.

Интервал начисления - минимальный период, по прошествии которого происходит начисление процентов.

Слайд 4Существуют два способа определения и начисления процентов: декурсивный и антисипативный

(предварительный).

При декурсивном способе проценты начисляются в конце каждого интервала начисления

исходя из величины предоставляемого капитала. При антисипативном способе проценты начисляются в начале каждого интервала начисления исходя из наращенной суммы.

При обоих способах начисления процентов процентные ставки могут быть либо простыми (если они применяются к одной и той же первоначальной денежной сумме в течение всего периода начисления), либо сложными (если по прошествии каждого интервала начисления она применяются к сумме долга и начисленных за предыдущие интервалы процентов).

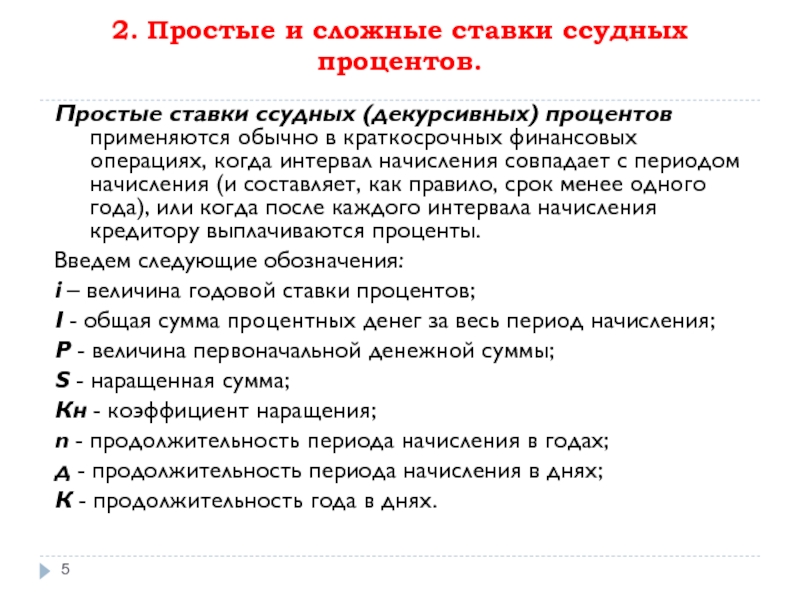

Слайд 52. Простые и сложные ставки ссудных процентов.

Простые ставки ссудных (декурсивных)

процентов применяются обычно в краткосрочных финансовых операциях, когда интервал начисления

совпадает с периодом начисления (и составляет, как правило, срок менее одного года), или когда после каждого интервала начисления кредитору выплачиваются проценты.Введем следующие обозначения:

i – величина годовой ставки процентов;

I - общая сумма процентных денег за весь период начисления;

P - величина первоначальной денежной суммы;

S - наращенная сумма;

Кн - коэффициент наращения;

n - продолжительность периода начисления в годах;

д - продолжительность периода начисления в днях;

К - продолжительность года в днях.

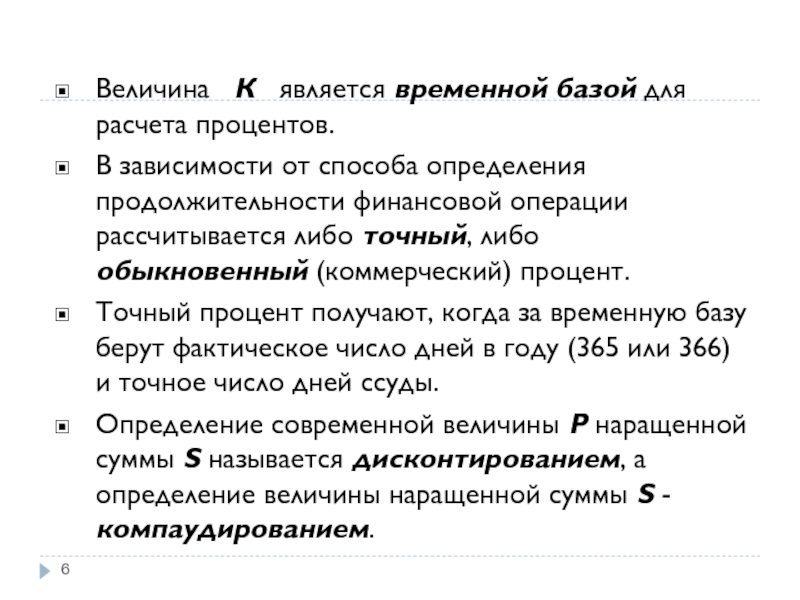

Слайд 6Величина К является временной базой для расчета процентов.

В

зависимости от способа определения продолжительности финансовой операции рассчитывается либо точный,

либо обыкновенный (коммерческий) процент.Точный процент получают, когда за временную базу берут фактическое число дней в году (365 или 366) и точное число дней ссуды.

Определение современной величины Р наращенной суммы S называется дисконтированием, а определение величины наращенной суммы S - компаудированием.

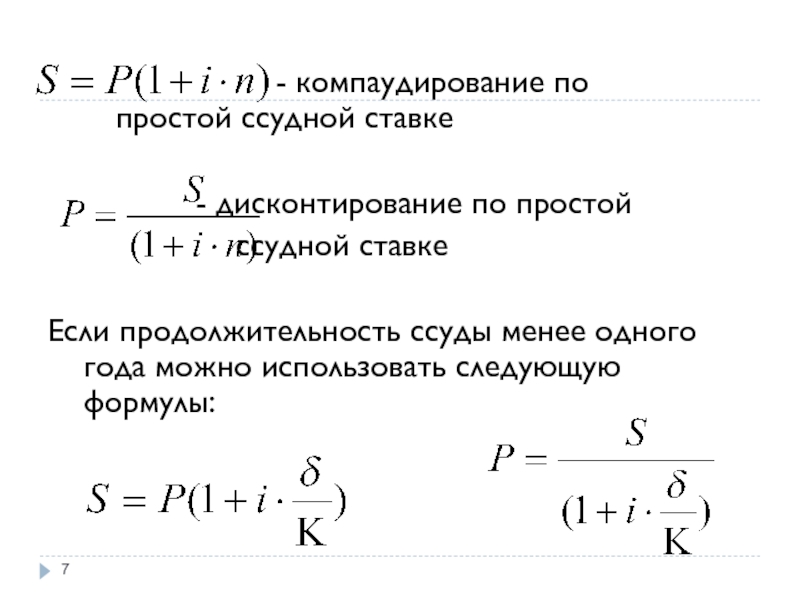

Слайд 7 -

компаудирование по простой ссудной ставке

- дисконтирование по простой

ссудной ставке

Если продолжительность ссуды менее одного года можно использовать следующую формулы:

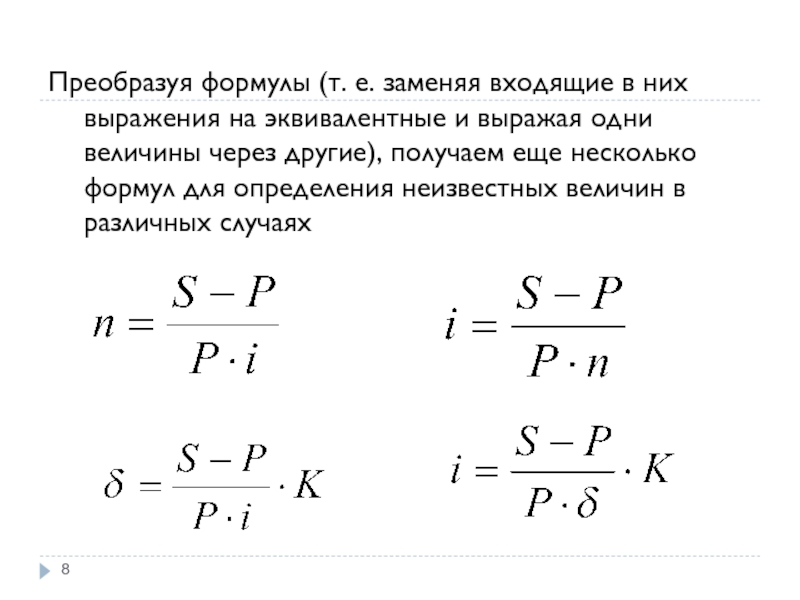

Слайд 8Преобразуя формулы (т. е. заменяя входящие в них выражения на

эквивалентные и выражая одни величины через другие), получаем еще несколько

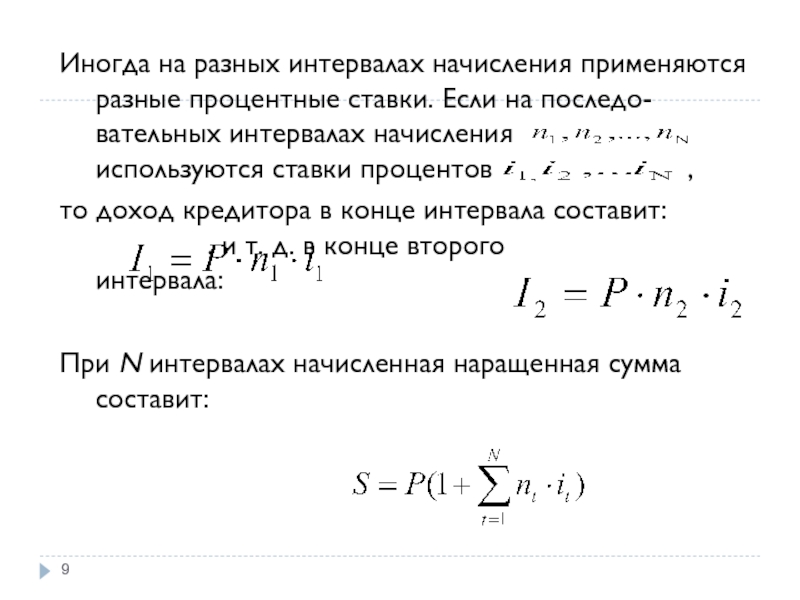

формул для определения неизвестных величин в различных случаяхСлайд 9Иногда на разных интервалах начисления применяются разные процентные ставки. Если

на последо-вательных интервалах начисления

используются ставки процентов ,то доход кредитора в конце интервала составит: , и т. д. в конце второго интервала:

При N интервалах начисленная наращенная сумма составит:

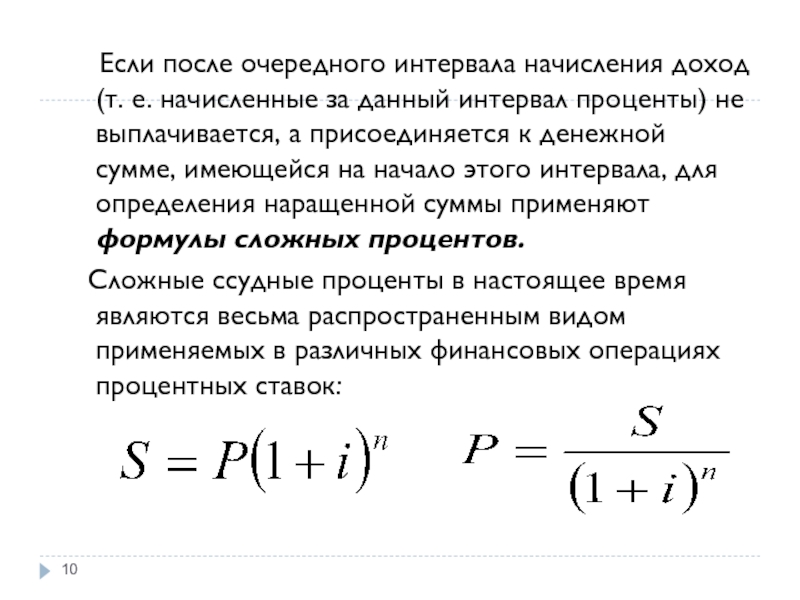

Слайд 10 Если после очередного интервала начисления доход (т.

е. начисленные за данный интервал проценты) не выплачивается, а присоединяется

к денежной сумме, имеющейся на начало этого интервала, для определения наращенной суммы применяют формулы сложных процентов.Сложные ссудные проценты в настоящее время являются весьма распространенным видом применяемых в различных финансовых операциях процентных ставок:

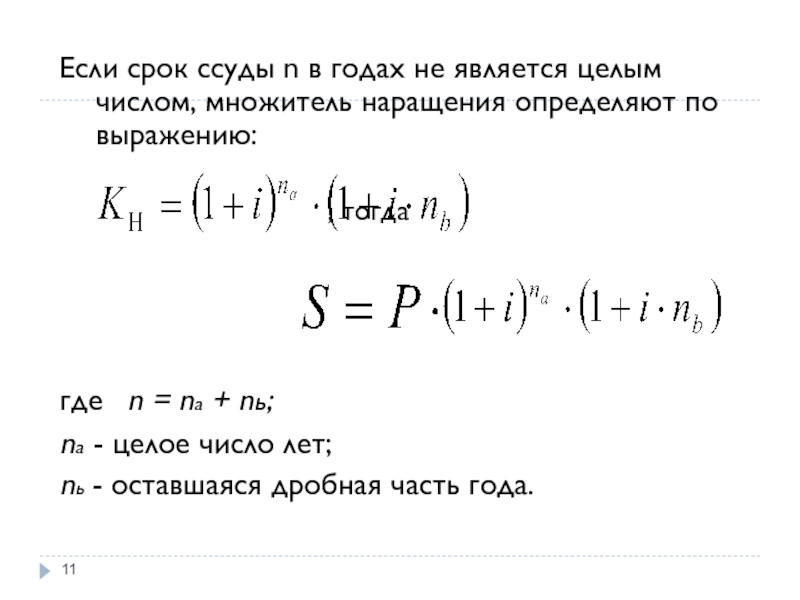

Слайд 11Если срок ссуды n в годах не является целым числом,

множитель наращения определяют по выражению:

, тогда

где n = nа + nь;

nа - целое число лет;

nь - остaвшаяся дробная часть года.

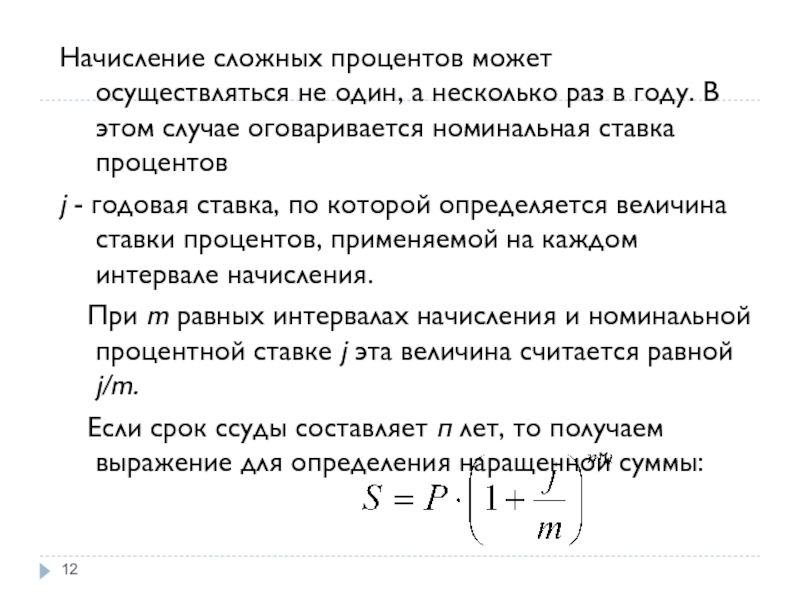

Слайд 12Начисление сложных процентов может осуществляться не один, а несколько раз

в году. В этом случае оговаривается номинальная ставка процентов

j

- годовая ставка, по которой определяется величина ставки процентов, применяемой на каждом интервале начисления.При m равных интервалах начисления и номинальной процентной ставке j эта величина считается равной j/m.

Если срок ссуды составляет п лет, то получаем выражение для определения наращенной суммы:

Слайд 13Здесь mn – общее число интервалов начисления за весь срок

ссуды.

Если общее число интервалов начисления не является целым числом (тn

- целое число интервалов начисления, l - часть интервала начисления), то выражение принимает вид:Слайд 143. Простые и сложные учетные ставки

При антисипативном способе начисления процентов

сумма получаемого дохода рассчитывается исходя из наращенной суммы. Так как

в данном случае проценты начисляются в начале каждого интервала начисления, заемщик, естественно, получает эту сумму за вычетом процентных денег. Доход, полученный по учетной ставке, т. е. разница между размером кредита и непосредственно выдаваемой суммой называется дисконтом.Пусть теперь

d(%) - простая годовая учетная ставка;

Dг - сумма процентных денег, выплачиваемая за год;

D - общая сумма процентных денег;

S - сумма, которая должна быть возвращена;

Р - сумма, получаемая заемщиком.

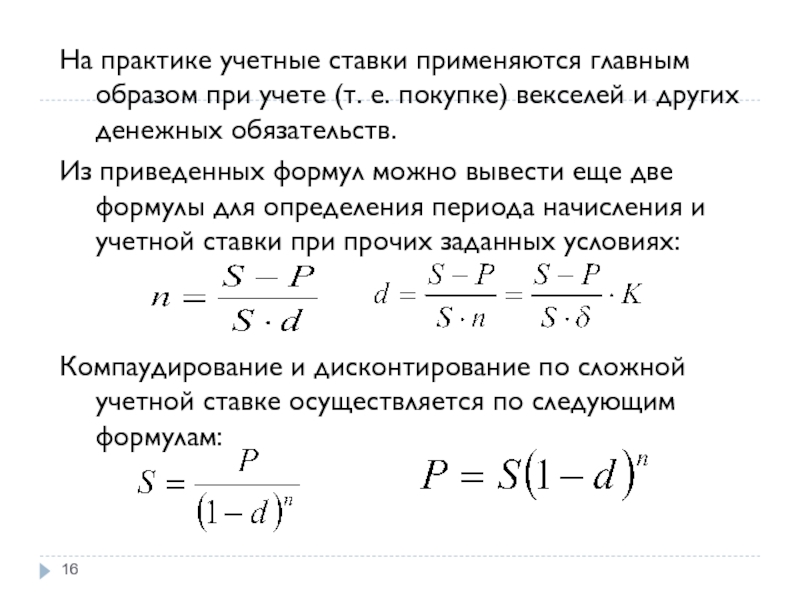

Слайд 16На практике учетные ставки применяются главным образом при учете (т.

е. покупке) векселей и других денежных обязательств.

Из приведенных формул можно

вывести еще две формулы для определения периода начисления и учетной ставки при прочих заданных условиях:Компаудирование и дисконтирование по сложной учетной ставке осуществляется по следующим формулам:

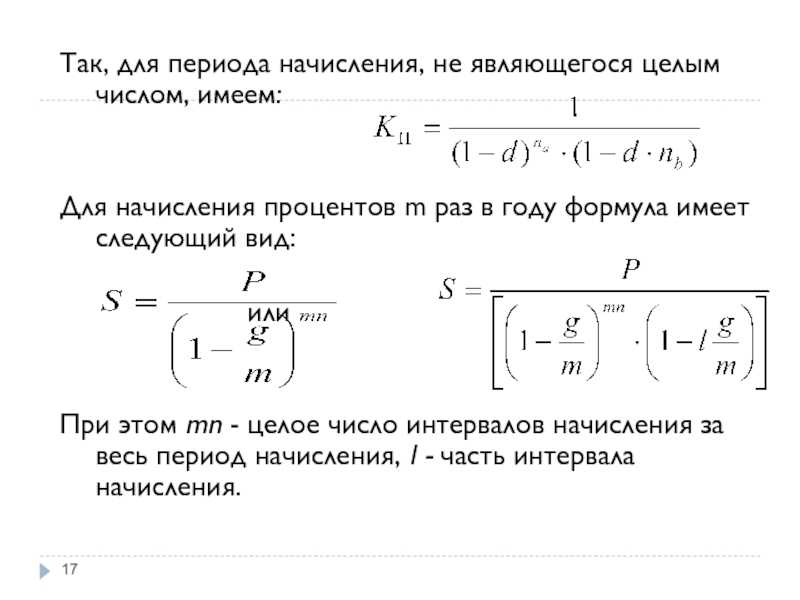

Слайд 17Так, для периода начисления, не являющегося целым числом, имеем:

Для начисления

процентов m раз в году формула имеет следующий вид:

или

При этом mn - целое число интервалов начисления за весь период начисления, l - часть интервала начисления.

Слайд 184. Эквивалентность процентных ставок различного типа

Эквивалентные процентные ставки - это

такие процентные ставки разного вида, применение которых при различных начальных

условиях дает одинаковые финансовые результаты.Эквивалентные процентные ставки необходимо знать в случаях, когда существует возможность выбора условий финансовой операции и требуется инструмент для корректного сравнения различных процентных ставок.

Слайд 194. Эквивалентность процентных ставок различного типа

Для нахождения эквивалентных процентных ставок

используют уравнения эквивалентности, принцип составления которых заключается в следующем. Выбирается

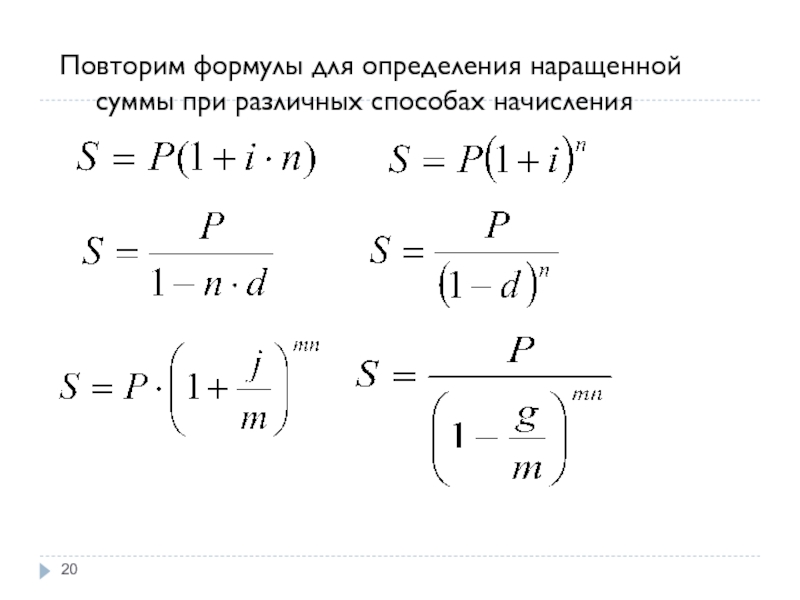

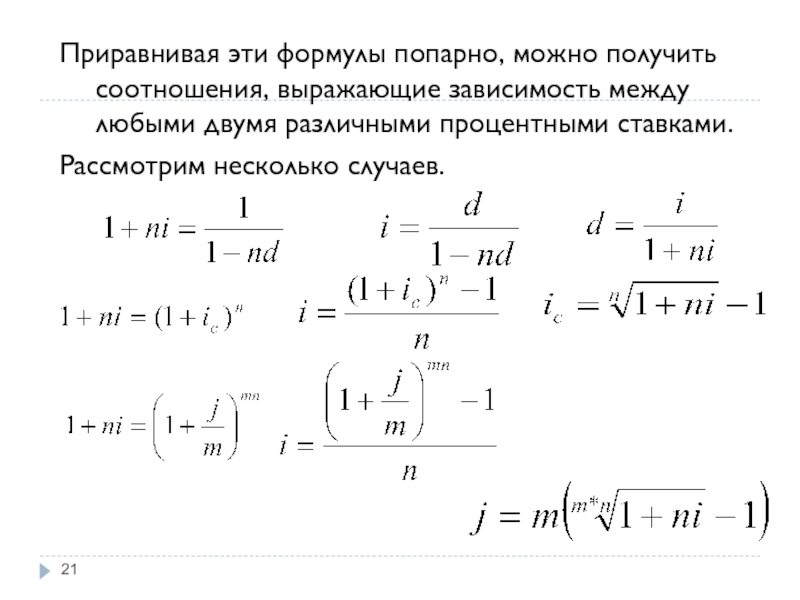

величина, которую можно рассчитать при использовании различных процентных ставок (обычно это наращенная сумма S). На основе равенства двух выражений для данной величины и составляется уравнение эквивалентности, из которого путем соответствующих преобразований получается соотношение, выражающее зависимость между процентными ставками различного вида.Слайд 21Приравнивая эти формулы попарно, можно получить соотношения, выражающие зависимость между

любыми двумя различными процентными ставками.

Рассмотрим несколько случаев.

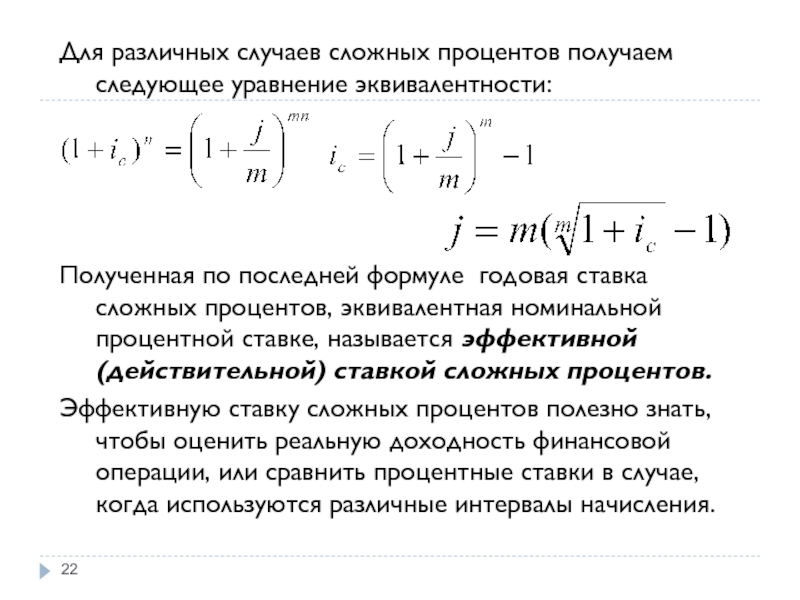

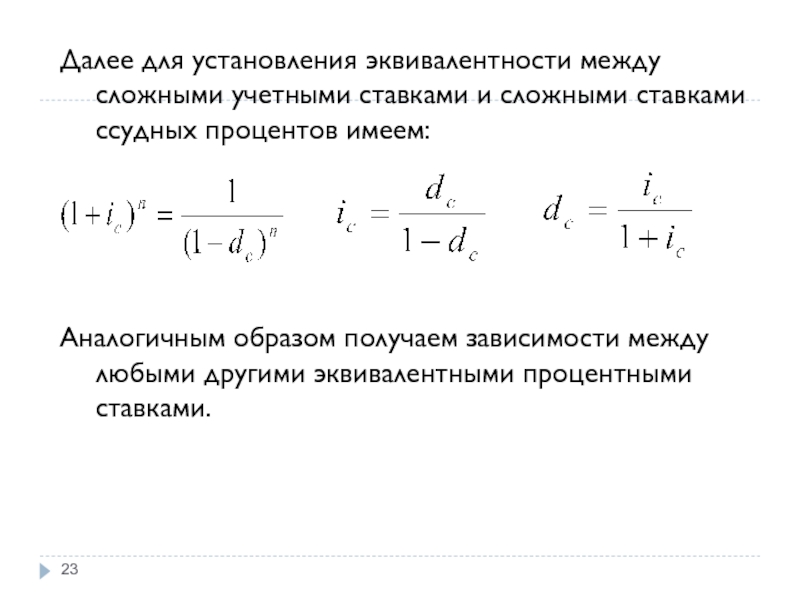

Слайд 22Для различных случаев сложных процентов получаем следующее уравнение эквивалентности:

Полученная по

последней формуле годовая ставка сложных процентов, эквивалентная номинальной процентной ставке,

называется эффективной (действительной) ставкой сложных процентов.Эффективную ставку сложных процентов полезно знать, чтобы оценить реальную доходность финансовой операции, или сравнить процентные ставки в случае, когда используются различные интервалы начисления.