Слайд 1Тема 4. «Диагностика экономического состояния неплатежеспособного предприятия»

План лекции

Вопрос 1. Основные

варианты аналитической работы на предприятии

Вопрос 2. Анализ финансового состояния предприятия

по данным бухгалтерского баланса

Вопрос 3. Расчет и оценка финансовых коэффициентов платежеспособности

Вопрос 4. Критерии оценки несостоятельности (банкротства) организаций

Слайд 2Финансовое состояние предприятия

Комплексное понятие, характеризующееся системой показателей, которые отражают:

Наличие,

Размещение,

Использование финансовых ресурсов компании.

Характеризует:

финансовую конкурентоспособность (т.е. платежеспособности,

кредитоспособности),

выполнения обязательств перед государством, различными хозяйствующими на рынке субъектами.

Слайд 3Анализ хозяйственной деятельности компании делится на:

внутренний,

внешний

Слайд 4Внутренний анализ состояния предприятия

Цель финансового анализа – оценить финансовое состояние

предприятия на основании достоверных данных и предложить рекомендации по его

улучшению.

Информация, обоснована данными управленческого учета

Задачами исследования являются:

1. Оценка финансового состояния,

Эффективность использования основных и оборотных средств,

Взаимосвязь показателей объема продукции, ее себестоимости и прибыли.

Слайд 5Внешний анализ

Базируется на публикуемых отчетных данных, (на ограниченной информации о

деятельности предприятия).

Задачи внешнего анализа:

Оценка финансовых результатов;

Оценка имущественного положения;

Анализ

финансовой устойчивости,

Ликвидности баланса,

Платежеспособности предприятия;

Исследование состояния и динамики дебиторской и кредиторской задолженности;

Изучение неэффективности вложения капитала.

Слайд 6Вопрос 2. Анализ финансового состояния предприятия по данным бухгалтерского баланса

Итог

баланса дает ориентировочную оценку суммы средств, находящихся в распоряжении организации.

Эта оценка является учетной и не отражает реальной суммы денежных средств, которую можно выручить за имущество, например, в случае ликвидации организации.

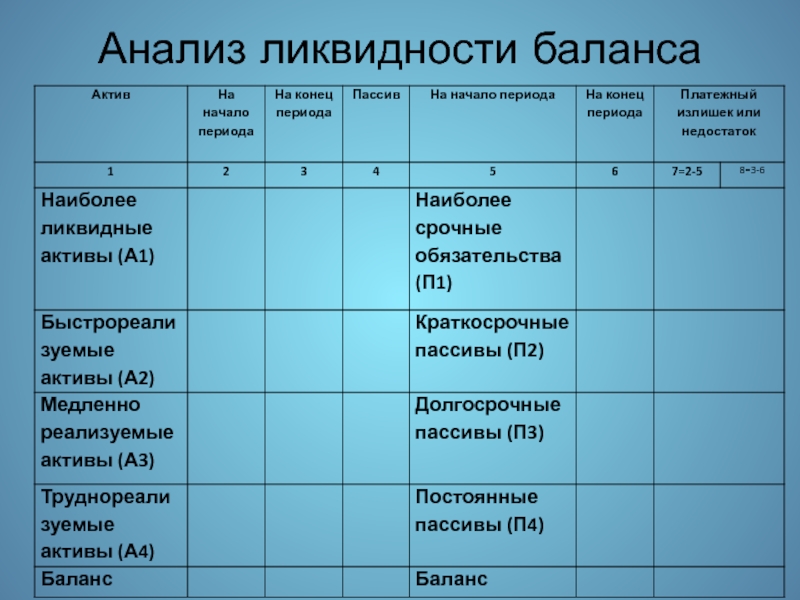

Слайд 7Ликвидность баланса

определяется как степень покрытия обязательств организации ее активами, срок

превращения которых в деньги соответствует сроку погашения обязательств.

Слайд 8Наиболее ликвидные активы

А1.– к ним относятся все статьи денежных средств

организации и краткосрочные финансовые вложения (ценные бумаги). Данная группа рассчитывается

следующим образом:

А1 = стр.250 + стр.260

(стр.250 – «финансовые вложения», стр.260 – «денежные средства»)

Слайд 9Быстрореализуемые активы

А2.– дебиторская задолженность, платежи по которой ожидаются в течение

12 месяцев после отчетной даты:

А2 = стр.240

Слайд 10Медленно реализуемые активы

А3.– статьи раздела 11 актива баланса, включающие запасы,

НДС, дебиторскую задолженность (платежи по которой ожидаются более чем через

12 месяцев после отчетной даты) и прочие оборотные активы:

А3= стр.210 + стр.220 + стр.230 + стр.270

Слайд 11Труднореализуемые активы

А4.– статьи раздела 1 актива баланса – внеоборотные активы:

А4

= стр.190

Слайд 12Наиболее срочные обязательства

П1.– к ним относится кредиторская задолженность:

П1 = стр.620

Слайд 13Краткосрочные пассивы

П2.– краткосрочные заемные средства, задолженность участникам по выплате доходов,

прочие краткосрочные пассивы:

П2 = стр.610 + стр.630 + стр.660

Слайд 14Долгосрочные пассивы

П3.– статьи баланса, относящиеся к разделам IV и V,

т.е. долгосрочные кредиты и заемные средства, а также доходы будущих

периодов, фонды потребления, резервы предстоящих расходов и платежей:

П3 = стр.590 + стр.640 + стр.650

Слайд 15Баланс считается абсолютно ликвидным, если имеют место следующие отношения:

А1

≥ П1;

А2 ≥ П2;

А3 ≥ П3;

А4 ≤

П4

Слайд 16Текущая ликвидность

платежеспособность (+)

неплатежеспособности (-)

организации на ближайший к

рассматриваемому моменту промежуток времени:

ТЛ = (А1 + А2) – (П1

+ П2);

Слайд 17Перспективная ликвидность

прогноз платежеспособности на основе сравнения будущих поступлений и платежей:

ПЛ

= А3 – П3

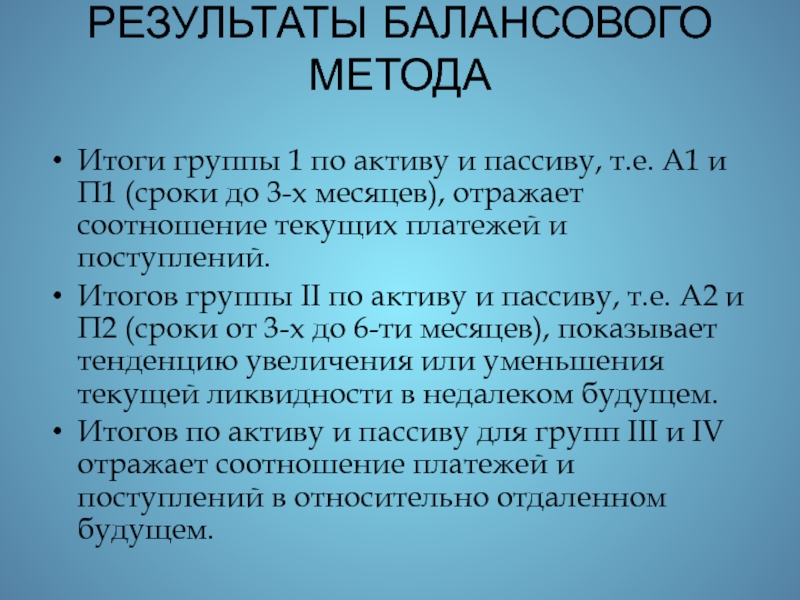

Слайд 19РЕЗУЛЬТАТЫ БАЛАНСОВОГО МЕТОДА

Итоги группы 1 по активу и пассиву, т.е.

А1 и П1 (сроки до 3-х месяцев), отражает соотношение текущих

платежей и поступлений.

Итогов группы II по активу и пассиву, т.е. А2 и П2 (сроки от 3-х до 6-ти месяцев), показывает тенденцию увеличения или уменьшения текущей ликвидности в недалеком будущем.

Итогов по активу и пассиву для групп III и IV отражает соотношение платежей и поступлений в относительно отдаленном будущем.

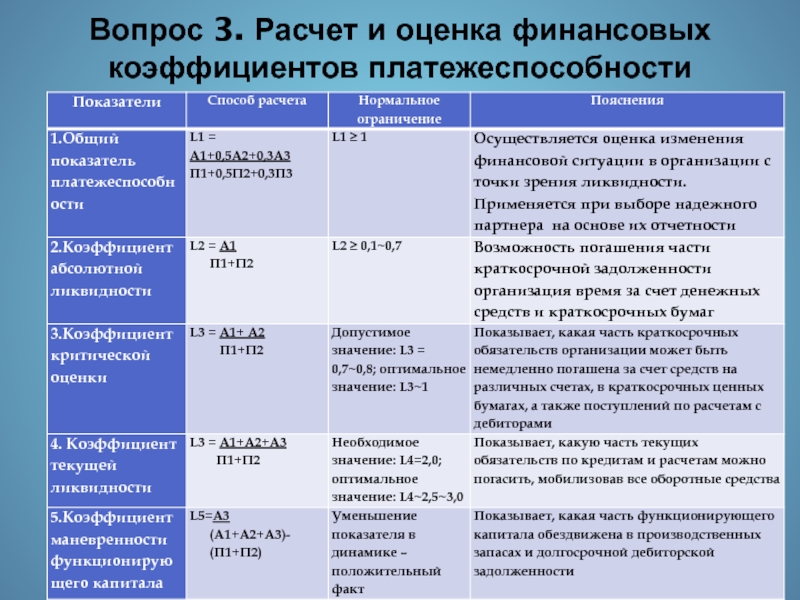

Слайд 20Вопрос 3. Расчет и оценка финансовых коэффициентов платежеспособности

Слайд 21Вопрос 4. Критерии оценки несостоятельности (банкротства) организации

Несостоятельность (банкротство)-это признанная арбитражным

судом или

объявленная должником неспособность должника в полном объеме удовлетворить

требования кредиторов по денежным обязательствам и/или

исполнить обязанность по уплате обязательных платежей.

Слайд 22Задолженность перед кредиторами

- задолженность за проданные товары, выполненные работы, оказанные

услуги;

- суммы займа с учетом процентов, подлежащих уплате должником.

неисполнение

обязанности по уплате указанных выше сумм платежей в течение 3-х месяцев с момента наступления даты платежа.

Слайд 23В сумму задолженности не включаются

Суммы долга, образовавшиеся в связи с

неисполнением должником обязательств по выплате сумм гражданам за причинение вреда

их жизни и здоровью

По уплате авторского вознаграждения.

Обязательства перед учреждениями (участниками) должника, вытекающие из такого участия.

Слайд 24Добровольное объявление должника о своем банкротстве и ликвидации

1)факт наличия у

организации-должника признаков банкротства;

2)принятие решения о ликвидации имущества должника – унитарного

предприятия собственниками или органом, уполномоченным на это учредительными документами;

3)наличие письменного согласия всех кредиторов.

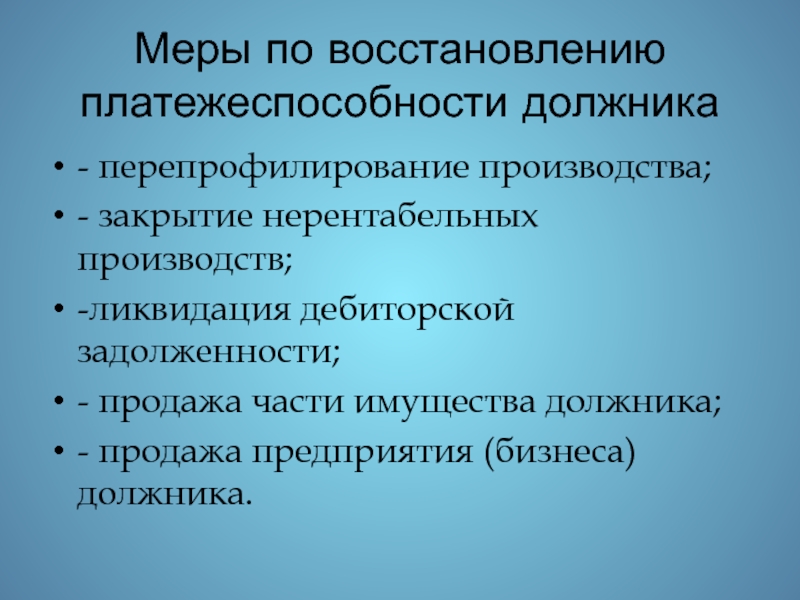

Слайд 25Меры по восстановлению платежеспособности должника

- перепрофилирование производства;

- закрытие нерентабельных производств;

-ликвидация

дебиторской задолженности;

- продажа части имущества должника;

- продажа предприятия (бизнеса) должника.

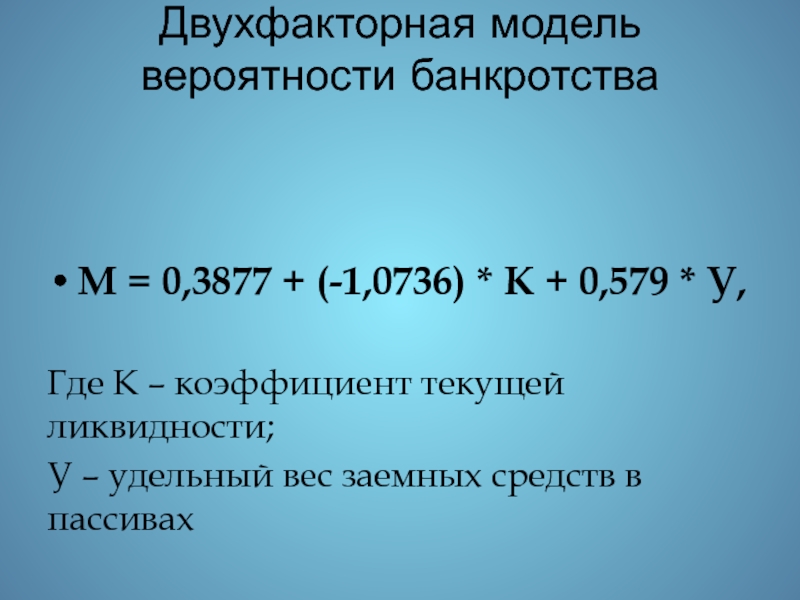

Слайд 26Двухфакторная модель вероятности банкротства

М = 0,3877 + (-1,0736) * K

+ 0,579 * У,

Где К – коэффициент текущей ликвидности;

У –

удельный вес заемных средств в пассивах

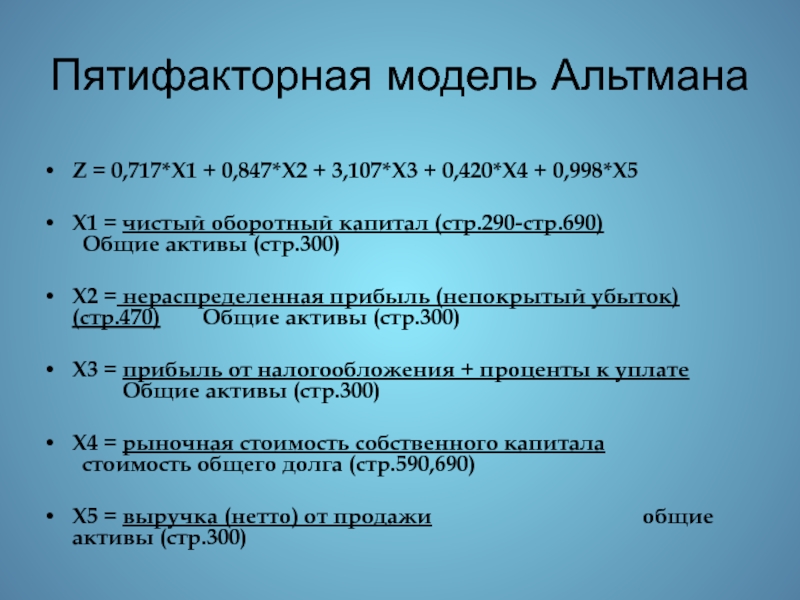

Слайд 27Пятифакторная модель Альтмана

Z = 0,717*X1 + 0,847*X2 + 3,107*X3 +

0,420*X4 + 0,998*X5

X1 = чистый оборотный капитал (стр.290-стр.690) Общие активы (стр.300)

Х2

= нераспределенная прибыль (непокрытый убыток) (стр.470) Общие активы (стр.300)

Х3 = прибыль от налогообложения + проценты к уплате Общие активы (стр.300)

Х4 = рыночная стоимость собственного капитала стоимость общего долга (стр.590,690)

Х5 = выручка (нетто) от продажи общие активы (стр.300)

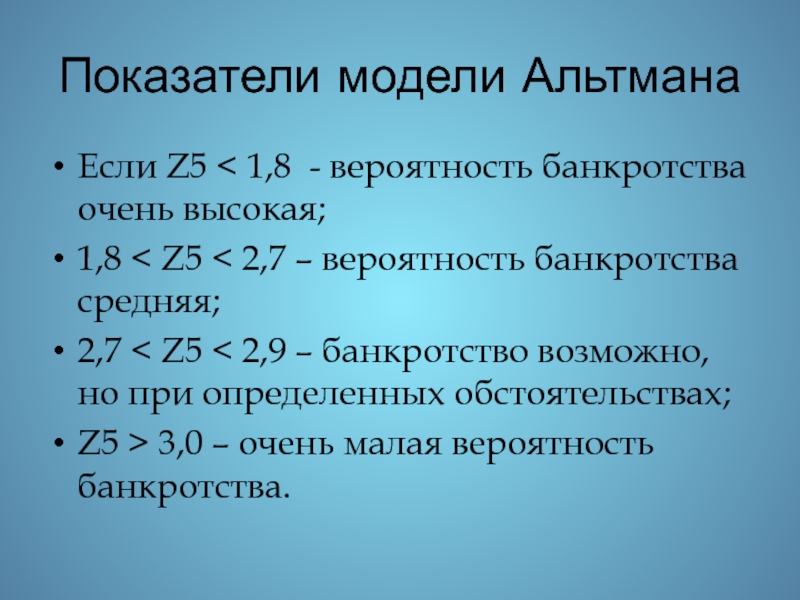

Слайд 28Показатели модели Альтмана

Если Z5 < 1,8 - вероятность банкротства очень

высокая;

1,8 < Z5 < 2,7 – вероятность банкротства средняя;

2,7

Z5 < 2,9 – банкротство возможно, но при определенных обстоятельствах;

Z5 > 3,0 – очень малая вероятность банкротства.