Слайд 1Тема 5. Налоговые правонарушения и ответственность за нарушение налогового законодательства.

Понятие,

юридические признаки, особенности и состав налогового правонарушения.

Классификация налоговых правонарушений.

Понятие, функции и признаки налоговой ответственности.

Стадии налоговой ответственности.

Защита прав налогоплательщиков.

Слайд 2Налоговое правонарушение — противоправное, виновное деяние (действие или бездействие) лица,

связанное с невыполнением или ненадлежащим исполнением обязанностей по уплате налога,

за которое установлена юридическая ответственность.

Понятие, юридические признаки, особенности и состав налогового правонарушения.

Субъектом правонарушения выступает лицо, которое в соответствии с законом обязано уплачивать налоги в соответствующем размере и в установленное время.

Объектом правонарушения являются общественные отношения по поводу обеспечения поступления налогов и обязательных платежей в бюджет и соответствующие фонды между субъектами налоговых правоотношений.

Слайд 3Глава 26. Ответственность (Закон ДНР «О системе налогообложения»)

Статья 204. Понятие

налогового нарушения

204.1. Налоговыми нарушениями являются противоправные деяния (действие или бездеятельность)

налогоплательщиков, которые привели к неисполнению или ненадлежащему исполнению требований, установленных настоящим Законом и другим законодательством, контроль за соблюдением которого возложен на органы доходов и сборов.

Слайд 4Однако не всякое нарушение налогового законодательства может быть основанием для

привлечения лица к юридической ответственности.

Основанием является такое поведение, которое имеет

все предусмотренные законом признаки наказуемого деяния и все предусмотренные законом элементы состава правонарушения. Рассмотрим указанные признаки.

Прежде надо отметить, что признаки налогового правонарушения и элементы состава налогового правонарушения — это разные понятия, хотя и пересекающиеся.

Признаки выводятся из определения понятия налогового правонарушения. К ним относятся:

а) деяние (действие или бездействие);

б) виновное деяние;

в) противоправное деяние;

г) деяние налогоплательщика, налогового агента и иных лиц, за которое законодательством установлена ответственность.

Слайд 5Для наступления (реализации) налоговой ответственности необходимо иметь совокупность условий. В науке

налогового права особо выделяют категорию «элементы состава налогового правонарушения», что

в значительной мере объясняется спецификой налоговой ответственности и ее карательным воздействием на нарушителей. Здесь прослеживается связь с административным и уголовным правом, где широко используется термин «состав», а в науке гражданского права, напротив, употребляется понятие «условия гражданско-правовой ответственности», поскольку основная цель гражданско-правовой ответственности — компенсация имущественных потерь кредитора (потерпевшего лица). В этом разница.

Поэтому нельзя безоговорочно согласиться с утверждением о том, что «единственным основанием для привлечения к ответственности хозяйствующего субъекта за неуплату налогов является состав налогового правонарушения». Правильно говорить о неправомерном деянии(действии либо бездействии) как юридическом факте (составе фактов).

Начнем с того, что налоговое правонарушение — это деяние, т. е. волевой акт человека или организации в условиях конкретной обстановки, направленный на достижение определенного отрицательного результата (например, неуплата налогов и сборов, непредставление налоговой декларации и др.). Будучи волевым актом, налоговое правонарушение представляет собой совокупность действий или бездействие.

Слайд 6Налоговое правонарушение признается совершенным умышленно, если лицо, его совершившее, осознавало противоправный

характер своих действий (бездействия), желало либо сознательно допускало наступление вредных

последствий таких действий (бездействия).

Налоговое правонарушение признается совершенным по неосторожности, если лицо, его совершившее, не осознавало противоправного характера своих действий (бездействия) либо вредный характер последствий, возникших вследствие этих действий (бездействия), хотя должно было и могло это осознавать.

Слайд 7объект — это общественные отношения; общественный (экономический) порядок; ценности и блага,

которым этим правонарушением нанесен ущерб. Иногда встречается мнение о том,

что объектом правонарушения (главным образом преступления) являются люди, чьи интересы затрагиваются общественно опасным деянием.

объективная сторона есть совокупность признаков, характеризующих внешнее проявление противоправного поведения. Сами деяния — действия или бездействия, посредством которых нарушается законодательство о налогах и сборах, описаны в нормах закона.

субъектом налогового правонарушения, т. е. лицом, совершившим его и подлежащим налоговой ответственности, может быть как физическое лицо, так и организация.

Субъективная сторона - то психологическое отношение лица к совершаемому им правонарушению (действию или бездействию) и его возможным последствиям в форме умысла или неосторожности.

Слайд 8а) в зависимости от объекта:

сокрытие дохода;

занижение дохода;

отсутствие учета объекта налогообложения или ведение его учета с нарушением установленного порядка;

несвоевременная уплата налога;

не предоставление документов и иной информации и т.д.;

б) в зависимости от направленности деяний:

правонарушения против системы налогов;

против прав и свобод налогоплательщиков;

против порядка ведения бухгалтерского учета и отчетности;

против контрольных функций органов доходов и сборов и т.д.;

в) в зависимости от характера санкций и отраслей, их регулирующих:

финансовые правонарушения;

административные;

уголовные;

дисциплинарные.

г) в зависимости от степени естественной опасности:

налоговые преступления;

налоговые правонарушения.

2. Классификация налоговых правонарушений.

Слайд 9Налоговые правонарушения, предполагающие уголовную и финансовую ответственность:

уклонение от постановки на

учет в налоговых органах;

уклонение от подачи налоговой декларации;

уклонение от ведения

учета;

действия, направленные на уменьшение налогов (сборов);

действия, направленные на неправомерный зачет либо возврат налога или сбора;

уклонение от налогообложения.

Налоговые преступления:

разглашение налоговой тайны;

утрата документов, содержащих налоговую тайну.

Слайд 10Правонарушения, предполагающие административную и финансовую ответственность:

— нарушение налогоплательщиком порядка постановки на

учет

в налоговых органах;

— нарушение порядка представления в налоговые органы сведений, необходимых

для ведения учета налогоплательщиков;

— нарушение порядка представления информации об открытии счета в банке;

— нарушение порядка представления налоговой декларации;

— нарушение порядка ведения учета;

— нарушение порядка хранения документов, связанных с налогообложением;

— отказ от выдачи документов и иных сведений;

— нарушение банком порядка открытия счета налогоплательщику;

— несоблюдение порядка пользования имуществом, на которое наложен арест;

— оскорбление должностного лица налогового органа;

— отказ свидетеля от дачи объяснений:

— незаконное воздействие на налоговый орган и другие.

Слайд 11В основе классификации лежат две группы критериев. которые и позволяют

отнести конкретное правонарушение к определенному виду:

1. КОЛИЧЕСТВЕННЫЕ:

— срок уклонения, непредставления (например,

уклонение от постановки на учет в течение более 1 SO дней предполагает ответственность в соответствии с уголовным законодательством. Если подобный срок превышает 60 дней, но не достигает 180, налогоплательщику грозят финансовые санкции);

— размер неупаченных. сокрытых сумм налогов, сборов (так,

налоговым преступлением будет рассматриваться уклонение от постановки на учет в налоговых органах, если сумма налогов или сборов превысит пятитысячекратныи размер минимальной месячной оплаты труда).

2. КАЧЕСТВЕННЫЕ

— обстоятельства, характеризующие общественную опасность правонарушения. Одним из основных критериев в этой области законодатель обычно выделяет форму вины. Так, умышленное непредставление, уклонение от подачи налоговой декларации наказывается в соответствии с уголовным законодательством. Неумышленное (по небрежности и т.д.) предполагает более мягкие санкции.

Слайд 12мерой ответственности за совершение налогового нарушения является Налоговая санкция

3.

Понятие, функции и признаки налоговой ответственности.

Налоговые санкции устанавливаются и

применяются в виде:

штрафных (финансовых) санкций;

конфискация подакцизной продукции, находящейся в незаконном обороте.

При совершении одним лицом двух и более налоговых нарушений налоговые санкции применяются за каждое нарушение в отдельности без поглощения менее строгой санкции более строгой.

Слайд 14Суммы штрафных (финансовых) санкций зачисляются в бюджеты, в которые зачисляются

соответствующие налоги и сборы.

Суммы штрафных (финансовых) санкций зачисляются в соответствующий

бюджет в срок, не превышающий 10 дней с момента вынесения решения о его начислении. В случае административного или судебного обжалования такого решения о начислении штрафных (финансовых) санкций, такая штрафная (финансовая) санкция уплачивается в срок не позднее 10 дней со дня вынесения решения по административной жалобе или вступления в законную силу решения суда.

Слайд 15Конфискация подакцизной продукции, находящейся в незаконном обороте – это безвозмездное

изъятие подакцизной продукции за нарушение законодательства о налогообложении и/или других

законов, постановлений Совета Министров, указов Главы Донецкой Народной Республики, контроль за соблюдением которого возложен на органы доходов и сборов.

В случае применения органами доходов и сборов налоговой санкции в виде конфискации подакцизной продукции, находящейся в незаконном обороте, такому лицу направляется (вручается) соответствующие решение, принятое Министром доходов и сборов или его заместителями. Форма и порядок принятия таких решений, устанавливается приказом Министерства доходов и сборов Донецкой Народной Республики, зарегистрированным в Министерстве юстиции Донецкой Народной Республики.

Слайд 16Плательщик не может быть привлечен к ответственности за совершение налогового

нарушения, если со дня его совершения либо со следующего дня

после окончания отчетного периода, в течение которого было совершено это нарушение, и до момента вынесения решений о наложении налоговых санкций истекли три года (срок давности).

Течение срока давности привлечения к ответственности приостанавливается, если лицо, привлекаемое к ответственности за налоговое нарушение, активно противодействовало проведению выездной проверки, что стало непреодолимым препятствием для ее проведения и определения органами доходов и сборов сумм налогов, подлежащих уплате в республиканский и местный бюджеты.

Слайд 17Стадии налоговой ответственности - это периоды, отражающие соотношение определенного объема

прав и обязанностей субъекта налогового правонарушения с этапами познания данного

правонарушения уполномоченными государственными органами.

Стадия возникновения налоговой ответственности начинается с момента совершения нарушения законодательства о налогах и сборах и длится до его обнаружения органами налогового контроля, иными компетентными органами государства или добровольного пресечения со стороны виновного лица.

Стадия конкретизации налоговой ответственности посредством доказывания наличия элементов состава правонарушения начинается с обнаружения налогового правонарушения и заканчивается вступлением в законную силу акта применения права, признающего факт нарушения законодательства о налогах и сборах, совершенного конкретным лицом.

Стадия реализации налоговой ответственности характеризуется приобретением правонарушителем специального правового статуса. Налоговая ответственность начинает реализовываться с момента вступления в законную силу правоприменительного акта, констатирующего факт совершения определенным лицом налогового правонарушения. Заканчивается стадия реализации налоговой ответственности добровольным исполнением решения налогового органа либо принудительным исполнением решения суда о взыскании санкции с нарушителя налогового законодательства.

Слайд 18Непредставление или несвоевременное представление налогоплательщиками налоговых деклараций, –

влечет за собой

наложение на налогоплательщика штрафа в размере 500 российских рублей, за

каждое такое непредставление или задержку.

Те же действия, совершенные налогоплательщиком, к которому на протяжении года был применен штраф за такое нарушение, –

влекут за собой наложение на налогоплательщика штрафа в размере 2600 российских рублей за каждое такое непредставление или задержку.

Непредставление налогоплательщиком – физическим лицом декларации или включение в нее искаженных (недостоверных) данных о суммах полученных доходов, понесенных расходов, и если такие действия плательщика привели к занижению суммы налогооблагаемого дохода, –

влечет за собой наложение на налогоплательщика – физическое лицо штрафа в размере 25 процентов от разницы между заниженной суммой налогового обязательства и суммой, определенной органом доходов и сборов.

Неведение книги учета доходов и расходов, -

влечет за собой наложение штрафа в размере 3000 российских рублей.

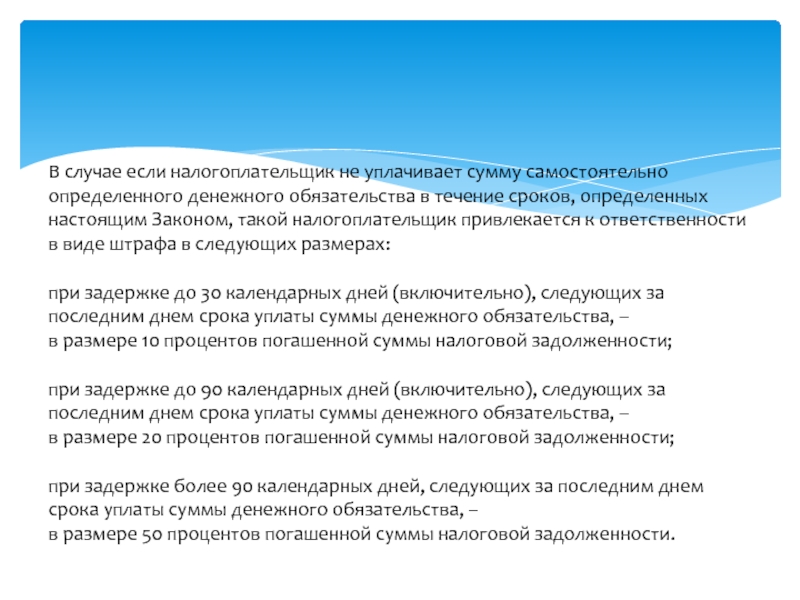

Слайд 19В случае если налогоплательщик не уплачивает сумму самостоятельно определенного денежного

обязательства в течение сроков, определенных настоящим Законом, такой налогоплательщик привлекается

к ответственности в виде штрафа в следующих размерах:

при задержке до 30 календарных дней (включительно), следующих за последним днем срока уплаты суммы денежного обязательства, –

в размере 10 процентов погашенной суммы налоговой задолженности;

при задержке до 90 календарных дней (включительно), следующих за последним днем срока уплаты суммы денежного обязательства, –

в размере 20 процентов погашенной суммы налоговой задолженности;

при задержке более 90 календарных дней, следующих за последним днем срока уплаты суммы денежного обязательства, –

в размере 50 процентов погашенной суммы налоговой задолженности.

Слайд 20Осуществление хозяйственной деятельности без государственной регистрации в качестве субъекта хозяйствования

на территории Донецкой Народной Республики, –

влечет за собой наложение штрафа

в размере 10 000 российских рублей.

Те же действия, совершенные повторно в течение года, –

влекут наложение штрафа в размере 20 000 российских рублей.

Слайд 21Существует несколько способов защиты налогоплательщиком своих прав, среди которых выделяют:

-

административный способ;

- судебный способ;

- способ прокурорского реагирования;

- президентский способ;

- обращение

в Конституционный Суд;

- защита прав в международных судах;

- самозащита прав.

5. Защита прав налогоплательщиков.

каждому гарантируется право "защищать свои права и свободы всеми способами, не запрещенными законом".