Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

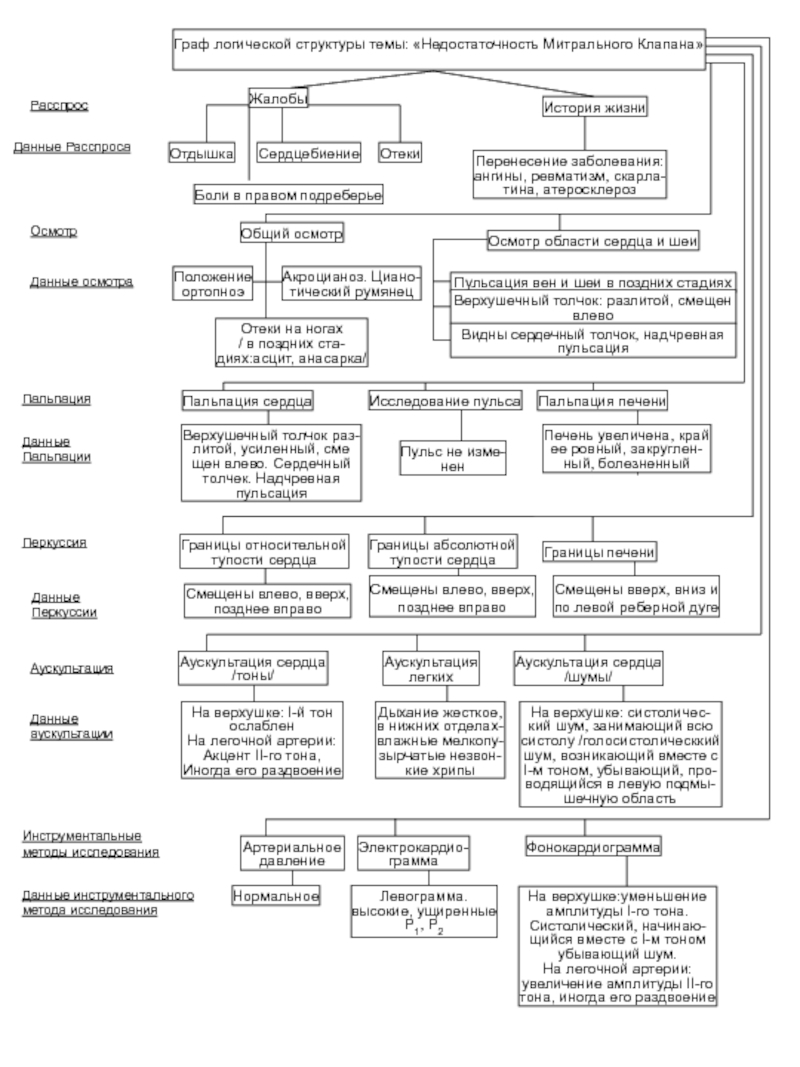

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Тема № 6 ВАЛЮТНО-ФИНАНСОВЫЕ ОТНОШЕНИЯ СТРАН МИРОВОГО ХОЗЯЙСТВА Время: 10 часов

Содержание

- 1. Тема № 6 ВАЛЮТНО-ФИНАНСОВЫЕ ОТНОШЕНИЯ СТРАН МИРОВОГО ХОЗЯЙСТВА Время: 10 часов

- 2. Валютный курс и факторы его определяющие.Мировая валютная

- 3. Валютный курс - “цена” денежной единицы одной

- 4. Кросс-курс - соотношения между двумя валютами, которые

- 5. Конвертируемость - возможность свободно обменивать национальную валюту

- 6. В условиях отсутствия вмешательства со стороны государства

- 7. Закон единой цены - если в двух

- 8. Вопрос № 2. Мировая валютная система

- 9. Основными видами промежуточных валютных

- 10. Система “золотого стандарта” Начало функционирования системы -

- 11. Бреттон-Вудская валютная система фиксированных валютных курсов Свое

- 12. Ямайкская валютная система плавающих валютных курсов В

- 13. Рынки валют и основные валютные операции Основные

- 14. С организационно-технической точки зрения Мировой валютный рынок

- 15. С содержательной точки зрения Всё множество валютных

- 16. В мировой практике межвалютных обменов наиболее широко

- 17. Опционная сделка. Опцион - соглашение сторон, по

- 18. Скачать презентанцию

Валютный курс и факторы его определяющие.Мировая валютная система и ее эволюция.Рынки валют и основные валютные операции.учебные вопросы:

Слайды и текст этой презентации

Слайд 2Валютный курс и факторы его определяющие.

Мировая валютная система и ее

эволюция.

Рынки валют и основные валютные операции.

учебные вопросы:

Слайд 3Валютный курс - “цена” денежной единицы одной страны, выраженная в

денежной единице другой страны.

Установление курсов национальных валют в соответствии со

сложившейся практикой и законодательными нормами называется валютной котировкой. В мировой экономической практике существуют два метода котировок:

1. Прямая котировка - одна единица иностранной валюты приравнивается к определенному количеству национальной валюты.

2. Обратная (косвенная) котировка - единица национальной валюты приравнивается к определенному количеству иностранной валюты.

Вопрос № 1.

Валютный курс и факторы его определяющие

Слайд 4Кросс-курс - соотношения между двумя валютами, которые устанавливаются из их

курса по отношению к курсу третьей валюты.

При определении кросс-курсов следует учитывать:Для нахождения кросс-курсов валют с котировками на базе одной и той же третьей валюты (например, американского доллара) необходимо разделить эти две котировки

Если доллар является базой котировки только для одной из валют, то для нахождения их кросс-курса необходимо перемножить долларовые курсы этих валют.

При заключении конкретных сделок по купле-продаже валюты используются следующие виды курсов:

спот-курс - цена единицы иностранной валюты одной страны, выраженная в единицах валюты другой страны, установленная на момент заключения сделки, предполагающей немедленную оплату и поставку валюты, как правило, на второй рабочий день со дня заключения сделки;

форвардный (срочный) курс - цена, по которой данная валюта продается или покупается при условии поставки ее на определенную дату в будущем.

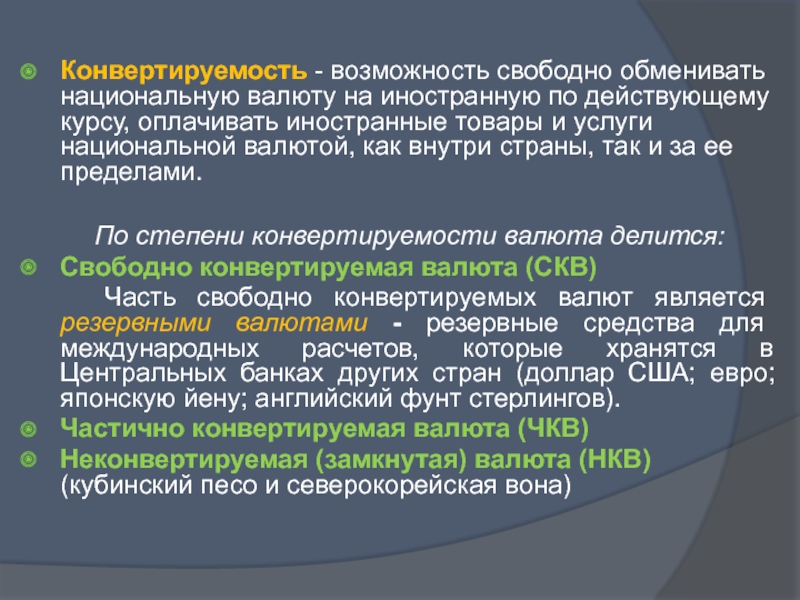

Слайд 5

Конвертируемость - возможность свободно обменивать национальную валюту на иностранную по

действующему курсу, оплачивать иностранные товары и услуги национальной валютой, как

внутри страны, так и за ее пределами.По степени конвертируемости валюта делится:

Свободно конвертируемая валюта (СКВ)

Часть свободно конвертируемых валют является резервными валютами - резервные средства для международных расчетов, которые хранятся в Центральных банках других стран (доллар США; евро; японскую йену; английский фунт стерлингов).

Частично конвертируемая валюта (ЧКВ)

Неконвертируемая (замкнутая) валюта (НКВ) (кубинский песо и северокорейская вона)

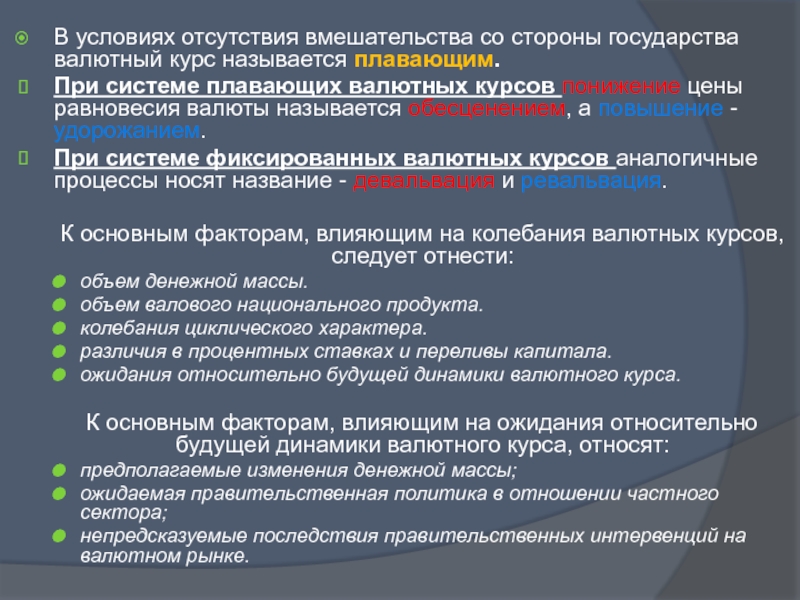

Слайд 6В условиях отсутствия вмешательства со стороны государства валютный курс называется

плавающим.

При системе плавающих валютных курсов понижение цены равновесия валюты называется

обесценением, а повышение - удорожанием. При системе фиксированных валютных курсов аналогичные процессы носят название - девальвация и ревальвация.

К основным факторам, влияющим на колебания валютных курсов, следует отнести:

объем денежной массы.

объем валового национального продукта.

колебания циклического характера.

различия в процентных ставках и переливы капитала.

ожидания относительно будущей динамики валютного курса.

К основным факторам, влияющим на ожидания относительно будущей динамики валютного курса, относят:

предполагаемые изменения денежной массы;

ожидаемая правительственная политика в отношении частного сектора;

непредсказуемые последствия правительственных интервенций на валютном рынке.

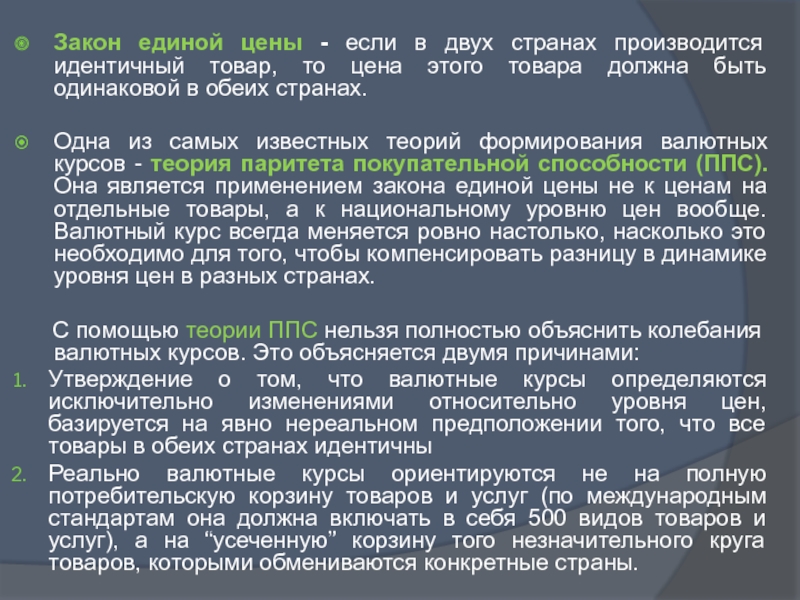

Слайд 7Закон единой цены - если в двух странах производится идентичный

товар, то цена этого товара должна быть одинаковой в обеих

странах.Одна из самых известных теорий формирования валютных курсов - теория паритета покупательной способности (ППС). Она является применением закона единой цены не к ценам на отдельные товары, а к национальному уровню цен вообще. Валютный курс всегда меняется ровно настолько, насколько это необходимо для того, чтобы компенсировать разницу в динамике уровня цен в разных странах.

С помощью теории ППС нельзя полностью объяснить колебания валютных курсов. Это объясняется двумя причинами:

Утверждение о том, что валютные курсы определяются исключительно изменениями относительно уровня цен, базируется на явно нереальном предположении того, что все товары в обеих странах идентичны

Реально валютные курсы ориентируются не на полную потребительскую корзину товаров и услуг (по международным стандартам она должна включать в себя 500 видов товаров и услуг), а на “усеченную” корзину того незначительного круга товаров, которыми обмениваются конкретные страны.

Слайд 8Вопрос № 2.

Мировая валютная система

и ее эволюция

Мировая валютная система

- совокупность международных правил, инструкций и соглашений, которые управляют финансовыми

отношениями между странами мирового хозяйства.Основные цели международной валютной системы:

Обеспечение эффективного разделения труда между различными экономическими системами мирового хозяйства

Максимизация общего объема мирового производства и уровня занятости населения

Оптимизация уровня благосостояния, как различных стран, так и различных групп населения внутри каждой страны.

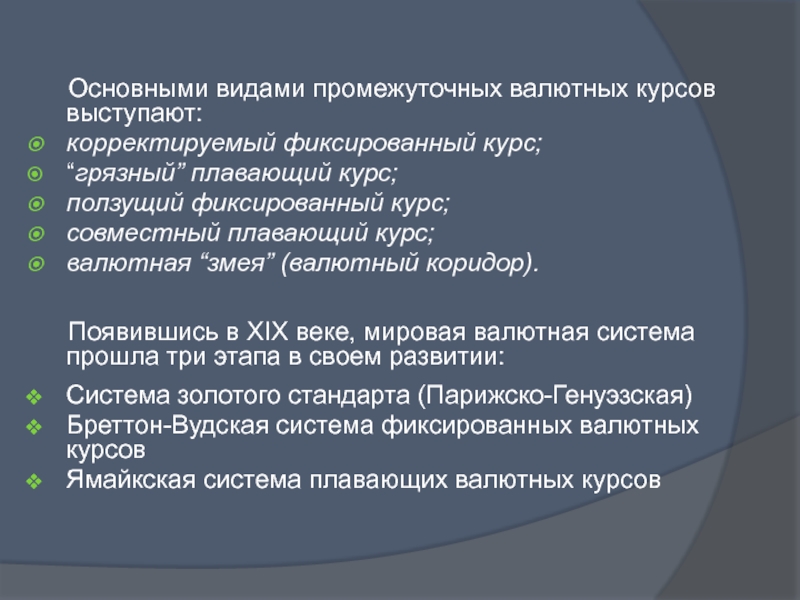

Слайд 9 Основными видами промежуточных валютных курсов выступают:

корректируемый фиксированный

курс;

“грязный” плавающий курс;

ползущий фиксированный курс;

совместный плавающий курс;

валютная “змея” (валютный коридор).

Появившись в XIX веке, мировая валютная система прошла три этапа в своем развитии:Система золотого стандарта (Парижско-Генуэзская)

Бреттон-Вудская система фиксированных валютных курсов

Ямайкская система плавающих валютных курсов

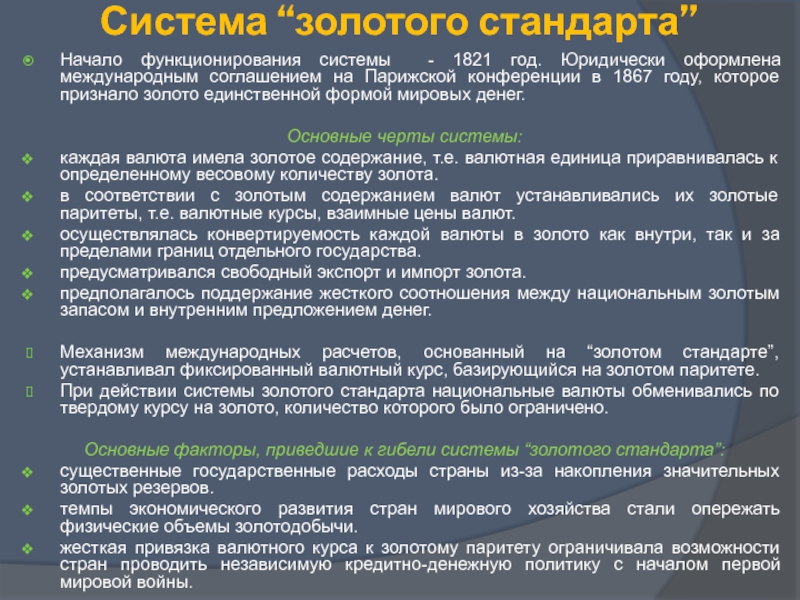

Слайд 10Система “золотого стандарта”

Начало функционирования системы - 1821 год. Юридически оформлена

международным соглашением на Парижской конференции в 1867 году, которое признало

золото единственной формой мировых денег.Основные черты системы:

каждая валюта имела золотое содержание, т.е. валютная единица приравнивалась к определенному весовому количеству золота.

в соответствии с золотым содержанием валют устанавливались их золотые паритеты, т.е. валютные курсы, взаимные цены валют.

осуществлялась конвертируемость каждой валюты в золото как внутри, так и за пределами границ отдельного государства.

предусматривался свободный экспорт и импорт золота.

предполагалось поддержание жесткого соотношения между национальным золотым запасом и внутренним предложением денег.

Механизм международных расчетов, основанный на “золотом стандарте”, устанавливал фиксированный валютный курс, базирующийся на золотом паритете.

При действии системы золотого стандарта национальные валюты обменивались по твердому курсу на золото, количество которого было ограничено.

Основные факторы, приведшие к гибели системы “золотого стандарта”:

существенные государственные расходы страны из-за накопления значительных золотых резервов.

темпы экономического развития стран мирового хозяйства стали опережать физические объемы золотодобычи.

жесткая привязка валютного курса к золотому паритету ограничивала возможности стран проводить независимую кредитно-денежную политику с началом первой мировой войны.

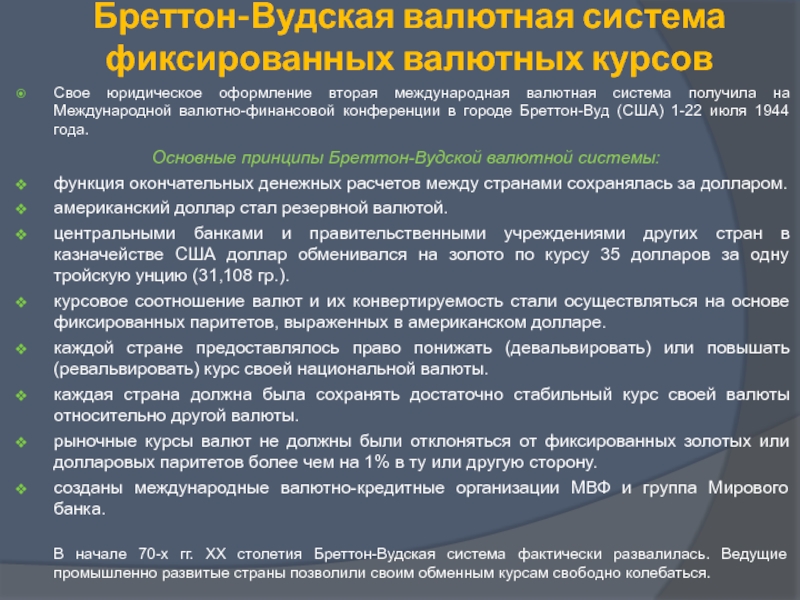

Слайд 11Бреттон-Вудская валютная система фиксированных валютных курсов

Свое юридическое оформление вторая международная

валютная система получила на Международной валютно-финансовой конференции в городе Бреттон-Вуд

(США) 1-22 июля 1944 года.Основные принципы Бреттон-Вудской валютной системы:

функция окончательных денежных расчетов между странами сохранялась за долларом.

американский доллар стал резервной валютой.

центральными банками и правительственными учреждениями других стран в казначействе США доллар обменивался на золото по курсу 35 долларов за одну тройскую унцию (31,108 гр.).

курсовое соотношение валют и их конвертируемость стали осуществляться на основе фиксированных паритетов, выраженных в американском долларе.

каждой стране предоставлялось право понижать (девальвировать) или повышать (ревальвировать) курс своей национальной валюты.

каждая страна должна была сохранять достаточно стабильный курс своей валюты относительно другой валюты.

рыночные курсы валют не должны были отклоняться от фиксированных золотых или долларовых паритетов более чем на 1% в ту или другую сторону.

созданы международные валютно-кредитные организации МВФ и группа Мирового банка.

В начале 70-х гг. ХХ столетия Бреттон-Вудская система фактически развалилась. Ведущие промышленно развитые страны позволили своим обменным курсам свободно колебаться.

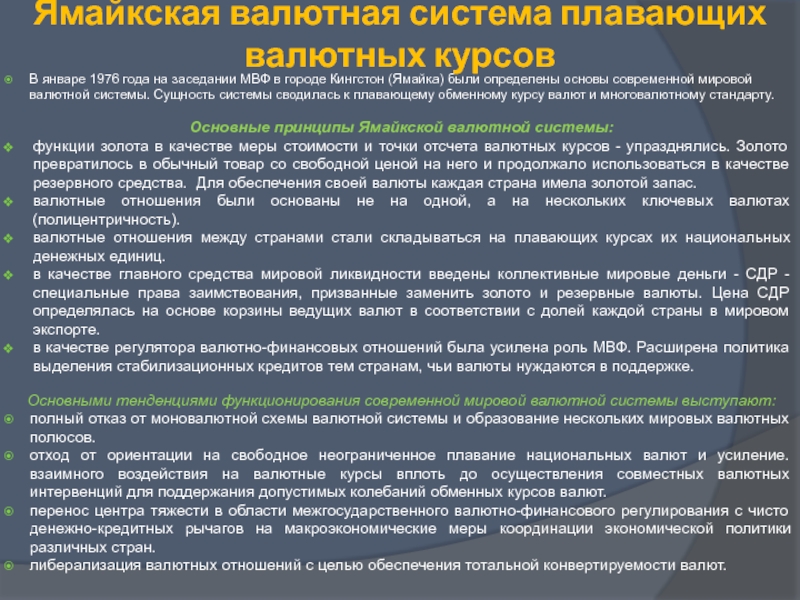

Слайд 12Ямайкская валютная система плавающих

валютных курсов

В январе 1976 года на заседании

МВФ в городе Кингстон (Ямайка) были определены основы современной мировой

валютной системы. Сущность системы сводилась к плавающему обменному курсу валют и многовалютному стандарту.Основные принципы Ямайкской валютной системы:

функции золота в качестве меры стоимости и точки отсчета валютных курсов - упразднялись. Золото превратилось в обычный товар со свободной ценой на него и продолжало использоваться в качестве резервного средства. Для обеспечения своей валюты каждая страна имела золотой запас.

валютные отношения были основаны не на одной, а на нескольких ключевых валютах (полицентричность).

валютные отношения между странами стали складываться на плавающих курсах их национальных денежных единиц.

в качестве главного средства мировой ликвидности введены коллективные мировые деньги - СДР - специальные права заимствования, призванные заменить золото и резервные валюты. Цена СДР определялась на основе корзины ведущих валют в соответствии с долей каждой страны в мировом экспорте.

в качестве регулятора валютно-финансовых отношений была усилена роль МВФ. Расширена политика выделения стабилизационных кредитов тем странам, чьи валюты нуждаются в поддержке.

Основными тенденциями функционирования современной мировой валютной системы выступают:

полный отказ от моновалютной схемы валютной системы и образование нескольких мировых валютных полюсов.

отход от ориентации на свободное неограниченное плавание национальных валют и усиление. взаимного воздействия на валютные курсы вплоть до осуществления совместных валютных интервенций для поддержания допустимых колебаний обменных курсов валют.

перенос центра тяжести в области межгосударственного валютно-финансового регулирования с чисто денежно-кредитных рычагов на макроэкономические меры координации экономической политики различных стран.

либерализация валютных отношений с целью обеспечения тотальной конвертируемости валют.

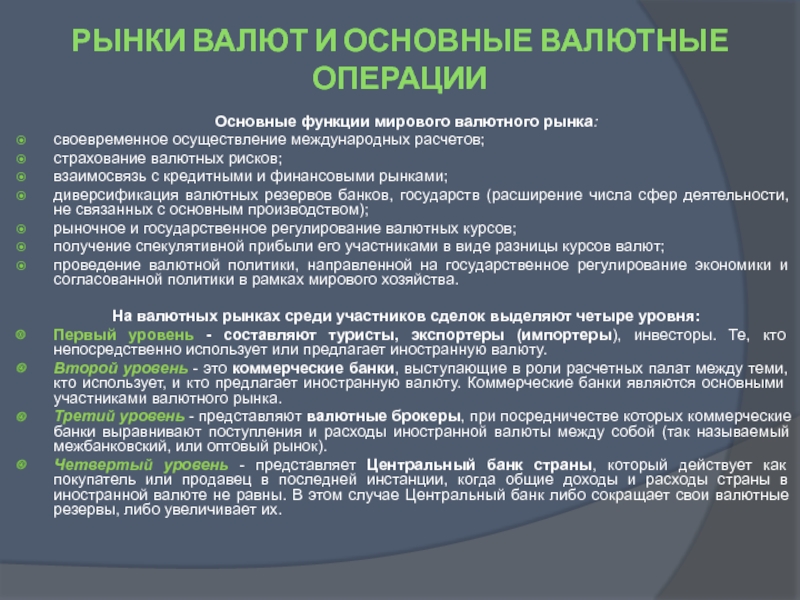

Слайд 13Рынки валют и основные валютные операции

Основные функции мирового валютного рынка:

своевременное осуществление международных расчетов;

страхование валютных рисков;

взаимосвязь с кредитными и финансовыми

рынками;диверсификация валютных резервов банков, государств (расширение числа сфер деятельности, не связанных с основным производством);

рыночное и государственное регулирование валютных курсов;

получение спекулятивной прибыли его участниками в виде разницы курсов валют;

проведение валютной политики, направленной на государственное регулирование экономики и согласованной политики в рамках мирового хозяйства.

На валютных рынках среди участников сделок выделяют четыре уровня:

Первый уровень - составляют туристы, экспортеры (импортеры), инвесторы. Те, кто непосредственно использует или предлагает иностранную валюту.

Второй уровень - это коммерческие банки, выступающие в роли расчетных палат между теми, кто использует, и кто предлагает иностранную валюту. Коммерческие банки являются основными участниками валютного рынка.

Третий уровень - представляют валютные брокеры, при посредничестве которых коммерческие банки выравнивают поступления и расходы иностранной валюты между собой (так называемый межбанковский, или оптовый рынок).

Четвертый уровень - представляет Центральный банк страны, который действует как покупатель или продавец в последней инстанции, когда общие доходы и расходы страны в иностранной валюте не равны. В этом случае Центральный банк либо сокращает свои валютные резервы, либо увеличивает их.

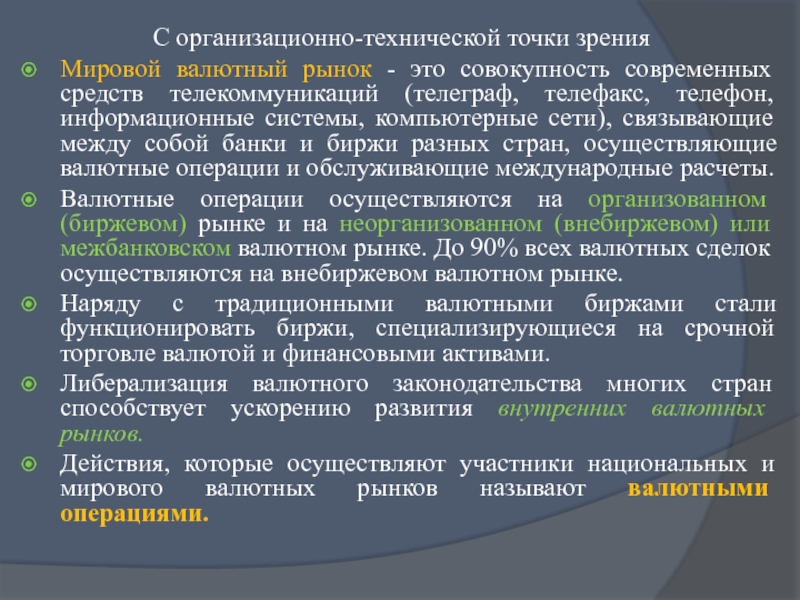

Слайд 14С организационно-технической точки зрения

Мировой валютный рынок - это совокупность

современных средств телекоммуникаций (телеграф, телефакс, телефон, информационные системы, компьютерные сети),

связывающие между собой банки и биржи разных стран, осуществляющие валютные операции и обслуживающие международные расчеты.Валютные операции осуществляются на организованном (биржевом) рынке и на неорганизованном (внебиржевом) или межбанковском валютном рынке. До 90% всех валютных сделок осуществляются на внебиржевом валютном рынке.

Наряду с традиционными валютными биржами стали функционировать биржи, специализирующиеся на срочной торговле валютой и финансовыми активами.

Либерализация валютного законодательства многих стран способствует ускорению развития внутренних валютных рынков.

Действия, которые осуществляют участники национальных и мирового валютных рынков называют валютными операциями.

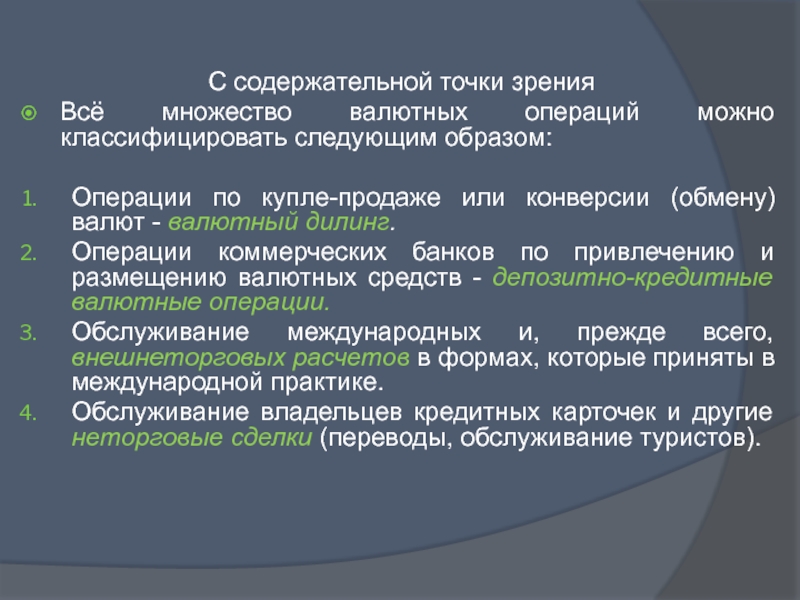

Слайд 15С содержательной точки зрения

Всё множество валютных операций можно классифицировать

следующим образом:

Операции по купле-продаже или конверсии (обмену) валют - валютный

дилинг.Операции коммерческих банков по привлечению и размещению валютных средств - депозитно-кредитные валютные операции.

Обслуживание международных и, прежде всего, внешнеторговых расчетов в формах, которые приняты в международной практике.

Обслуживание владельцев кредитных карточек и другие неторговые сделки (переводы, обслуживание туристов).

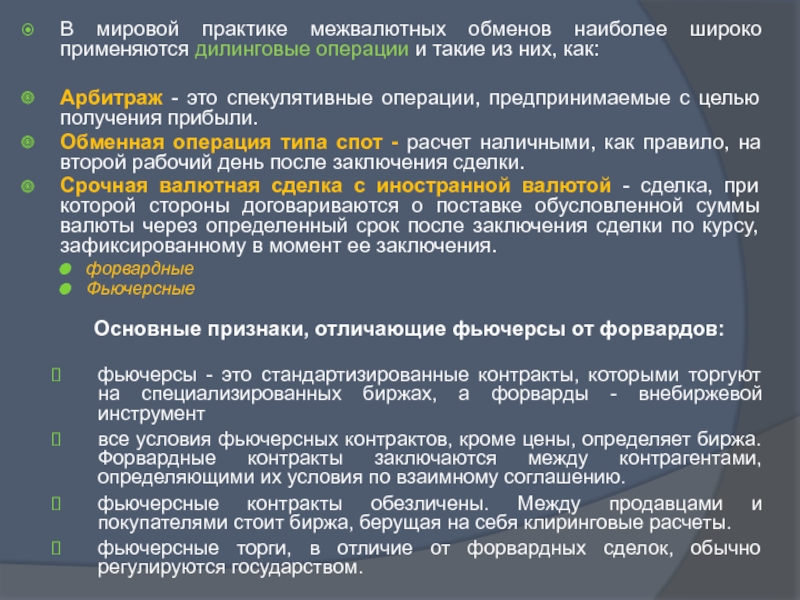

Слайд 16В мировой практике межвалютных обменов наиболее широко применяются дилинговые операции

и такие из них, как:

Арбитраж - это спекулятивные операции, предпринимаемые

с целью получения прибыли.Обменная операция типа спот - расчет наличными, как правило, на второй рабочий день после заключения сделки.

Срочная валютная сделка с иностранной валютой - сделка, при которой стороны договариваются о поставке обусловленной суммы валюты через определенный срок после заключения сделки по курсу, зафиксированному в момент ее заключения.

форвардные

Фьючерсные

Основные признаки, отличающие фьючерсы от форвардов:

фьючерсы - это стандартизированные контракты, которыми торгуют на специализированных биржах, а форварды - внебиржевой инструмент

все условия фьючерсных контрактов, кроме цены, определяет биржа. Форвардные контракты заключаются между контрагентами, определяющими их условия по взаимному соглашению.

фьючерсные контракты обезличены. Между продавцами и покупателями стоит биржа, берущая на себя клиринговые расчеты.

фьючерсные торги, в отличие от форвардных сделок, обычно регулируются государством.

Слайд 17Опционная сделка. Опцион - соглашение сторон, по которому одна из

сторон за специальное денежное вознаграждение (премию) от противоположной стороны поручает

право (но не обязанность) продать или купить валюту в течение определенного срока в будущем, а другая сторона обязуется реализовать указанное право.Основные виды:

Опцион на покупку (опцион колл) - дает право держателю опциона купить или отказаться от покупки базисного актива (например, валюты).

Опцион на продажу (опцион пут) - дает право держателю опциона продать или отказаться от продажи базисного актива (например, валюты).

Операции типа “своп”. Соглашение между сторонами об обмене денежных потоков на протяжении периода времени в будущем называется своп.

Основные виды:

Процентный своп

Валютный своп - возникает, когда одна из сторон передает определенную основную сумму и фиксированный процент в одной валюте другой стороне в обмен на эквивалентную сумму и фиксированный процент в другой валюте.

Операции своп дают возможность:

получать без валютного риска необходимую валюту.

компенсировать временный отлив капиталов из страны.

регулировать структуру валютных резервов, в том числе официальных.

Рынок своп используется преимущественно фирмами и финансовыми учреждениями.

На нем практически нет индивидуальных участников сделок.

Средний размер сделки на условии своп - 16 млн. долларов США.