Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Учет кредитных рисков в деятельности коммерческих банков

Содержание

- 1. Учет кредитных рисков в деятельности коммерческих банков

- 2. Слайд 2

- 3. Кредитный риск — это риск наступления дефолта

- 4. Необходимо наличие одинаково трактуемого определения дефолта.

- 5. Кредитный риск включает в себя несколько составляющих:риск

- 6. 4 элемента системы управления кредитным рискомСистема лимитов и профилей рискаСистема андеррайтингаИнструменты оценки рисковКредитный процесс

- 7. Система лимитов и профилей рискаПрофиль риска —

- 8. Система андеррайтингаАндеррайтер является не связанным с бизнесом

- 9. Инструменты оценки рисковВеличина EL - средние ожидаемые

- 10. Кредитный процессДля обеспечения слаженной работы всех вышеуказанных

- 11. Учет кредитного риска в ПАО Сбербанк

- 12. Три линии защиты :

- 13. 1 линия защиты Сотрудники работают с клиентами

- 14. Слайд 14

- 15. Слайд 15

- 16. Слайд 16

- 17. Слайд 17

- 18. Слайд 18

- 19. Слайд 19

- 20. Слайд 20

- 21. 2 линия защитыЗанимается разработкой анкет.Проверяет клиентов банка

- 22. Слайд 22

- 23. СкорингСкоринг – используемая банками система оценки клиентов,

- 24. Слайд 24

- 25. 2 линия защитыЗанимается изучением финансового состояния заемщика.Анализ

- 26. По результатам анализа заемщики делятся на:1 группа:

- 27. 3 линия рисковК 3 линии относится система

- 28. Применение риск-сегментации при разработке и использовании моделей

- 29. Спасибо за внимание!

- 30. Скачать презентанцию

Кредитный риск — это риск наступления дефолта контрагента. Дефолт контрагента — отсутствие у него возможности или желания исполнять свои обязательства на условиях договора.

Слайды и текст этой презентации

Слайд 3Кредитный риск — это риск наступления дефолта контрагента.

Дефолт контрагента

— отсутствие у него возможности или желания исполнять свои обязательства

на условиях договора.Слайд 5Кредитный риск включает в себя несколько составляющих:

риск непогашения кредита означает

опасность невыполнения заемщиком условий кредитного договора (полного возврата основной суммы

долга, а также выплаты процентов и комиссионных);риск просрочки платежей означает опасность задержки возврата кредита и несвоевременной выплаты процентов;

риск обеспечения кредита проявляется в недостаточности дохода, полученного от реализации предоставленного банку обеспечения кредита, для полного удовлетворения долговых требований банка к заемщику, а также в трудности реализации обеспечения, его утраты или повреждения;

риск кредитоспособности заемщика означает неспособность заемщика выполнять свои обязательства по отношению к кредиторам вообще.

Слайд 64 элемента системы управления кредитным риском

Система лимитов и профилей риска

Система

андеррайтинга

Инструменты оценки рисков

Кредитный процесс

Слайд 7Система лимитов и профилей риска

Профиль риска — это набор уровней

полномочий подразделений или лиц, которые зависят от категории риска рассматриваемой

сделки и размера сделки.Для выдачи любого кредитного продукта необходимо установление соответствующего продуктового лимита.

Слайд 8Система андеррайтинга

Андеррайтер является не связанным с бизнесом экспертом, проводящим независимую

экспертизу рисков по заявке.

Андеррайтер является второй линией защиты и

проводит независимую экспертизу рисков по заявке, проверяет корректность расчета основных риск-инструментов и утверждает результаты применения моделей оценки кредитного риска. Слайд 9Инструменты оценки рисков

Величина EL - средние ожидаемые потери, которые мы

можем понести от сделки.

Величина UL - величина, которую с

заданной вероятностью не превзойдут потери банка в целом. Модель PD определяет вероятность дефолта.

Модель LGD определяет потери при дефолте.

Модель EAD определяет сумму под риском дефолта.

Слайд 10Кредитный процесс

Для обеспечения слаженной работы всех вышеуказанных элементов необходимо разработать

четкие и однозначно понятные всем участникам процесса правила взаимодействия и

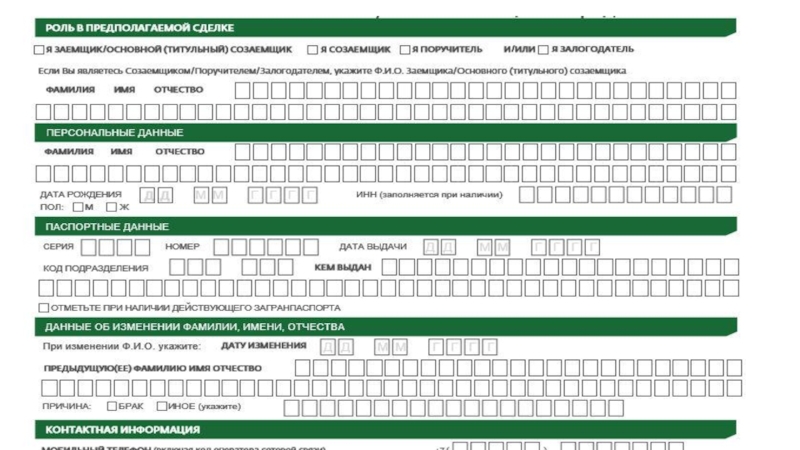

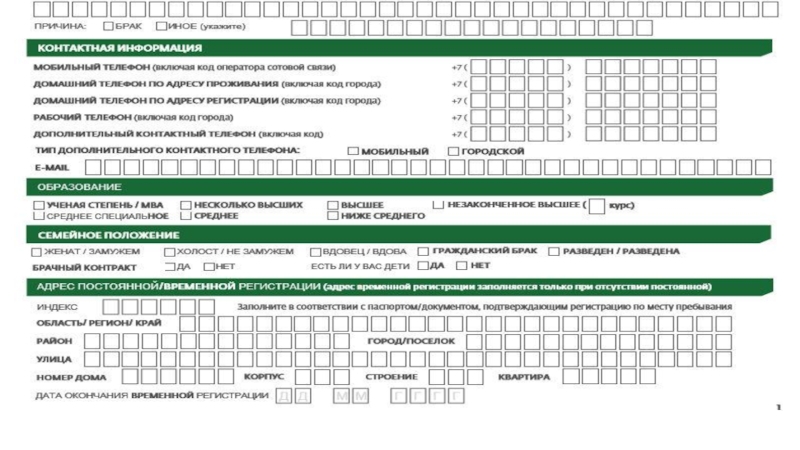

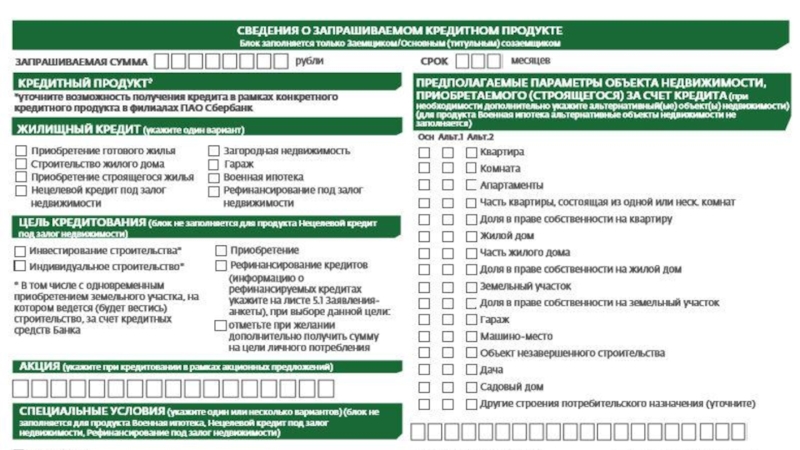

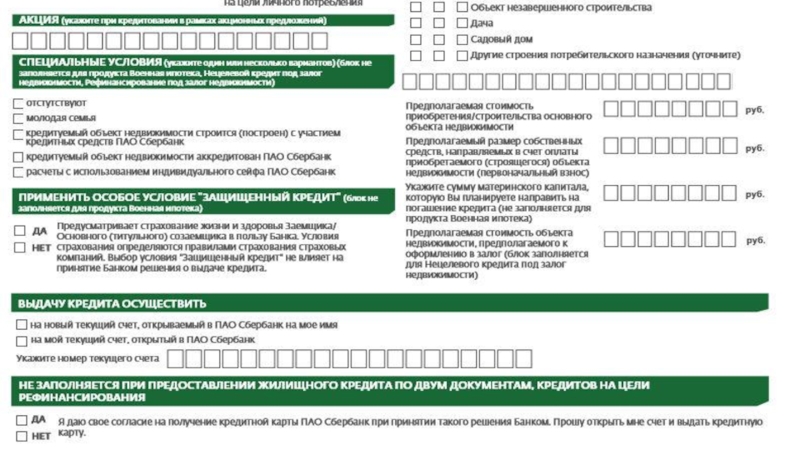

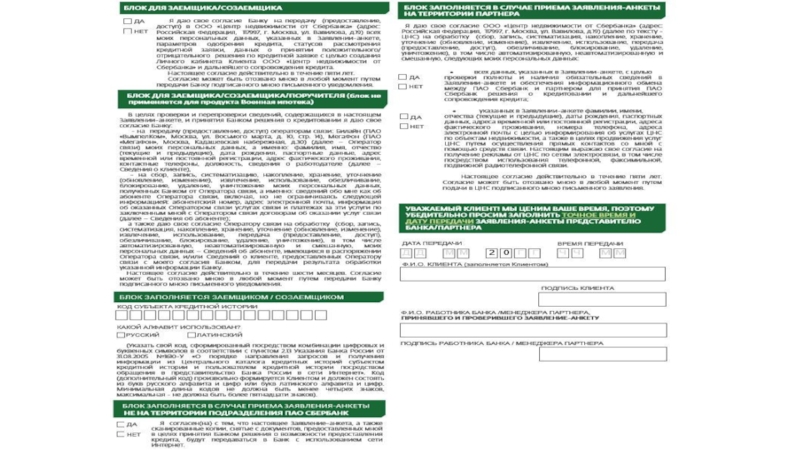

использование моделей и инструментов.Слайд 131 линия защиты

Сотрудники работают с клиентами напрямую.

Только у представителей

1 линии защиты есть возможность оценить такие показатели будущего заемщика

по таким критериям, как внешний вид, манера поведения и т.п.Сотрудники 1 линии защиты предоставляют клиентам бланки «Заявление-анкета», разработанные блоком «Риски»

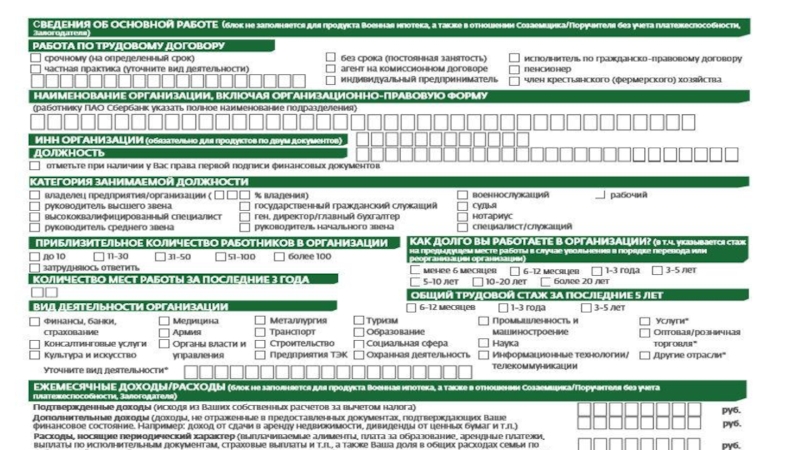

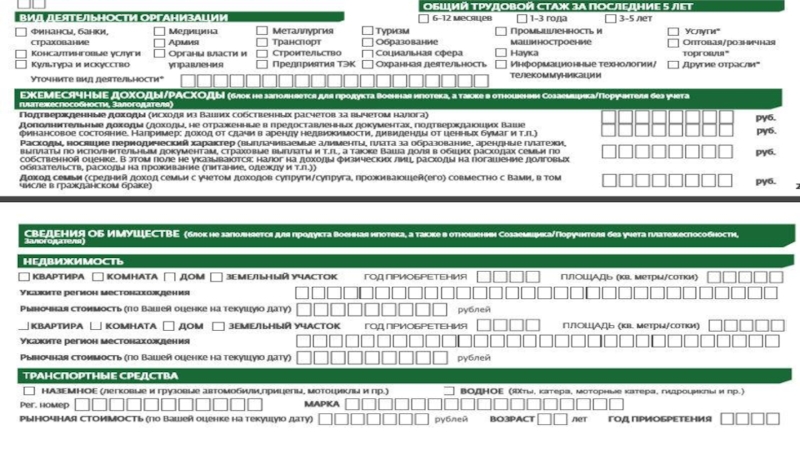

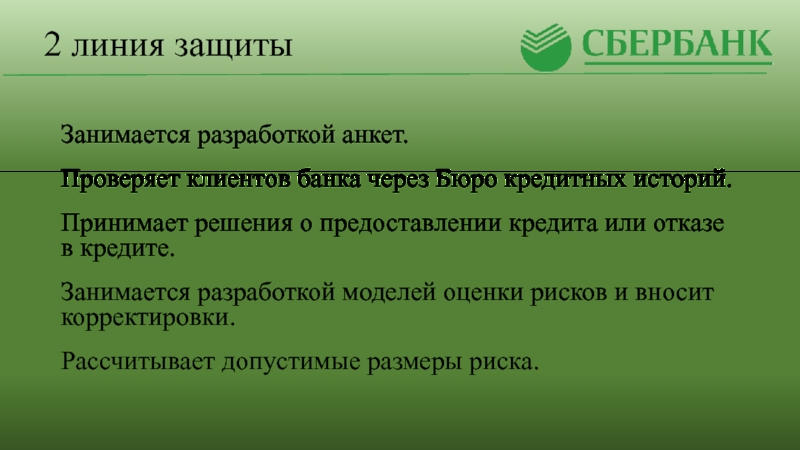

Слайд 212 линия защиты

Занимается разработкой анкет.

Проверяет клиентов банка через Бюро кредитных

историй.

Принимает решения о предоставлении кредита или отказе в кредите.

Занимается разработкой

моделей оценки рисков и вносит корректировки.Рассчитывает допустимые размеры риска.

Слайд 23Скоринг

Скоринг – используемая банками система оценки клиентов, в основе которой

заложены статистические методы. Как правило, это компьютерная программа, куда вводятся

данные потенциального заемщика.Скоринговые системы позволяют снизить издержки и минимизировать операционный риск за счет автоматизации принятия решения, сокращают время обработки заявок на предоставление кредита, дают возможность банкам проводить свою кредитную политику централизованно, обеспечивают дополнительную защиту финансовых организаций от мошенничества.

Слайд 252 линия защиты

Занимается изучением финансового состояния заемщика.

Анализ можно разделить на

пять групп:

- показатели ликвидности;

- показатели задолженности;

- показатели погашения долга;

- показатели

деловой активности;- показатели рентабельности.

Слайд 26По результатам анализа заемщики делятся на:

1 группа:

Наиболее предпочтительные клиенты.

Менее жесткие условия кредитования, гарантий, страхования.

2 группа и 3

группа: Более жесткие обязанности в части залога, гарантий, проверок обеспеченности ссуд, чем для 1 группы, строгое ограничение оъема кредитов

4 группа:

Некредитоспособные, отказ в кредитовании.