Слайд 1Версии кризиса биметаллического стандарта

1. «Структурные» причины, формализированное Ч. Киндельбергером.

Открытие новых

месторождений серебра в 1870-х гг. привело к падению рыночных цен

на серебро, инфляцию и обесценение валют стран серебренного монометаллизма.

Во избежание экономического кризиса страны серебряного монометаллизма и биметаллизма были вынуждены перейти на золотой стандарт.

Однако. В 1850-е гг. распространение серебряного монометаллизма не имело места.

Увеличение предложения серебра в 1870-е было куда меньше, чем увеличение предложения золота в 1850-е гг.

Слайд 2Версии кризиса биметаллического стандарта

2. Монетарные последствия роста уровня жизни, тех.

прогресса, международной торговли.

С развитием экономики золото из-за его высокой ценности

стало выгодней использовать в международной торговле.

Серебряные монеты меньшего достоинства предназначались для мелких покупок внутри страны.

С увеличением благосостояния и уровня жизни образовался дефицит серебряных монет.

Обращение золотых монет оказалось лишено монет крупного достоинства, а обращение серебряных монет – мелкого.

Начались проблемы пересчета крупных единиц в мелкие.

Слайд 3Версии кризиса биметаллического стандарта

3. Политические причины. Взаимоотношения между Дебитоами и

Кредиторами.

Дебиторы (мелкий бизнес, фермер) заинтересованы в инфляции и обеспечении ипотечных

ссуд.

Кредиторы (банки, крупная промышленность) выступали за стабильные цены и золотой стандарт.

В США (пример ниже) противостояние продолжалось более 30 лет.

Такое объяснение справедливо исключительно для США, но не для Старого Света.

Слайд 4Версии кризиса биметаллического стандарта

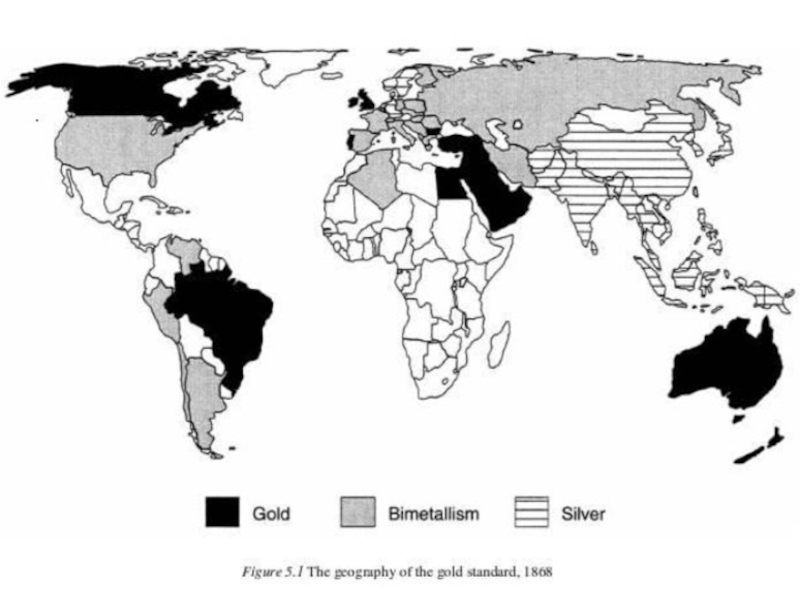

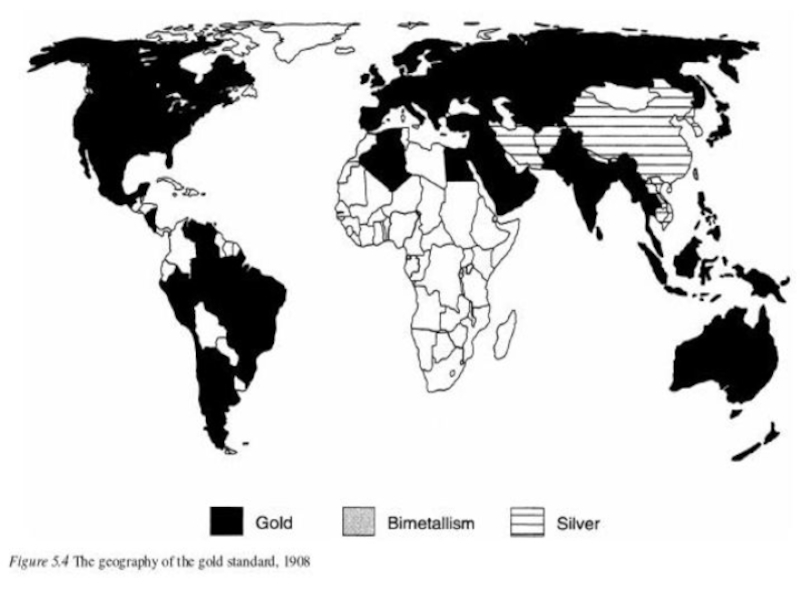

4. Сетевой эффект – периферия следует за

гегемоном (ядром). Теория Б. Айхенгрина.

Развитие международной торговли и инвестиций делало

использование единообразного денежного стандарта более выгодным. Считается, что транзакционные издержки и неопределенность обменного курса между золотом и серебром сдерживали рост мировой экономики. Торговым и финансовым лидером в XIX в. была Великобритания – центр золотого стандарта. Предпочтения Великобритании оказывали сетевой эффект на всех торговых и финансовых партнеров. Под влиянием Великобритании сначала США и Германия перешли на золотой стандарт. За ними – их страны-партнеры (Нидерланды, Дания, Норвегия, Швеция) и уже потом все остальные.

Слайд 5Как бы там ни было, к концу XIX в. большинство

стран Старого и Нового Света осуществили денежные реформы, следствием которых

стал переход к золотому монометаллизму – Золотому стандарту.

Тем не менее этот переход происходил относительно медленно и не безболезненно…

Например, в США…

Слайд 8Биметаллизм, выборы в США 1896 г. и “Волшебник Изумрудного города”

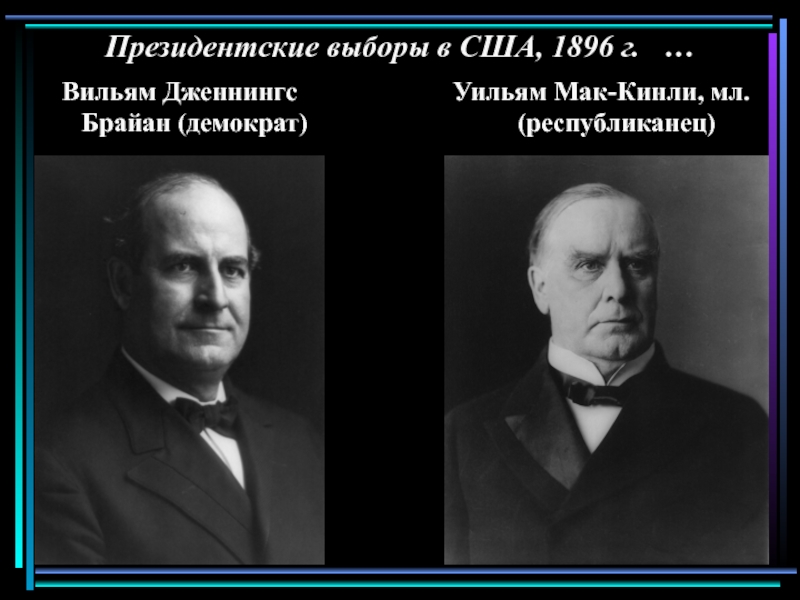

Слайд 9Президентские выборы в США, 1896 г. …

Вильям Дженнингс Брайан

(демократ)

Уильям Мак-Кинли, мл. (республиканец)

Слайд 10… борьба приверженцев биметаллического и золотого стандартов соответственно

Вильям Дженнингс Брайан

Уильям

Мак-Кинли, мл.

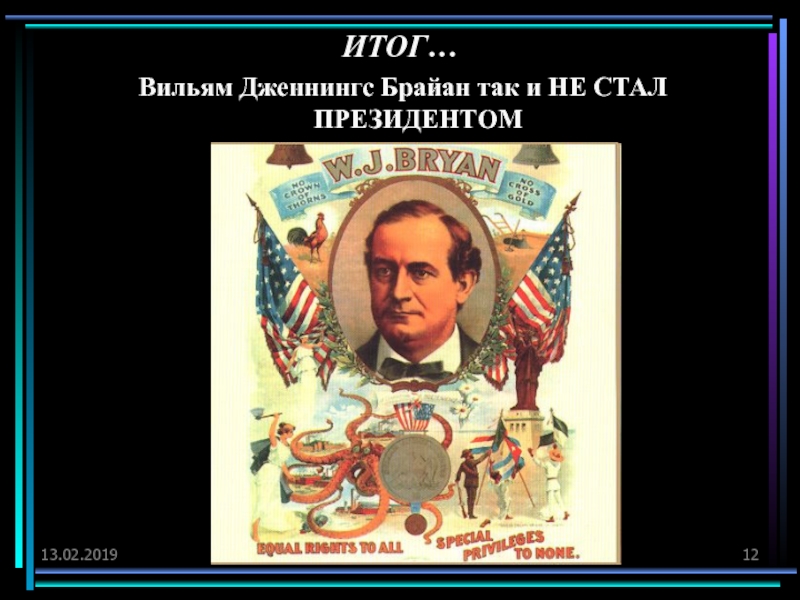

Слайд 12ИТОГ…

Вильям Дженнингс Брайан так и НЕ СТАЛ ПРЕЗИДЕНТОМ

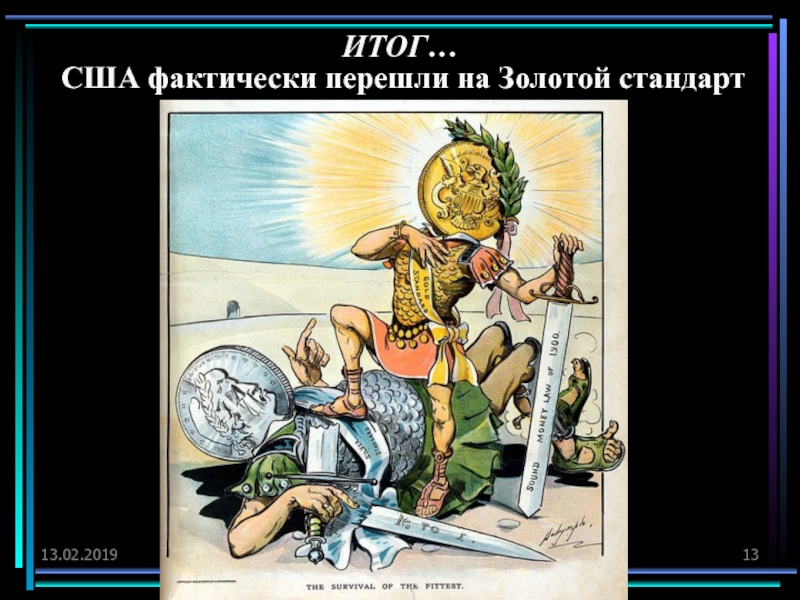

Слайд 13ИТОГ…

США фактически перешли на Золотой стандарт

Слайд 14ИТОГ…

Уильям Мак-Кинли, мл. СТАЛ 25-м ПРЕЗИДЕНТОМ

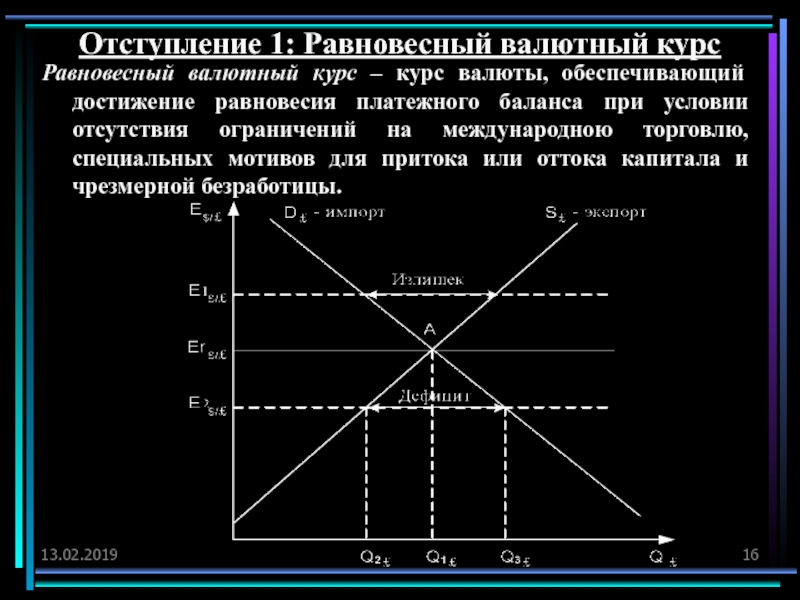

Слайд 16Отступление 1: Равновесный валютный курс

Равновесный валютный курс – курс валюты,

обеспечивающий достижение равновесия платежного баланса при условии отсутствия ограничений на

международною торговлю, специальных мотивов для притока или оттока капитала и чрезмерной безработицы.

Слайд 17Отступление 2: Адаптация валютного курса

Обесценение валюты – снижение стоимости валюты

при режиме плавающего валютного курса

Подорожание валюты – увеличение стоимости валюты

при режиме плавающего валютного курса

Девальвация валюты – законодательное снижение курса валюты или центрального паритета при режиме фиксированного валютного курса

Ревальвация валюты – законодательное повышение курса валюты или центрального паритета при режиме фиксированного валютного курса

Спекулятивная атака – резкий рост предложения национальной валюты на рынке в период ослабления ее курса, приводящий к потере валютных резервов страны в случае попыток поддержать слабеющий валютный курс

Слайд 18Золотой стандарт

Золотой стандарт – мировая валютная система, основанная на официальном

закреплении странами золотого содержания в единице национальной валюты с обязательством

центральных банков покупать и продавать национальную валюту в обмен на золото

Парижская ВС

Юридически была оформлена межгосударственным соглашением на Парижской конференции в 1867 г., которое признало золото единственной формой мировых денег.

В условиях, когда золото непосредственно выполняло все функции денег, денежная и валютная системы — национальная и мировая — были тождественны

Слайд 19Принципы построения Парижской ВС

Основа – золотомонетный стандарт

Каждая валюта имела золотое

содержание (Великобритания — с 1816г., США — 1837 г., Германия

— 1875 г., Франция — 1878 г., Россия — с 1895—1897 гг.).

Поскольку золотое содержание каждой валюты было фиксировано, валютные курсы также были фиксированными, что называлось монетным (золотым) паритетом

Валютные курсы могли колебаться вокруг монетного паритета в рамках «золотых точек» – максимальные пределы отклонения курса валют от установленного золотого паритета.

Пределы колебания определялись расходами на чеканку монет, страхование и пересылку (транспортировку) золота, эквивалента одной единице иностранной валюты, между двумя денежными центрами. В пределах золотых точек валютный курс определялся на основе спроса и предложения.

Слайд 20Принципы построения Парижской ВС

Для существования полноценного Золотого стандарта необходимо выполнение

следующих условий:

денежные власти обязуются разменивать национальную валюту на золото в

любых количествах по определенному обменному курсу (золотому или монетному паритету)

неограниченное право экспортировать и импортировать золото через национальные границы

адекватная система обеспечения:

- полное обеспечение

- частичное обеспечение

- приростное обеспечение

Слайд 21Принципы построения Парижской ВС

Основа – золотомонетный стандарт

Каждая валюта имела золотое

содержание (Великобритания — с 1816г., США — 1837 г., Германия

— 1875 г., Франция — 1878 г., Россия — с 1895—1897 гг.).

Поскольку золотое содержание каждой валюты было зафиксировано, валютные курсы также были фиксированными, что называлось монетным (золотым) паритетом

Валютные курсы могли колебаться вокруг монетного паритета в рамках «золотых точек» – максимальные пределы отклонения курса валют от установленного золотого паритета.

Пределы колебания определялись расходами на чеканку монет, страхование и пересылку (транспортировку) золота, эквивалента одной единице иностранной валюты, между двумя денежными центрами. В пределах золотых точек валютный курс определялся на основе спроса и предложения.

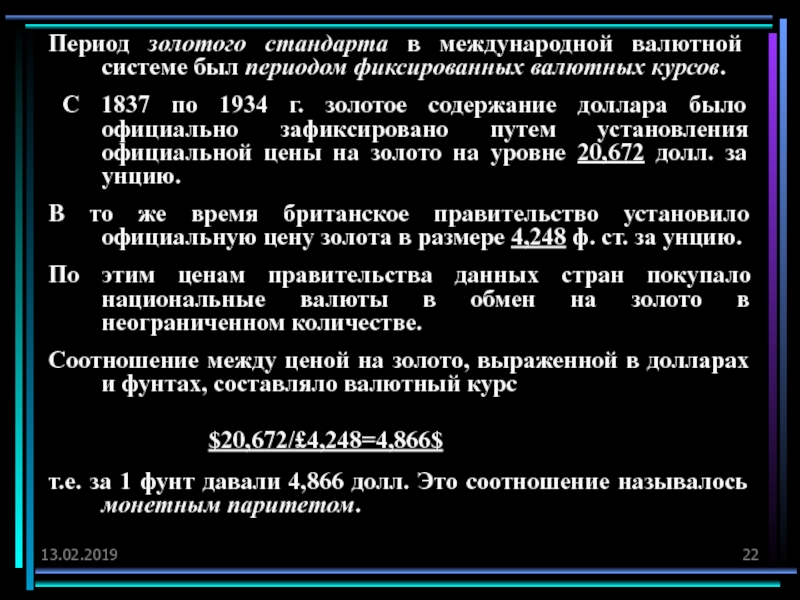

Слайд 22Период золотого стандарта в международной валютной системе был периодом фиксированных

валютных курсов.

С 1837 по 1934 г. золотое содержание доллара

было официально зафиксировано путем установления официальной цены на золото на уровне 20,672 долл. за унцию.

В то же время британское правительство установило официальную цену золота в размере 4,248 ф. ст. за унцию.

По этим ценам правительства данных стран покупало национальные валюты в обмен на золото в неограниченном количестве.

Соотношение между ценой на золото, выраженной в долларах и фунтах, составляло валютный курс

$20,672/£4,248=4,866$

т.е. за 1 фунт давали 4,866 долл. Это соотношение называлось монетным паритетом.

Слайд 23Принципы построения Парижской ВС

Основа – золотомонетный стандарт

Каждая валюта имела золотое

содержание (Великобритания — с 1816г., США — 1837 г., Германия

— 1875 г., Франция — 1878 г., Россия — с 1895—1897 гг.).

Поскольку золотое содержание каждой валюты было зафиксировано, валютные курсы также были фиксированными, что называлось монетным (золотым) паритетом

Валютные курсы могли колебаться вокруг монетного паритета в рамках «золотых точек» – максимальные пределы отклонения курса валют от установленного золотого паритета.

Пределы колебания определялись расходами на чеканку монет, страхование и пересылку (транспортировку) золота, эквивалента одной единице иностранной валюты, между двумя денежными центрами. В пределах золотых точек валютный курс определялся на основе спроса и предложения.

Слайд 24Тот факт, что национальные правительства брали на себя обязательства покупать

национальную валюту за золото, автоматически приводил к наличию верхнего и

нижнего пределов, в рамках которых валютный курс мог изменяться, так называемым «золотым точкам».

Покупатели и продавцы иностранной валюты всегда могли приобрести ее в нужном количестве через золото по монетному паритету.

Для этого нужно было купить золото за национальную валюту, переправить его в страну, чью валюту было необходимо купить, и уже там купить за золото иностранную валюту также по фиксированной правительством цене.

Таким образом, если бы отсутствовали издержки на чеканку, страхование и транспортировку, валютные курсы вообще бы не отклонялись от монетного паритета.

Слайд 25В этих условиях, если валютный курс фунта на валютном рынке

США повышался сверх монетного паритета, становилось выгодно покупать золото в

США, пересылать его в Англию, там продавать за фунты и обменивать на большее, чем прежде, количество долларов, получая тем самым прибыль.

Учитывая стоимость транспортировки золота через Атлантику, которая равнялась примерно 0,02 долл. за унцию, вывозить золото из США становилось выгодно, если валютный курс поднимался выше 4,886$.

Аналогичным образом, если курс в США падал ниже 4,886$, становилась выгодной обратная операция по ввозу золота из Англии.

Поэтому курс примерно 4,89$ назывался «экспортной золотой точкой», тогда как курс примерно 4,85$ — «импортной золотой точкой».

Таким образом, валютный курс хотя и был практически фиксированным, но мог все же немного колебаться вокруг монетного паритета.