Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Регулирования рынка государственных бумаг

Содержание

- 1. Регулирования рынка государственных бумаг

- 2. Государственные ценные бумаги –

- 3. Различают следующие виды государственных ценных бумаг: 1.

- 4. Государственные ценные бумаги могут выполнять

- 5. В 1998 году основные федеральные долговые обязательства

- 6. В 1998 году основные федеральные долговые обязательства

- 7. В 1998 году основные федеральные долговые обязательства

- 8. Государственные ценные бумаги эмитируются как

- 9. Рынок государственных ценных бумаг подвергается жесткому контролю

- 10. Правами регулирования в области государственных

- 11. Второй орган - центральный банк.

- 12. Рынок государственных ценных бумаг

- 13. Минфин издает множество приказов для

- 14. Еще один аспект рассматриваемого вопроса связан с

- 15. Регулирование участия на рынке государственных ценных

- 16. Одной из главной причин выпуска государственных

- 17. Государственный долг- это вся сумма

- 18. По структуре государственный долг РФ состоит из

- 19. В России понятие государственного

- 20. Для федерального уровня долговых обязательств

- 21. Оперативное управление государственным долгом осуществляет

- 22. Управление государственным долгом представляет собой комплекс мер,

- 23. Проследим динамику внутреннего и внешнего долга в период с 1998 по 2006 гг.

- 24. Из таблицы видно, что

- 25. Оценка изменения государственного внутреннего долга, выраженного в ценных бумагах в 2005-2010 гг.

- 26. Рассмотрим основные цели политики в области государственного

- 27. Вывод: государственные ценные бумаги являются самостоятельным видом ценных

- 28. В мире централизованный

- 29. Скачать презентанцию

Слайды и текст этой презентации

Слайд 2

Государственные ценные бумаги –

это бумаги, которые выпускаются

и используются для пополнения государственного бюджета. Слайд 3Различают следующие виды государственных ценных бумаг:

1. наличные и безналичные;

2. документарные и бездокументарные;

3. гарантированные и доходные;

4. рыночные

и нерыночные (в зависимости от того, обращаются ли они на свободном рынке (первичном и вторичном) или не входят во вторичное обращение на биржах и свободно возвращаются эмитенту до истечения срока их действия); 5. именные и на предъявителя.

Слайд 4

Государственные ценные бумаги могут выполнять такие функции, как:

налоговое освобождение;

обслуживание

государственного долга;

финансирование непредвиденных государственных расходов

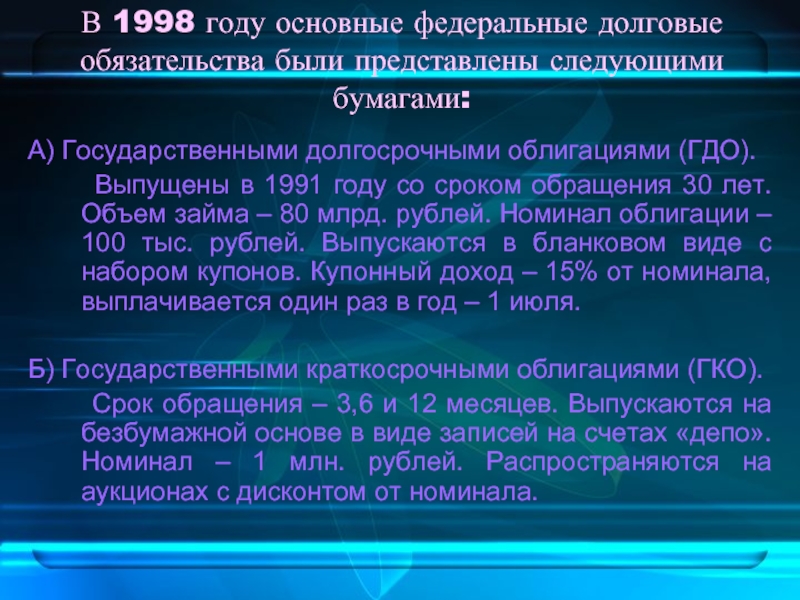

Слайд 5В 1998 году основные федеральные долговые обязательства были представлены следующими

бумагами:

А) Государственными долгосрочными облигациями (ГДО).

Выпущены в 1991 году со сроком обращения 30 лет. Объем займа – 80 млрд. рублей. Номинал облигации – 100 тыс. рублей. Выпускаются в бланковом виде с набором купонов. Купонный доход – 15% от номинала, выплачивается один раз в год – 1 июля.

Б) Государственными краткосрочными облигациями (ГКО).

Срок обращения – 3,6 и 12 месяцев. Выпускаются на безбумажной основе в виде записей на счетах «депо». Номинал – 1 млн. рублей. Распространяются на аукционах с дисконтом от номинала.

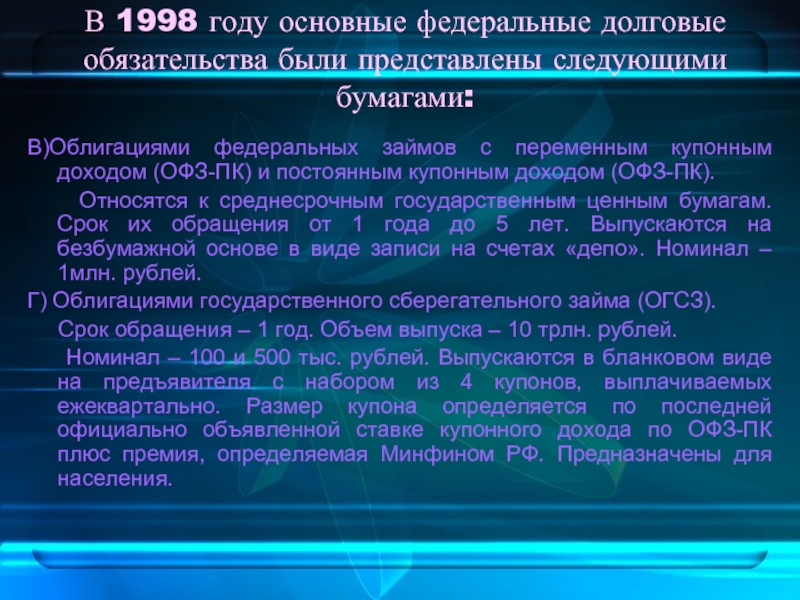

Слайд 6В 1998 году основные федеральные долговые обязательства были представлены следующими

бумагами:

В)Облигациями федеральных займов с переменным купонным доходом (ОФЗ-ПК) и постоянным

купонным доходом (ОФЗ-ПК). Относятся к среднесрочным государственным ценным бумагам. Срок их обращения от 1 года до 5 лет. Выпускаются на безбумажной основе в виде записи на счетах «депо». Номинал – 1млн. рублей.

Г) Облигациями государственного сберегательного займа (ОГСЗ).

Срок обращения – 1 год. Объем выпуска – 10 трлн. рублей.

Номинал – 100 и 500 тыс. рублей. Выпускаются в бланковом виде на предъявителя с набором из 4 купонов, выплачиваемых ежеквартально. Размер купона определяется по последней официально объявленной ставке купонного дохода по ОФЗ-ПК плюс премия, определяемая Минфином РФ. Предназначены для населения.

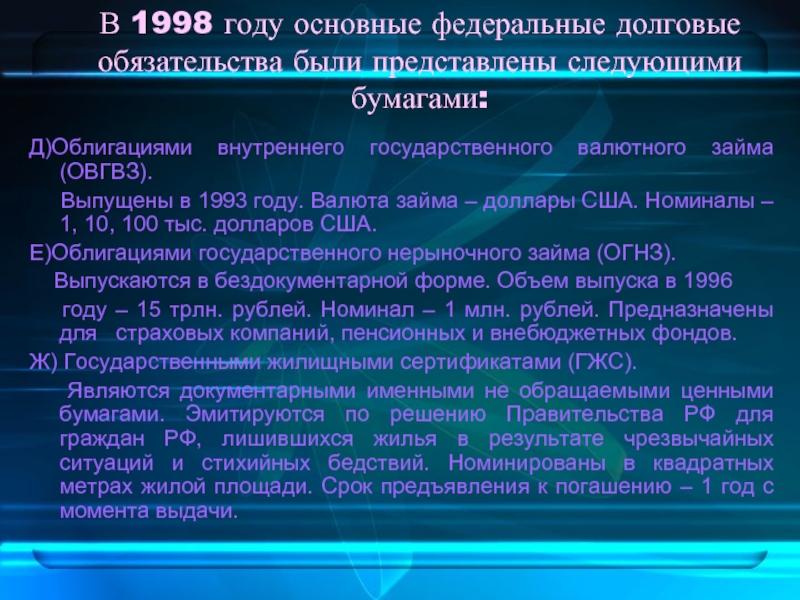

Слайд 7В 1998 году основные федеральные долговые обязательства были представлены следующими

бумагами:

Д)Облигациями внутреннего государственного валютного займа (ОВГВЗ).

Выпущены в

1993 году. Валюта займа – доллары США. Номиналы – 1, 10, 100 тыс. долларов США.Е)Облигациями государственного нерыночного займа (ОГНЗ).

Выпускаются в бездокументарной форме. Объем выпуска в 1996

году – 15 трлн. рублей. Номинал – 1 млн. рублей. Предназначены для страховых компаний, пенсионных и внебюджетных фондов.

Ж) Государственными жилищными сертификатами (ГЖС).

Являются документарными именными не обращаемыми ценными бумагами. Эмитируются по решению Правительства РФ для граждан РФ, лишившихся жилья в результате чрезвычайных ситуаций и стихийных бедствий. Номинированы в квадратных метрах жилой площади. Срок предъявления к погашению – 1 год с момента выдачи.

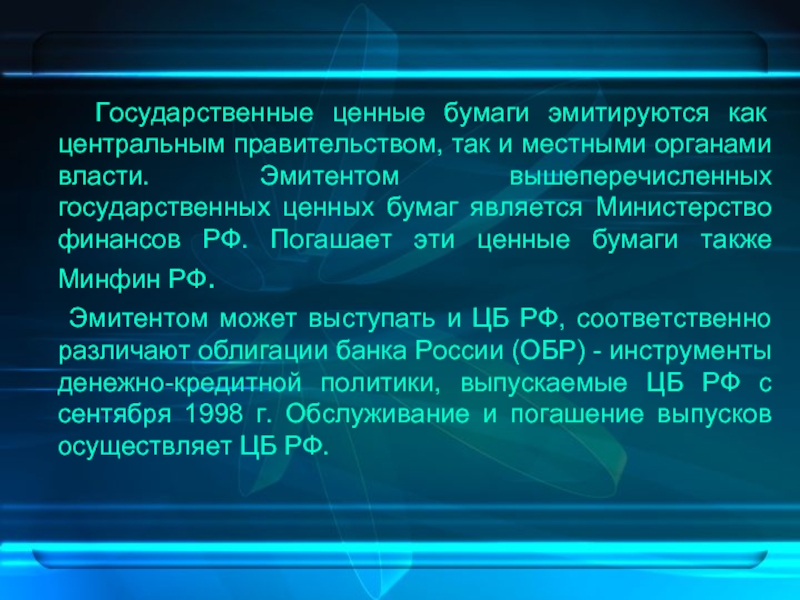

Слайд 8 Государственные ценные бумаги эмитируются как центральным правительством, так

и местными органами власти. Эмитентом вышеперечисленных государственных ценных бумаг является

Министерство финансов РФ. Погашает эти ценные бумаги также Минфин РФ.Эмитентом может выступать и ЦБ РФ, соответственно различают облигации банка России (ОБР) - инструменты денежно-кредитной политики, выпускаемые ЦБ РФ с сентября 1998 г. Обслуживание и погашение выпусков осуществляет ЦБ РФ.

Слайд 9Рынок государственных ценных бумаг подвергается жесткому контролю и регулированию со

стороны органов как законодательной, так и исполнительной власти. Методами подобного

регулирования являются:разработка и принятие законодательных мер;

наделение полномочиями существующих и создание новых структур регулирования;

использование методов налогового воздействия

Слайд 10 Правами регулирования в области государственных ценных бумаг обладает

Министерство финансов России. Минфин РФ, ранее выполнявшее почти все функции

по регулированию рынка ценных бумаг в настоящее время имеет полномочия только в области регулирования рынка государственных ценных бумаг. Однако, возможны случаи, когда эмитентом ценной бумаги от правительства может выступить любое другое министерство или ведомство. В России таких случаев пока не было.Слайд 11 Второй орган - центральный банк. Центральный банк РФ

может исполнять роль финансового агента правительства. Центральный банк также особенно

заинтересован в рынке государственных займов из-за неизбежной связи между денежной политикой, банковской системой и рынком государственных ценных бумаг. Вовлечение центрального банка в роль финансового агента, а также его участие в проведении денежной политики позволяет органам, регулирующим денежное обращение, быть в курсе событий, происходящих на рынках, реагировать на них должным образом и тем самым более эффективно выполнять свою роль надзора над банковской системой и системой платежей.Слайд 12

Рынок государственных ценных бумаг является частью рынка

ценных бумаг, поэтому законодательные нормы, регулирующие рынок ценных бумаг регулируют

и рынок государственных ценных бумаг. Основными законодательными актами, которыми регулируется российский рынок ценных бумаг, являются:Гражданский кодекс РФ, части I и II (1995—1996 гг.);

Закон «О банках и банковской деятельности» (1990 г.);

Закон «О Центральном банке Российской Федерации» (1995 г.);

Закон «О приватизации государственных и муниципальных предприятий в РСФСР» (1991 г.);

Закон «О товарных биржах и биржевой торговле» (1992 г.);

Закон «О валютном регулировании и валютном контроле» (1992 г.);

Закон «О государственном внутреннем долге Российской Федерации» (1992 г.);

Закон об акционерных обществах (1996 г.)

Закон о рынке ценных бумаг (1996 г.);

Указы Президента по развитию рынка ценных бумаг

Слайд 13 Минфин издает множество приказов для регулирования государственных ценных

бумаг. Ниже представлены некоторые из них:

приказ Минфина РФ от 27.04.2002

№ 37н "Об утверждении Условий эмиссии и обращения облигаций"; приказ Минфина РФ от 15.06.2001 № 45н "Об утверждении условий эмиссии и обращения облигаций государственного сберегательного займа Российской Федерации";

приказ Минфина России от 21.09.2004 № 86н "Об утверждении Условий эмиссии и обращения облигаций государственных нерыночных займов";

Слайд 14Еще один аспект рассматриваемого вопроса связан с разработкой и установлением

ответственности за правонарушение в сфере выпуска и обращения государственных ценных

бумаг. В связи с этим можно выделить следующие категории субъектов нарушений и оснований ответственности:- должностные лица эмитента ценных бумаг — в случаях нарушения условий выпуска и обращения, а также исполнения обязательств по ценной бумаге;

- владельцы ценных бумаг - при нарушении условий обращения ценных бумаг (например, вывоз за пределы Российской Федерации ценных бумаг, запрещенных к перемещению за границу);

- иные лица - при совершении противоправных деяний, препятствующих нормальному функционированию системы выпуска и обращения государственных ценных бумаг (например, уголовная ответственность физических лиц за подделку государственных ценных бумаг).

Слайд 15Регулирование участия на рынке государственных ценных бумаг может быть

направлено на то, чтобы ограничить распространение рисков, которые принимают на

себя маркетмейкеры, а также гарантировать, что дилеры и другие участники рынка имеют соответствующее финансовое состояние для того, чтобы покрыть потенциальные финансовые потери. Положения о регулировании могут быть установлены для отслеживания и ограничения следующих классов риска:

РЫНОЧНЫЙ РИСК - риск потерь, проистекающих от колебания цен на рынке

РИСК ЛИКВИДНОСТИ - риск того, что ценные бумаги не могут быть куплены и проданы быстро без существенных изменений в цене

КРЕДИТНЫЙ РИСК - риск потерь, проистекающий от неплатежеспособности контрагента,

БИЗНЕС-РИСК - риск потерь, проистекающих от неадекватных систем управления и контроля

Слайд 16 Одной из главной причин выпуска государственных ценных бумаг является

обслуживание государственного долга. Отказ от инфляционных методов финансирования дефицита бюджета

обусловил развитие рынка государственных ценных бумаг в России и рост государственного долга.Слайд 17 Государственный долг- это вся сумма задолженности по обязательствам

государства, проценты по ней и неисполненные финансовые обязательства государства перед

субъектами экономики.Для государства на федеральном и региональном уровнях возможно применение двух видов долговых обязательств: внутреннего или внешнего долга. Для муниципалитетов называется возможность применения только одного вида – внутреннего долга.

Критерием разграничения долговых обязательств на внутренние и внешние вступает валюта займа. Если деньги берутся взаймы у российских или иностранных субъектов в иностранной валюте, то возникают отношения внешнего долга. Если деньги берутся в валюте России, то возникают отношения внутреннего долга.

Слайд 18По структуре государственный долг РФ состоит из нескольких групп долговых

обязательств:

Задолженности Минфина перед ЦБ по кредитам на финансирование дефицита бюджета;

Задолженности,

появившейся вследствие взятого на себя государством обязательства по восстановлению сбережений граждан; Внешней задолженности бывшего СССР, принятой на себя РФ;

Вновь возникшая задолженность РФ перед иностранными государствами, международными организациями и фирмами (Парижскому клубу, Лондонскому клубу, Международному валютному фонду (МВФ) и Всемирному или Международному банку реконструкции и развития (ВБРР или МБРР)).

Слайд 19 В России понятие государственного внутреннего долга определяется

в Законе РФ от 13.11.1992 г. № 3877-1 «О государственном

внутреннем долге» и ст.817 Гражданского кодекса (ГК) РФ.В настоящее время долг Российской Федерации в рыночной форме представлен облигациями государственных внешних заимствований (еврооблигациями) со сроками погашения с 2003 по 2030 год, а также облигациями внутреннего валютного займа со сроком погашения 2003 - 2011 годы. При этом выпуск еврооблигаций со сроками погашения до 2010 и до 2030 годов был связан с урегулированием задолженности бывшего СССР Лондонскому клубу кредиторов и коммерческой задолженности бывшего СССР, а ОВГВЗ - 3, 4, 5 и 8 серий - урегулированием внутреннего валютного долга бывшего СССР.

Внешний долг состоит из долга Правительства РФ (долг международным организациям, бонды, кредиты по правительственной линии, коммерческие кредиты), долга бывшего СССР (бонды, кредиты по правительственной линии, коммерческие кредиты) и бондов Минфина РФ.

Слайд 20 Для федерального уровня долговых обязательств государства Бюджетный кодекс

устанавливает верхний предел государственного внутреннего долга, верхний предел государственного внешнего

долга и отдельно предел государственных внешних заимствований на очередной финансовый год. Указанные предельные показатели долговых обязательств устанавливаются для всех уровней бюджетной системы. На федеральном уровне конкретные цифры предельных объемов государственного внутреннего и внешнего долга, а также отдельно предельные показатели внешних заимствований устанавливаются федеральным законом о бюджете на очередной год, в котором показатели долговых обязательств подлежат конкретизации по формам обеспечения.Слайд 21 Оперативное управление государственным долгом осуществляет исполнительная власть (Министерство

финансов РФ и Центральный банк РФ, если заемщиком выступает государство

как суверен, и соответствующие органы субъекта РФ, если заемщиком является субъект РФ).Слайд 22Управление государственным долгом представляет собой комплекс мер, предпринимаемых государством в

лице его уполномоченных органов по определению мест и условий размещения

и погашения государственных займов, а также обеспечению гармонизации интересов заемщика, инвесторов и кредиторов. Одним из широко распространенных методов управления государственным долгом является рефинансирование государственного долга, то есть погашение основной задолженности и процентов за счет средств, полученных от размещения новых займов.

Слайд 24 Из таблицы видно, что государственный внутренний долг

увеличивается, а внешний уменьшается. Но так как внешний долг исчисляется

в миллиардах долларов, а не рублей, то внешний долг значительно преобладает над внутренним.Многократное преобладание долга, номинированного в иностранной валюте, является серьезным фактором риска, ставящего управление долгом в жесткую зависимость от валютной политики и состояния платежного баланса, что предполагает необходимость постепенного замещения внешнего долга внутренним. При этом следует учитывать сохраняющиеся риски ограничения доступа на внешние рынки заимствований по независящим от Российской Федерации причинам.

В этой связи приоритет при осуществлении государственных заимствований должен быть отдан в долгосрочном плане внутренним заимствованиям. Возможность этого создает постепенное выравнивание условий привлечения внутренних и внешних заимствований.

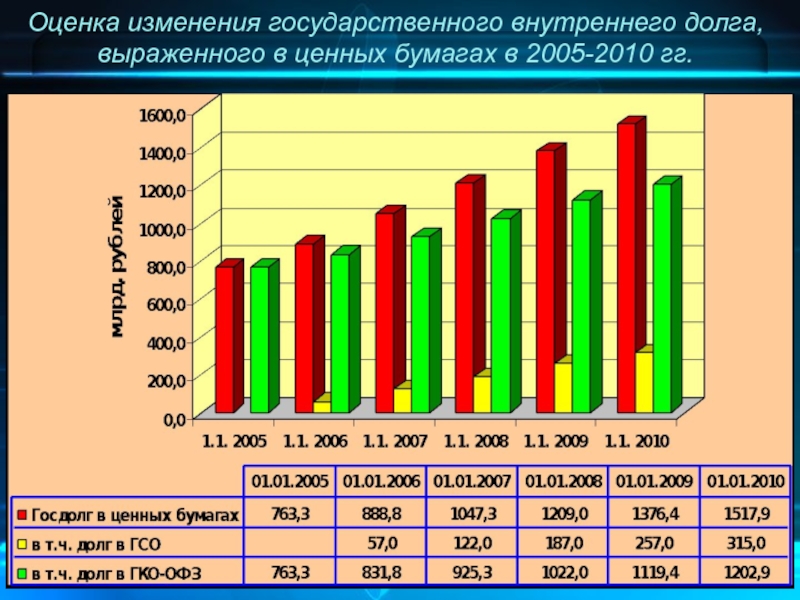

Слайд 25Оценка изменения государственного внутреннего долга, выраженного в ценных бумагах в

2005-2010 гг.

Слайд 26Рассмотрим основные цели политики в области государственного внешнего долга на

среднесрочную перспективу:

1) обеспечение стабильного доступа Российской Федерации на рынки

внешних заимствований на выгодных условиях; 2) расширение объемов внешних заимствований на цели рефинансирования внешнего долга;

3) активное управление внешней задолженностью с целью сокращения стоимости ее обслуживания, а также сглаживания имеющихся "пиков платежей" по государственному внешнему долгу в 2005 и 2008 годах;

4) существенное сокращение долга бывшего СССР, задолженности Российской Федерации перед правительствами иностранных государств и международными финансовыми организациями;

5) наращивание рыночной составляющей внешнего долга Российской Федерации;

6) проведение сбалансированной политики в области внешних заимствований с целью сохранения и дальнейшего улучшения платежной репутации России.

Слайд 27Вывод: государственные ценные бумаги

являются самостоятельным видом ценных бумаг. Большинство из

них имеют долговой характер.

Государство, выпуская ценные бумаги, выступает в роли

заемщика, принимает на себя обязанности по обслуживанию государственного долга, а владелец ценной бумаги приобретает право предъявить ее для погашения в установленном порядке. Выпуск государственных ценных (облигаций) является формой государственного кредита.

Слайд 28 В мире централизованный выпуск ценных бумаг

используется в качестве инструмента государственного регулирования экономики: как рычаг воздействия

на денежное обращение и управления объемом денежной массы; а также как средство неэмиссионного покрытия дефицита государственного и местного бюджетов, способ привлечения денежных средств предприятий и населения для решения тех или иных конкретных задач. Накоплен богатый опыт моделирования и выпуска разнообразных финансовых гособязательств, отвечающих потребностям и запросам различных инвесторов (потенциальных вкладчиков) в государственные ценные бумаги.Важно, что политика развития регулирования рынка государственных ценных бумаг должна осуществляться в рамках более общей задачи формирования и развития единого национального финансового рынка как эффективного механизма аккумулирования и перераспределения денежных ресурсов в рыночной экономике.