Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

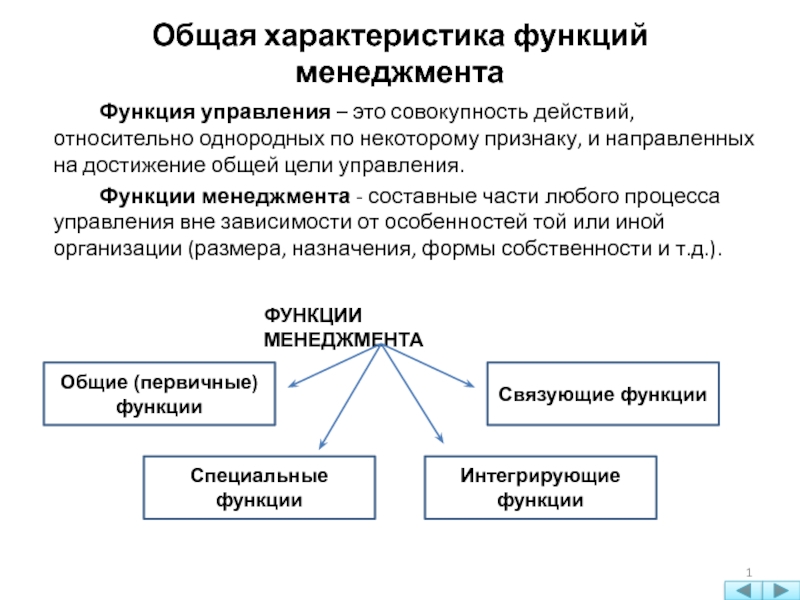

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

023 Оценка эффективности ИП субъектами ИСС.ppt

Содержание

- 1. 023 Оценка эффективности ИП субъектами ИСС.ppt

- 2. Рекомендуется оценивать следующие виды эффективности эффективность проекта в целом;эффективность участия в проекте.

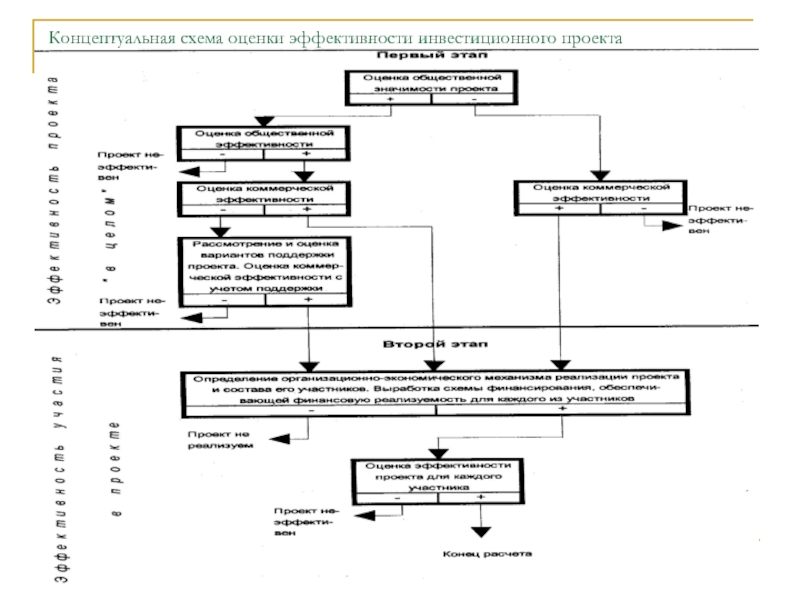

- 3. Концептуальная схема оценки эффективности инвестиционного проекта

- 4. На первом этапе определяется общественная значимость проектарассчитываются

- 5. Общественная значимость проектаОбщественная значимость (масштаб) проекта -

- 6. Общественная эффективность инвестиционного проектаОбщественная эффективность определяется на

- 7. На втором этапе уточняется состав участников и

- 8. Эффективность ИП оценивается в течение расчетного периода

- 9. Расчетный период разбивается на шаги Шаги —

- 10. Время в расчетном периоде измеряется в годах

- 11. Денежные потоки проект как и любая финансовая

- 12. На каждом шаге значение денежного потока характеризуется

- 13. Денежный поток ф(t) обычно состоит из (частичных)

- 14. Оценка денежных потоковДенежные потоки могут выражаться в

- 15. Текущие ценыцены, заложенные в проект без учета инфляции.

- 16. Прогнозные цены цены, ожидаемые (с учетом инфляции) на будущих шагах расчета.

- 17. Дефлированные цены прогнозные цены, приведенные к уровню

- 18. Схема финансированияСхема финансирования подбирается в прогнозных ценах.

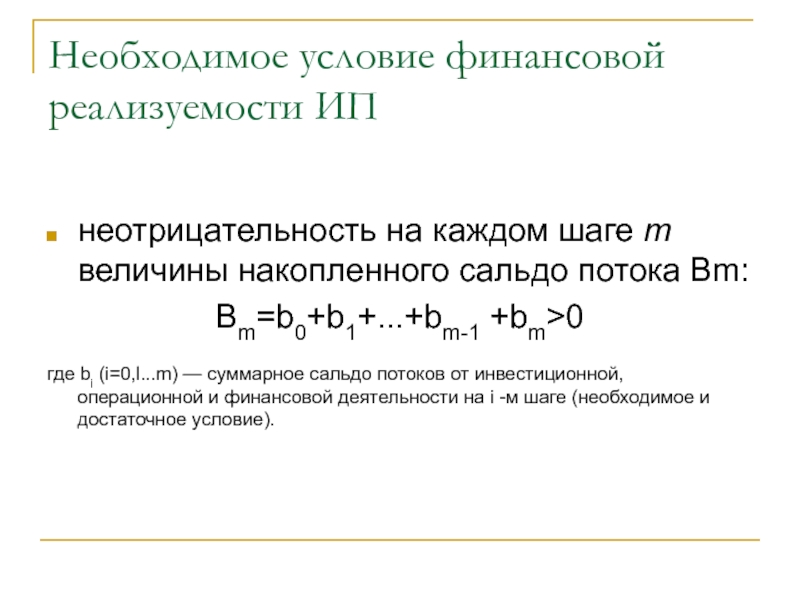

- 19. Необходимое условие финансовой реализуемости ИП неотрицательность на

- 20. Дисконтирование денежных потоков называется приведение их разновременных

- 21. Норма дисконта (Е) основной экономический норматив, используемым

- 22. Коэффициент дисконтирования (α m) дисконтирование денежного

- 23. Основные показатели, используемых для расчетов эффективности ИП

- 24. Чистый доход (другие названия - ЧД,

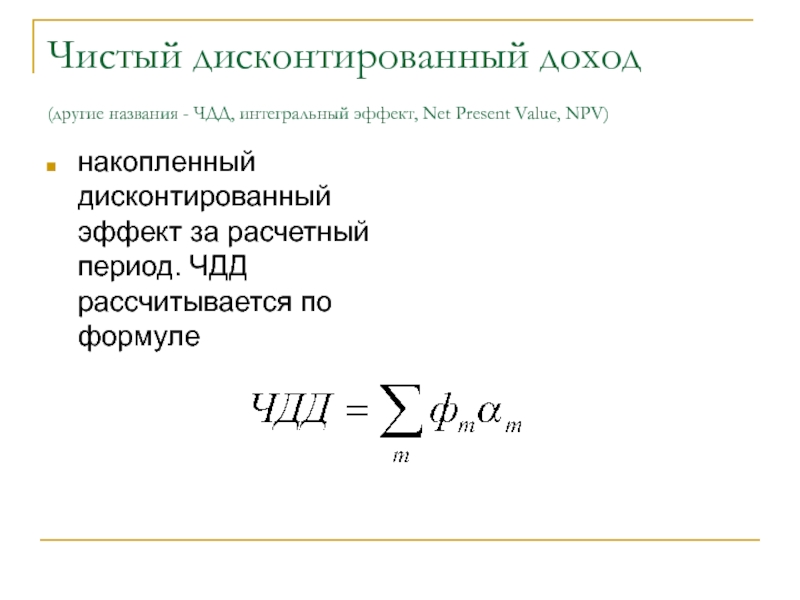

- 25. Чистый дисконтированный доход (другие названия -

- 26. ЧД и ЧДД характеризуют превышение суммарных денежных

- 27. С точки зрения инвестора Для признания проекта

- 28. Внутренняя норма доходности (другие названия —

- 29. Срок окупаемости ("простой" срок окупаемости, payback

- 30. Срок окупаемости с учетом дисконтирования продолжительность периода

- 31. Потребность в дополнительном финансировании (ПФ) максимальное значение

- 32. Потребность в дополнительном финансировании с учетом дисконта

- 33. Индексы доходности характеризуют (относительную) "отдачу проекта" на

- 34. При оценке эффективности используются индексы доходности Индекс

- 35. Индекс доходности затрат отношение суммы денежных притоков (накопленных поступлений) к сумме денежных оттоков (накопленным платежам).

- 36. Индекс доходности дисконтированных затрат отношение суммы дисконтированных денежных притоков к сумме дисконтированных денежных оттоков.

- 37. Индекс доходности инвестиций (ИД) отношение суммы элементов

- 38. Индекс доходности дисконтированных инвестиций (ИДД) отношение суммы

- 39. Скачать презентанцию

Рекомендуется оценивать следующие виды эффективности эффективность проекта в целом;эффективность участия в проекте.

Слайды и текст этой презентации

Слайд 2Рекомендуется оценивать следующие виды эффективности

эффективность проекта в целом;

эффективность участия

в проекте.

Слайд 4На первом этапе

определяется общественная значимость проекта

рассчитываются показатели эффективности проекта

в целом, в том числе производится оценка общественной эффективности

Слайд 5Общественная значимость проекта

Общественная значимость (масштаб) проекта - ничто иное как

его масштаб.

Определяется влиянием результатов реализации проекта на хотя бы

один из (внутренних или внешних) рынков: финансовых, продуктов и услуг, труда и т. д., а также на экономическую и социальную обстановку.

Слайд 6Общественная эффективность инвестиционного проекта

Общественная эффективность определяется на уровне народного хозяйства,

отрасли, предприятия и учитывает затраты и результаты, связанные с осуществлением

инвестиционных проектов, показатели которых выходят за пределы прямых финансовых интересов их участниковСлайд 7На втором этапе

уточняется состав участников и определяются финансовая реализуемость

и эффективность участия в проекте каждого из них (региональная и

отраслевая эффективность, эффективность участия в проекте отдельных предприятий и акционеров, бюджетная эффективность и пр.).Слайд 8Эффективность ИП оценивается в течение расчетного периода

Расчетный период охватывает

временной интервал от начала проекта до его прекращения.

Слайд 9Расчетный период разбивается на шаги

Шаги — это отрезки, в

пределах которых производится агрегирование данных, используемых для оценки финансовых показателей.

Шаги расчета определяются их номерами (0, 1,...).Слайд 10Время в расчетном периоде

измеряется в годах или долях года

и отсчитывается от фиксированного момента t0 = 0, принимаемого за

базовый.Продолжительность разных шагов может быть различной.

Слайд 11Денежные потоки

проект как и любая финансовая операция, т.е. операция,

связанная с получением доходов и (или) осуществлением расходов, порождает денежные

потоки (потоки реальных денег).Слайд 12На каждом шаге значение денежного потока характеризуется

притоком, равным размеру

денежных поступлений (или результатов в стоимостном выражении) на этом шаге;

оттоком,

равным платежам на этом шаге;сальдо (активным балансом, эффектом), равным разности между притоком и оттоком.

Слайд 13Денежный поток ф(t)

обычно состоит из (частичных) потоков от отдельных

видов деятельности

- денежного потока от инвестиционной деятельности

фи(t);- денежного потока от операционной деятельности фо(t);

- денежного потока от финансовой деятельности фф (t).

Слайд 14Оценка денежных потоков

Денежные потоки могут выражаться в текущих, прогнозных или

дефлированных ценах в зависимости от того, в каких ценах выражаются

на каждом шаге их притоки и оттокиСлайд 17Дефлированные цены

прогнозные цены, приведенные к уровню цен фиксированного момента

времени путем деления на общий базисный индекс инфляции.

Слайд 18Схема финансирования

Схема финансирования подбирается в прогнозных ценах. Цель ее подбора

— обеспечение финансовой реализуемости ИП, т.е. обеспечение такой структуры денежных

потоков порождающего его проекта, при которой на каждом шаге расчета имеется достаточное количество денег для его продолжения.Слайд 19Необходимое условие финансовой реализуемости ИП

неотрицательность на каждом шаге m

величины накопленного сальдо потока Вm:

Bm=b0+b1+...+bm-1 +bm>0

где bi (i=0,l...m) —

суммарное сальдо потоков от инвестиционной, операционной и финансовой деятельности на i -м шаге (необходимое и достаточное условие).Слайд 20Дисконтирование денежных потоков

называется приведение их разновременных (относящихся к разным

шагам расчета) значений к их ценности на определенный момент времени,

который называется моментом приведения и обозначается через t°.Слайд 21Норма дисконта (Е)

основной экономический норматив, используемым при дисконтировании

выражается

в долях единицы или в процентах в год.

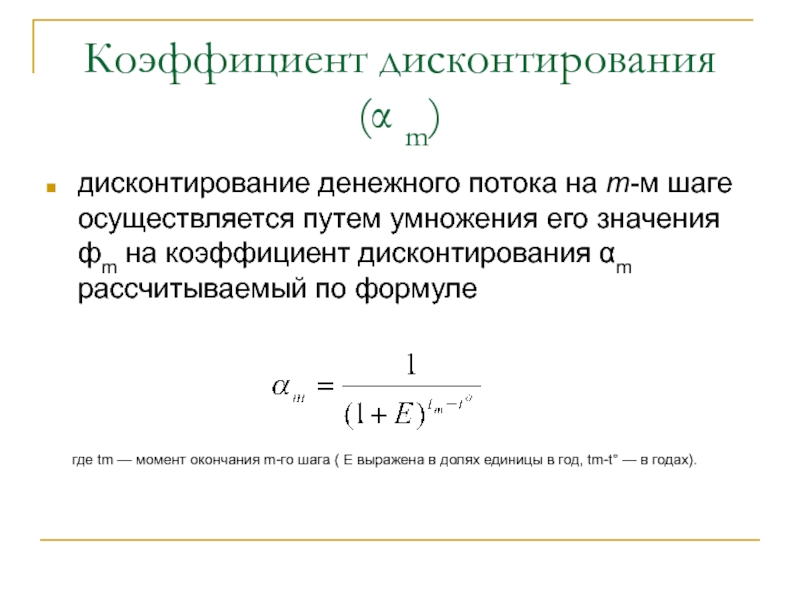

Слайд 22Коэффициент дисконтирования

(α m)

дисконтирование денежного потока на m-м шаге

осуществляется путем умножения его значения фm на коэффициент дисконтирования αm

рассчитываемый по формулегде tm — момент окончания m-го шага ( Е выражена в долях единицы в год, tm-t° — в годах).

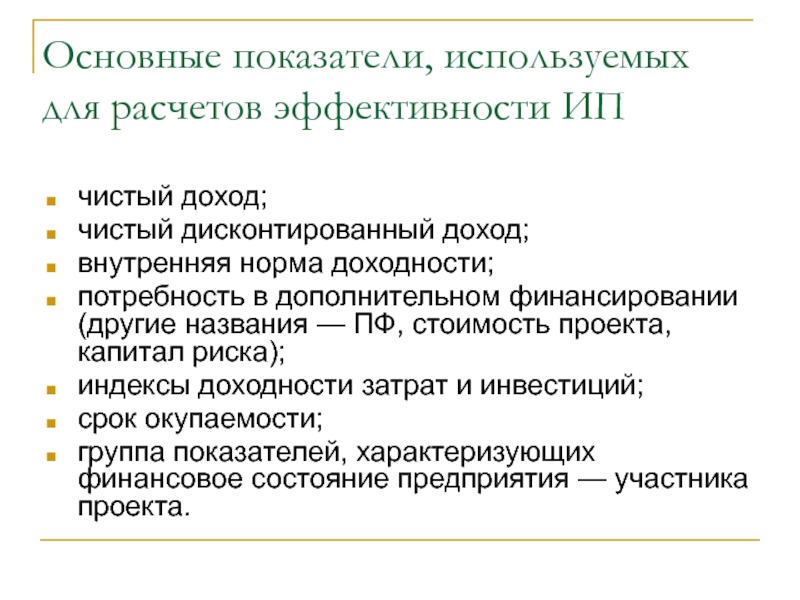

Слайд 23Основные показатели, используемых для расчетов эффективности ИП

чистый доход;

чистый дисконтированный

доход;

внутренняя норма доходности;

потребность в дополнительном финансировании (другие названия — ПФ,

стоимость проекта, капитал риска);индексы доходности затрат и инвестиций;

срок окупаемости;

группа показателей, характеризующих финансовое состояние предприятия — участника проекта.

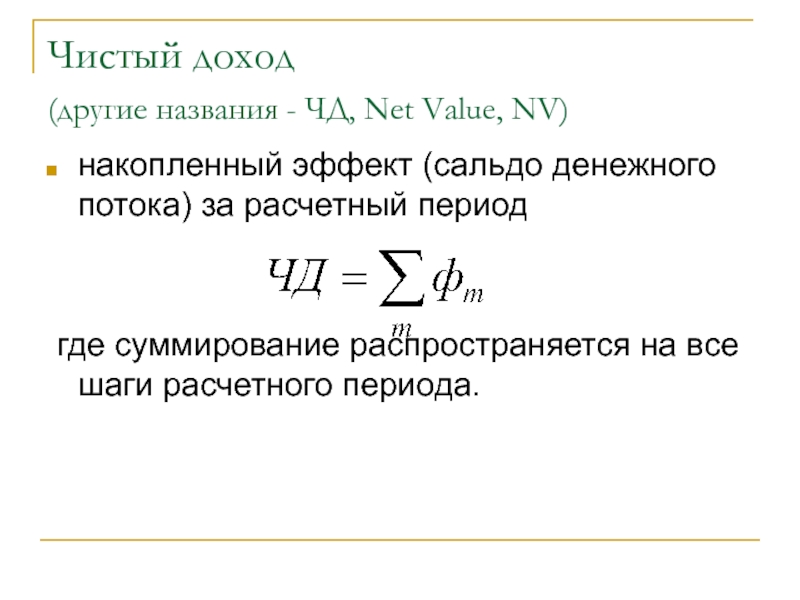

Слайд 24Чистый доход

(другие названия - ЧД, Net Value, NV)

накопленный

эффект (сальдо денежного потока) за расчетный период

где суммирование распространяется

на все шаги расчетного периода.

Слайд 25Чистый дисконтированный доход (другие названия - ЧДД, интегральный эффект, Net

Present Value, NPV)

накопленный дисконтированный эффект за расчетный период. ЧДД

рассчитывается по формуле