Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

АНАЛИЗ ОТЧЕТА ОБ ИЗМЕНЕНИЯХ КАПИТАЛА

Содержание

- 1. АНАЛИЗ ОТЧЕТА ОБ ИЗМЕНЕНИЯХ КАПИТАЛА

- 2. Сравнительная характеристика статей формы отечественной модели и статей отчета об изменениях капитала по МСФО

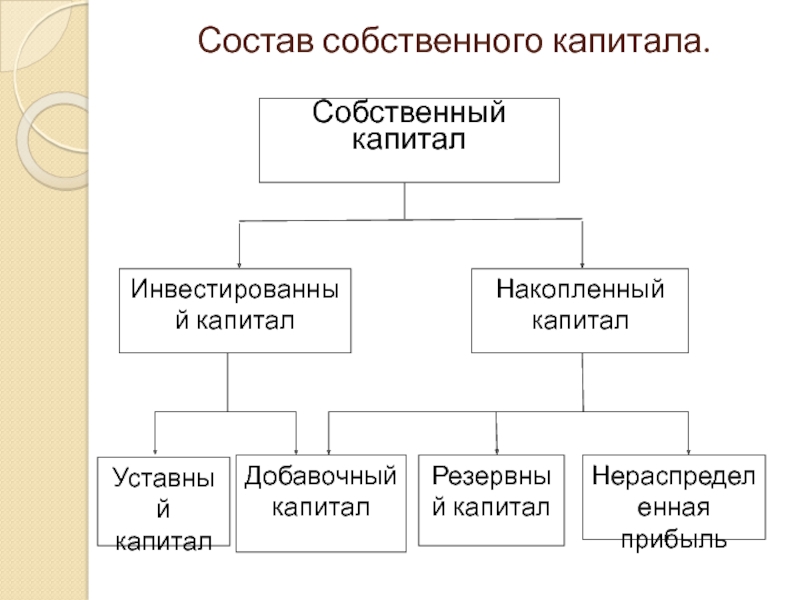

- 3. Состав собственного капитала.

- 4. Анализ эффективности использования собственного капитала организации представляет

- 5. Коэффициентный анализ - ведущий метод анализа эффективности

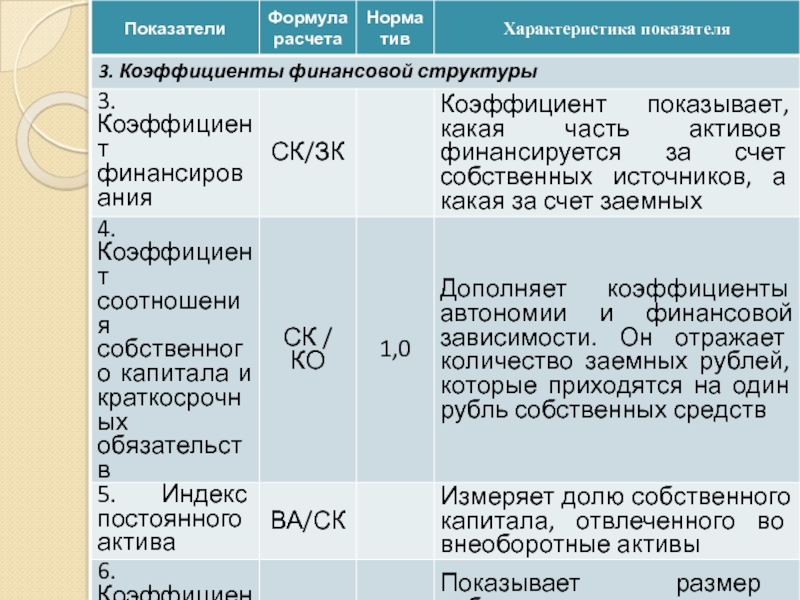

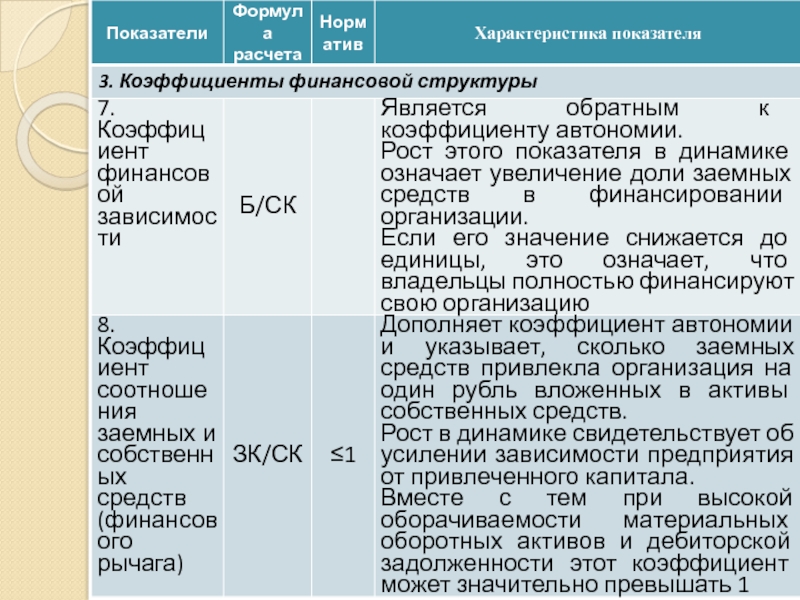

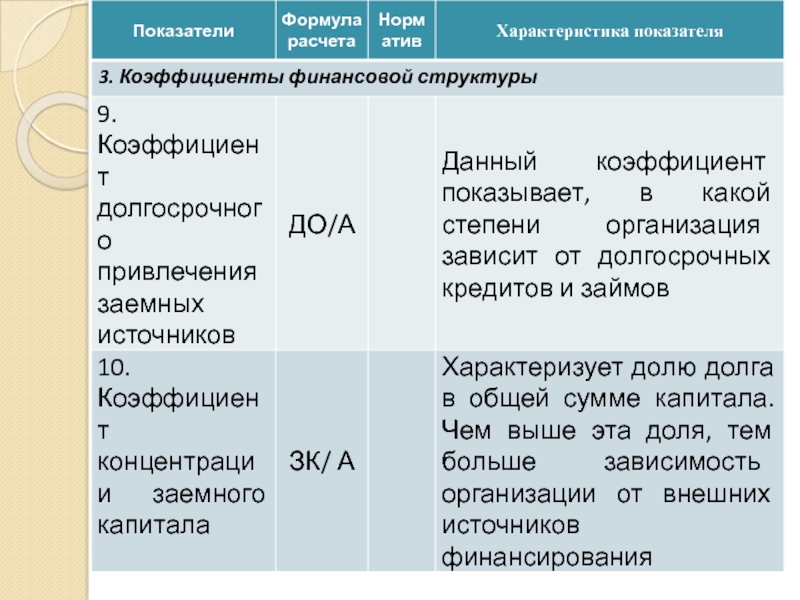

- 6. Финансовые коэффициенты в анализе собственного капитала

- 7. Слайд 7

- 8. Слайд 8

- 9. Слайд 9

- 10. Слайд 10

- 11. Слайд 11

- 12. Слайд 12

- 13. Анализируя собственный капитал, необходимо обратить внимание на

- 14. Для определения доли участия собственного капитала в

- 15. Эффективность использования собственного капитала характеризуется, прежде всего,

- 16. Если коэффициент оборачиваемости значительно превышает уровень реализации

- 17. Коэффициент оборачиваемости собственного капитала можно рассчитывать в

- 18. Факторный анализ темпов роста и необходимого прироста

- 19. Увеличение объемов деятельности предприятия зависит от роста

- 20. Дополнительный приток финансовых ресурсов можно обеспечить благодаря

- 21. Темпы экономического развития предприятия в первую очередь

- 22. Степень возможностей предприятия по расширению основной деятельности

- 23. где PЧ - чистая прибыль (нераспределенная прибыль);

- 24. Коэффициент (Куэр) показывает, какими в среднем темпами

- 25. Факторный анализ темпов роста собственного капитала необходим

- 26. Темпы роста собственного капитала зависят от ряда

- 27. Экономическая интерпретация факторов следующая: первый фактор модели

- 28. Приведенная факторная модель описывает как производственную (второй

- 29. Первый подход заключается в ориентации на сложившиеся

- 30. Приведенная факторная модель может быть расширена за

- 31. Расширенная факторная модель для расчета коэффициента устойчивости

- 32. Рассмотренная модель отражает воздействие хозяйственной и финансовой

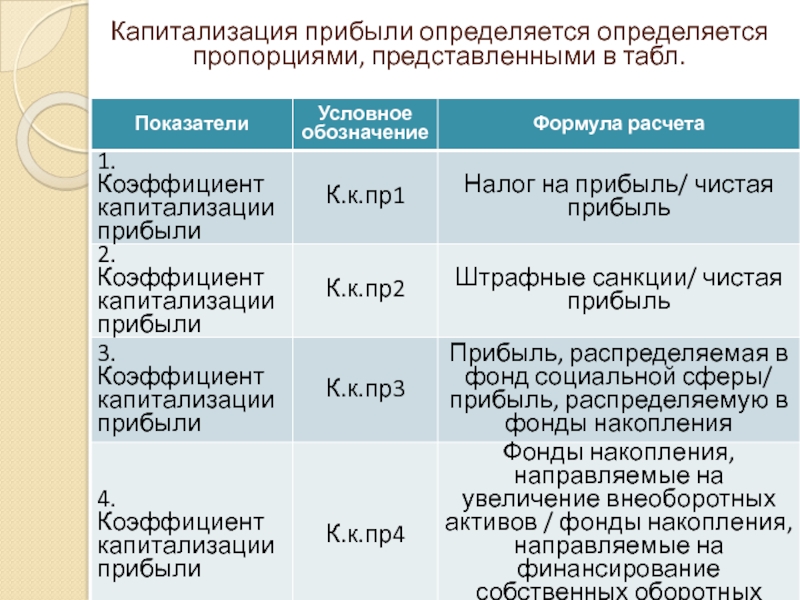

- 33. Капитализация прибыли определяется определяется пропорциями, представленными в табл.

- 34. Финансовая стратегия предприятия в значительной степени определяется

- 35. Рассмотрим методику финансового планирования в организации на

- 36. 1. Первым критерием для определения величины прироста

- 37. 2. Если в качестве критерия выбрать достижение

- 38. 3. Пусть в качестве критерия выбрано достижение

- 39. 4. Пусть критерием необходимого прироста уставного капитала

- 40. 5. Если критерием необходимого прироста уставного капитала

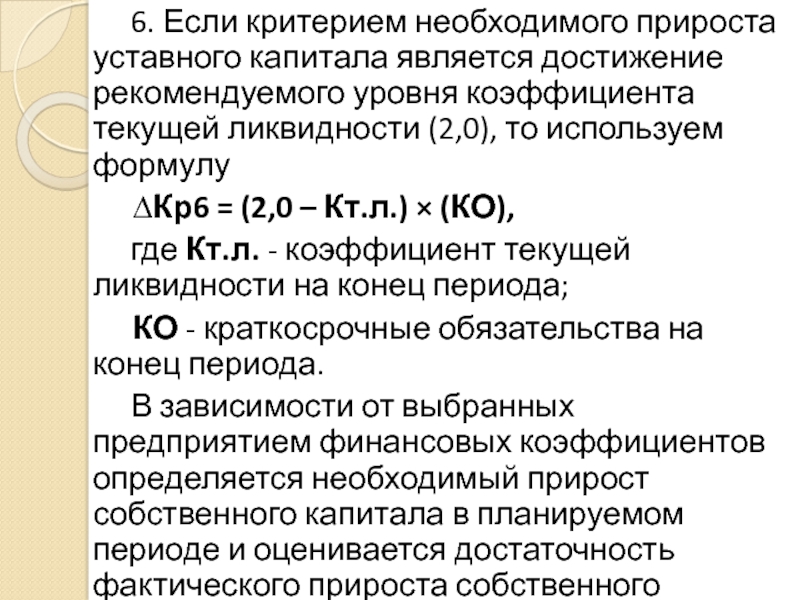

- 41. 6. Если критерием необходимого прироста уставного капитала

- 42. Скачать презентанцию

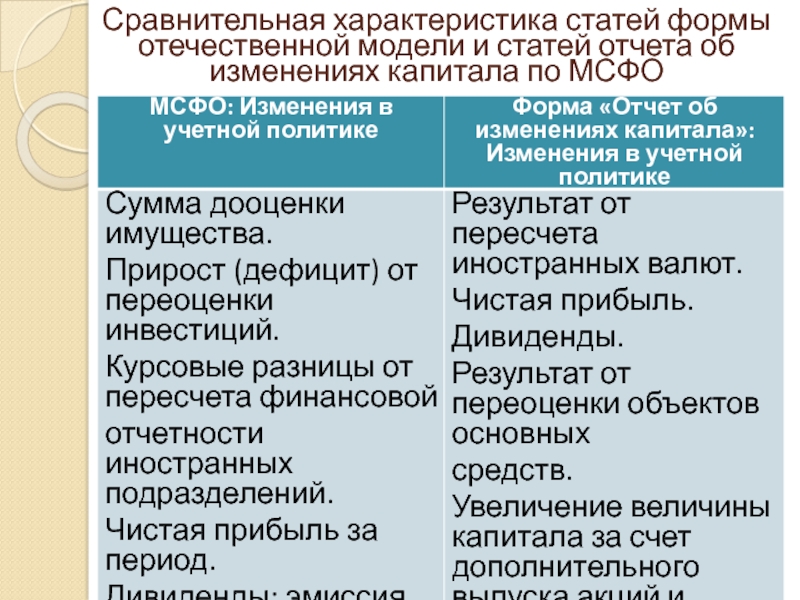

Сравнительная характеристика статей формы отечественной модели и статей отчета об изменениях капитала по МСФО

Слайды и текст этой презентации

Слайд 2Сравнительная характеристика статей формы отечественной модели и статей отчета об

изменениях капитала по МСФО

Слайд 4Анализ эффективности использования собственного капитала организации представляет собой способ накопления,

трансформации и использования информации бухгалтерского учета и отчетности, имеющий целью:

оценить

текущее и перспективное финансовое состояние организации, т. е. использование собственного и заемного капитала; обосновать возможные и применимые темпы развития организации с позиции обеспечения их источниками финансирования;

выявить доступные источники средств, оценить разные способы их мобилизации;

спрогнозировать положение организации на рынке капиталов.

Слайд 5Коэффициентный анализ - ведущий метод анализа эффективности использования собственного капитала

организации, применяемый различными менеджерами, аналитиками, акционерами, инвесторами, кредиторами.

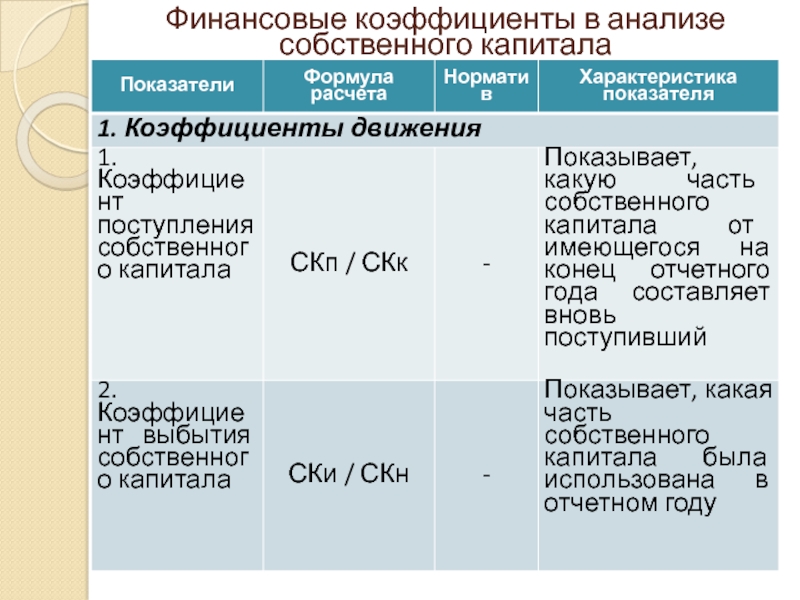

Слайд 13Анализируя собственный капитал, необходимо обратить внимание на соотношение коэффициентов поступления

и выбытия.

Если значения коэффициентов поступления выше, значит, в организации

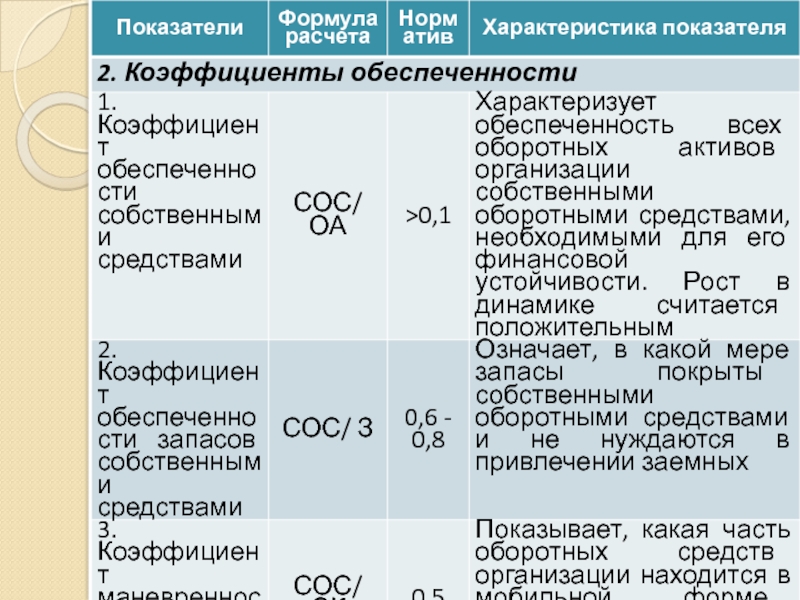

идет процесс наращивания собственного капитала, и наоборот.Слайд 14Для определения доли участия собственного капитала в формировании оборотных активов

анализируются показатели второй группы: коэффициент обеспеченности собственными средствами, коэффициент обеспеченности

запасов собственными оборотными средствами, коэффициент маневренности.Данные коэффициенты оцениваются в динамике, сравниваются с установленными нормативами и могут быть использованы при проведении комплексной оценки финансового состояния организации.

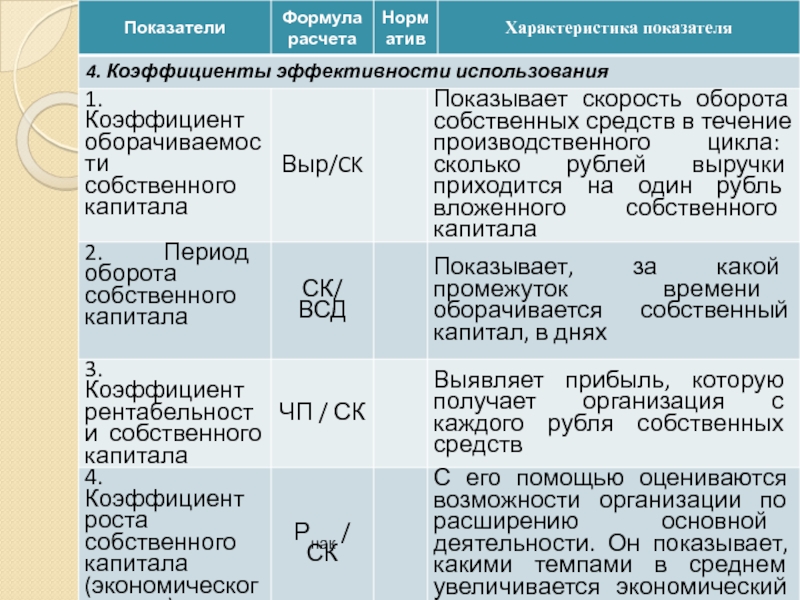

Слайд 15Эффективность использования собственного капитала характеризуется, прежде всего, показателями оборачиваемости (в

оборотах и днях), коэффициентами рентабельности и роста.

Оборачиваемость собственного капитала, исчисляемая

в оборотах, определяется как отношение объема выручки от продажи к среднегодовой стоимости собственного капитала. Этот показатель характеризует различные виды деятельности с точки зрения:

коммерческой - отражает либо излишки продаж, либо их недостаточность;

финансовой - скорость оборота вложенного капитала;

экономической - активность денежных средств, которыми рискует вкладчик.

Слайд 16Если коэффициент оборачиваемости значительно превышает уровень реализации над вложенным капиталом,

то это влечет увеличение кредитных ресурсов и возможность достижения того

предела, за которым кредиторы начинают активнее участвовать в деле, чем собственники организации.Если отношение обязательств к собственному капиталу увеличивается, растет риск кредиторов, в связи, с чем организация может иметь серьезные затруднения, обусловленные изменением доходов.

Низкий показатель означает бездействие части собственных средств, показатель оборачиваемости собственного капитала указывает на необходимость вложения собственных средств в другой более подходящий источник доходов.

Слайд 17Коэффициент оборачиваемости собственного капитала можно рассчитывать в днях. Количество дней

в году делят на рассчитанный коэффициент оборачиваемости в оборотах. Рост

его в динамике считается отрицательным, поскольку увеличивается количество дней, требуемых для осуществления одного оборота собственного капитала.Коэффициент рентабельности собственного капитала позволяет установить зависимость между величиной инвестированных собственных ресурсов и размером прибыли, полученной от их использования.

Слайд 18Факторный анализ темпов роста и необходимого прироста собственного капитала

Устойчивость экономического

роста позволяет предположить, что организации не грозит банкротство, и наоборот,

неустойчивость развития предполагает вероятность банкротства.Расчет допустимых и экономически целесообразных темпов развития коммерческой организации - один из важнейших моментов финансового анализа и планирования в условиях рыночной экономики.

Слайд 19Увеличение объемов деятельности предприятия зависит от роста его имущества, т.

е. активов. Для этого требуются дополнительные финансовые ресурсы, приток которых

может быть обеспечен за счет внутренних и внешних источников финансирования.К внутренним источникам относятся - прибыль, направляемая на развитие производства, и начисленная амортизация.

Они пополняют собственный капитал предприятия, однако он может быть увеличен и извне за счет эмиссии акций, хотя выпуск и реализация их угрожают самостоятельности руководства предприятия в принятии управленческих решений.

Слайд 20Дополнительный приток финансовых ресурсов можно обеспечить благодаря привлечению таких внешних

источников - банковских кредитов, займов, средств кредиторов.

При этом рост

заемных средств должен быть ограничен оптимальным пределом, так как с увеличением доли заемного капитала ужесточаются условия кредитования, предприятие несет дополнительные расходы, следовательно, увеличивается вероятность банкротства. Слайд 21Темпы экономического развития предприятия в первую очередь определяются темпами увеличения

реинвестированного собственного капитала.

Они зависят от многих факторов, отражающих эффективность

текущей (рентабельность реализованной продукции, оборачиваемость собственного капитала) и финансовой (дивидендная политика, финансовая стратегия, выбор структуры капитала) деятельности. Слайд 22Степень возможностей предприятия по расширению основной деятельности за счет реинвестирования

собственного капитала определяется с помощью коэффициента устойчивости экономического роста (Куэр),

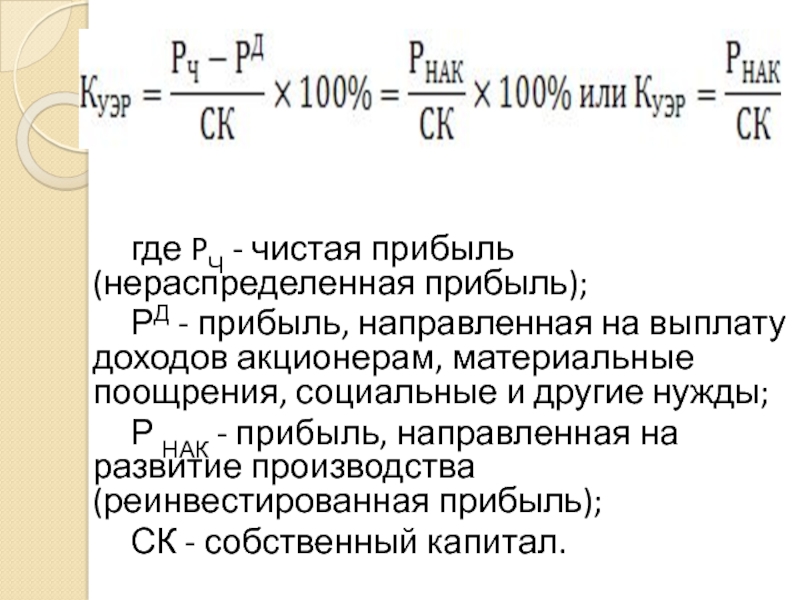

который выражается в процентах или в долях единицы и исчисляется как отношение реинвестированной прибыли (Рнак) к среднегодовой величине собственного капитала (СК).Слайд 23

где PЧ - чистая прибыль (нераспределенная прибыль);

РД - прибыль,

направленная на выплату доходов акционерам, материальные поощрения, социальные и другие

нужды;Р НАК - прибыль, направленная на развитие производства (реинвестированная прибыль);

СК - собственный капитал.

Слайд 24Коэффициент (Куэр) показывает, какими в среднем темпами может развиваться коммерческая

организация в дальнейшем, не меняя уже сложившиеся соотношения между различными

источниками финансирования, фондоотдачей, рентабельностью производства, дивидендной политикой и т. п.Размеры капитализации чистой прибыли позволяют оценить темпы роста собственного капитала предприятия.

С помощью факторной структуры этого роста можно оценить запас финансовой прочности предприятия за счет таких важных показателей, как рентабельность продаж, оборачиваемость всех активов и др.

Слайд 25Факторный анализ темпов роста собственного капитала необходим для предвидения ближайших

и отдаленных перспектив развития предприятия.

Темпы роста производства зависят не

только от спроса, рынков сбыта, мощностей предприятия, но и от состояния финансовых ресурсов, структуры капитала и других факторов. Темпы роста собственного капитала характеризуют потенциальные возможности предприятия по расширению производства.

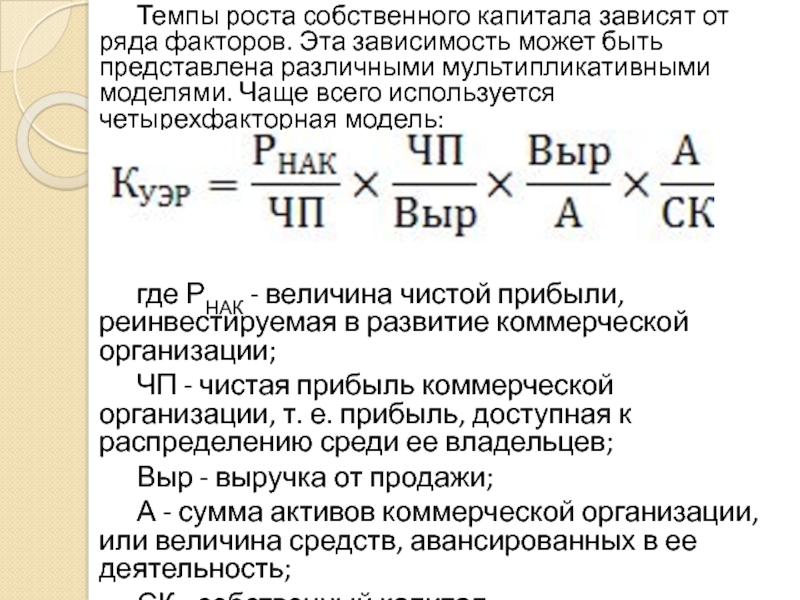

Слайд 26Темпы роста собственного капитала зависят от ряда факторов. Эта зависимость

может быть представлена различными мультипликативными моделями. Чаще всего используется четырехфакторная

модель:где РНАК - величина чистой прибыли, реинвестируемая в развитие коммерческой организации;

ЧП - чистая прибыль коммерческой организации, т. е. прибыль, доступная к распределению среди ее владельцев;

Выр - выручка от продажи;

А - сумма активов коммерческой организации, или величина средств, авансированных в ее деятельность;

СК - собственный капитал.

Слайд 27Экономическая интерпретация факторов следующая:

первый фактор модели характеризует дивидендную и

социальную политику в коммерческой организации, выражающуюся в выборе экономически целесообразного

соотношения между выплачиваемыми дивидендами, материальными поощрениями, социальными расходами и аккумулируемой частью прибыли;второй фактор характеризует рентабельность реализованной продукции, товаров, работ, услуг;

третий фактор характеризует ресурсоотдачу (оборачиваемость активов);

четвертый фактор, которым является коэффициент финансовой зависимости, характеризует соотношение между заемными и собственными источниками средств.

Слайд 28Приведенная факторная модель описывает как производственную (второй и третий факторы),

так и финансовую (первый и четвертый факторы) деятельность коммерческой организации,

отражает также действия тактических и стратегических финансовых решений. Коммерческая организация может выбрать один из двух подходов в наращивании своего экономического потенциала.Слайд 29Первый подход заключается в ориентации на сложившиеся пропорции в структуре

и динамике производства (продаж), при этом темп роста объема производства

задается текущим или усредненным в динамике значением коэффициента Куэр.Согласно второму подходу предполагаются более быстрые темпы развития. При этом, коммерческая организация может использовать определенные экономические рычаги: снижение доли выплачиваемых дивидендов, совершенствование производственно-технолoгического процесса (снижение фондоемкости, повышение ресурсоотдачи), изыскание возможности получения экономически оправданных кредитов, дополнительная эмиссия акций.

Слайд 30Приведенная факторная модель может быть расширена за счет включения в

нее таких важных показателей финансового состояния предприятия, как:

обеспеченность собственным

оборотным капиталом; ликвидность текущих активов;

оборачиваемость оборотных средств;

соотношение краткосрочных обязательств и собственного капитала предприятия.

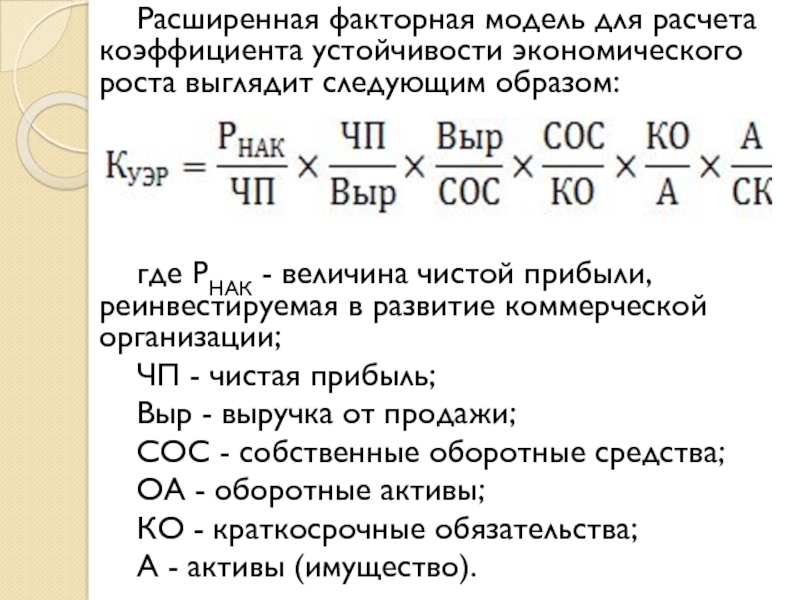

Слайд 31Расширенная факторная модель для расчета коэффициента устойчивости экономического роста выглядит

следующим образом:

где РНАК - величина чистой прибыли, реинвестируемая в развитие

коммерческой организации;ЧП - чистая прибыль;

Выр - выручка от продажи;

СОС - собственные оборотные средства;

ОА - оборотные активы;

КО - краткосрочные обязательства;

А - активы (имущество).

Слайд 32Рассмотренная модель отражает воздействие хозяйственной и финансовой деятельности. Предприятие имеет

возможность использовать отдельные экономические рычаги на увеличение коэффициента устойчивого экономического

роста: увеличение доли чистой прибыли, а следовательно, и рентабельности; повышение ресурсоотдачи; получение экономически оправданных кредитов и займов.Использование многофакторных моделей коэффициента устойчивости экономического роста позволяет выявить причины его снижения и использовать определенные экономические рычаги повышения коэффициента.

К основным можно отнести снижение доли выплачиваемых дивидендов; усиление воздействия маркетинговой политики; повышение эффективности хозяйственно-финансовой деятельности (ускорение оборачиваемости средств, повышение рентабельности), улучшение структуры капитала, изыскание возможности получения экономически оправданных кредитов и др.

Материалы анализа позволяют планировать развитие предприятия с учетом риска банкротства.

Слайд 34Финансовая стратегия предприятия в значительной степени определяется планированием перечисленных пропорций.

Анализ качества планирования сводится к сопоставлению плановых и фактических (прошлого

и отчетного годов) значений пропорций и определению факторов, обусловивших отклонения от плана (прошлого года).Важной проблемой является определение величины и темпов накопления собственного капитала. Показатели могут определяться, исходя из целей обеспечения нормативных минимальных уровней финансовых коэффициентов, характеризующих финансовую устойчивость и ликвидность предприятия.

Слайд 35Рассмотрим методику финансового планирования в организации на основе вышеприведенных коэффициентов.

Для определения величины накопления собственного капитала необходимо задать количество лет,

за которые организации желательно достичь оптимального уровня собственного капитала. Как правило, этот срок составляет пять лет. На заданный промежуток времени необходимо спрогнозировать приросты общей величины источников средств, запасов, оборотных активов.

На основе прогнозных величин прироста общей величины источников средств, запасов и оборотных активов определяются величины прироста собственного капитала в зависимости от каждого из этих критериев (соответственно: ∆Kp1; ∆Kp2; ∆Kp3).

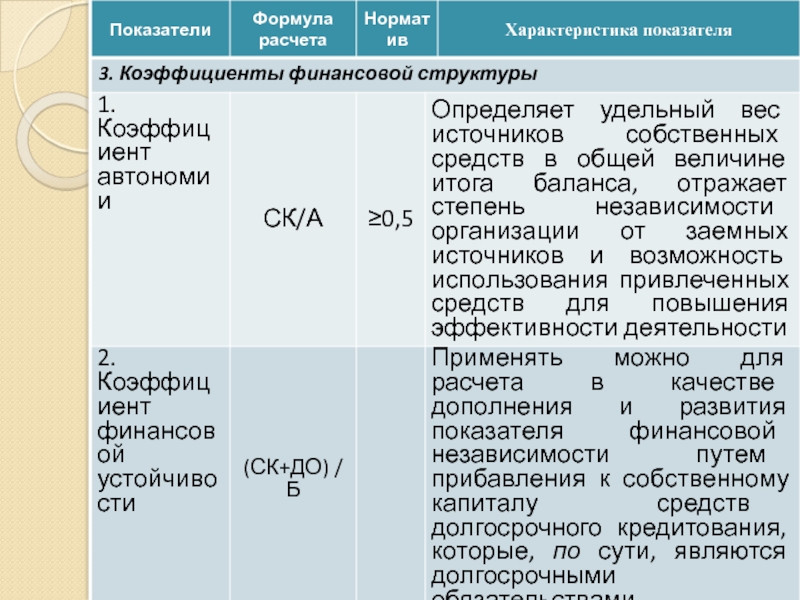

Слайд 361. Первым критерием для определения величины прироста собственного капитала является

достижение нормального уровня коэффициента автономии (0,5).

В этом случае в зависимости

от общей величины источников средств организации на конец отчетного периода и их планируемого прироста за последующие пять лет определяется необходимый прирост собственного капитала по формуле: ∆Kp1 = (0,5 - Кавт) × (П) + 0,5 × (Ппр.п)

где Кавт - коэффициент автономии на конец отчетного периода;

П - общая величина источников на конец отчетного периода;

Ппр.п - планируемый прирост общей величины источников средств в следующем периоде.

Сумма чистой прибыли определяется по формуле

РЧ = ∆Kp1 / T,

где Т= 5 лет.

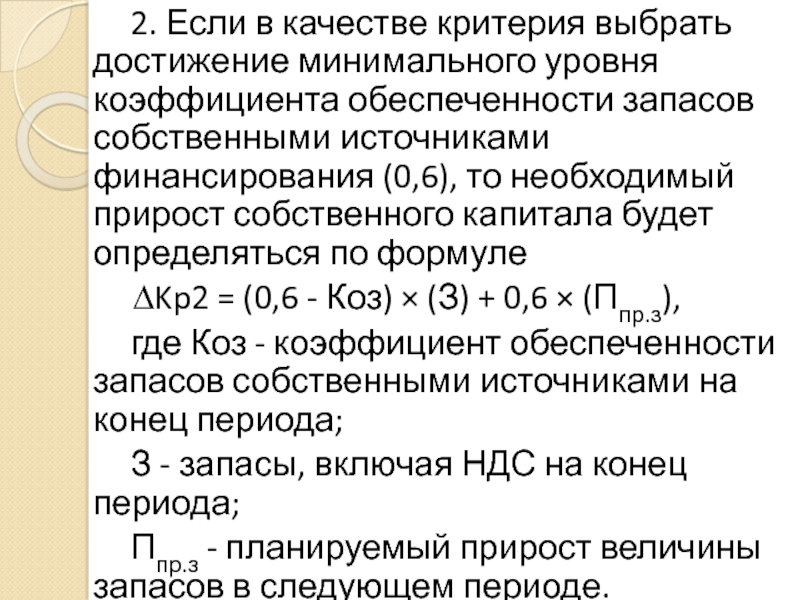

Слайд 372. Если в качестве критерия выбрать достижение минимального уровня коэффициента

обеспеченности запасов собственными источниками финансирования (0,6), то необходимый прирост собственного

капитала будет определяться по формуле∆Kp2 = (0,6 - Коз) × (З) + 0,6 × (Ппр.з),

где Коз - коэффициент обеспеченности запасов собственными источниками на конец периода;

З - запасы, включая НДС на конец периода;

Ппр.з - планируемый прирост величины запасов в следующем периоде.

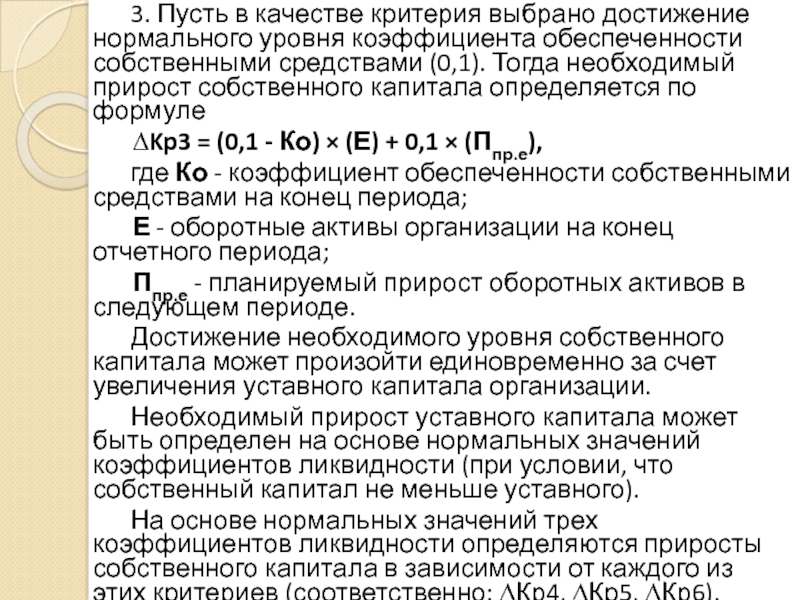

Слайд 383. Пусть в качестве критерия выбрано достижение нормального уровня коэффициента

обеспеченности собственными средствами (0,1). Тогда необходимый прирост собственного капитала определяется

по формуле∆Kp3 = (0,1 - Ко) × (Е) + 0,1 × (Ппр.е),

где Ко - коэффициент обеспеченности собственными средствами на конец периода;

Е - оборотные активы организации на конец отчетного периода;

Ппр.е - планируемый прирост оборотных активов в следующем периоде.

Достижение необходимого уровня собственного капитала может произойти единовременно за счет увеличения уставного капитала организации.

Необходимый прирост уставного капитала может быть определен на основе нормальных значений коэффициентов ликвидности (при условии, что собственный капитал не меньше уставного).

На основе нормальных значений трех коэффициентов ликвидности определяются приросты собственного капитала в зависимости от каждого из этих критериев (соответственно: ∆Кр4, ∆Кр5, ∆Кр6).

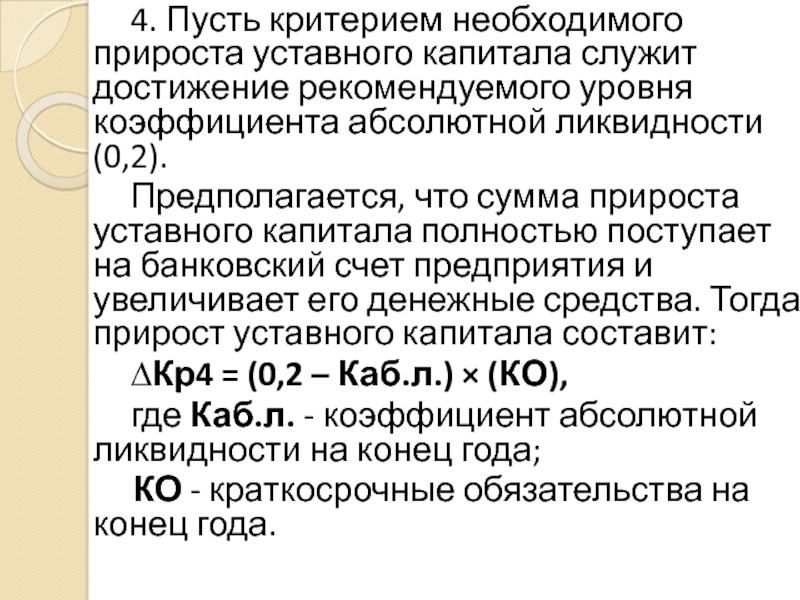

Слайд 394. Пусть критерием необходимого прироста уставного капитала служит достижение рекомендуемого

уровня коэффициента абсолютной ликвидности (0,2).

Предполагается, что сумма прироста уставного

капитала полностью поступает на банковский счет предприятия и увеличивает его денежные средства. Тогда прирост уставного капитала составит: ∆Кр4 = (0,2 – Каб.л.) × (КО),

где Каб.л. - коэффициент абсолютной ликвидности на конец года;

КО - краткосрочные обязательства на конец года.

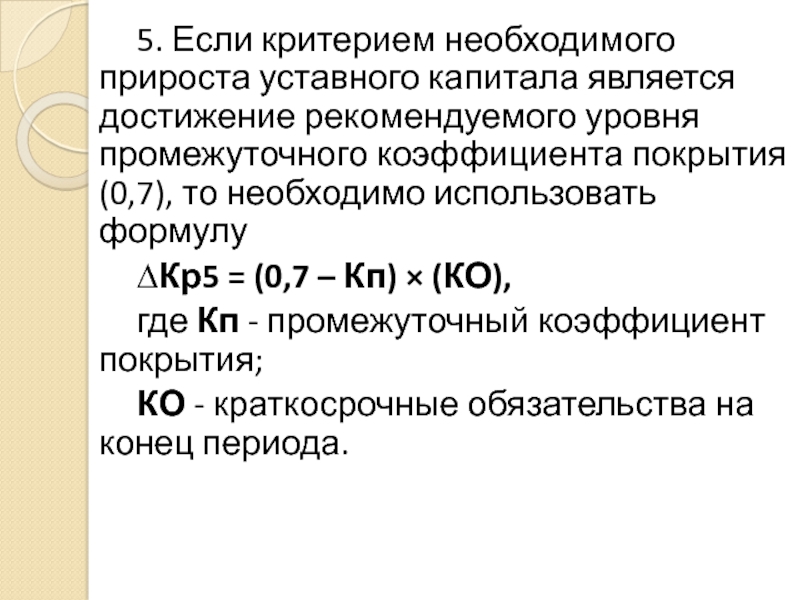

Слайд 405. Если критерием необходимого прироста уставного капитала является достижение рекомендуемого

уровня промежуточного коэффициента покрытия (0,7), то необходимо использовать формулу

∆Кр5 =

(0,7 – Кп) × (КО),где Кп - промежуточный коэффициент покрытия;

КО - краткосрочные обязательства на конец периода.

Слайд 416. Если критерием необходимого прироста уставного капитала является достижение рекомендуемого

уровня коэффициента текущей ликвидности (2,0), то используем формулу

∆Кр6 =

(2,0 – Кт.л.) × (КО), где Кт.л. - коэффициент текущей ликвидности на конец периода;

КО - краткосрочные обязательства на конец периода.

В зависимости от выбранных предприятием финансовых коэффициентов определяется необходимый прирост собственного капитала в планируемом периоде и оценивается достаточность фактического прироста собственного капитала в отчетном периоде.