Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Федеральная налоговая служба

Содержание

- 1. Федеральная налоговая служба

- 2. Ст. 22, 184 ТК РФ Суммы

- 3. Ст. 1084 ГК РФ Сумма возмещения

- 4. Ст. 117 ТК РФОплата работодателем дополнительного

- 5. Ст. 126 ТК РФКомпенсация за неиспользованный

- 6. Ст. 127 ТК РФКомпенсация за неиспользованный

- 7. Ст. 141 ТК РФ, 1183 ГК

- 8. Ст. 146,147, 219 ТК РФНадбавки и

- 9. Ст. 168.1 ТК РФРаботникам, постоянная работа

- 10. Ст. 168.1 ТК РФВ законодательстве понятие

- 11. Ст. 168.1 ТК РФРазъездной характер работы…

- 12. Ст. 168.1 ТК РФКомпенсации работникам, постоянная

- 13. Ст. 168.1 ТК РФОпределяющее значение для

- 14. Ст. 168.1 ТК РФПоложения абз. 12

- 15. Ст. 173, 174 ТК РФОплата проезда

- 16. П. 45 ст. 217 НК РФ

- 17. Проезд работников к месту работыОплата организацией

- 18. Ст. 196 ТК РФОплата обучения сотрудников

- 19. Ст. 187 ТК РФСогласно статье 187

- 20. Ст. 178, 180, 181, 279, 349.3

- 21. Ст. 178, 180, 181, 279, 349.3

- 22. Ст. 178, 180, 181, 279, 349.3

- 23. Ст. 178, 180, 181, 279, 349.3

- 24. Ст. 186 ТК РФСогласно статье 186

- 25. Ст. 22-24 Федерального закона от 20.07.2012

- 26. Ст. 188 ТК РФКомпенсации за использование

- 27. Ст. 188 ТК РФДенежная компенсация за

- 28. Ст. 188 ТК РФРазмер возмещения расходов

- 29. Ст. 188 ТК РФВ целях освобождения

- 30. Ст. 188 ТК РФУчитывая положения ст.

- 31. Ст. 188 ТК РФПереданный по доверенности

- 32. Ст. 188 ТК РФЛичным имуществом работника

- 33. П. 3 ст. 217 НК РФ, ст.

- 34. Ст. 188 ТК РФВ соответствии с

- 35. Ст. 211 ТК РФОплата организацией стоимости

- 36. Ст. 198, 204 ТК РФВ соответствии

- 37. Ст. 213, 266, 328 ТК РФПредусмотрено

- 38. Пп. 4 п.1 ст. 16 Федерального закона

- 39. Ст. 219 ТК РФСт. 219 ТК

- 40. Ст. 221 ТК РФСтоимость бесплатно выдаваемых

- 41. Ст. 222 ТК РФВыдача работникам по

- 42. Ст. 222 ТК РФСогласно п. 2

- 43. Ст. 222 ТК РФК доходам в

- 44. Ст. 226 ТК РФПунктом 32 Типового

- 45. Ст. 236 ТК РФСогласно ст. 136

- 46. Ст. 237 ТК РФВозмещение морального вреда

- 47. Ст. 151 ГК РФ Возмещение морального

- 48. Ст. 41 НК РФ, ст. 240 ТК

- 49. Ст. 262 ТК РФПрезидиум ВАС РФ

- 50. Ст. 302 ТК РФЛицам, выполняющим работы

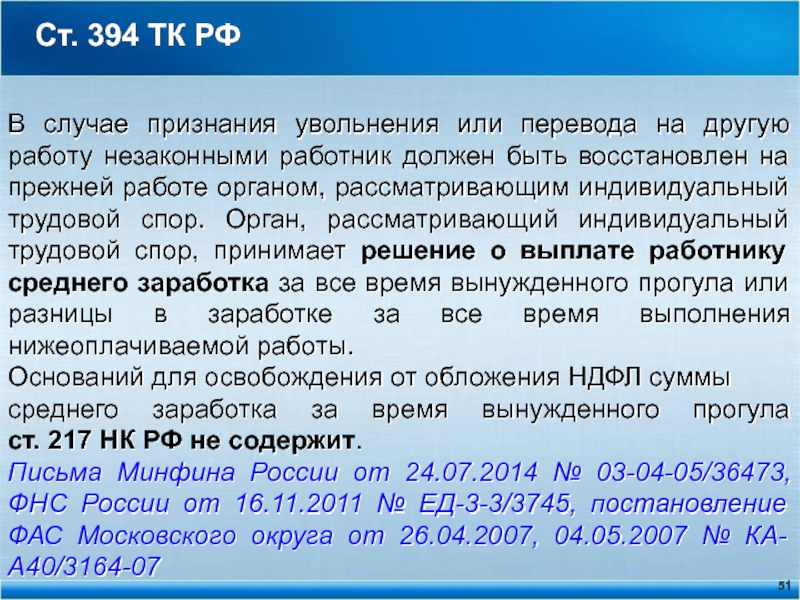

- 51. Ст. 394 ТК РФВ случае признания

- 52. Федеральная налоговая служба

- 53. Скачать презентанцию

Ст. 22, 184 ТК РФ Суммы возмещения вреда, причиненного увечьем или иным повреждением здоровья, причиненные работнику в связи с исполнением трудовых обязанностей, не облагаются НДФЛ. письмо Минфина России от 03.07.2006

Слайды и текст этой презентации

Слайд 1Вопросы налогообложения НДФЛ

выплат по трудовому законодательству

Федеральная налоговая служба

ТЕЛЕГУС Август

Валерьевич

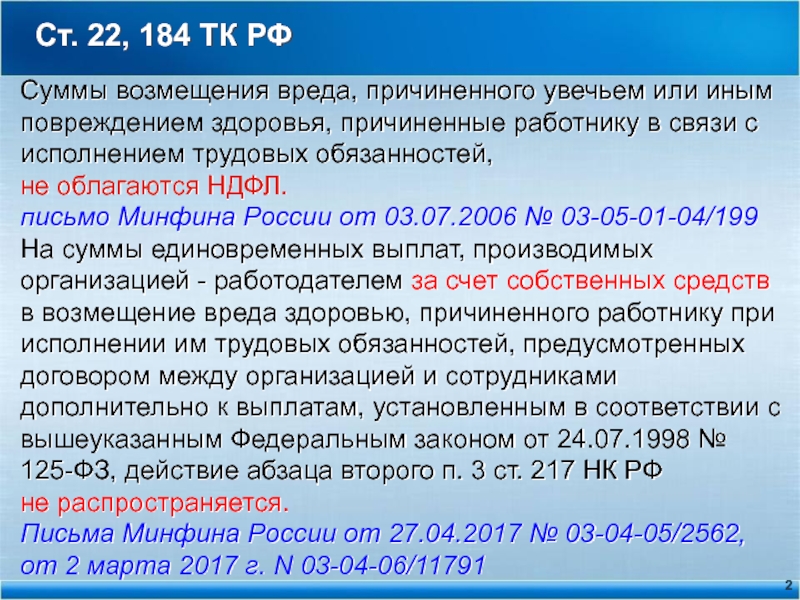

ФНС России, г. Нижний НовгородСлайд 2 Ст. 22, 184 ТК РФ

Суммы возмещения вреда, причиненного

увечьем или иным повреждением здоровья, причиненные работнику в связи с

исполнением трудовых обязанностей,не облагаются НДФЛ.

письмо Минфина России от 03.07.2006 № 03-05-01-04/199

На суммы единовременных выплат, производимых организацией - работодателем за счет собственных средств в возмещение вреда здоровью, причиненного работнику при исполнении им трудовых обязанностей, предусмотренных договором между организацией и сотрудниками дополнительно к выплатам, установленным в соответствии с вышеуказанным Федеральным законом от 24.07.1998 № 125-ФЗ, действие абзаца второго п. 3 ст. 217 НК РФ не распространяется.

Письма Минфина России от 27.04.2017 № 03-04-05/2562, от 2 марта 2017 г. N 03-04-06/11791

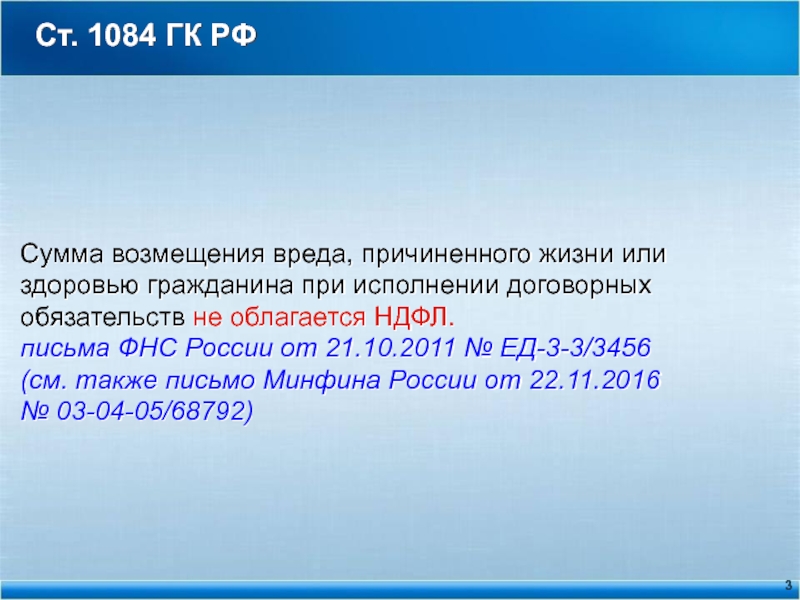

Слайд 3 Ст. 1084 ГК РФ

Сумма возмещения вреда, причиненного жизни

или здоровью гражданина при исполнении договорных обязательств не облагается НДФЛ.

письма ФНС России от 21.10.2011 № ЕД-3-3/3456

(см. также письмо Минфина России от 22.11.2016 № 03-04-05/68792)

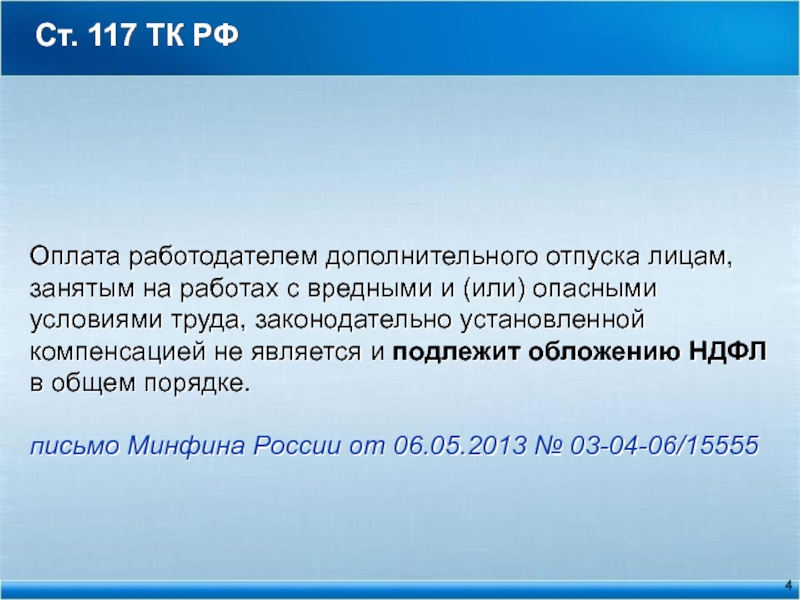

Слайд 4 Ст. 117 ТК РФ

Оплата работодателем дополнительного отпуска лицам, занятым

на работах с вредными и (или) опасными условиями труда, законодательно

установленной компенсацией не является и подлежит обложению НДФЛ в общем порядке.письмо Минфина России от 06.05.2013 № 03-04-06/15555

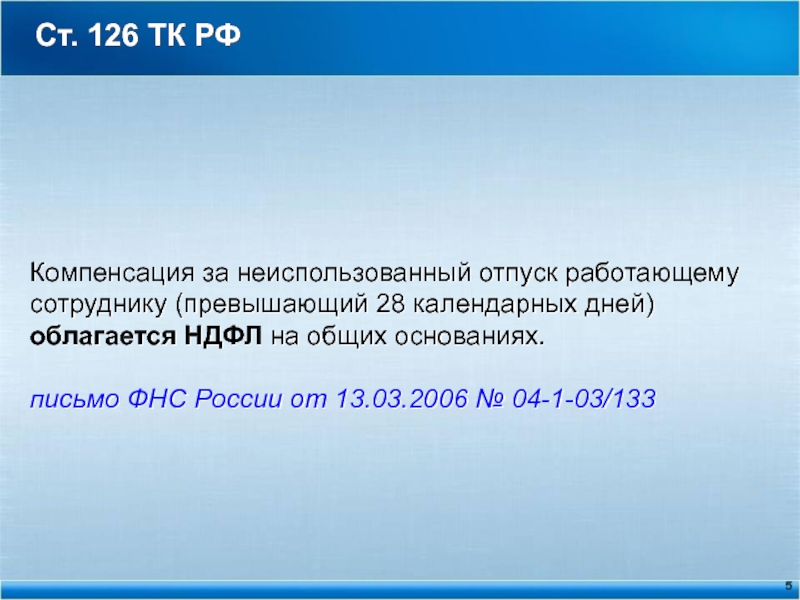

Слайд 5 Ст. 126 ТК РФ

Компенсация за неиспользованный отпуск работающему сотруднику

(превышающий 28 календарных дней)

облагается НДФЛ на общих основаниях.

письмо ФНС

России от 13.03.2006 № 04-1-03/133 Слайд 6 Ст. 127 ТК РФ

Компенсация за неиспользованный отпуск при увольнении

сотрудника облагается НДФЛ на общих основаниях.

Слайд 7 Ст. 141 ТК РФ, 1183 ГК РФ

Согласно положениям ст.

141 ТК РФ заработная плата, а также иные выплаты, не

полученные ко дню смерти работника, выдаются членам его семьи или лицу, находившемуся на иждивении умершего на день его смерти.В соответствии с п. 18 ст. 217 НК РФ не подлежат обложению НДФЛ доходы в денежной и натуральной формах, получаемые от физических лиц в порядке наследования.

Таким образом, суммы заработной платы, начисленной за отработанное время, и компенсации за неиспользованный отпуск, выплачиваемые членам семьи умершего работника организации в связи с наследованием этих сумм, не подлежат обложению НДФЛ.

Письмо Минфина России от 24.04.2017 № 03-15-06/24374

В т.ч. не облагается НДФЛ пособие по временной нетрудоспособности – письмо Минфина России от 21.03.2013 № 03-04-08/8809

Слайд 8 Ст. 146,147, 219 ТК РФ

Надбавки и доплаты за работу

с особыми условиями труда облагаются НДФЛ.

Письмо Минфина России от

19.12.2017 № 03-04-05/84718Компенсации за указанную работу, установленные законом или коллективным договором,

не облагаются НДФЛ.

постановление Президиума ВАС РФ от 17.10.2006 № 86/06

Слайд 9 Ст. 168.1 ТК РФ

Работникам, постоянная работа которых осуществляется в

пути или имеет разъездной характер, а также работникам, работающим в

полевых условиях или участвующим в работах экспедиционного характера, работодатель возмещает связанные со служебными поездками:- расходы по проезду;

- расходы по найму жилого помещения;

- дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные, полевое довольствие);

- иные расходы, произведенные работниками с разрешения или ведома работодателя.

Размеры и порядок возмещения расходов устанавливаются в локальных актах организации.

Слайд 10 Ст. 168.1 ТК РФ

В законодательстве понятие «разъездной характер работы»

отсутствует, решение вопроса об отнесении той или иной работы к

таковой работе принимается в организации.письмо МЗСР от 18.09.2009 № 22-2-3644

Условие об установлении работнику разъездного характера работы, должно быть отражено в трудовом договоре. Если трудовая функция работника предполагает постоянную работу в разъездах, работодатель вправе установить такому работнику разъездной характер работы, с возмещением соответствующих расходов.

письмо Роструда от 12.12.2013 № 4209-ТЗ

Слайд 11 Ст. 168.1 ТК РФ

Разъездной характер работы… может быть подтвержден

приказами, путевыми листами, отчетами по рейсам и другими документами.

письмо ФНС России от 10.11.2011 № ЕД-4-3/18794Для освобождения от НДФЛ необходимо представить: - локальный акт, устанавливающий перечень компенсируемых расходов; - документы, подтверждающие данные затраты; - приказы о направлении работников в служебные поездки. Маршрутные листы отражают только перемещение сотрудников в границах одного муниципального образования и не указывают на то, какие конкретно расходы понесли работники.

Определение ВАС РФ от 07.11.2013 № ВАС-14952/13

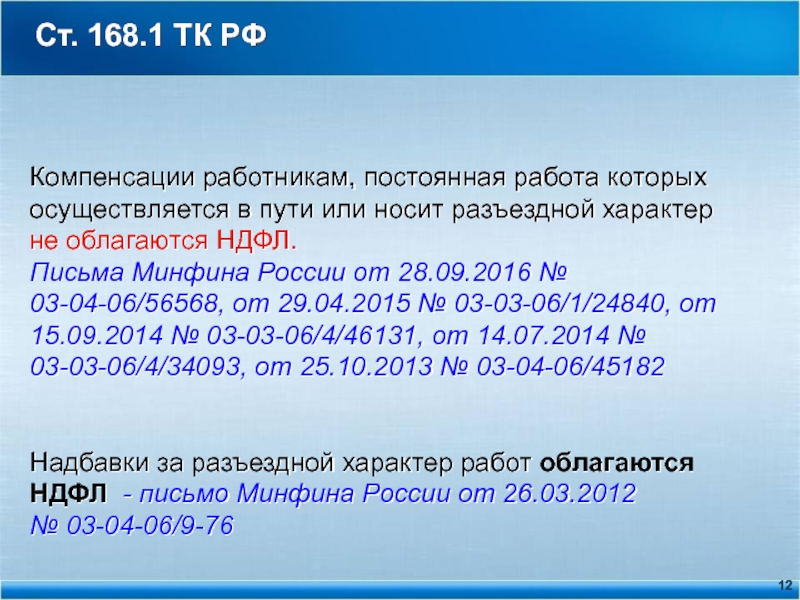

Слайд 12 Ст. 168.1 ТК РФ

Компенсации работникам, постоянная работа которых осуществляется

в пути или носит разъездной характер

не облагаются НДФЛ.

Письма Минфина

России от 28.09.2016 № 03-04-06/56568, от 29.04.2015 № 03-03-06/1/24840, от 15.09.2014 № 03-03-06/4/46131, от 14.07.2014 № 03-03-06/4/34093, от 25.10.2013 № 03-04-06/45182Надбавки за разъездной характер работ облагаются НДФЛ - письмо Минфина России от 26.03.2012 № 03-04-06/9-76

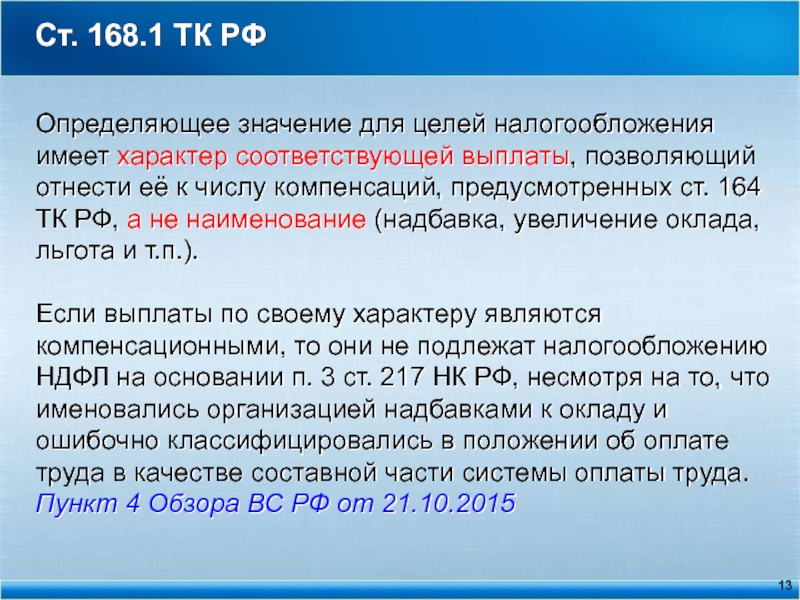

Слайд 13 Ст. 168.1 ТК РФ

Определяющее значение для целей налогообложения имеет

характер соответствующей выплаты, позволяющий отнести её к числу компенсаций, предусмотренных

ст. 164 ТК РФ, а не наименование (надбавка, увеличение оклада, льгота и т.п.).Если выплаты по своему характеру являются компенсационными, то они не подлежат налогообложению НДФЛ на основании п. 3 ст. 217 НК РФ, несмотря на то, что именовались организацией надбавками к окладу и ошибочно классифицировались в положении об оплате труда в качестве составной части системы оплаты труда.

Пункт 4 Обзора ВС РФ от 21.10.2015

Слайд 14 Ст. 168.1 ТК РФ

Положения абз. 12 п. 3 ст.

217 НК РФ об освобождении от налогообложения в пределах 700

руб. сумм суточных в отношении компенсаций, выплачиваемых в соответствии со ст. 168.1 ТК РФ, не применяются.Таким образом, соответствующие выплаты не подлежат обложению НДФЛ в размерах, установленных коллективным договором, соглашениями, локальными нормативными актами или трудовым договором.

Письма Минфина России от 07.09.2017 № 03-04-06/57602 (+СВ), от 18.07.2017 № 03-04-06/45592, от 19.06.2017 № 03-04-06/38080, от 14.04.2017 № 03-04-06/22286, от 15.02.2017 № 03-04-06/8562, от 22.01.2015 № 03-04-06/1626, от 05.07.2013 № 03-04-06/25956

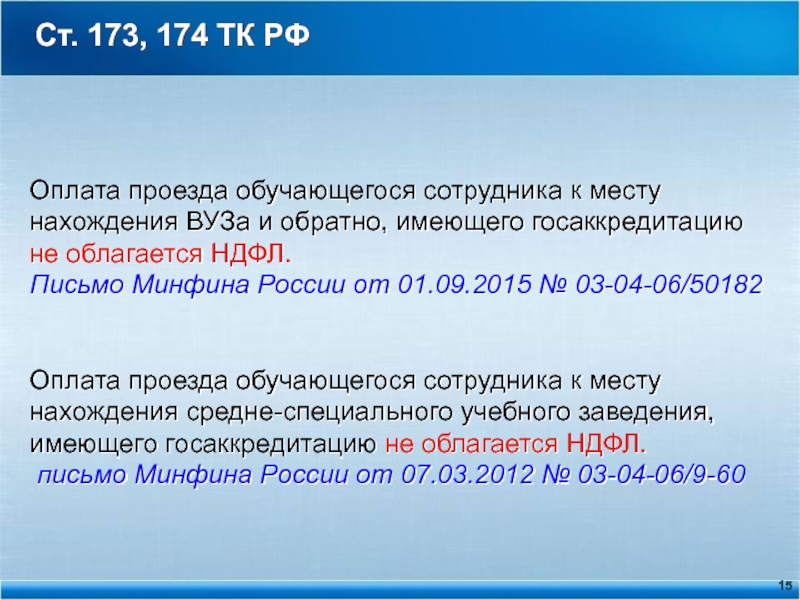

Слайд 15 Ст. 173, 174 ТК РФ

Оплата проезда обучающегося сотрудника к

месту нахождения ВУЗа и обратно, имеющего госаккредитацию

не облагается НДФЛ.

Письмо

Минфина России от 01.09.2015 № 03-04-06/50182Оплата проезда обучающегося сотрудника к месту нахождения средне-специального учебного заведения, имеющего госаккредитацию не облагается НДФЛ.

письмо Минфина России от 07.03.2012 № 03-04-06/9-60

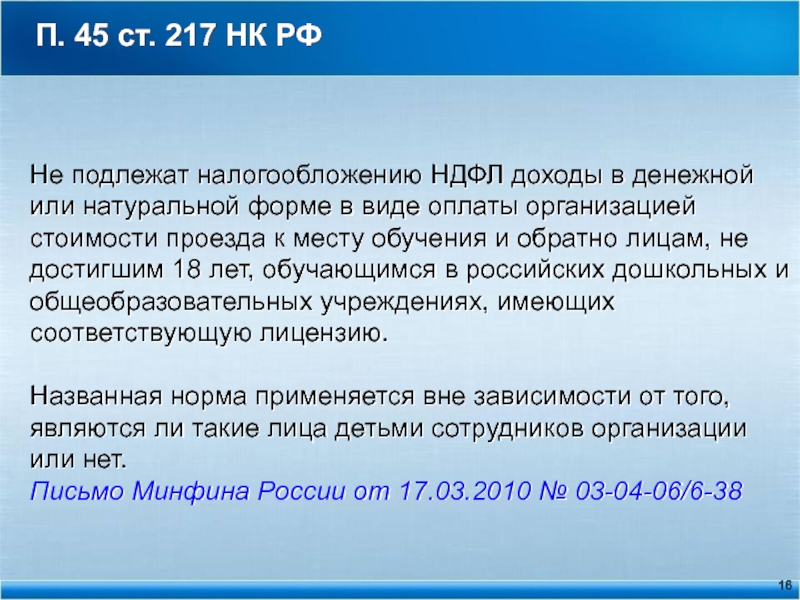

Слайд 16 П. 45 ст. 217 НК РФ

Не подлежат налогообложению

НДФЛ доходы в денежной или натуральной форме в виде оплаты

организацией стоимости проезда к месту обучения и обратно лицам, не достигшим 18 лет, обучающимся в российских дошкольных и общеобразовательных учреждениях, имеющих соответствующую лицензию.Названная норма применяется вне зависимости от того, являются ли такие лица детьми сотрудников организации или нет.

Письмо Минфина России от 17.03.2010 № 03-04-06/6-38

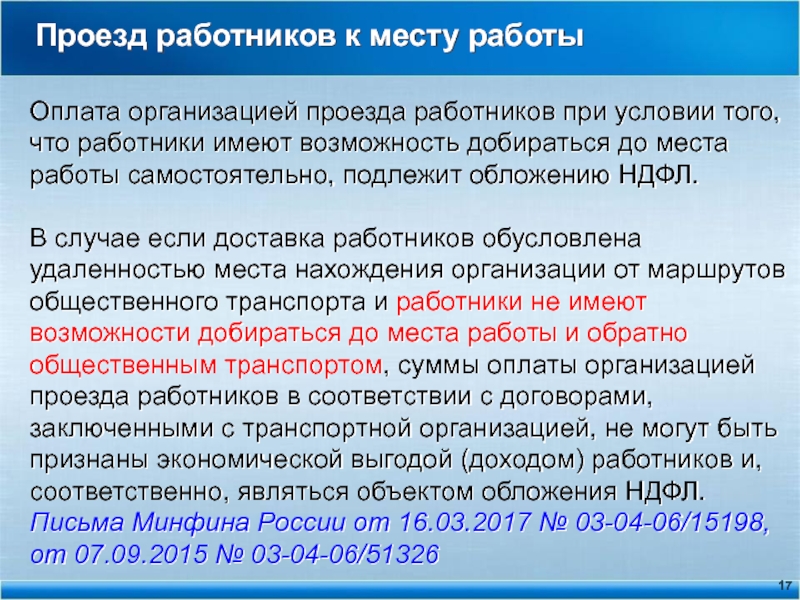

Слайд 17 Проезд работников к месту работы

Оплата организацией проезда работников при

условии того, что работники имеют возможность добираться до места работы

самостоятельно, подлежит обложению НДФЛ.В случае если доставка работников обусловлена удаленностью места нахождения организации от маршрутов общественного транспорта и работники не имеют возможности добираться до места работы и обратно общественным транспортом, суммы оплаты организацией проезда работников в соответствии с договорами, заключенными с транспортной организацией, не могут быть признаны экономической выгодой (доходом) работников и, соответственно, являться объектом обложения НДФЛ.

Письма Минфина России от 16.03.2017 № 03-04-06/15198, от 07.09.2015 № 03-04-06/51326

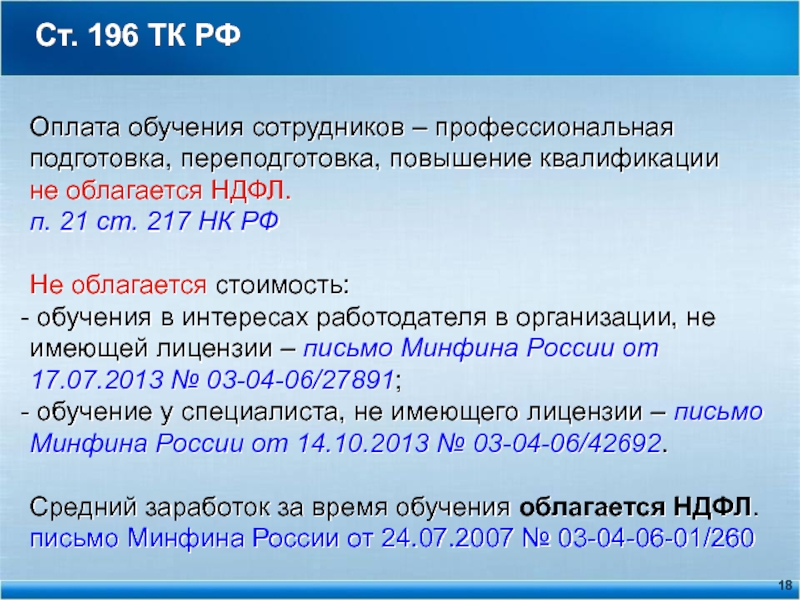

Слайд 18 Ст. 196 ТК РФ

Оплата обучения сотрудников – профессиональная подготовка,

переподготовка, повышение квалификации

не облагается НДФЛ.

п. 21 ст. 217

НК РФ Не облагается стоимость:

обучения в интересах работодателя в организации, не имеющей лицензии – письмо Минфина России от 17.07.2013 № 03-04-06/27891;

обучение у специалиста, не имеющего лицензии – письмо Минфина России от 14.10.2013 № 03-04-06/42692.

Средний заработок за время обучения облагается НДФЛ.

письмо Минфина России от 24.07.2007 № 03-04-06-01/260

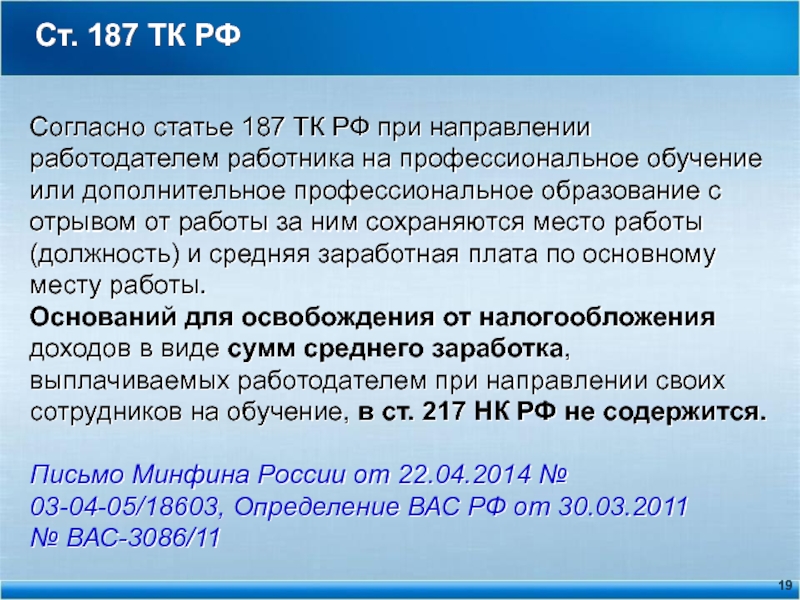

Слайд 19 Ст. 187 ТК РФ

Согласно статье 187 ТК РФ при

направлении работодателем работника на профессиональное обучение или дополнительное профессиональное образование

с отрывом от работы за ним сохраняются место работы (должность) и средняя заработная плата по основному месту работы. Оснований для освобождения от налогообложения доходов в виде сумм среднего заработка, выплачиваемых работодателем при направлении своих сотрудников на обучение, в ст. 217 НК РФ не содержится. Письмо Минфина России от 22.04.2014 № 03-04-05/18603, Определение ВАС РФ от 30.03.2011 № ВАС-3086/11Слайд 20 Ст. 178, 180, 181, 279, 349.3 ТК РФ, п.

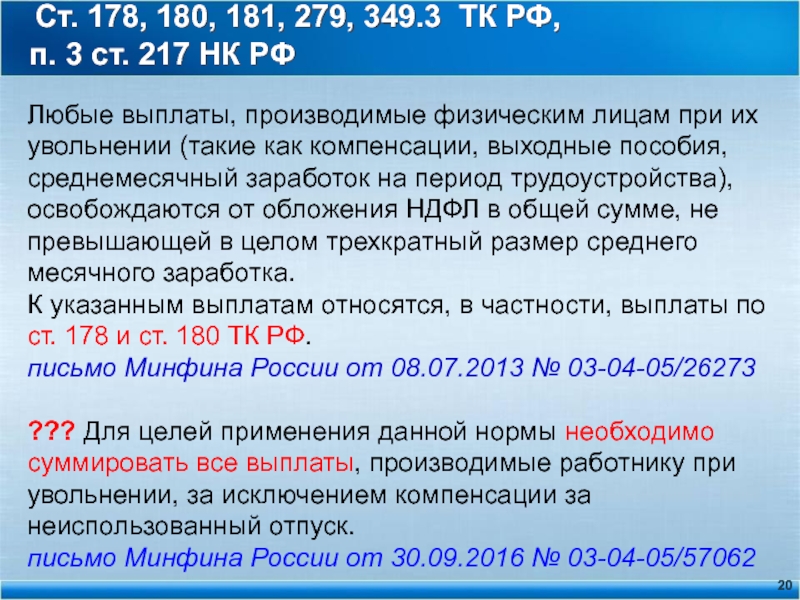

3 ст. 217 НК РФ

Любые выплаты, производимые физическим лицам

при их увольнении (такие как компенсации, выходные пособия, среднемесячный заработок на период трудоустройства), освобождаются от обложения НДФЛ в общей сумме, не превышающей в целом трехкратный размер среднего месячного заработка.

К указанным выплатам относятся, в частности, выплаты по ст. 178 и ст. 180 ТК РФ. письмо Минфина России от 08.07.2013 № 03-04-05/26273

??? Для целей применения данной нормы необходимо суммировать все выплаты, производимые работнику при увольнении, за исключением компенсации за неиспользованный отпуск. письмо Минфина России от 30.09.2016 № 03-04-05/57062

Слайд 21 Ст. 178, 180, 181, 279, 349.3 ТК РФ, п.

3 ст. 217 НК РФ

Дополнительная компенсация, выплачиваемая в соответствии со

ст. 180 ТК РФ не относится к доходам в виде выходного пособия и среднего месячного заработка на период трудоустройства, освобождаемым от налогообложения в части, не превышающей в целом трехкратный размер среднего месячного заработка (шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях), и не подлежит обложению НДФЛ в полном объеме на основании п. 3 ст. 217 НК РФ. письмо Минфина России от 03.08.2017 № 03-04-06/49795

Слайд 22 Ст. 178, 180, 181, 279, 349.3 ТК РФ, п.

3 ст. 217 НК РФ

Положения п. 3 ст. 217 НК

РФ применяются независимо от занимаемой должности работников организации. письмо ФНС России от 13.09.2012 № АС-4-3/15293@ размещено на официальном сайте ФНС России, письма ФНС России от 18.09.2012 № АС-4-3/15293@, Минфина России от 21.03.2013 № 03-04-05/6-256

а также независимо от основания, по которому производится увольнение.

письма Минфина России от 09.04.2013 № 03-04-05/6-360, ФНС России от 16.11.2012 № ЕД-3-3/4136@).

Слайд 23 Ст. 178, 180, 181, 279, 349.3 ТК РФ, ст.

231 НК РФ

Бывший работник должен обратиться за возвратом НДФЛ

в организацию. При этом прекращение трудовых отношений между налогоплательщиком и организацией - источником выплаты доходов, с которых налог излишне удержан, не влияет на порядок применения норм ст. 231 НК РФ. Письма Минфина России от 29.12.2012 N 03-04-05/6-1460, 24.12.2012 N 03-04-05/6-1430

Пунктом 1 ст. 231 НК РФ предусмотрено, что излишне удержанная сумма налога на доходы физических лиц налоговым агентом из дохода налогоплательщика подлежит возврату налоговым агентом. …при отказе налогового агента вернуть суммы излишне удержанного налога, за защитой своих прав он вправе обратиться в суд. письмо Минфина России от 07.06.2013 № 03-04-05/21250

Слайд 24 Ст. 186 ТК РФ

Согласно статье 186 Трудового кодекса РФ

в день сдачи крови и ее компонентов, а также в

день связанного с этим медицинского обследования работник освобождается от работы.После каждого дня сдачи крови и ее компонентов работнику предоставляется дополнительный день отдыха.

При этом при сдаче крови и ее компонентов работодатель сохраняет за работником его средний заработок за дни сдачи и предоставленные в связи с этим дни отдыха.

Указанные доходы подлежат обложению НДФЛ.

Письмо Минфина России от 24.04.2014 № 03-04-05/19211

Слайд 25 Ст. 22-24 Федерального закона от 20.07.2012

№ 125-ФЗ «О донорстве крови и ее компонентов»

На

основании п. 4 ст. 217 НК РФ денежные суммы за оказанную донорскую помощь не подлежат обложению НДФЛ. Письма Минфина России от 29.04.2015 № 03-04-06/24892, от 15.07.2008 № 03-04-06-01/206

Слайд 26 Ст. 188 ТК РФ

Компенсации за использование работником личного имущества

в служебных целях не облагаются НДФЛ

при документальном подтверждении.

письма

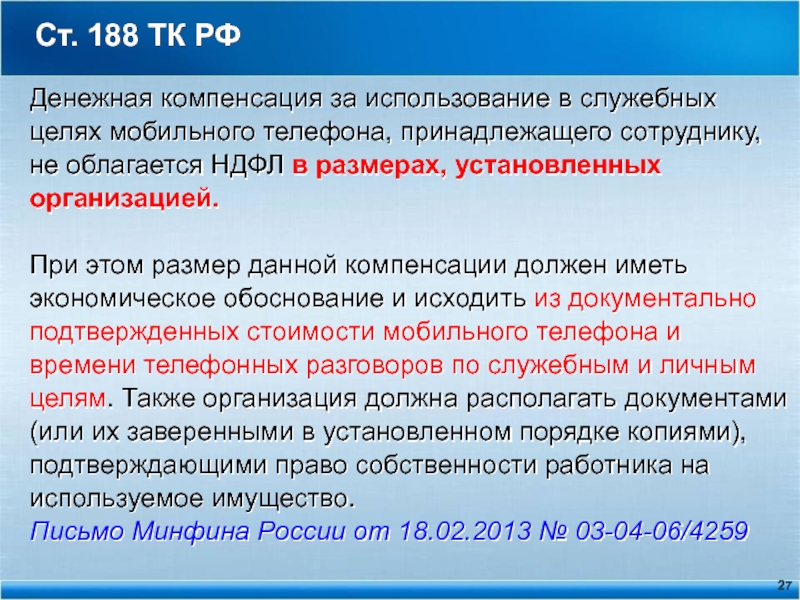

Минфина России от 20.04.2015 № 03-04-06/22274, от 27.08.2013 № 03-04-06/35076 Слайд 27 Ст. 188 ТК РФ

Денежная компенсация за использование в служебных

целях мобильного телефона, принадлежащего сотруднику, не облагается НДФЛ в размерах,

установленных организацией.При этом размер данной компенсации должен иметь экономическое обоснование и исходить из документально подтвержденных стоимости мобильного телефона и времени телефонных разговоров по служебным и личным целям. Также организация должна располагать документами (или их заверенными в установленном порядке копиями), подтверждающими право собственности работника на используемое имущество.

Письмо Минфина России от 18.02.2013 № 03-04-06/4259

Слайд 28 Ст. 188 ТК РФ

Размер возмещения расходов должен подтверждаться документами,

свидетельствующими о принадлежности налогоплательщику на праве личной собственности используемого в

служебных целях имущества (паспорта транспортного средства и свидетельства о его регистрации), расчетами компенсаций и документами, подтверждающими фактическое использование имущества в интересах работодателя (путевые листы), а также документами, подтверждающими суммы произведенных в этой связи расходов.письмо Минфина России от 27.06.2013 № 03-04-05/24421

Слайд 29 Ст. 188 ТК РФ

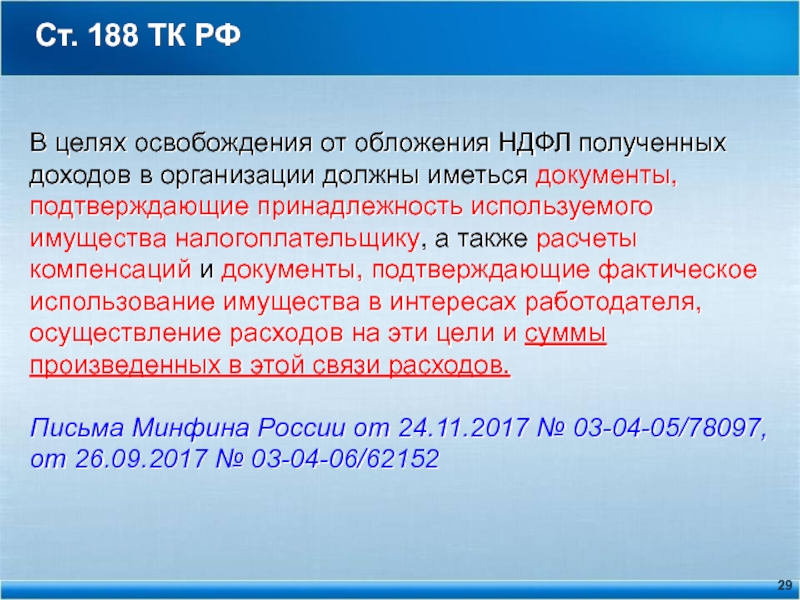

В целях освобождения от обложения НДФЛ

полученных доходов в организации должны иметься документы, подтверждающие принадлежность используемого

имущества налогоплательщику, а также расчеты компенсаций и документы, подтверждающие фактическое использование имущества в интересах работодателя, осуществление расходов на эти цели и суммы произведенных в этой связи расходов.Письма Минфина России от 24.11.2017 № 03-04-05/78097, от 26.09.2017 № 03-04-06/62152

Слайд 30 Ст. 188 ТК РФ

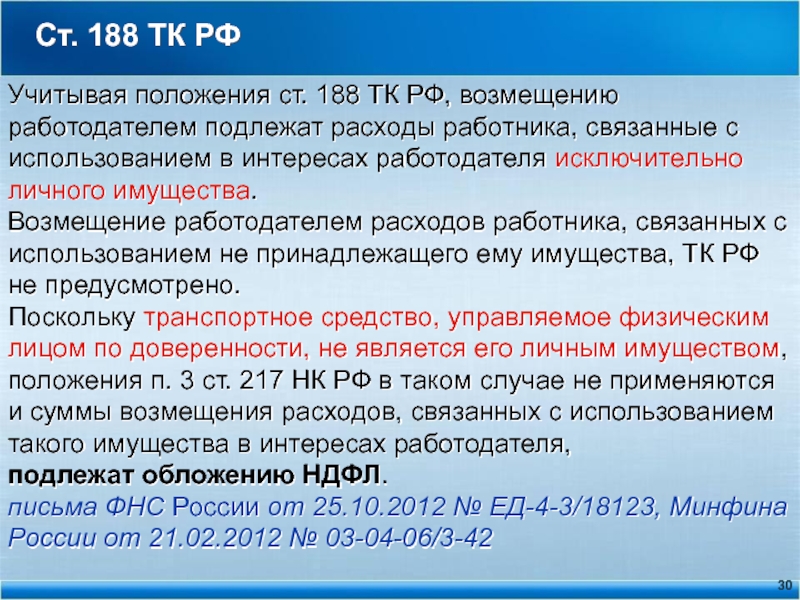

Учитывая положения ст. 188 ТК РФ,

возмещению работодателем подлежат расходы работника, связанные с использованием в интересах

работодателя исключительно личного имущества.Возмещение работодателем расходов работника, связанных с использованием не принадлежащего ему имущества, ТК РФ не предусмотрено.

Поскольку транспортное средство, управляемое физическим лицом по доверенности, не является его личным имуществом, положения п. 3 ст. 217 НК РФ в таком случае не применяются и суммы возмещения расходов, связанных с использованием такого имущества в интересах работодателя, подлежат обложению НДФЛ.

письма ФНС России от 25.10.2012 № ЕД-4-3/18123, Минфина России от 21.02.2012 № 03-04-06/3-42

Слайд 31 Ст. 188 ТК РФ

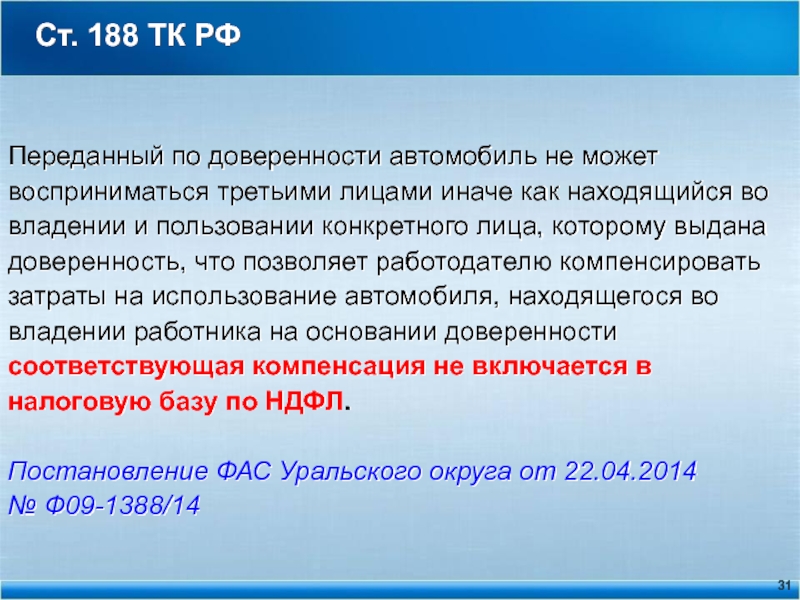

Переданный по доверенности автомобиль не может

восприниматься третьими лицами иначе как находящийся во владении и пользовании

конкретного лица, которому выдана доверенность, что позволяет работодателю компенсировать затраты на использование автомобиля, находящегося во владении работника на основании доверенности соответствующая компенсация не включается в налоговую базу по НДФЛ.Постановление ФАС Уральского округа от 22.04.2014 № Ф09-1388/14

Слайд 32 Ст. 188 ТК РФ

Личным имуществом работника является имущество, принадлежащее

ему на любом законном основании.

Трудовой кодекс РФ не обязывает

работодателя проверять наличие у работника права собственности на используемое при выполнении трудовой функции имущество.Переданный по доверенности автомобиль находится во владении и пользовании того лица, которому он передан. Именно указанные правомочия необходимы для использования автомобиля в служебных целях, что позволяет работодателю компенсировать затраты на использование автомобиля, находящегося во владении работника на основании доверенности.

Постановления Арбитражного суда Северо-Западного округа от 06.08.2015 № Ф07-5043/2015, от 28.08.2014 № Ф07-6326/2014, Тринадцатого арбитражного суда от 06.04.2015 № А56-4823/2014

Слайд 33П. 3 ст. 217 НК РФ, ст. 188 ТК РФ

По

мнению Департамента правовой и международной деятельности Минтруда России, расходы, понесенные

работником при использовании автотранспорта, не являющегося собственностью работника, но используемого им на законных основаниях, с ведома и в интересах работодателя, подлежат компенсации в соответствии со ст. 188 ТК РФ.С учетом изложенного компенсационные выплаты, производимые организацией за использование автомобиля, принадлежащего работнику на законном основании (в том числе, на основании договора аренды) и используемого в интересах работодателя, освобождаются от обложения НДФЛ в соответствии с п. 3 ст. 217 НК РФ в размере, определенном соглашением сторон трудового договора в соответствии со ст. 188 ТК РФ. Письмо Минфина России от 05.12.2017 № 03-04-06/80616

Слайд 34 Ст. 188 ТК РФ

В соответствии с положениями п. 1

ст. 256 ГК РФ и ст. 34 Семейного кодекса РФ

имущество, нажитое супругами во время брака, является их совместной собственностью, если договором между ними не установлен иной режим этого имущества.Если транспортное средство находится в совместной собственности супругов, суммы возмещения расходов, связанных с использованием в интересах работодателя транспортного средства, управляемого физическим лицом по доверенности, выданной супругой, освобождаются от обложения НДФЛ в соответствии с п. 3 ст. 217 НК РФ.

письмо Минфина России от 27.08.2012 № 03-04-05/6-1004

Слайд 35 Ст. 211 ТК РФ

Оплата организацией стоимости поездок на автомобиле,

совершаемых сотрудниками в личных целях, является их доходом, полученным в

натуральной форме, а с учетом п. 1 ст. 211 НК РФ суммы такой оплаты включаются в налоговую базу указанных физических лиц.Письмо Минфина России от 09.03.2017 № 03-04-05/13125

Слайд 36 Ст. 198, 204 ТК РФ

В соответствии со ст. 198

ТК РФ работодатель - юридическое лицо (организация) имеет право заключать

с лицом, ищущим работу, или с работником данной организации ученический договор о получении образования без отрыва или с отрывом от работы. Ученический договор с работником данной организации является дополнительным к трудовому договору.Статьей 204 ТК РФ предусмотрено, что ученикам в период ученичества выплачивается стипендия, размер которой определяется ученическим договором и зависит от получаемой квалификации, но не может быть ниже установленного федеральным законом МРОТ. К доходам в виде стипендий по указанному ученическому договору применяется налоговая ставка в размере 13%.

Письмо Минфина России от 10.11.2015 № 03-04-06/64548

письмо Минфина России от 27.08.2012 № 03-04-05/6-1004

Слайд 37 Ст. 213, 266, 328 ТК РФ

Предусмотрено проведение медосмотров для

работников, использующих ПЭВМ не менее 50% рабочего времени.

п. 3.2.2.4

Перечня вредных и (или) опасных производственных факторов Приложение N 1 к Приказу МЗСР РФ от 12.04.2011 № 302нОплата работодателем проведения медицинских осмотров работников и оформления медицинских книжек, обусловленных требованиями Трудового кодекса РФ, не может быть признана экономической выгодой (доходом) работников, поскольку указанная оплата необходима для обеспечения деятельности организации. Суммы соответствующей оплаты не подлежат налогообложению НДФЛ.

Письма Минфина России от 08.09.2014 № 03-03-06/1/44840, от 21.11.2008 № 03-03-06/4/84

Слайд 38Пп. 4 п.1 ст. 16 Федерального закона от 27.07.2004 N

79-ФЗ "О государственной гражданской службе Российской Федерации"

Диспансеризация гражданских служащих осуществляется

за счет средств федерального бюджета в пределах лимитов бюджетных обязательствах в медицинских учреждениях, определенных территориальным органом Федеральной службы по надзору в сфере защиты прав потребителей и благополучия человека в соответствии с законодательством РФ о размещении заказов на поставки товаров, выполнение работ, оказание услуг для государственных и муниципальных нужд. п. 3 Порядка диспансеризации, утв. Приказом МЗСР России от 14.12.2009 № 984н

Суммы оплаты проведения диспансеризации государственных гражданских служащих, не подлежат обложению НДФЛ. Письмо Минфина России от 21.02.2017 № 03-04-06/9876

Слайд 39 Ст. 219 ТК РФ

Ст. 219 ТК РФ установлено право

работников на обучение безопасным методам и приемам труда за счет

средств работодателя.Ст. 41 НК РФ определяет доход как экономическую выгоду в денежной или натуральной форме, учитываемую в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемую для физических лиц в соответствии с гл. 23 НК РФ.

Оплата работодателем обучения работников технике безопасности и охране труда, производимая с учетом требований ТК РФ, не признается экономической выгодой (доходом) работников, соответственно, суммы такой оплаты не подлежат обложению НЛДЛ.

Пункт 1 письма Минфина России от 31.10.2017 № 03-04-06/71534

Слайд 40 Ст. 221 ТК РФ

Стоимость бесплатно выдаваемых работникам средств индивидуальной

защиты, смывающих и обезвреживающих средств согласно нормативно-правовым актам (а также

по нормам, утвержденным организацией)не облагается НДФЛ.

письма Минфина России от 23.04.2007 № 03-04-06-01/128, от 26.09.2013 № 03-04-06/39960

Стоимость спецодежды, предоставленной во временное пользование, не облагается НДФЛ.

письма Минфина России от 16.01.2017 № 03-04-06/1222, ФНС России от 07.05.2013 № НД-17-3/55

Слайд 41 Ст. 222 ТК РФ

Выдача работникам по установленным нормам молока

или других равноценных пищевых продуктов, лечебно-профилактического питания не облагается НДФЛ.

Письмо

Минфина России от 31.03.2014 № 03-03-РЗ/13985 Выплата денежной компенсации взамен полагающегося молока или других равноценных пищевых продуктов не облагается НДФЛ.

Письмо ФНС России от 14.02.2012 № ЕД-3-3/433

Выплата денежной компенсации взамен полагающегося лечебно-профилактического питания не допускается

(за исключением вины работодателя).

Приказ МЗСР России от 16.02.2009 № 45н

Слайд 42 Ст. 222 ТК РФ

Согласно п. 2 Норм и условий

бесплатной выдачи работникам, занятым на работах с вредными условиями труда,

молока или других равноценных пищевых продуктов, которые могут выдаваться работникам вместо молока, утв. приказом МЗСР России от 16.02.2009 № 45н, бесплатная выдача молока или других равноценных пищевых продуктов производится работникам в дни фактической занятости на работах с вредными условиями труда, обусловленными наличием на рабочем месте вредных производственных факторов.Доходы в виде стоимости молока, выдаваемого работникам в дни, когда они не заняты на работах с вредными условиями труда, подлежат обложению НДФЛ в установленном порядке.

Письма Минфина России от 16.10.2014 № 3-04-05/52286, ФНС России ФНС России от 05.08.2016 № ГД-4-11/14360, от 11.12.2014 № БС-3-11/4256

Слайд 43 Ст. 222 ТК РФ

К доходам в виде молока или

других равноценных пищевых продуктов, выданных работникам организации, занятым на рабочих

местах, условия труда на которых признаны допустимыми по результатам аттестации рабочих мест, положения п. 3 ст. 217 НК РФ не применяются, а стоимость таких доходов подлежит обложению НДФЛ в установленном порядке.Письмо Минфина России от 31.03.2014 № 03-03-РЗ/13985

Слайд 44 Ст. 226 ТК РФ

Пунктом 32 Типового перечня (Приказ МЗСР

от 01.03.2012 № 181н) в качестве реализации мероприятий, направленных на

развитие физической культуры и спорта в трудовых коллективах, предусмотрена компенсация работникам оплаты занятий спортом в клубах и секциях.Положений, предусматривающих освобождение от налогообложения сумм возмещения работодателем работникам оплаты занятий спортом в клубах и секциях, ст. 217 НК РФ не содержит, и такие доходы подлежат обложению НДФЛ в установленном порядке.

Письма Минфина России от 13.10.2017 № 03-04-06/67116, от 30.01.2015 № 03-04-06/3511

Суммы платы организации за оказание работникам такой медицинской услуги, как проведение занятий лечебной физкультурой, освобождаются от обложения НДФЛ на основании п. 10 ст. 217 НК РФ.

Письмо Минфина России от 20.11.2014 № 03-04-06/59070

Слайд 45 Ст. 236 ТК РФ

Согласно ст. 136 ТК РФ оплата

отпуска производится не позднее чем за три дня до его

начала. С нашей точки зрения, речь идет о календарных днях (письмо Роструда от 22.03.2012 № 428-6-1)Компенсация за нарушение срока выплаты заработной платы, оплаты отпуска, выплат при увольнении и других выплат не облагаются НДФЛ.

письма Минфина России от 28.02.2017 № 03-04-05/11096, от 22.05.2015 № 03-04-05/29453, ФНС России от 04.06.2013 № ЕД-4-3/10209

Суммы индексации заработной платы, предусмотренные ст. 134 ТК РФ, взысканные на основании решения суда с организации в пользу работника, подлежат налогообложению НДФЛ в установленном порядке. письмо Минфина России от 23.01.2013 № 03-04-05/4-54

Слайд 46 Ст. 237 ТК РФ

Возмещение морального вреда работнику

не облагается

НДФЛ.

Письма Минфина России от 22.05.2015 № 03-04-05/29453, от

28.11.2008 № 03-04-05-01/450, ФНС России от 01.02.2006 № 04-1-02/56 (в результате травмы или несчастного случая на производстве) Положения ст. 237 ТК РФ применяются в случаях возмещения морального вреда работнику организации.

Поскольку в рассматриваемом случае организация возмещает моральный вред лицу, не являющемуся ее сотрудником, оснований для применения п. 3 ст. 217 НК РФ не имеется и указанные доходы подлежат обложению НДФЛ в установленном порядке.

письмо Минфина России от 11.11.2016 № 03-04-05/66167

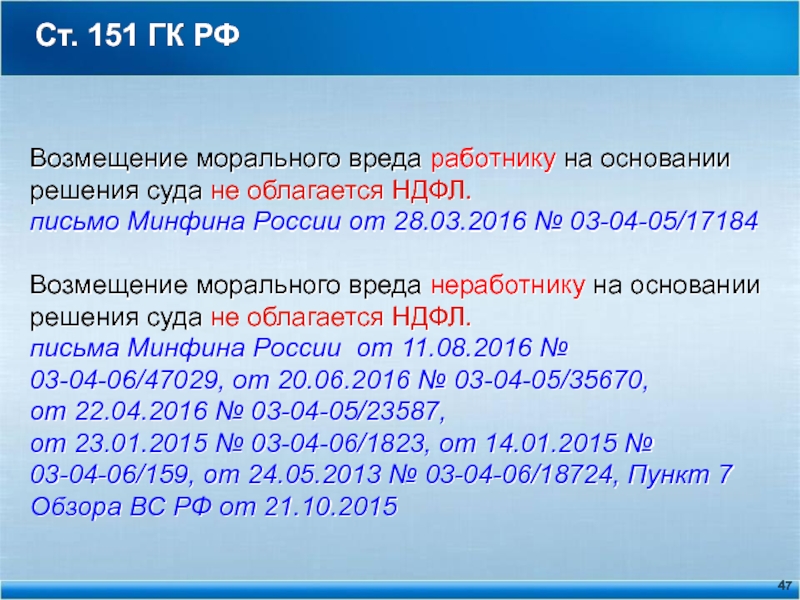

Слайд 47 Ст. 151 ГК РФ

Возмещение морального вреда работнику на

основании решения суда не облагается НДФЛ.

письмо Минфина России от

28.03.2016 № 03-04-05/17184Возмещение морального вреда неработнику на основании решения суда не облагается НДФЛ.

письма Минфина России от 11.08.2016 № 03-04-06/47029, от 20.06.2016 № 03-04-05/35670,

от 22.04.2016 № 03-04-05/23587, от 23.01.2015 № 03-04-06/1823, от 14.01.2015 № 03-04-06/159, от 24.05.2013 № 03-04-06/18724, Пункт 7 Обзора ВС РФ от 21.10.2015

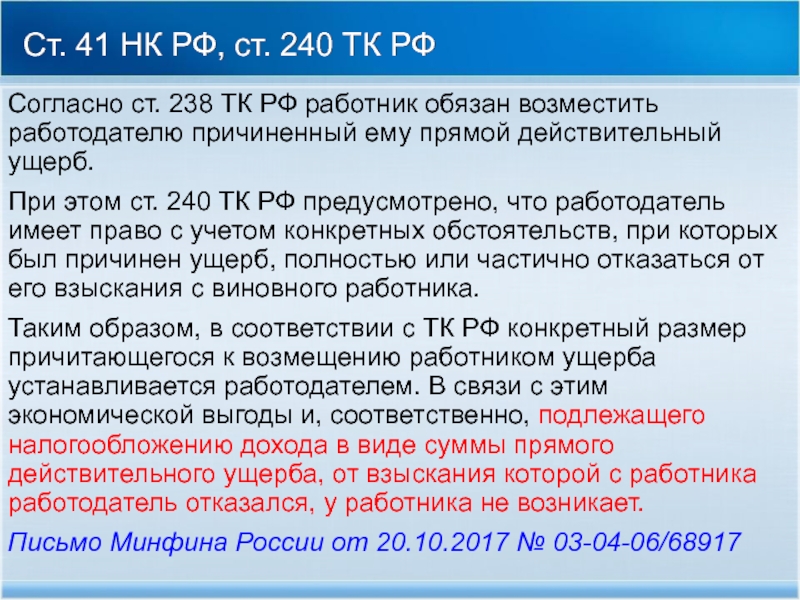

Слайд 48Ст. 41 НК РФ, ст. 240 ТК РФ

Согласно ст. 238

ТК РФ работник обязан возместить работодателю причиненный ему прямой действительный

ущерб.При этом ст. 240 ТК РФ предусмотрено, что работодатель имеет право с учетом конкретных обстоятельств, при которых был причинен ущерб, полностью или частично отказаться от его взыскания с виновного работника.

Таким образом, в соответствии с ТК РФ конкретный размер причитающегося к возмещению работником ущерба устанавливается работодателем. В связи с этим экономической выгоды и, соответственно, подлежащего налогообложению дохода в виде суммы прямого действительного ущерба, от взыскания которой с работника работодатель отказался, у работника не возникает.

Письмо Минфина России от 20.10.2017 № 03-04-06/68917

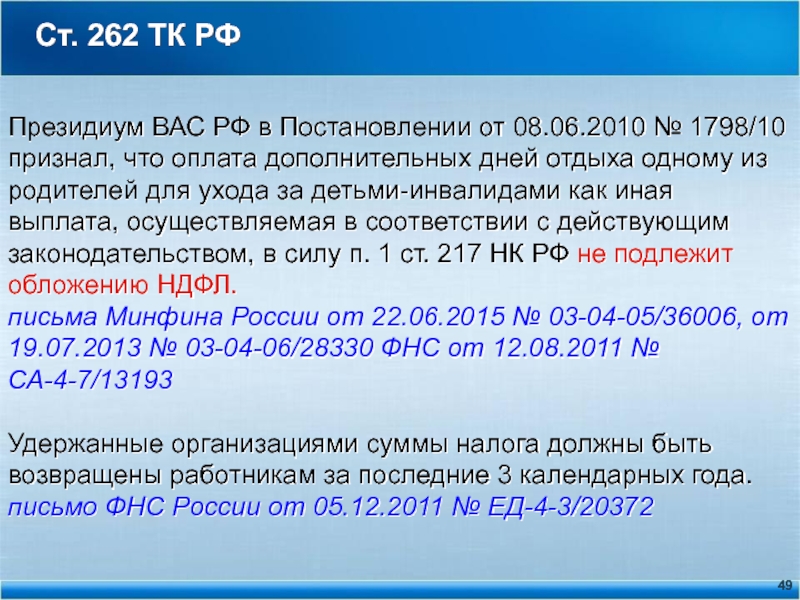

Слайд 49 Ст. 262 ТК РФ

Президиум ВАС РФ в Постановлении от

08.06.2010 № 1798/10 признал, что оплата дополнительных дней отдыха одному

из родителей для ухода за детьми-инвалидами как иная выплата, осуществляемая в соответствии с действующим законодательством, в силу п. 1 ст. 217 НК РФ не подлежит обложению НДФЛ.письма Минфина России от 22.06.2015 № 03-04-05/36006, от 19.07.2013 № 03-04-06/28330 ФНС от 12.08.2011 № СА-4-7/13193

Удержанные организациями суммы налога должны быть возвращены работникам за последние 3 календарных года. письмо ФНС России от 05.12.2011 № ЕД-4-3/20372

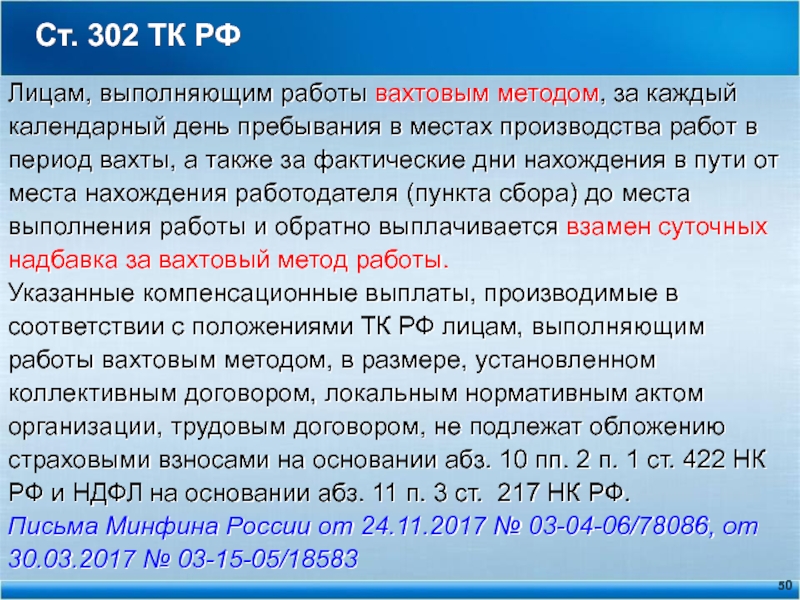

Слайд 50 Ст. 302 ТК РФ

Лицам, выполняющим работы вахтовым методом, за

каждый календарный день пребывания в местах производства работ в период

вахты, а также за фактические дни нахождения в пути от места нахождения работодателя (пункта сбора) до места выполнения работы и обратно выплачивается взамен суточных надбавка за вахтовый метод работы.Указанные компенсационные выплаты, производимые в соответствии с положениями ТК РФ лицам, выполняющим работы вахтовым методом, в размере, установленном коллективным договором, локальным нормативным актом организации, трудовым договором, не подлежат обложению страховыми взносами на основании абз. 10 пп. 2 п. 1 ст. 422 НК РФ и НДФЛ на основании абз. 11 п. 3 ст. 217 НК РФ. Письма Минфина России от 24.11.2017 № 03-04-06/78086, от 30.03.2017 № 03-15-05/18583

Слайд 51 Ст. 394 ТК РФ

В случае признания увольнения или перевода

на другую работу незаконными работник должен быть восстановлен на прежней

работе органом, рассматривающим индивидуальный трудовой спор. Орган, рассматривающий индивидуальный трудовой спор, принимает решение о выплате работнику среднего заработка за все время вынужденного прогула или разницы в заработке за все время выполнения нижеоплачиваемой работы.Оснований для освобождения от обложения НДФЛ суммы

среднего заработка за время вынужденного прогула ст. 217 НК РФ не содержит.

Письма Минфина России от 24.07.2014 № 03-04-05/36473, ФНС России от 16.11.2011 № ЕД-3-3/3745, постановление ФАС Московского округа от 26.04.2007, 04.05.2007 № КА-А40/3164-07