Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Имущественное страхование

Содержание

- 1. Имущественное страхование

- 2. Имущественное страхование этоПод имущественным страхованием в ст. 929

- 3. Принципы имущественного страхования• наличие страхового интереса, то

- 4. Имущественное страхованиеЦель имущественного страхования – возмещение ущерба.

- 5. Собственное участие страхователяДоговоры имущественного страхования и страхования

- 6. Виды франшизПри условной франшизе, если убыток по

- 7. Способы возмещения ущербаСуществуют следующие способы возмещения ущерба:

- 8. Виды имущественного страхования. Страхование от огня Страхование

- 9. Страхование от огняЕсли договором страхования не предусмотрено

- 10. Страхование от огняДля имущества различают такие основные

- 11. Виды страхования. Страхование от кражиПри страховании от

- 12. Страхование от кражиСтраховщик, опасаясь быть обманутым, распространяет

- 13. Виды страхования. Страхование убытков от перерывов в

- 14. Виды страхования. Страхование грузовСтрахование грузов. Повреждение и

- 15. Страхование грузовИсходя из способа транспортировки, выделяют:• наземное

- 16. Страхование грузовС точки зрения народнохозяйственных интересовстрахование грузов

- 17. Виды страхования. Страхование автотранспортаСтрахование автотранспорта так же,

- 18. Страхование автотранспортаСтрахование средств транспорта производится на случай

- 19. Страхование автотранспортаДоговор, по которому уже выплачивалось страховое

- 20. Спасибо за внимание!!! Продолжение в следующей лекции

- 21. Скачать презентанцию

Имущественное страхование этоПод имущественным страхованием в ст. 929 ГК РФ подразумевается процесс составления и исполнения договоров, в которых страховщик за определенную премию обязуется при наступлении страхового события возместить страхователю или другому лицу,

Слайды и текст этой презентации

Слайд 3Принципы имущественного страхования

• наличие страхового интереса, то есть юридически обоснованной

финансовой заинтересованности страхователя в том, что застраховано;

• высшая добросовестность, то

есть обязанность страхователя и страховщика быть предельно честными друг с другом при изложении фактов, имеющих значение при исполнении договора;• возмещение, когда страхователь имеет право получить только компенсацию ущерба, происшедшего в результате страхового события, но не прибыль;

• суброгация, то есть переход (в силу закона) к страховой компании права на получение возмещения от виновного лица после производства ею страховой выплаты;

• контрибуция, то есть наличие определенных расчетных отношений между страховыми компаниями в процессе возмещения при выявлении случая двойного страхования;

• непосредственная причина, то есть право страховой организации выплачивать возмещение ущерба только по тем страховым событиям, которые указаны в полисе.

Слайд 4Имущественное страхование

Цель имущественного страхования – возмещение ущерба.

Принцип возмещения ущерба

состоит в том, что страхователь после наступления страхового случая должен

быть поставлен в такое же финансовое положение, в котором он находился непосредственно перед ним.В связи с этим встает проблема оценки стоимости имущества, которое будет застраховано, и определения страховой суммы.

Страховая сумма по договору не может превышать страховую стоимость имущества на момент заключения договора. Если же страховая сумма меньше страховой стоимости, то имеет место недострахование или пропорциональное страхование.

Слайд 5Собственное участие страхователя

Договоры имущественного страхования и страхования ответственности часто предусматривают

собственное участие страхователя в покрытии части ущерба.

Собственное участие страхователя в

покрытии части ущерба освобождает страховщика от обязанности возмещения мелких ущербов. Оно выгодно и для страхователя, так как обеспечивает ему льготное снижение страховых премий.Формой собственного участия является франшиза - используется, когда страхователь принимает участие в ущербе определенной суммой.

Франшиза — это определенная договором страхования сумма ущерба, не подлежащая возмещению со стороны страховщика.

Различают безусловную и условную франшизу.

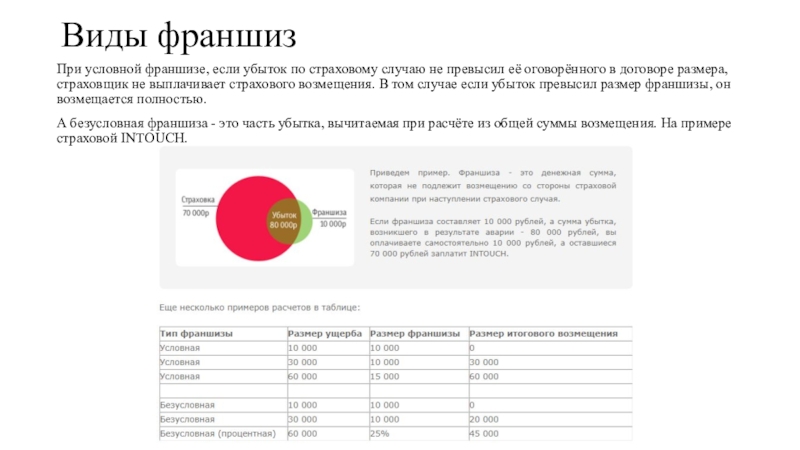

Слайд 6Виды франшиз

При условной франшизе, если убыток по страховому случаю не

превысил её оговорённого в договоре размера, страховщик не выплачивает страхового

возмещения. В том случае если убыток превысил размер франшизы, он возмещается полностью.А безусловная франшиза - это часть убытка, вычитаемая при расчёте из общей суммы возмещения. На примере страховой INTOUCH.

Слайд 7Способы возмещения ущерба

Существуют следующие способы возмещения ущерба:

денежное,

ремонт и

восстановление,

замена.

Для получения страхового возмещения клиент должен заявить свою претензию по

страховому случаю в установленный срок и по установленной форме. Соблюдение срока очень важно в имущественном страховании, так как при запаздывании очень трудно определить первоначальные размеры ущерба.Слайд 8Виды имущественного страхования. Страхование от огня

Страхование от огня (огневое страхование)

наиболее распространено в имущественном страховании.

На страховом рынке России имущество может

быть застраховано по договору в пользу лица (страхователя или выгодоприобретателя), имеющего основанный на законе, ином правовом акте или договоре интерес в сохранении этого имущества. Договор страхования имущества, заключенный при отсутствии у страхователя или выгодоприобретателя интереса в сохранении имущества, недействителен.Объектами страхования могут быть здания, сооружения, объекты незавершенного строительства, передаточные устройства, силовые, рабочие и другие машины, оборудование, инвентарь, продукция, сырье, материалы, товары, топливо, домашнее имущество, экспонаты и другое имущество.

Договор страхования может заключаться как на все имущество, так и на его часть.

Основными рисками при страховании от огня традиционно считаются пожар, удар молнии, взрыв, падение пилотируемого летательного объекта, его частей или груза.

Слайд 9Страхование от огня

Если договором страхования не предусмотрено иное, то не

возмещаются убытки, возникшие прямо или косвенно в результате:

а) военных действий

всякого рода, гражданской войны или их последствий, народных волнений, забастовок, локаутов, конфискации, реквизиции, ареста, уничтожения или повреждения имущества по распоряжению военных или гражданских властей;б) ядерного взрыва, радиации и радиоактивного заражения;

в) умысла, грубой небрежности страхователя, выгодоприобретателя или их представителей;

г) самовозгорания, брожения, гниения или других естественных свойств застрахованных предметов;

д) обвала зданий, сооружений (или их частей), если обвал не вызван страховым случаем;

е) проникновения в застрахованные помещения дождя, снега, града, грязи через незакрытые окна, двери, а также через отверстия, возникшие вследствие ветхости или строительных дефектов.

Слайд 10Страхование от огня

Для имущества различают такие основные виды стоимости, как

1)

восстановительная стоимость;

2) действительная стоимость;

3) остаточная (общая) стоимость;

4) балансовая стоимость.

Налоговый Кодекс

ввел понятие рыночной стоимости или цены. В соответствии со ст. 40 НК РФ рыночной ценой товара (работы, услуги) признается цена, сложившаяся при взаимодействии спроса и предложения на рынке идентичных (а при их отсутствии — однородных) товаров (работ, услуг) в сопоставимых экономических (коммерческих) условиях.

Слайд 11Виды страхования. Страхование от кражи

При страховании от кражи объектом страхования,

как и при страховании от огня, является имущество юридических и

физических лиц, а страхователями — сами юридические или физические лица.В Уголовном кодексе Российской Федерации (УК) кража определена как тайное хищение чужого имущества (ст. 158 УК).

Кражу не следует путать с другими преступлениями против собственности, к которым относятся, в частности:

• мошенничество, то есть хищение чужого имущества или приобретение права на чужое имущество путем обмана или злоупотребления доверием (ст. 159 УК);

• грабеж, то есть открытое хищение чужого имущества (ст. 161 УК);

• разбой, то есть нападение в целях хищения чужого имущества, совершенное с применением насилия или с угрозой насилия (ст. 162 У К);

• вымогательство, то есть требование передачи имущества или прав на него под угрозой применения насилия, либо уничтожения или повреждения имущества, либо под угрозой распространения сведений, позорящих потерпевшего или его близких (ст. 163 УК), и некоторые другие.

Слайд 12Страхование от кражи

Страховщик, опасаясь быть обманутым, распространяет страховое покрытие только

на те случаи, где есть возможность убедиться, что страховое событие

действительно имело место, то есть кража или аналогичные преступления должны быть доказаны как правило, с привлечением правоохранительных органов.Слайд 13Виды страхования. Страхование убытков от перерывов в производстве

Для компенсации убытков,

связанных с остановкой или перерывом производственного процесса, применяется специальный вид

страхования, именуемый страхованием убытков от перерывов в производстве.Причинами таких убытков могут быть:

• пожары и другие события, связанные с утратой имущества страхователя;

• аварии и технические неисправности;

• стихийные бедствия;

• общественно-политические события (забастовки и пр.);

• коммерческие факторы (недостаток средств для выплаты заработной платы, на оплату счетов поставщиков, из-за недопоставок или срыва сроков поставок материалов и оборудования и т.д.)

При страховании убытков от перерывов в производстве может применяться временная франшиза, то есть минимальное число дней простоя, за которые страховщик ответственности не несет.

Слайд 14Виды страхования. Страхование грузов

Страхование грузов. Повреждение и гибель, кража и

недоставка - это риски, сопровождающие перевозки грузов с незапамятных времен.

По

характеру перевозимых грузов различаются:• страхование генеральных грузов (генгрузов). Генгрузы — термин внешнеторговых операций — включают грузы, упакованные в стандартную, общепринятую тару, не требующие особых условий перевозки;

• страхование наливных, насыпных, навальных грузов;

• страхование сельскохозяйственных и других животных;

• страхование драгоценных металлов, банковских банкнот, монет.

Слайд 15Страхование грузов

Исходя из способа транспортировки, выделяют:

• наземное страхование грузов (перевозка

железнодорожным и автомобильным транспортом);

• страхование грузов при перевозке воздушным транспортом;

•

страхование грузов по перевозке внутренними водными путями;• комбинированное страхование;

• страхование почтовых отправок.

Слайд 16Страхование грузов

С точки зрения народнохозяйственных интересов

страхование грузов классифицируют на:

• страхование

экспортных грузов;

• страхование импортных грузов;

• страхование внутренних перевозок;

• страхование транзитных

перевозок.Одним из общих условий страхования является франшиза, ограничивающая ответственность страховщика по сумме возмещаемого убытка. Франшиза имеет важное значение в транспортном страховании грузов. Она позволяет исключить из ответственности страховщика некоторые виды убытков, которые практически неизбежны при транспортировке определенных грузов.

Слайд 17Виды страхования. Страхование автотранспорта

Страхование автотранспорта так же, как и любых

других транспортных средств, в России производится в добровольном порядке. (НЕ

СЧИТАЯ ОСАГО - Обязательное страхование гражданской ответственности владельцев транспортных средств, которое является иным видом страхования)Объектами страхования являются любые самоходные транспортные средства, подлежащие государственной регистрации: все виды легковых и грузовых автомобилей и автобусов, мотоциклы, мотороллеры и другой мототранспорт всевозможных моделей, тракторы.

За рубежом в страхование автотранспорта, наряду со страхованием самого автотранспортного средства (автокаско), обычно включают и обязательное страхование автогражданской ответственности его владельца.

При страховании на условиях каско (этот термин в переводе с испанского означает корпус судна или машины) объектом служит транспортное средство в комплектации завода - изготовителя. Страховая защита может быть расширена и на дополнительное оборудование, не входящее в заводской комплект, например на телеаппаратуру, противоугонные средства, сигнализацию и т.д.

Слайд 18Страхование автотранспорта

Страхование средств транспорта производится на случай наступления следующих неблагоприятных

событий:

повреждение или уничтожение объекта либо его частей в результате дорожно-транспортного

происшествия (столкновения, опрокидывания, падения),взрыва,

пожара,

стихийного бедствия,

затопления,

выхода из строя водопроводной и отопительной систем в гараже,

провала под лед,

нападения животных,

противоправных действий третьих лиц (хулиганство, кража, вандализм),

утраты транспортным средством товарного вида в результате указанных выше событий.

Слайд 19Страхование автотранспорта

Договор, по которому уже выплачивалось страховое возмещение, но не

в полном объеме, сохраняет действие до конца срока в размере

разности между страховой суммой и произведенными выплатами.Существуют две формы возмещения ущерба по каско.

Первая —выполнение ремонтных работ на станции техобслуживания, принадлежащей страховой компании или связанной с ней договором.

Вторая форма возмещения — денежная компенсация.