Слайд 1Налог на имущество организаций

Слайд 2Налоговым кодексом РФ определены такие существенные элементы налога, как:

- налогоплательщики

(ст. 373 НК РФ);

- объекты налогообложения (ст. 374 НК РФ);

-

налоговая база (ст. 375 НК РФ);

- налоговый период (п. 1 ст. 379 НК РФ);

- предельный размер налоговой ставки и порядок ее установления (ст. 380 НК РФ);

- налоговые льготы (ст. 381 НК РФ);

- порядок исчисления налога (ст. 382 НК РФ).

При этом законами субъектов РФ должны определяться (абз. 1 п. 2 ст. 372 НК РФ):

- ставки налога в пределах, установленных ст. 380 НК РФ;

- порядок и сроки уплаты налога.

Кроме того, при установлении налога законами субъектов РФ также могут быть предусмотрены (абз. 2 п. 2 ст. 372 НК РФ):

- дополнительные льготы по налогу и основания их применения;

- особенности определения налоговой базы отдельных объектов недвижимого имущества.

Слайд 3Налоговый кодекс РФ выделяет следующие группы налогоплательщиков

1) российские организации;

2) иностранные

организации, имеющие постоянные представительства на территории РФ;

3) иностранные организации, которые

не имеют постоянного представительства в России, но владеют недвижимым имуществом на территории РФ.

От уплаты налога на имущество освобождены организации, которые применяют специальные режимы налогообложения:

- ЕСХН с 1 января 2018 г. - только в отношении имущества, которое они используют при производстве, переработке и реализации сельскохозяйственной продукции и при оказании услуг (п. 3 ст. 346.1 НК РФ), а до 1 января 2018 г. - без ограничений (п. 3 ст. 346.1 НК РФ);

- УСН - в отношении имущества, налоговая база по которому определяется как среднегодовая стоимость (п. 2 ст. 346.11 НК РФ);

- ЕНВД - в отношении имущества, которое используется для осуществления "вмененной" деятельности и налоговая база по которому определяется как среднегодовая стоимость этого имущества (п. 4 ст. 346.26 НК РФ).

Слайд 4Объект налогообложения

Для российской организации объектом налогообложения по общему правилу является

недвижимое имущество, которое учтено на балансе как основное средство.

Для

иностранных организаций, осуществляющих деятельность в РФ через постоянные представительства, объектом налогообложения является недвижимое имущество, которое (п. 2 ст. 374 НК РФ):

относится к объектам основных средств;

Для иностранных организаций, не осуществляющих деятельность в РФ через постоянные представительства, объектом налогообложения является недвижимое имущество, которое (п. 3 ст. 374 НК РФ):

находится на территории РФ и принадлежит таким организациям на праве собственности;

Слайд 5Какое недвижимое имущество организации не является объектом налогообложения

Перечень недвижимого имущества,

которое не является объектом налогообложения, предусмотрен п. 4 ст. 374

НК РФ. В частности, это:

земельные участки;

водные объекты и другие природные ресурсы (например, искусственный водоем);

объекты культурного наследия федерального значения: памятники истории и культуры;

суда, зарегистрированные в Российском международном реестре судов.

В отношении указанного недвижимого имущества российские и иностранные организации не должны исчислять и уплачивать налог, а также представлять в инспекцию отчетность.

Слайд 6 НАЛОГОВАЯ БАЗА ПО НАЛОГУ НА ИМУЩЕСТВО ОРГАНИЗАЦИЙ

Налоговая база

(база для расчета авансовых платежей) по налогу на имущество организаций

определяется по-разному.

В зависимости от категории налогоплательщика, а также от вида принадлежащего ему недвижимого имущества она рассчитывается исходя из среднегодовой стоимости имущества или на основе кадастровой стоимости отдельных объектов недвижимости по состоянию на 1 января года налогового периода

Слайд 7Остаточная стоимость

Остаточная стоимость рассчитывается как разница между первоначальной стоимостью объекта

и начисленной суммой амортизации :

ОС = ПС - СА,

где ОС

- остаточная стоимость основного средства на определенную дату;

ПС - первоначальная стоимость этого ОС;

СА - сумма начисленных амортизационных отчислений за период с даты начала начисления амортизации по дату определения остаточной стоимости включительно.

Слайд 8Кадастровая стоимость

Российские организации исчисляют налоговую базу по налогу на имущество

по кадастровой стоимости по следующим видам недвижимого имущества (пп. 1,

2, 4 п. 1 ст. 378.2 НК РФ):

1) административно-деловые центры и торговые центры (комплексы) и помещения в них;

2) нежилые помещения, назначение, разрешенное использование или наименование которых предусматривает размещение офисов, торговых объектов, объектов общественного питания и бытового обслуживания или которые фактически используются для этих целей.

3) жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств в установленном для ведения бухгалтерского учета порядке.

Слайд 9Кадастровая стоимость

Для того чтобы определить, обязаны ли вы исчислять налоговую

базу по имеющемуся у вас перечисленному недвижимому имуществу на основе

его кадастровой стоимости, нужно выяснить:

- принят ли на территории вашего субъекта РФ закон, закрепляющий обязанность определять налоговую базу по этим объектам недвижимого имущества на основе их кадастровой стоимости (абз. 2 п. 2 ст. 372, п. 2 ст. 378.2 НК РФ).;

- включено ли имущество в перечень объектов, в отношении которых налоговая база определяется как кадастровая стоимость. Данный Перечень утверждается уполномоченным органом исполнительной власти субъекта РФ

Слайд 10Кадастровая стоимость

Сведения о кадастровой стоимости объекта недвижимости можно найти на

официальном сайте Росреестра в сети Интернет. Адрес сайта - http://www.rosreestr.ru/

(п. 2.1 Приложения N 1 к Приказу Росреестра от 26.07.2016 N П/0359).

Еще один способ ее узнать - запросить выписку из Единого государственного реестра недвижимости о кадастровой стоимости объекта недвижимости. Она предоставляется бесплатно по запросу любого лица (ч. 4 ст. 63 Закона о госрегистрации недвижимости).

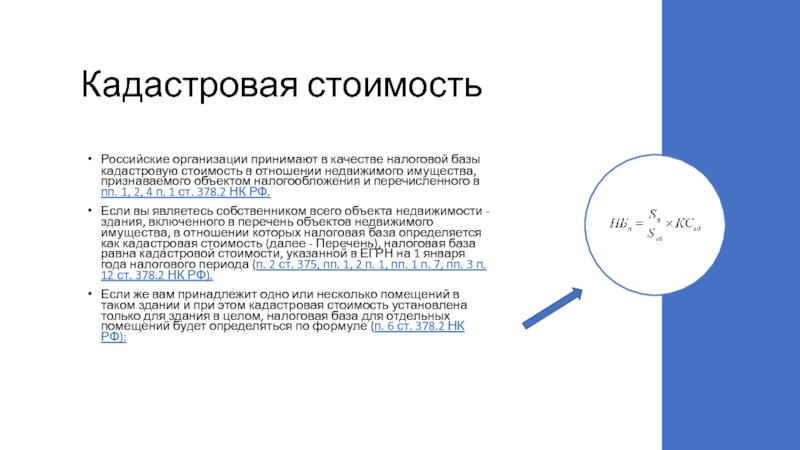

Слайд 11Кадастровая стоимость

Российские организации принимают в качестве налоговой базы кадастровую стоимость

в отношении недвижимого имущества, признаваемого объектом налогообложения и перечисленного в

пп. 1, 2, 4 п. 1 ст. 378.2 НК РФ.

Если вы являетесь собственником всего объекта недвижимости - здания, включенного в перечень объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость (далее - Перечень), налоговая база равна кадастровой стоимости, указанной в ЕГРН на 1 января года налогового периода (п. 2 ст. 375, пп. 1, 2 п. 1, пп. 1 п. 7, пп. 3 п. 12 ст. 378.2 НК РФ).

Если же вам принадлежит одно или несколько помещений в таком здании и при этом кадастровая стоимость установлена только для здания в целом, налоговая база для отдельных помещений будет определяться по формуле (п. 6 ст. 378.2 НК РФ):

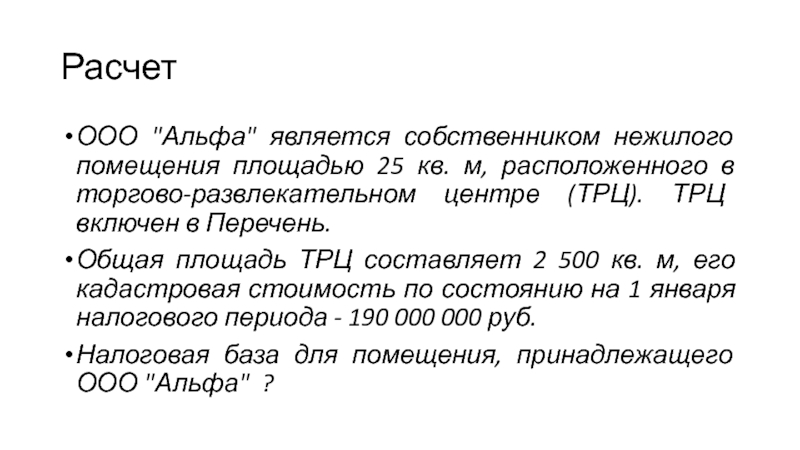

Слайд 12Расчет

ООО "Альфа" является собственником нежилого помещения площадью 25 кв. м,

расположенного в торгово-развлекательном центре (ТРЦ). ТРЦ включен в Перечень.

Общая

площадь ТРЦ составляет 2 500 кв. м, его кадастровая стоимость по состоянию на 1 января налогового периода - 190 000 000 руб.

Налоговая база для помещения, принадлежащего ООО "Альфа" ?

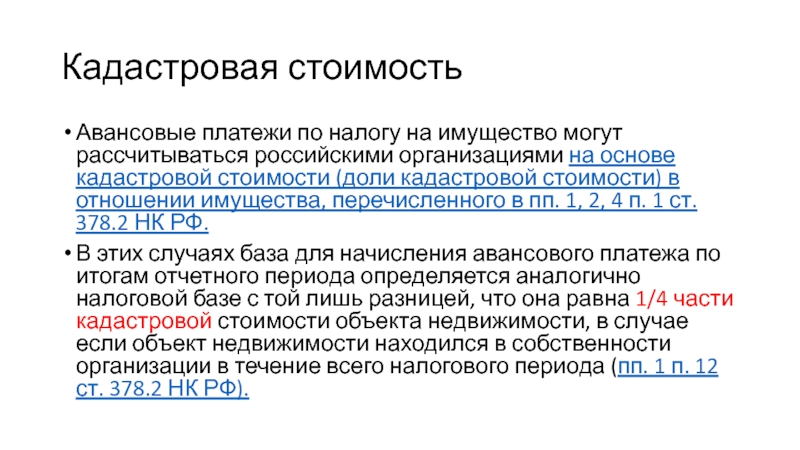

Слайд 13Кадастровая стоимость

Авансовые платежи по налогу на имущество могут рассчитываться российскими

организациями на основе кадастровой стоимости (доли кадастровой стоимости) в отношении

имущества, перечисленного в пп. 1, 2, 4 п. 1 ст. 378.2 НК РФ.

В этих случаях база для начисления авансового платежа по итогам отчетного периода определяется аналогично налоговой базе с той лишь разницей, что она равна 1/4 части кадастровой стоимости объекта недвижимости, в случае если объект недвижимости находился в собственности организации в течение всего налогового периода (пп. 1 п. 12 ст. 378.2 НК РФ).

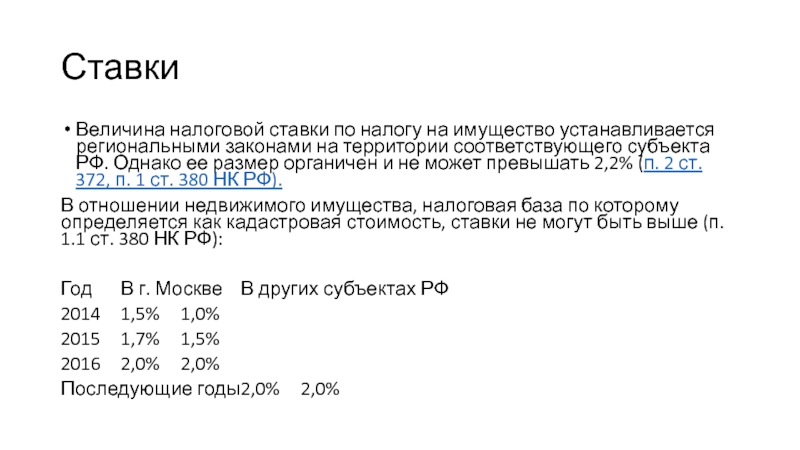

Слайд 14Ставки

Величина налоговой ставки по налогу на имущество устанавливается региональными законами

на территории соответствующего субъекта РФ. Однако ее размер органичен и

не может превышать 2,2% (п. 2 ст. 372, п. 1 ст. 380 НК РФ).

В отношении недвижимого имущества, налоговая база по которому определяется как кадастровая стоимость, ставки не могут быть выше (п. 1.1 ст. 380 НК РФ):

Год В г. Москве В других субъектах РФ

2014 1,5% 1,0%

2015 1,7% 1,5%

2016 2,0% 2,0%

Последующие годы 2,0% 2,0%

Слайд 15

Налоговый период по налогу на имущество организаций

Налоговым периодом по налогу

на имущество организаций признается календарный год (п. 1 ст. 379

НК РФ). По его окончании определяется налоговая база за истекший год и исчисляется сумма налога к уплате в бюджет (п. 1 ст. 55 НК РФ).

Кроме того, по итогам налогового периода налогоплательщики должны подать налоговую декларацию (п. 1 ст. 386 НК РФ).

Отчетный период по налогу на имущество организаций

Налоговый период может состоять из отчетных периодов. Право решать, будет ли налоговый период включать отчетные периоды, предоставлено законодательным (представительным) органам субъектов РФ (п. 3 ст. 379 НК РФ).

Если в региональном законе о налоге на имущество установлено, что отчетных периодов нет, то все налогоплательщики данного субъекта РФ уплачивают налог только по итогам налогового периода.

С 1 января 2016 г. отчетными периодами по налогу на имущество признаются (п. 2 ст. 379 НК РФ):

1) для налогоплательщиков, исчисляющих налог исходя из среднегодовой стоимости: I квартал, полугодие и девять месяцев календарного года (с учетом положений п. 1 ст. 375 НК РФ);

2) для налогоплательщиков, исчисляющих налог исходя из кадастровой стоимости: I квартал, II квартал и III квартал календарного года.