Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Налоговая система

Содержание

- 1. Налоговая система

- 2. Понятие налоговой системыНалоговая система – совокупность действующих

- 3. Налоги и квазиналоги

- 4. Налоги и неналоговые платежи (юридическая трактовка)Налог –

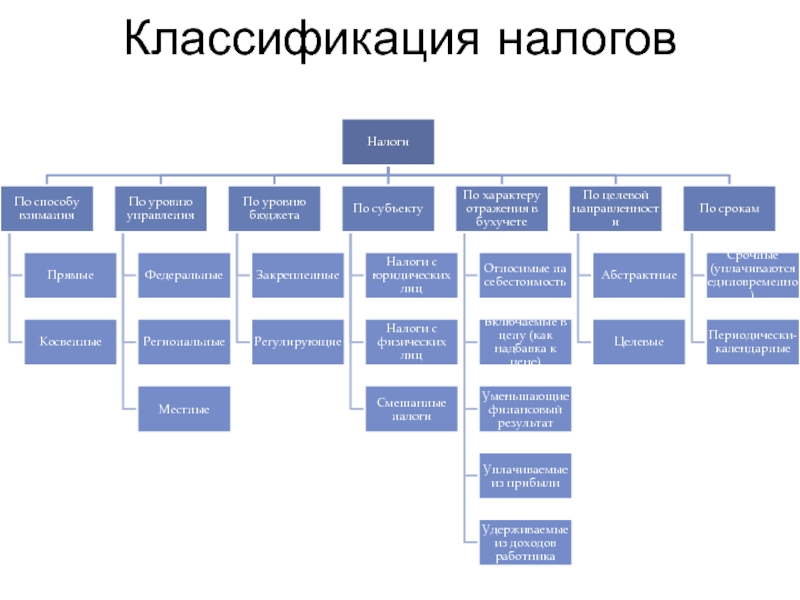

- 5. Критерии классификации налогов

- 6. Классификация налогов

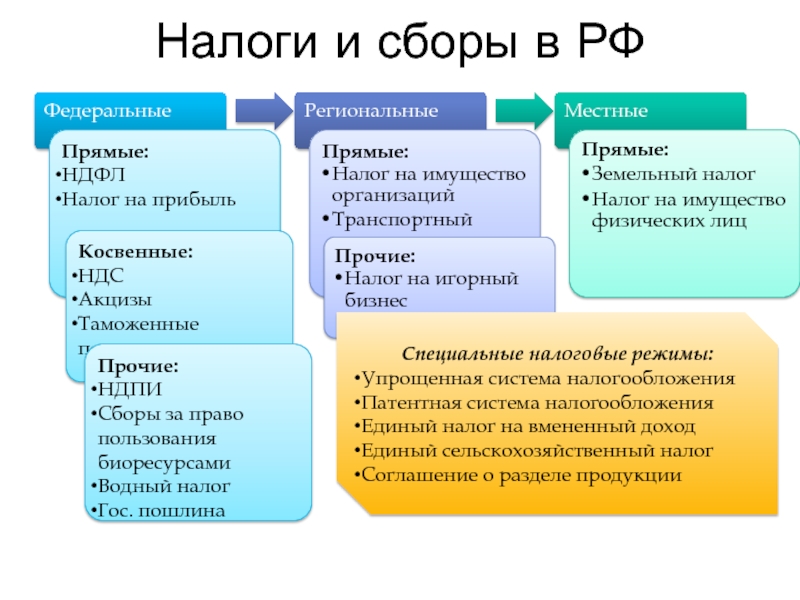

- 7. ФедеральныеРегиональныеМестныеНалоги и сборы в РФПрямые:НДФЛНалог на прибыльПрямые:Налог

- 8. Элементы налогообложения

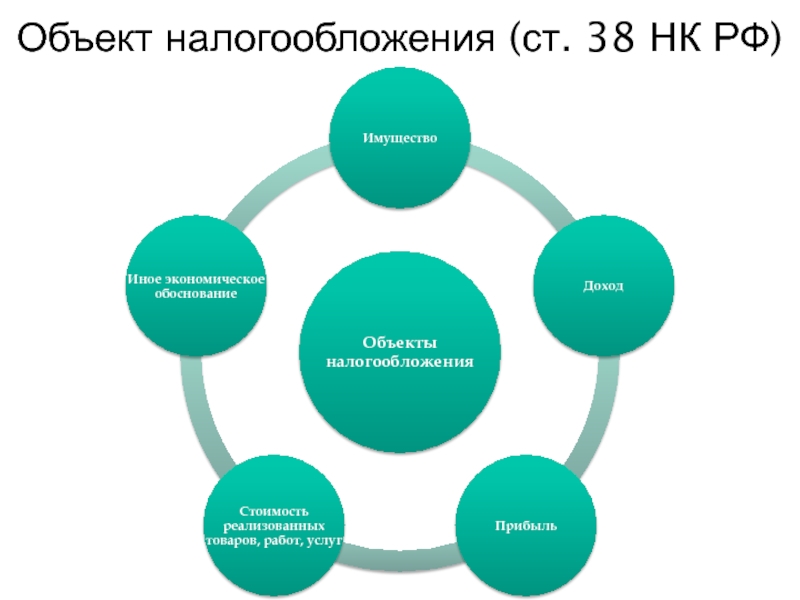

- 9. Объект налогообложения (ст. 38 НК РФ)

- 10. Элементы налогообложенияНалоговая база – стоимостная, физическая или

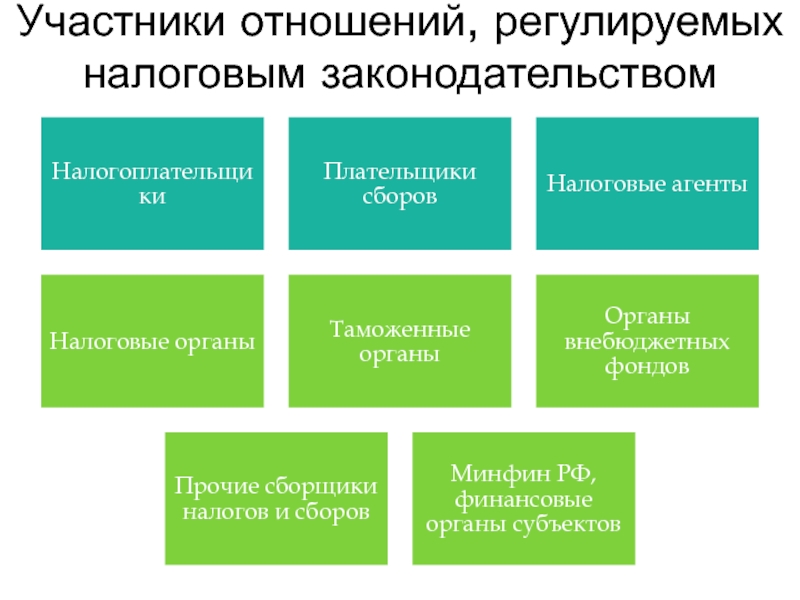

- 11. Участники отношений, регулируемых налоговым законодательством

- 12. Налог на прибыль организацийПлательщиком налога являются организации,

- 13. Налог на добавленную стоимостьПлательщики налога – организации,

- 14. Схема уплаты НДСЦепочка добавленной стоимости1005040501897,29182734,2100150190БюджетЦена 1Цена 2Цена 3Цена 4

- 15. АкцизыПлательщики – организации, ИП, импортерыОбъект налогообложения –

- 16. Налог на доходы физических лицПлательщики – физические

- 17. НДФЛ: налоговые вычетыНалоговые вычеты:Стандартный: для отдельных категорий

- 18. Налог на добычу полезных ископаемыхПлательщики – организации

- 19. Транспортный налогПлательщики – лица, на которых зарегистрированы

- 20. Налог на имущество организацийПлательщики – организации, имеющие

- 21. Земельный налогПлательщики – организации и физические лица,

- 22. Налог на имущество физических лицПлательщики – физические

- 23. Скачать презентанцию

Понятие налоговой системыНалоговая система – совокупность действующих в государстве существенных условий налогообложения:Система и принципы налогового законодательстваПринципы налоговой политикиПорядок установления и ввода в действие налоговВиды и общие элементы налоговСистема налоговых органовФормы и

Слайды и текст этой презентации

Слайд 1Налоговая система РФ

26.01.2014

Российская академия народного хозяйства и государственной службы при

Президенте РФ

Слайд 2Понятие налоговой системы

Налоговая система – совокупность действующих в государстве существенных

условий налогообложения:

Система и принципы налогового законодательства

Принципы налоговой политики

Порядок установления и

ввода в действие налоговВиды и общие элементы налогов

Система налоговых органов

Формы и методы налогового контроля

Права и ответственность участников

Порядок и условия налогового производства.

Слайд 4Налоги и неналоговые платежи (юридическая трактовка)

Налог – обязательный, индивидуально безвозмездный

платеж, взимаемый с организаций и физических лиц в целях финансового

обеспечения деятельности государства.Неналоговые платежи (квазиналоги) – прочие обязательные платежи, которые регулируются финасово-правовыми нормами (фактически в данных платежах отсутствует индивидуальная безвозмездность):

Сбор – плата государству за право пользования и право деятельности (например, курортный)

Пошлина – плата за совершение действий гос. органами (например, государственная пошлина при обращении в суд)

Плата за использование ресурсов (например, НДПИ)

Слайд 7Федеральные

Региональные

Местные

Налоги и сборы в РФ

Прямые:

НДФЛ

Налог на прибыль

Прямые:

Налог на имущество организаций

Транспортный

налог

Прямые:

Земельный налог

Налог на имущество физических лиц

Косвенные:

НДС

Акцизы

Таможенные пошлины

Прочие:

НДПИ

Сборы за право пользования

биоресурсамиВодный налог

Гос. пошлина

Прочие:

Налог на игорный бизнес

Специальные налоговые режимы:

Упрощенная система налогообложения

Патентная система налогообложения

Единый налог на вмененный доход

Единый сельскохозяйственный налог

Соглашение о разделе продукции

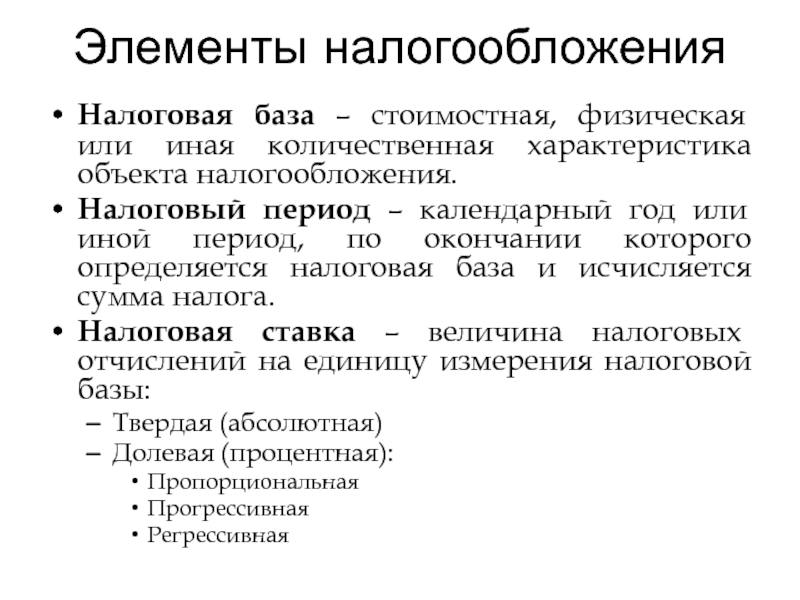

Слайд 10Элементы налогообложения

Налоговая база – стоимостная, физическая или иная количественная характеристика

объекта налогообложения.

Налоговый период – календарный год или иной период, по

окончании которого определяется налоговая база и исчисляется сумма налога.Налоговая ставка – величина налоговых отчислений на единицу измерения налоговой базы:

Твердая (абсолютная)

Долевая (процентная):

Пропорциональная

Прогрессивная

Регрессивная

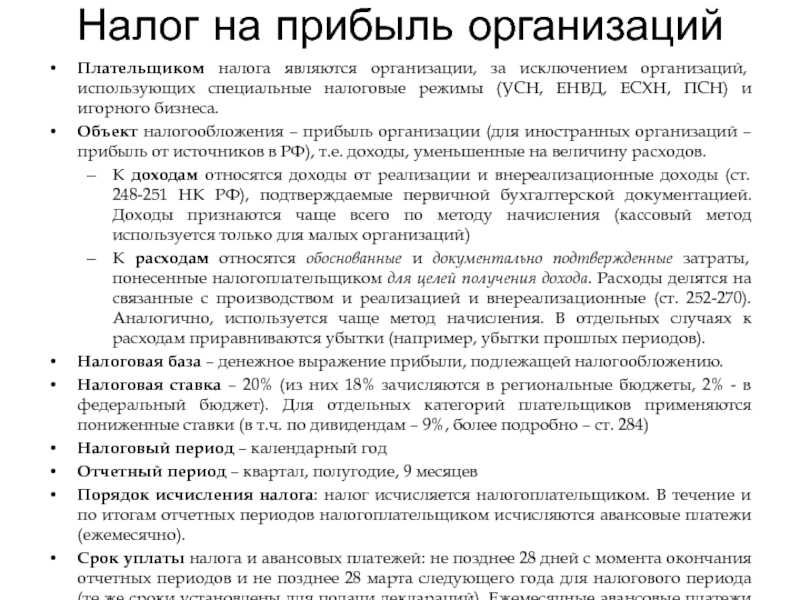

Слайд 12Налог на прибыль организаций

Плательщиком налога являются организации, за исключением организаций,

использующих специальные налоговые режимы (УСН, ЕНВД, ЕСХН, ПСН) и игорного

бизнеса.Объект налогообложения – прибыль организации (для иностранных организаций – прибыль от источников в РФ), т.е. доходы, уменьшенные на величину расходов.

К доходам относятся доходы от реализации и внереализационные доходы (ст. 248-251 НК РФ), подтверждаемые первичной бухгалтерской документацией. Доходы признаются чаще всего по методу начисления (кассовый метод используется только для малых организаций)

К расходам относятся обоснованные и документально подтвержденные затраты, понесенные налогоплательщиком для целей получения дохода. Расходы делятся на связанные с производством и реализацией и внереализационные (ст. 252-270). Аналогично, используется чаще метод начисления. В отдельных случаях к расходам приравниваются убытки (например, убытки прошлых периодов).

Налоговая база – денежное выражение прибыли, подлежащей налогообложению.

Налоговая ставка – 20% (из них 18% зачисляются в региональные бюджеты, 2% - в федеральный бюджет). Для отдельных категорий плательщиков применяются пониженные ставки (в т.ч. по дивидендам – 9%, более подробно – ст. 284)

Налоговый период – календарный год

Отчетный период – квартал, полугодие, 9 месяцев

Порядок исчисления налога: налог исчисляется налогоплательщиком. В течение и по итогам отчетных периодов налогоплательщиком исчисляются авансовые платежи (ежемесячно).

Срок уплаты налога и авансовых платежей: не позднее 28 дней с момента окончания отчетных периодов и не позднее 28 марта следующего года для налогового периода (те же сроки установлены для подачи деклараций). Ежемесячные авансовые платежи уплачиваются не позднее 28 числа.

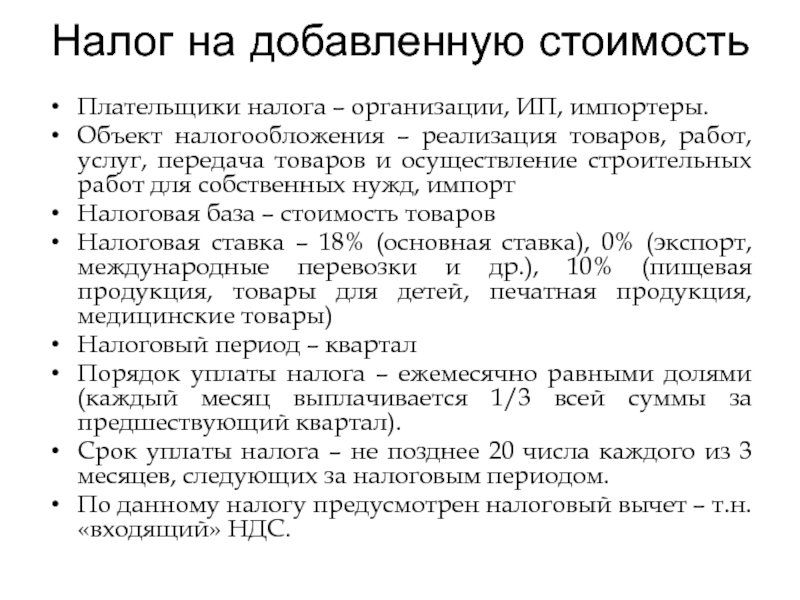

Слайд 13Налог на добавленную стоимость

Плательщики налога – организации, ИП, импортеры.

Объект налогообложения

– реализация товаров, работ, услуг, передача товаров и осуществление строительных

работ для собственных нужд, импортНалоговая база – стоимость товаров

Налоговая ставка – 18% (основная ставка), 0% (экспорт, международные перевозки и др.), 10% (пищевая продукция, товары для детей, печатная продукция, медицинские товары)

Налоговый период – квартал

Порядок уплаты налога – ежемесячно равными долями (каждый месяц выплачивается 1/3 всей суммы за предшествующий квартал).

Срок уплаты налога – не позднее 20 числа каждого из 3 месяцев, следующих за налоговым периодом.

По данному налогу предусмотрен налоговый вычет – т.н. «входящий» НДС.

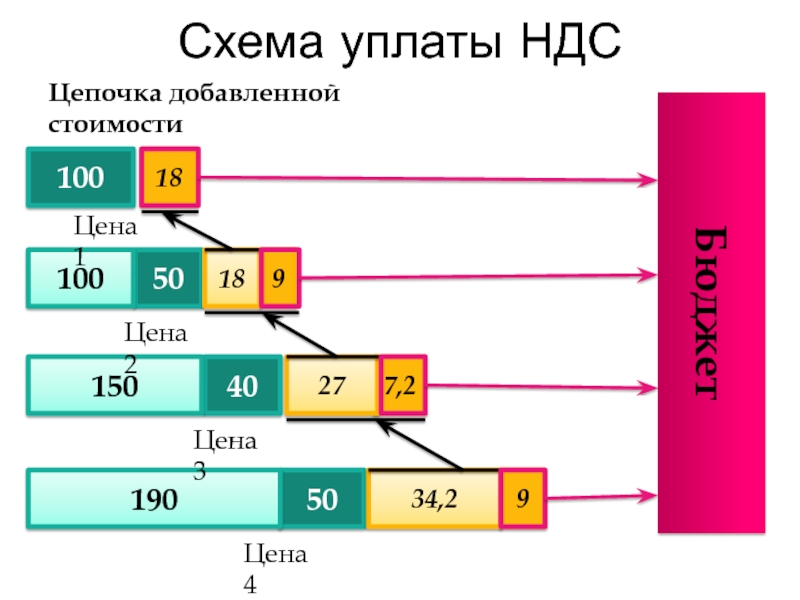

Слайд 14Схема уплаты НДС

Цепочка добавленной стоимости

100

50

40

50

18

9

7,2

9

18

27

34,2

100

150

190

Бюджет

Цена 1

Цена 2

Цена 3

Цена 4

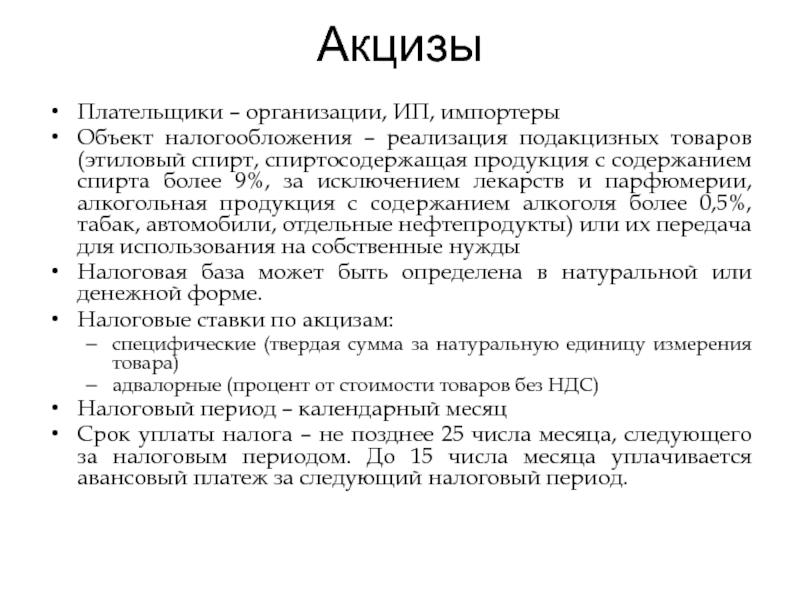

Слайд 15Акцизы

Плательщики – организации, ИП, импортеры

Объект налогообложения – реализация подакцизных товаров

(этиловый спирт, спиртосодержащая продукция с содержанием спирта более 9%, за

исключением лекарств и парфюмерии, алкогольная продукция с содержанием алкоголя более 0,5%, табак, автомобили, отдельные нефтепродукты) или их передача для использования на собственные нуждыНалоговая база может быть определена в натуральной или денежной форме.

Налоговые ставки по акцизам:

специфические (твердая сумма за натуральную единицу измерения товара)

адвалорные (процент от стоимости товаров без НДС)

Налоговый период – календарный месяц

Срок уплаты налога – не позднее 25 числа месяца, следующего за налоговым периодом. До 15 числа месяца уплачивается авансовый платеж за следующий налоговый период.

Слайд 16Налог на доходы физических лиц

Плательщики – физические лица (резиденты и

нерезиденты).

Объект налогообложения:

Для налоговых резидентов – доход от источников в РФ

и вне РФДля нерезидентов – доход от источников в РФ.

Налоговая база – доходы ФЛ, подлежащие налогообложению, за минусом налоговых вычетов. К доходам относятся

Доходы в денежной форме (за исключением отдельных видов доходов, перечисленных в ст. 217 НК РФ)

Доходы в натуральной форме

Материальная выгода

При кредитовании под процент ниже 2/3 ставки рефинансирования в рублях и ниже 9% годовых – в валюте.

При совершении операций с ценными бумагами

При купле-продаже товаров между взаимозависимыми лицами

Налоговые ставки

13% - основная ставка

9% - на дивиденды, проценты по облигациям

30% - ставка для нерезидентов

15% - на дивиденды для нерезидентов

35% - на призы и материальную выгоду

Налоговый период: календарный год

Порядок исчисления налога: чаще всего налог исчисляется налоговым агентом и удерживается с зарплаты работника. Уплата производится в день получения в банке денег на уплату зарплаты/в день перечисления зарплаты на счет работника.

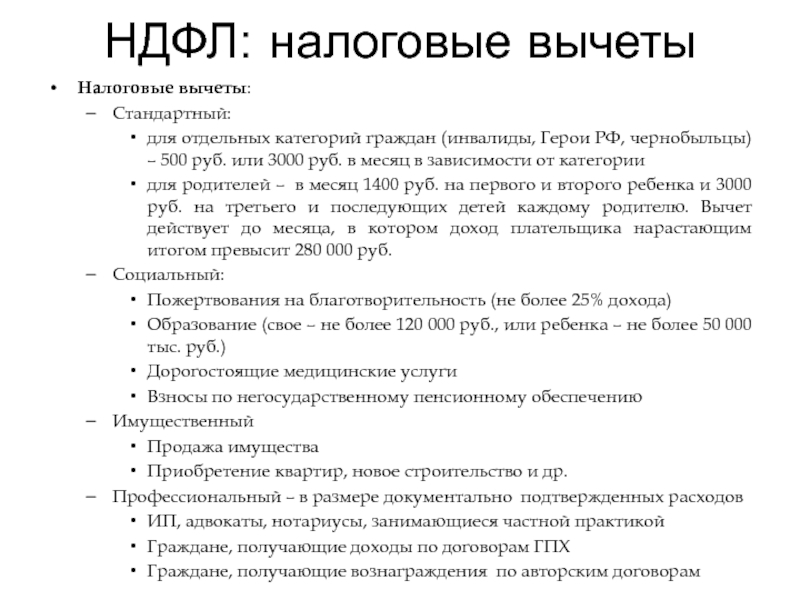

Слайд 17НДФЛ: налоговые вычеты

Налоговые вычеты:

Стандартный:

для отдельных категорий граждан (инвалиды, Герои

РФ, чернобыльцы) – 500 руб. или 3000 руб. в месяц

в зависимости от категориидля родителей – в месяц 1400 руб. на первого и второго ребенка и 3000 руб. на третьего и последующих детей каждому родителю. Вычет действует до месяца, в котором доход плательщика нарастающим итогом превысит 280 000 руб.

Социальный:

Пожертвования на благотворительность (не более 25% дохода)

Образование (свое – не более 120 000 руб., или ребенка – не более 50 000 тыс. руб.)

Дорогостоящие медицинские услуги

Взносы по негосударственному пенсионному обеспечению

Имущественный

Продажа имущества

Приобретение квартир, новое строительство и др.

Профессиональный – в размере документально подтвержденных расходов

ИП, адвокаты, нотариусы, занимающиеся частной практикой

Граждане, получающие доходы по договорам ГПХ

Граждане, получающие вознаграждения по авторским договорам

Слайд 18Налог на добычу полезных ископаемых

Плательщики – организации и ИП –

пользователи недр.

Объект налогообложения – полезные ископаемые, добытые из недр

на территориях под юрисдикцией РФ или из отходов добывающей промышленности (если такая добыча подлежит лицензированию).Налоговая база – стоимость полезных ископаемых или их количество в натуральном выражении

Налоговый период – календарный месяц

Налоговые ставки

Специфические

Адвалорные

Налог уплачивается в местный бюджет

Срок уплаты налога – до 25 числа месяца, следующего за налоговым периодом.

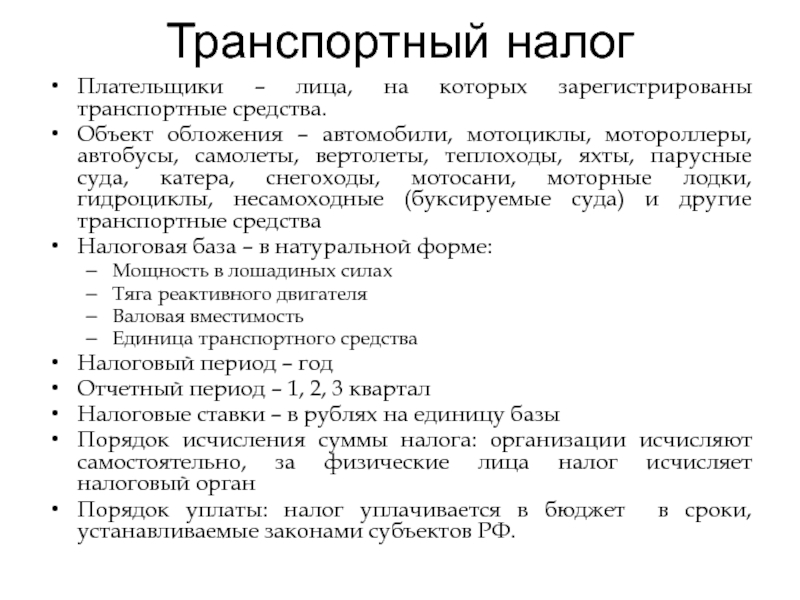

Слайд 19Транспортный налог

Плательщики – лица, на которых зарегистрированы транспортные средства.

Объект обложения

– автомобили, мотоциклы, мотороллеры, автобусы, самолеты, вертолеты, теплоходы, яхты, парусные

суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие транспортные средстваНалоговая база – в натуральной форме:

Мощность в лошадиных силах

Тяга реактивного двигателя

Валовая вместимость

Единица транспортного средства

Налоговый период – год

Отчетный период – 1, 2, 3 квартал

Налоговые ставки – в рублях на единицу базы

Порядок исчисления суммы налога: организации исчисляют самостоятельно, за физические лица налог исчисляет налоговый орган

Порядок уплаты: налог уплачивается в бюджет в сроки, устанавливаемые законами субъектов РФ.

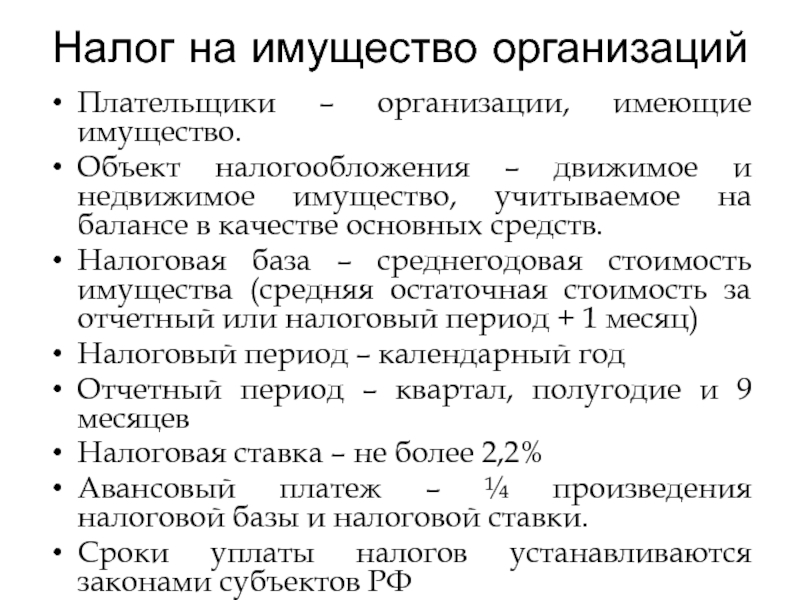

Слайд 20Налог на имущество организаций

Плательщики – организации, имеющие имущество.

Объект налогообложения –

движимое и недвижимое имущество, учитываемое на балансе в качестве основных

средств.Налоговая база – среднегодовая стоимость имущества (средняя остаточная стоимость за отчетный или налоговый период + 1 месяц)

Налоговый период – календарный год

Отчетный период – квартал, полугодие и 9 месяцев

Налоговая ставка – не более 2,2%

Авансовый платеж – ¼ произведения налоговой базы и налоговой ставки.

Сроки уплаты налогов устанавливаются законами субъектов РФ

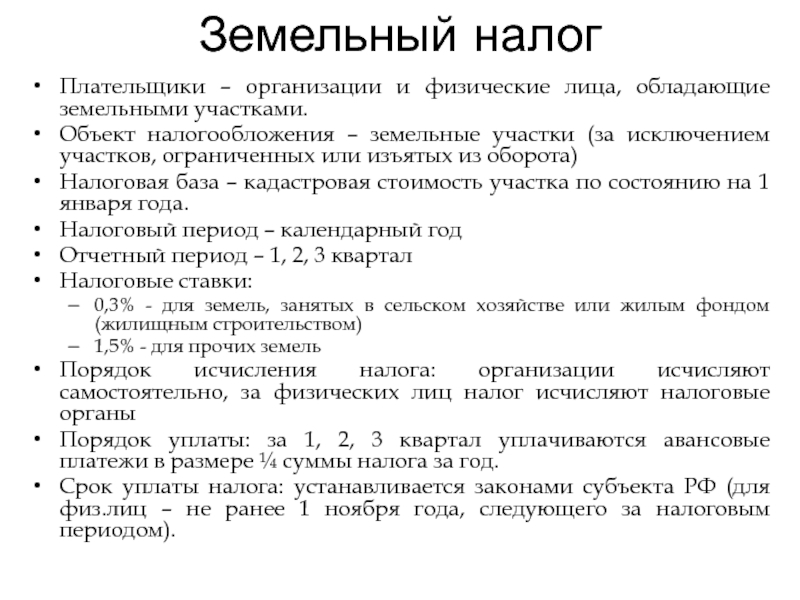

Слайд 21Земельный налог

Плательщики – организации и физические лица, обладающие земельными участками.

Объект

налогообложения – земельные участки (за исключением участков, ограниченных или изъятых

из оборота)Налоговая база – кадастровая стоимость участка по состоянию на 1 января года.

Налоговый период – календарный год

Отчетный период – 1, 2, 3 квартал

Налоговые ставки:

0,3% - для земель, занятых в сельском хозяйстве или жилым фондом (жилищным строительством)

1,5% - для прочих земель

Порядок исчисления налога: организации исчисляют самостоятельно, за физических лиц налог исчисляют налоговые органы

Порядок уплаты: за 1, 2, 3 квартал уплачиваются авансовые платежи в размере ¼ суммы налога за год.

Срок уплаты налога: устанавливается законами субъекта РФ (для физ.лиц – не ранее 1 ноября года, следующего за налоговым периодом).

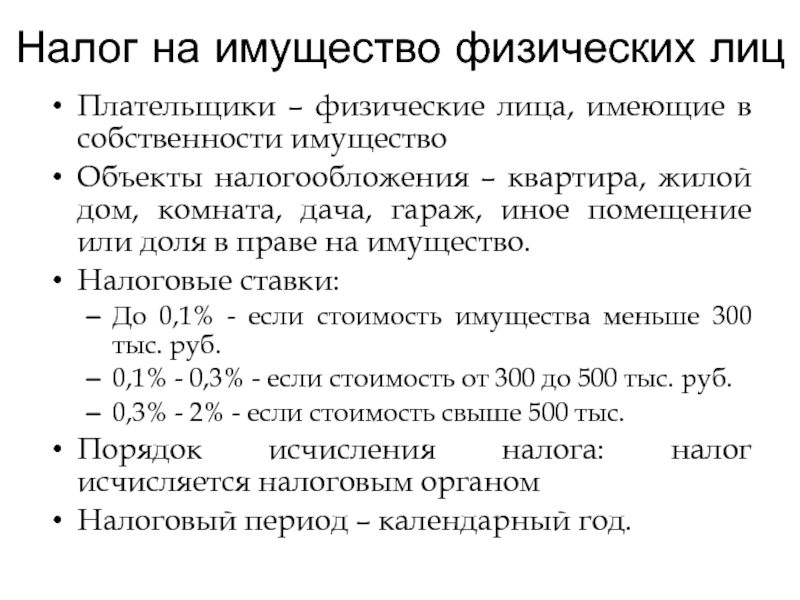

Слайд 22Налог на имущество физических лиц

Плательщики – физические лица, имеющие в

собственности имущество

Объекты налогообложения – квартира, жилой дом, комната, дача, гараж,

иное помещение или доля в праве на имущество.Налоговые ставки:

До 0,1% - если стоимость имущества меньше 300 тыс. руб.

0,1% - 0,3% - если стоимость от 300 до 500 тыс. руб.

0,3% - 2% - если стоимость свыше 500 тыс.

Порядок исчисления налога: налог исчисляется налоговым органом

Налоговый период – календарный год.