Слайд 1Страхова діяльність в Україні

Виконав:

Студент групи – Мск 27

Ільченко В. О

Слайд 2Зміст

- Вступ

1. Історія страхових компаній

2.Поняття і суть страхових компаній.

3. Класифікація

страхування

4. Об'єкти і суб’єкти страхових компаній в Україні

5.

Діяльність страхових компаній в Україні

6. Сучасний стан страхових компаній в Україні

7. Правове забезпечення страхової діяльності

8. Висновок

9. Література

Слайд 3Вступ

Діяльність людини протягом всього життя супроводжується певними ризиками. Страхова діяльність

повязанна з первиними потребами тобто торкається життя, здоров’я, житла, а

також пов'язана з підприємницькою і фінансовою діяльністю, товарообміном операцій, договірними зобов'язаннями.

Страхова діяльність врегульована нормами і правами фінансова і господарська діяльність страхових організацій з надання страхових послуг за рахунок страхових фондів, що здійснюють на підставі ліцензії, як правило, з метою отрицання прибутку.

Страхова діяльність в Україні, за ЗУ “Про страхування” здійснюється страховиками – резидентами України, страховими нерезидентами. В окремих випадках, встановленно законодавством України, стрховиками визнаються державні організації, які створені відповідно до чинного законодавства.

Страхова діяльність охоплює такі види діяльності як: страхування, перестраховування і фінансову діяльність, пов'язану з формуванням, розміщенням страхових резервів та їх управлінням.

Страховик (страхівник страхові компанії) - фізичні і юридичні особи, фінансові установи, створені у формі акціонерних, повних, командних товариств та товариств з додатковою відповідальністю згідно ЗУ «Про господарські товариства», урахування особливостей, передбачених Законом, а також, ті що одержали у встановленому порядку ліцензію на здійснення страхової діяльності

Страхова компанія – це юридична особа, яка залучає кошти клієнтів під певні зобов'язання і сплачує цим клієнтам визначену суму коштів у разі настання страхового випадку.

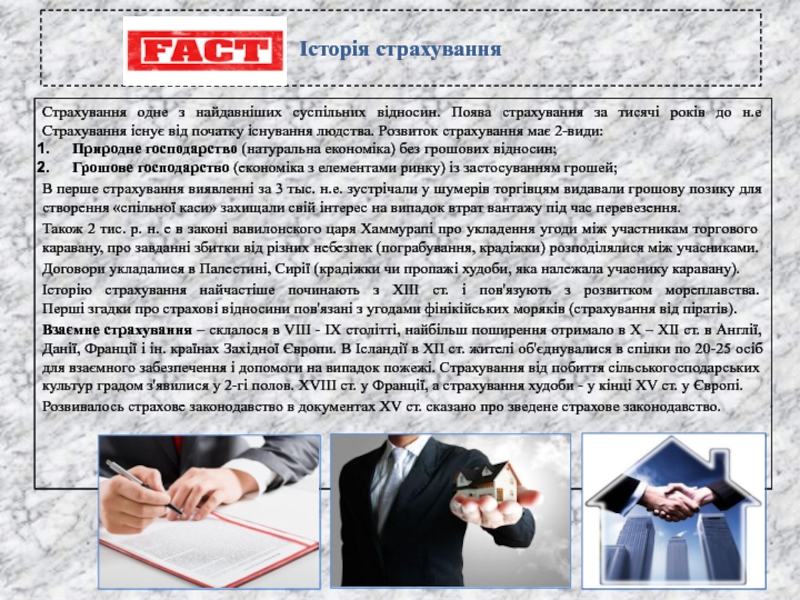

Слайд 4Історія страхування

Страхування одне з найдавніших суспільних відносин. Поява страхування

за тисячі років до н.е Страхування існує від початку існування

людства. Розвиток страхування має 2-види:

Природне господарство (натуральна економіка) без грошових відносин;

Грошове господарство (економіка з елементами ринку) із застосуванням грошей;

В перше страхування виявленні за 3 тыс. н.е. зустрічали у шумерів торгівцям видавали грошову позику для створення «спільної каси» захищали свій інтерес на випадок втрат вантажу під час перевезення.

Також 2 тис. р. н. е в законі вавилонского царя Хаммурапі про укладення угоди між участникам торгового каравану, про завданні збитки від різних небезпек (пограбування, крадіжки) розподілялися між учасниками.

Договори укладалися в Палестині, Сирії (крадіжки чи пропажі худоби, яка належала учаснику каравану).

Історію страхування найчастіше починають з XIІІ ст. і пов'язують з розвитком мореплавства.

Перші згадки про страхові відносини пов'язані з угодами фінікійських моряків (страхування від піратів).

Взаємне страхування – склалося в VІІІ - ІХ столітті, найбільш поширення отримало в Х – XIІ ст. в Англії, Данії, Франції і ін. країнах Західної Європи. В Ісландії в XII ст. жителі об'єднувалися в спілки по 20-25 осіб для взаємного забезпечення і допомоги на випадок пожежі. Страхування від побиття сільськогосподарських культур градом з'явилися у 2-гі полов. XVIII ст. у Франції, а страхування худоби - у кінці XV ст. у Європі.

Розвивалось страхове законодавство в документах XV ст. сказано про зведене страхове законодавство.

Слайд 5Страхування в Україні

Страхування в Україні здійснюється згідно фінансово-економічних, господарських зв'язків.

Найдавнішим

страхуванням в Україні було взаємне страхування. В Українських селах до

появи грошових відносин, було страхування членів сільської громади: внаслідок пожежі якщо втрачено майно, зібрання врожаю ін. яким допомагала вся громада. Сприятливий ґрунт в Україні мали 2 взаємних страхування, опікувались страхуванням будівель від вогню, у місті: Херсоні й Харкові («Перше товариство взаємних страхувань» ін.). У Києві створено страх. союз «Київське товариство цукрозаводчиків». Страхування с/г передала держава законом 1864 земствам (в Україні - Лівобережжі й Степу), а там, де їх не було, створено держ. страх. заклади (в Україні — на Правобережжі), які підлягали міністерству внутрішніх справ. Страхування закладах (як і земствах) примусовим, на більшу суму - добровільне. Страхування життя організовували пенсійні каси службовців залізничних шляхів і держ. ощадні каси.

Перші національні страхові товариства з'явилися на заході України 1891р.Львові створено товариство взаємного страхування «Дністер».

Страхування в сучасній Україні

Виникло в 90-х роках після усунення монополії держави, і появи недержавних страхових компаній.

Це було передумовою створення страхових організацій в ринкових відносинах у страховій діяльності в Україні і передумовою створення страхового ринку в Україні.

1993-му році – був прийнятий перший спеціальний нормативний акт що регламентує страхування Декрет Кабінету Міністрів України « Про страхування» в цьому році було створено Державну структуру у сфері регулювання страхового ринку – Укрстрахнагляд.

В перші полов. 90-х років відбулося широке зростання кількості страхових компаній в Україні

1991 р. – зареєстровано більше 700 страхових компаній.

07.06.1996р – був прийнятий Закон України «Про страхування»

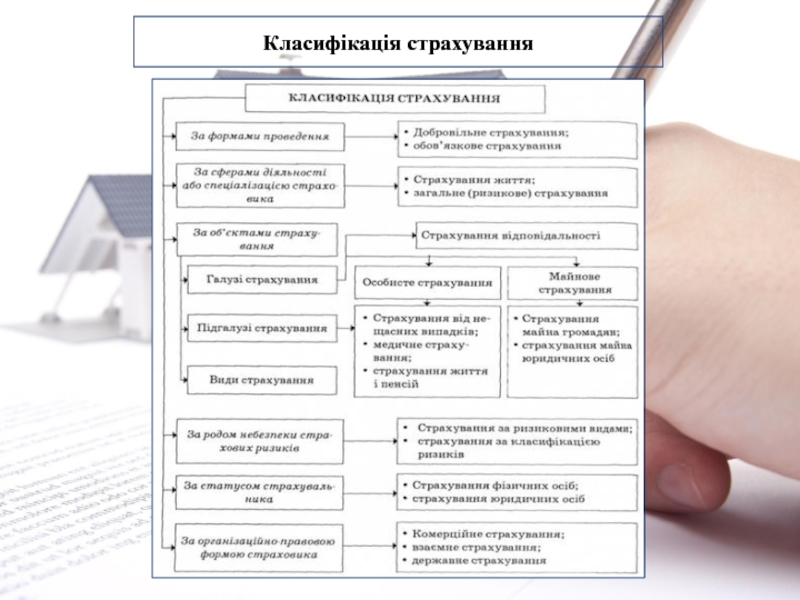

Слайд 6 Класифікація страхування

Страхування класифікують за історичними, юридичними та економічними ознаками,

причому остання є найбільш різноманітною.

Класифікація за історичною ознакою опирається на

час виникнення певних видів страхування.

Класифікація за юридичною ознакою базується на законодавчих нормах цивільного і страхового права. Законодавство забезпечує єдине групування страхування за видами, що служить підставою для видачі ліцензій на здійснення страхової діяльності, для їх поділу на обов'язкові та добровільні.

Класифікація за економічною ознакою передбачає декілька варіантів класифікацій: за об'єктами, родом небезпеки, статусом страховика, статусом страхувальника

Види страхування

За об'єктами страхування

майнове страхування (страхування майна громадян, страхування майна юридичних осіб) сукупність видів страхування, об'єктом яких є майно юридичних і фізичних осіб;

особисте страхування (страхування від нещасних випадків, медичне страхування, страхування життя, галузь страхування, в якій об'єктом страхування є життя, здоров' я, працездатність громадян;

страхування відповідальності - галузь страхування, в якій об'єктом страхування є відповідальність перед 3-ми особами, які можуть зазнати збитків внаслідок діяльності і бездіяльності страхувальника.

Слайд 8Особисте страхування

Особисте страхування - це галузь страхування, поєднує ризикову заощаджувальну

функції страхування.

Особисте страхування поєднує ризикову та накопичувальну (заощаджувальну) функції

страхування. При цьому тимчасово вільні кошти акумулюються у страховому фонді та є важливим джерелом інвестицій в економіку держави

Об'єктом особистого страхування є майнові інтереси, пов'язані з: життям, здоров'ям, працездатністю, додатковою пенсією страхувальника або застрахованої особи.

Предметом особистого страхування є наступні ризики: смерть, хвороба, , травма, тривалість життя.

Класифікація особистого страхування здійснюється за різними ознаками:

за обсягом ризику: на випадок дожиття чи смерті; на випадок інвалідності, непрацездатності, недієздатності; непередбачуваних медичних витрат;

за кількістю осіб, що вказані в договорі страхування: індивідуальне, колективне;

за тривалістю страхового забезпечення: короткострокове (до 1 року), середньострокове (від 1 до 95 років), довгострокове (від 10 років);

за формою виплати страхового забезпечення: одноразова виплата страхової суми, виплата страхової суми у вигляді ренти;

за формою оплати страхових премій: одноразова оплата страхової премії, щорічна оплата страхової премії, щомісячна оплата страхової премії;

за формою здійснення: обов'язкове, добровільне;

за видом особистого страхування: страхування від нещасних випадків та хвороб, медичне страхування, страхування життя, додаткове пенсійне страхування, соціальне.

Слайд 9Майнове страхування

Майнове страхування – є галуззю страхування.

Майно служить

обов'язковим елементом господарської фінансовою діяльностю юридичних осіб і життєдіяльності забезпечення

страхового захисту майна.

До майнового страхування відносять, що не пов'язане з особистим страхуванням і страхуванням відповідальності.

Залежно від способу класифікації можна виділити різні підгалузі: страхування майна юридичних осіб, майна фізичних осіб, страхування фінансово-кредитних ризиків.

Об'єктом майнового страхування є майнові інтереси, що не суперечать законодавству України рухоме і нерухоме майно юридичних і фізичних осіб

Класифікація майнового страхування

за формою здійснення: добровільне і обов'язкове;

за видами суб'єктів страхових відносин: юрид, фіз-особи; фізичні особи займаються підприємницькою діяльністю;

за галуззю економіки: промисловість, с/г господарство ін.

за видом майна (наземний, повітряний, морський) вантажу кредитів; інвестицій; фінансових ризиків; судових витрат; виданих гарантій; основних засобів; оборотних активів ін.

за видами укладених договорів: основний, додатковий;

за видами страхових подій: від вогню, стихійних лих, нещасного випадку, інфекційного захворювання, аварії ін.

Слайд 10Класифікація за статусом страхувальника

Обов'язкове страхування

Обов'язкове страхування - форма страхування, що

встановлюється законами України шляхом внесення змін у Закон України «Про

страхування» і ґрунтується на принципах обов'язковості як для страхувальника, так і для страховика.

Для здійснення обов'язкового страхування зі ст.7 ЗУ «Про страхування» КМУ встановлює порядок та правила його проведення, форми типового договору, особливі умови ліцензування обов'язкового страхування, розміри страхових сум та максимальні розміри страхових тарифів або методику актуарних розрахунків.

Перелік видів обов'язкового страхування наведений в ст.7 ЗУ «Про страхування».

Для обов'язкових видів страхування притаманні такі риси (принципи):

1. Страхування встановлюється законом, згідно з яким, страховик зобов'язаний застрахувати відповідні об'єкти, а страхувальник зобов'язаний вносити належну платню.

2. Суцільне охоплення обов'язковим страхуванням вказаних в законі об'єктів.

3. Автоматичність розповсюдження обов'язкового страхування на об'єкти вказані в законі.

4. Дія обов'язкового страхування відбувається не залежно від внесення страхових платежів.

5. Обов'язкове страхування не має певного строку дії.

6. Нормування страхового забезпечення.

Слайд 11Класифікація за статусом страхувальника

Добровільне страхування

Згідно статті 6 Закону України «Про

страхування»

Добровільне страхування - це страхування, яке здійснюється на основі договору

між страхувальником і страховиком. Загальні умови і порядок здійснення добровільного страхування визначаються правилами страхування, що встановлюються страховиком самостійно відповідно до вимог цього Закону. Конкретні умови страхування визначаються при укладенні договору страхування відповідно до законодавства.

Види добровільного страхування, на які видається ліцензія, визначаються згідно з прийнятими страховиком правилами (умовами) страхування, зареєстрованими Уповноваженим органом.

Перелік видів добровільного страхування ст.6 Закону України «Про страхування

Для добровільних видів страхування притаманні такі риси (принципи):

1. Добровільне страхування діє на підставі закону і на добровільних засадах.

2. Добровільна участь у страхуванні характерна тільки для страхувальника.

3. Вибіркове охоплення добровільним страхуванням.

4. Добровільне страхування завжди обмежене терміном.

5. Добровільне страхування діє тільки після сплати разового або періодичних страхових внесків.

6. Страхове забезпечення по добровільному страхуванню залежить від бажання страхувальника

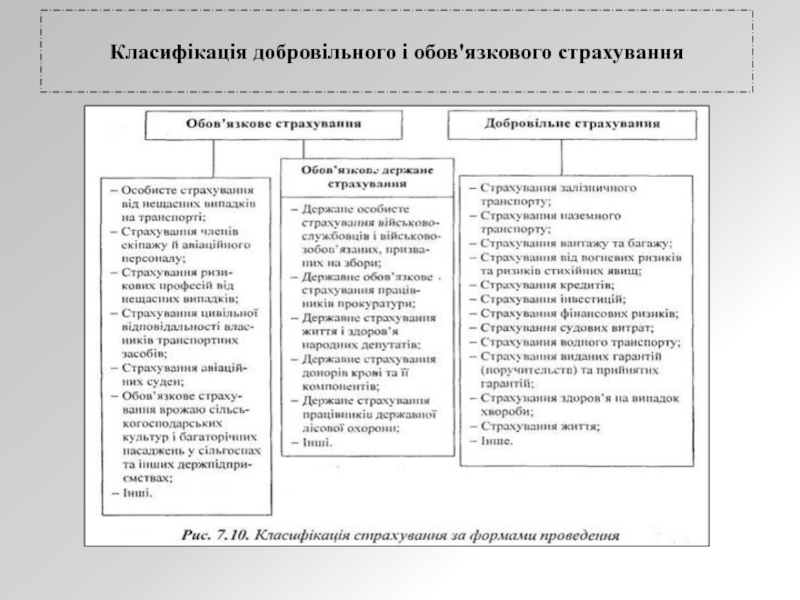

Слайд 12Класифікація добровільного і обов'язкового страхування

Слайд 13Функції страхування

* ризикова;

* заощадження коштів;

* створення та використання страхових фондів

і резервів;

* компенсаційна;

* репресивна;

* превентивна;

* інвестиційна.

Ризикова функція полягає в переданні

страховику відповідальності за наслідки ризику за певну плату. В майновому страхуванні ризикова функція розкриває вірогідний характер нанесення збитку майну в результаті стихійного лиха та непередбачуваних подій. В особистому страхуванні дана функція розкриває вірогідний характер нанесення збитку або загрози нанесення збитку життю та здоров'ю фізичної особи.

Функція заощадження коштів дозволяє накопичити страхувальнику за рахунок страхових внесків, що обумовлені договором страхування, певну страхову суму за умови відсутності страхового випадку за час дії такого договору. Як правило, дана функція властива особистому страхуванню, але можлива й у деяких майнових видах страхування за певних умов.

Функція створення та використання страхових фондів і резервів вирішує завдання накопичення страховиком певних економічних ресурсів (матеріальних та фінансових), які є достатніми для забезпечення покриття збитків страхувальника у разі настання страхового випадку, а також для формування капіталу з метою забезпечення прибутковості, платоспроможності й стійкості самого страховика. Крім того, концентрація ресурсів у страхових резервах забезпечує замкнуту розкладку страхового збитку між всіма учасниками певної спільноти страхувальників.

Компенсаційна функція відображає одну з найбільш капіталомістких форм антиризикової діяльності і передбачає відшкодування (компенсацію) збитків страхувальнику при настанні страхового випадку.

Репресивна функція -- трансформована форма антиризикової діяльності, дозволяє долати наслідки настання страхових подій, що відбулися за час дії договору страхування. Передбачає використання значних матеріальних фінансових ресурсів.

Превентивна функція страхування забезпечує фінансування заходів для попередження настання страхової події, сприяє запобіганню великих втрат як страхувальника, так і страховика. Дана функція відображає превентивну форму антиризикової діяльності, яка є менш капіталомісткою та більш економічною.

Інвестиційна функція передбачає вкладання тимчасово вільних коштів страховика в об'єкти підприємницької, інших видів діяльності , отримання прибутку в умовах диверсифікації, безпечності, зворотності, прибутковості, ліквідності.

Слайд 14Об'єкти та суб'єкти страхування

Об'єктом страхування є: життя, майно, грошові

кошти, матеріальні цінності, відповідальність різних видів, договірні обов'язки, у тому

числі щодо лізингу, транспорту, вантажів, інших інтересів громадян та юридичних осіб.

Згідно ЗУ «Про страхувааення» Об'єктами страхування можуть бути майнові інтереси, що не суперечать законодавству України, пов'язані з:

життям, здоров'ям, працездатністю та додатковою пенсією страхувальника або застрахованої особи (особисте страхування);

володінням, користуванням і розпорядженням майном (майнове страхування);

відшкодуванням страхувальником заподіяної ним шкоди особі або її майну, а також шкоди, заподіяної юридичній особі (страхування відповідальності).

Суб’єктами страхування від нещасного випадку є:

застраховані громадяни, також - члени їх сімей та інші особи, передбачені законодавством;

страхувальники;

страховик.

Страховик – юридична особа – страхова компанія, яка діє на підставі відповідної ліцензії, беручи на себе зобов’язання щодо створення колективного страхового фонду і виплати з нього страхового відшкодування. За методом фінансової діяльності страховик є звичайною підприємницькою структурою, що діє на основі комерційного розрахунку.

Страхувальник – фізична чи юридична особа, яка на підставі відповідної угоди з страховиком сплачує страхові внески до страхового фонду.

Застрахований – юридична чи фізична особа, якій належить відшкодування при настанні страхового випадку. Крім випадку у якому застрахований не може отримати відшкодування, у такому випадку відшкодування отримує – отримувач.

Слайд 15Страхова діяльність в Україні

Страховиками в Україні є юридичні особи, створені

у акціонерних, повних, командитних товариств або товариств з додатковою відповідальністю,

ті що отримали ліцензію на здійснення страхової діяльності. Мінімальний розмір статутного капіталу страховика, який займається страхування іншим, ніж страхування життя, встановлюється в сумі еквівалентній 1 млн євро, а страховика який займається страхуванням життя - 1,5 млн євро.

Учасників страховика має бути не менше трьох. Загальна частка іноземних юрид. осіб та іноземних громадян у статутному капіталі страховика не перевищувати 49% за винятком окремих випадків, коли ця частка може досягати 50%. Загальний розмір внесків страховика до статутних капіталів інших страховиків України не перевищувати 30% його власного статутного капіталу, в тому числі розмір внеску до статутного капіталу окремого страховика не може перевищувати 10%.

Страхову діяльність в Україні здійснюють виключно страховики - резиденти України. В окремих випадках, встановлених законодавством України, страховиками визнаються державні організації, які діють відповідно ЗУ "Про страхування".

На основі Угоди про партнерство і співробітництво між Європейським Співтовариством і Україною, підписаною в 1994р Україна починаючи з червня 1999р повинна створити умови для страхових компаній Співтовариства, а також спільних страхових компаній, які могли б надавати на території України всі види страхових послуг та послуги, які надаються у зв'язку зі страхуванням: брокерські, консалтинг послуги, послуги щодо оцінювання ризику та врегулювання претензій.

Сьогодні в Україні діють 2 основні типи страхових компаній: кептивні - створені міністерствами, відомствами, потужними фінансово-промисловими групами для обслуговування ризиків підприємств і створені на приватному капіталі. Також ринку України здійснює діяльність національна страхова компанія "Оранта", засновником якої виступає Фонд державного майна. Активно діє група страхових компаній "АСКА", до якої входять страхові компанії "АСКА" (Донецьк) "АСКОДонбас-Північний" (Донецька обл.), страховик і страхування життя АСКА-життя (Київ). Сумарнінадходження страхових платежів цих страховиків у 2012р. склали 70,7 млн грн, а страхових виплат здійснено на суму 20,1 млн грн. Значний потенціал розвитку має фінансова група "ТАС", до якої входять страхові компанії Страхова група "ТАС" (Київ) та "Тас-капітал" (Київ), страховик із страхування життя страхова компанія "ТАС" (м. Київ), банки "ТАС-інвестбанк" (Київ) "Тас-комерцбанк"(м. Київ), а також група підприємств. Сумарні надходження страхових платежів цих страховиків у 2012 р. становили 98,6 млн грн, а страхових виплат на суму 7,4 млн грн.

Слайд 16Регулювання страхової діяльності в Україні

Правова діяльність страхування здійснюється шляхом прийняття

нормативних актів, що регулюють страхову діяльність як в цілому так

і за окремими напрямками.

Система правового регулювання страхової діяльності включає в себе норми, визначенні:

Конституцією України

Міжнародними угодами, що її підписала і ратифікувала Україна

Цивільним Кодексом України

Законами та постановами Верховної Ради України

Указами та розпорядженнями Президента України

Постановами і розпорядженнями уряду України

нормативними актами (інструкції, методики, положеннями) котрі прийняті міністерствами, відомствами, центральними органами виконавчої влади зареєстровані Міністерстві юстиції України.

Нормативними актами органу що здійснює страхову діяльність

Страхова діяльність в Україні, за Законом України “Про страхування” здійснюється страховиками – резидентами України та страховими нерезидентами. В окремих випадках, встановленими законодавством України, стрховиками визнаються державні організації, які створені і діють відповідно до чинного законодавства.

Слайд 17Органи що здійснюють страхову діяльність

Спеціально уповноваженим органом виконавчої влади

у сфері страхування є Державна комісія з регулювання ринків фінансових

послуг України. До системи державного регулювання діяльності у сфері страхування також входять:

Державне регулювання страхової діяльності в Україні здійснюють наступні органи:

Антимонопольний комітет – антидепінгова та антимонопольна політика;

Кабінет Міністрів України

Міністерство фінансів України – фінансова політика;

Державною комісією з регулювання ринків фінансових послуг України - Держфінпослуг

Ліга страхових організацій України.

Національний Банк України – валютне регулювання

Державна податкова адміністрація;

Слайд 18Висновок:

Страховою діяльністю можна назвати фінансову діяльність яка врегульована нормами і

правами і відноситься до страхових організацій та надає страхові послуги,

Страховики можуть створювати спілки, асоціації та інші об'єднання для координації своєї діяльності, захисту інтересів своїх членів та здійснення спільних програм, якщо їх створення не суперечить законодавству України. Такі об'єднання не можуть займатися страховою діяльністю.

Іноземні громадяни, особи без громадянства та іноземні юридичні особи па території України користуються правом на страховий захист нарівні з громадянами та юридичними особами України. Якщо міжнародним договором України встановлено інші правила, ніж ті, що передбачені законодавством про страхування, на території України застосовуються правила міжнародного договору